本日のテーマは、市場が考えているほどソフトランディングがさほど容易でない理由をお伝えします。

13日にFOMCが開催され、パウエル議長からタカ派的な発言があり、市場では楽観的なムードが漂っています。金曜日には楽観ムードを打ち消すような形で、ニューヨーク連邦銀行のウィリアムズ総裁が、利下げについて深くは話していないと述べました。また、利下げが3月に起こる可能性は低いとも指摘しました。さらに、ボスティック総裁は、利下げが行われるとすれば、7月か9月ではないかとの見方を示しています。

市場の楽観ムードに対して、金融政策の方向性はまだまだ定まっていない状況のようです。そして、実際には、現在の金融政策を見ているとソフトランディングを達成するのが容易ではないように感じます。これについて、実際の金利データなどを用いて簡単に説明してたいと思います。

[ 目次 ]

実質金利に注目すべき理由

24年末まで米国の実質金利は高止まりする懸念

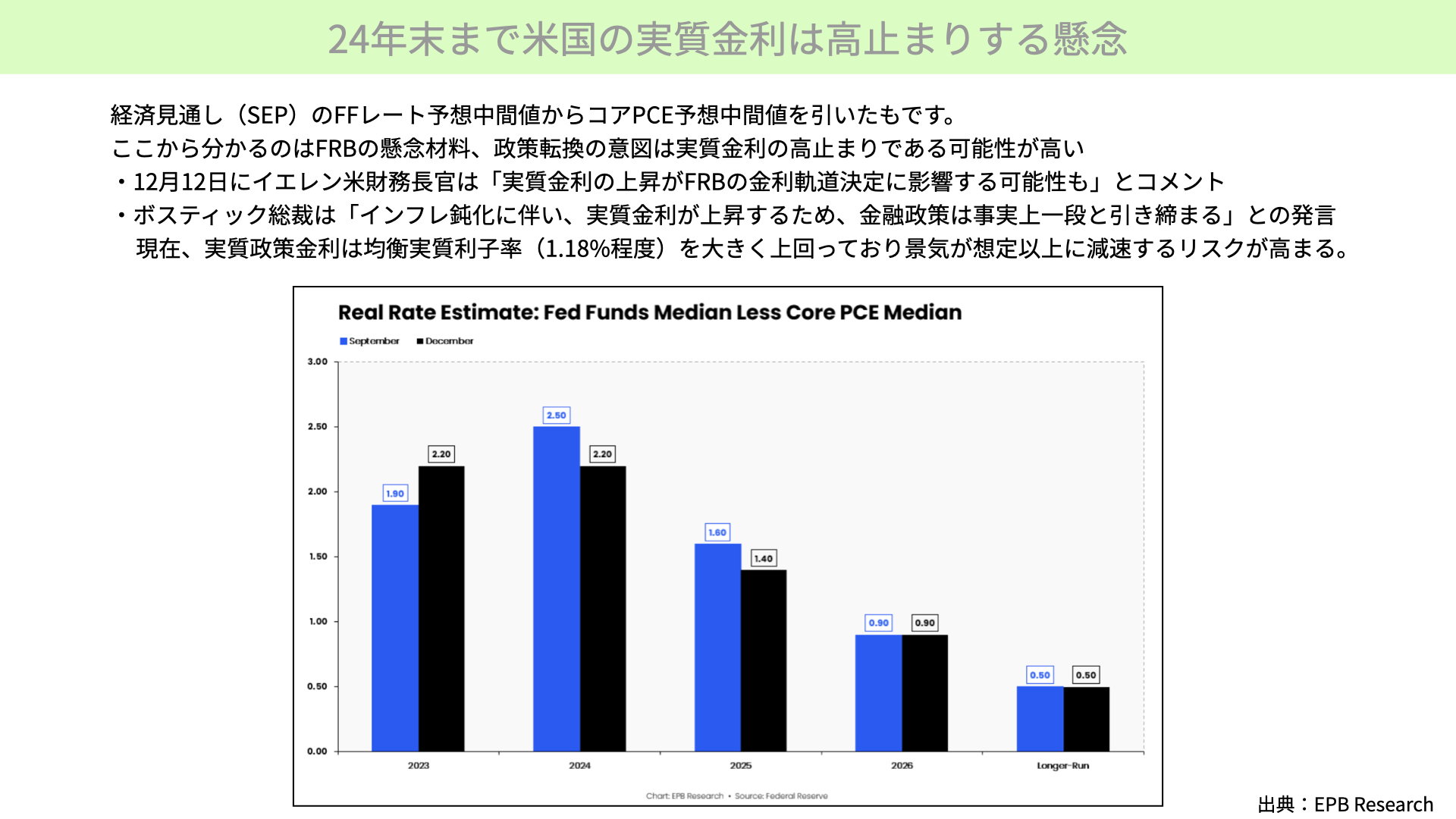

今回ご紹介するのは、米実質金利が高止まりすることで、経済がひっ迫というお話です。本日ご紹介する実質金利とは、米政策金利の予想中間値からコアPCEの予想中間値を差し引いたもので、こちらが高止まりすると株式市場は圧迫されます。

今回、今の経済状況が今後厳しくなる可能性を説明するために、経済見通しのFFレートからコアPCEの予想中間値を引いた実質金利を使用します。

FFレートが高くなり、物価が低下することでコアPCEが下がると、実質金利は高くなってしまい、経済をひっ迫させることに繋がります。これがFRBの一番の懸念材料であると考えられます。今回政策転換を考えた理由は、実質金利が高止まりしているからだと言われています。

実際、FOMCが開催された前日12日に、元FRB議長であるイエレン財務長官は、「実質金利の上昇がFRBの金利軌道決定に影響する可能性も」とコメントしています。現在の実質金利が高いため、FFレートの予想中間値を引き下げることで、実質金利を下げるように政策を決めるかもしれないとコメントしたのです。

ボスティック総裁の発言の意味

その背景のヒントになるのは、夏前のボスティック総裁による発言です。「インフレ鈍化に伴い、実質金利が上昇するため、金融政策は事実上一段と引き締まる」というものでした。これは実質政策金利が潜在成長率(1.18%程度)を上回った場合、経済を圧迫し、想定以上の景気減速リスクを高めることを示しています。

では、現在のFFレートの予想中間値とコアPCEの予想中間値を引いた、実質金利の中間値はどうなっているのでしょうか。青い棒グラフが9月時点でのデータ、濃い紺色が12月のデータを示しています。

9月時点での2023年実質金利予想は1.9%、2024年は2.5%、2025年には1.6%に下がると想定されていました。しかし、予想以上に物価が下がったことにより、2023年の実質金利は2.2%まで上昇しています。この状態が続くと経済に大きな圧力を与えることが予想されます。そこで、FRBはFFレートの予想中間値を3回の利下げとし、PCEも低下するということで、実質金利が2.2%まで下がるとの予想に変わっています。これにより、2023年の同じ水準に戻っています。

ただ、23年、24年、25年もそうですが、潜在成長率の1.18%を大きく上回る状態が続くため、経済に対して抑圧的な金融政策を行っています。そのためFRBのメンバーは、経済が想定以上に減速するリスクが高まっていることを意識しています。

パウエル議長がソフトランディングに自信を示しつつも、ハードランディングの可能性についても言及した背景には、FRBの政策の実質金利が潜在成長率を大きく上回っていることがあります。

今後の焦点は引き締め的な金融政策の経済の与える影響度合い

潜在成長率で考える

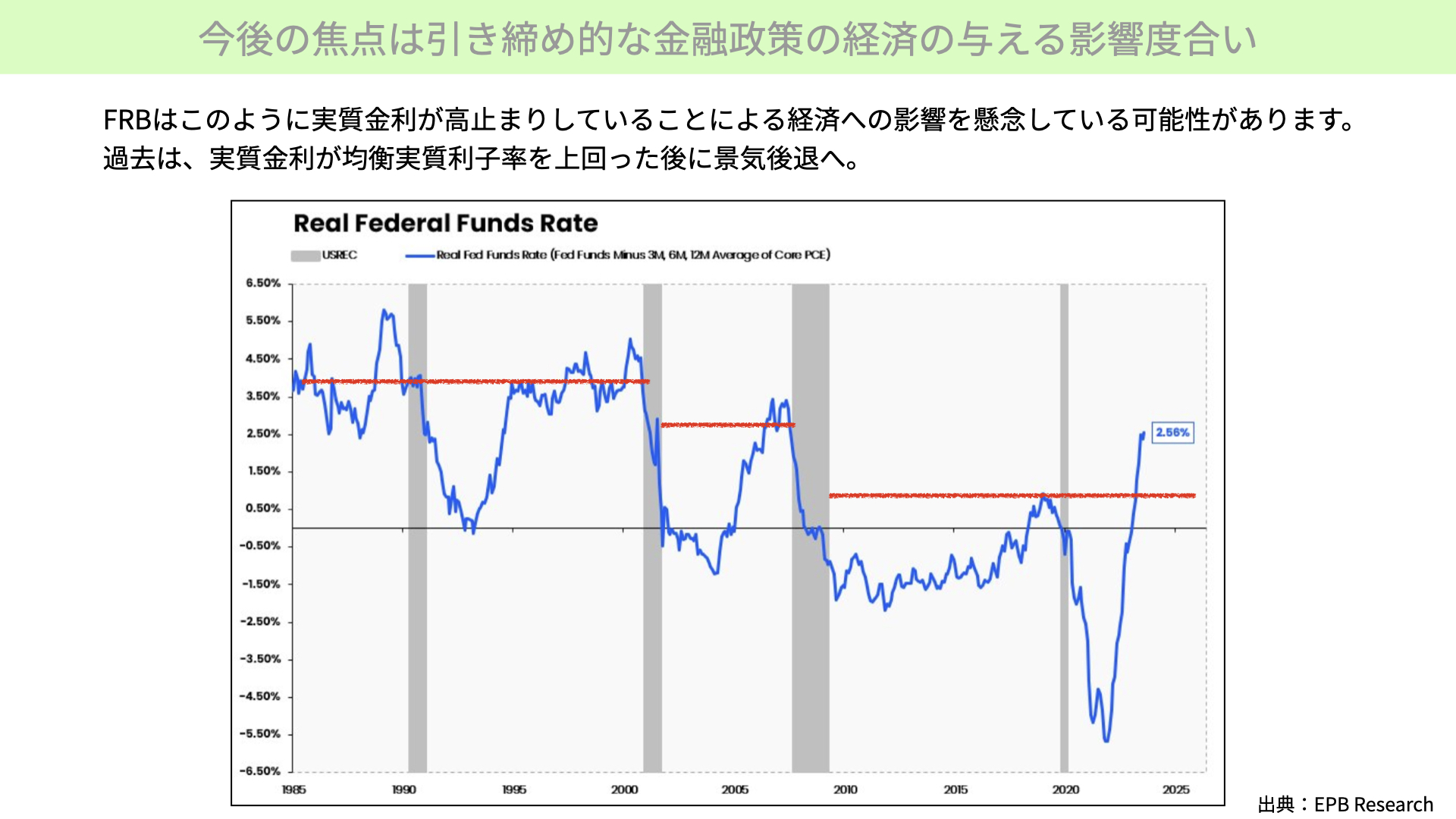

次のチャートでは、1985年以降の潜在成長率を赤線で示しています。1985年以降、製材成長率は徐々に低下しており、リーマンショック以降、潜在成長率は大きく低下しています。

過去の実質金利(FFレートの中間値-PCEコアデータの中間値を引いたもの)を見ると、潜在成長率を上回った後、景気後退が遅れてきています。抑制的な金融政策を取っているわけですから、景気減速の影響が生まれ、グレーの網掛けで景気後退になっています。2000年やリーマンショック時も、潜在成長率を大きく上回る金融政策が景気後退を引き起こしたと考えられています。

では、現在の経済状況はどうなのでしょうか。潜在成長率1.18%に対して、実質金利が2.5%近くになっていますから、潜在成長率を大きく上回っています。2024年も、2%を超える水準が想定されています。過去の例を見ると景気後退が起こりうる、高い水準にあります。

実質金利が潜在成長率を超えてくると

FRBの実質金利とコアPCEの推測からは、現在取られている金融政策が非常に抑制的であり、リセッション(経済の後退)が起こり得る状況にあることが理解できます。パウエル議長は記者会見で、ソフトランディングに自信を示しつつも、ハードランディングの可能性についても言及しました。

これまではFFレートが高止まりしたことで抑制的な経済政策を取ってきました。インフレが少し落ち着いてきたため、経済を優先してFFレートを下げる動きがあるものの、来年も洗剤成長を上回る抑制的な金融政策を取り続ける中で、ソフトランディングが達成されるかどうかは、今後の経済指標を見て判断する必要があります。

市場ではソフトランディングありきのシナリオが考えられていますが、今後、経済指標をしっかりと見て、その判断を行うことが重要です。年末にかけて商いが薄くなってきていますが、来年にかけての経済動向を注視していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル