ニューヨークダウは高値を更新しています。このように高値更新が続くアメリカの株式市場ですが、加熱気味なのか、まだまだなのかと意見が分かれています。そこで本日は、資料を使いながら、加熱状態か、そうでないのかを確認したいと思います。

[ 目次 ]

投資家のスタンスは加熱気味

Fear and Greed indexは過熱ぎみ

最初にご覧いただくのは、CNNが公表しているFear and Greed indexです。青いチャートがFear and Greed index、赤いチャートがS&P500を表しています。このFear and Greed indexは、市場参加者の中で強気な方と恐怖を感じている方の割合を示すものです。

青いチャートが上昇傾向にあると多くが強気であり、逆に青いチャートが下降すると、多くの方が弱気になっていることを示します。

このFear and Greed indexとS&P500は、非常に相関が高いことで知られています。データを見ても、強気の方が多い時期にはS&P500が上昇し、逆に強気から弱気に転じた際には株価が下落する傾向があります。逆に、恐怖を感じる方が多くなるほど、その後の株価は反転するため、逆張り指標としても知られています。

現在の状況を見ると、青いチャートが上昇しており、過去から見ても強気の方が非常に多くなっています。過去のデータでは、このような水準に達すると株価が少し遅れて、もしくはほぼ同時期に下落する傾向があります。したがって、これだけ強気の方が多くなっていることを考えると、逆割り指標的には、株価がやや加熱気味であると言えるでしょう。

注意点としては、Fear and Greed indexがピークをつけた後も、株価の上昇の余韻が続くことがあります。そのため、短期的な見通しを立てる際にはFear and Greed indexは適していません。あくまで方向感を示すことに適しています。ということで、現状のFear and Greed indexでは、やや過熱感が見られることが確認できました。

凄まじい記録的なSPYへの資金流入

次にこちらをご覧ください。S&P500のETF(SPY)への先週の流入額が200億ドルを超え、過去最高を記録しました。2009年の水準と、コロナショック以降で流入の多い時期がありましたが、今回は過去最高となっています。

このように資金が急に流入するケースは、高値掴み、もしくはピークアウトを示す傾向があります。そのため、こういった資金流入を見ていても、やや過熱感があると分かってきました。

今の相場は加熱しているのか

今の相場は加熱状態なのか

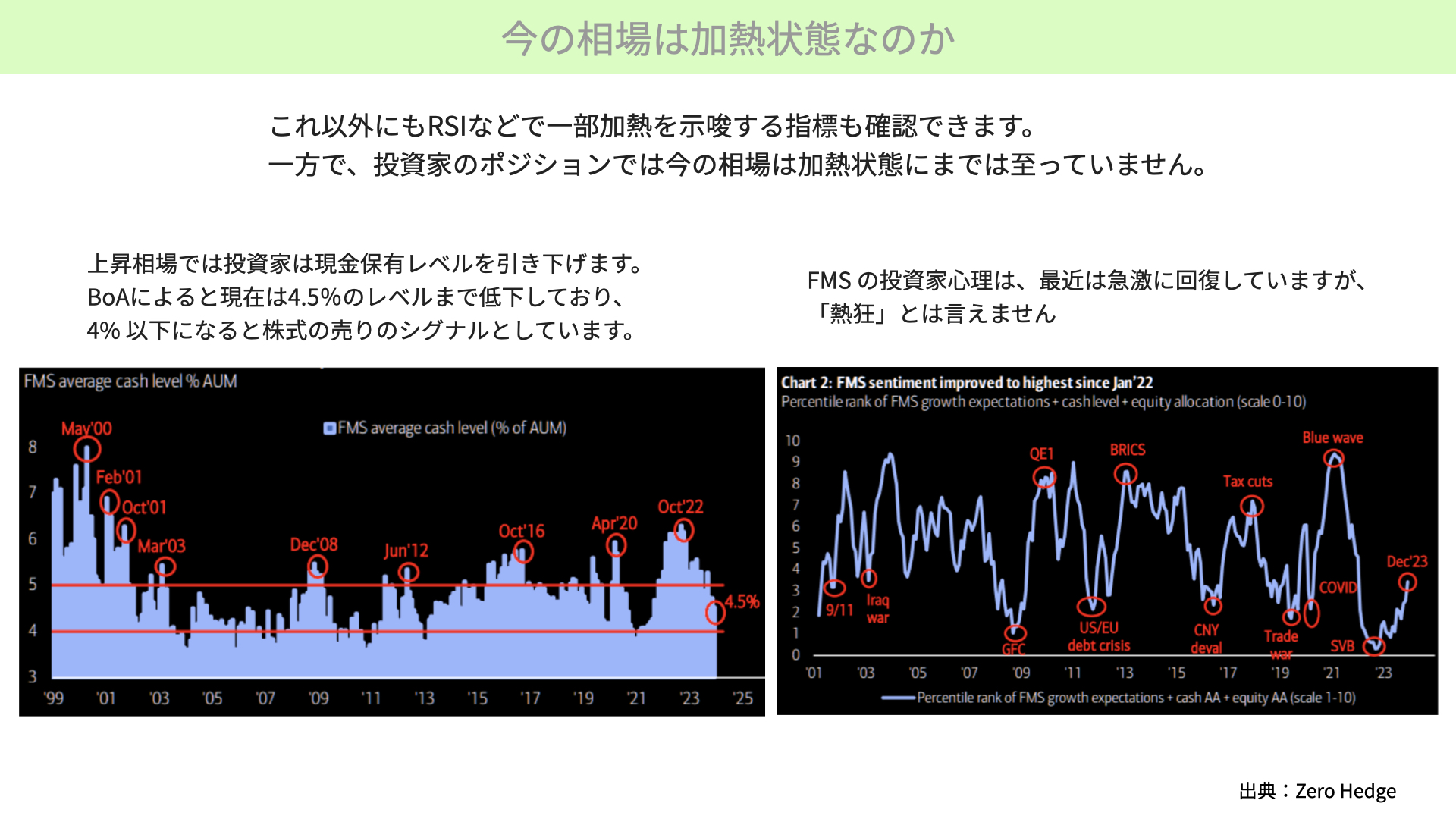

2つの数字を見ると、過熱感が少し感じられるのですが、次にこちらをご覧ください。この2つ以外にも、RSIなどで一部過熱を示唆する指標も確認できます。一方で、本日ご紹介するバンク・オブ・アメリカの資料によると、投資家のポジションでは加熱状態に至っていないと言われています。

左の図表をご覧ください。上昇相場では、投資家が現金の保有レベルを引き下げます。株式が大きく上昇するため、持っている現金が無駄になるとして、投資にお金を振り分けることとなります。バンク・オブ・アメリカによると、現在は預かっている資産の4.5%まで現金が下がっているため、ほとんどがリスクアセットへとお金が向かっていると言われています。

過去の水準から言えば、4%未満になると株式市場の売りシグナルとされていますが、現在の4.5%の水準はまだまだ余力がある、投資にお金が回せる水準です。投資家のポジション的にはまだ加熱状態に至っていない可能性があるというのが、バンク・オブ・アメリカの主張となります。

次に右の図表をご覧ください。ここでは最近の投資家の心理状況として、今後の成長の見通し、キャッシュのポジション、エクイティのポジションなどが、ファンドマネージャーのサーベイとして総合的に判断されています。上の段階は、熱狂と言われる水準です。今の水準を見ると、熱狂に至る水準ではまだまだ至っていません。陰極ではないものの、陽極でもないため、熱狂とまでは言えない水準だと分かりました。

現金が株式に向かう余力がある状況から、加熱状態に至っていないものの、RSIを含めた一部の指標では加熱を示している状況です。今後、ボラティリティが増加し、株価が動く状況が近づいてきていることが分かってきました。

景気先行性の高いフェデックス業績が鈍化

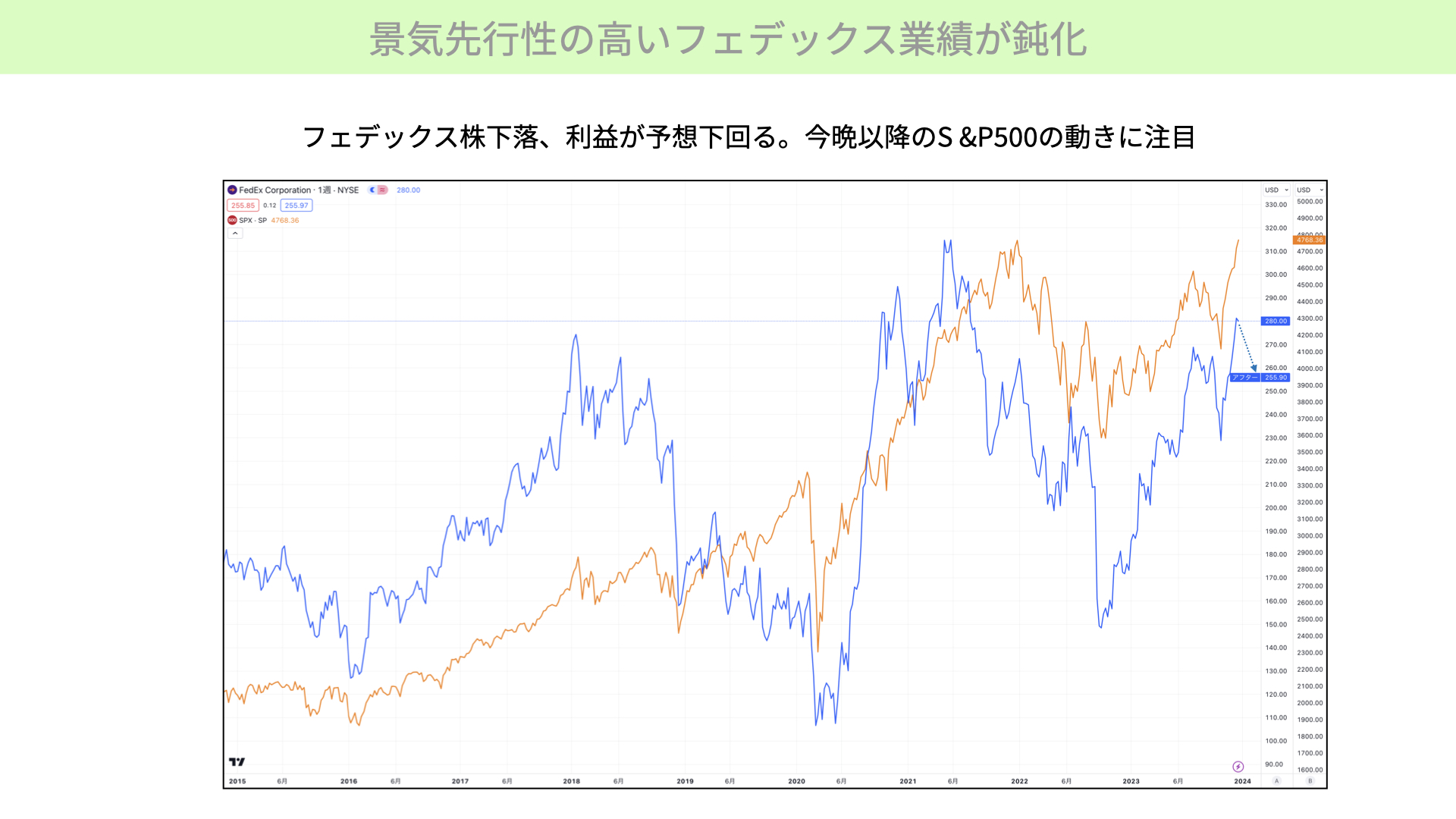

さて、今後の動きを考えるうえで参考になるもとして、19日のフェデックスが決算発表を取り上げます。景気のいいときに利益が上がりやすい、まさに景気先行的なフェデックスですが、決算発表にて利益が予想を下回り、今後のガイダンスでも強気ではなかったことから、時間外で株価が大きく下落しています。

チャートでは、オレンジがS&P500、青がフェデックスです。フェデックスの株価の動きがS&P500よりも大きいことが見てとれます。これはシクリカルの特徴で、景気が良ければS&P500を大きく上回ることもありますが、景況感が悪化するとS&P500を大きく下回ることもあります。

今回、大きくS&P500が上昇する中で、それ以上のパフォーマンスを示したフェデックスでしたが、19日の決算発表を受けて、時間外で株価が下がっている状況です。こういった流れを受けてもS&P500が上がる状況なのか、釣られて安くなるのか。今後、景況感に対する材料を持っていれば下がってくる可能性もあります。

一部では過熱感があると指摘する動きもあり、ポジションを閉じる動きが出てきて株価が下がる可能性もありますから、フェデックスの下落がS&P500にどのような影響を及ぼすか、今後の動きを注視いただければと思います。

ただ、注意いただきたいのは、基本的に相関性が高いものの、少しタイムラグがあるということです。1日2日ではなく、少し流れを見ていくためには、景気敏感株の業績悪化が、多少見える過熱感に対してどうインパクトがあるのかを見ていただければと思っています。

本日は、マーケットが今、過熱感があるのかを客観的な資料を使って見ていきました。バンク・オブ・アメリカのファンド・マネージャー・サーベイでは、ポジション的にはまだまだ余力があると言われています。

一方で、RSIを含めた指標を見ると、加熱感を示すものもあります。その中でフェデックスの決算発表があり、景気敏感株の業績見通しが悪化しているということは、それを受けて株式市場が無視するのか、それともそれを真摯に受け止めて下がるのかによって、今マーケットが加熱しているか加熱していないかが確認できる内容になっています。ぜひ今晩以降、そういったことにも注目してみていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル