今年も残り1週間となり、大手の金融各社からS&P500の2024年末予想が出そろってきました。その予想から、来年のマーケットのポイントが見えてきましたので、それについてお伝えいたします。

[ 目次 ]

大手金融各社による2024年末のS&P500予想

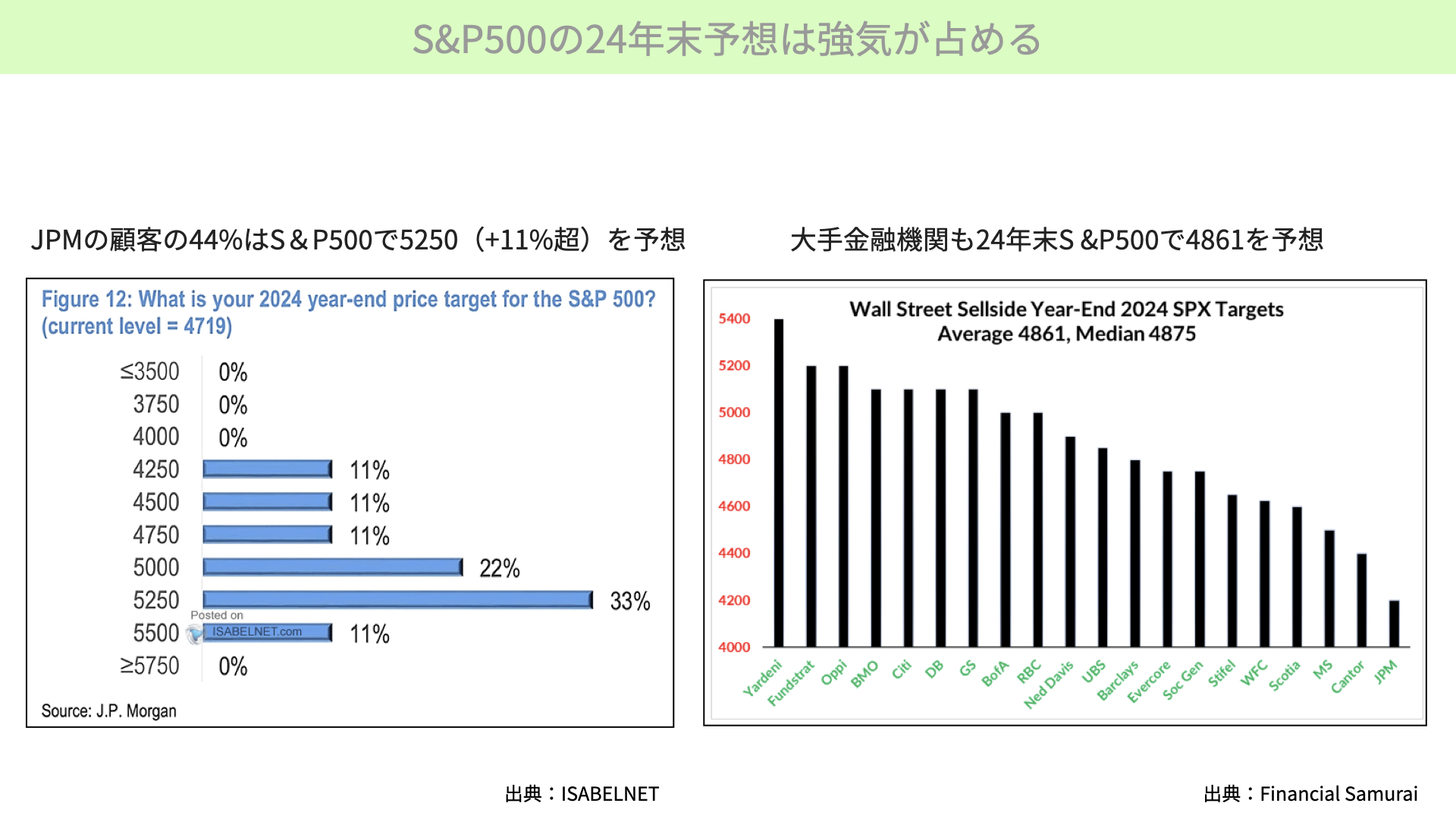

S&P500の24年末予想は強気が占める

S&P500の24年末予想は強気のようです。24年末、大手金融機関のS&P500平均予想値は4,861ポイントです。この予想は、現水準から2.2%の上昇。これだけ見ると、そこまで強気とは言えない印象です。

具体的な中身を見ると、シティ、ドイチェバンク、ゴールドマンサックスなどは5,100ポイントを超える水準を予想しています。また、今年予想が当たったと言われているヤルデニは5,400ポイントを予想しています。

一方で、JPモルガンやモルガン・スタンレー、ウェルズ・ファーゴ、ソシエテ・ジェネラルなどが弱気な印象で、全体平均を下げる要因となっています。結果として平均予想は低くいのですが、全体を見ると強気の見方が多い印象です。このことから、来年も機関投資家は強気で見ていることが分かります。

次に、JPモルガンの個人顧客についてです。左図表です。44%の投資家がS&P500の24年末予想を5,250ポイント以上としており、現在の水準から11%以上の上昇。個人投資家もかなり強気な予想をしていることが分かります。

ところで金融機関の予想は当たるのか?

予想前提を確認する前に、まずは22年末に出された23年末予想がどれだけ当たっていたのかを確認してみましょう。

現在の株価は約4,750ポイント近いですが、4,500ポイント以上を予想した人は10%しかいませんでした。4,700ポイント以上を予想した人はさらに少なく、90%の予想を大幅に上回る結果となり、予想が的中するのはなかなか難しいことが分かります。適宜の見極めが大切ですし、予想の根拠が何かを把握し、その前提が崩れれば予想が外れるとことを念頭に置いておくことが重要となります。

ファンドマネージャーが考える2024年のテールリスク

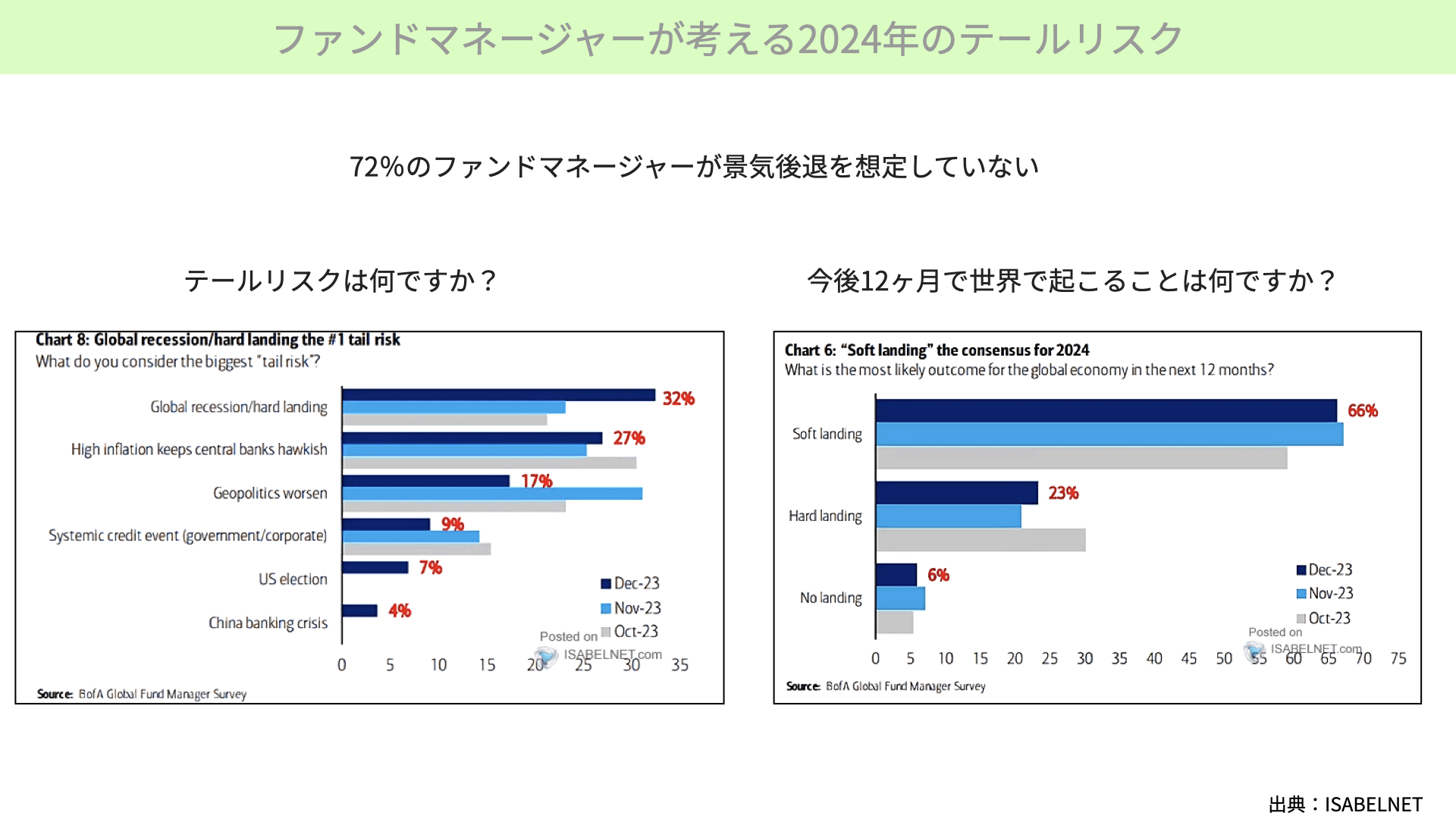

さて、機関投資家に近い存在であるファンドマネージャーは、どのように考えているのでしょうか。ファンドマネージャーの72%の方が景気後退を想定しておらず、強気な見方をしていることが分かります。

左のチャートは、ファンドマネージャーにテールリスクが何かを聞いた結果です。32%の方がリセッション、27%の方が高いインフレーションが続き、中央銀行がタカ派的政策を続けること、17%が地政学的リスクだと回答しています。

これだけを見るとリセッションを警戒が高そうに見えますが、今後12ヶ月以内の景気後退を予想するファンドマネージャーは28%しかいません。

右のチャート、今後12ヶ月以内に世界で起こる出来事について尋ねると、66%のファンドマネージャーがソフトランディングを予想し、6%の方がノーランディングを予想しています。つまり、72%のファンドマネージャーは景気後退を予想しておらず、左のチャートは、あくまで28%のファンドマネージャーが予想するテールリスクですから、あくまでもソフトランディングが前提とされていることが明らかになりました。

2024年の株価上昇予想を支える成長ドライバー

24年の株価上昇ドライバーはPERかそれともEPSか

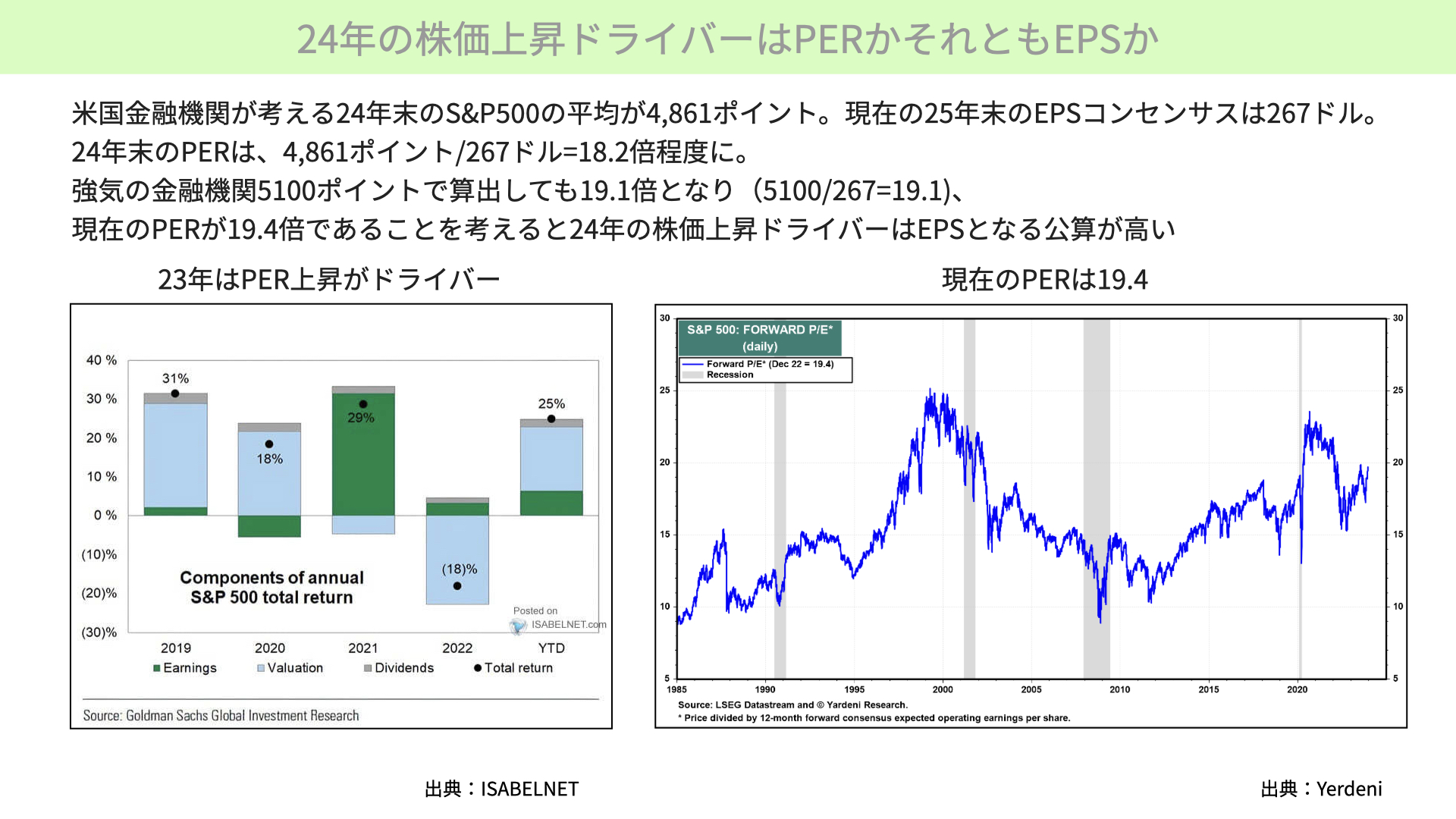

次に、大きなポイントと思われる、24年の株価上昇のドライバーについてご説明します。株式予想は毎年スタート後に変わるものですが、現在の予想が、どういったシナリオに基づくものかがポイントです。ですから、24年の株価上昇要因がPERと考えられているのか、それともEPSと考えられているのかを見ていきたいと思います。

米国金融機関が考える24年末の平均的なS&P500の予想は、4,861ポイントとなっています。PERを算出する場合、24年末から見た1年後のEPSコンセンサスを使用しますから、25年末のEPSの現段階でのコンセンサス、267ドルで割ることとなります。24年末に4,861ポイントで、25年末の予想EPSは267ドルということは、24年末PERは4,861ポイント÷ 267ドル=18.2倍となります。

シティやゴールドマンサックスが出した5,100ポイントで算出した場合は、5,100ポイント÷267ドル=19.1倍となっています。平均で18.2倍、強気でも19.1倍ということで、現在のPERは19.4倍より低くなっていますから、大手の金融機関はPERが大きく上昇するシナリオは描いていないことが分かります。そのため、24年の株価上昇ドライバーはEPSだと分かってきました。

ちなみに、左のグラフは、過去5年間における成長ドライバーについて書かれています。例えば、2023年は水色のバリエーション、PERの上昇が大半を占めており、グレーの配当はほんの一部、緑のEPSの成長は貢献したものの少ないことが分かります。

2022年の厳しい相場だったときには、PERが大きく低下して-18%という結果になりましたが、僅かにEPSは成長していました。コロナ明けの2021年はEPSが大きく成長したため、緑のEPSが成長ドライバーになっていました。来年は、PERが大きくは変化しないものの、ある程度の成長をすると金融機関が期待している状況です。

市場期待のソフトランディングでEPS成長が実現できるか

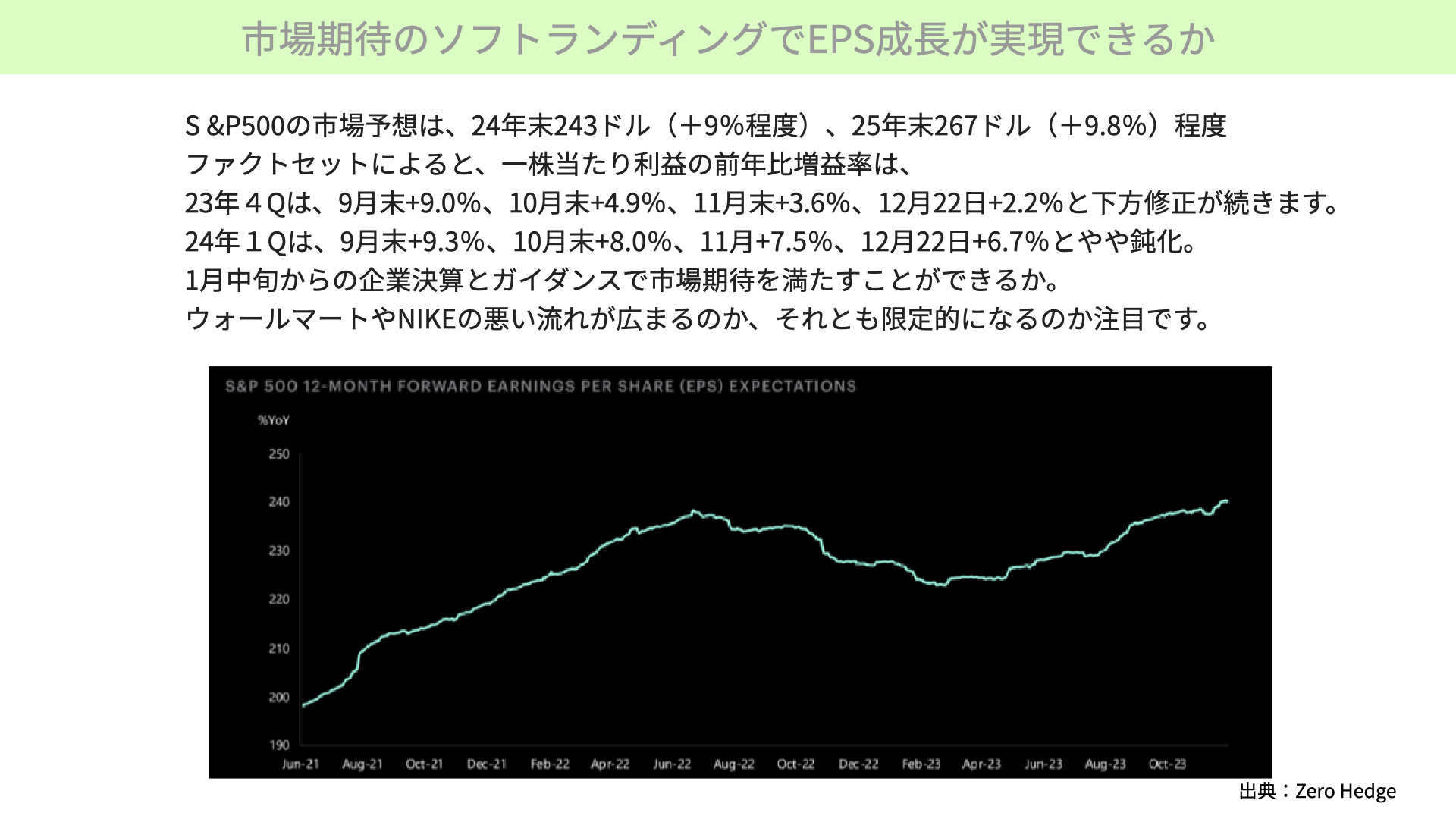

市場が期待しているのは、ソフトランディングであり、EPSの成長となります。S&P500の市場予想では、24年末が243ドルで、現在のEPSから約9%の成長が見込まれています。2024年から2025年にかけては267ドル(+9.8%)まで上昇するというベースシナリオが考えられています。

ファクトセットによると、一株当たり利益の前年比増益率は、23年4Qが9月末に+9%、10月末に+4.9%、11月末に+3.6%と徐々に低下。12月22日には+2.2%と下方修正が続いています。24年1Qも、9月末には+9.3%とされていたのが、12月22日は+6.7%まで鈍化しています。

来年末には267ドルまで上がると想定されていますが、ここ最近の動きを見ると、金融引き締めの影響を受けて、ややEPSの成長が鈍化してきています。来年のドライバーとされるEPSの成長が本当に続くかどうかは、市場の大きな関心となるとお考えいただければと思います。

そうなれば、来年の1月中旬から始まる企業決算、年間の見通しに市場が関心を集めます。その内容によっては、株価の見通しが変わる可能性があります。その意味では、1月中旬以降がポイントになってくるでしょう。12月のウォールマートやナイキで見られた個人消費の減速、中国経済の減速の影響が広がるのか、それともM7の上昇によって限定的な影響となるかにご注目ください。

本日は来年の金融機関予想が出そろった中で、何が成長ドライバーとなるかを確認しました。今年はPERの上昇が株価の上昇要因となりましたが、来年は、EPSの成長に引っ張られるものの、PERの成長はあまりないというシナリオがベースになっています。そのため、来年1月の企業決算以降、EPSの成長がどのように推移するかによって、市場の見通しが大きく変わる可能性があります。1月中旬以降の決算に、皆さんもぜひご注目いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル