本日のテーマは、米国の株式市場において、米国大型株と小型株のどちらの方が2024年に期待できるかについて考えていきたいと思います。まあt、今週のスケジュールやイベントを含め、どのような影響があるのかを見ていきたいと思います。

[ 目次 ]

今週の注目点

今週土曜日からブラックアウト

まずは今週のスケジュールについて簡単にご説明します。今週は12日に始まった金融機関の決算発表が中心です。今週は大手証券会社や地方銀行などの決算もあり、引き続き注意が必要です。

また、今週土曜日から1月31日のFOMC開催まで、ブラックアウト期間としてFRB要人の発言が禁止されます。そのため、今週は多くの要人発言が予定されており、今週の大きなイベントになりそうです。こちらを確認しながら、小型株と大型株のどちらが2024年に期待できそうかを見ていきたいと思います。

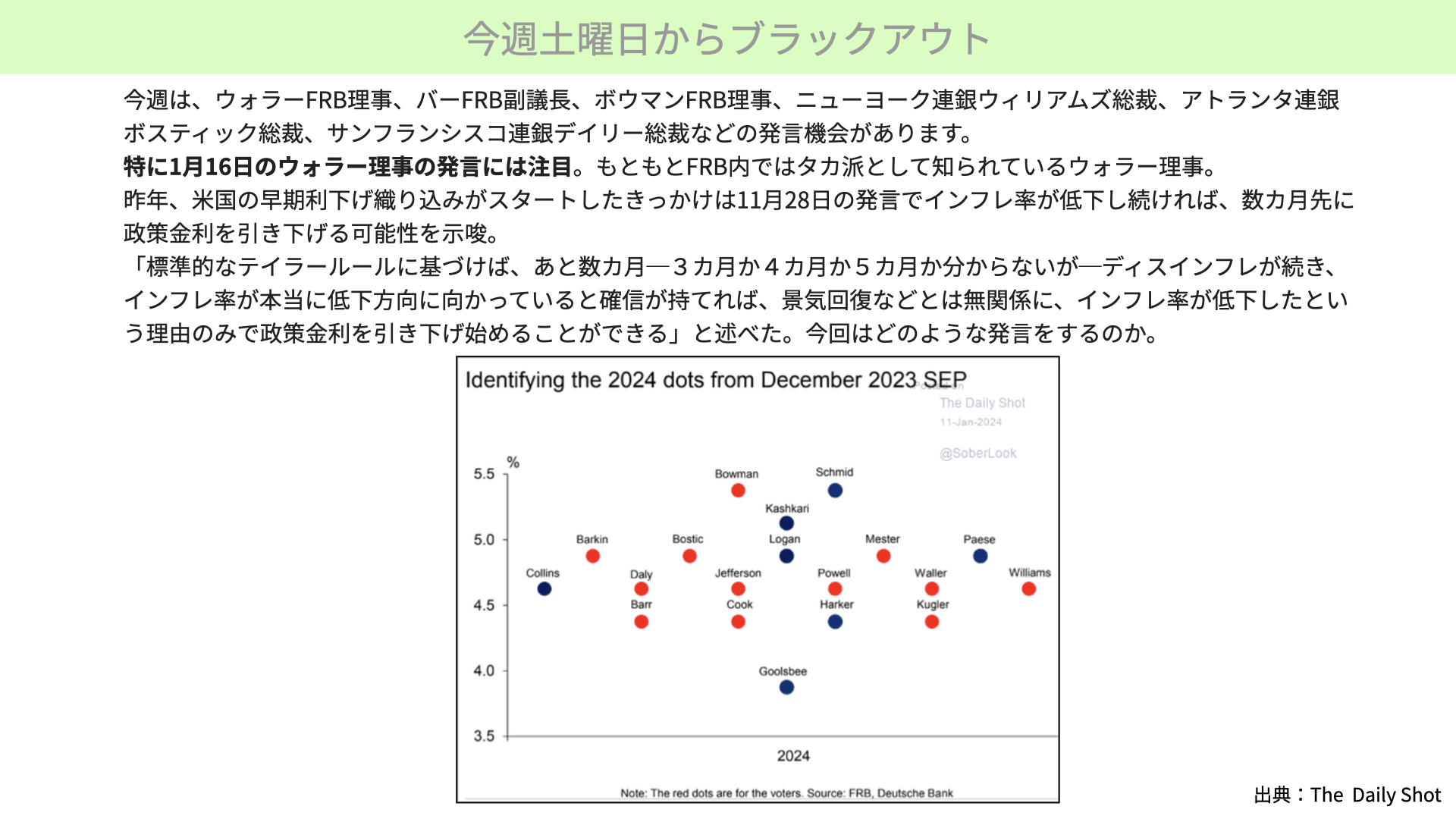

まずは要人発言についてです。今週はウォラーFRB理事、バーFRB副議長、ニューヨーク連銀のウィリアムズ総裁、アトランタ連銀のボスティック総裁、サンフランシスコ連銀のデイリー総裁など、発言機会が多くあります。特に1月16日に予定されているウォラー理事の発言には、マーケットが非常にセンシティブに注目しています。

もともとウォラー理事はFRBの中で「タカ派」として知られていました。しかし、昨年11月28日の発言が、マーケットに大きなインパクトを与えました。その発言とは、米国の早期利下げ期待に関するもので、3月の利下げ確率が90%まで上昇していますが、この高まりのきっかけとなったのが、11月28日のウォラーさんの発言だったのです。

ウォラー理事の発言に注目

発言の内容としては、数ヶ月以内に政策金利を引き下げる可能性を示唆していました。具体的には、標準的なテイラールールに基づけば、雇用やGDPなどの状況を踏まえて、数ヶ月後、3ヶ月、4ヶ月、5ヶ月かはわからないもののディスインフレが続き、インフレ率が低下するとの確信が持てれば、景気回復とは無関係に、インフレ率の低下のみを理由に政策金利を引き下げることができると述べました。

この発言がきっかけとなりましたので、1月16日に同じような内容の発言があれば、3月の利下げ期待が確実視されることとなります。そのため、株価にとってプラスの材料となっています。

現在は昨年9月のドットポイントを調べたもので、ウォラーさんは3回ほどの利下げを示唆していました。もともとはタカ派だった彼がハト派的な発言をするようになっています。FRBメンバーの多くが3回の利下げを平均予想していますが、こういった方々がよりハト派になるかどうかは非常に注目を集めますし、株式市場に大きな影響を与えることになります。ご注目いただければと思います。

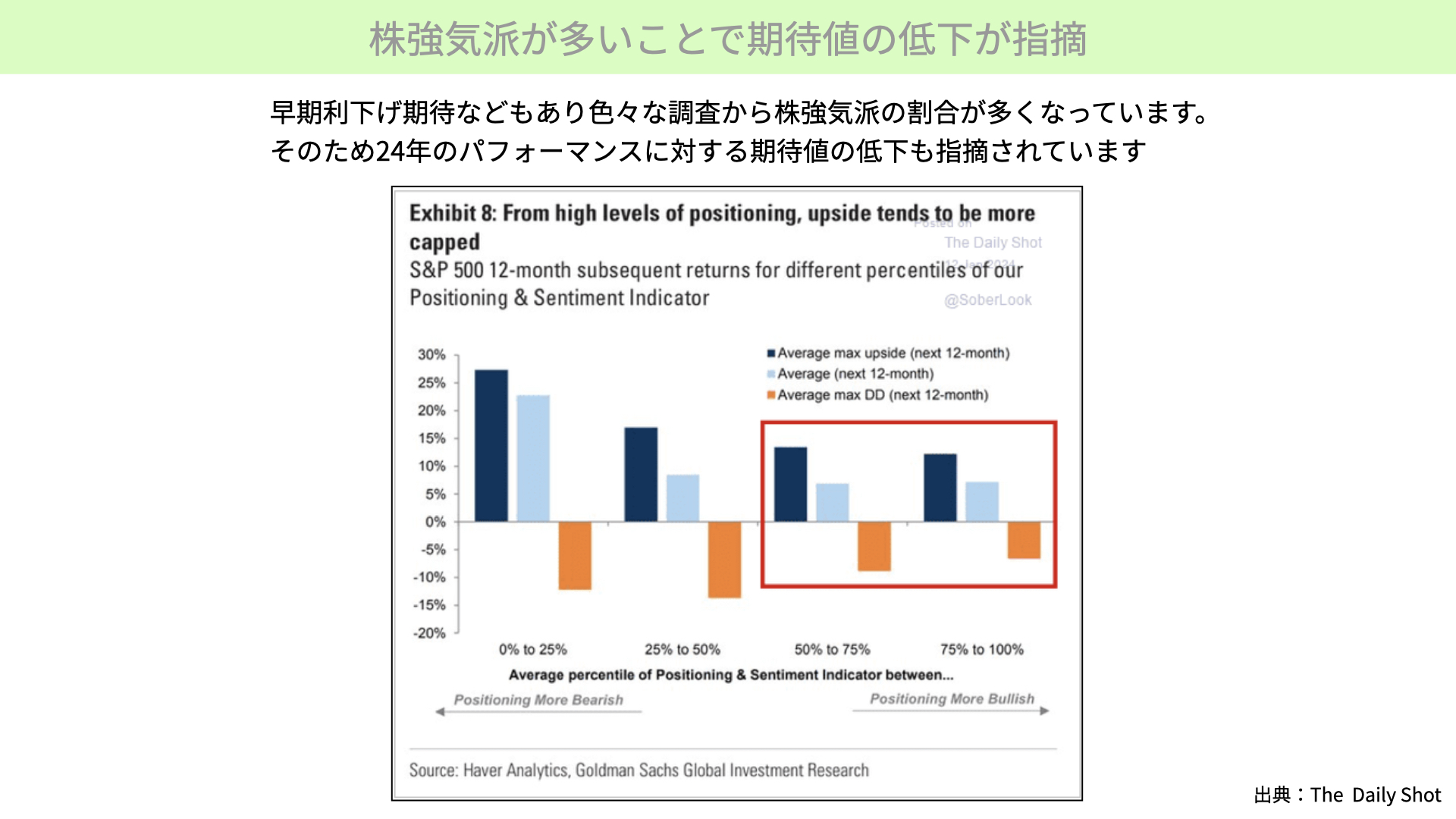

株強気派が多いことで期待値の低下が指摘

早期利下げに期待が高まっていること、3月利下げの期待が9割程度となっている現状を踏まえると、各金融機関の調査からは、強気派が増えていることが指摘されています。株式市場にとっては、一見プラスに見えるかもしれませんが、実際にはマーケットはこれを織り込んでいます。下のチャートにある通り、期待値が高まりすぎると市場のパフォーマンスが低下する傾向があります。

ポジションとして強気が増えた場合どうなるのでしょうか。25%以内の強気派だった場合と75%以上が強気派だった場合を比較してみましょう。今後12ヶ月平均の水色を見ると、強気が少ない場合は、その後大きく平均が上昇していますが、強気派が多くなればなるほど平均リターンは期待できない、10%を下回るリターンとなることがわかっています。また、12ヶ月中に最も大きく上昇したところも下がることから、上昇期待は平均でも低く、マックスでもあまり高くありません。

マイナスになる可能性でも、強気派が多い場合、かなりレンジが少なくなく、リスクに対してリターンがあまり大きくない状況が見られます。今年に入ってからも、なかなか株式市場が上値を大きく追えない背景があると指摘されています。

このような状況では、どういう株を選べばいいのかと考えた際、大型株と小型株という選択が出てくるかと思います。

2024年、マーケットに選好されるのは大型株か小型株か

小型株はアンダーパフォーム中に投資をすることがポイント

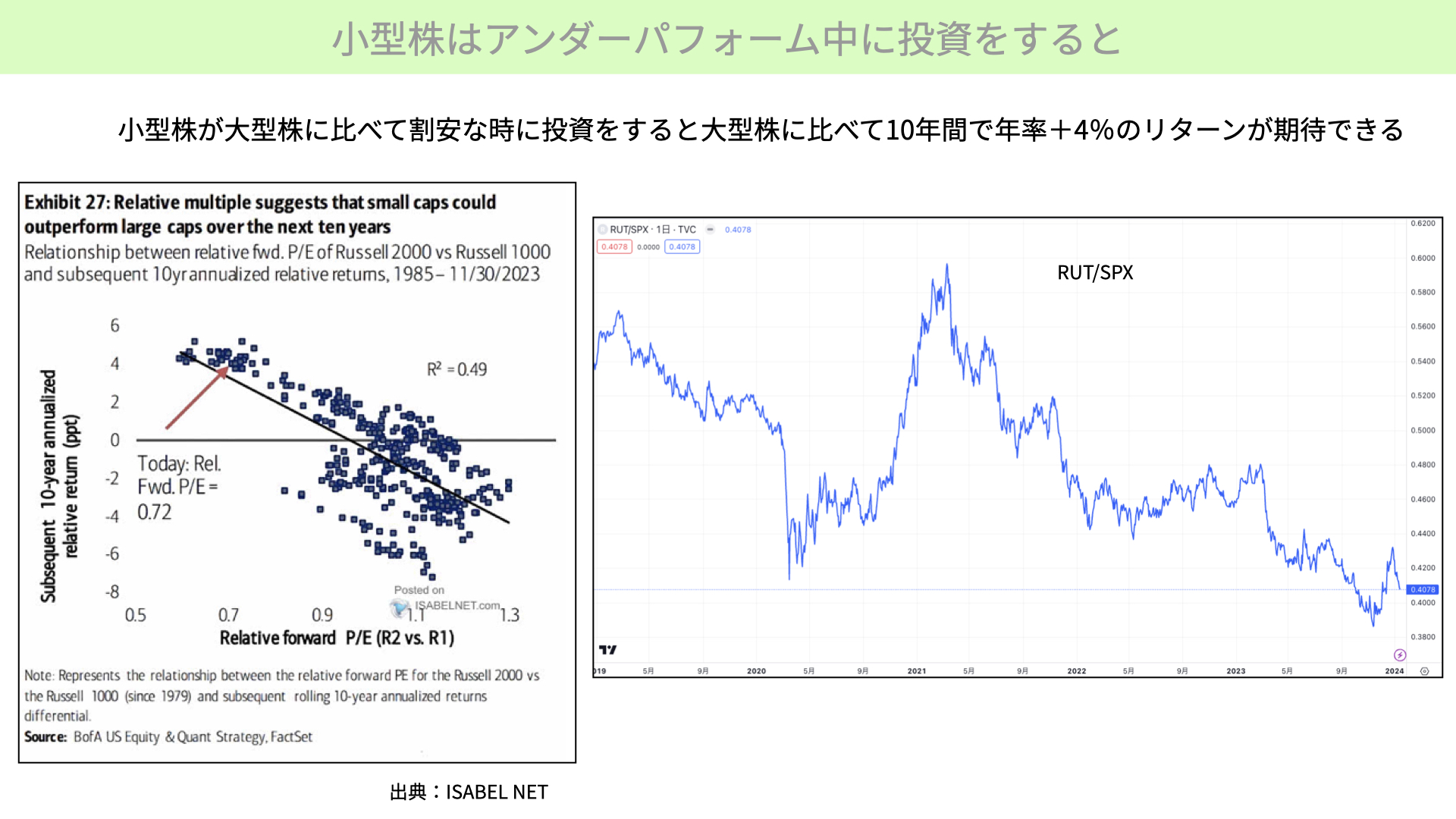

それを踏まえて資料を見ると、このようなことがわかりました。まずは右をご覧ください。RUTとはラッセル2000、アメリカの小型株で、SPXはS&P500、大型株中心となります。RUT/SPXでは、下落トレンドが続いています。ラッセル2000の方が、S&P500よりもアンダーパフォームが続いているとわかります。

昨年後半には、景気後退から景気回復に向かう期待値が高まり一時期上昇しましたが、年が明けてからは、経済の先行きに対する不安から、小型株が大きくアンダーパフォームしている状況です。

それを踏まえて、左側の図表をご覧ください。10年間の年換算リターンがS&P500でどれだけプラスになるかといえば、現在のような状況では約4%、今後10年間、大型株が小型株をアウトパフォームすると確認できています。

ここまで小型株が割安な状態にまで売り込まれてくると、今後小型株が上昇する可能性があると、歴史的な経験則からは指摘されています。そこに注目して小型株に投資したいと思っている人が増えてきていることが報告されています。

市場がラッセル2000への期待を高める理由

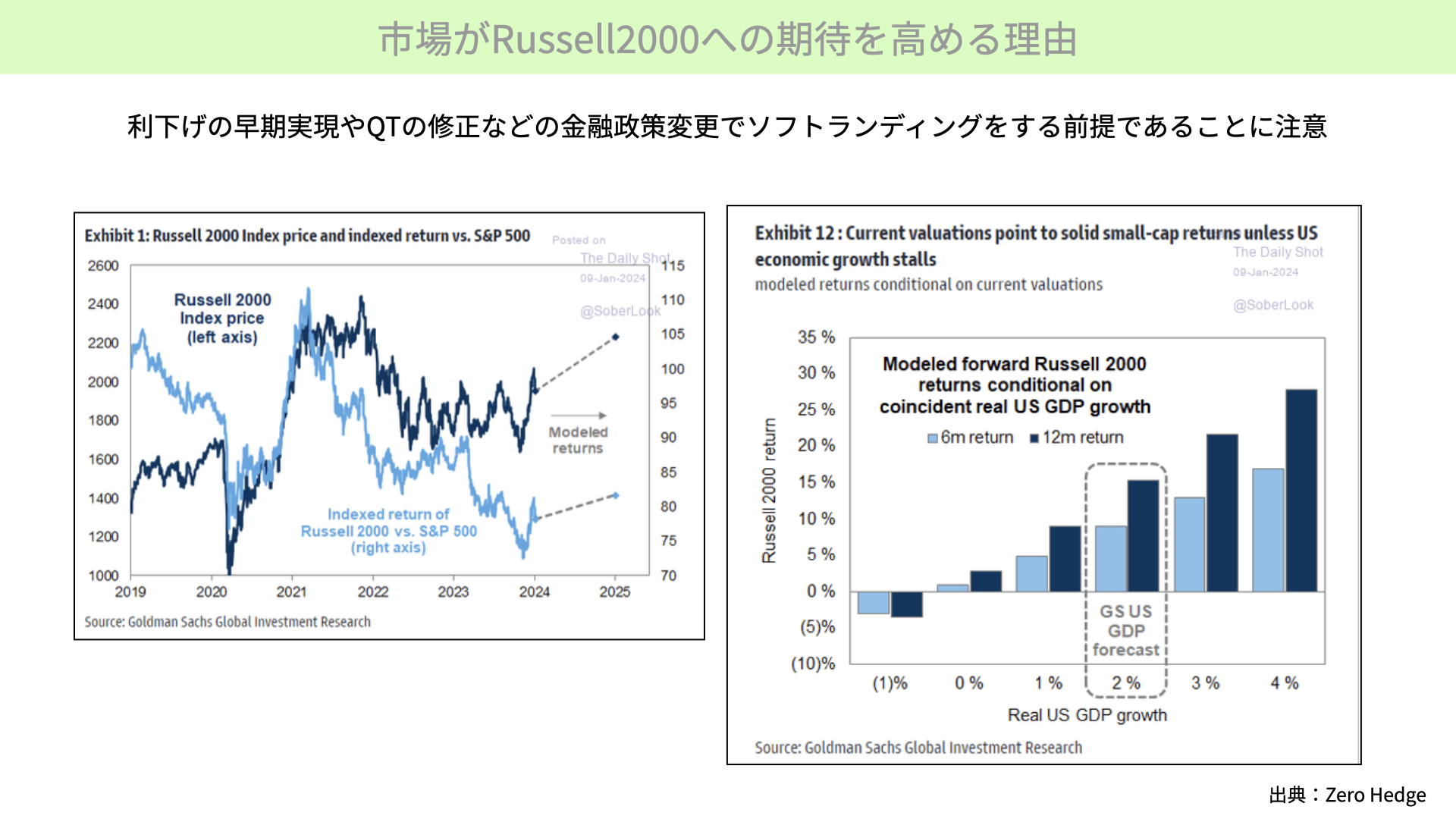

さらにゴールドマンサックスが出した資料によると、ラッセル2000とS&P500を比べると、ラッセル2000の方が上昇すると予想されていますし、ラッセル自体の数字も上昇すると予想されています。

背景には、今年のアメリカの実質成長率が2%になると、ラッセル2000は6ヶ月で約10%、1年間で考えると15%のリターンだと言われていることがあります。これに対して、S&P500の予想リターンは年間で15%に達することはほとんどないため、ラッセル2000の期待値が高まっていると言えます。

早期利下げの実現やQTの修正が行われるなど、金融政策の変更でマーケットにフレンドリーな施策が取られるようになれば、ソフトランディングを期待する前提でラッセル2000がアウトパフォームする可能性があると市場では期待されています。皆さんも、ぜひラッセル2000にご注目ください。

実質金利が上昇しなければ追い風になる可能性

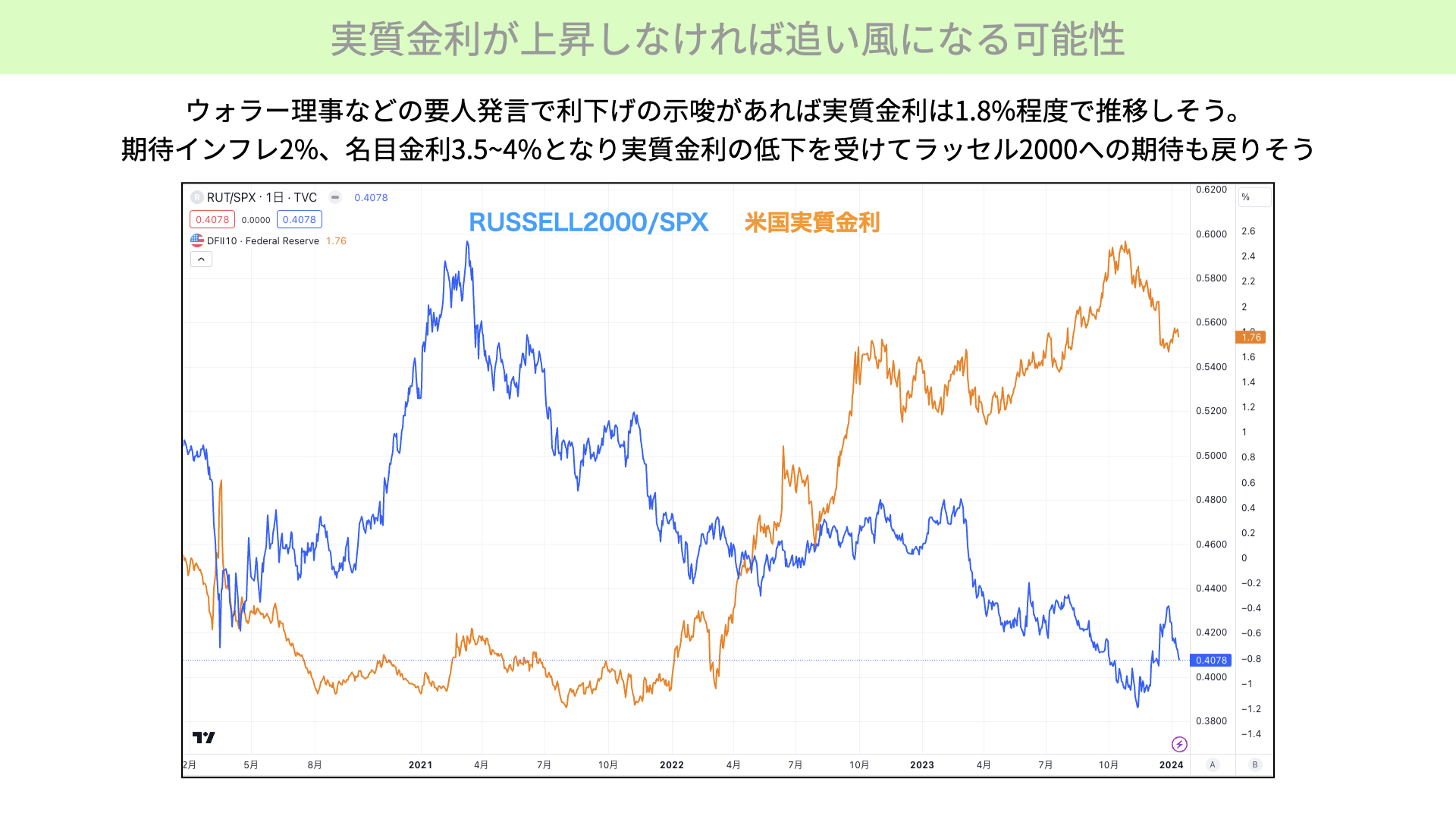

さらに、こちらのチャートをご覧ください。青はラッセル2000/S&P500で、継続して下落していることがわかります。今回、ウォラー理事などのブラックアウト前の要人発言で何を見ればいいかですが、黄色のチャート、米10年実質金利にご注目ください。

実質金利が上昇する局面では、企業の金利負担も実質的に増加するため、特に影響を受けやすいラッセル2000が下落する傾向にあります。一方で、期待インフレ率の低下を受けて、2.4%近くあった実質金利から、今は1.7%後半まで実質金利は低下しています。この恩恵を受けて、ラッセル2000は上昇傾向にあります。

今後、要人発言でウォラー理事などからハト派的な発言が続くようであれば、期待インフレ率のさらなる低下によるものですし、さらに利下げを臭わせ、政策金利の引き下げ等の影響で10年名目金利が4%を超えることが難しいとなると、名目金利-期待インフレ率2%をした結果の実質金利が1.8%~2%の範囲に留まることになれば、ラッセル2000にとって追い風になる可能性があります。要人発言によって10年実質金利がどうなるのか。FF先物予想と併せて確認いただければ、今後の大型株と小型株のどちらのパフォーマンスがいいのか、材料となってくると思っています。

小売売上高次第では景気減速への警戒が高まる可能性も

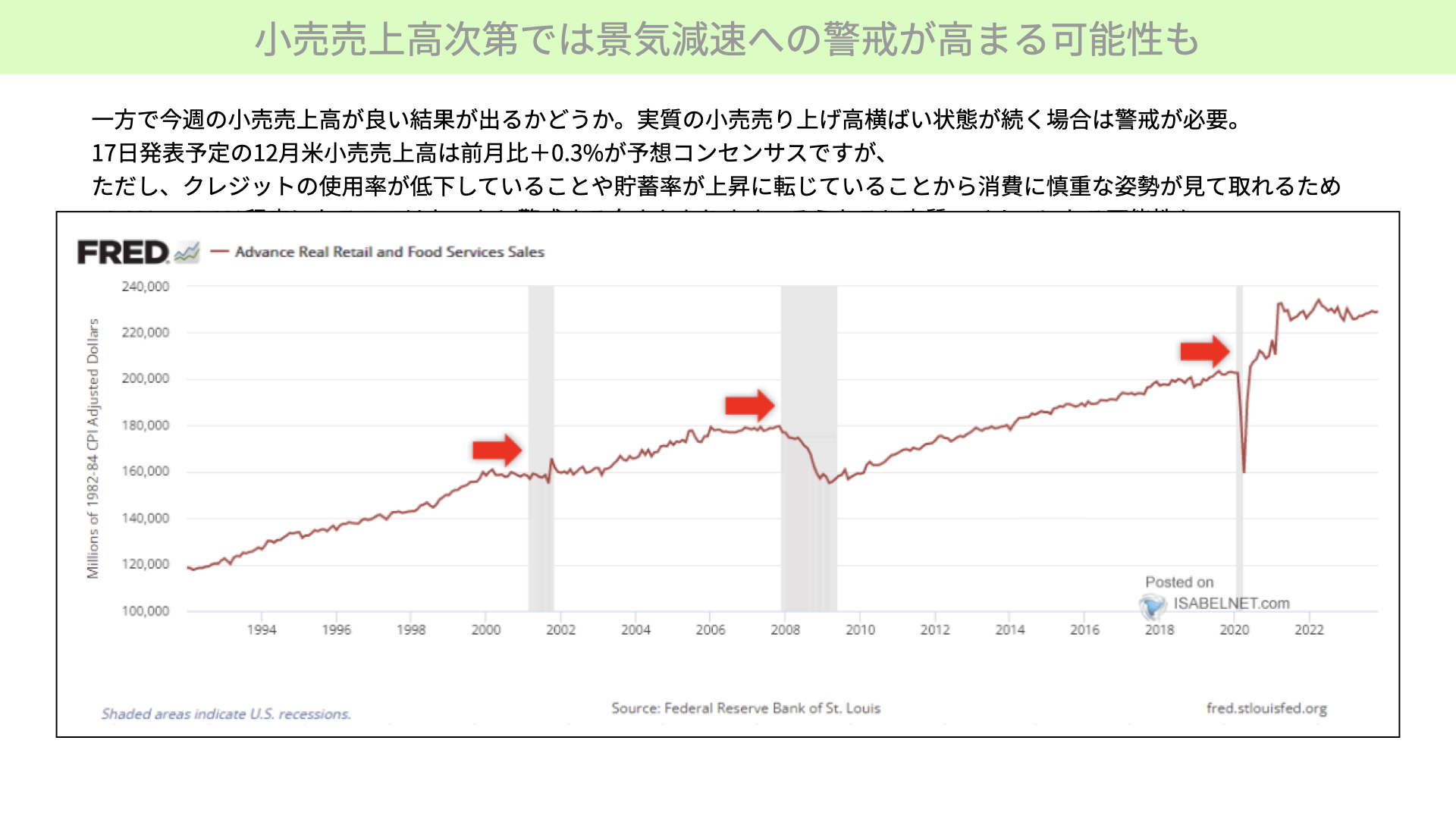

ただ、要人発言だけで動くわけではなく、こちらも注目いただきたいと思っています。ウォラー理事さの発言の翌日、17日に米小売売上高の発表が控えています。名目小売売上高-インフレ率=実質小売売上高が横ばいになった後は、景気後退が訪れるケースが多いです。最近も、実質小売売上高が横ばいになっています。

今回は、予想では前月比でプラス0.3%となっています。最近の物価上昇を考慮すると、実質小売売上がプラスになると予測されています。ただ、数社からのレポート等によると、クレジット使用率が低下しています。小売売上高との連動性が高いクレジット使用率が低下しているということは、小売売上高があまり伸びていないことを示しています。

また、貯蓄率の上昇は、将来に対する準備の意識が高まっていることを示しており、消費に慎重になっている可能性があります。さほど買い物をしていない可能性があるため、予想によっては前月比プラス0%、もしくは0.1%程度に留まるのではと警戒する向きもあります。そうなれば実質マイナスとなるため、引き続き横ばいで景気後退懸念が高まる可能性があります。

もしも景気後退になると、実質がプラスになったからこそ、ラッセル2000のプラスが期待できる一方で、景気の鈍化が続けば、ラッセル2000がS&P500を上回るとの期待があったとしても、プラスはわずかになるか、マイナスに転じる可能性もあります。金融政策のみならず、小売のようなものもしっかりと確認する必要があります。ぜひ16日のウォラー理事の発言や、小売売上高、今週から始まる企業決算などのガイダンスをしっかりとご確認いただければと思います。

金融政策だけでは株価は決まりません。ただし、早期利下げ期待が高まったり、小売売上高がある程度堅調となったりすれば、小型株優位でマーケットが動き出す可能性もあります。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル