本日のテーマは、上昇相場が続く中でトレンド転換をどのように見定めるかについて見ていきたいと思います。

先週、注目の大きなイベントがありました。1月FOMC、メガテック企業5社の決算発表、そして雇用統計です。このイベントをこなしてアメリカの3指標は週間で+1%となっていることから、まだ上昇相場が続いていると見て間違いなそうです。

今回は数あるトレンドの転換を見定める方法の中から、1つをご紹介します。上昇相場は永遠に続くわけではなく、いつか流れが変わることがあります。そのトレンド転換を見逃さないようにその一つをお伝えしますので、ぜひ最後までご覧ください。

[ 目次 ]

1月FOMCとM7決算と雇用統計

M7の企業決算はまちまちもMetaが勢いをもたらす

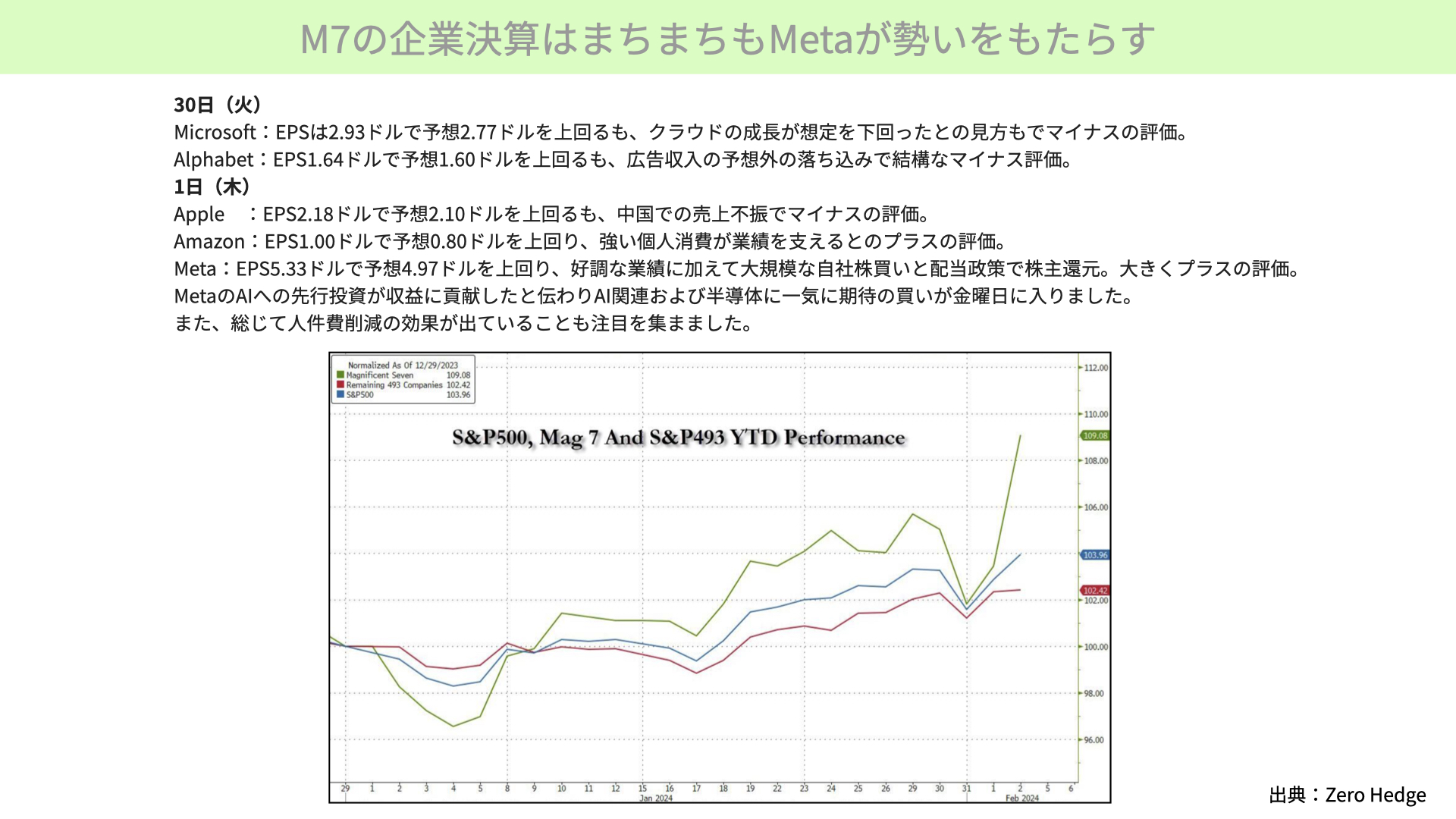

まずは先週の振り返りです。先週最大クラスの注目点は、FOMCとM7の企業決算でした。先週は5つのメガテック決算発表があり、30日にはMicrosoftとAlphabetの決算発表が行われました。2つともEPSが予想を上回りました。本来であれば株価が上昇すべきところですが、Microsoftはクラウドの成長が予想を下回り、Alphabetは広告収入が予想外に落ち込み、共にかなりのマイナス評価となりました。

この2社のマイナスの評価が続いた中で、1日にはAppleの決算発表がありました。予想EPSを上回る結果となりましたが、こちらも中国での売上不振がマイナスの評価となりました。3社連続でマイナスの評価となり、やや不穏な雰囲気となりましたが、Amazonがその流れを変えました。予想EPS0.80に対し、1ドルと大きく上回り、また、昨年のクリスマス商戦の好調さもあり、今後もアメリカの強い個人消費がAmazonの業績を支えていくのではと見られ、市場からはプラスの評価を受けました。

そして、最もサプライズとなったのがMetaの決算です。予想EPS4.97ドルに対して5.33ドルと結果が上回りました。さらに驚かされたのは、大規模な自社株買いと配当政策を行うとの発表でした。このコーポレートアクションで株主還元を充実させる策は、マーケットから大きく評価されました。Metaの株価は一時20%近く上昇する局面もあり、相場全体に明るい材料となりました。

さらにMetaのコメントの中は、「AIへの先行投資が収益に貢献」したとありました。AI関連企業や半導体の業績が期待通りに伸びるのではないかという見通しを支援する材料であることから、2日には株価が大きく上昇しています。

このように、5社の中身を見ると、プラスもマイナスの材料もありました。AmazonとMetaが市場を牽引した結果、結果的には上昇相場となっています。しかし、Microsoft、Alphabet、Appleなどは予想EPSを上回る結果になったとはいえ、その要因に人件費の削減が大きく貢献しています。業績が伸びているというよりは、コスト削減で業績をE維持している状況が見受けられるため、その点は注意が必要です。

上記チャートを確認してみましょう。2月に入り、緑のM7企業が大きく上昇し、マーケット全体を引っ張る構造になっています。その他の企業は、引き続きさほど利益を上げている状況ではありません。

雇用統計は強い中にも数字ほど力強さは欠ける

雇用統計が2日に発表されました。企業決算を受けた後の雇用が多くの注目を集めていましたが、結果としては強弱が入り乱れる内容でした。

強い材料としては、非農業部門の雇用者数が1月に35.3万人と市場予想の18.5万人を大幅に上回り、12月の数値も11.7万人から33.3万人に上方修正されたことです。大企業のレイオフがかなり増加している中でも、全体の雇用者数が増加していることを示しており、マーケットは雇用が強いことでソフトランディングの可能性と自信を深めたかもしれません。

一方、弱い内容もありました。家計調査と事業所調査の結果に差があり、家計調査では雇用が減少して、事業所調査では雇用が増加しているとの結果が見られました。コロナ以降、パートタイマーにダブルワークやトリプルワークをしている人が増えたことが背景にあると考えられます。家計では雇用が減少しているものの、事業所に登録している人数が増えているという現象が見られます。このようにカウントの仕方によって、強い雇用状況のように示されている可能性があります。今後はこの点に注意しながら雇用の強さを確認していく必要があります。

さらに、全従業員の週間平均労働時間が1月に0.2時間減少して34.1時間になりました。ここは注目です。これはコロナショック時と同じ水準であり、リーマンショックの水準までは下がっていませんが、明らかに週間で働く時間が減少していることがわかります。雇用者の数は増えている一方で、割り当てられる仕事の量が多くないため、労働時間が減少しているということです。過去には、これが株価にマイナスの影響を与えているため、注意が必要です。

上の黄色のチャートはS&P500です。週間労働時間が下がったときには株価が下がる傾向にあります。もしかしたら今後、そういった影響が株価や経済に出てくるかもしれません。過去の状況から考えると今後影響が出てくると考える方が無難です。このように強弱が入り乱れる内容であっても、市場は雇用が強いと捉えているため、現在は株価が上昇する傾向が続きそうです。

上昇相場の転換点を見極めるには

ソフトランディング期待の変調をどこで見極めるか

このように上昇相場が続いている中で、ソフトランディング期待の変化を見定める方法について、ここからお伝えしたいと思います。

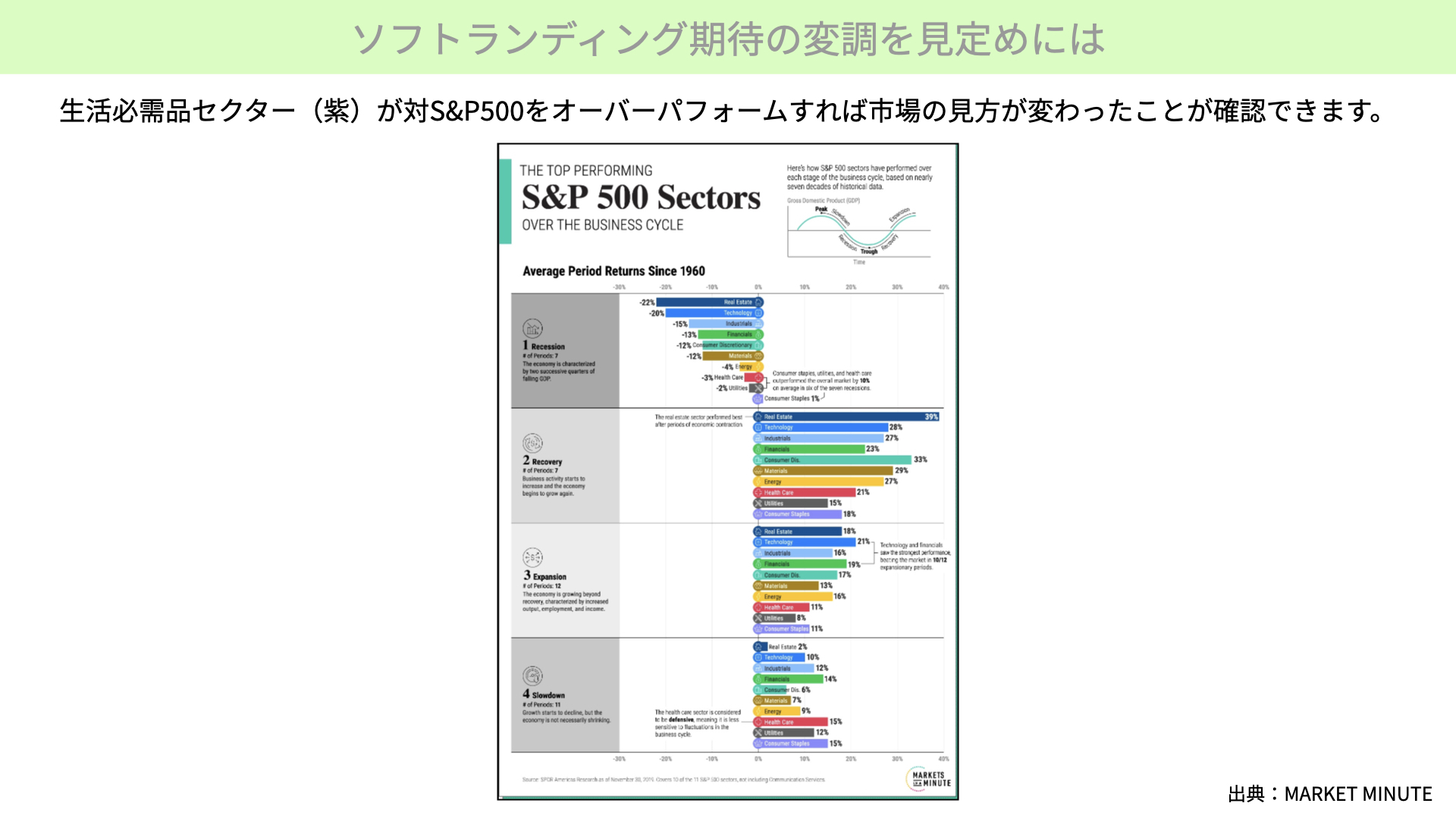

今日ご紹介するのは、生活必需品セクターがS&P500に対してオーバーパフォームするとき、市場に変調の兆しが見えるということです。右上のグラフは、景気サイクルを表しています。ブロックは4つに分かれています。

最上部はリセッション時です。紫は生活必需品セクターで、P&Gやコカ・コーラ、ペプシなどが含まれます。リセッション時には株価が非常に下がりにくく、ほぼ変わらない傾向にあります。

一方、他のセクターはリセッション時に大きく下落します。リセッション時には生活必需品セクターがオーバーパフォームすることがわかります。

最下部、景気がスローダウンする時期にも、生活必需品セクターはパフォーマンスが確実に出ています。こういった時期には、生活必需品セクターがS&P500に対してオーバーパフォームすることがわかっています。

逆に、景気がいい時期には生活必需品セクターはアンダーパフォームする傾向にあります。景気がいい状態から悪化する際、株価に最も反映されやすくなります。生活必需品セクターの株価をチェックすることで、上昇相場の転換点を見定めることができます。

生活必需品セクター対S&P500

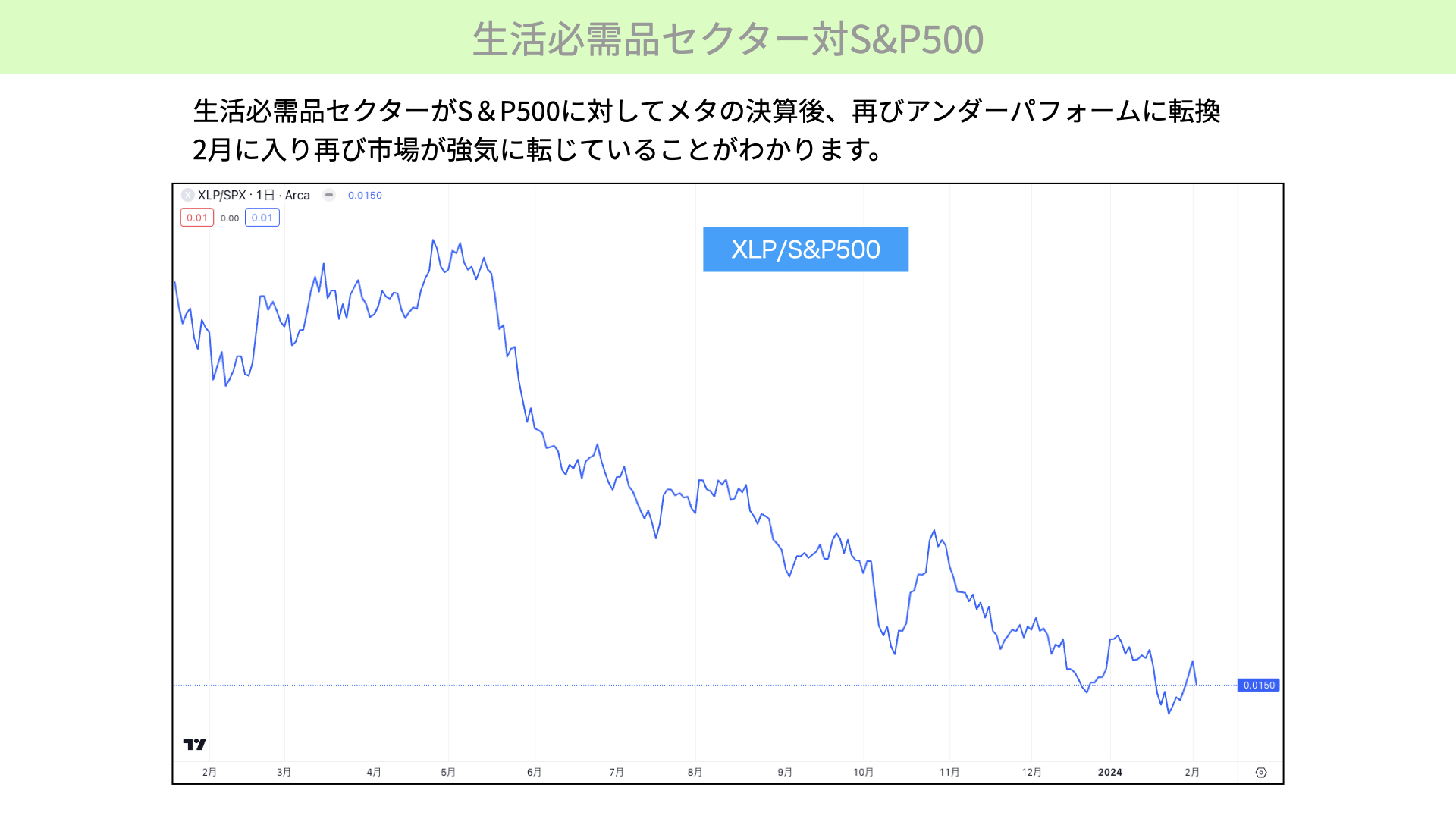

具体的に見てみましょう。生活必需品セクターのETFに、XLPというものがあります。XLPとS&P500を比較した青いチャートが下向きになると、XLPが下落していることを意味します。逆にチャートが上向きになるのは、生活必需品セクターがS&P500に対してオーバーパフォームしているときです。景気が悪化すると生活必需品セクターは上昇する傾向があり、景気がいいときには右肩下がりになる傾向がわかります。

1年間のチャートを見ると、Metaの決算発表前まではXLPが上昇に転じていた時期がありました。2023年の第4Q決算でS&P500企業の業績が前年比マイナスになるとファクトセットなどに出ていたことで、警戒感が台頭し生活必需品セクターが買われていました。しかし、今週のMetaなどハイテク企業の決算を受けて、再び生活必需品セクターはアンダーパフォームする展開になっています。

S&P500の下落に先行する傾向が強い

さらに長期的な視点で、1999年以降のXLPとS&P500の関係を示すチャートを見てみましょう。長期のチャートでは、XLPがオーバーパフォームに転換した2000年の3月、2007年の6月、2018年の9月の後に、S&P500が大きく下落に転じています。2018年は一旦、株価は上がりますが、最終的には下落しています。2022年にも同じ傾向が見られ、反転した後に株価が下落しています。

これらの事例から、生活必需品セクター、特にXLPがS&P500よりも上昇した場合、市場は景気減速に対する警戒感を強めていると捉えることができます。株価は市場の変化を教えてくれるため重要なシグナルです。雇用統計がまちまちな内容でも株価が上昇する中、今後、XLPが上昇に転じる場合、市場の捉え方に変化が生じている可能性があります。

ERPの拡大に先行する傾向

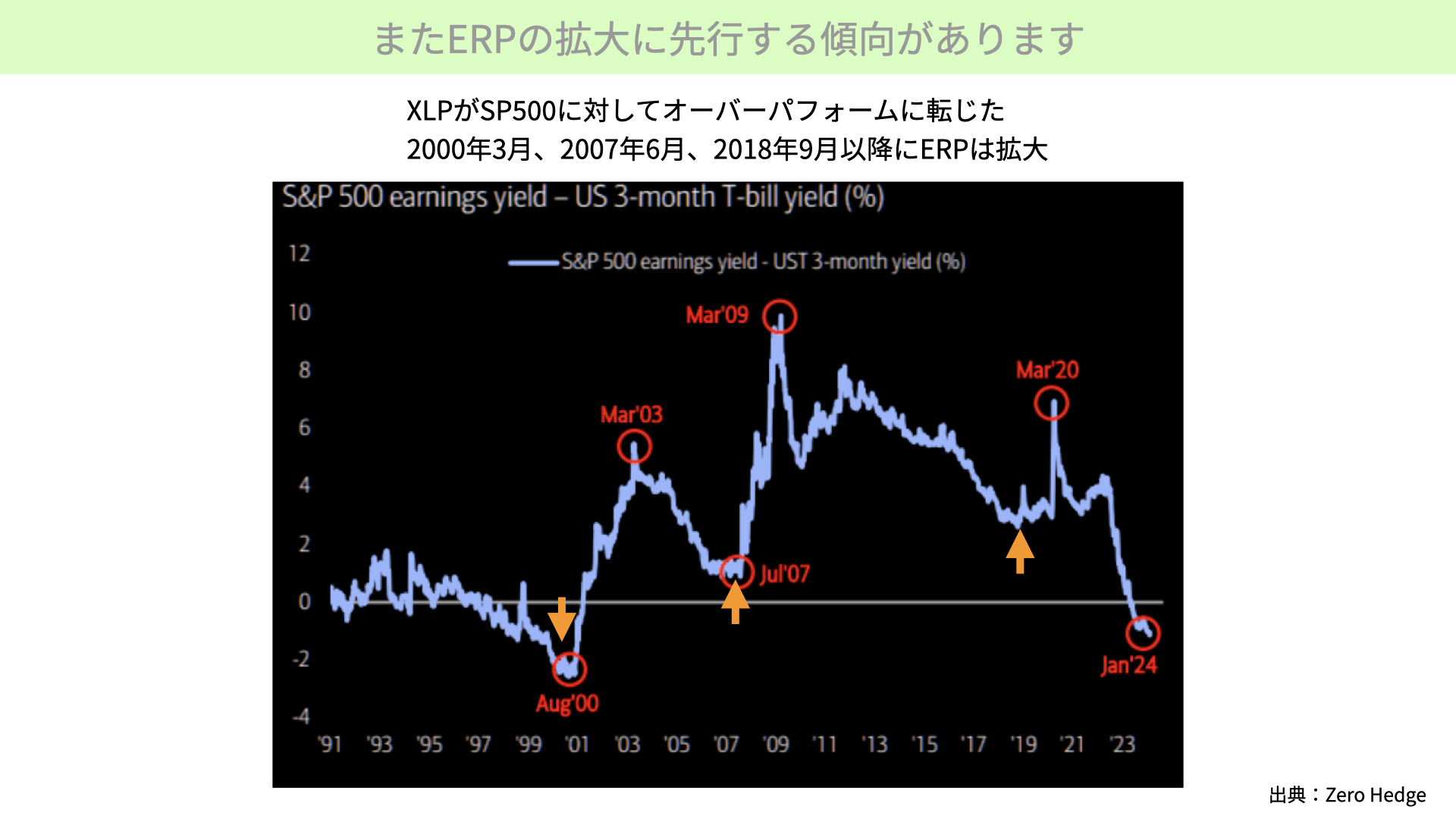

最後のスライドです。2000年の3月、2007年の6月、2018年の9月というポイントは、エクイティリスクプレミアム(ERP)のスプレッドが拡大に先行することを、今後の参考にしていただきたいと思います。

エクイティリスクプレミアムとは、S&P500の益利回りです。例えばPERが20倍であれば、5%の株の益利回りと算出されます。これを10年金利や3ヶ月金利と比較し、その差が縮小していれば株が割高、拡大していれば株が割安になっていると判断されて買われることになります。

エクイティ・リスクプレミアムでは、株価が下落または上昇するタイミングを正確に計ることはできません。ただし、株価の割安・割高を見る上で非常に重宝されています。

上の図表では、S&P500のエクイティリスクプレミアムから3ヶ月の金利を引いたものを示しています。2000年のITバブルほどではありませんが、ERPがかなり縮小しており、株が債券に比べて割高な状態にあることを示しています。

今後、株が調整に向かう可能性があることは方向感として理解できますが、しかしながら、いつ転じるかは不確定です。そこでポイントとなるのは、XLPがS&P500に対してオーバーパフォームした2000年3月、2007年6月、2018年9月です。

エクイティリスクプレミアムが拡大に向かったのは2000年8月に対し、2000年3月にXLPがオーバーパフォームしています。EPSが拡大する2007年7月の前、2007年6月にXLPはオーバーパフォームしています。さらに2018年9月にXLPがオーバーパフォームした後、エクイティリスクプレミアムが拡大しました。

エクイティリスクプレミアムの拡大がいつ起こるかを正確に予測するのは難しいですが、ある程度先行するXLPの動きを見ることで、市場転換の時期が見えてきます。今後、生活必需品セクターの動きに注目していただければと思います。

先週は雇用統計、FOMC、メガテック企業の決算発表といった多くのイベントがあり、米株主要3指標は全て1%を超える上昇を見せるなど、上昇相場が続いています。雇用統計がまちまちであるにも関わらず、それをプラスに解釈するなど、楽観ムードが強まっている中で相場の転換点がどこにあるのかを常に意識することは資産管理においてとても重要です。

今回は、XLPといわれる生活必需品セクターの株価の動きを、ご紹介させていただきました。マーケットの楽観ムードが強い中、生活必需品セクターの動きを見ることで、転換のきっかけが見える可能性があります。ぜひ参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル