本日は堅調に推移する米国株式市場ですが、目先にある市場リスクについて考えてみたいと思います。

先週までの企業決算では事前予想を上回る企業が多く、第4QでのEPSはプラスで着々となりそうです。これにより、非常に堅調な推移を見せている米株式市場ですが、目先の市場変動リスクにはどのような要因が存在するのか、簡潔に見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

米商業不動産の懸念について

NYCB格下げの影響は現時点では限定的

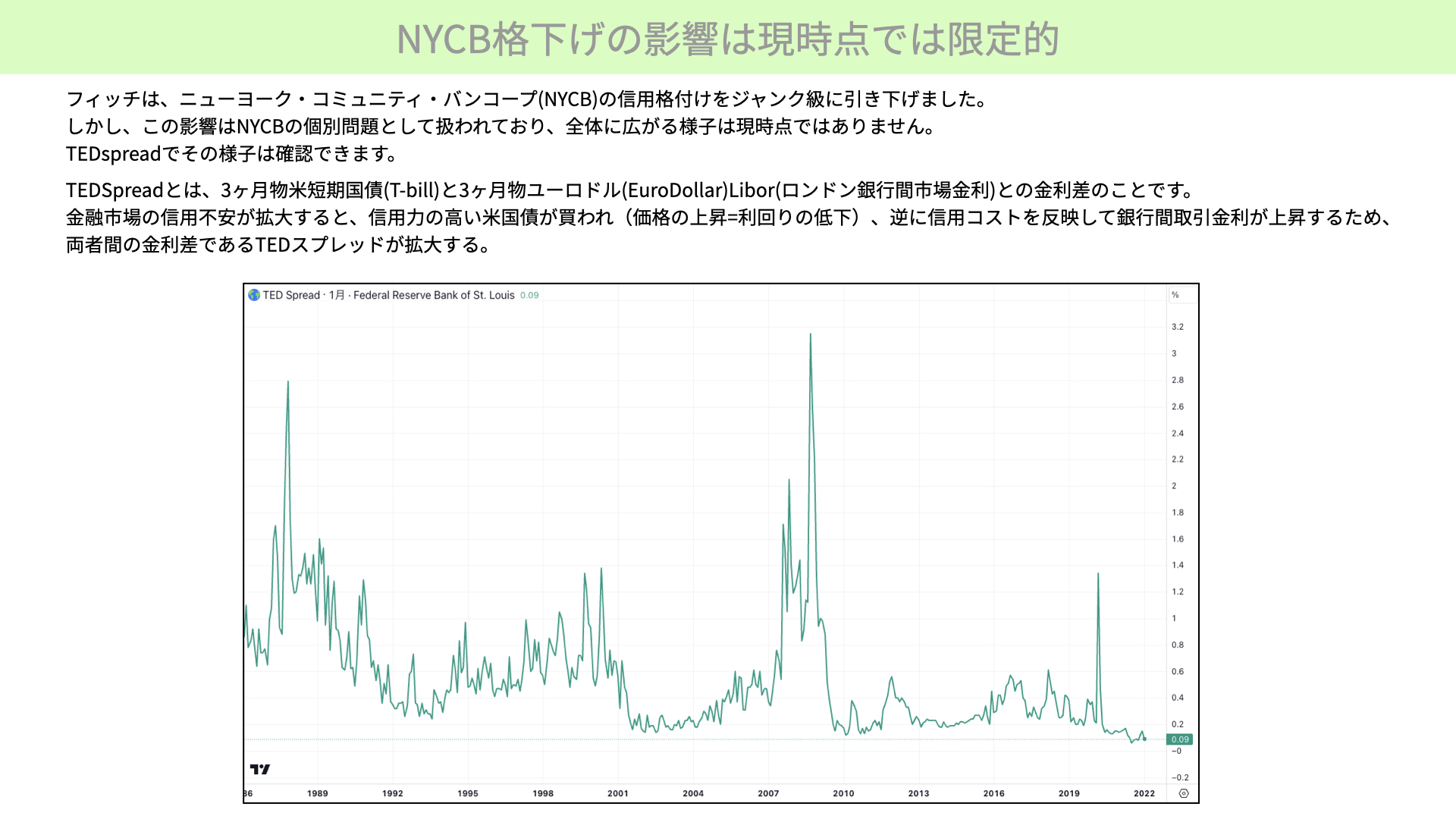

先週、NYCB(ニューヨーク・コミュニティ・バンコープ)の信用格付けがジャンク級に引き下げられました。フィッチによって格下げが行われた結果、株価は25%も下落しました。他行への影響も懸念されましたが、現時点では結果として全体に広がることはなく、限定的な影響であったと言えます。米地銀の株式ETF(KRE)も大幅な下落はなく、NYCBの問題が個別のものと判断されているようです。今回の格下げは、昨年、NYCBが合併を行ったことによる資産規模が拡大し、審査を受けるカテゴリーが上がったことで審査基準が厳しくなり、その結果、引当を積まざるを得なくなったことが原因で、個別の要因だとされています。

ただ、根本的な原因である商業不動産とオフィス価格の下落、金融機関による融資条件の厳格化、空室率の上昇といった問題は依然として解決されておらず、中期的には軽視すべきではありませんが、現時点では影響が市場全体に拡大することはないと考えられます。

TEDスプレッドで状況を判断する

おそらく今後も不動産市場が悪化するとのニュースが流れてくると思います。そのような時に市場がどのようにこの問題を捉えているかを判断するために、本日はテッドスプレッドをご紹介したいと思います。

テッドスプレッドとは、具体的には3ヶ月米短期国債(T-Bill)と3ヶ月物のユーロドル金利Libor(ロンドン銀行間市場金利)との金利差を指します。これは為替レートとは異なります。

このスプレッドが拡大(上昇)すると、市場に変調が生じている可能性があります。過去にはITバブル、リーマンショック、コロナショックの際にもテッドスプレッドは大きく拡大しました。

どのような構造かと言いますと、金融市場の信用不安が拡大し、金融機関での資金の貸し借りに対する懸念が高まると、信用力の高い米国債が買われ、T-billの金利は下がります。

一方で、銀行間での貸し借りの金利である3ヶ月物ユーロドルは、信用不安が高まると金利が上昇し、スプレッドが拡大します。そのため、金融機関を中心として信用不安が拡大したときは金利が低下し、ユーロドルの金利は上昇し、スプレッドも拡大します。

現在のテッドスプレッドは0.9%と非常に安定しています。このことが、NYCB問題が現在の市場に大きな影響を与えていない1つの根拠となっています。

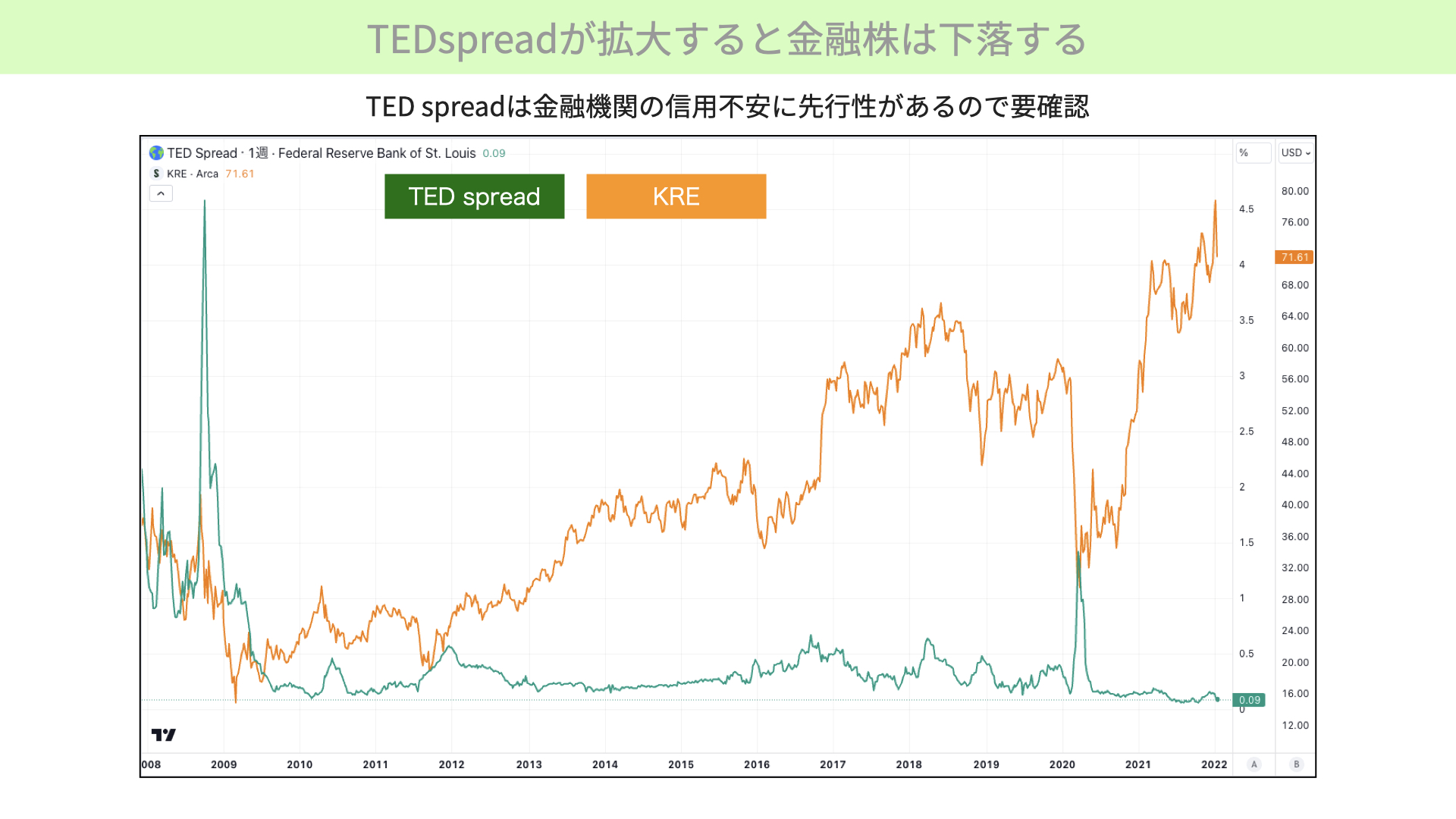

TEDspreadが拡大すると金融株は下落する

テッドスプレッドと地銀のETF(KRE)をご覧ください。過去の事例を振り返ると、例えばコロナショック時にテッドスプレッドが大きく拡大した際には、地方銀行は大きく下落しました。また、2008年のリーマンショック時にもテッドスプレッドが大きく上昇すると、KREが下落しました。

トレーディングビューなどでテッドスプレッドは確認できますので、商業不動産による信用不安が問題が拡大しているかどうかが判断できます。

現時点では、目先の不安というよりも、将来の不安材料として見ていただければと思います。

今後気になるリスク要因

ISM製造業指数は主要サブインデックスが低下

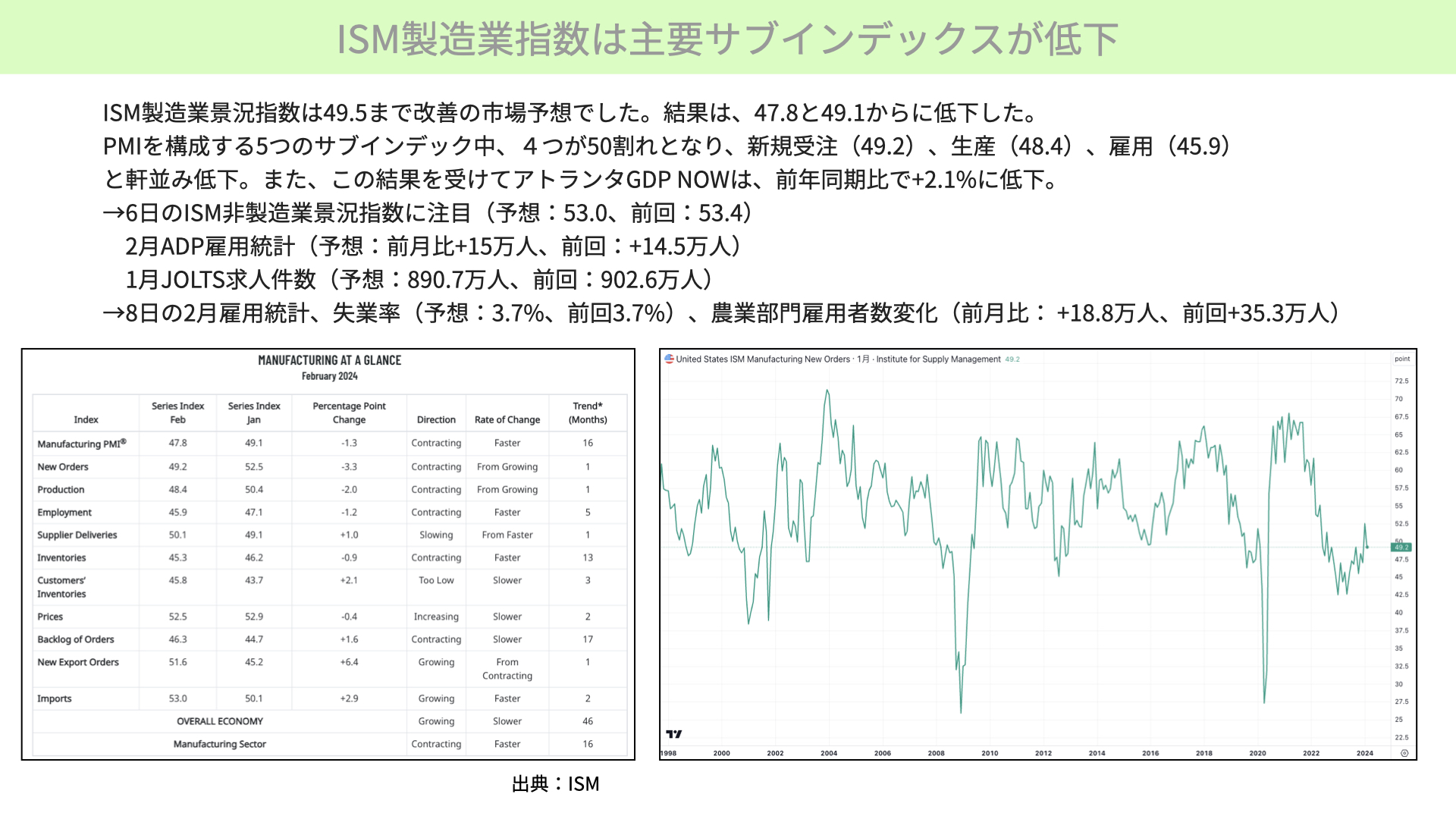

先週発表されたISM製造業指数は、主要なサブインデックスが低下していたため注意が必要です。ISM製造業指数は49.5まで改善するとの市場予想でしたが、実際の結果は47.8、前月の49.1から低下しています。

PMIは47.8でした。PMIを構成する5つのサブインデックスのうち、4つが50を下回っています。特に新規受注、生産、雇用が軒並み低下していることから、新規受注の減少、生産の鈍化、雇用状況の悪化が確認できました。

これらの結果を受けて、アトランタ連銀のGDP NOWは、元々+3%近くあった前年同期比の成長見通しを+2.1%まで下方修正しました。状態が非常に悪いとまでは言えませんが、ISMの結果は、先行きにやや懸念りとマーケットが捉えたことがわかります。

これを受けて今週非常に注目を集めるのは、6日のISM非製造業景況感指数です。予想は53ですが、これを大きく下回る場合、GDPの見通しが下方修正される可能性があり、景気の腰折れ懸念が出てくるかもしれません。注意が必要です。

同じく6日には、2月のADP雇用統計、1月のJOLTS求人件数が発表されます。今回のISMのサブインデックスでは、雇用が軟化していること示されていました。これらの数字が予想を大きく下回る場合、ISMのサブインデックスを裏付けることとなりますので、市場の変動要因となり得ます。

また、8日に予定されている雇用統計についても、雇用に関する懸念が出てくるかどうかにマーケットは注目しています。雇用者数の変化が18.8万人を下回るか、あるいは上回るか、そして失業率が3.7%から低下するかが、ISM以降マーケットの注目材料となっています。

米1月個人所得・消費支出

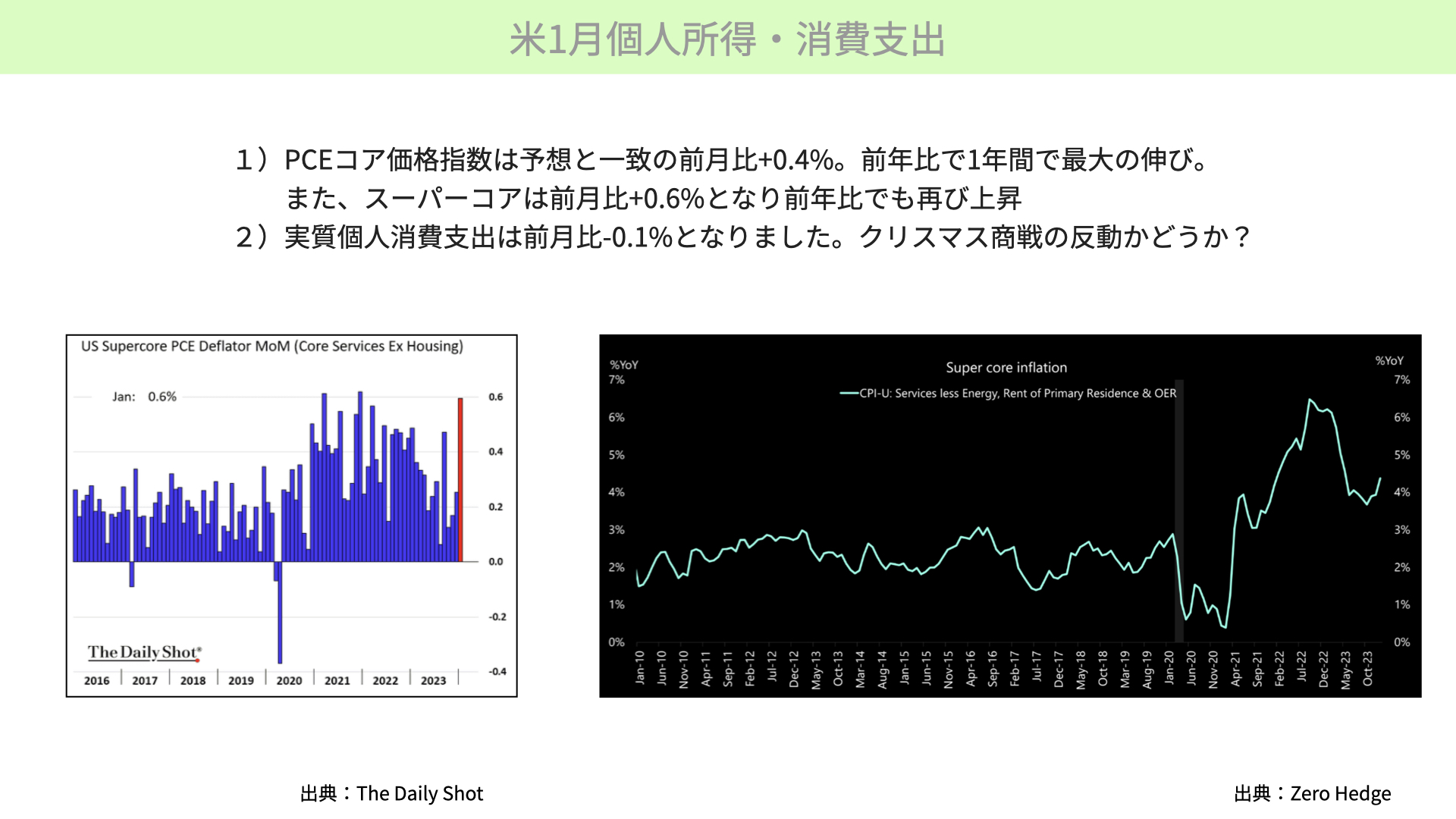

次に、1日に発表された1月の個人所得と消費支出を確認します。FRBが注目するPCEコア価格指数は予想と同じ前月比+0.4%となりました。予想通りでしたので、マーケットではサプライズにはなりませんでした。ただし、前年比の伸びでは1年間で最大の伸びとなりましたので、インフレ低下のスピードが鈍っているという印象をマーケットに与えました。

また、FRBがPCEコアと同程度注目しているスーパーコアですが(エネルギーや住宅を抜いた指標)、前月比で+0.6%の大幅な上昇となりました。

左の図表をご覧ください。MoM(前月比)で0.6%とかなり高い水準にあります。右の図表は、前年比ですが、再び上昇に転じています。物価の今後の動向については、これまで以上に今後注目される状況に再びなってきました。

また、実質個人消費支出(名目値からインフレ率を引いたもの)が前月比で-0.1%となりました。予想通りではありますが、実質的な個人消費支出のマイナスからは、消費がやや弱まっていると意識されます。

クリスマス商戦の反動だとの意見もあります。ただ、今後発表される消費に関する関連指標が弱くなるようであれば、消費の弱まりの裏付けとなり、マーケットの反応が出やすくなります。注意が必要です。

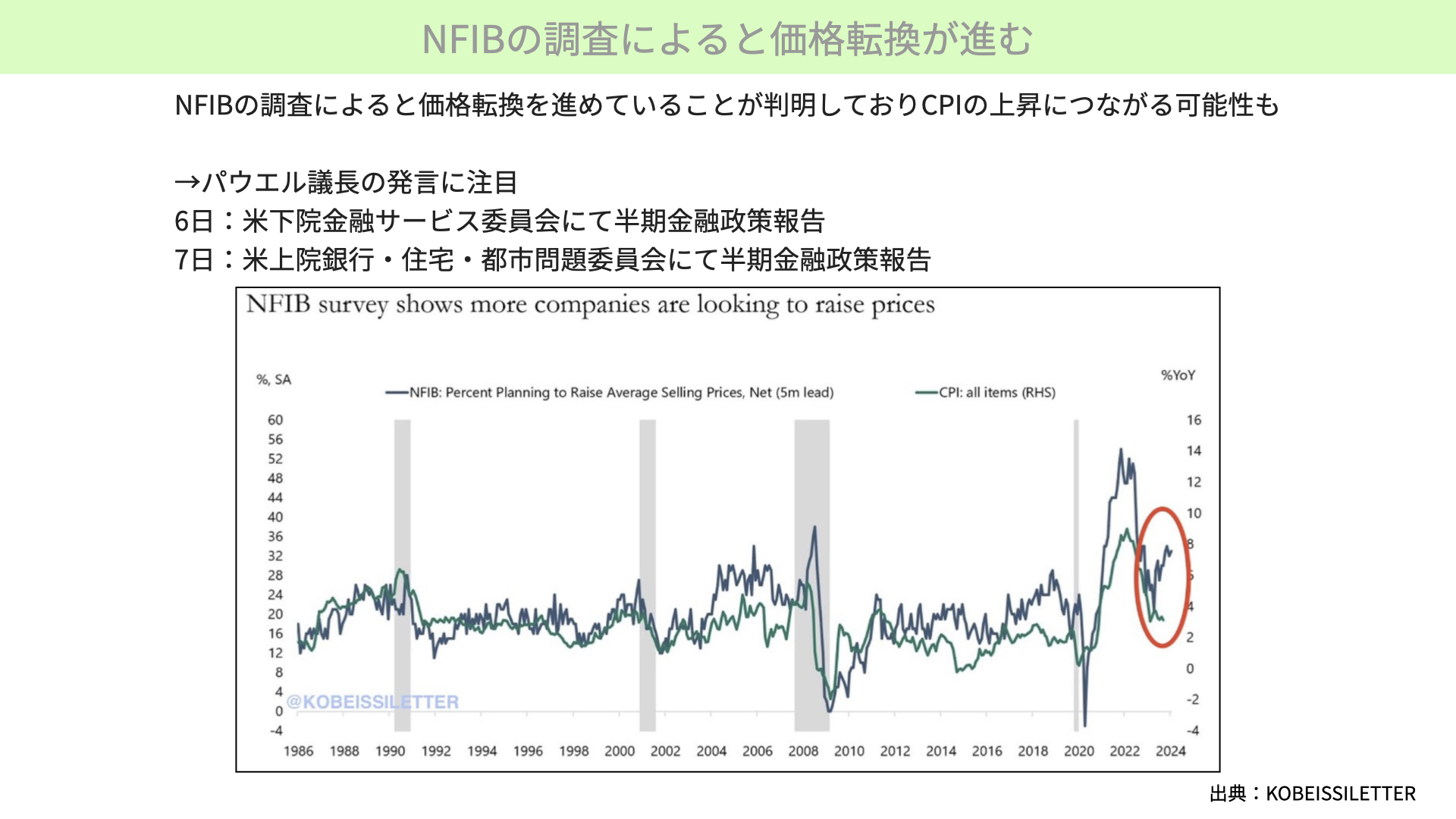

NFIBの調査によると価格転換が進む

NFIBによる中小企業の楽観度指数からは、価格転換を進めていることが判明しました。これがCPIの上昇につながるのではと懸念されています。

NFIBの価格転換に関する下のチャートをご覧ください。青いチャートが価格転換、緑のチャートはCPIですが、この2つのチャートは非常に高い相関となっています。具体的には、NFIBの価格転換が5ヶ月先行し、遅れてCPIが上昇する傾向があります。これを踏まえると、CPIが今後上昇する可能性が十分にあり得ます。PCEコアの結果もあり、インフレに対する注目が再び高まっています。

これらの理由で、6~7日のパウエル議長発言に市場の注目が集まっています。市場はインフレに敏感になっています。半年に1回上院下院で行われる報告会でのコメントで、インフレや今後の金融政策についてヒントが出てくるようであれば、マーケットが動く可能性があります。注意が必要です。

本日は3つのポイントを確認しました。先週まで株式市場は好調でしたが、アメリカの商業不動産に対する懸念が再び浮上しています。ただ、テッドスプレッドを見る限り、現時点で市場全体に広がるような流れは見られません。今後の注目材料とはなりますが、目先のリスクよりも中期的なリスクと捉えるべきでしょう。

インフレは根強く、なかなか下がらない状況となっています。これを受けて、金融政策の影響がどのように出てくるか、パウエル議長のコメント等に注目が集まっています。

さらに、ISMの製造業指数において雇用が少し不安な状況となっています。そのため、今週の雇用統計をはじめとしたADP、JOLTSなどの経済指標に、マーケットは反応しやすくなっています。そちらを注意深く見守りながら、目先の動きだけでなく、今後の市場の潮目が変わるかどうかをチェックしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル