先週金曜日、アメリカの雇用統計が発表されました。それ以外にも、先週は、JOLTSやISM非製造業の雇用など、雇用に関する指標が多く発表された1週間でした。

8日の雇用統計を見ると、雇用者数は非常に強い数字となりました。アメリカの雇用は引き続き堅調であるとニュース等で伝えられています。アメリカの雇用が本当に強いのか、それともそうではないのかについて考察します。

雇用が悪化し、失業率が上昇すると、株価に大きな影響があります。経済にも大きな影響を与える重要なポイントです。先週発表された雇用に関する指標について、正しく理解すべきポイントをお伝えしたいと思いますので、ぜひ最後までご覧ください。

[ 目次 ]

米雇用に関する指標が軟化

ISM非製造業景況感指数で雇用が軟化

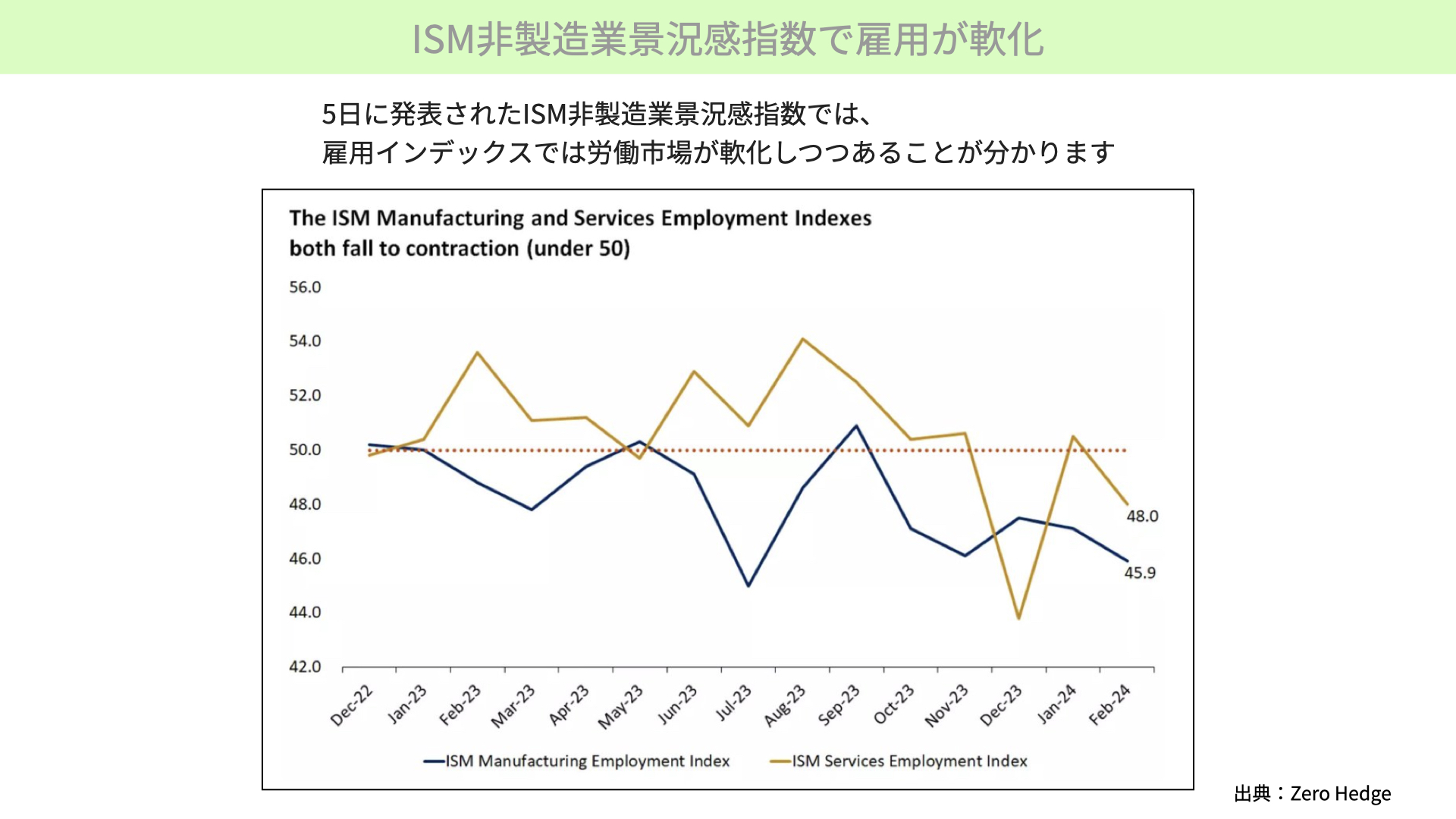

5日に発表された、ISM非製造業景況指数の雇用に関するサブインデックスをご覧ください。PMIは53.4から52.6と前月を下回りましたが、依然として50を上回っているため、サービス業の景気は拡大と言えます。総合のPMIは、市場の予想範囲内ということであまりマイナスのインパクトは与えませんでしたが、雇用に関するサブインデックスはしっかりと確認すべき内容だったと言えます。

黄色のチャートは、ISMの非製造業の雇用に関するインデックスです。再び50を下回る結果で、雇用が弱いことが確認できました。先々週発表されたISMの製造業の雇用についても、45.9と50を下回っています。製造業も非製造業も50を下回っていることから、現場レベルの責任者が、労働市場の軟化を感じていることが確認されました。

JOLTS

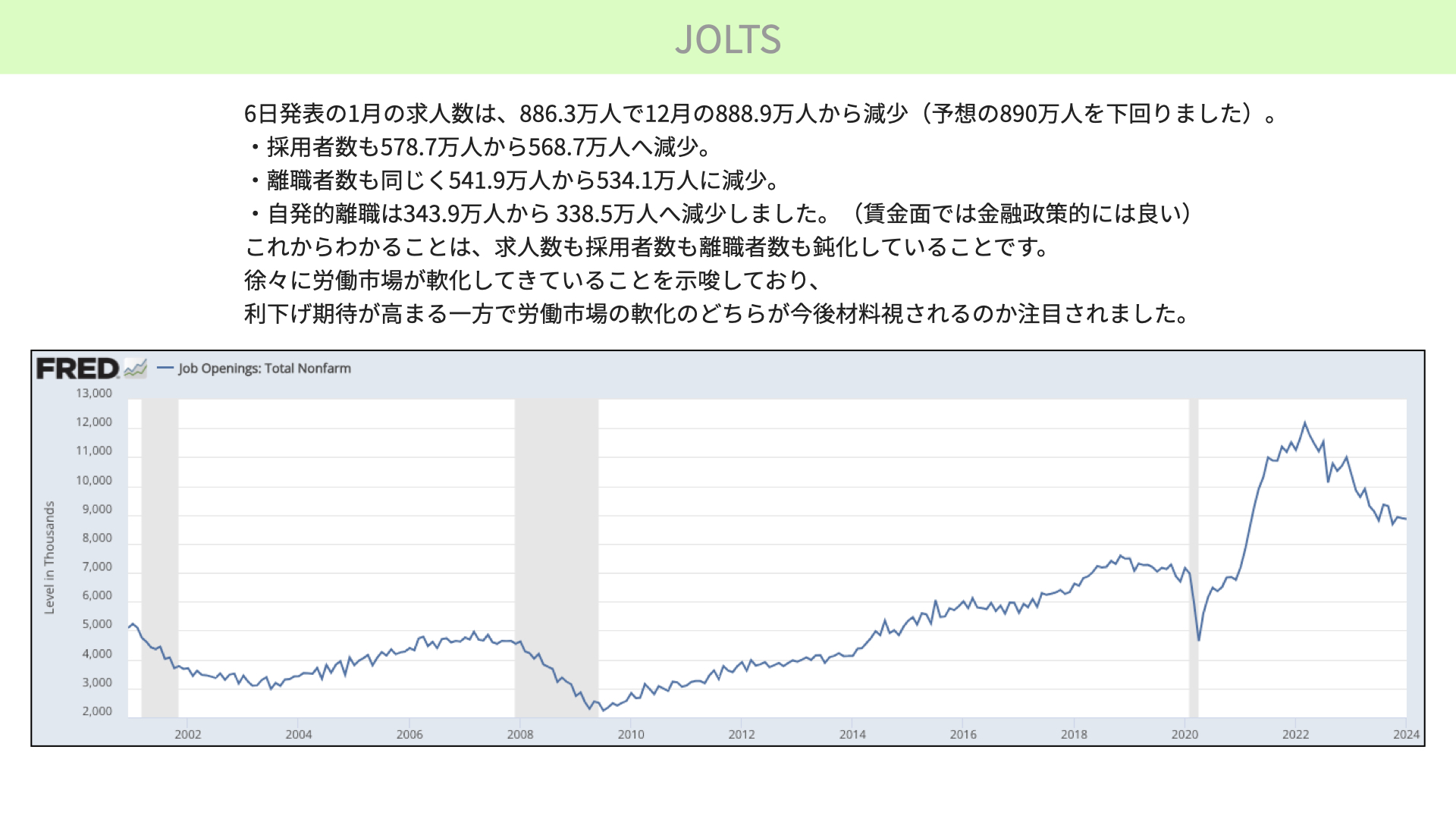

次に、6日に発表されたJOLTSです。1ヶ月遅れでの発表になりますので、今回は1月の求人数です。結果は、886万人となり、12月の888万人から減少しています。また、予想の890万人も下回る結果となりました。

一時は、1,200万人を超える求人があったことを考えると、求人数が減少傾向にあることがわかります。また、採用者数も578万人から568万人と、今月も約10万人減少しています。

離職者数は541万人から534万人、自発的な離職者数は343万人から338万人へと減少しています。ニュースでは、「自主的な離職が減っているのは、他に移る魅力的な条件がなくなってきたためだ」ということで、賃金のインフレという意味では、金融政策面では利下げが可能になるため良い結果だと伝えられています。

このようにマーケットではポジティブに解釈していますが、違った見方をすれば、他に移ってもいい職がないということでもあり、求人の緩みを示しているとも言えます。求人件数が過去下がった局面では、リセッションに突入してきました。今後も、求人件数が下がるようであれば、賃金のインフレ面でのプラスはなく、景況感に関するマイナスの影響が強く意識されるようになるかもしれません。今後の労働市場の軟化、利下げ期待、どちらが材料視されるかが注目されたきっかけになりました。

2月の米雇用統計

雇用統計

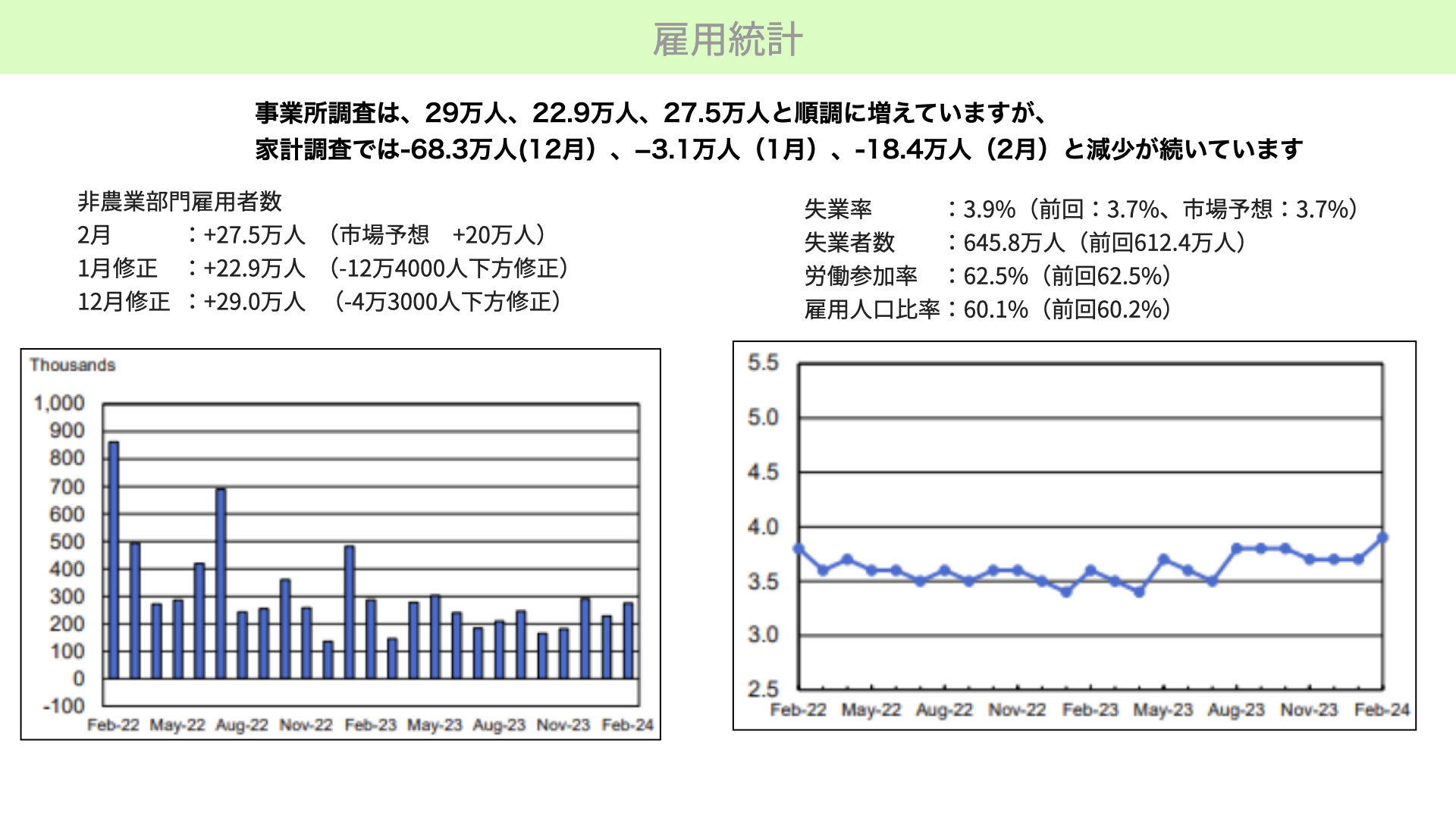

このような状況の中、8日には雇用統計が発表されました。非農業部門の雇用者数は27.5万人と、市場予想の20万人を大きく上回り、やはり雇用が強いと認識されました。ただ、注意すべき点は1月、12月の数字が16万7,000人も下方修正されたことです。3ヶ月で見ていくと決して強い数字とはいえません。

この調査は事業所調査で、事業者に雇用状況を確認したものです。ダブルワークやトリプルワークがダブル、トリプルでカウントされるため、数字上の雇用は大きく増加しているように見えます。

一方、家計調査では、12月には68万人、1月は3.1万人、2月には18.4万人も雇用が減少しています。家計調査のレベルでは雇用が大幅に減少していることがわかります。

さらに家計調査を詳しく見ると、失業率は3.9%で、前回の3.7%から増加しています。サームルールが意識されるレベルです。3.4%をつけた昨年夏前、直近で一番低い失業率でしたが、そこから0.5%上回っています。これが3ヶ月続けば、平均で+0.5%となり過去は100%リセッションに入っています。今後失業率が上昇する場合は注意が必要です。

失業者数は、前回の612万人から645万人に増加しました。一方で、労働参加率は低くなっています。

このうように雇用統計からは雇用はあまり強いとは言えません。ヘッドラインとしては27.5万人も増えたことで、市場はそこまで警戒していないようですが、実際にはかなり警戒すべき点が多いと言えるでしょう。

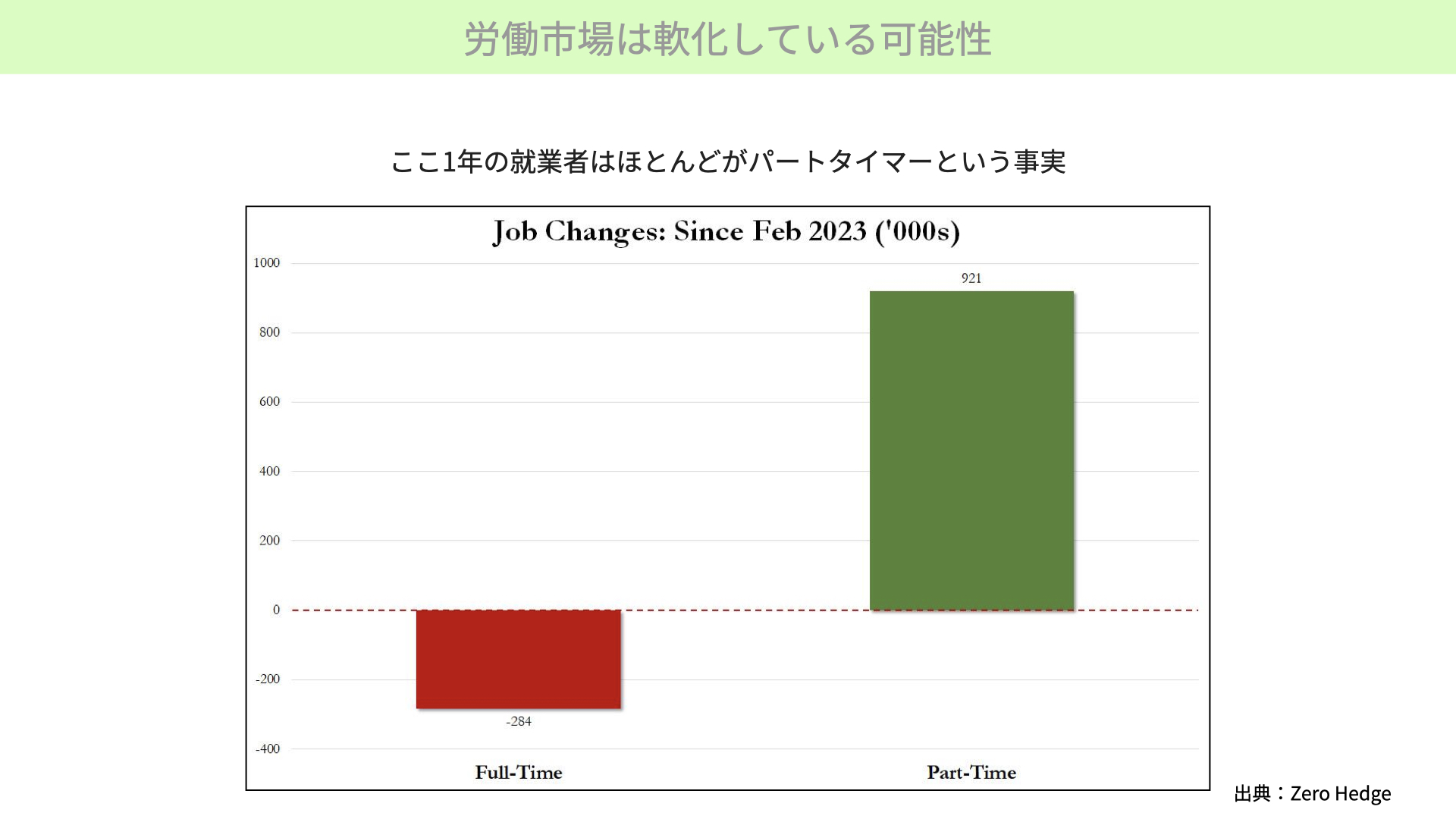

労働市場は軟化している可能性

ここ1年間、昨年2月からの雇用を見ると、フルタイムワーカーが減少し、パートタイムワーカーの増加がほとんどを占めています。経済的な理由で正社員としての雇用は困難なものの、パートタイムの雇用で受け入れられている傾向があります。これは明らかに雇用が軟化している証左といえます。

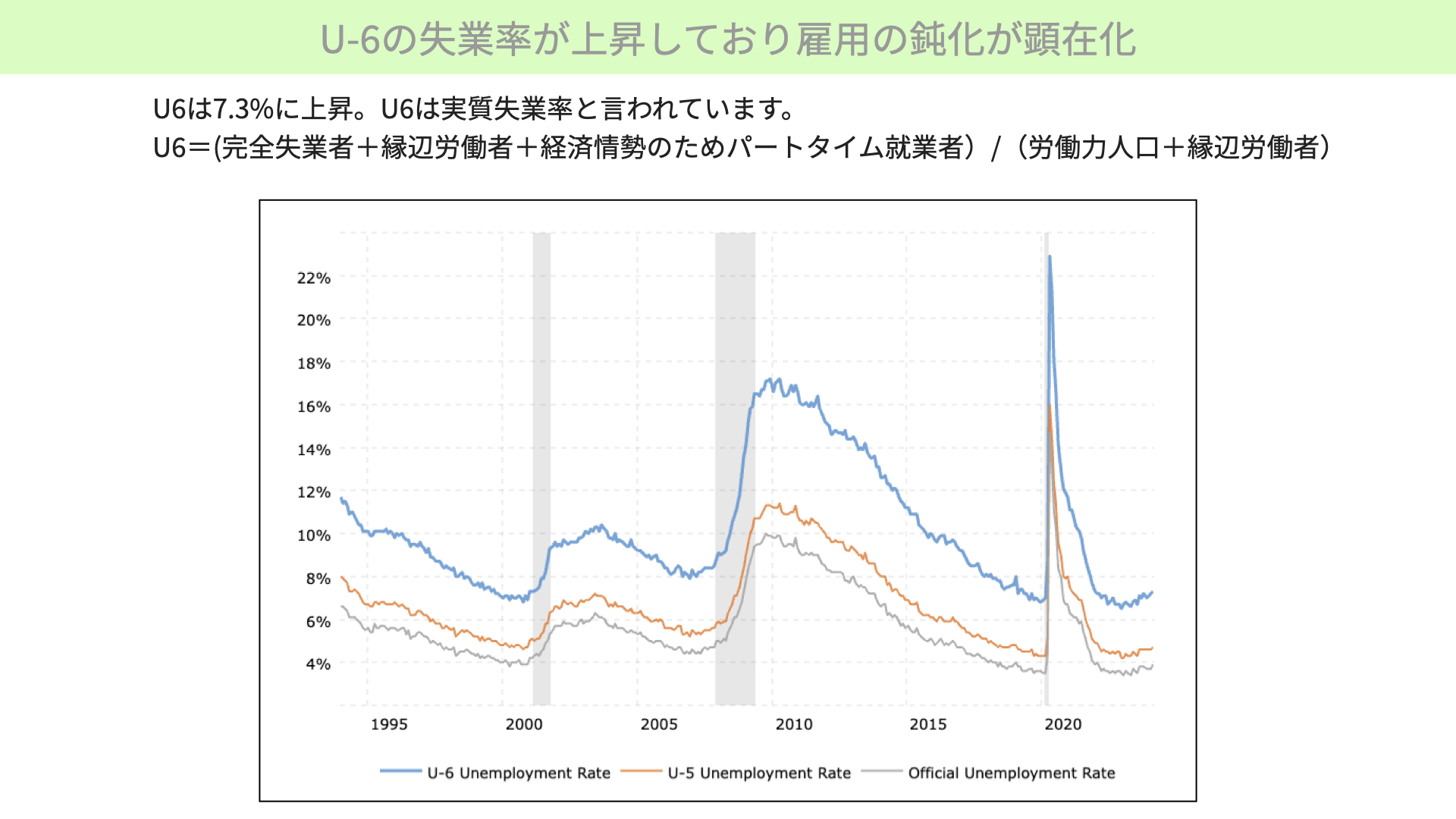

U-6の失業率が上昇しており雇用の鈍化が顕在化

さらにご覧いただきたいのは、実質失業率を表すU-6です。U-6では完全失業者、縁辺労働者(過去1年間仕事を探したものの、最近4週間は探していない実質的な失業者)、経済情勢のためのパートタイム労働者(経済情勢のため、正社員で働きたいものの、パートタイムでしか就業できない方)を足し、合計を労働人口+縁辺労働者で割っています。

今回、U-6の数値が7.2%から7.3%に上昇しています。経験則では、U-6の数値が8%を超えたあたりが、過去、リセッション入りする1つの目途となっています。今回、U6が7.3%まで上昇していることから、厳しい状況が近づいていることがわかります。FRBの高官も、失業率が上昇し始めると一気に上昇する傾向があるため要注意だ、と以前より発言しています。今後は、U-6も併せて注目していきましょう。

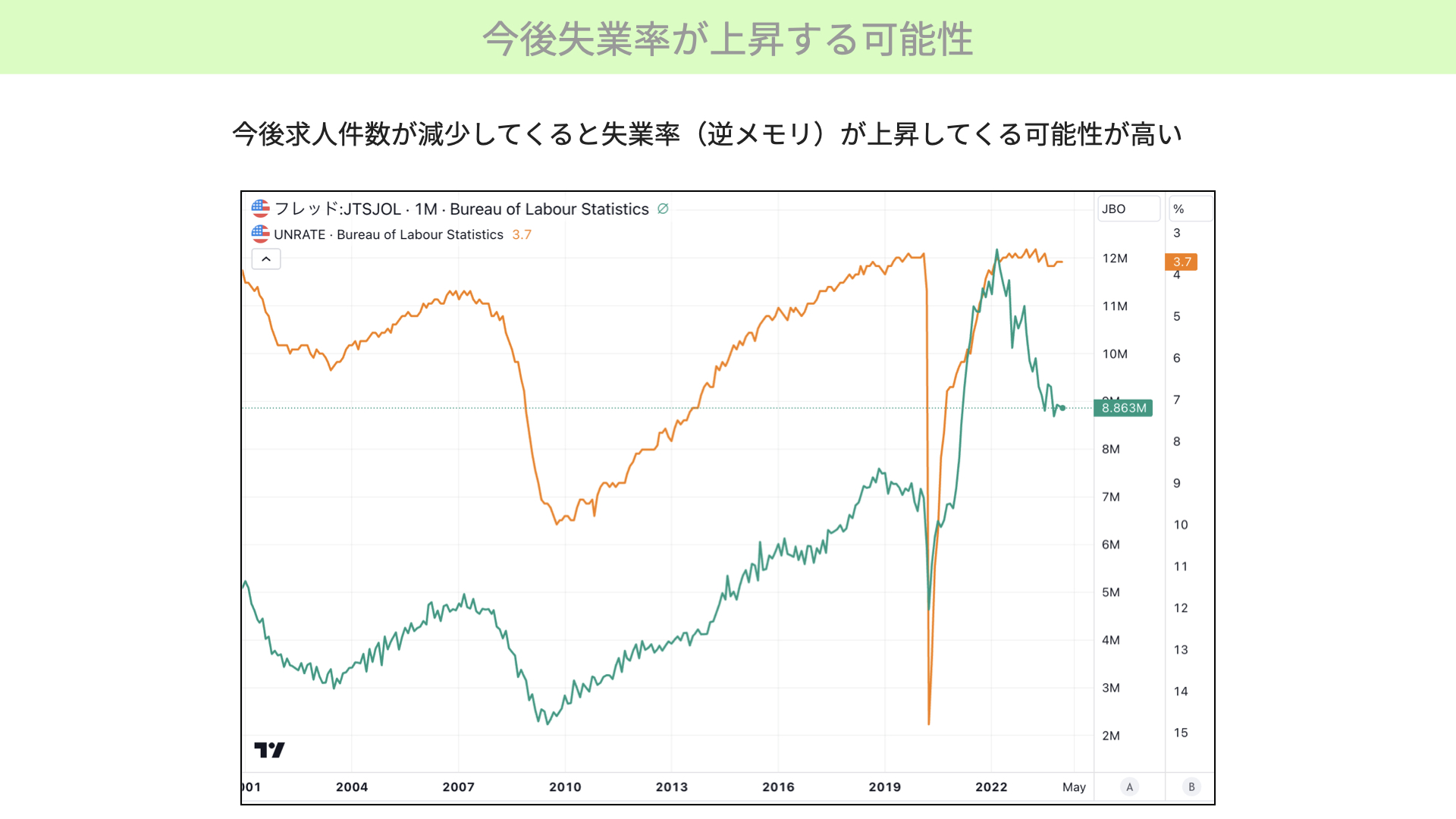

では、今後失業率が上昇する可能性は?

こちらのチャート、緑がJOLTS、黄色が失業率(逆メモリ。下に行くと、失業率の上昇を表す)となっています。求人者が減少すれば、本来失業率は大きく上昇します。これまでは雇用が安定していましたが、求人件数が減少していますから、失業率が大きく上昇してもおかしくない状況です。

失業率を見る限りにおいては、今後に懸念材料を残したといえそうです。

現在の米国株のバリュエーションはどうなのか?

バリュエーションについて意見が分かれる状況

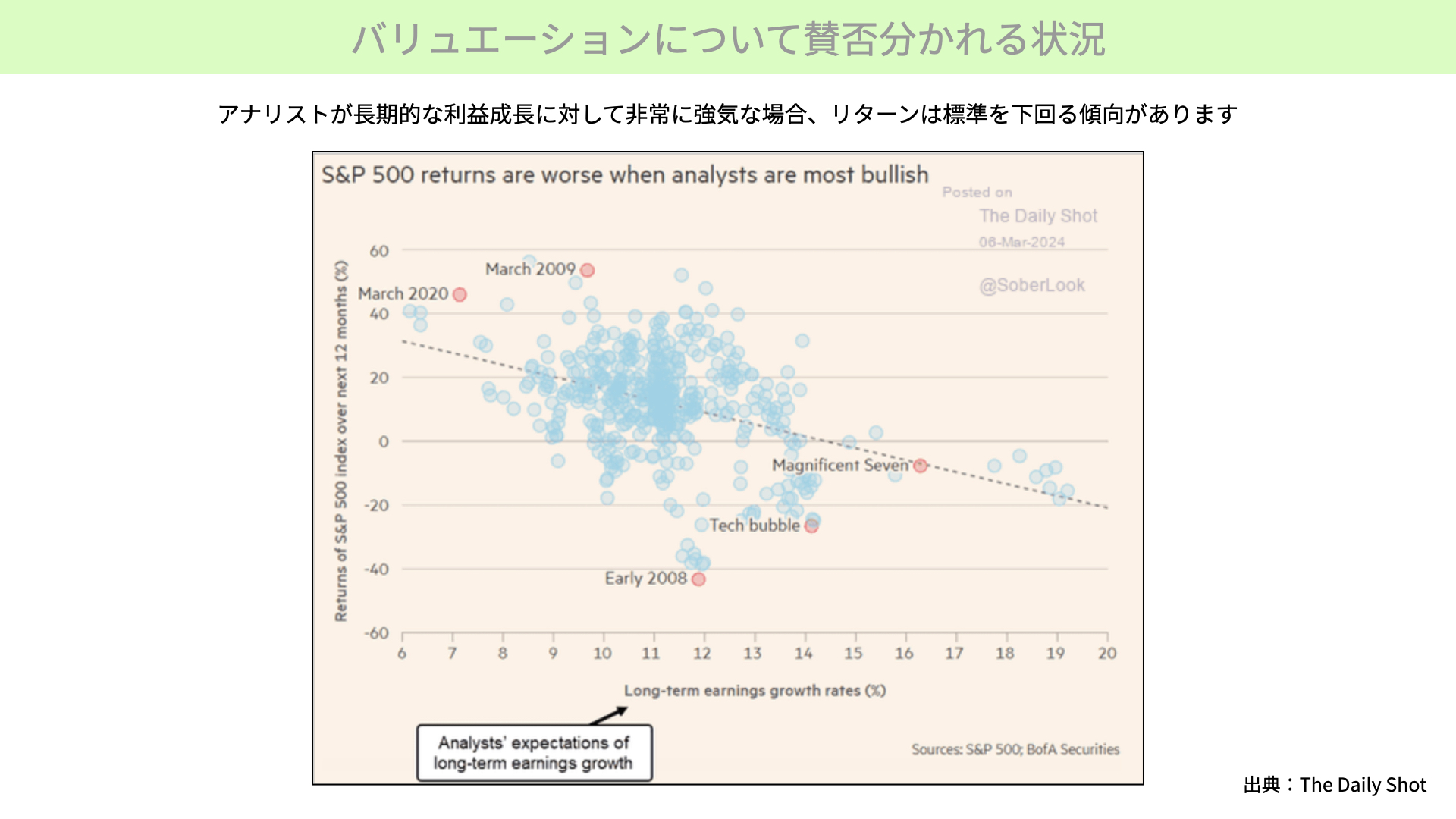

8日金曜日には、前場でNVIDIAの株価が5%上昇した後、後場で大きく下落し、1日で10%近く変動しました。これはバリュエーションが高くなり思惑で売り買いが交錯しているからではないかと言われています。ここからは、最後にバリュエーションの話をお伝えしたいと思います。

縦軸はS&P 500の今後12ヶ月のリターンを表しています。0から上が60%、下が-60%です。横軸は長期の利益成長率を%で示しています。現在、アナリストたちはS&P 500の企業が約16.5%成長すると予想しています。しかし、過去のデータを見ると、長期で15%の成長が予想された場合、1年後のリターンが全てのケースでマイナスとなっています。アナリストが強気の予想をした際には株価が非常に高くなっており、バリュエーションの調整が起こり、株価が下がっているのです。

歴史的に見ると今後はあまりリターンが期待できない可能性も

2020年3月や2009年3月のコロナショック、リーマン・ショックの後では、成長率が大きく下がると予想され、バリエーションが低下しました。その後にバリエーションが上がることで、株価の大きなリターンをもたらしています。

現在のように成長率が高い前提で株が買われている状況では、バリエーションが高いため、後々1年間で調整が入る可能性があります。過去のテックバブル、2008年前半も同じようにそうでした。現在の市場環境はバリエーションに関する評価が分かれやすく、バリエーションの調整が起こりやすくなっています。アナリストの予想が前提となっていることを考えると、雇用が少しでも悪化すれば、マーケットが調整する可能性があります。雇用、バリエーションの調整が起こりやすい状況だということを踏まえ、マーケットに臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル