最近、中東情勢の緊張と原油価格の上昇によってリスクオフムードが高まり、日経平均ボラティリティ・インデックス(日経VI)が上昇しました。この記事では、日経VIについて解説し、投資家が今後注意すべき点を詳しく説明します。

[ 目次 ]

日経平均ボラティリティ・インデックス(日経VI)と日経平均の関係性

日経平均ボラティリティ・インデックス(日経VI)とは

日経平均ボラティリティ・インデックス(日経VI)は、市場参加者が日経平均株価の将来の変動に対する期待を示す指標です。このインデックスは、オプション取引のプレミアムを基に計算され、プレミアムが高ければ、市場参加者はより大きなリスクを感じ、株価が将来大きく動くと予想していると解釈されます。したがって、日経VIの値が高いほど、市場が今後大きく変動すると予想されています。

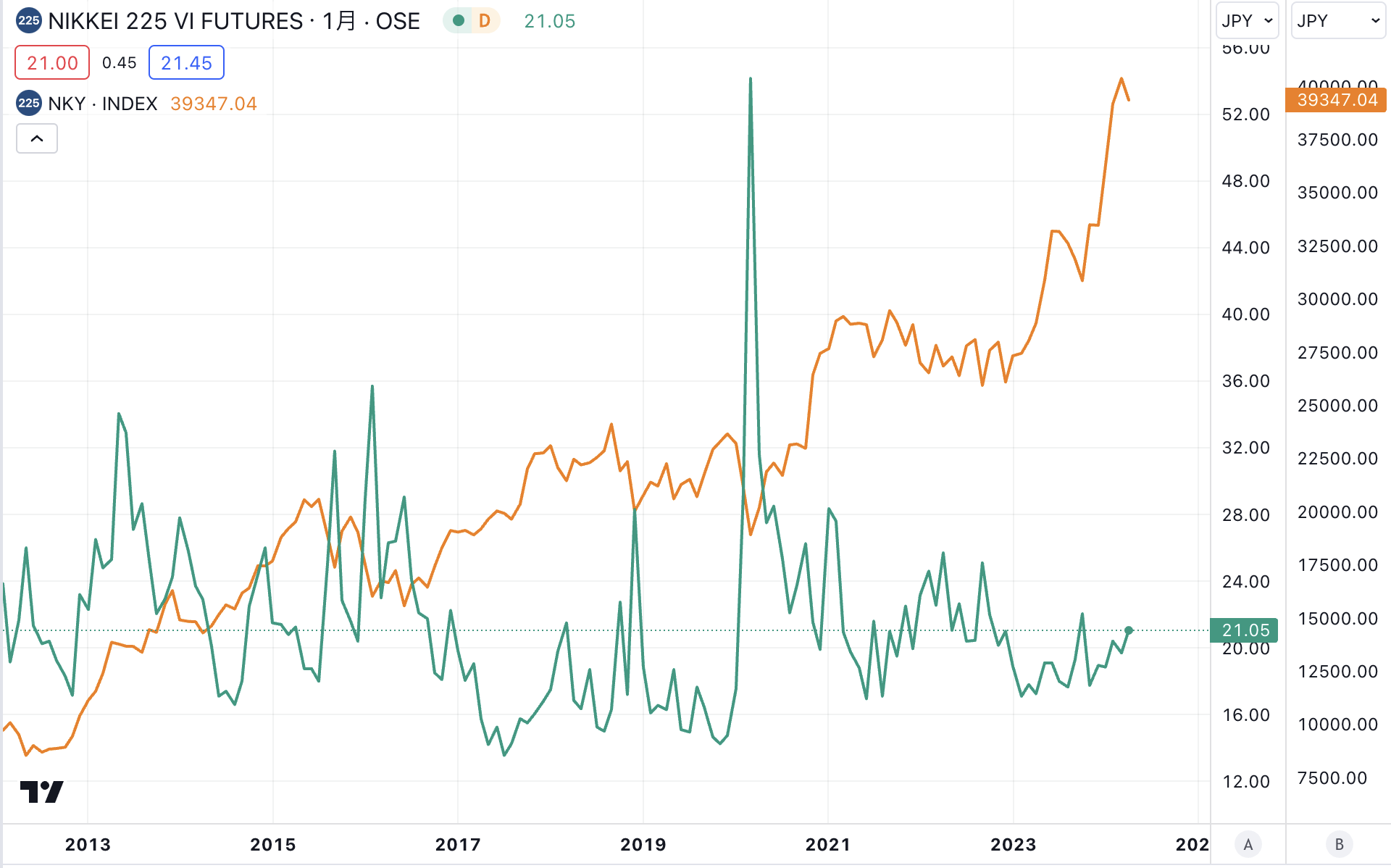

日経VIと日経平均株価の関係性

日経VIには以下のような特徴があり、日経平均株価とは逆相関関係にあるとされています。

1.日経平均株価が大きく下落する際、日経VIは急激に上昇する傾向があります。これは市場の不安感の高まりを反映しています。

2.日経VIが高値を示している時は、市場関係者が今後1ヶ月の日経平均株価の変動幅が大きくなると予想していることを意味します。

3.日経VIが急上昇した後には、通常、一定範囲に戻ることが多いです。これは市場の不安感が一時的であることを示しています。

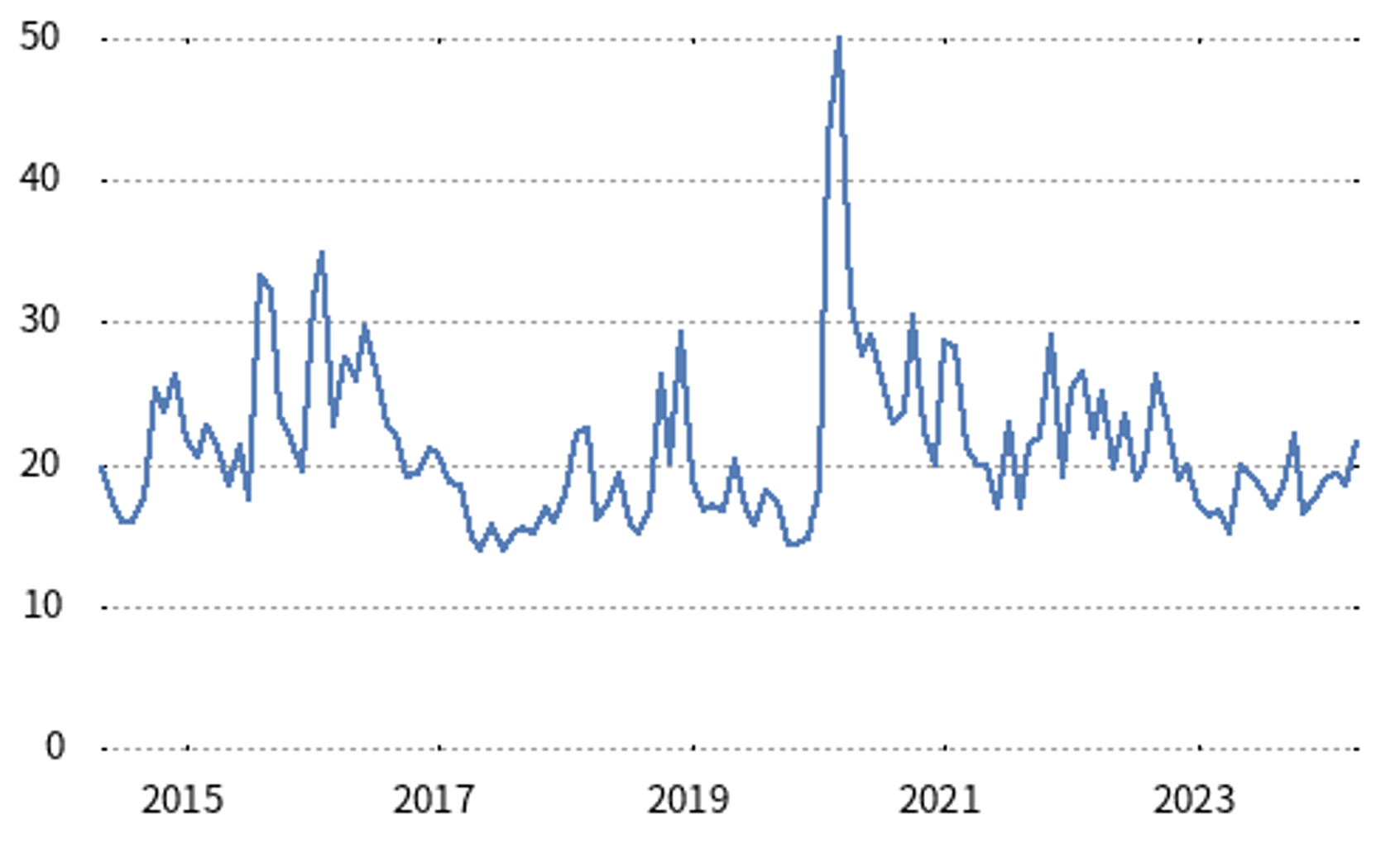

日経VIの過去の動向

過去に大規模な市場変動イベントが発生した際、例えばリーマンショックや東日本大震災、コロナショックの時に、日経VIは顕著に上昇しました。これは市場の不確実性が増加していることを示しています。例えば、2020年のコロナショック時には日経VIが50近辺まで上昇しました。

日経VIは下落トレンドからの底打ちを見極めるのにも役立つ

補足になりますが、今後、VIが大きく上昇し、日経平均が大きく下落した際は、VIのピークアウトに注目すると、底打ちシグナルになるかもしれません。

今後の注意点

2024年4月5日の東京株式市場では、日経平均株価が大幅に下落し、一時1,000円近く下げ、3万9000円を割り込む事態が発生しました。この下落は、中東情勢の緊張化と原油価格の上昇によるものです。市場参加者の不安感が高まり、日経VIは約3ヶ月ぶりの高水準である22に到達しました。また、米国株の予想変動率を示すVIX指数も上昇し、これは米国市場における不安や不確実性の増大を意味しています。

そして、2024年に日経VIが上昇する主な出来事として、以下のポイントが挙げられます。

1.米大統領選

11月の本選に向けて、民主党のバイデン大統領や共和党のトランプ前大統領などの候補者選びが本格化します。選挙結果による政策の混乱が予想され、日経VIを押し上げる可能性があります。

2.米金利の動向

FRBによる利上げの継続や利下げの開始タイミングを巡る不透明感から日経VIが上昇する可能性があります。金利見通しの修正などで日経VIが変動することも考えられます。

3.中東情勢

イスラエルとパレスチナの衝突激化など、中東情勢の不安定化が日経VIを上昇させる恐れがあります。

4.日銀の金融政策

日銀が2024年3月19日にマイナス金利政策を解除したことで、今後の金融政策の方向性に注目が集まっています。インフレ率の動向次第では、追加の金融引き締め策が実施される可能性もあり、その場合、日経VIが上昇するリスクがあります。

これらのポイントは、政治・地政学リスクや金融政策を巡る不透明感が原因で、2024年も様々な局面で日経VIが上昇する可能性を示しています。投資家は、これらの要因を注視し、リスク管理に努めることが重要です。

まとめ

日経VIの最近の上昇は、市場の変動に対する投資家の不安を映し出しています。投資家は日経VIの動向を密に監視し、中東情勢や原油価格の変動など外部要因による市場の不確実性に備える必要があります。ただし、日経VIの動きから市場の方向性を読み解く際には、その相関関係が完全ではないことを理解し、他の経済指標やニュースと併せて分析することが重要です。具体的には、GDP成長率や失業率、インフレ率などの基本的な経済指標や、専門的な金融ニュース、各国中央銀行の発表といった情報も分析に取り入れましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル