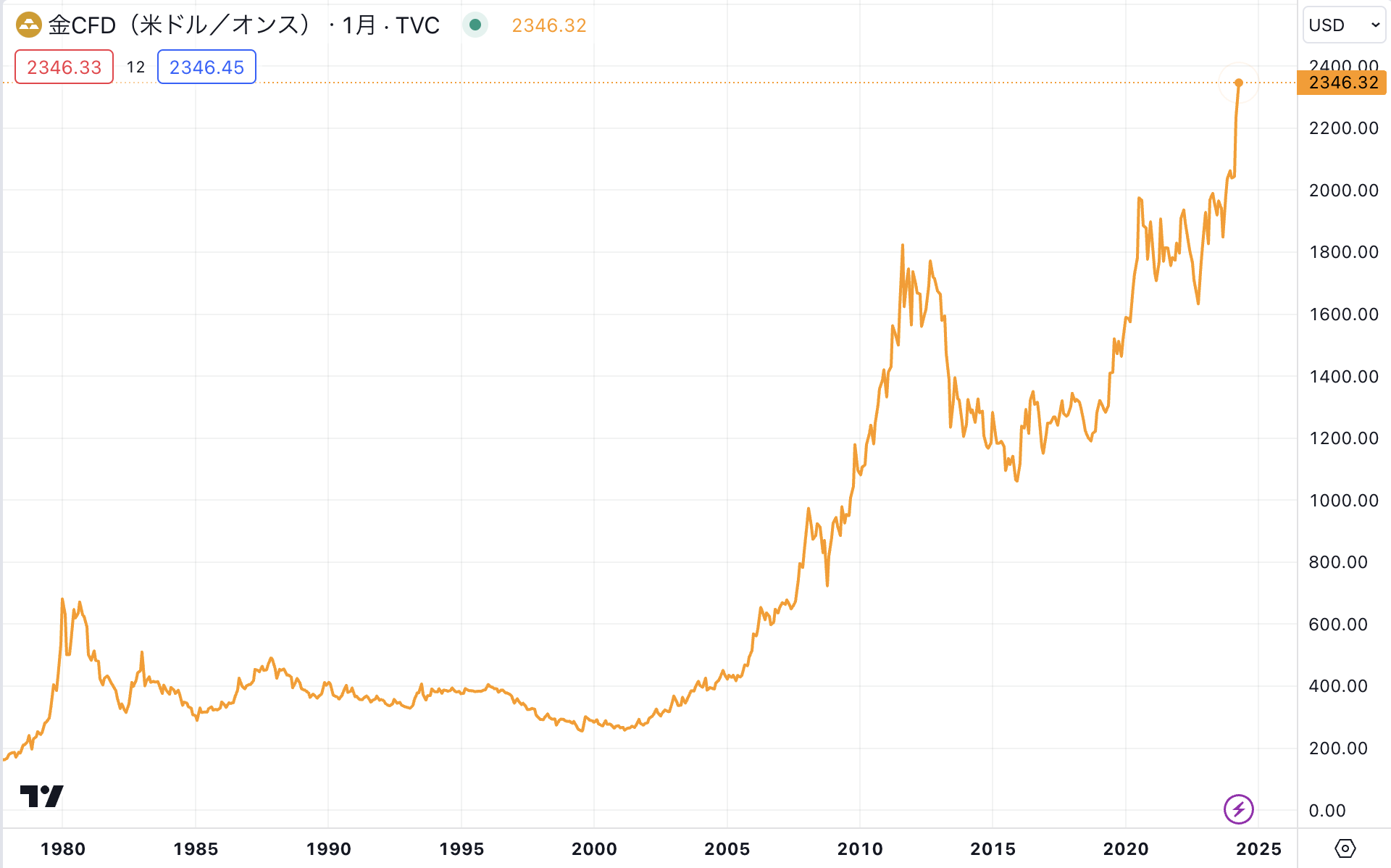

金(ゴールド)の国際価格が急上昇し、1トロイオンスあたり2,300ドルを超える史上最高値を記録しました。金は従来から「インフレヘッジ」や「安全資産」として認識されてきましたが、今回の価格上昇には中東情勢の悪化、米国株式市場の調整、新興国の金需要増加など、複数の要因が絡んでいます。

本記事では、金価格上昇の背景を分析し、今後の見通しについても解説します。

[ 目次 ]

金の国際価格が2,300ドルを突破

金価格上昇の要因は

金はその供給量が比較的一定であるため価値が安定しており、経済的悪条件下でもその価値を維持することができます。これが「金は安全資産」とされる理由です。また、インフレが進むと通常の通貨の価値が下がる反面、金価格は相対的に上昇するため、インフレヘッジとして有効です。

そして、4月になって金(ゴールド)の国際価格が急騰し、市場初めて1トロイオンスあたり2,300ドルの大台を突破しました。この価格上昇は、主に以下の要因によるものです。

1.中東情勢の悪化に伴う地政学的リスクの高まり

2.米国株式市場の下落を受けた投資家のポートフォリオ・リスク分散

3.新興国中央銀行による金の保有量増加

それぞれの内容を、詳しく解説します。

地政学的リスクの高まりが金の買い材料に

最近では、イスラエルがシリアの首都ダマスカスにあるイラン大使館の周辺を空爆したとの報道が流れました。このようなイスラエルとイランの対立を含む中東情勢の緊張が、投資家のリスク回避姿勢を強め、金への投資を促進させています。

世界的な政治・経済の不確実性が高まる中、金は伝統的な安全資産としての役割を果たしており、今後も金価格の動向が注目されます。

米国株式市場の下落も金への投資を加速

近年、史上最高値を次々と更新してきた米国の株式市場が下落傾向に転じたことも、金への投資を加速させる要因となっています。投資家は株式市場の先行きに不安を抱き、より安全性の高い資産である金に資金をシフトさせています。

新興国の中央銀行による金の保有量増加

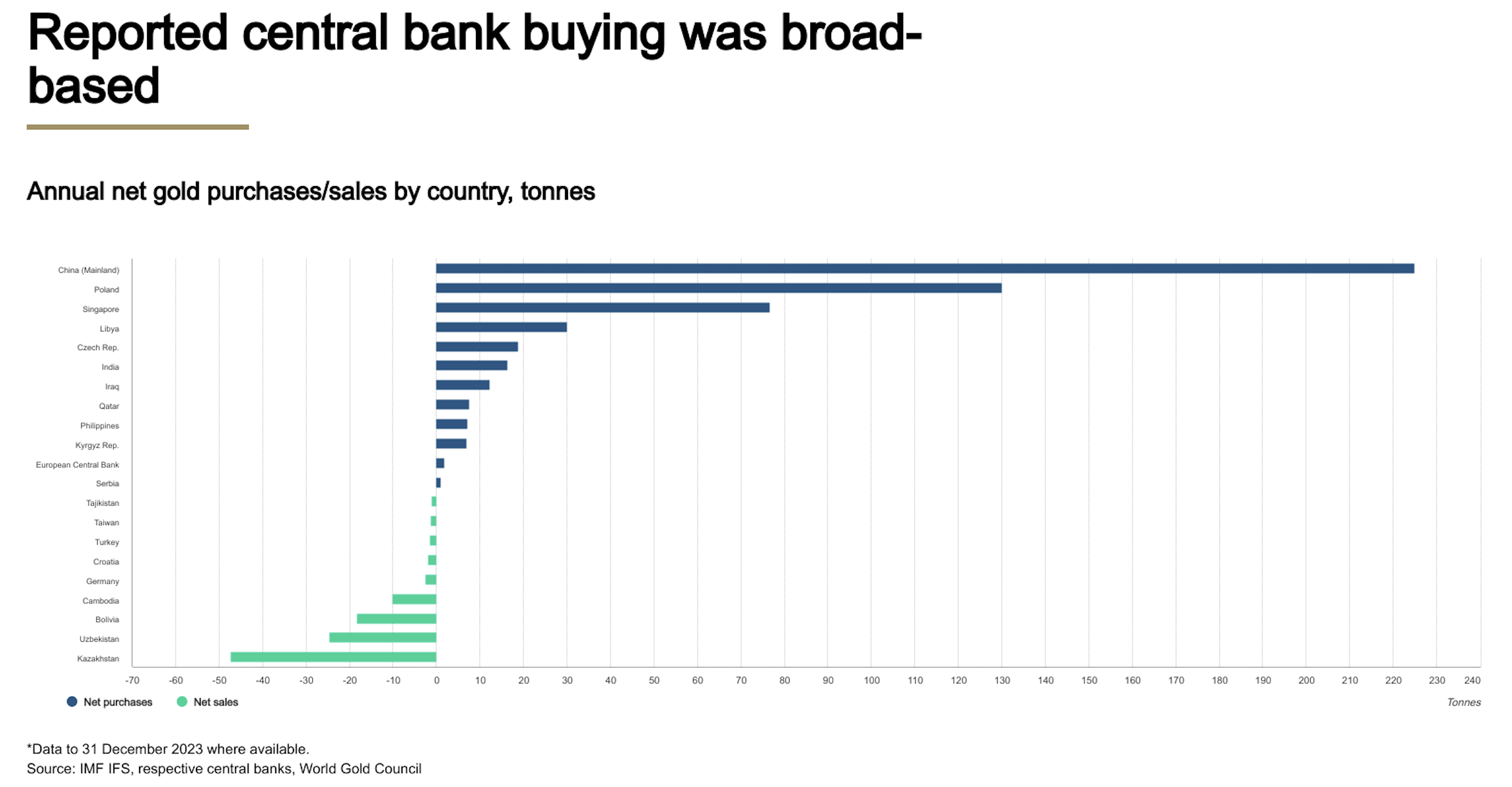

さらに、新興国の中央銀行が外貨準備としてドルを減らす一方で、金の保有量を増やす動きも金相場の上昇を支えています。米国と中国の貿易摩擦や米国の経済政策に対する懸念から、新興国はドル依存度を下げ、金を含む他の資産で外貨準備を分散させる戦略を取っているからです。

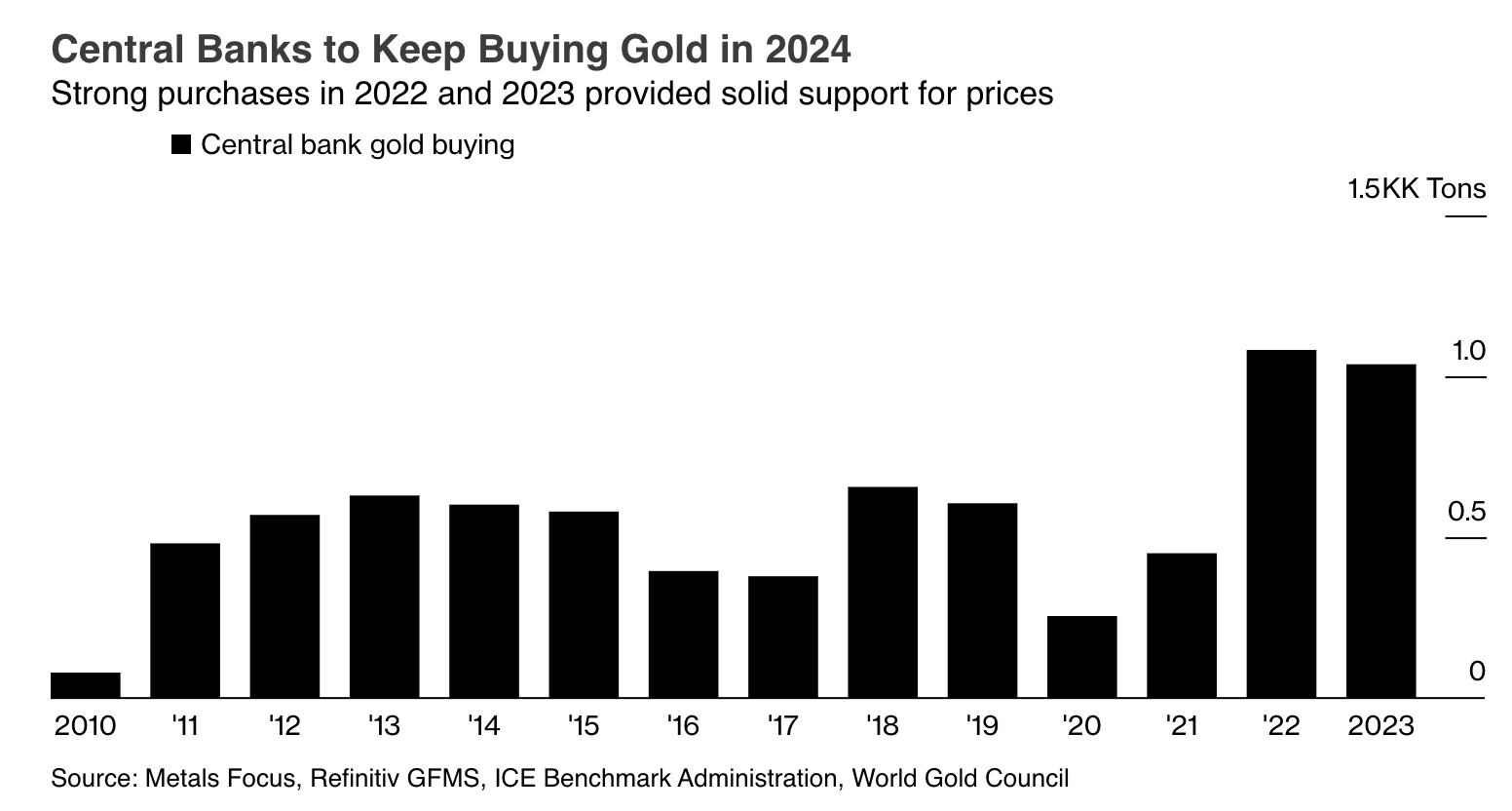

以下のチャートは(ブルームバーグより)、2024年の世界の中央銀行が金の購入を増やすとの見通しを示しています。

ワールド・ゴールド・カウンシルによると、2年連続で1,000トンを超える購入が続いていることは、中央銀行による金需要の最近の強さを証明となります。また、中央銀行は2010年以来一貫して年間ベースで買い越しを続けており、その間、7,800トン以上を累積で購入しており、そのうちの4分の1以上が過去2年間で買い取られていることになります。

また、米国債を売却しているとされる中国の金の購入が際立っています。今後も続く可能性が十分に考えられます。

金価格は今後どうなる?

金価格は、中東情勢の緊張や米国株式市場の調整、新興国の金需要増加などを背景に、当面は上昇傾向が続くと予想されます。ただし、金価格の急騰により利益確定の売りが入る可能性もあるため、短期的な調整には注意が必要です。

まとめ

金は、世界的な経済の不確実性が高まる時期に、その価値が認められる傾向があります。米国株式市場の調整と新興国のドル離れが同時に進行する現在の状況は、金の需要を高め、価格上昇を後押しすると考えられます。金相場の動向は、世界経済の行方を占う重要な指標の一つとして、引き続き注目を集めそうです。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル