12日からアメリカの決算発表がスタートし、アメリカのJPモルガン、シティグループ、ウェルズ・ファーゴなど大手金融機関の決算発表がありました。

24年第1四半期の決算は良かったのですが、今後の見通しがあまり良くないため、株価が下落しています。銀行セクターだけではなく、今後の米国の株式市場にも大きな影響があると考えられるため、詳細をお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

インフレの高止まりが与える悪影響への懸念が高まる

先週の強いCPIにより金利予想が大幅上昇に修正

アメリカの金融機関の決算を見ていく前に、先週注目されたCPIについてお伝えします。CPIが予想を上回る結果となり、金利予想は大幅に上昇しました。

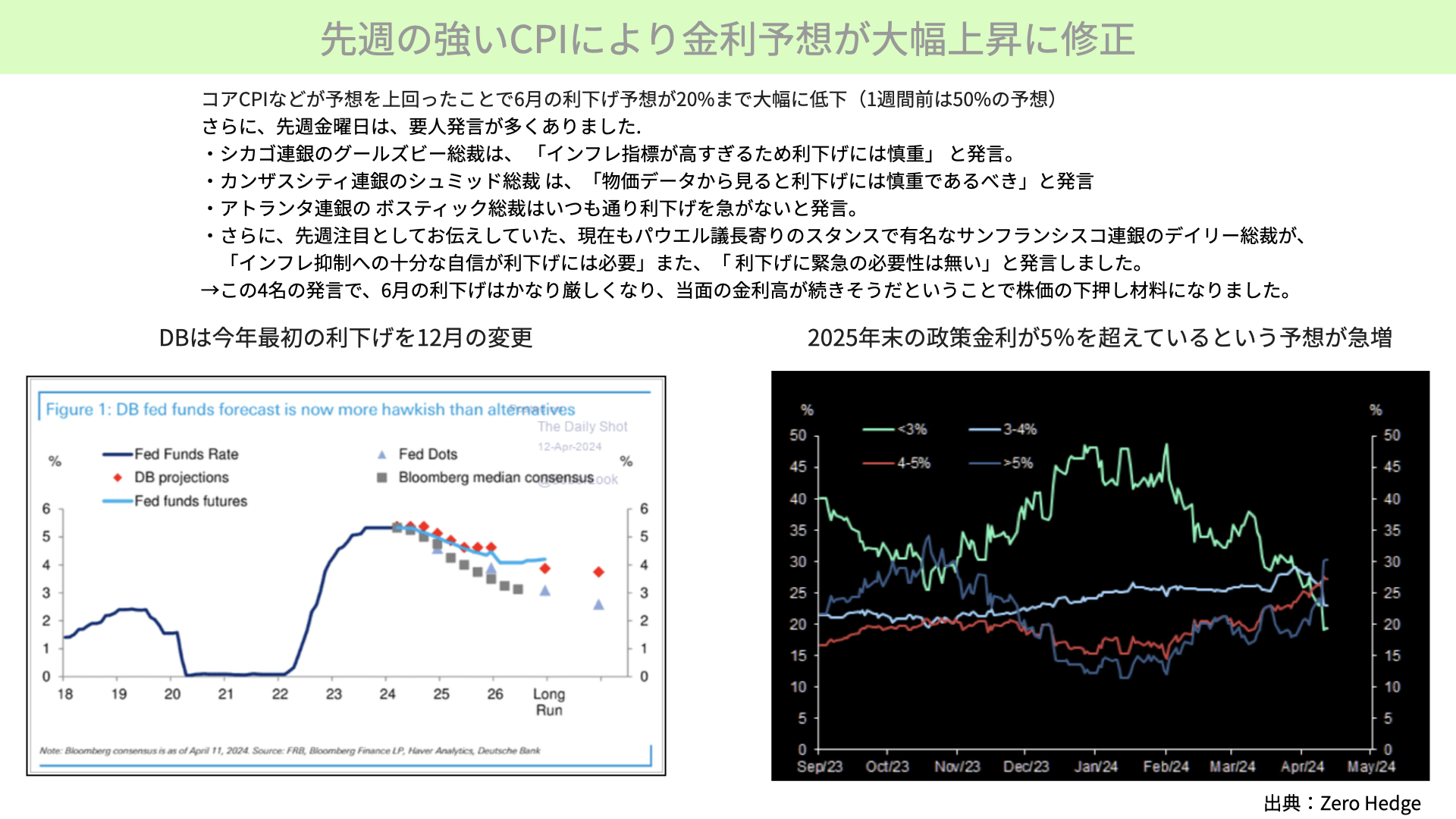

コアCPIが予想が上回ったことで、6月利下げの確率は20%まで大幅に低下しています。1週間前までは50%だったところが、急に6月利下げの可能性が低いと評価されたことになります。

アメリカのCPIはPCEデフレーターの補足的なインフレ指標の位置付けですが、6月FOMCまでのCPIの発表が残り2回であることを考えると、仮に2回とも順調に低下したとしても、インフレが落ち着いたとは判断できないのではないかと市場は予想し、利下げ予想が大きく変わってきました。

左下をご覧ください。ドイチェバンクは今年最初の利下げを12月見通しに変更しています。ということは年1回の利下げ予想です。

次に、右下、マーケット・リサーチをご覧ください。2025年末には政策金利が5%を超えているかもしれないという予想は、青いチャートで示されています。一時期は10%近くまで低下して割合が今は30%近くまで上昇しています。また、4%を超えるいるのではないかという予想も約25%~30%近くいるということで、25年末で4%を超えていると予想が6割近くまで上昇しています。このような状況を受けて長期金利が大きく上昇しています。

このように年内の利下げ確率が減っただけでなく、利下げ時期が後ずれすると予想される中で、12日に、非常に多くの要人の発言がありました。シカゴ連銀のクールスビー総裁は、「インフレ指標が高すぎるために利下げには慎重であるべき」と発言しています。カンザスシティ連銀のシュミッド総裁も「物価データから見ると利下げには慎重であるべき」だと述べています。また、いつもタカ派で有名なポスティック総裁は、いつも通り利下げを急がないと発言しています。

パウエル議長寄りのスタンスで有名なサンフランシスコ連銀のデイリー総裁は、「インフレ抑制への十分な自信が利下げには必要」と、自信が持てていないことを暗に示しました。また、「利下げに緊急の必要性はない」と述べたことから、CPIによって、利下げの延期に拍車がかかったことがわかります。このように6月の利下げはかなり厳しい状況になっています。

利下げが先延ばしになる状況は、金利面でも大事ですが、それ以外にも影響があります。

利下げが後ろ倒しになると低所得者世帯に金融圧力が高まる

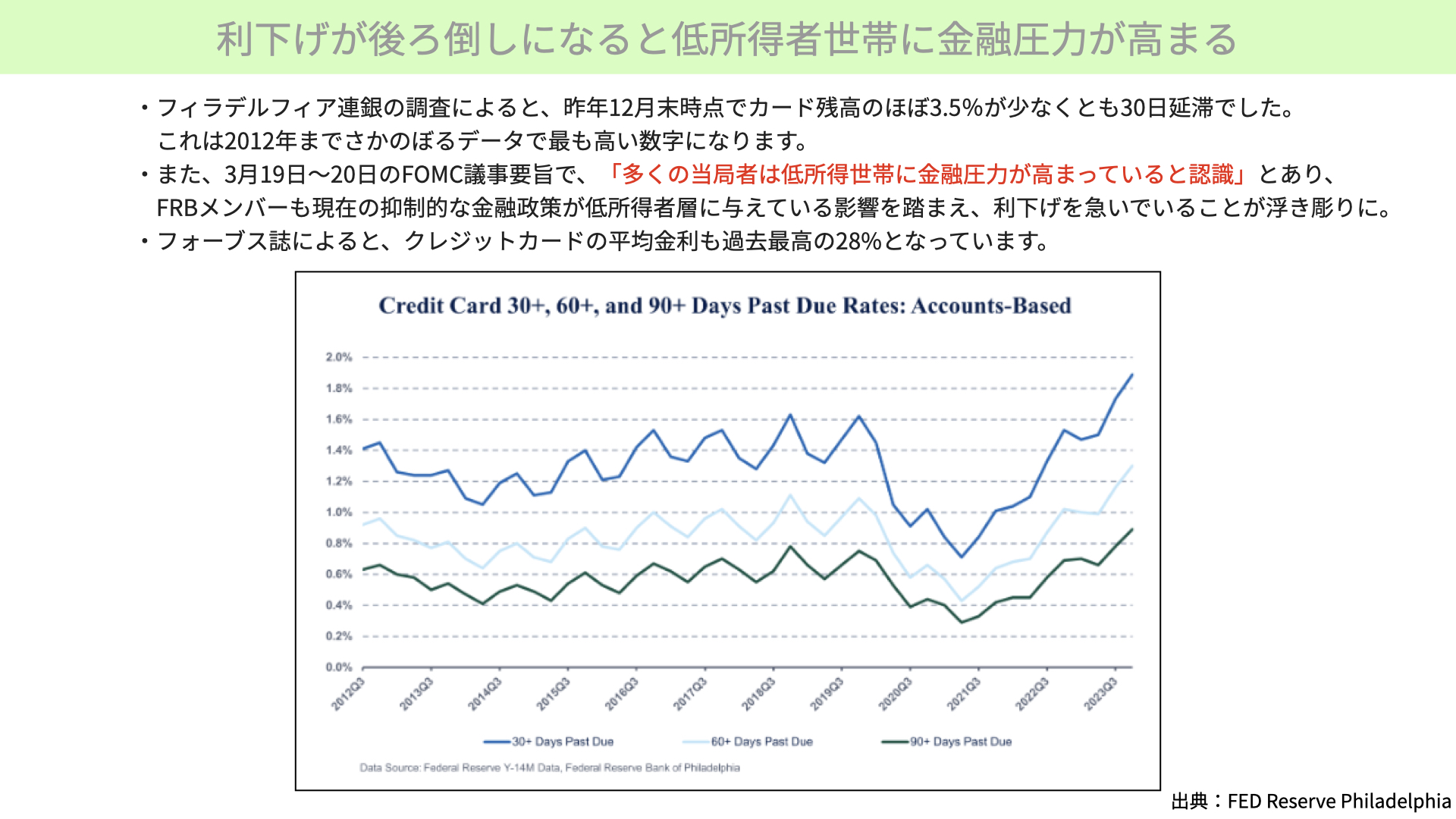

先週フィラデルフィア連銀の調査が発表されました。クレジットカードの延滞率を見ると、昨年12月末時点でカード残高の約3.5%が少なくとも30日間の延滞となっています。2010年までさかのぼるデータで最も高い数字であり、最近の高い金利が延滞増加につながっていることがわかります。

利下げが先送りになると、今後さらにカードの延滞に拍車をかけるのではないかと懸念されています。

先週はCPIに注目が集まり、注目が薄かったですが、3月19日~20日開催のFOMC議事要旨では、「多くの当局者が低所得者世帯に金融圧力が高まっていると認識」と述べられました。FRBのメンバーも、現在の抑制的な金融政策が低所得者層に与える影響を認識していることがわかります。

FOMCの参加者全員が年内利下げに合意していることから考えると、できるだけ早く速やかに利下げしたいのですが、なかなかインフレが収まらないため、景気に配慮したいけれど利下げもできないというジレンマに陥っていることがわかりました。

フォーブス誌によると、クレジットカードの平均金利も過去最高の28%まで上がってきています。金利が下がらなければ、クレジットカードの平均金利も高止まりする可能性があります。

下のチャートをご覧ください。30日の延滞が青、水色は60日以上の延滞、緑は90日以上の延滞です。全てが上昇しており、2012年以来、最も高くなっています。さらに増える可能性もあり、クレジットカードの貸し倒れは銀行の決算に影響を及ぼしますし、個人消費にも大きな影響があることを、マーケットが認識した1週間となりました。

米国決算がスタート

米大手金融機関から決算スタート

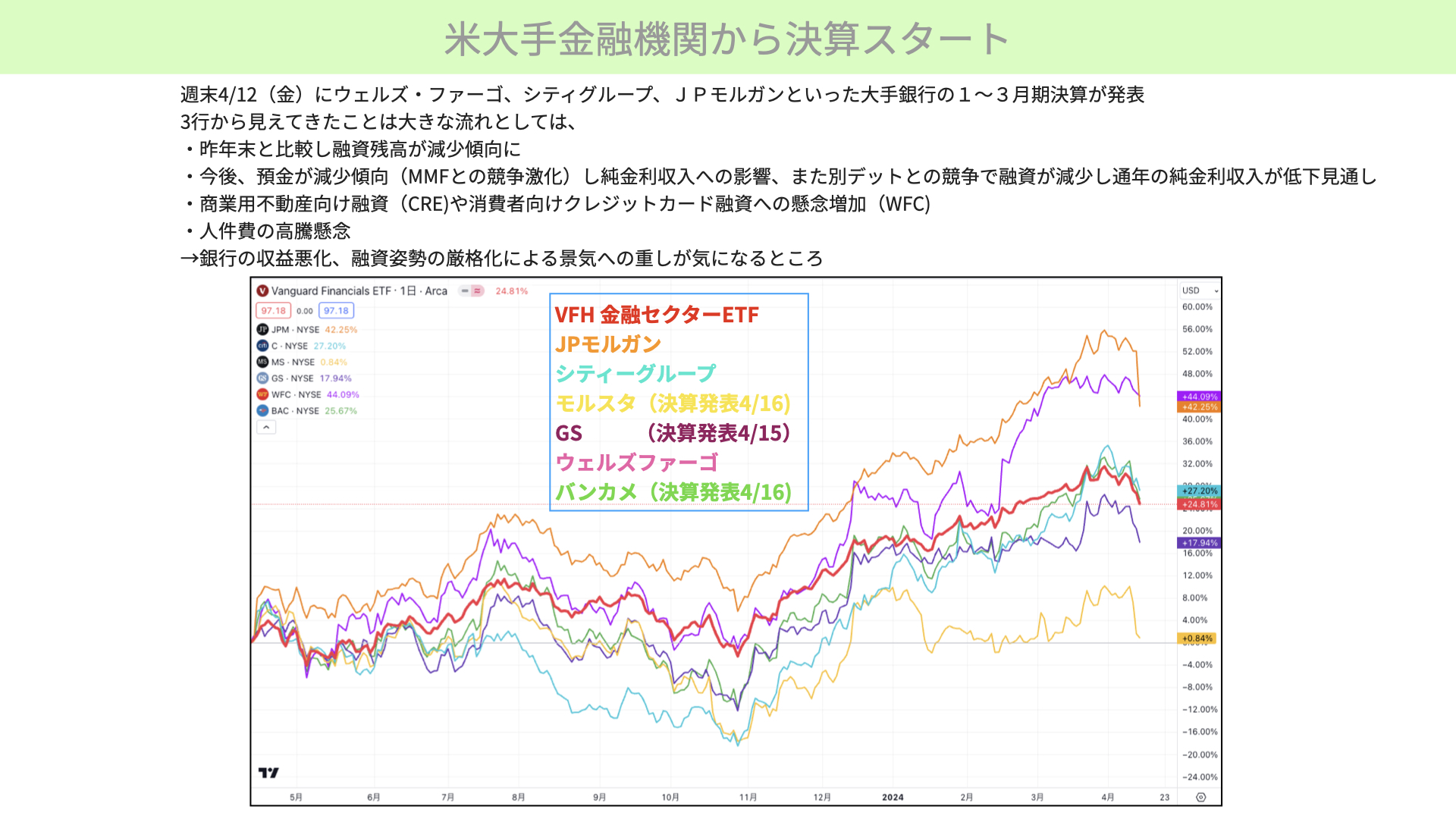

そんな中で、12日から大手金融機関の決算発表がスタートしました。ウェルズ・ファーゴ、シティグループ、JPモルガンといった大手3行の決算発表がありました。3行の決算と見通しをまとめると、まずは、3行とも昨年末と比較して融資残高が減少しています。融資残高が減少するということは、貸し倒れ懸念があると同時に、中小企業を中心に資金が行き渡らなくなっていることを表します。

今後、預金が減少する傾向(MMFとの競争激化)で政策金利が高くなることで、預金の奪い合いが激化し、純金利収入が伸び悩む可能性があります。また、融資についても別デット、例えばプライベートエクイティなどとの競争が激しくなり、融資が減少して通年の純金利収入が低下する可能性があると、特にJPモルガンが強くコメントしました。結果として、大きく下がる展開となりました。

コメントの中では、商業用不動産向け融資や消費者向けクレジットカード融資の懸念が増加しているとも述べられています。JPモルガンは、今後人件費の高騰が続き、収益を圧迫するとも述べています。

大手金融機関の収益悪化がマーケットで認識されています。いずれ融資の厳格化がさらに進み、景気の重しになると考えたのが12日でした。

金融機関が大きく下落している中で、15日~16日にGS、モルガンスタンレー、バンカメの決算発表が行われます。こういったところが同じような内容となれば、より多く金融機関の株は下落します。VFHといわれる金融セクターETF、赤いチャートが大きく下がる場合は、懸念すべきでしょう。

先週からスタートした大手金融機関はあまり良くないスタート

VFHの青いチャートと、黄色で示したS&P 500の比較をご覧ください。金融セクターはS&P 500よりもブレ幅が大きくなっていますが、S&P 500に先行して下げるケースがたまに見られます。青いチャートがS&P 500に先行して下げ幅を広げているため、15日~16日に金融機関の決算があまり良くない場合、S&P 500が下押し材料になる可能性があります。

気になるのは徐々に予想EPSが低下している点

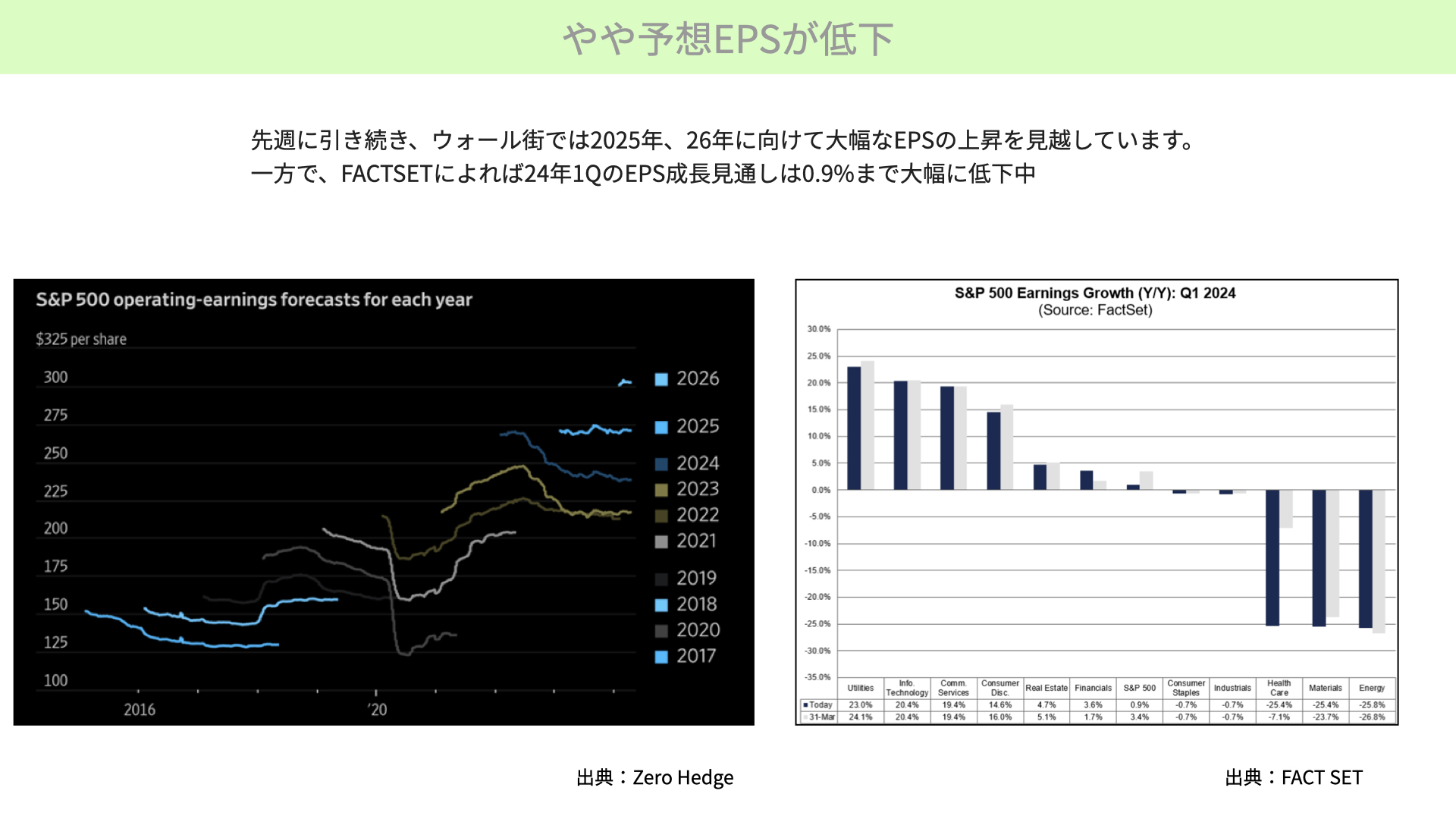

12日から本格的にスタートした米決算発表ですが、今週も続々と決算発表が行われます。先週に引き続き、直近ではウォール街は2025年、2026年に向けて大幅なEPSの上昇を見越しています。

左のチャート、2025年の見通しは275で横ばい、2026年には300近くで横ばいとほとんど変わっていません。一方で、ファクトセットによると、2024年第1四半期のEPS成長見通しは、3月31日時点で3.4%の昨年比上昇とされていたものが0.9%の上昇まで下がってきています。

今週さまざまな決算発表を受け、これらの水準が維持できるのか、上昇に転じることができるのかが非常に注目されます。15日、16日の金融機関決算もあまり期待できないかもしれません。先週は金利の上昇によるPERの低下が株の押し下げ要因となりましたが、今週に入ってからはEPSの市場への影響が本格化してくると思います。12日の決算を見ると、15日、16日もまだ波乱含みになると予想されています。

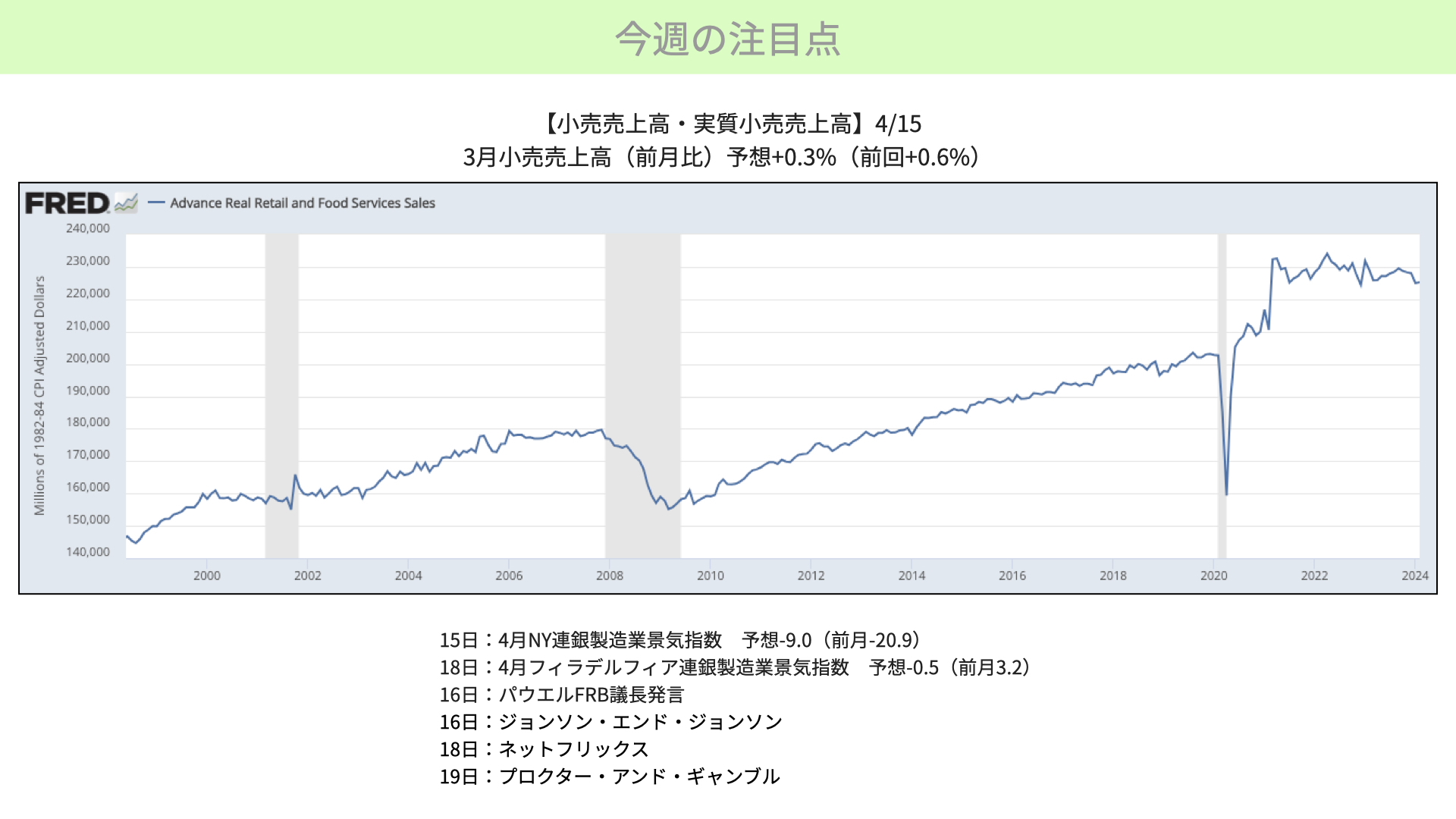

今週の注目点

クレジットカードの延滞が増えています。金融機関における融資の厳格化、クレジットカードの金利の上昇を考えると、4月15日に発表されるアメリカの小売売上高、特に実質小売売上高、インフレを加味したものがどうなるかは注目です。

下のチャートは、実質の小売売上高です。実質小売売上高はインフレを加味したもので、横ばい、または下落に転じると、過去は景気後退に大きく陥っています。最近は横ばいが続いていましたが、今回も横ばい、もしくは下がるような展開となると、小売が鈍化し、景況感にマイナスの影響を与える可能性があります。

今週の注目材料としては、15日、18日に発表される4月ニューヨーク連銀の製造業景況感指数と4月フィラデルフィア連銀の製造業景況感指数があります。先々週ISM製造業指数が50を超えてきたことで、製造業は復活気味です。一方で、サービス業は少し鈍化していると言われていましたが、製造業景況感指数の先行指数として知られる2連銀の製造業景況感指数が予想を下回れば、来月のISMも再び50を割る可能性があると懸念されかねません。そうなると製造業もサービス業も悪いと連想されるため、15日、18日の製造業に関するソフトデータは注目すべきでしょう。

金融政策が注目を集める中での16日のパウエル議長の発言に加え、20日にはブラックアウトに入るため、今週は要人の発言があります。そのため、今週までは要人の発言で金利が動きやすくなっています。

その他の決算としては、16日にジョンソン&ジョンソン、18日にネットフリックス、19日にはP&Gが控えています。ネットフリックスのサブスクリプションの解約が増えている場合、ジョンソン&ジョンソンやP&Gのような生活必需品の売り上げが落ちてくる場合、景況感にはマイナスイメージとなります。金融機関のみならず、これらの企業にも注目しつつ、ゴールデンウィーク近くのM7企業の決算までどうなるかは大きな注目点になってくるでしょう。

本日は12日に発表された米金融機関の決算発表から、今後、純金利収入が落ちそうだという背景が確認できました。背景には金利が高止まりしており、消費が落ちていること、金利が高いことでMMFと預金の奪い合い、融資の減少が起きています。高い金融政策がいろいろなものに影響を与えていることがわかりました。

15日、16日にも大手金融機関の決算発表は続きます。15日の小売がどうなるかも注目です。先週に引き続き、今週も株価が動きやすい展開となっています。

加えて、地政学リスクという予測できない要因も存在します。原油価格が上昇するようであれば、さらにインフレが加速するとの懸念もありますから、非常にセンシティブな1週間になるでしょう。情報をしっかりと把握しながら、マーケットに向かっていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル