資産運用においては、金額に限らずマイナスになるのは、誰でも避けたいものです。ただし、資産の額が大きくなればなるほどマイナスに対する回避思考は高くなる傾向があります。それは、人間は価値の感じ方についても主観的に判断していることが多く、パーセンテージではなく額を大きく考えてしまうため、運用総額が大きくなるとその分だけリスク回避思考が強くなるからです。では、資産を多く保有している富裕層は、資産運用で何を一番大切にしているのでしょうか。

リスクを取らないと運用はできない

資産運用において最も重要なことは、リスクを低く抑えようとするとリターンは低下し、高いリターンを得ようとするとリスクも高まるということです。

したがって、投資の世界に、「リスクが低く、リターンが高い」、つまりローリスク・ハイリターンの投資や金融商品は存在しません。このようにリスクとリターンは、非常に強く結びついています。これから分かるように、投資で高いリターンを望むのであれば、リスクの高いアセット(資産)へ投資をする必要があり、そのため、株式への投資が不可欠になります。世界の富裕の資産運用に必ず株式投資が組み入れているのはこのような理由からです。では、世界の富裕層たちは、リスクが高いとされている株式投資をどのように資産運用に組み入れ、リスクをコントロールをしているのでしょうか。

資産運用に預言者は存在しない

資産運用の世界に、「将来、最高の利益を得られるか分かるという人物が現れたら、ゆっくりとうなずき、何歩かあとずさって、振り向きざま、力の限り全力で走って逃げることだ」という古くからの言い伝えがあるように、将来のパフォーマンスを正確に予測して、しかも継続して当てることができる人はいません。また、同じようにマーケット・タイミングを常に読めるという人も存在しません。

つまり、将来の予測、マーケット・タイミング、銘柄選定が上手くいかない以上、少数の株式による運用は、短期的な成果を「まぐれ*」であげることができたとしても、長期的には高いリスクを抱えていることになります。資産を多く保有する投資家は、このような「まぐれ」に頼るようなリスクの高い資産運用を行うことはありません。では、富裕層、年金基金などは「まぐれ」に頼ることなく、長期で安定したリターンを得るためにどのような運用方法を選択しているのでしょうか。

実は、これについてはすでに結論がでています。株式に投資をするのではあれば、どのくらいの割合を株式に投資をするか、また、株式以外にどのくらいの割合を配分するかをリスクが低くなるように割合や組み合わせが重要であるということです。これを、『アセット・アロケーション』といい、長期で安定した運用における「核心」といわれています。

*投資における「まぐれ」を詳細に説明したのは、マサチューセッツ大での確率論の教授であり、元ウォール街のトレーダーという異色の肩書きを持つナシーム・ニコラス・タレブ氏。タレブ氏の著書で『ブラックスワン-不確実性とリスクの本質(ダイヤモンド社)』はあまりにも有名ですが、「まぐれ – 投資家はなぜ、運を実力と勘違いするのか」も同じぐらい有名です。この本の中で投資のまぐれについて説明されています。本書のさわり部分は、「歴史的な出来事であれ、日常の業務であれ、偶然の度合いは状況によって異なるが、ほぼ全ての現象は何らかの形で偶然の産物であるとして、トレーダーの成功は偶然に拠るところが大きい」としています。

アセットアロケーションの本質

このアセット・アロケーションとは、アセットは「資産」、アロケーションは「配分」という意味で、運用する資金を『異なる資産クラス』に『配分割合』を決定することをいいます。資産は、大きく分けて「国内株式」「国内債券」「外国株式」「外国債券」「国内・国外不動産」「商品・金」などになります。このアセットアロケーションは、投資家の資産状況やリスク許容度、運用目的などによって人それぞれで適切な配分が異なります。また、アセットアロケーションにより組み合わせた商品群を「ポートフォリオ」といいます。

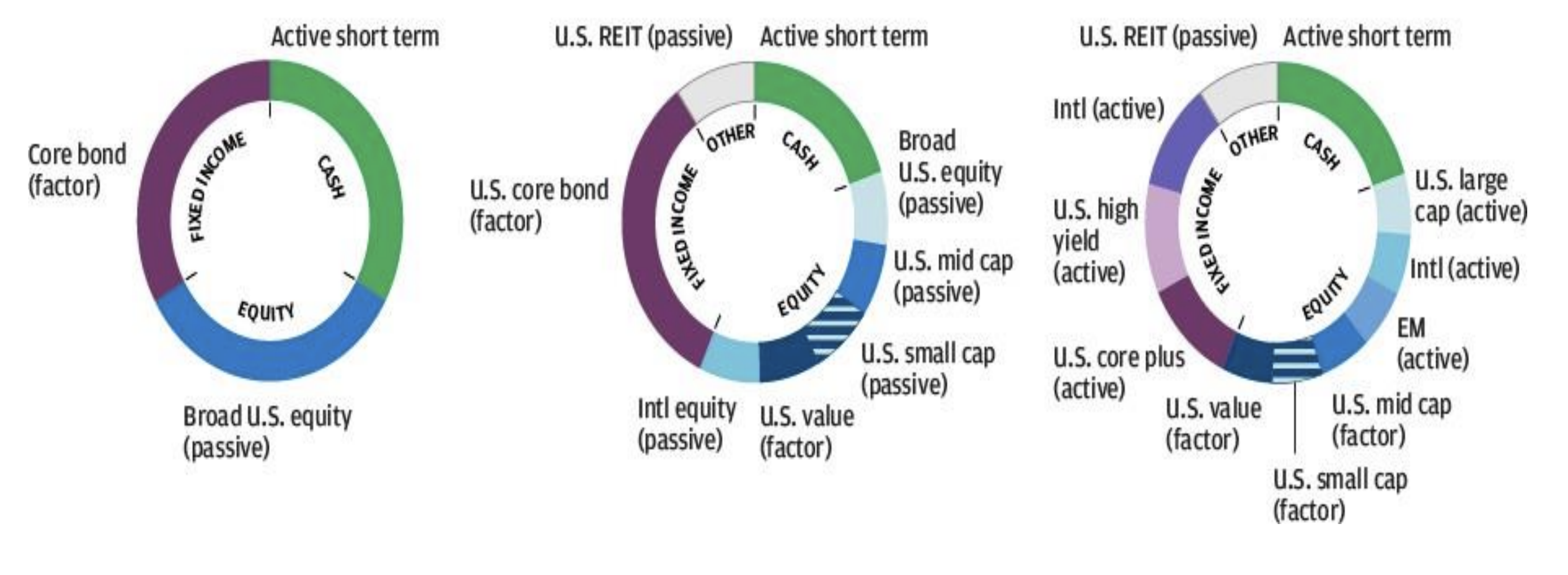

この図表はあくまでも参考資料です。アセットアロケーションにより組み合わされたETFによりポートフォリオの一例です。

このアセットアロケーションの概念は、1980年代に、著名投資家ゲーリー・ブリンソンらによる研究により、運用ポートフォリオのリターンの90%以上がアセットアロケーションから生じるという結論を示し、また、タイミングと銘柄選定によるものは10%に満たないことを二つの論文で実証しました。その後もこの内容について激しい議論と検証が繰り返され、寄与度の違いこそあれ、長期運用においてアセットアロケーションが最重要であることは確かといえます。

投資家が行うべき唯一のこと

しかし、この繰り返された議論は、実は焦点がずれています。賢明な投資家であれば、誰もが認めているのですが、実は、銘柄選定やタイミングはリターンを決める重要な決定要因です。つまり、銘柄選択やタイミングも重要な要因だということです。

しかし、銘柄選定やタイミングは、前述の通り、正確に当てることは誰にもできません。つまり自分では、コントロールが不可能であり、不確実性を伴うものなのです。一方、アセットアロケーションは、自分で確実に結果を変えられる唯一の方法とされています。資産運用については、銘柄選定やタイミングが読めない以上、アセットアロケーションに集中すべきといえます。リスクとリターンを左右する要素の中で、投資家自ら変えられるのはアセットアロケーションなのです。

このことから、世界の富裕層は、ファミリーミッションステートメントやライフプラン、リスク許容度や投資方針に合わせたアセットアロケーションを組み、定期的に投資環境や価格の変動を分析しながら、必要に応じて配分比率の調節をするリバランス行うことに集中してきました。是非、皆さんもご自身のコア・アセットの資産運用に、「まぐれ」に頼らない世界の富裕層たちが実践してきたアセットアロケーションを取り入れてみてはいかがでしょうか。

最後に

皆さんのポートフォリオは自分の目標に合った資産配分、アセットアロケーションになっていますか。アセットアロケーションは資産運用においてリータンを決定付ける『自分でコントロールできる』唯一の要素です。自分に合ったポートフォリオをお探しの方は、無料相談までご連絡ください。皆さんに合ったアセットアロケーションをサポートさせていただきます。

無料相談はこちらから

https://app.fa3ily-office.com/premium_order

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- ファミリーオフィスの資産管理

- ファミリーオフィスの資産運用

2025.02.01

変動リスクを取るべき時代のポートフォリオ戦略

2025年に入り、金貨価格が史上最高値を更新し、米国株式指数も過去最高水準に迫っています。...

- ファミリーオフィスの資産運用

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF