先週の米国市場は、モヤモヤした市場展開が続いています。米国では、企業決算が一段落し、先週の注目は景気動向はどうなのか、雇用環境はどうかといった点に注目が集まっていました。先週の経済指標を詳しく見ていくと強弱まちまちな内容でした。そのため、マーケットは未だに方向性を見いだせていません。

その中で、今週はFOMCとCPIという、マーケットの注目度が高いイベントが予定されています。これにより、どのように流れになるのか、流れが変わるのか、市場の期待がどこにあり、それがサプライズとなりうるのか、簡単にプレビューしていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

ここ最近の米国経済動向

ISM製造業指数では雇用が回復傾向

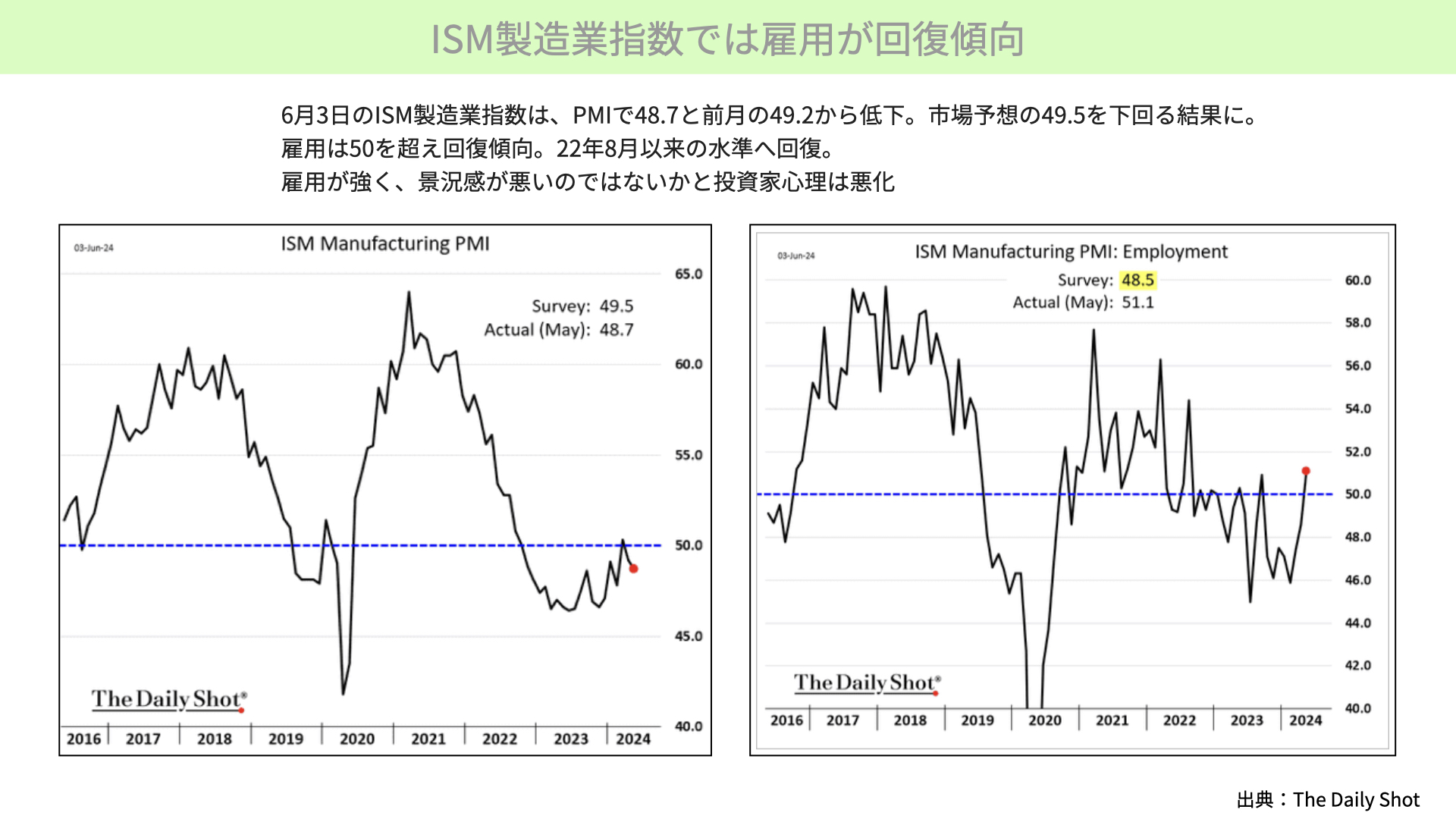

最初に、先週の振り返りです。6月3日にISM製造業指数が発表されました。結果は、PMIが48.7と、景気の良し悪しの境目である50を下回る数値になりました。製造業の目先の景況感は再び明るくない状況のようです。今年の3月には久しぶりに50を超えましたが、再び先行きが不透明になっているため、目先のマーケットにとっては重しになりそうです。

それだこれだけではありません。雇用に関しては事前予想が48.5と雇用はあまり良くないのではと予想されていましたが、結果は51.5となりました。製造業においては雇用が底堅く、景況感は先行き懸念があるものの、雇用が強いということで賃金インフレが続く可能性があり、景況感が悪化しているにも関わらず、FRBはなかなか利下げに踏み込めないということになるのではないかという点が懸念されました。

こうした状況は、スタグフレーションを連想させるもので、マーケットはこのiSM製造業指数の結果について少しネガティブに捉えました。

サブインデックスでは先行きの不透明感が示される

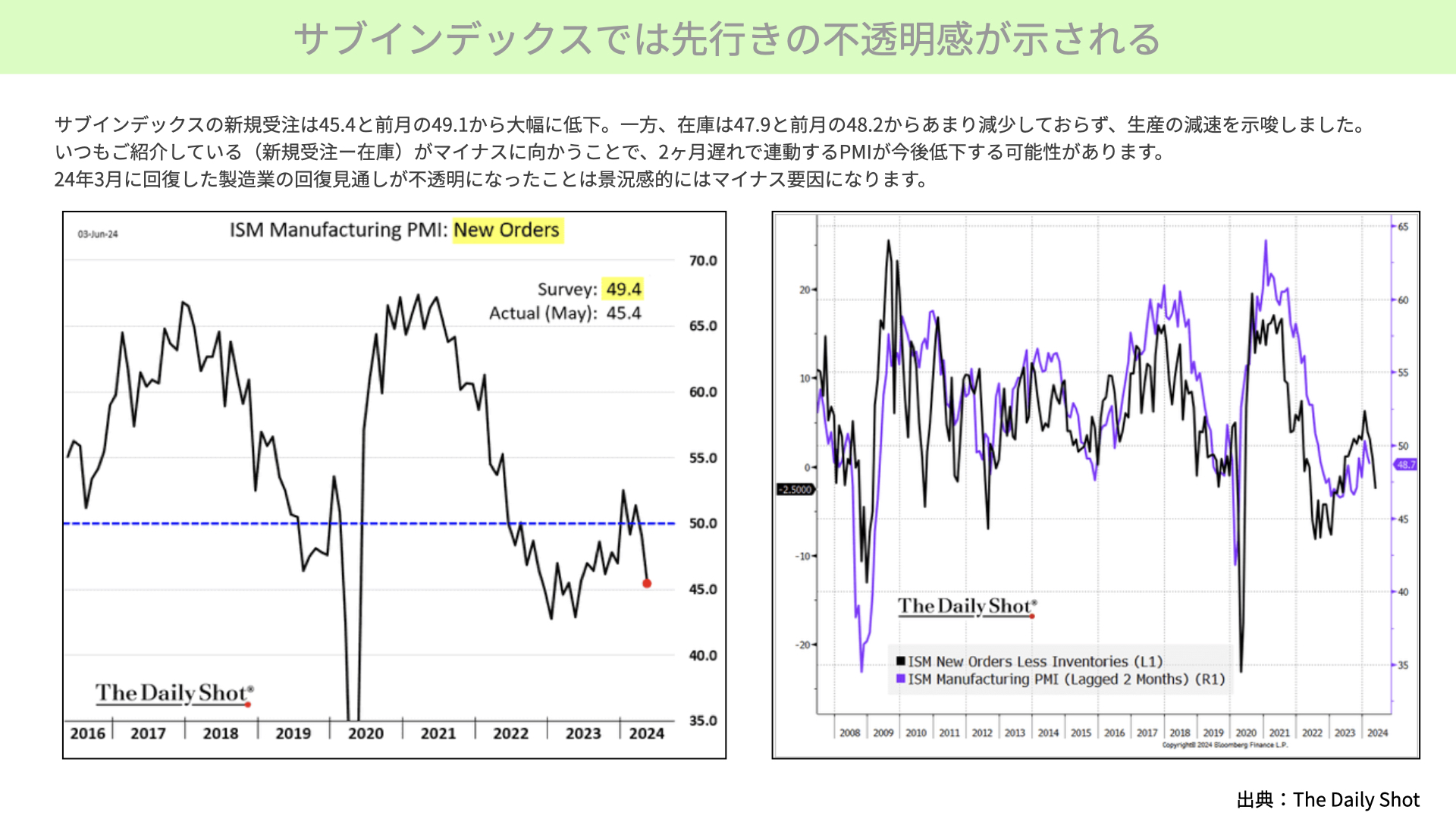

さらに、ISM製造業指数のサブインデックス、新規受注をご覧ください。事前予想は49.4と、50を下回っていましたが、結果はそれを下回る45.4となり、年初から50を上回るなど新規受注が増え好調だと思われていただけに悪化が目立ちました。製造業で新規受注が増えなければ業績の先行き悪化懸念が出てきます。そのためサブインデックスが懸念材料になりました。

右の黒色のチャートをご覧ください。これは新規受注から在庫を引いたものです。これがマイナスになっています。これがマイナスになると、目先でPMIが下がることが確認されています。

紫で示したISM製造業のPMIは、約2ヶ月遅れで黒色のチャートに連動しています。状況としては、在庫があまり変わっていない中で新規受注が減っているということは、今後の生産か活動が悪化することを意味します。そのため、製造業のPMIは今後再び50を下回るのではないかと考えらます。これが、株価にとって重しになりました。

JOLTS求人件数は前月および予想を下回る

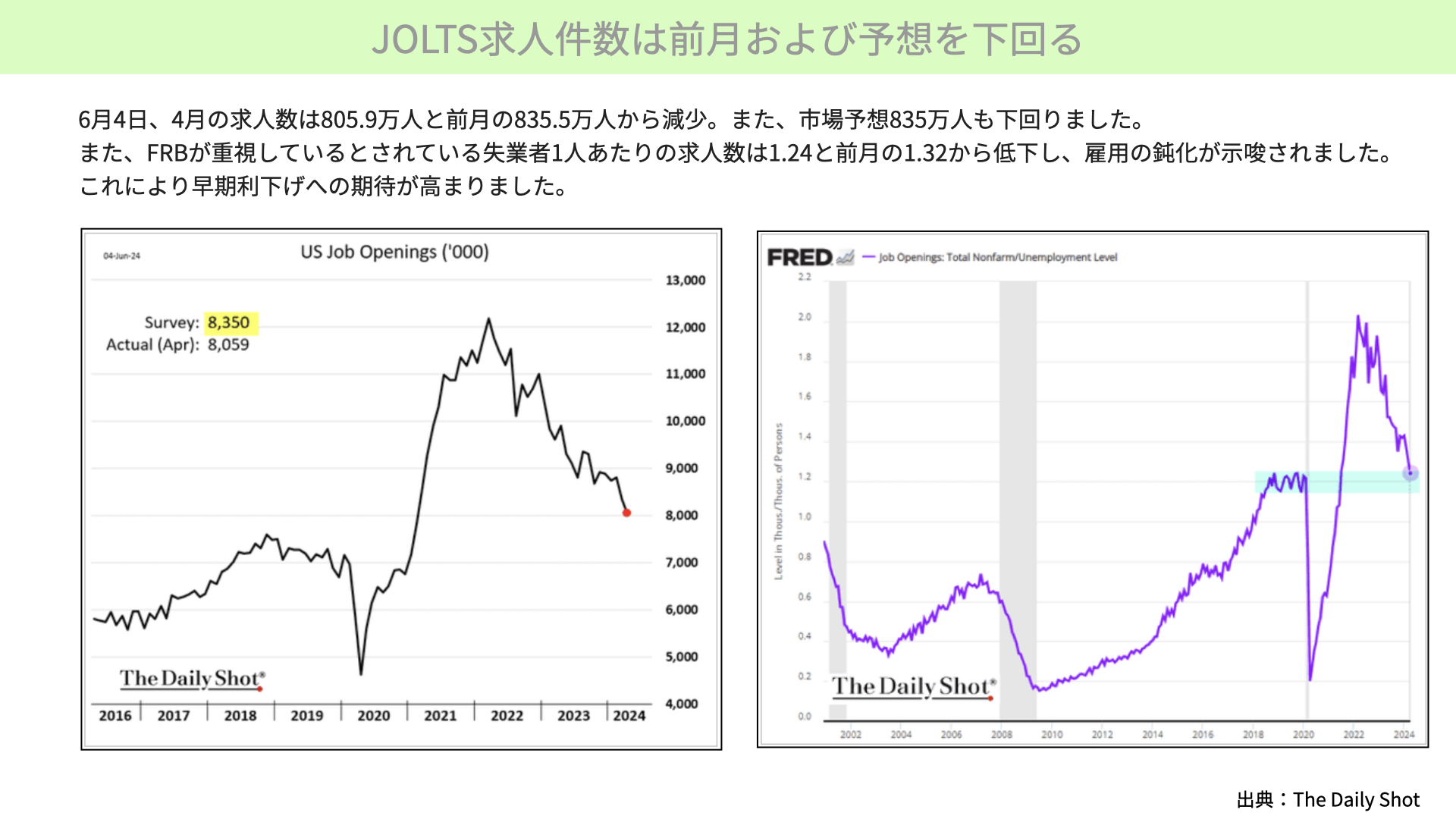

6月4日にはJOLTS求人件数が発表されました。こちらは4月の数字です。結果は、求人件数が805.9万人まで減少。前月の835.5万人から減少しており、市場予想の835万人も下回るという結果でした。

ISM製造業指数では雇用が少し強くなっていましたが、翌日のJOLTSでは求人件数が減少しているというチグハグな結果になりました。本来であれば雇用の減少は経済にとって良くないことですが、前日に「雇用が強く利下げができないのではないか」という懸念があったこともあり、JOLTSの求人件数減少は意外とポジティブに捉えられました。

右のチャートをご覧ください。FRBが非常に注目している求人件数に対する失業数は、1.24まで下がってきています。コロナ前の水準に戻っています。正常化に近い状態です。雇用の鈍化がFRBの利下げを決断する要因になると市場は判断し金利が低下、株価にはプラスの影響を与えました。

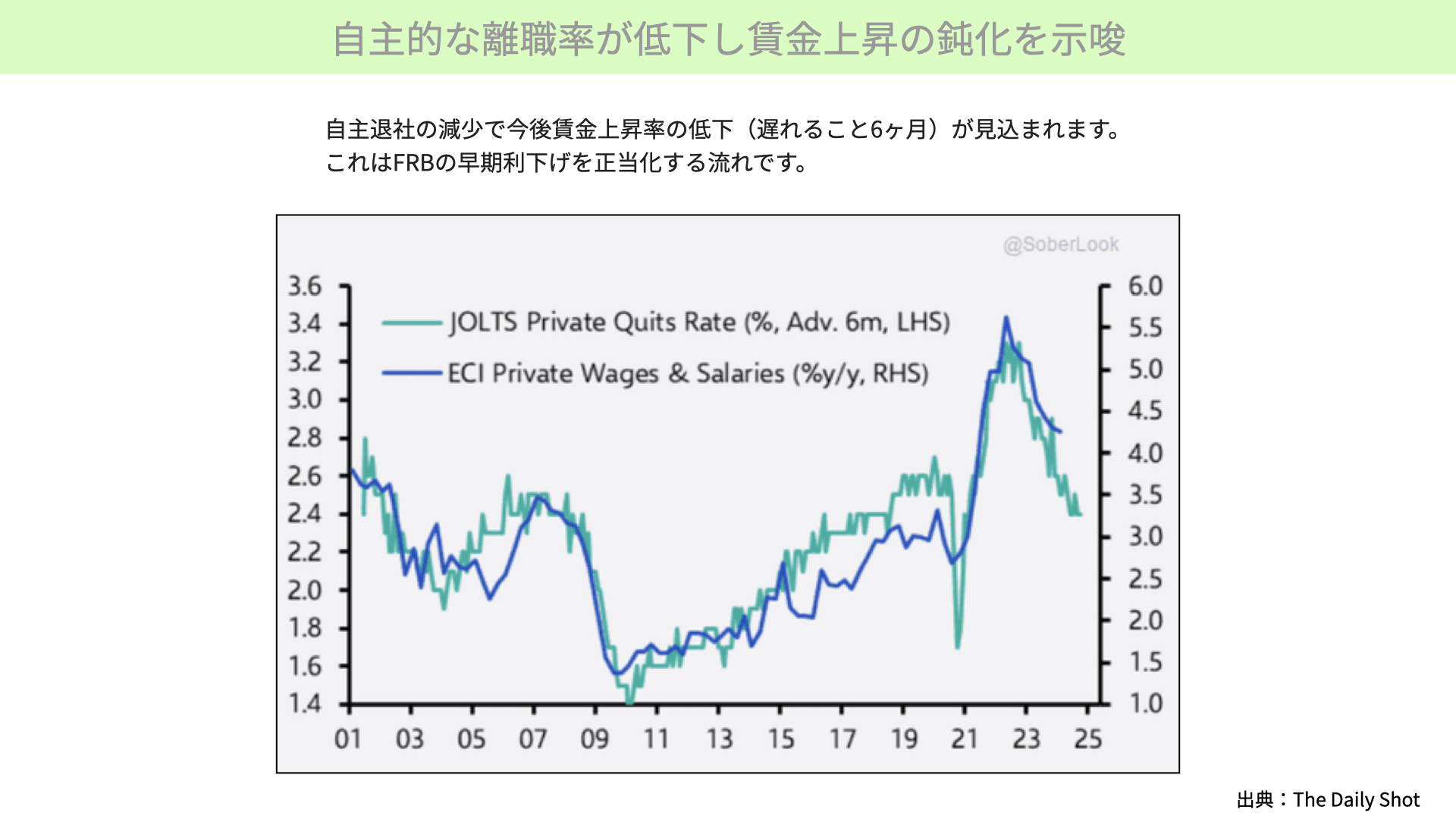

自主的な離職率が低下し賃金上昇の鈍化を示唆

さらに注目は自主退職です。緑のチャートが自主退社率(左側のメモリ)です。自主退職率は約2.5%近くまで減少してきています。青チャートは賃金の動向を示していますが、6ヶ月遅れで賃金動向を示しています。2000年以降は、自主退職率が減少すると賃金も下がる傾向にあります。求人件数と失業率の1.24という数値もFRBの利下げを正当化するものであり、自主退職率の減少は賃金が今後さらに下がることを示唆しています。これらがマーケットにとってプラスとなり、金利の低下と株価の上昇をもたらしました。

ADP雇用統計でも雇用環境の悪化と賃金の減速を示唆

6月5日にはADP雇用統計が発表されました。市場予想の17万5000人に対して結果が15万2000人ということで、予想を下回る結果となりました。このことから、雇用は弱いと考えられ、金利が低下しました。

右をご覧ください。黒は仕事を変えていない人、紫は仕事を変えた人の賃金の上昇率を示しており、仕事を変えた方、変えていない方の賃金が年率でどのくらい上がったかを示したものです。以前は、転職すれば賃金が大きく上がるため転職希望者が増え、全体の賃金がどんどん上昇するという構造でした。しかし、現在はかなり上昇率が落ち着いてきたことが確認されています。

今回、仕事を変えていない人の賃金上昇率は5%と変わらずでしたが、転職者の賃金上昇率が前月の9.3%から7.8%まで落ち着いて来ました。転職をしても賃金があまり上がらないという状況です。このような材料もFRBが利下げを行える材料となるため、株価にプラスの影響を与えました。

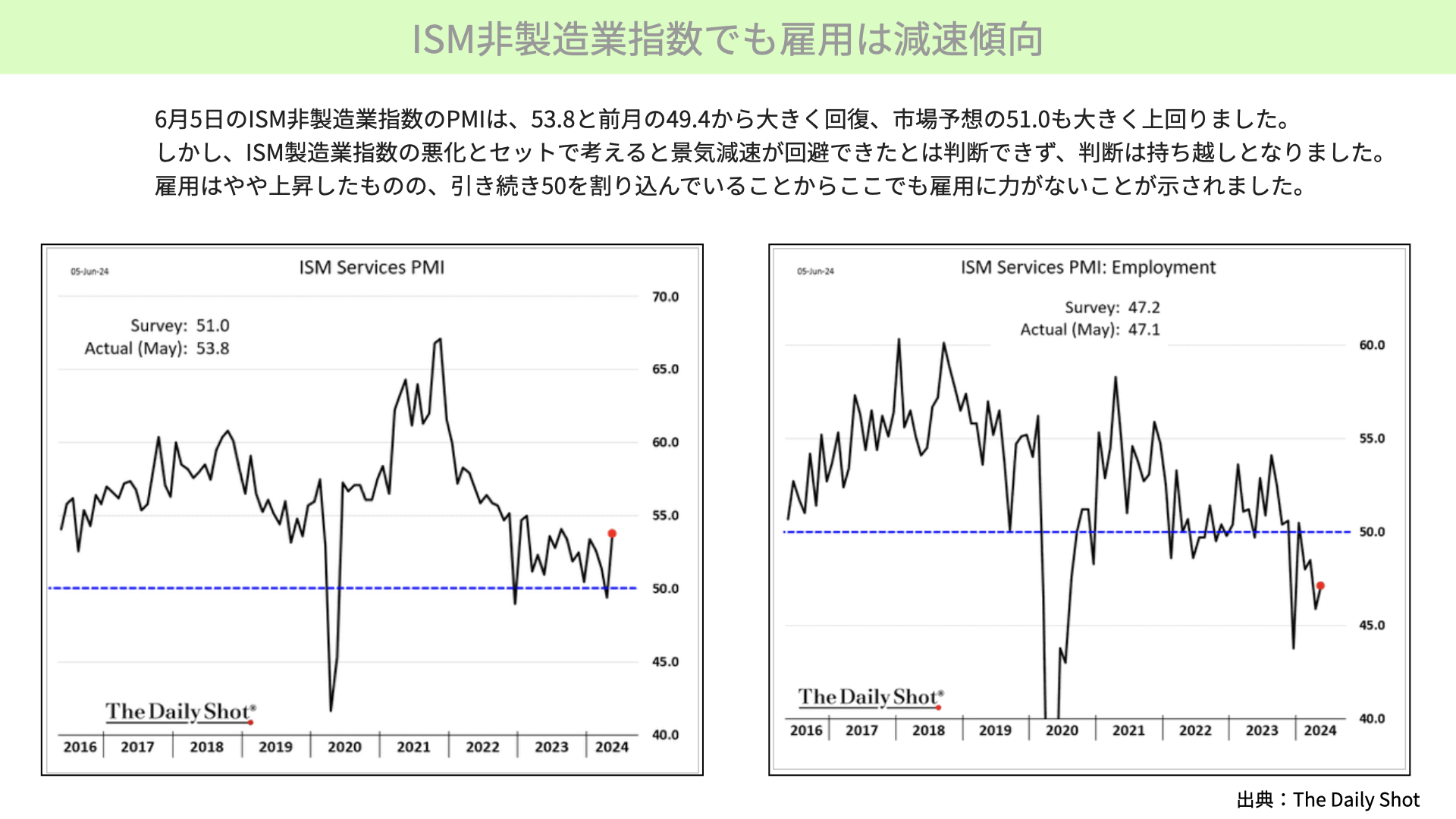

ISM非製造業指数でも雇用は減速傾向

6月5日にはISMの非製造業指数の発表がありました。結果は53.8と、事前予想の51を上回り、前月の49.4からも大きく上回りました。サービス業は目先の見通しは堅調であることから、景気の後退懸念は後退し、景況感を気にしていたマーケットにとってはプラス材料になりました。

しかし、雇用を見ると、若干前月より上がっているものの、引き続き50を割っている状態です。そのため、雇用は堅調ではありません。サービス業の業況自体は堅調であり、しかし、雇用は良くないことが、金利の低下見通しに加え景況感が良いというロジックでプラス材料として捉えられました。

この流れを受け、6月のFOMCでは利下げについて前進するのではないかという期待が高まってきました。

雇用統計により市場は判断に迷う

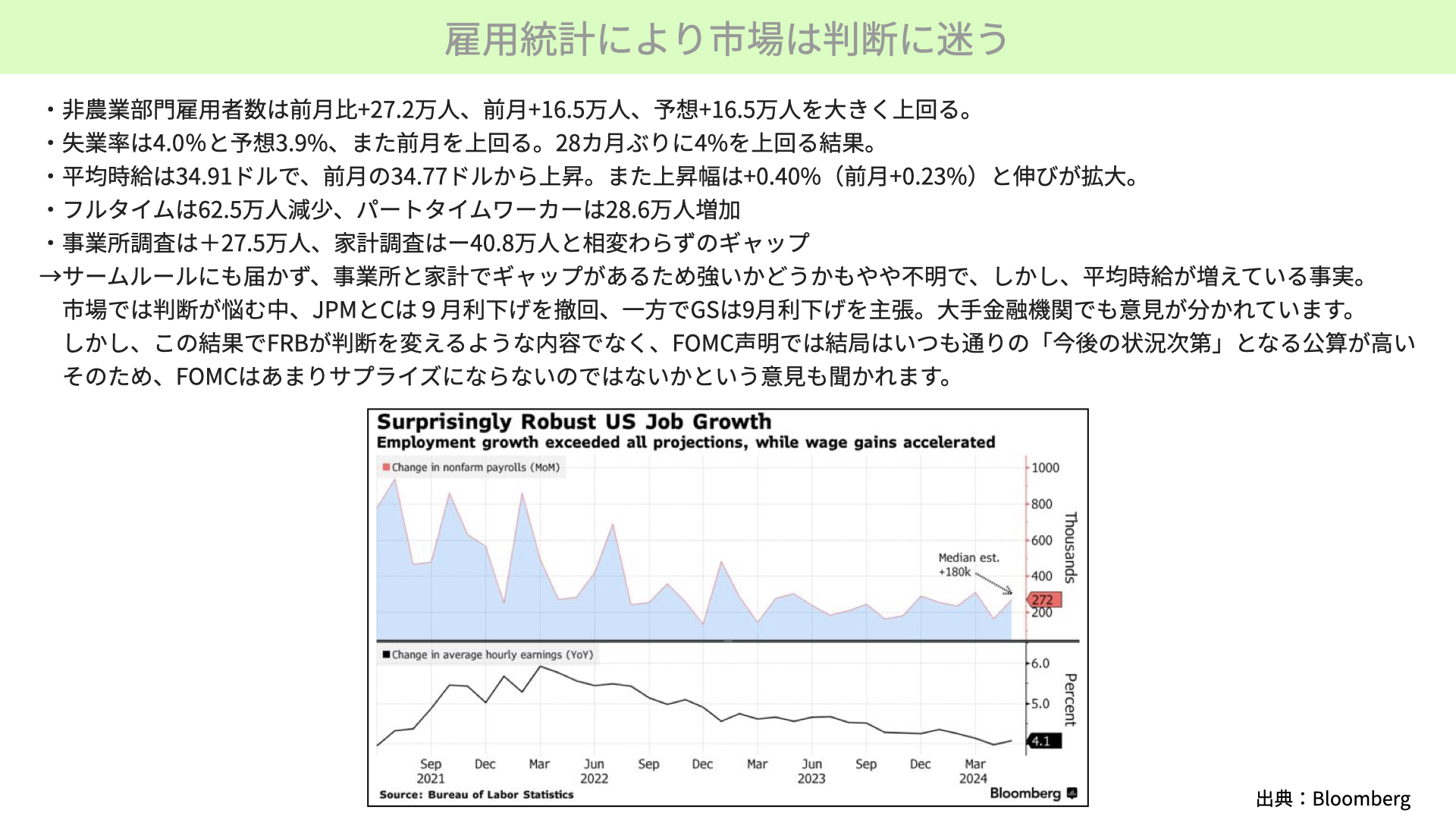

そのような中で、先週最も注目された雇用統計が7日に発表されました。この雇用統計が市場の判断を迷わせる材料になりました。非農業部門の雇用者数は27.2万人と、前月の16.5万人、予想の16.5万人を大きく上回る結果となりました。雇用は鈍化しているのではないか、FRBが利下げに向かえるのではないか、という期待が高かっただけに、この結果を受けて市場が気迷うこととなりました。市場の判断が先送りになったといえます。

失業率に目を移すと、予想の3.9%に対して4%と上昇しています。前月と予想を共に上回り、28ヶ月ぶりに4%を上回る結果となりました。正確には3.9%台ですが、四捨五入すると4%を上回る結果となり、景気の悪化の懸念を示しています。しかし、雇用は強いという結果もあり、FRBが利下げを決めるのは難しい状況です。

さらに悩みを深めたのが平均時給です。34.91ドルという結果で、前月の34.77ドルを上回っています。前月は平均時給の伸びが鈍化したと市場は好感しました。今回は0.4%の増加で、前月の0.23%から再び伸びが拡大しています。平均時給の上昇から、利下げが難しくなりそうです。

さらに細かく見ると、フルタイムの雇用は62.5万人減少し、パートタイムワーカーが28.6万人増加しています。正社員の雇用を減らしてパートタイムワーカーを増やしていることから、企業が先行きに不安を抱いていることがわかります。

また、事業所調査では雇用者数は+27.5万人ですが、家計調査では-40.8万人といつもながらのギャップがあることから、雇用統計の結果をどのように解釈すべきか、マーケットは迷っています。

先週前半は雇用が弱いため利下げが近いのではないかとの期待感が高まった中、雇用統計の結果を受けて判断が難しい状況です。この内容を咀嚼するまでには数日かかるかもしれません。

事業所と家計の間に相変わらずギャップがあるため、そもそも雇用統計を信じていいのかという疑問はありますが、しかし、平均時給が増えている事実があるり、利下げが難しいとの解釈が優勢です。

さて、このように市場判断が難しい中、JPモルガンとシティバンクは9月の利下げ可能性を早々に撤回しました。一方、ゴールドマンサックスは9月の利下げを主張し続けており、大手金融機関も意見が分かれている状態です。

ただ、この雇用統計の結果がFRBの判断、利下げを先送りするなどに影響を与えるまでには至らず、FOMCの声明ではいつも通り「今後の状況次第」と市場は予想しています。つまり、FOMCにおいてはサプライズがないのではないかという意見が大半です。このように意見が偏っていること自体が、今回の注目点になります。

今週の注目点

注目のFOMC

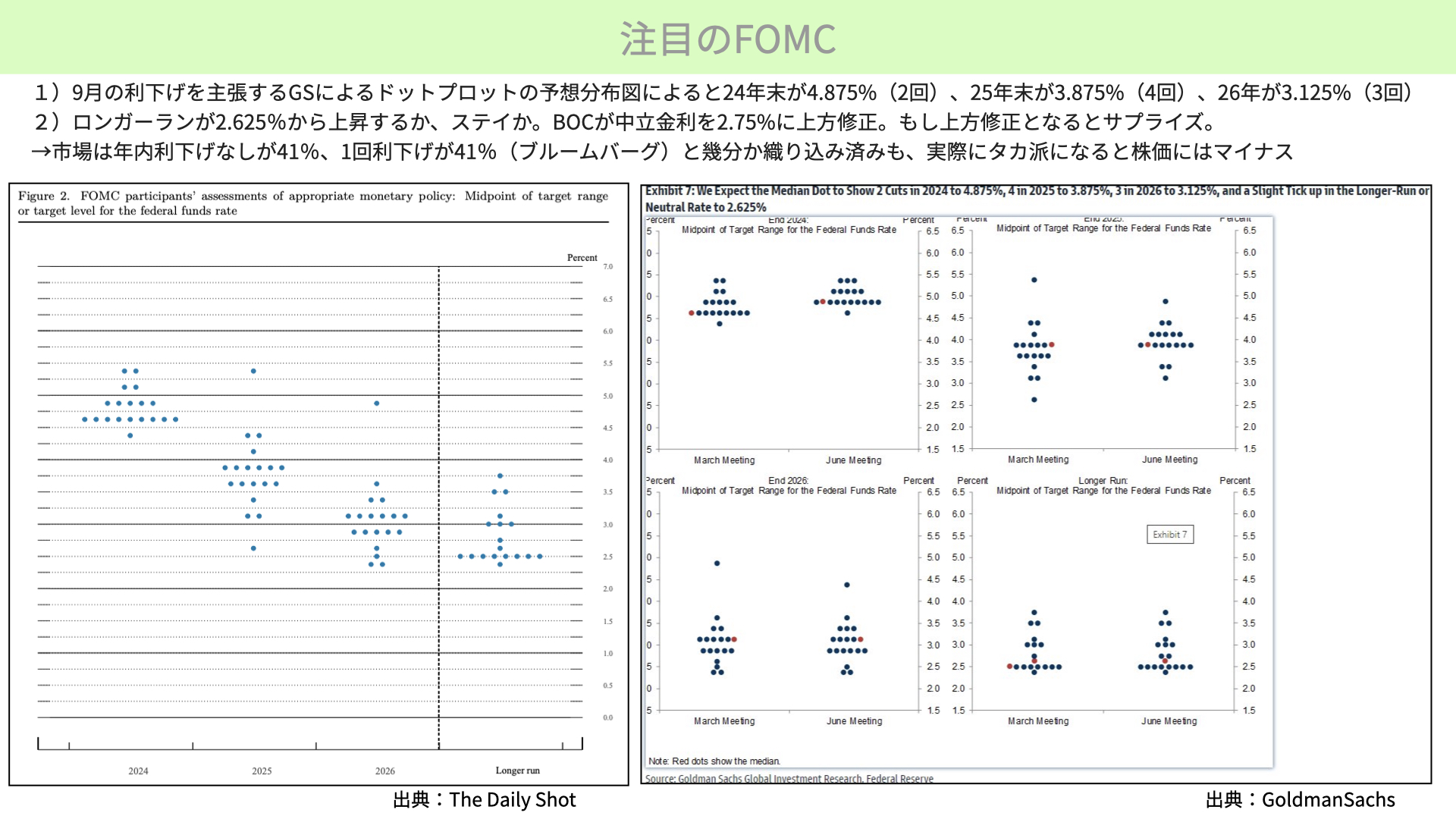

今回のFOMCについて見ていきます。左には24年3月のFOMCにおけるドットプロットを掲載しています。これは、参加者18人が24年、25年、26年末の政策金利予想を投票したものです。投票結果が政策を左右するものではありませんが、FOMC関係者の意見をまとめた重要なヒントです。

右の図表は、9月利下げを主張しているゴールドマンサックスのドットプロット予想です。各年のプロットを見てください。左側が2024年3月のFOMC投票結果で、右側はゴールドマンサックスが予想しているプロットになります。右上が2025年、左下が2026年、右下が長期の予想を示しています。

ゴールドマンサックスは、ドットポイントがやや上昇することを想定しており、2024年末にはFRBが前回予想した3回の利下げが、年2回に留まると予想しています。2025年末には4回、2026年には3回の利下げを予想しており、当初予定通りに利下げが進むと見ています。

ゴールドマンサックスの予想を大きく上回る分布がFOMCで発表されれば、マーケットにマイナスのインパクトを与えることは間違いありません。

さらに、長期の政策金利については2.625と予想されています。これについては、ゴールドマンサックスは現状維持と考えています。マーケットも、ロンガーランについては変わらずと予想をしています。ただ、先週バンク・オブ・カナダが中立金利を2.5%から2.75%に引き上げました。元財務長官であるサマーズ氏も中立金利を上げるべきだと言っています。もしドットプロットだけでなくロンガーランも上方に修正されると、かなりのサプライズとなります。サプライズなしと言われているだけに注意が必要です。

また、今朝の報道によると、マーケットでは年内の利下げなしが41%、1回の利下げが41%という結果がブルームバーグの調査で出ています。市場では、年1回の利下げか、もしくは利下げがないことは織り込まれていますが、それでもタカ派的なドットプロットが出ると、株価にはマイナスの影響が出る可能性があります。

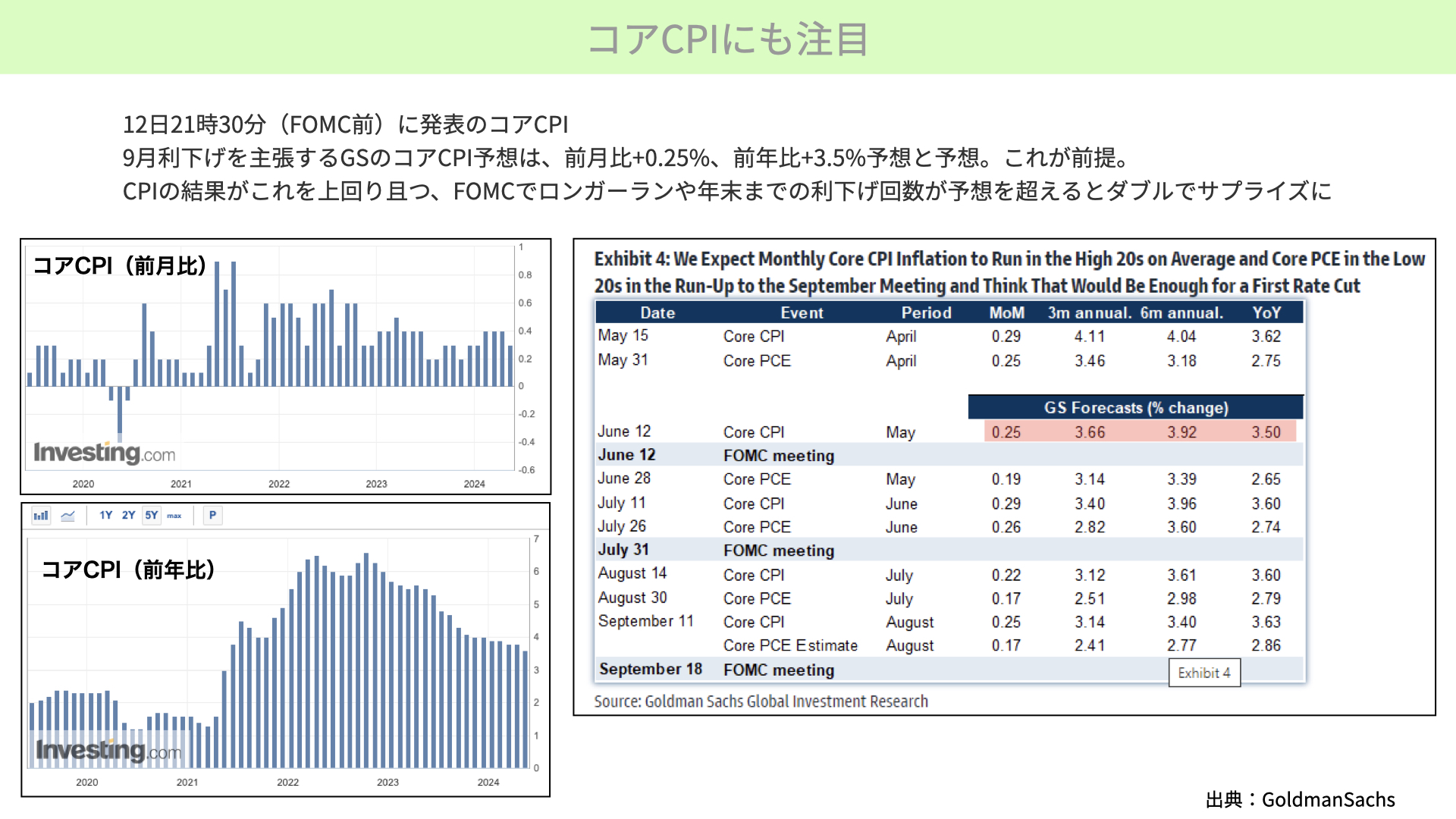

コアCPIにも注目

今週もう1つの注目材料が、日本時間の12日の21時30分、FOMC発表の約6時間前に行われるコアCPIの発表です。9月利下げを予想するゴールドマンサックスは、コアCPIを前月比0.25%、前年比3.5%と予測しています。

ゴールドマンサックスは、コアCPIがある程度市場予想に収まる前提で9月の利下げを予想しています。しかし、コアCPIが予想を上回る結果となると、9月利下げの可能性が低くなり、FOMCのドットプロットと同様に、マーケットには波乱材料となり得ます。12日はかなり動きが出る可能性があり、注意が必要です。

今回のFOMCは無風だと言われています。当然ながら、今回利下げが行われることはないでしょう。

しかし、ドットプロットの市場予想、9月利下げを予想するハト派の金融機関予想を上回るドットチャートとなれば、サプライズとなります。

サプライズがない、無風のFOMCだと言われていますが、しっかりと状況を見定めた上でその後の戦略を立てることが必要です。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル