先週、米経済で景気減速傾向が見られました。しかし、S&P500は堅調に推移しています。ただ、今週材料次第では流れが変わる可能性がありそうです。どういったところが注目点かお伝えしていきますので、ぜひ最後までご覧ください。

[ 目次 ]

引き続き景気減速を示す経済指標

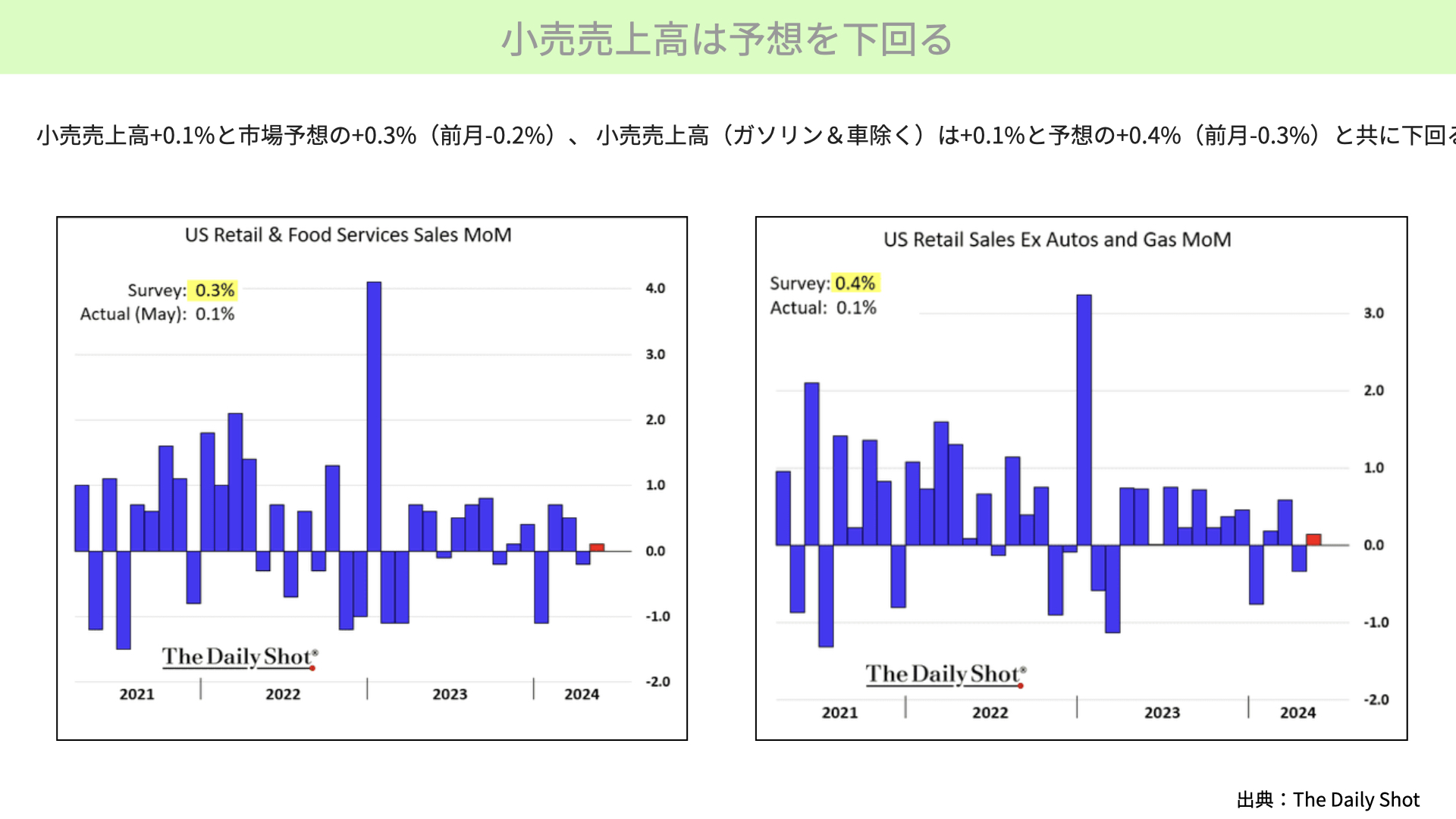

小売売上高は予想を下回る

まず先週の振り返りです。先週、一番注目されていたのはアメリカの小売売上高でした。結果は市場予想を下回り、前月比+0.3%の予想に対して、実際の結果は+0.1%でした。前月が-0.2%だったことを考えるとプラスに転じたとも言えますが、小売、つまり個人消費が鈍化していることが改めて確認できました。また、ガソリンと車を除く小売売上高も、予想の+0.4%に対して+0.1%と鈍化が見られます。

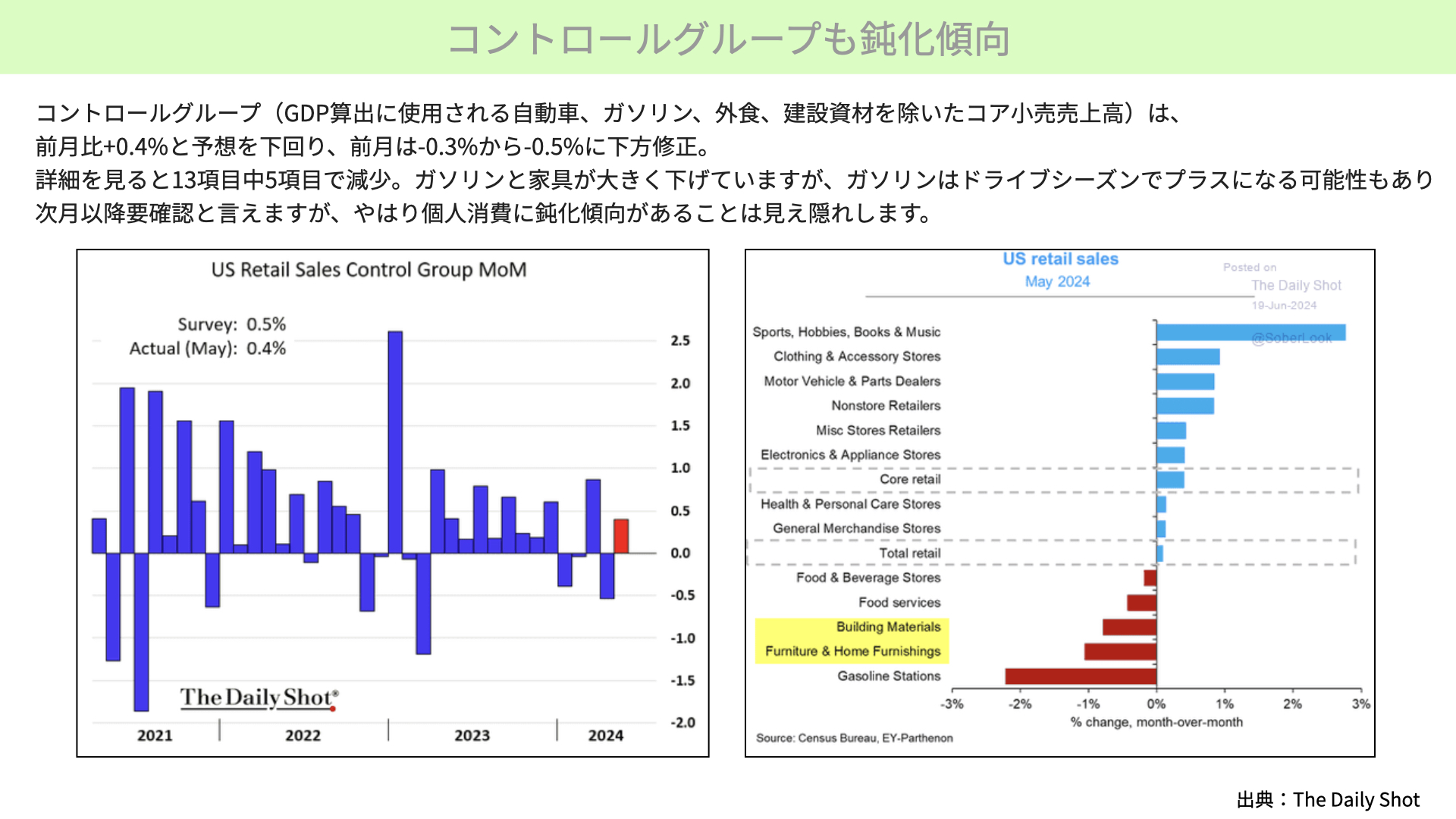

コントロールグループも鈍化傾向

最近特に注目されているコントロールグループ(GDP算出に使用される自動車、ガソリン、外食、建築資材を除いたコアの小売売上高)では、前月比で+0.4%という結果で、予想の+0.5%を下回っています。前月も-0.3%が-0.5%に下方修正されていましたから、かなり小売が鈍化していることが改めて確認されました。

細かい項目を見ると、13項目中5項目がマイナスになっています。今回、ガソリンが一番大きく下げていますが、これからアメリカはドライブシーズンに入り、ガソリンの使用量が増えますから、ガソリンの売上は今後持ち直すだろうと思われます。そのようなこともあり、今回の結果を受けて小売が完全に鈍化したと断定はできませんが、傾向としては小売が減速傾向といえます。

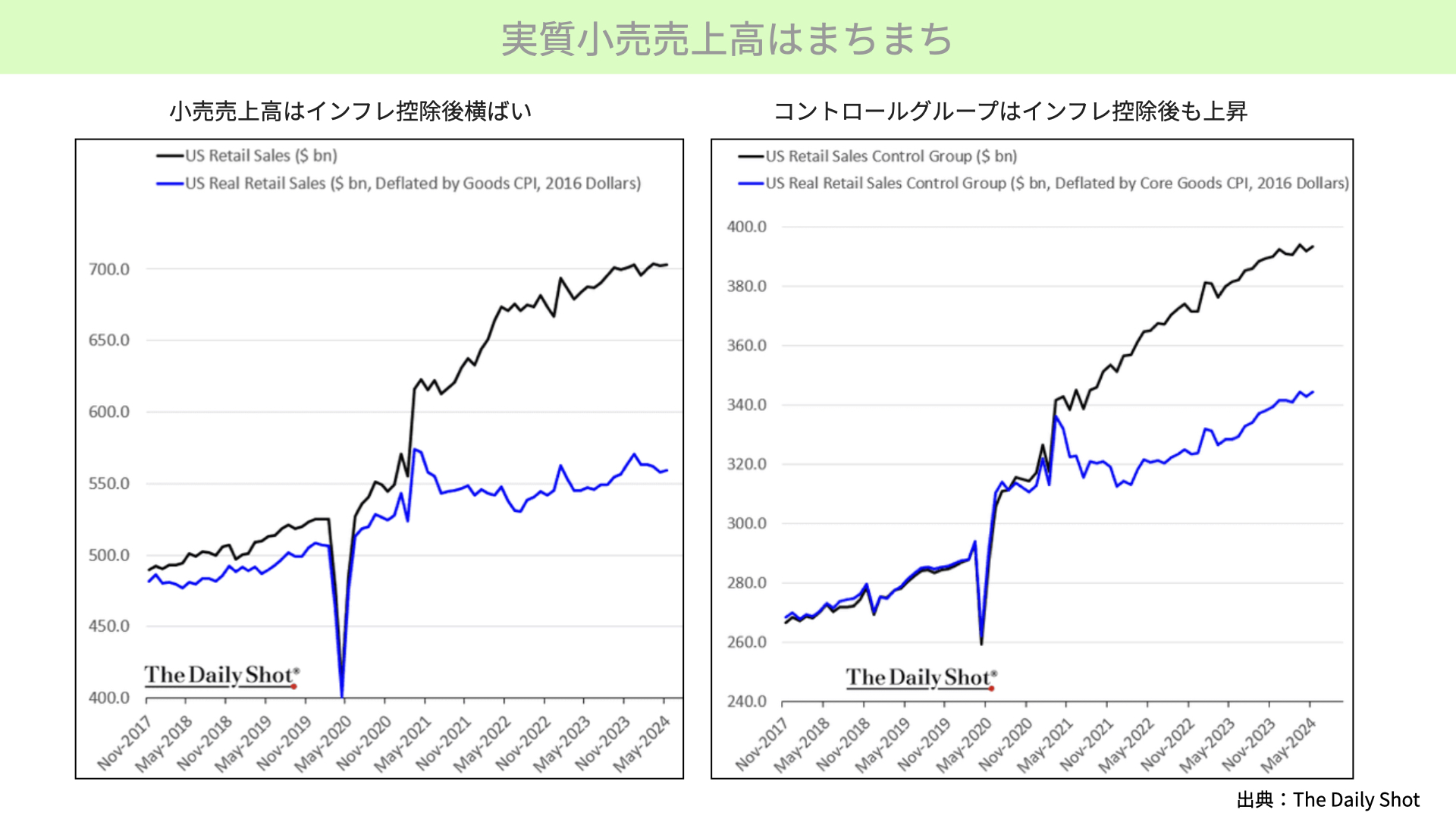

実質小売売上高はまちまち

次に、インフレを加味した小売売上高を確認してみましょう。黒が名目値の名目小売売上高、青がインフレを加味した実質小売売上高です。青はご覧の通り横ばいとなっています。実質小売売上高が横ばいになると、過去にはかなりの高い確率で景気減速に入っています。しかし、現状は未だに景気後退に入いません。

右の図をご覧ください。こちらはコントロールグループの実質値・名目値を表しています。青が実質値です。コントロールグループはまだプラスに推移しています。とはいえ、コントロールグループもかなり減速傾向です。今後もCPIが高止まりするようであれば、名目値の上昇が鈍ってくるようであれば、コントロールグループの実質小売売上高も横ばいになるかもしれません。そうなれば、今後の景気減速傾向が加速する可能性があります。状況次第ではありますが、これを受けて株価が落ちてもおかしくはありませんが、まだ株価には反映されていません。

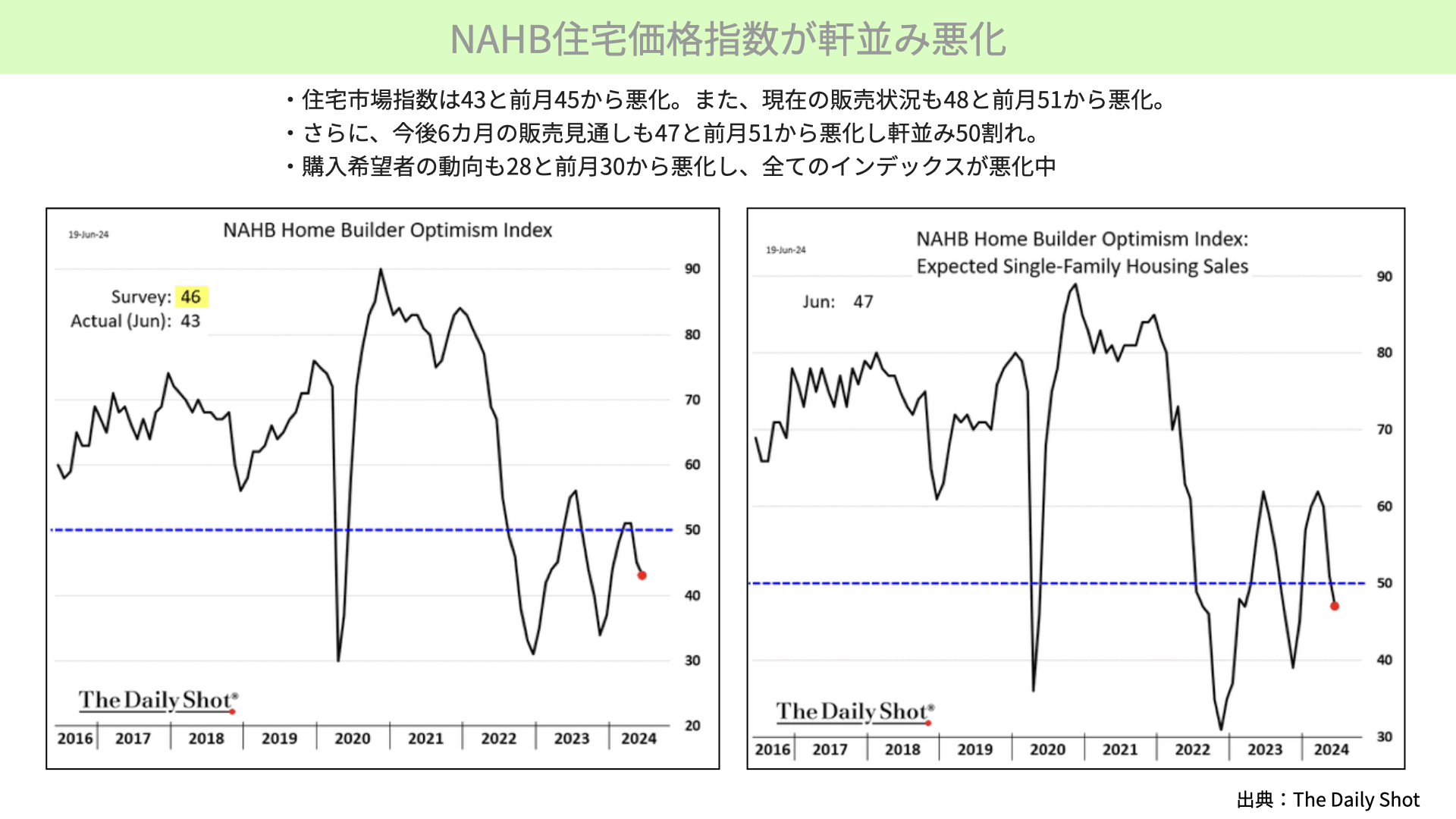

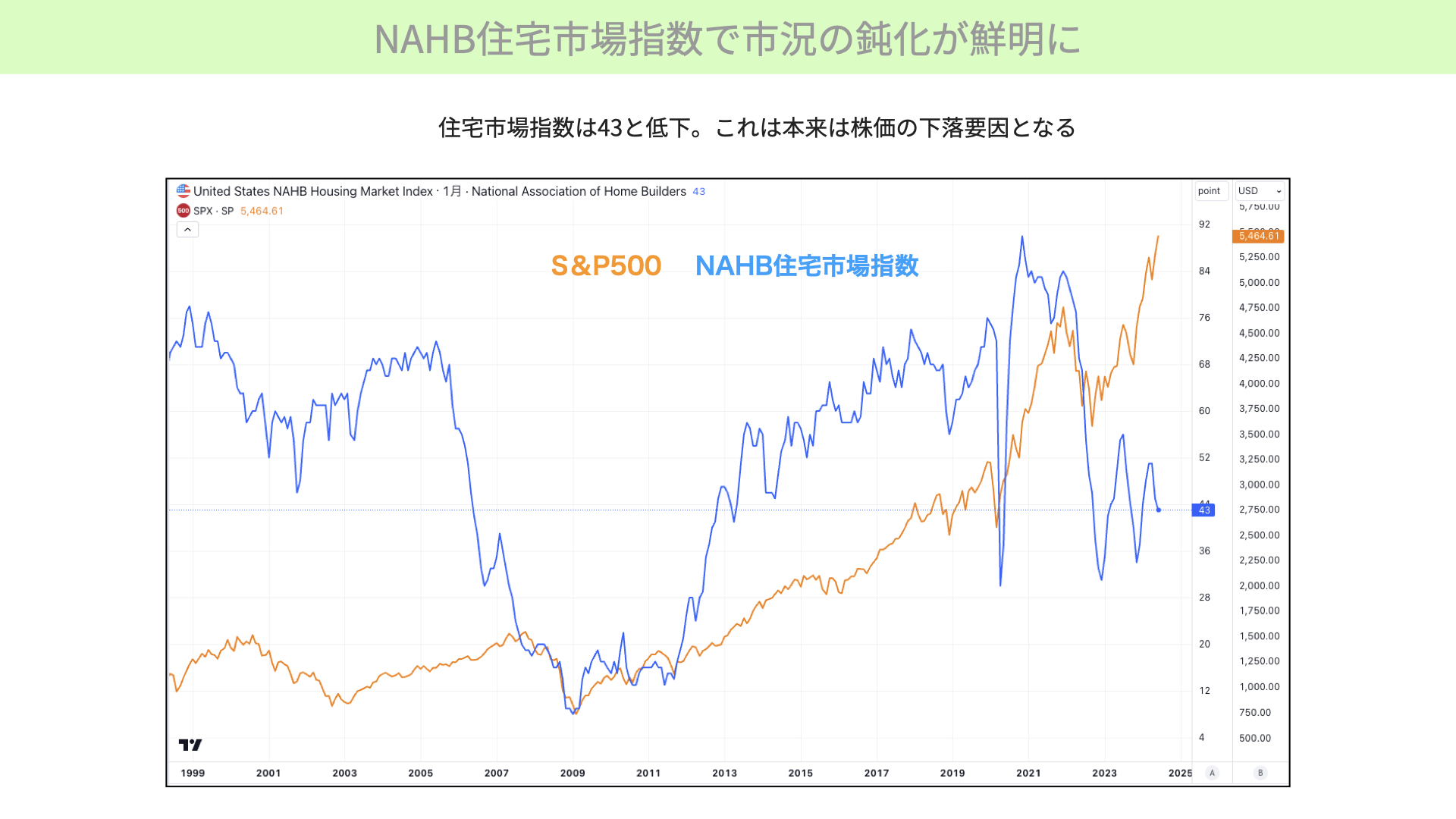

NAHB住宅市場指数が軒並み悪化

NAHBの住宅市場指数が発表されました。左図表をご覧ください。50を下回っているため、建設関係者は先行きを明るくないと見通しています。今年に入り、一時期は50を上回っていたため、住宅関連の底堅さが市場を自信付けていましたが、再び50を割ってきました。

右側は今後6ヶ月の販売見通しです。こちらも50を割り、47となっています。現況の販売指数も前月の51から48に下がり、購入希望者も前月30から28に下がっています。すべてのインデックスが悪化しており、住宅関連の先行きもかなり怪しくなってきました。

これは、住宅ローンの金利が高いことが大きく影響しています。住宅関連がGDPに占める割合は10%を超えますから、今後の影響には注意が必要です。

新規失業保険からは雇用の軟化傾向

新規失業保険の申請件数が20日に発表されました。23.8万人と、市場予想の23.5万人を上回る結果となっています。先週ほどの増加ではありませんが、注目すべき点があります。

白い点線の4週平均の申請件数ですが23.3万人と、前週から増加しています。昨年の9月以来の高水準であり、新規失業保険の申請件数が増えることは、今後の失業率上昇に関係してきます。パウエル議長とFOMCのメンバーにとっては、失業率の上昇は想定外ですから、注意が必要です。

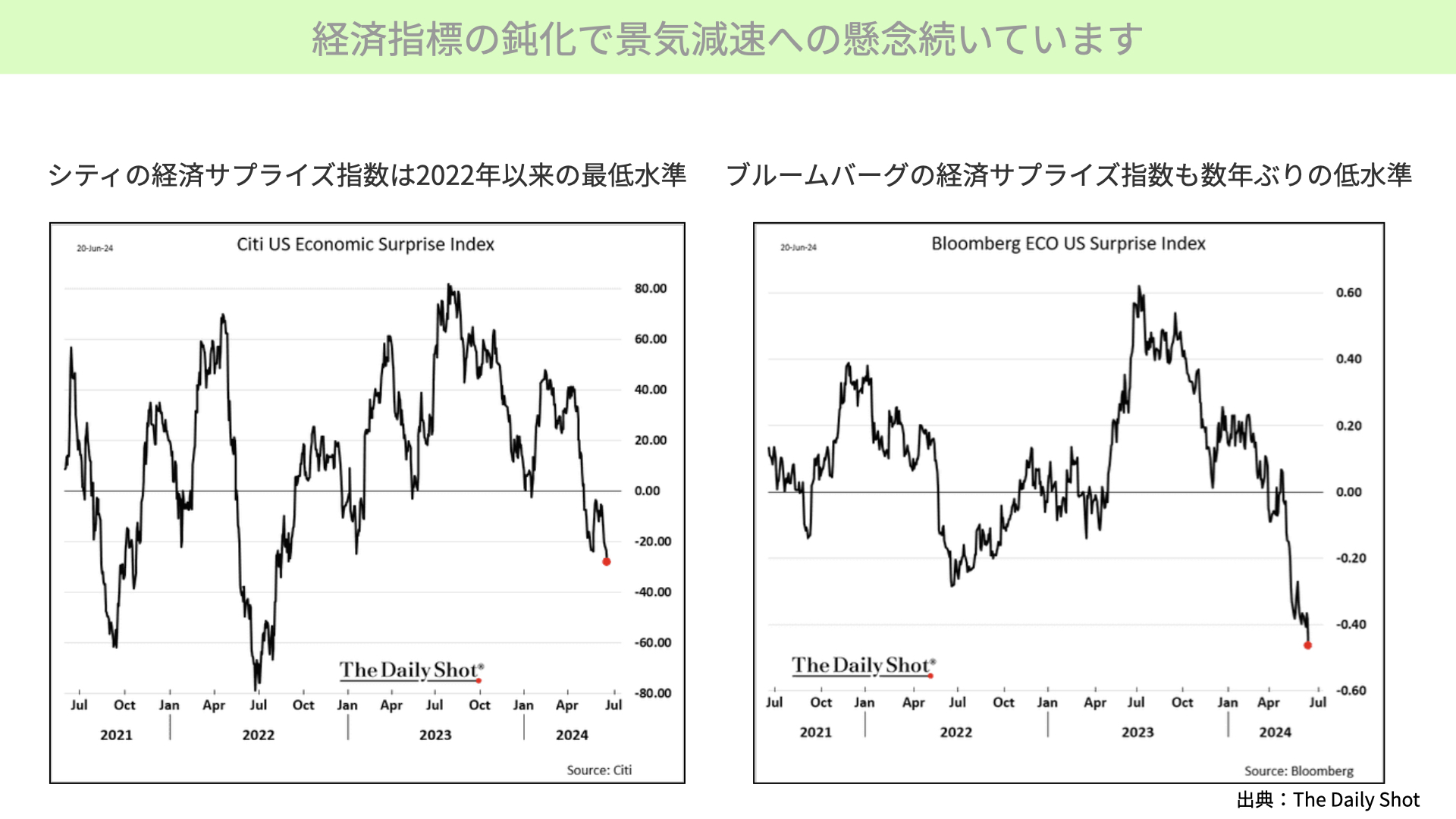

経済指標の鈍化で景気減速への懸念が続いています

シティが出しているエコノミックサプライズインデックスも大きく下落しており、2022年以来の低水準となっています。ブルームバーグによる経済サプライズインデックスも数年ぶりの低水準であり、市場の予想を下回る経済指標の結果が出てきています。客観的に見ても、景気の減速傾向は明らかと言えます。

株価の潮目が変わる可能性

NAHB住宅市場指数で市況の鈍化が鮮明に

ただ、株価は非常に堅調に推移しています。本来崩れてもおかしくないS&P500が持ちこたえています。青で示したNHB住宅市場指数は43まで下がっています。S&P500は黄色いチャートです。住宅市場指数が低下すると、基本的には株価も下落する傾向があります。また、住宅市場指数は株価に先行する傾向があります。

ただ、ここ最近に関しましては、住宅市場指数が低下しても、S&P500は上昇しています。S&P500が下落してもおかしくない状況にも関わらず、株価が上昇しているのです。経済指標が悪くとも株価が強いという印象を多くの方が持っていることでしょう。これがなぜ起こっているのかは、後ほどご説明いたします。

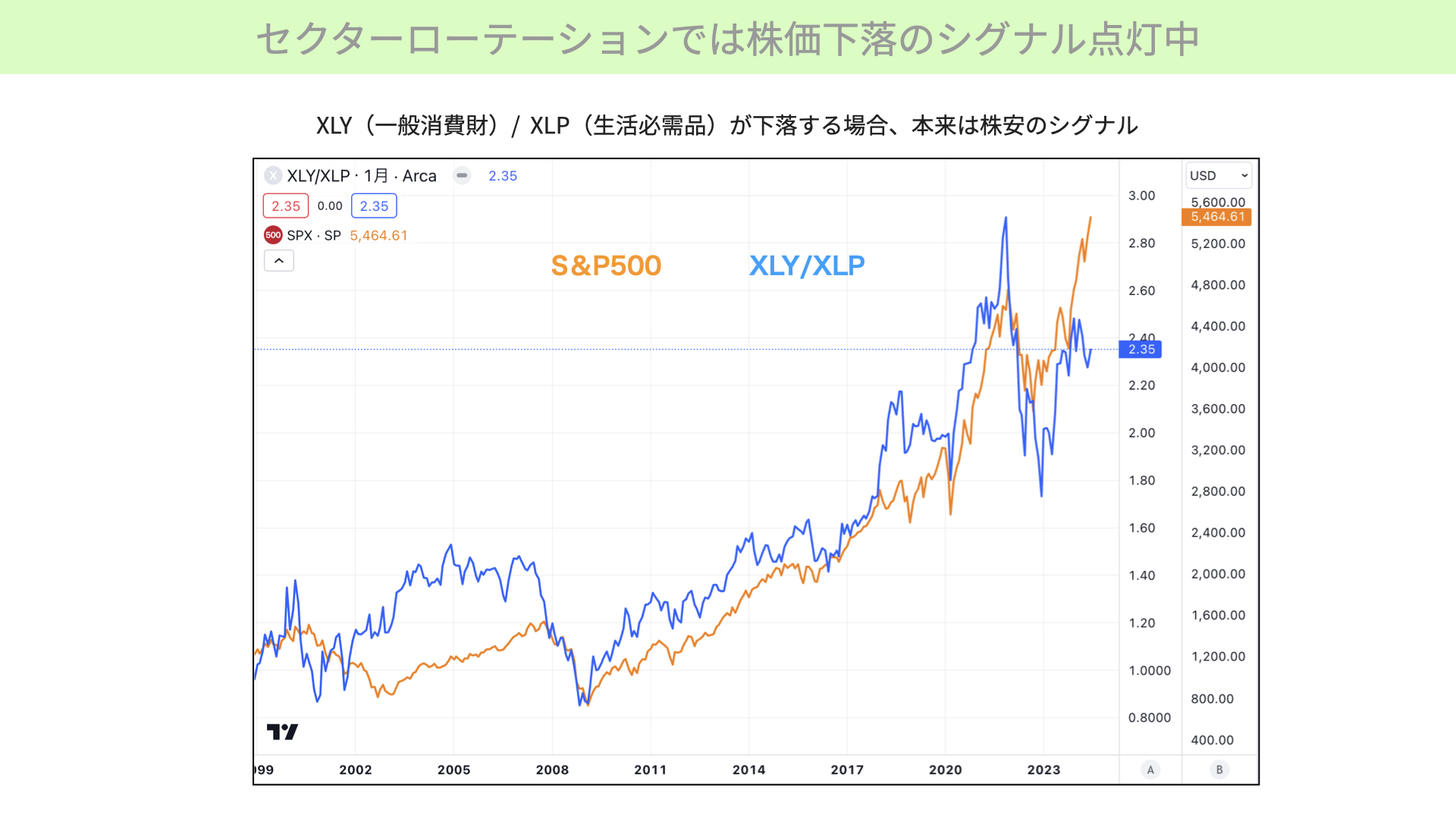

セクターローテーションでは株価下落のシグナル点灯中

次にセクターローテーションを見てきましょう。セクター動向を見てみると株価が調整してもおかしくない状況です。

黄色のS&P500は上昇していますが、青色線に注目してください。XLY(一般消費財)÷XLP(生活必需品)を示しています。XLPはディフェンシブなセクターで、一般消費財よりも生活必需品の方が強くなる場合、基本的には市場の警戒感が高くなっています。現在は、青いチャートが下落傾にあることから、市場の警戒感が高まっていることを示しています。しかし、S&P500はそのような懸念を無視して上昇しています。

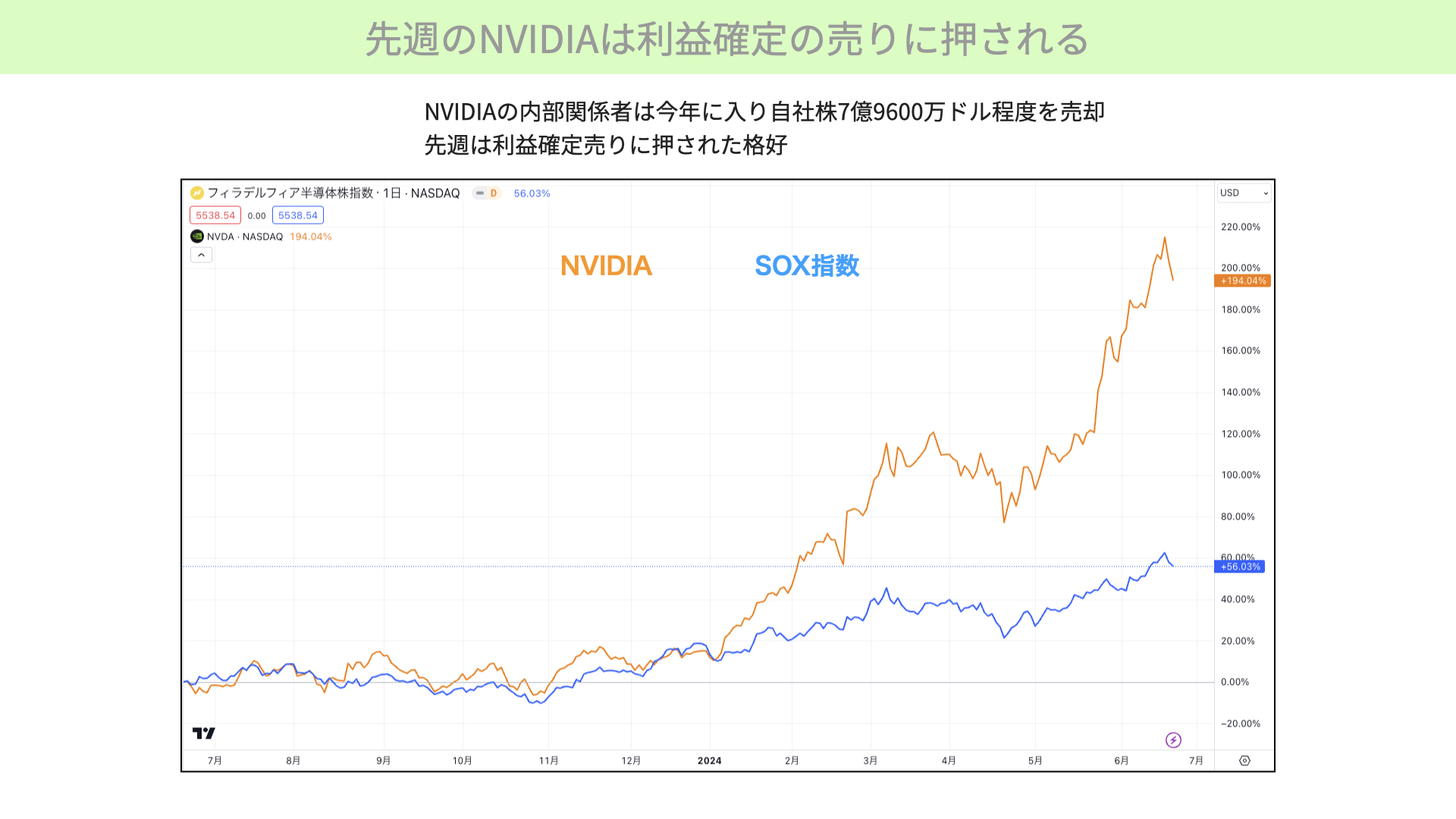

現在のS&P500はNVIDIA次第

背景には、S&P500構成比率が6~7%を占めるNVIDIAの強烈な上昇があります。他のS&P500は若干のプラス程度、ラッセルは横ばいとなっていますのであまり堅調ではないのですが、NVIDIAなどの一部メガテック企業が牽引している状況です。全体の景況感良いから上昇しているということではなく、生成AI、もしくはNVIDIAに対する業績期待がS&P500を押し上げています。NVIDIAが上昇すれば、機関投資家のポートフォリオが指数に負けないためにさらにNVIDIAをオーバーウェイトしないといけなくなり、結果、S&P500が上昇しています。

先週のNVIDIAは利益確定の売りに押される

先週はこの流れに少し変化がありました。青がSOX指数、黄色がNVIDIAです。先週後半にはNVIDIAが下落し、それに伴い、ソックス指数も下落しています。NVIDIAはSOX指数に最も大きな寄与度であり、NVIDIAの下落がSOX指数の下落に繋がったのです。この状況はマーケットでも話題になっています。NVIDIAの業績が良いことは間違いないですが、高値圏にあるため利益確定の売りが入っているのではないかと見られています。また、NVIDIAの内部関係者は、今年に入って7億9600万ドル程度の株式を売却しています。株価が上昇し利益確定をしたいとの意図があるのではないかと考えられています。最も会社の状況を知っている人間、インサイダーが売るということは、一般投資家からも先週は利益確定の売りが見らました。

今週の注目はマイクロン・テクノロジー

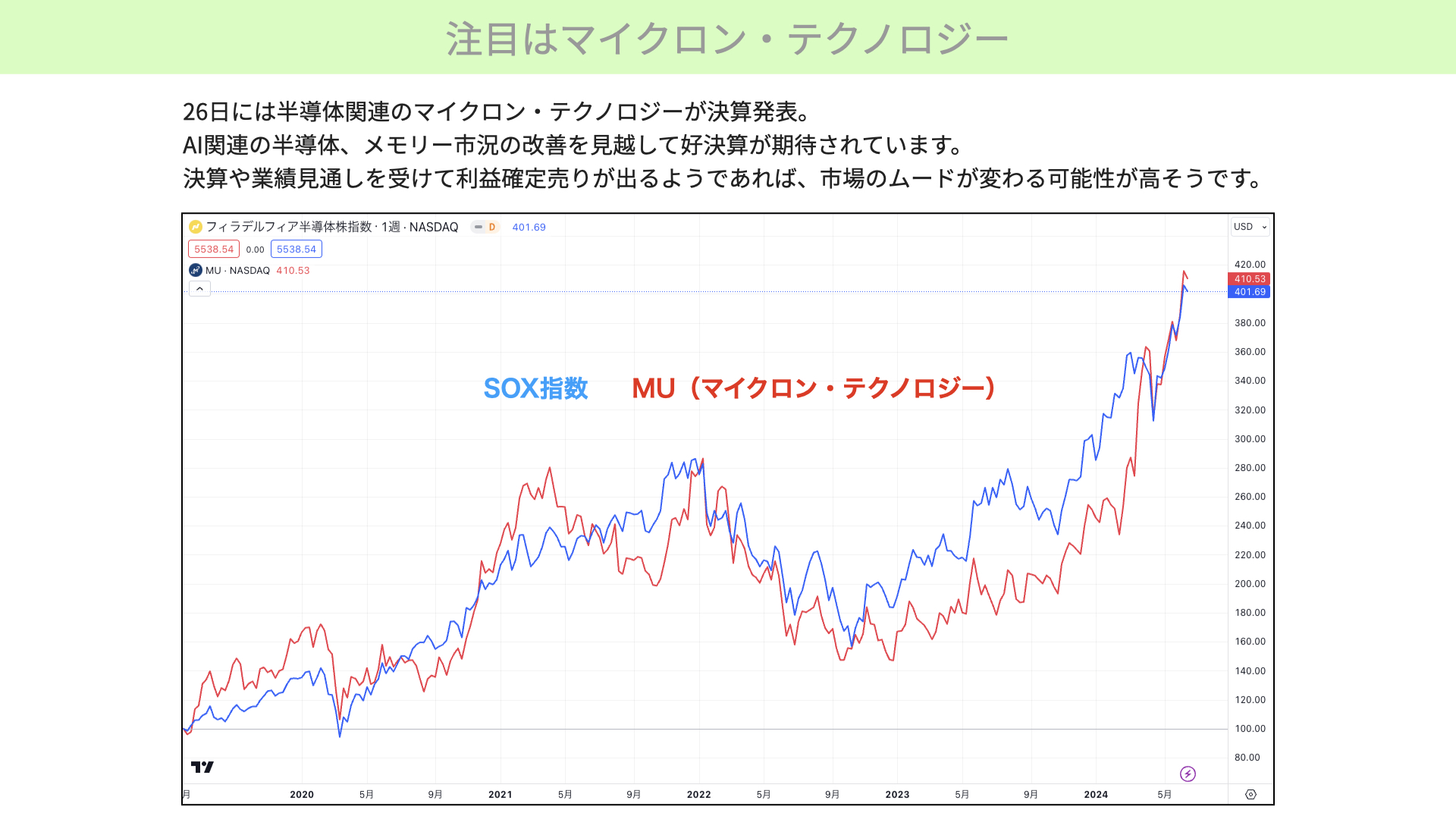

26日には、半導体関連のマイクロン・テクノロジーの決算発表が予定されています。ここ最近は、FOMCが終わり、金利動向もある程度横ばいになってきています。決算発表も非常に少なくなってきている中で、今週注目すべきはマイクロン・テクノロジーです。この会社はAI関連の半導体やメモリーを手掛けており、業績見通しも上方修正され、好決算がかなり期待されています。

赤いチャートのマイクロン・テクノロジーと青色がSOX指数です。マイクロン・テクノロジーが市場の期待を超える決算を出せば、SOX指数を押し上げる効果があります。NVIDIAのインサイダーの売りを見て利益確定をしようと考えた投資家が踏みとどまる結果となれば、景況感が悪くとも再び株価を押し上げる効果が今週も続く可能性があります。

逆に、マイクロン・テクノロジーが良い決算を出しても、株価が材料出尽くしとして売られ、利益確定が進むようであれば、半導体銘柄に対して売りが拡大する可能性があります。市場の温度感を測る上で、マイクロン・テクノロジー決算内容のみならず、その後の株価動向に注目です。

フェデックスにも注目

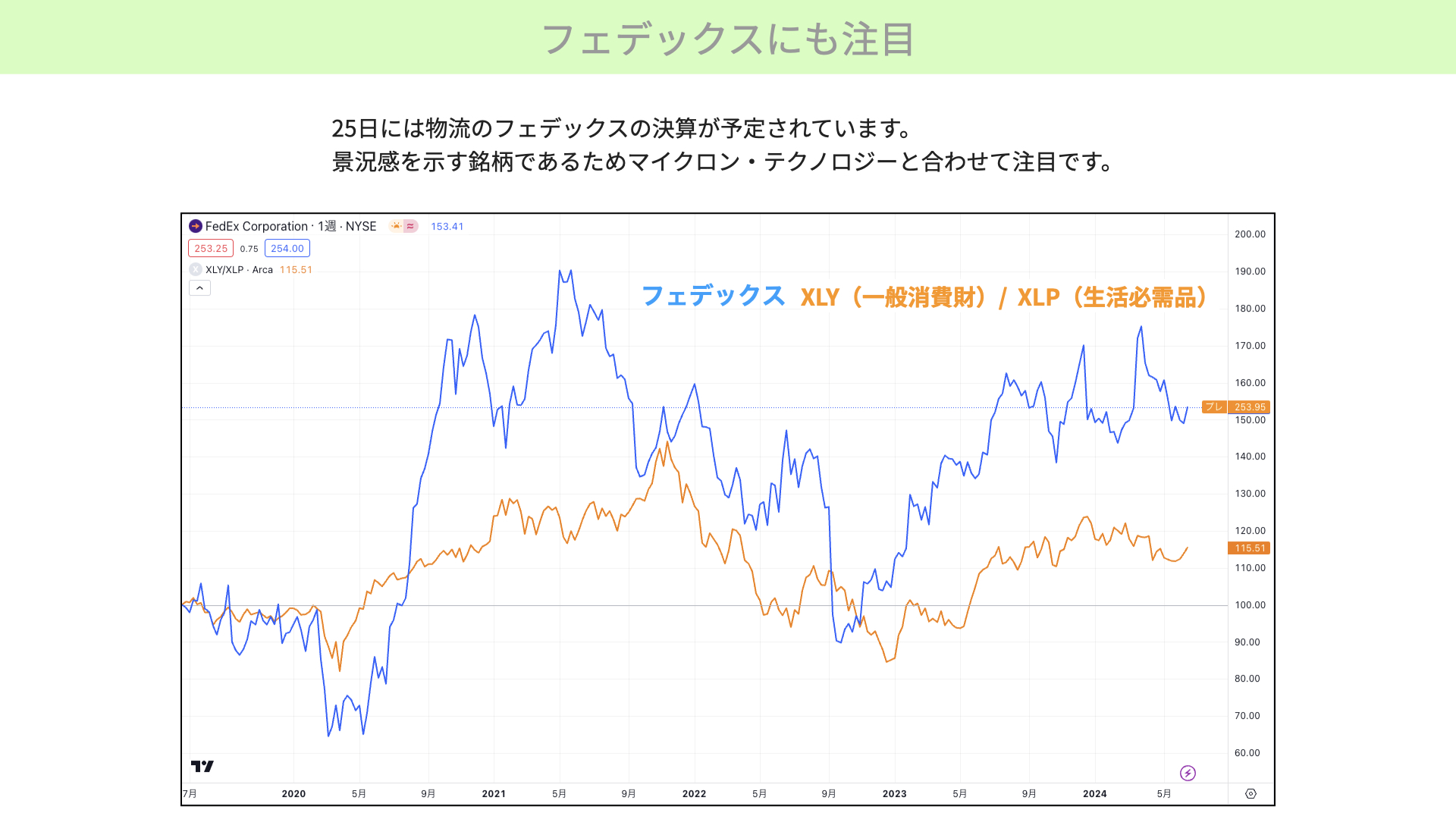

もう1つ注目すべき点があります。25日、マイクロン・テクノロジーの前日に発表されるフェデックスの決算発表です。物流大手フェデックスの株式は青いチャート、黄線は一般消費財÷生活必需品です。

フェデックスの方がブレ幅は大きいですが、フェデックスの株価が上昇している際には、一般消費財が買われる傾向があります。景気敏感株(シクリカル)です。一方、フェデックスの業績が悪いときにはディフェンシブセクターの生活必需品が買われる傾向があります。

25日のフェデックスの決算発表を受けて市場が好感するのか、それとも失望するのかによって、青いチャートの動きが変わってくるでしょう。市場の期待を超えることなく下落するようであれば、黄色のチャートも下落することになります。この流れの中でマイクロン・テクノロジーの決算発表後に売りが出てくるようであれば、S&P500を取り巻く経済指標が全体的に良くない状況にも関わらず、半導体銘柄に牽引されていた市場の潮目が変わる可能性があります。以上のことから、25日と26日の決算発表は材料が薄い中で、特に注目材料となっています。

本日は、今週材料が少ないと言われている中で、2つの企業決算を中心に注目しました。これ以外にも、インフレに関連する経済指標であるPCEデフレーターなどがあります。こちらにも注目が必要ですが、特に今週はこの2つの決算発表に注目していきましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル