富裕層の投資戦略において、リスクとリターンのバランスを考えることは大切です。適切なポートフォリオを構築することで、長期的な資産成長を目指しつつ、リスクを最小限に抑えられるからです。今回、『ファミリーオフィス型、絶対に知っておくべきポートフォリオ戦略』と題して、富裕層が取るべき投資戦略について連載特集を組んでいきます。ファミリーオフィスで提供されているコア・アセット運用の骨格となるポートフォリオ運用について理解が深まり資産運用にお役立ていただける内容です。第1回目は、富裕層であれば知っておくべきファミリーオフィス型のポートフォリオ理論のリスクとリターンのバランスについて詳しく解説します。

[ 目次 ]

運用に欠かせないポートフォリオとは

ポートフォリオ理論

ポートフォリオ理論は、シカゴ大学の25歳の大学院生、ハリー・マーコヴィッツによって1952年に発表された「ポートフォリオ選択」という論文で提唱された現代ポートフォリオ理論(MPT: Modern Portfolio Theory)に基づいています。マーコヴィッツは、「リターンと同様にリスクに興味を持つべきである」という理論を展開し、異なる資産クラスの組み合わせを通じてリスクを分散し、ポートフォリオ全体のリスクを低減することを示しました。それまでのリターンを重視すべきという潮流に一石を投じました。

さらに、マーコヴィッツは、リスクとリターンの間にはトレードオフの関係があると考えました。投資家は、リターンを得るために高いリスクを許容するか、リスクを減らすためにリターンを犠牲にするとしています。これを踏まえて投資家が最終的な目標とリスク許容度を決定した後は、リスクとリターンを定量的に分析することで最適な資産配分である投資家に適した唯一のポートフォリオを見つけることができるという手法を確立しました。

つまり、ポートフォリオとは投資家のリスクとリターンの希望や許容度に応じて唯一の配分割合が決まるということです。富裕層のように資産背景が多様であり、また、リスクとリターンに対する要望が異なる投資家に対して、出来合いのポートフォリオやラップ口座などがフィットしないことは明白です。各富裕層に適したオリジナルのポートフォリオを準備することが必要になります。

リスクとリターンの関係

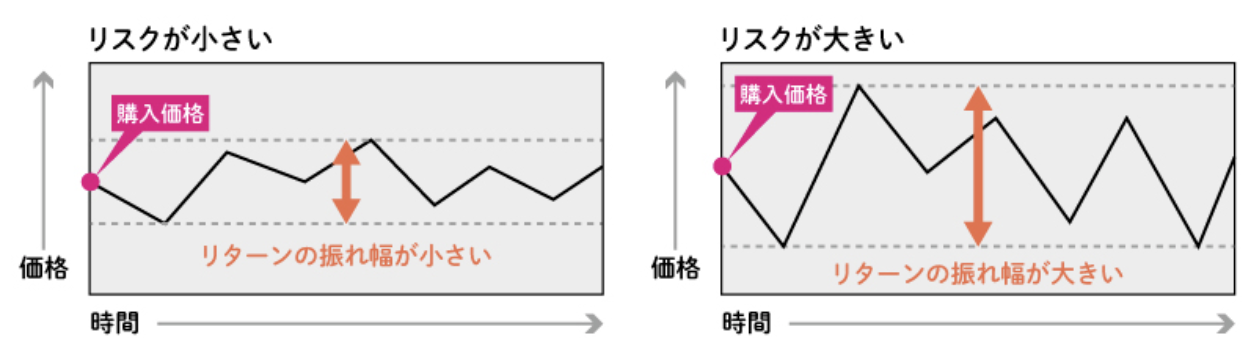

投資における「リターン」とは、資産運用によって得られる収益のことです。一方、投資における「リスク」とは、「リターンが不確実である」ことです。つまり、リスクとは一般的な「危険」や「避けるべきこと」という意味ではなく、資産運用による収益が予測できない状況を指します。この不確実性の振れ幅が大きいほど、「リスクが大きい」といいます。逆に、振れ幅が小さければ「リスクが小さい」というのです。

出典:日本証券業協会

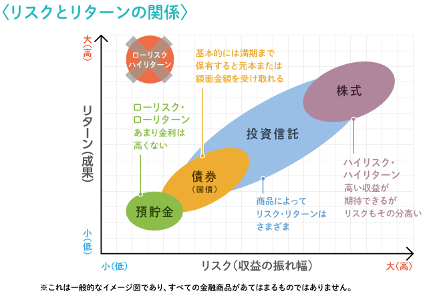

例えば、「リスクが大きい」金融商品は、大きく利益が出る可能性もあれば、大きく損失が発生する可能性もあります。ここで重要なのは、「リスク」と「リターン」は比例する関係だということです。リスクが低い金融商品はリターンも低くなりがちで、高いリターンを求めれば、その分リスクも高まる傾向にあります。そのため、「リスクが低く、リターンが高い」という理想的な金融商品は、現実的には存在しないと考えた方が良いでしょう。

出典:日本証券業協会

つまり、「ハイリスク・ハイリターン」とは、リスクが大きくても、その分高いリターンが期待できる金融商品を指します。反対に「ローリスク・ローリターン」は、リスクは抑えられているものの、リターンもそれほど期待できない金融商品のことです。金融商品を選ぶ際には、この「リスク」と「リターン」のバランスを考慮する必要があります。自身のリスク許容度や投資目的、期間などを踏まえて、適切なバランスの商品を選ぶ必要があります。

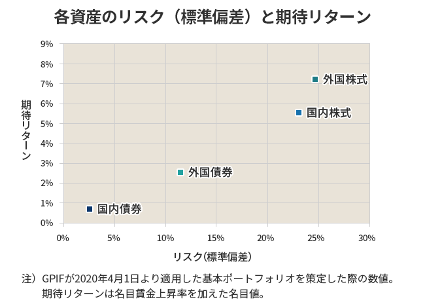

出典:GPIF

国内債券、外国債券、国内株式、外国株式の4資産で考えると、国内債券は「ローリスク・ローリターン」で、外国株式は「ハイリスク・ハイリターン」の金融商品になります。

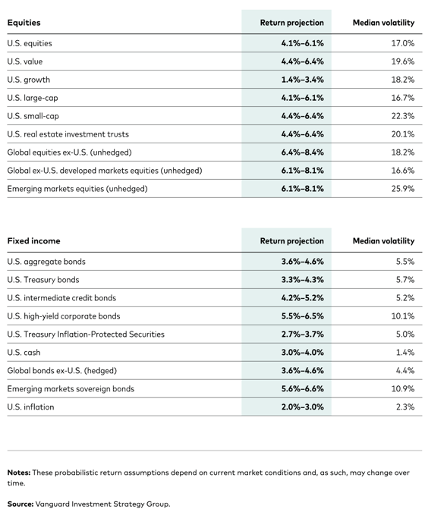

また、リターンやリスクを予測する際は、以下のような資料を参考することができます。

出典:バンガード・インベストメント・ストラテジー・グループ

上記資料は、10 年間の年率名目リターンとボラティリティの予測を示しています。これらは、2023 年 3 月 31 日のVanguard Capital Markets Model® (VCMM) の実行に基づいて算出されています。

分散投資の重要性

分散投資は、リスクを低減するための基本的な戦略です。異なる資産(株式、債券、不動産、コモディティなど)に投資することで、特定の資産のパフォーマンスが悪化した場合でも、ポートフォリオ全体のリスクを抑えることができます。

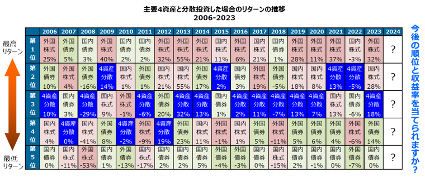

資産運用においては、卵を一つのかごに盛らないように、異なる値動きの資産に投資する「分散投資」が推奨されています。市場のトップパフォーマンスを予測するのは困難だからです。以下の図のように、毎年、国内株式、国内債券、外国株式、外国債券の間でリターンの大きい資産は変化します。大きな損失を避け、安定したリターンを得るには、さまざまな資産に分散投資することが重要です。卵を一つのバスケットに入れるのではなく、複数のバスケットに分散投資することで、リスクを軽減できます。4資産(国内株式、国内債券、外国株式、外国債券)に25%ずつ分散しておけば、1位になることがなかったものの、最下位になることもありませんでした。

出典:GPIF

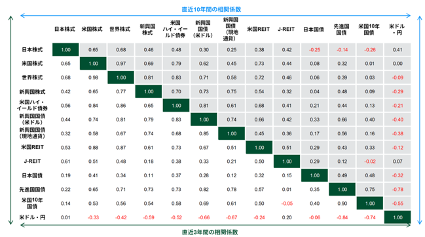

大きな損失を出さないためには、さまざまな資産に分散投資することが重要です。分散投資により、投資家は市場の予測不可能性の影響を軽減し、時間の経過とともに一貫したリターンを得られます。そして、リスクを軽減する効果は、資産間の値動きの連動性が低いほど高まります。資産間の連動性を示す指標が「相関係数」です。相関係数は、二つの資産の価格動向がどの程度同じ方向に動くかを示す統計指標です。相関係数は-1から1の範囲で表され、以下のように解釈されます。

1:完全正の相関 2つの資産の価格は常に同じ方向に同じ割合で動きます。

0:相関がない 2つの資産の価格動向には関連性が見られません。

-1:完全負の相関 2つの資産の価格は常に逆方向に同じ割合で動きます。

国内債券、外国債券、国内株式、外国株式の相関係数は、以下の通りです(GPIFが2020年4月1日より適用した基本ポートフォリオを策定した際に使った相関係数)。

出典:GPIF

グローバルな資産クラスの過去10年間の相関をまとめた資料がJ Pモルガンより提示されています。

出典:J Pモルガンアセットマネジメント

ここまでで、リスク・リターン・相関関係・分散効果といったポートフォリオ作成に欠かせない前提を把握できたことになります。

ここからは、ファミリーオフィスが提供している富裕層向けのポートフォリオ戦略についてご説明します。

富裕層向けのポートフォリオ戦略

富裕層は、一般投資家と比較してより多くの資金を運用するため、より複雑で洗練された投資戦略を採用することが求められます。以下に、富裕層が考えるべき具体的なポートフォリオ戦略を紹介します。

資産配分の最適化

資産配分は、ポートフォリオのリターンとリスクを決定する最も重要な要素です。富裕層は、自身のリスク許容度や投資目標に応じて、最適な資産配分を設定する必要があります。例えば、株式と債券の比率を調整することで、ポートフォリオ全体のリスクを管理できます。株式は一般的にハイリスク・ハイリターンの投資対象で、市場の変動に対して敏感に反応します。一方、債券はローリスク・ローリターンの投資対象で、比較的安定した収益を狙えます。ポートフォリオにおいて株式の比率を高めると、リターンの可能性が高まりますが、同時にリスクも増大します。逆に、債券の比率を高めると、リターンは低減しますが、リスクも抑えられるのです。

グローバルな分散投資

富裕層は、国内市場だけでなく、グローバルな市場にも目を向けるべきです。異なる地域や国の経済状況や市場環境は異なるため、グローバル分散投資を行うことで、カントリーリスクを低減し、リターンを拡大できるからです。

定期的なポートフォリオのリバランス

市場環境や個人のライフプランに応じて、定期的にポートフォリオを見直し、リバランスを行うことが重要です。リバランスとは、ポートフォリオの資産構成を、あらかじめ決めた比率に戻すことです。例えば、株式と債券を6:4の比率で投資していたとします。株式市場が上昇し、株式の比率が7:3になったとしましょう。この場合、リバランスを行うことで、株式の一部を売却し、債券を購入して再び6:4の比率に戻すのです。

富裕層のためのファミリーオフィス型資産運用戦略

資産運用で大切なポイントについて解説します。

リスク許容度の再評価

投資戦略を策定する際には、自身のリスク許容度を正確に把握することが不可欠です。リスク許容度は、年齢、収入、資産状況、投資目標などによって異なります。定期的にリスク許容度を再評価し、必要に応じてポートフォリオを調整するようにしましょう。例えば、リタイアメントが近づくにつれてリスクを低減し、安全な資産へのシフトを行うことが考えられます。

長期的視点を持つ

資産運用は短期的な利益を追求するものではなく、長期的な資産成長を目指すものです。市場の変動に一喜一憂せず、長期的な視点を持って投資を続けることが、成功への鍵となります。短期的な市場の乱高下に惑わされず、長期的な目標に向かって投資を続けるようにしてください。

知識と情報のアップデート

金融市場は常に変動しており、新しい投資商品や戦略が登場します。投資家は、最新の市場動向や投資情報を継続的に学び、自身の知識をアップデートすることが求められます。例えば、セミナーやウェビナーに参加したり、専門書や研究レポートを読んだりすることで、常に最新の情報を把握するようにしましょう。

専門家のアドバイスを受ける場合は注意が必要

富裕層は資産も多く、独自の投資戦略を構築する必要があるため、資産運用の専門家プからアドバイスを受けるとより確実に資産運用が進められます。専門家からは、最新の市場動向や投資戦略に関する知識を、富裕層のニーズに応じたカスタマイズされたアドバイスなども提供されますが、アドバイスを提供していることを装って金融商品を販売することだけを目的とした金融機関やI FAが存在します。資産運用を進めるつもりが、金融商品を買わされ偏った運用にならないように気をつけましょう。

まとめ

資産運用を成功させるためには、リスクとリターンのバランスを考慮したポートフォリオ戦略が欠かせません。適切な資産配分、分散投資、税効率の最大化、そして定期的なリバランスを実践することで、リスクを最小限に抑えつつ、長期的な資産成長を目指せます。また、専門家のアドバイスを受け、自身のリスク許容度を正確に把握し、長期的な視点を持つことが成功への鍵となります。

最新の情報を常に学び、倫理的な投資にも目を向けることで、より良い未来を築けます。投資戦略を進化させ続けることで、富裕層はその資産を保護し、次世代にわたる持続可能な富を維持することが可能になります。

—————————————————————————————————-

【第2回】ファミリーオフィス型、絶対に知っておくべきポートフォリオ戦略 〜ゴールベース運用・資産を守りながら増やす資産運用戦略〜>>

Web無料講座

〜超保守的に資産を増やす方法〜 自分で行うファミリーオフィス型資産管理講座〜

ファミリーオフィス型の資産管理メソッドをWebの無料講座にして配信しています。

ゴールベース運用についてもコンパクトにまとめてお伝えしています。ご視聴後からすぐに資産運用、資産管理に活用できる内容になっていますので是非ご視聴ください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- ファミリーオフィスの資産管理

- ファミリーオフィスの資産運用

2025.02.01

変動リスクを取るべき時代のポートフォリオ戦略

2025年に入り、金貨価格が史上最高値を更新し、米国株式指数も過去最高水準に迫っています。...

- ファミリーオフィスの資産運用

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF