ISM景気指数(製造業・非製造業)

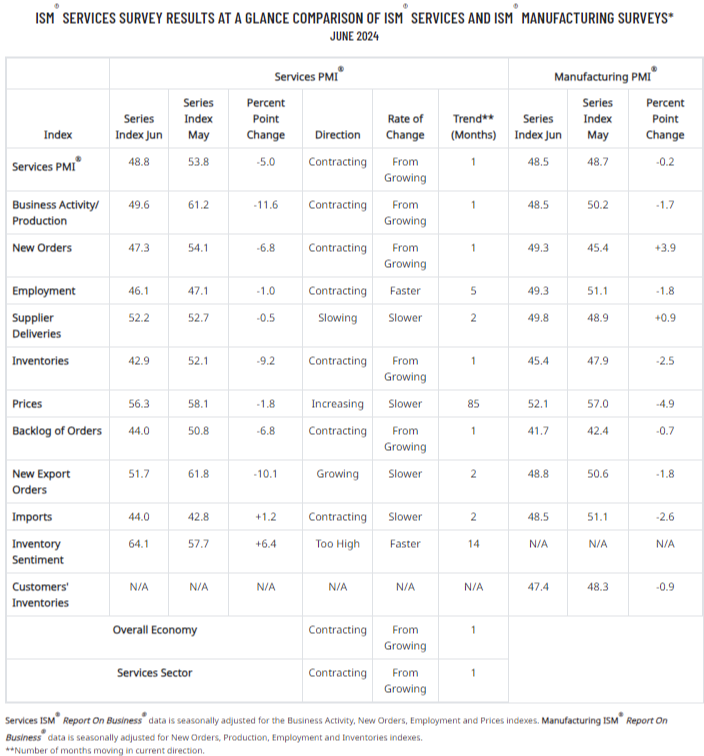

| 結果 | 市場予想 | 前回 | |

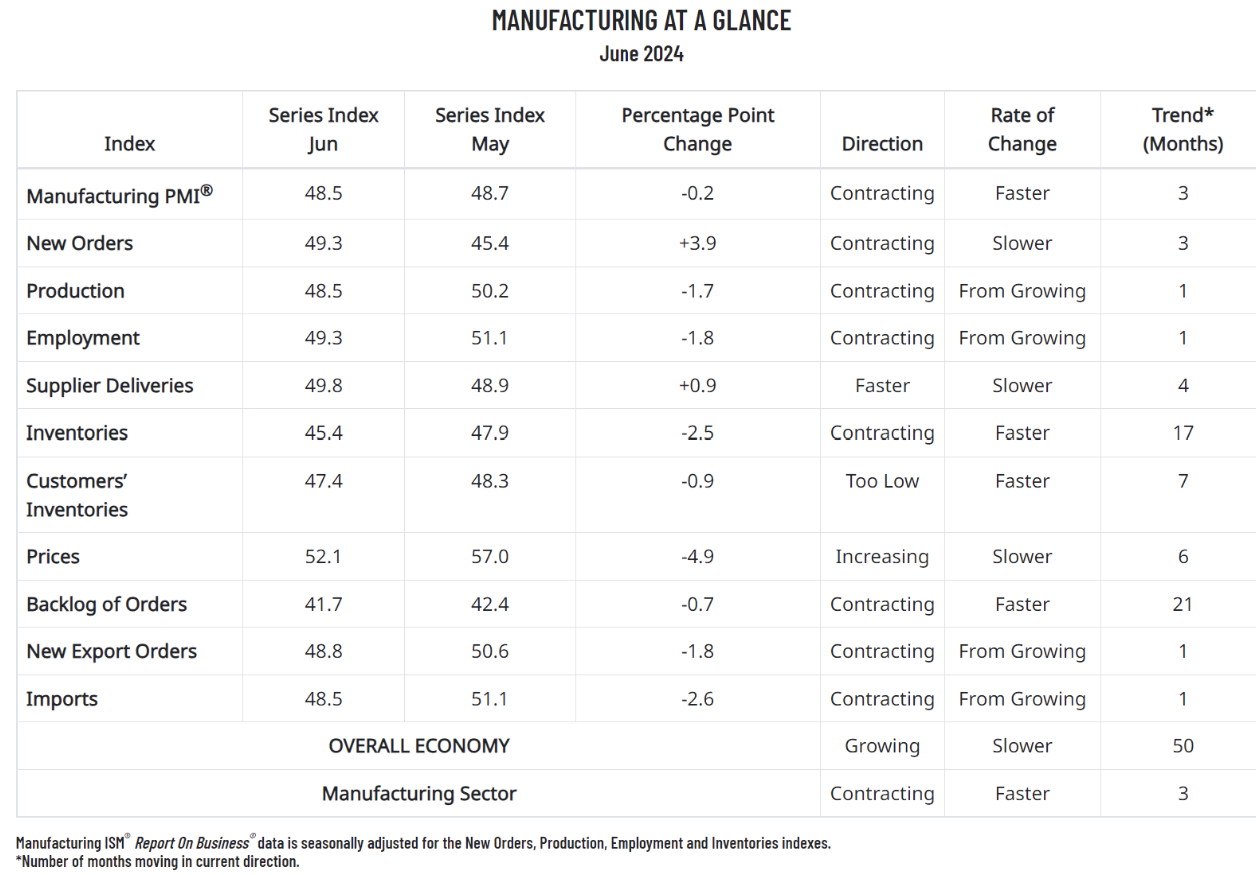

| 製造業 | 48.5 | 49.1 | 48.7 |

| 非製造業 | 48.8 | 52.5 | 53.8 |

ISM製造業景気指数は3カ月連続で50割れ

7月1日(月)に米供給管理協会(ISM)が発表した6月の製造業景気指数は48.5と、5月の48.7から低下し、拡大・縮小の分岐点となる50を3カ月連続で下回りました。

ISM製造業景気指数は、製造業の景況感を示す主要な指標です。400以上の企業の購買担当者を対象としたアンケート調査に基づき、毎月第1営業日に発表されます。この指数は、新規受注(New Orders)、生産(Production)、雇用(Employment)、入荷遅延(Supplier Deliveries)、在庫(inventories)の5つの要素で構成され、50を超えると景気拡大を示し、50を下回ると景気後退を示します。

ISM製造業景気指数は、景気の先行指標として注目され、予想を上回る数値は米ドルにとって買い材料、予想を下回る数値は売り材料と解釈されます。

出典:ISM

総合指数の内訳では、5要素すべてが50割れとなりましたが、景気先行指標となる新規受注(New Orders)が前回の45.4から49.3へ改善しており、底堅い動きが見られる点はポジティブ材料でした。

しかし、サプライマネジメント協会 (ISM ® )製造業調査委員会の委員長であるTimothy R. Fiore氏は、「第 2 四半期末時点で、米国の製造業活動は引き続き縮小傾向にあった。需要は再び弱まり、生産量は減少し、投入量は引き続き緩和的だった」とコメントしています。このことから4-6期の米製造業の業績は、予想より苦戦している可能性があります。業績拡大を前提とした株式市場ではバリュエーションの調整が起こるかもしれません。また、サブインデックスの雇用でも鈍化傾向が見られました。雇用に対する懸念が徐々に広がりつつあり、これは今までの市場コンセンサスと異なったものです。

ISM非製造業景気指数は2カ月ぶりの50割れ

3日(水)に発表されたISM非製造業景気指数は48.8と、前回53.8から大きく低下。2020年5月以来、4年1カ月ぶりの低水準となりました。ISM非製造業景気指数は2カ月ぶりの50割れとなりましたが、今回の水準は、コロナ期の2020年5月(45.4)以来の低さとなっています。

ISM非製造業景気指数は、非製造業の景況感を示す指標です。370以上の企業の購買担当者を対象としたアンケート調査に基づき、毎月第3営業日に発表されます。この指数は、ISM製造業景気指数とともに、景気の先行指標として注目されています。

この指数は、事業活動(Business Activity/ Production)、新規受注(New Orders)、雇用(Employment)、入荷遅延(Supplier Deliveries)の4つの要素で構成され、50を超えると景気拡大を示し、50を下回ると景気後退と判断するのです。ISM非製造業景気指数はGDPへの影響が少ないものの、予想を上回る数値は米ドルにとって買い材料、予想を下回る数値は売り材料と解釈されます。

出典:ISM

内訳を見ると、落ち込みがひどかったのが事業活動(Business Activity/ Production)です(前回61.2→今回49.6)。さらに景気先行指数である新規受注(New Orders)も前回の54.1から47.3まで低下しました。

ISMサービス調査委員会の委員長であるミラー氏は、「6月の総合指数の低下は、ビジネス活動の著しい低下、2020年5月以来2度目の新規受注の減少、そして雇用の継続的な減少の結果です。また、ビジネスは横ばいまたは低下しており、インフレは緩和しているものの、一部の商品のコストが大幅に上昇している。サプライヤーの納品の遅れは、需要の増加ではなく、主に輸送上の課題によるものだと指摘しています。」と述べています。

ISM非製造業景気指数が明確に50を下回ったのはコロナ以来です。ただ、ISM非製造業指数は非常の変動の大きな指標であるため、6ヶ月移動平均などで見ていく必要がありますが、2022年以降、着実に50割れに向けて下落トレンドを形成しています。来月も連続して50割れで推移するかどうかに注目です。

ISM非製造業景気指数の結果を受けて債券は買いが優勢となり、米10年債利回りは4.36%で3日の取引を終えました。ISM製造業景気指数やISM非製造業景気指数の結果によって米経済の減速感が意識され、FRBが9月にも利下げするとの観測が広がっています。目先は利下げ期待による金利低下を好感するかもしれません。

しかし、ISMによる製造業・非製造業の両方の指標が明確に50を割り込んだことで景気後退への懸念が再び高まっていることには注意が必要です。同ケースでは過去リセッションを迎えたという歴史的な事実があります。また、今回、製造業、サービス業で共に雇用が減速しており、5日の米雇用統計の結果次第では、マーケットのコンセンサスである雇用に対する自信が崩れムードが変わる可能性が十分にあります。市場センチメントの変化は潮目が変わるトリガーになることも多く、注意しておく必要がありそうです。

関連記事

2026.03.12

スタグフレーション懸念が市場を揺らす ― 原油高・中東情勢と日米株の現在地

3月11~12日の金融市場は、中東情勢の緊迫化を背景としたスタグフレーション懸念から、日米と...

- 米国株

- 日本株

2026.03.06

【米国株】イラン情勢と原油リスクそれでも米国株は強気継続で良いのか?【2026/3/2 マーケット見通し】

本日のテーマは、『米国株 イラン情勢と原油リスク それでも米国株は強気か?」で見ていきた...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)