本日のテーマは米国株です。先週1週間、ISMの製造業指数やISM非製造業指数、雇用に関する多くの経済指標が発表されましたが、総じて景気の減速傾向を示す内容となりました。市場ではまだまだ楽観論が支配的ですが、本当にそのスタンスで大丈夫なのでしょうか。

[ 目次 ]

米国の景況感で鮮明になりつつある減速傾向

ISM景況指数でリセッションが意識される

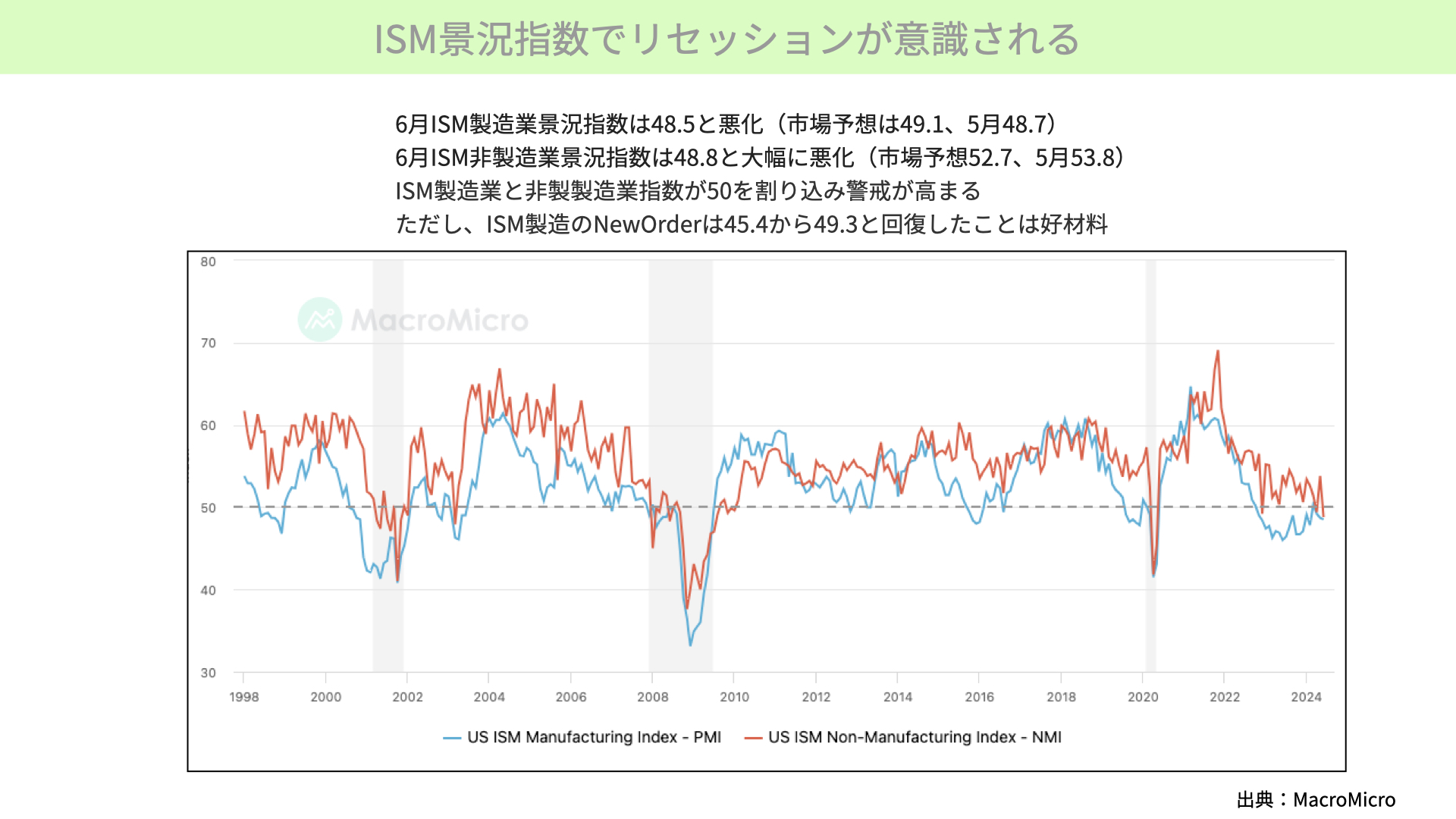

先週の動きの振り返りです。まずはISMの製造業指数(青チャート)です。先週はISMの製造業指数とISM非製造業指数の両方が発表されました。6月のISM製造業指数のPMIは48.5で、市場予想の49.1を下回り、5月の48.7よりも低い結果となりました。引き続き50を下回る状況が続いており、製造業の景況感が引き続き悪いことが示されました。

次に6月のISM非製造業指数(赤チャート)です。こちらもPMIが48.8と低い結果になりました。市場予想では52.7と50を上回る予想でしたが、大きく下回る結果となりました。サービス業に関しては、特にぶれ幅が大きいため、単月のデータで判断することはできませんが、非製造業指数が50を下回ると景気後退の確率が高まるため要警戒です。サービス業と製造業がともに50を割っている状況は、過去のデータでは景気後退に入る確率が非常に高く、この発表後、マーケットではリセッションへの意識が高まっています。

ただ、ISM製造業指数は45.4から49.3に改善しています。未だに50を下回っているものの改善傾向が確認できましたので、製造業に関してはサービス業ほどマイナスの印象ではありません。しかし、問題はサービス業です。マーケットにとってかなりのサプライズになりました。

ISMサービスのサブインデックスを見ていくと需要の減速は明らか

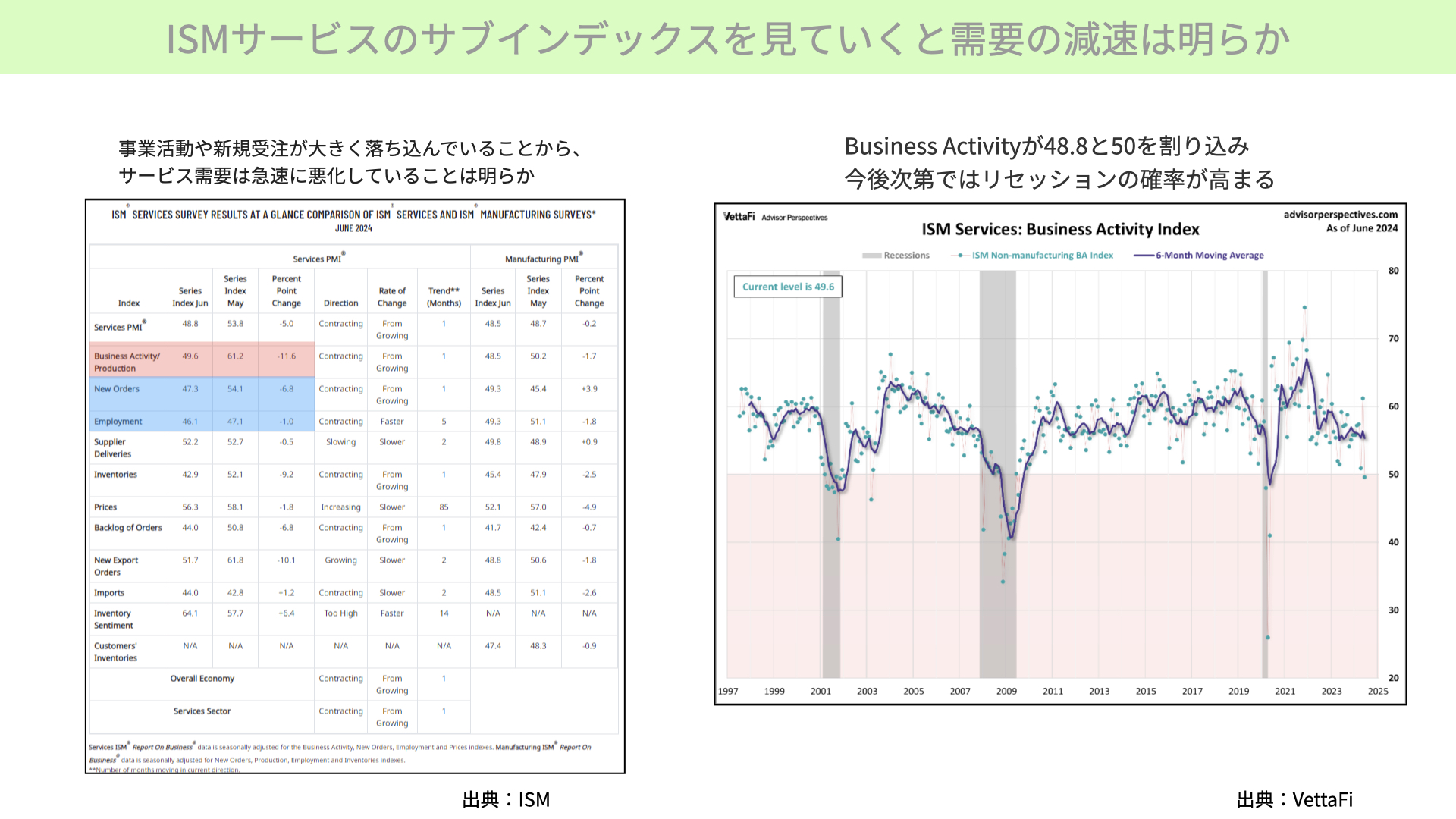

PMIを構成するサブインデクッスを見ると、事業活動(ビジネス・アクティビティ)と新規受注(New Order)が大きく落ち込んでいることがわかります(左図表)。サービスに対する需要が急速に悪化していることが明らかです。

5月の事業活動は、61.2から49.6と大幅に減速しています。さらに右のチャート、ビジネスアクティビティのサブインデックスのチャートを見ると今回50を下回っていますが、50を下回るのは過去を見ても非常に稀なケースで、ほぼ景気後退に突入しています。

6ヶ月平均を表す実線(紫線)を見ると、まだ50を下回っていません。そのため、景気後退の確信を得るまでには至りませんが、ただ、来月以降、数ヶ月に渡りビジネスアクティビティが50を切ってくるようであれば、かなり警戒が必要です。そうなればリセッションとなり、ソフトランディングのシナリオが大きく崩れるでしょう。非常にインパクトのある内容でした。

新規受注のNew Orderに関しても、前月の54.1から47.3と大幅に低下しています。雇用に関しても、47.1から46.1に悪化しています。PMIの50割れが大きく報じられていますが、このサブインデックを見ているとサービス業の需要減が確認できます。

FOMC議事要旨はインフレではなく景況感へのコメントに注目

先週は、FOMCの議事要旨も公表されました。今回は、インフレに関するコメントではなく、景況感に関するFOMCメンバーのコメントに注目すべきです。

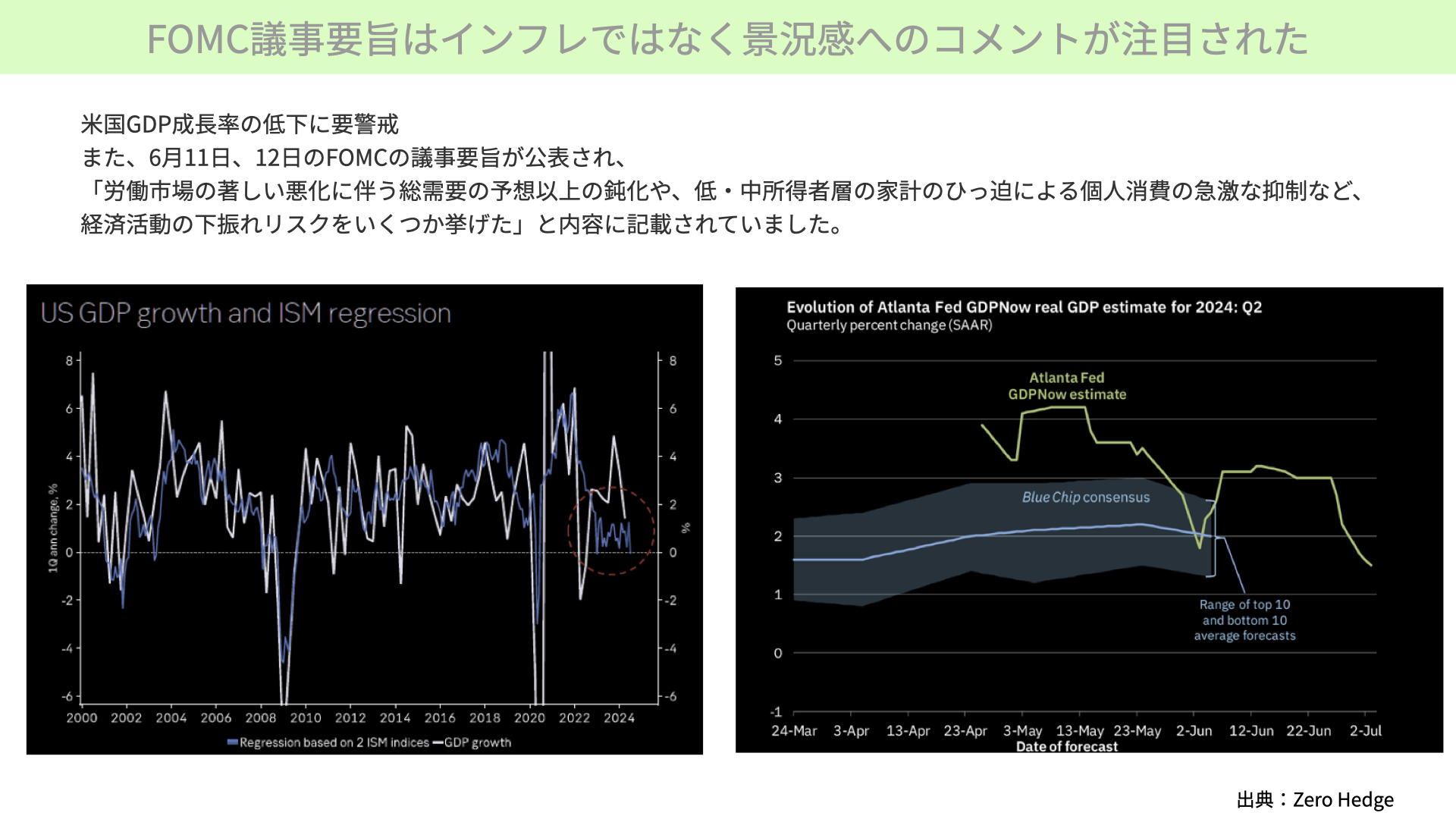

現状は、アメリカのGDP成長率の低下を懸念すべき状況かもしれません。左下のチャート、ISMの製造業と非製造業とGDPの関係を示すチャートをご覧ください。青いチャートが基準点を割りそうな水準まできています。これはISM製造業と非製造業の回帰分析です。このチャートと非常に連動性が高いのが、米国GDP(白線)で、過去の傾向を見ていると今後、米国のGDPは下がってくる可能性が高いと言えます。右図表のアトランタGDP Nowを見ても低下してきていますので、今後アメリカのGDPが鈍化する可能性が高まっていることがわかります。

これを踏まえて、FOMCの議事要旨でのコメントを確認してみましょう。6月11~12日に開かれたFOMCでは、「労働市場の著しい悪化に伴う総需要の予想以上の鈍化、低・中所得者層の家計逼迫による個人消費の急激な抑制など、経済活動の下振れリスク」が挙がっています。

今後、想定外の景気後退が起こりうることについて警戒が必要とのコメントが見られます。多くのメンバーが、政策金利の高止まりが景況感に対してマイナスの影響を与えていることを強く意識していることが確認できました。景気減速懸念が強そうです。

このようにISMやアトランタGDP Nowを見ると、GDPの減速が予想される状況にあります。当面、景気の影響が色濃く出始めていることを意識する必要があるでしょう。株価の水準を見ると、やや信じ難いですが、実際には景況感は悪化し続けています。

米国の雇用状況

米国雇用も減速傾向が明らかに出始める

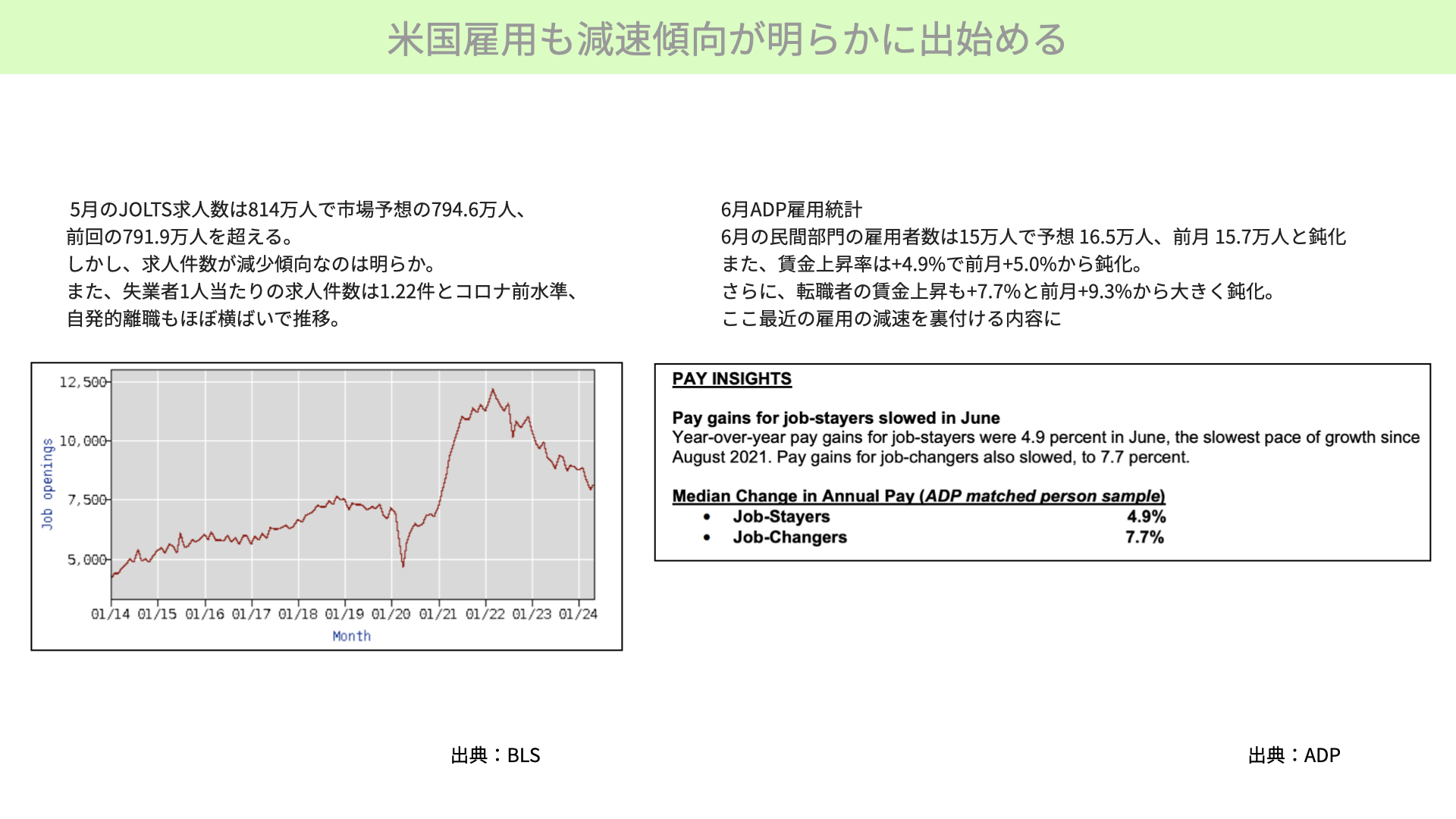

ISM非製造業でも、アメリカの雇用減速傾向が確認できます。先週1週間は雇用に関する多くの経済指標が発表されました。5月のJOLTsと、雇用統計の前哨戦となる6月のADP雇用統計を簡単にご紹介します。

5月のJOLTsは、求人件数は814万人で市場予想の794万人を超えました。前回の791万人から増加しており、これはポジティブな内容となっています。

ただ、この下のチャートをご覧になるとわかる通り、下落トレンドが続いていることは明らかです。雇用は鈍化傾向と言えます。

また、失業者1人当たりの求人件数は1.22件で、コロナ前の水準に戻っています。このことから、求人件数が増えていないことがわかります。また、自発的な離職も先月から横ばいです。自ら辞める人が明らかに減っています。このように、JOLTsのデータからも雇用の鈍化が確認できました。

次に、ADP雇用統計を見てみましょう。ADPの雇用統計とは、大手給与計算のADPが算出したもので、給与計算に基づいて精密な算出を行うことで有名です。こちらの統計を見ると、6月の民間部門の雇用者数は15万人で、予想の16.5万人を下回り、前月の15.7万人よりも鈍化しました。

さらに、賃金の上昇は4.9%で前月の5%から鈍化しています。賃金が伸びていないことはインフレにとってプラスの材料ですが、現在のマーケットはインフレだけでなく、雇用の鈍化に非常に敏感になっています。この賃金上昇の鈍化を今後どのように捉えるか、市場反応に注目です。

また、JOLTs求人数では、自発的離職が減少していることが明らかになりましたが、ADPの数字でも転職者の賃金上昇が前月の9.3%から7.7%に鈍化していることがわかりました。転職による賃金上昇が減速しており、雇用減速が改めて確認できます。

雇用の減速が浮き彫りに

次は、注目を集めた雇用統計です。6月非農業部門の雇用者数は20.6万人で、市場予想の18万人を超えました。ヘッドラインだけを見れば、雇用が強いと感じたかもしれませんが、5月、4月のデータが大幅に修正され、合計で11.1万人の下方修正がされています。今回は予想では2.6万人上回りましたが、4~5月の雇用減速11.1万人を考慮すると、実際には雇用は弱いと言えます。

ブルームバーグの資料です。棒グラフが雇用者数ですが、雇用の水準が下がってきており、雇用は確実に鈍化しています。また、中身を見てみると、今回の20.6万人のうち、政府部門が7万人と、前回の2.5万人から大幅に増加しています。また、エッセンシャルワーカーと言われるヘルスケア部門の雇用者が8.2万人です。景況感に関係なく必要なエッセンシャルワーカーと政府部門で約15万人占めていることから、民間部門の雇用の弱さが浮き彫りになっています。

今後の注目点

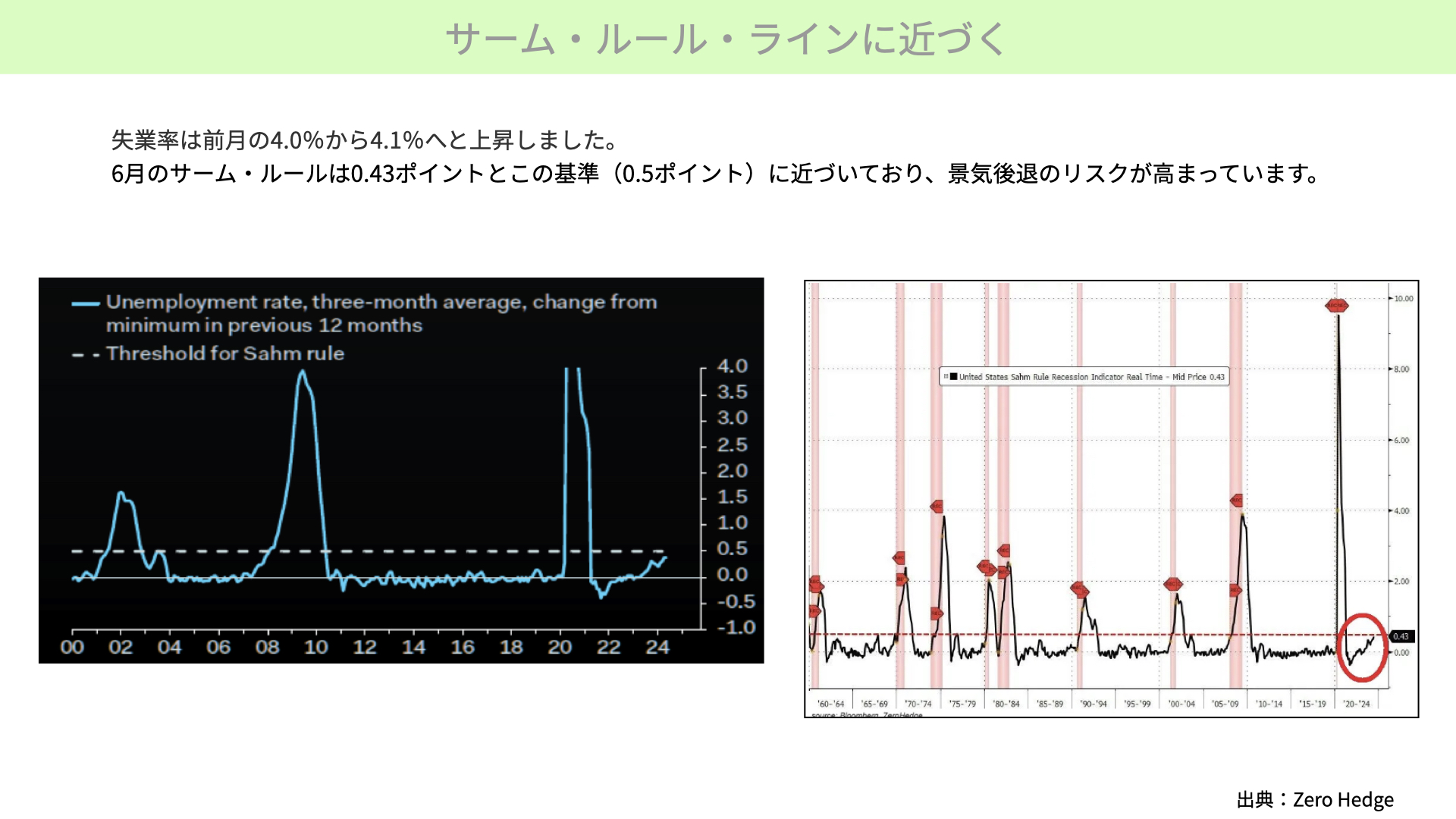

サーム・ルール・ラインに近づく

また、失業率は4.1%に上昇。サーム・ルール・ラインにかなり近づいてきています。失業率は前月の4%から4.1%に上昇しました。

直近の一番低い失業率の水準から3ヶ月平均の失業率が0.5%上昇すると、過去にはリセッションに突入しています。右のチャートをご覧ください。赤い点線は、直近の一番低い水準から3ヶ月平均が0.5%を超えた箇所です。すべてその後リセッションに入っています。現在の水準は0.43%まで上昇しています。来月以降4.1%から4.2%という水準になれば、いよいよサーム・ルールのラインに接近します。今回の4.1%は警戒すべき水準です。

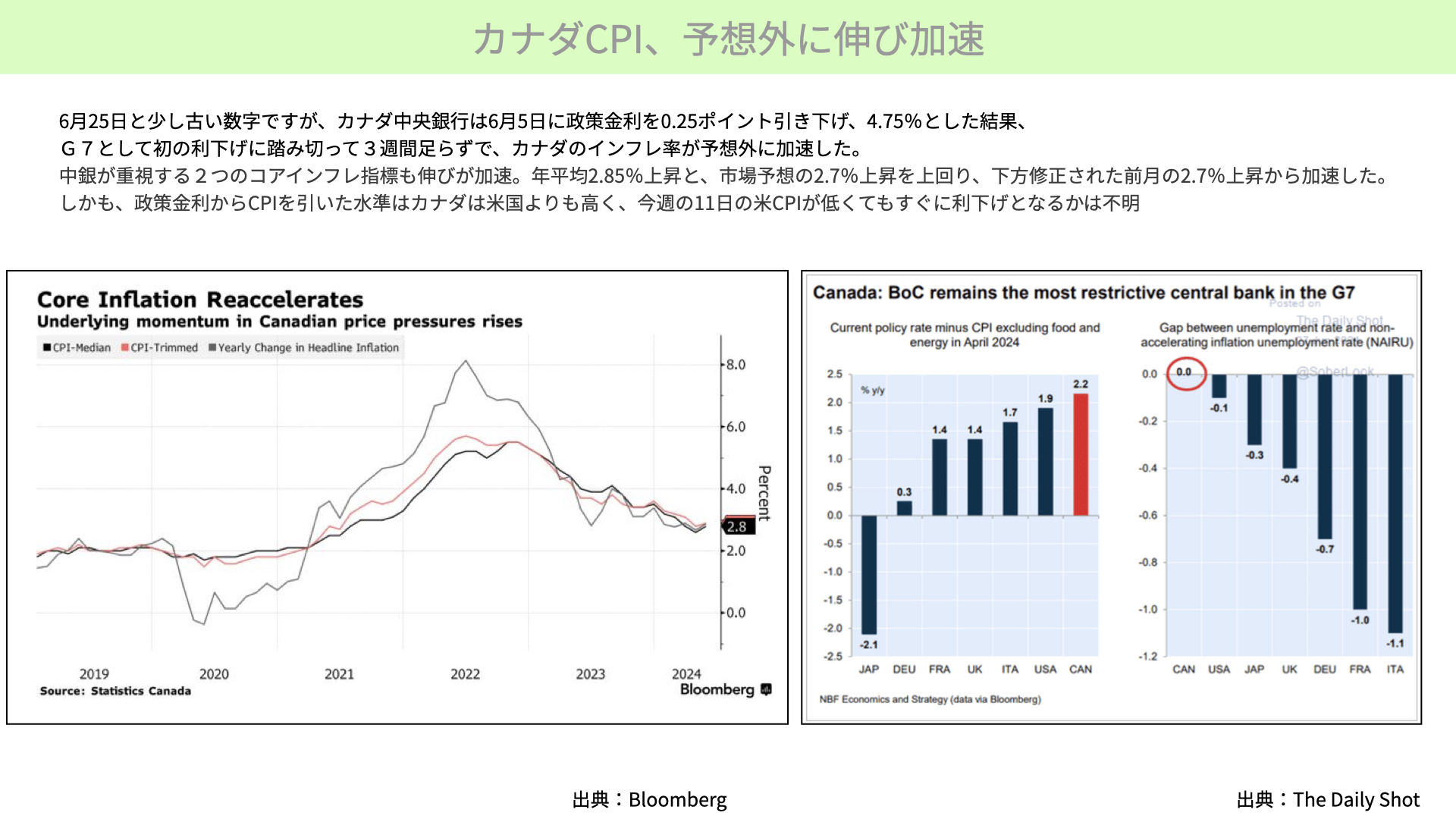

カナダCPI、予想外に伸び加速

今週は、アメリカのCPIに注目が集まっています。アメリカのCPIを考える前に、少し古い情報ですが、6月25日に発表されたカナダのCPIを簡単に確認します。

カナダの中央銀行は6月5日に政策金利を0.25%引き下げて4.75%に変更しました。これはG7としては初の利下げでした。ただ、発表の3週間後にカナダのCPIが予想を超えて上昇しました。

このように利下げを行うとインフレが上昇すること、また、オーストラリアでは利上げを止めただけでインフレが再開した例などを踏まえると、本当にFRBは簡単に利下げを判断できるのかとの疑念が生じます。その意味でも今週のアメリカのCPIは非常に注目されています。前年比で3.4%、前月比で0.2%という予想で、インフレがある程度落ち着いてきているというのがマーケットの予想ですが、これを上回るようであれば9月の利下げが遠のく可能性があります。逆に下がれば利下げ期待が高まります。

右の右下チャートは、G7の政策金利からCPIを引いたものです。カナダは政策金利からCPIを引いた抑制度合いを表す金利差が2.2%で、アメリカよりも抑制的です。アメリカと陸続きでCPIの連動性が高いといわれるカナダが、抑制的な水準から利下げを行った後にインフレが再開しています。これを見て、アメリカはよほどのインフレ沈静化の確信を得るまでは利下げに動けず、抑制的な金融政策が続く可能性をマーケットは警戒しておくべきだと思います。

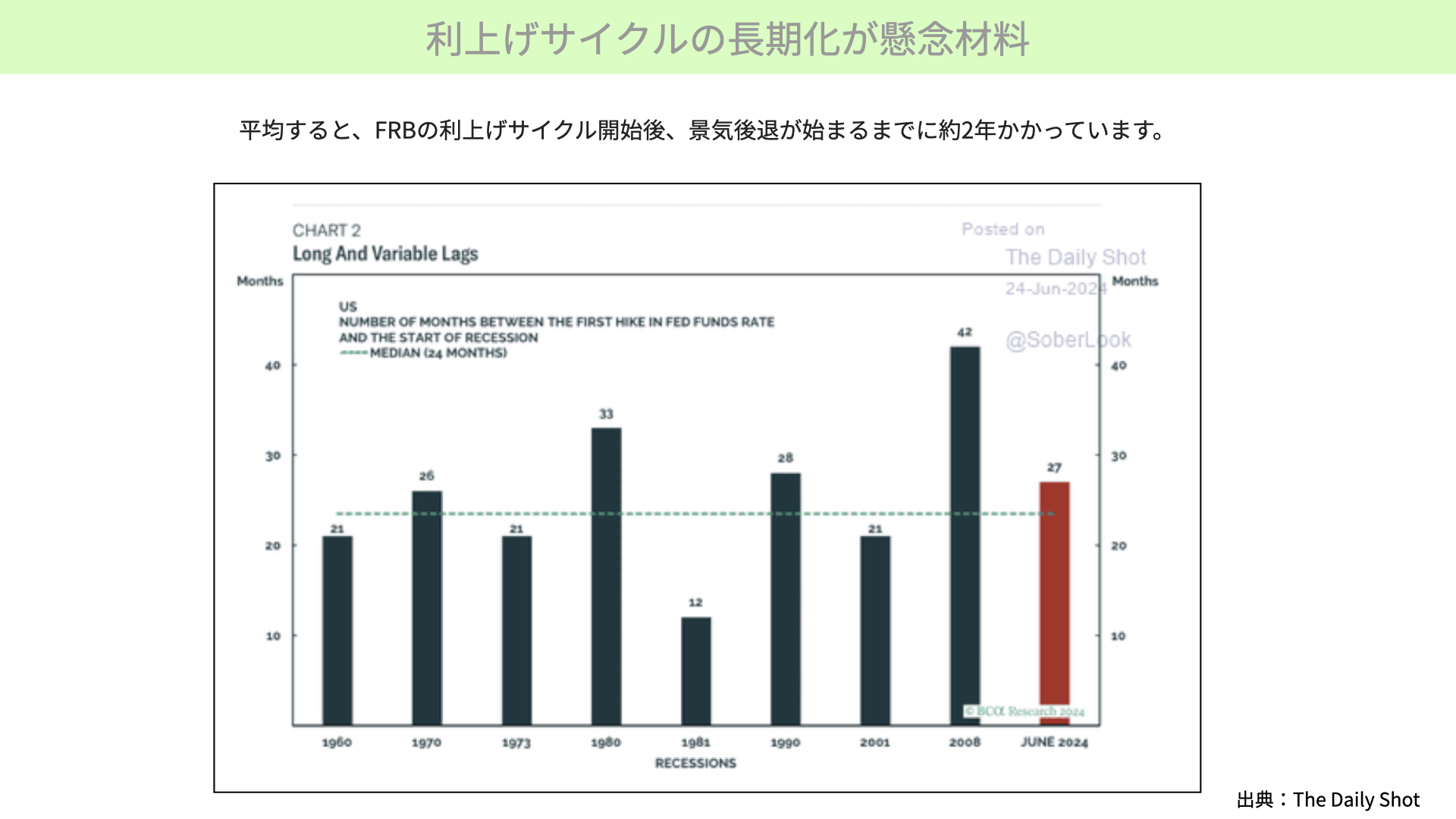

利上げサイクルの長期化が懸念材料

利上げ開始以降、どのくらいの期間で景気後退が始まったかのか平均を示したものが点線ですが、約2年で景気後退に入っています。

現在は27ヶ月が経過しており、平均を上回る期間になっています。この状態が続いているにもかかわらず、利下げに転じることができない状況に追い込まれれば、雇用やISMの製造業、サービス業もさらに悪化する可能性があります。利上げから長い時間が経っていることは意識しておく必要があるでしょう。

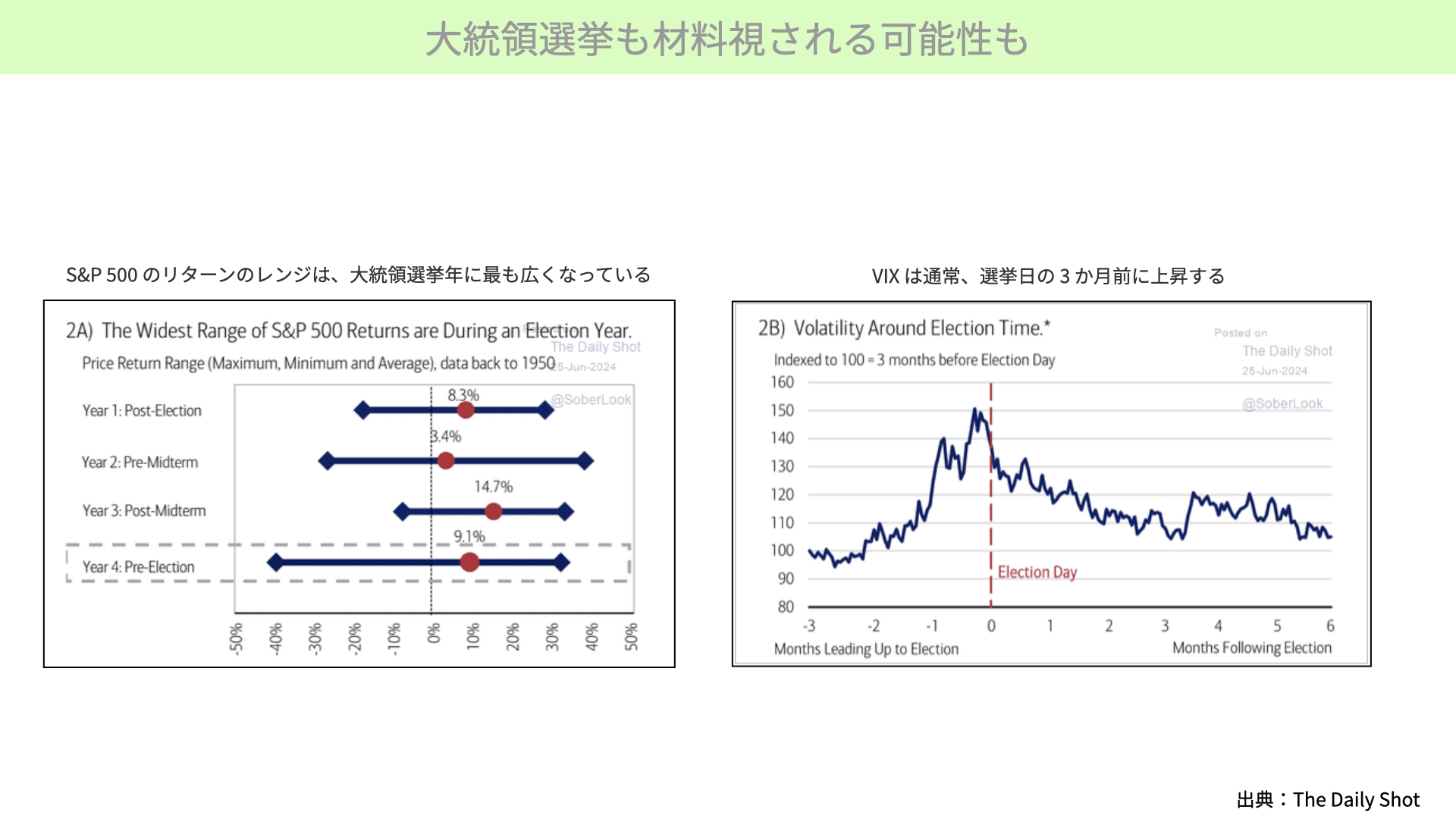

大統領選挙も材料視される可能性も

また、今年は大統領選挙の年です。大統領選挙の年におけるS&Pのリターンは、非常に上下のレンジが広くなっています。今年の前半は株価が大きく上昇していますが、今後は下落する調整局面に入る可能性があることが、過去の歴史からは確認できます。今後、株価がボラティリティが高まる可能性があるというのが、過去の実績から見える特徴です。

右をご覧ください。現在、VIXは非常に安定していますが、選挙の3ヶ月前から急激に上昇し、選挙が近づくにつれて1.5倍まで上がっています。夏場以降、11月の投票に向けてVIXが上がる可能性があります。CPIの影響で金利が下げられない状況になれば、ISMでは景況感の悪化が進み、雇用の鈍化も進むともわれます。そのタイミングにボラティリティの上昇が重なればどうなるかということを考えると、警戒ムードが高まってもおかしくありません。

市場が期待する予想EPS成長率は景気次第

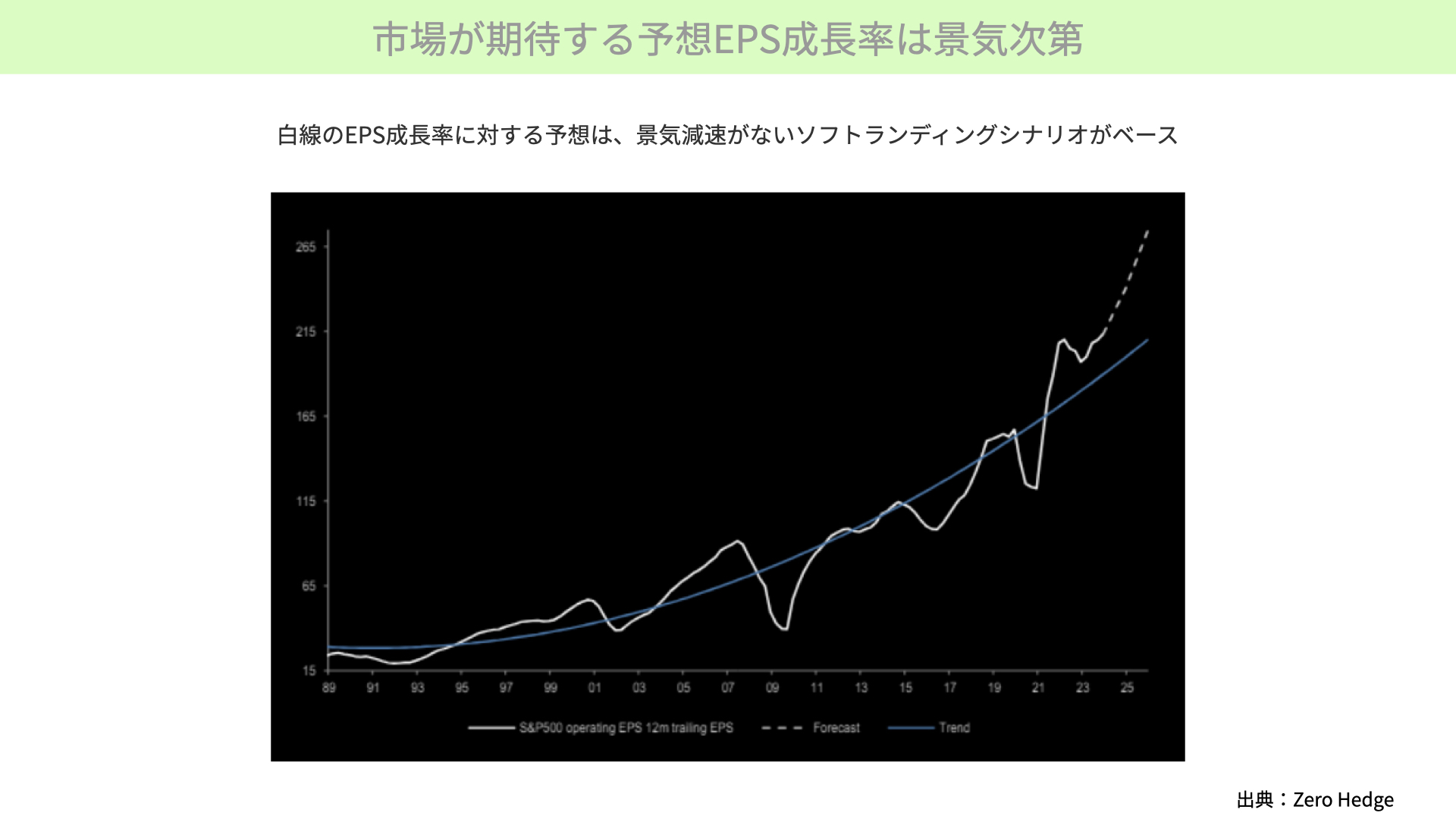

チャートをご覧ください。白いチャートは市場が期待する予想EPS、点線は今後の伸びを示しています。マーケットは、2025年のEPSでは265ドルを超えてくると見ています。青い実線はトレンドですが、トレンドから大きく乖離する楽観的な予想になっています。

現在の市場のムードはソフトランディングをベースにしています。EPS予想がトレンドを下回ったのは、ITバブル、リーマン・ショック、チャイナショック後、コロナショックの時期です。ソフトランディングシナリオによるEPS予想がベースに株価が形成されていますが、景気後退が起こった場合には、点線で示したような伸びは実現できません。今の株価水準は、楽観論をベースとしたバリエーションだと踏まえた上で、今後の景況感がどうなるかに注目していただければと思います。

先週は景況感と雇用に関する数字が多く発表されました。今週も注目のCPIを控えていますし、金曜日からはアメリカの企業業績が発表されます。

前回のFOMCの議事要旨を見ても、FRBのメンバーは雇用や景気に対して警戒感を持っています。実態として雇用や景況感が減速傾向にあることは間違いありません。それでも株価は堅調ですが、それはソフトランディングによるEPS成長シナリオをベースにしています。もし景況感の悪化が進行すれば、このシナリオが崩れるでしょう。CPIを受けて、本当に9月に利下げが可能かどうか。また、4-6期の企業業績、それ以降の見通しについてのコメントに注目です。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル