多くの富裕層が、より効果的な運用方法を求めて日々悩んでいます。本記事では、富裕層のためのポートフォリオ戦略、特に「長期・積立・分散投資」の真髄に迫ります。これらの戦略を正しく理解し、実践することで、富裕層は資産を新たな成長ステージへと進化させることができるでしょう。

[ 目次 ]

長期投資~時間こそが資産を増やす最大の武器

「焦らず、慌てず、諦めず」。これこそが長期投資の神髄です。短期的な市場の揺れに一喜一憂せず、時間の力を味方につける。それが富裕層の資産を守り、増やす秘訣なのです。

では、なぜ長期投資が効果的なのでしょうか?その答えは、主に以下の3つのポイントに集約されます。

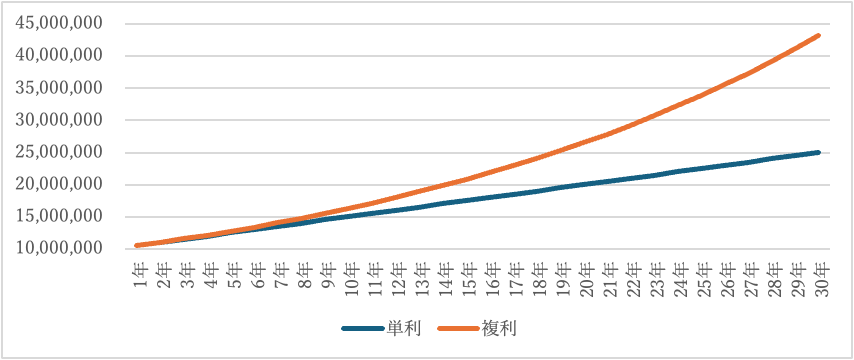

複利は「人類最大の発明」

単利は元本に対してのみ利子が発生しますが、複利は元本と利子に対して利子が発生します。そのため、複利は単利よりも利息が大きくなり、時間経過とともに資産が増えやすくなります。アインシュタインが「人類最大の発明」と呼んだ複利。この力を最大限に活かすのが長期投資です。例えば、年利5%で1,000万円を投資した場合、複利で運用すると10年後には約1,629万円、20年後には約2,653万円、30年後には実に約4,322万円にまで膨らみます。時間が経つほど、長期投資による複利の効果は劇的に増大するのです。

市場変動の平準化

短期的には上下動の激しい市場も、長期的に見れば上昇トレンドにあることが多いのです。長期投資によって、短期的な変動を平準化し、市場の長期的な成長の恩恵を受けることができます。

心理的な安定

日々の相場の動きに一喜一憂せず、大局的な視点で資産と向き合えるようになります。これにより、感情的な投資判断を避け、冷静な資産運用が可能になります。

しかし、長期投資にも注意点はあります。まず、インフレリスクへの対応が必要です。単に資金を寝かせておくだけでは、インフレによって実質的な資産価値が目減りしてしまう可能性があります。そのため、インフレに強い資産や、インフレ率を上回るリターンが期待できる投資先を選ぶことが重要です。例えば、長期投資におけるインフレリスク対策として、以下3つの資産があります。

不動産

物価上昇に連動して不動産価格も上昇する傾向があり、インフレヘッジ効果が期待できます。

金(GOLD)

金は歴史的にインフレ時に価値が上昇する傾向があり、インフレヘッジとしての役割を果たすと言われています。金への投資は、金地金や金ETFなどがあります。

コモディティ

原油や穀物などのコモディティは、需要と供給のバランスによって価格が変動し、インフレ時に価格が上昇する傾向があります。コモディティへの投資は、コモディティETFやコモディティファンドなどがあります。

ただ、長期投資はただ放置すればよいわけではありません。定期的な見直しと、必要に応じたリバランスが欠かせません。リバランスとは、投資ポートフォリオの資産配分を定期的に調整し、当初設定した目標の資産配分比率に戻す作業のことです。市場環境や自身の投資目標の変化に応じて、適切に対応していくことが求められます。

リターンのばらつきを抑える

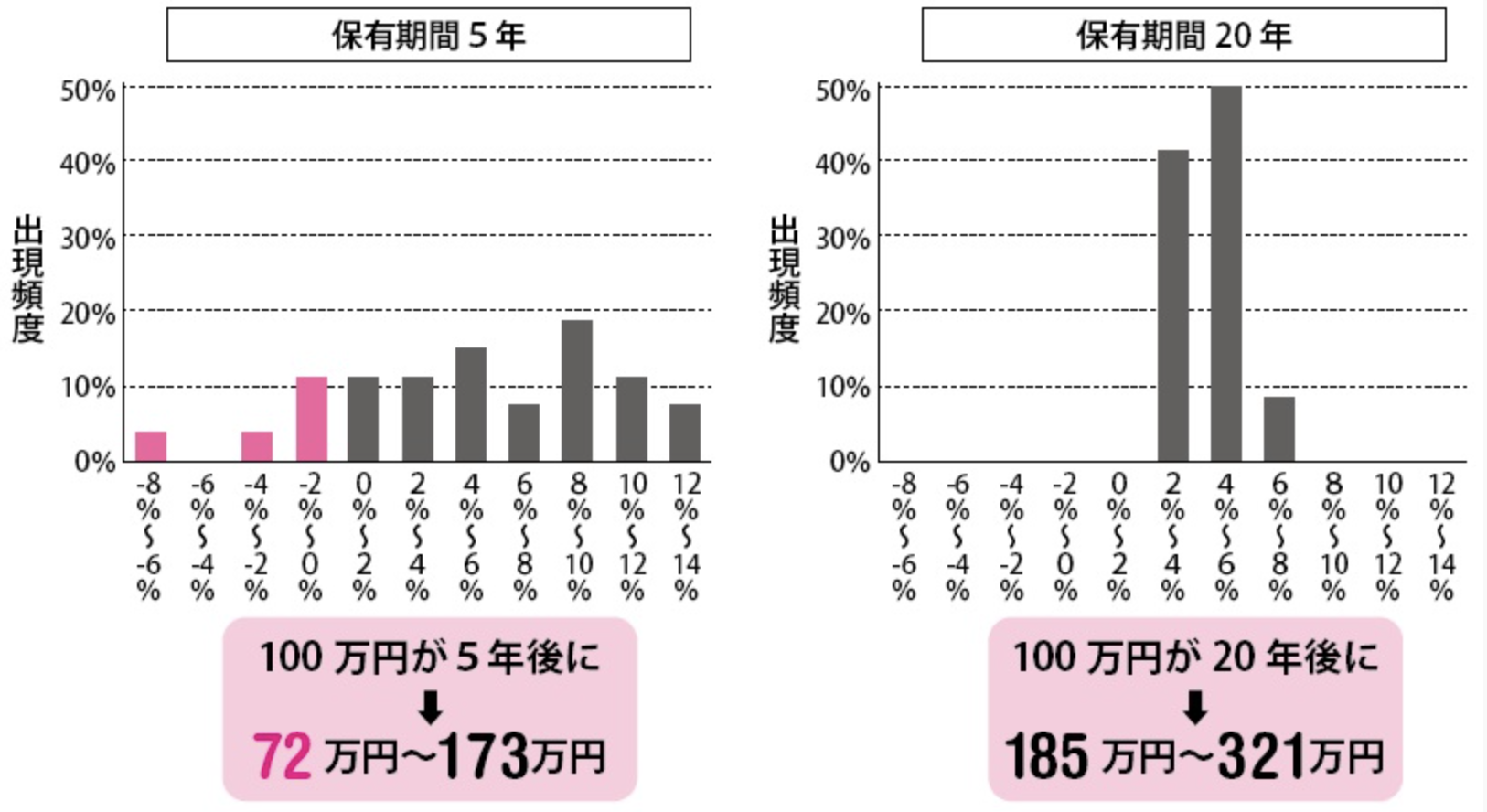

以下のグラフは金融庁のデータによるものです。1985年以降、毎月同額を日本株、世界株、日本債券、世界債券を定期的に購入した結果を表しています。左のグラフは投資期間が5年の収益率とその発生頻度(発生確率)、右のグラフは投資期間20年の収益率と発生頻度を示しています。

出典:金融庁「つみたてNISAについて」(平成29年6月)資料より

(注)1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付けを行ったもの。

各年の買付け後、保有期間が経過した時点での時価を基に運用結果及び年率を算出。

この図表から、5年間投資を行なったとしても、残念ながらマイナス・リターン(ピンクの棒グラフ)が存在しており、つまりリターンが左右に広がってバラついていることが分かります。投資期間が5年という短期だと運用の結果には「ばらつき」があるということです。一方で右図表の20年間投資を行えば、リターンのばらつきが少なくなり、マイナスのパフォーマンスはありませんでした。

このように長期間投資で効果が高い背景には、基本的に経済は長期的には成長を続けるため、株価もそれに伴い長期では上昇をしていくという面があります。短期間の景況感を吸収できるだけの長期間の投資が必要だということです。

積立投資~積み立ての目的は時間分散

積立投資とは、定期的に一定額を投資する方法です。市場の上下に関わらず継続的に投資することで、平均購入単価を抑え、リスクを分散できます。積立投資のポイントは、主に以下の3つです。

ドルコスト平均法

積立投資を使えば、市場の上げ下げに関係なく、平均的な価格で投資できます。例えば、毎月10万円を投資すると仮定します。市場が高いときは少ない口数を、低いときは多くの口数を購入することになります。結果として、平均購入単価を抑えることができるのです。この方法をドルコスト平均法といい、「高く買って、安く売る」という最悪のシナリオを避ける有効な方法といえるでしょう。

目的は時間分散でリスク回避、ドルコスト平均法はあくまでも手段

投資家自身でリスクをコントロールできる手段の一つに時間の分散があります。時間の分散とは、ドルコスト平均法のように、投資予定金額の全てを一度に投資するのではなく、複数回に分けて投資を行うことです。

たとえば、2008年のGlobal Financial Crisis(日本ではリーマン・ショック)のケースを見てみましょう。2008年1月にS&P500に投資資金を一括投資をしたとします。その後、ご存知の通り2008年9月以降に大きく株価は下落し、結果、2011年1月にようやくその投資時の金額まで回復しました。一方、その3年間、同じ金額を毎月分散投資を行った場合、2011年1月時点で、累積投資額に対して23.5%のプラスになったという歴史があります。このように価格の動きを先読みすることは難しい前提に立ち、投資タイミングを分散させるのは、高値掴みを回避するためにも重要な方法だと言えます。

心理的負担の軽減

さらに一度に大きな金額を投資することへの心理的抵抗を軽減できます。市場が下落したときの心理的ダメージも、小額ずつ投資することで和らげることができ、冷静な判断がしやすくなります。また、富裕層は投資金額が大きいため、価格変動による高値警戒感などの心理的な影響で買いのタイミングを逃してしまう傾向があります。そのような機会損失が生じる危険性を排除するためにも有効な投資法だといえます。

ただし、積立投資や時間分散にも注意点はあります。

1、まず、投資先の選択は慎重に行う必要があります。単に積み立てれば良いというわけではなく、自身の投資目標やリスク許容度に合った商品を選ぶことが大切です。

2、また、積立額の設定も重要です。無理のない範囲で、かつ目標達成に十分な額を設定することが求められます。

3、さらに、積立投資は長期的な視点が必要です。短期的な市場の変動に一喜一憂せず、投資を継続するようにしましょう。

4、積立・時間分散では、投資する商品そのもののリスクは低くなりません。

このような注意点を踏まえると、市場動向やライフプランの変化に応じて、定期的な見直しが必要になります。ご自身で判断できない場合、中立的な立場のアドバイスが入手できる体制を整えましょう。また、専門家の知見を活用し、長期的な資産形成を成功させる方法もあります。

分散投資:リスクを最小限に抑え、安定した成長を目指す

「卵は一つのカゴに盛るな」という投資格言は、リスク分散の重要性を強調しています。すべての投資を一つの資産や市場に集中させるのではなく、複数の資産に分散することで、リスクを軽減し、安定したリターンを目指す戦略です。しかし、ただやみくもに投資先を増やせばいいわけではありません。効果的な分散投資には、戦略が必要です。

分散投資のメリットは、「リスクを分散」させつつ、「収益機会を広げる」点にあります。具体的には、以下の4つの観点から分散投資するようにしましょう。

資産クラスの分散

株式、債券、不動産、商品(コモディティ)など、異なる資産クラスに投資することで、リスクを分散します。例えば、株式市場が下落しても、債券で損失を抑えられる可能性があります。

地域の分散

グローバルに投資することで、一国の経済リスクを軽減できます。例えば、日本、米国、欧州、新興国など、異なる地域に分散投資することで、特定の地域の経済悪化の影響を緩和できます。

通貨の分散

異なる通貨建ての資産に投資することで、為替リスクを分散できます。例えば、円建てだけでなく、ドル建て、ユーロ建てなど、複数の通貨で投資することで、特定の通貨の変動リスクを軽減できます。

時間の分散

投資のタイミングを分散することも重要です。これは、先述の積立投資とも関連します。一度にまとまった金額を投資するのではなく、時間をかけて分散投資することで、市場のタイミングリスクを軽減できます。

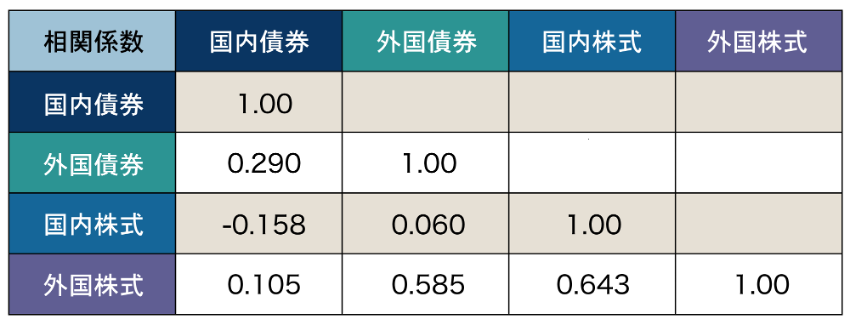

分散投資の効果を最大限に引き出すためには、相関関係の低い資産を組み合わせることが重要です。相関係数は、2つの変数間の関係の強さと方向を示す統計指標です。-1から+1の間の値をとり、+1に近いほど正の相関が強く、-1に近いほど負の相関が強いことを意味します。0に近いほど相関が弱いか、ないことを示します。投資では、異なる資産間の相関を見ることで、分散投資の効果を判断する際に使用されます。例えば、相関の低い資産を組み合わせることで、ポートフォリオのリスク分散が可能になります。

例えば、株式と債券は一般的に逆相関の関係にあるとされており、これらを組み合わせることで、ポートフォリオ全体のリスクを軽減できます。

出典:GPIF

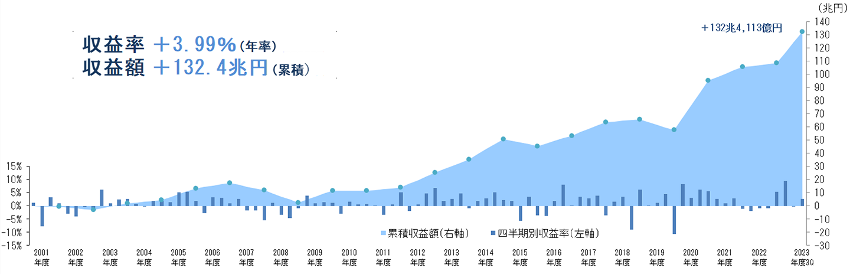

GPIFの運用戦略は、分散投資の威力を如実に示しています。GPIFは、国内債券、国内株式、外国債券、外国株式の4資産に分散投資を行っています。

出典:GPIF

2023年度第3四半期の運用資産総額は224兆7,025億円、2001年度以降の収益率は+3.99%(年率)、収益額は+132.4兆円となっています。

しかし、分散投資にも注意点があります。過度な分散は、かえってリターンを低下させる可能性があります。また、分散投資を行っても、システミックリスク(市場全体が下落するリスク)を完全には回避できません。

さらに、分散投資を効果的に行うためには、定期的なリバランスが必要です。市場の変動によって各資産の比率が変化するため、定期的に目標とする資産配分に戻す作業が大切だからです。

まとめ

「長期・積立・分散投資」の力を味方につけ、資産運用の新たなステージへ踏み出しましょう。本記事の内容を踏まえて、より安定的で効果的な資産運用を実現してください。ただし、忘れてはいけないのは、投資には常にリスクが伴うということです。どんなに慎重に計画を立てても、予期せぬ事態が起こる可能性はあります。そのため、自身のリスク許容度を正確に把握し、それに基づいた投資決定を行うことが重要です。

また、ポートフォリオの定期的な見直しも欠かせません。ライフステージの変化や経済環境の変化に応じて、投資戦略を調整していく必要があります。「設定したら忘れる」のではなく、「設定して定期的に確認する」という姿勢が大切です。

最後に、投資は手段であって目的ではないということを忘れないでください。人生の目標達成のための道具として投資を位置づけ、バランスの取れた人生設計の中に組み込んでいくことが大切です。

===========================================================================

Web無料講座

〜超保守的に資産を増やす方法〜 自分で行うファミリーオフィス型資産管理講座〜

ファミリーオフィス型の資産管理メソッドをWebの無料講座にして配信しています。

ゴールベース運用についてもコンパクトにまとめてお伝えしています。ご視聴後からすぐに資産運用、資産管理に活用できる内容になっていますので是非ご視聴ください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.06.09

2025年4月改正|ニュージーランド投資家ビザの変更点まとめ

[ 目次 ]1 世界を揺るがすビザ政策の大転換2 ニュージーランドの一手3 「永住」というリスク...

- プレミアム・ファミリーオフィス

- 資産運⽤サポート

- 留学・教育・海外

2025.05.29

アメリカ トランプ政権による富裕層の動きと投資家ビザ(EB-5)の動向

[ 目次 ]1 トランプ政権再登場と世界への波紋2 アメリカにすでに居住するビザ保有者3 親が知...

- プレミアム・ファミリーオフィス

- 留学・教育・海外