円安を主導してきた「円キャリートレード」が、幕引きを迎えつつあります。円キャリートレードとは、低金利の円を調達し、高金利のドルなどで運用して金利差益を得る戦略です。主に海外のヘッジファンドや金融機関などが取引を行っています。

さらに、政府系ファンドも関与していたとされる円キャリートレードですが、日米の金融政策転換により金利差が縮小したことで、円安傾向に変化が見られ始めました。円キャリートレードの後を追うように、円は買い戻され、年初からの円安はほぼ解消。今後は、130円台への円高が進む可能性も市場では指摘されています。

2022年から始まった円キャリートレードの第3次ブーム

今回の円キャリートレードの活発化は、2022年に始まったと考えられます。ロシアのウクライナ侵攻によるサプライチェーンの混乱と、それに伴う先進国でのインフレ圧力の高まりがあったからです。その結果、米連邦準備理事会 (FRB) は長期的な利上げを余儀なくされて円安・ドル高が進み、円キャリートレードが活発化しました。

過去の円キャリートレードの沈静化後は、大幅な円高となる傾向が見られます。市場では、数か月~1年ほどの間に3割程度の円高が進む可能性も指摘されており、地政学リスクなどの要因が重なれば、さらに円高が加速する恐れもあるでしょう。

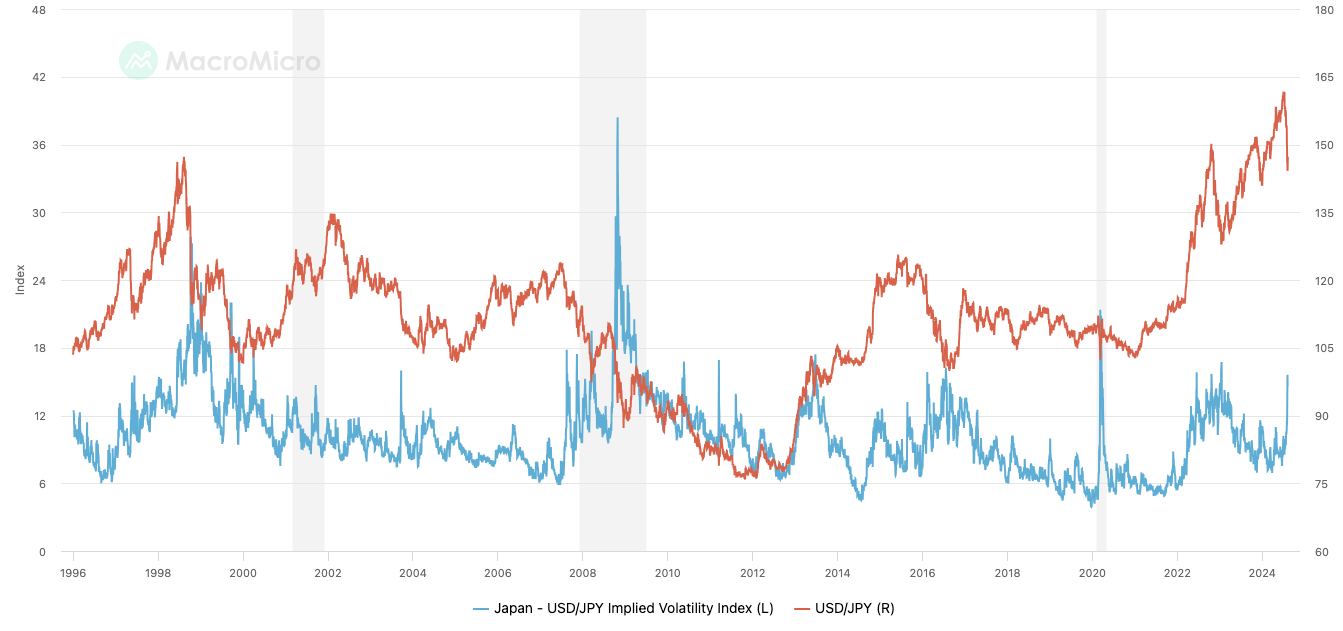

円キャリートレードで重要なのは、調達する通貨の予想変動率が安定しているかどうかです。借りた通貨の変動率が高くなると、金利差での利益以上の損失がでる恐れがあるからです。

下の図表から分かるように、過去のドル円相場において、米ドル円1ヶ月物インプライドボラティリティ(将来の変動率)が急激に上昇するとその後大幅にドル円が下落していることがわかります。

米ドル円1ヶ月物インプライドボラティリティ(出所:Macro Micro)

2024年は「第3次ブーム」と呼ばれるほど円キャリートレードが海外投資家に人気の取引でした。円キャリートレードの第1次ブームは1990年代後半、第2次ブームは2005~2007年頃と言われています。

第3次ブームの円キャリートレードの運用先としては、メキシコペソやオーストラリアドルなどの高金利通貨、そして米ハイテク株が人気でした。特にエヌビディア株の急騰には、円キャリートレードが大きな役割を果たしていたと言われています。 ヘッジファンドなどは、円キャリートレードでレバレッジを掛けて高いパフォーマンスを目指しましたが、円安に変化の兆しが見えると、いち早く円キャリートレードの巻き戻しを行います。積み上がっていたポジションが一斉に解消され、市場に大きな影響を与えるので注意が必要です。

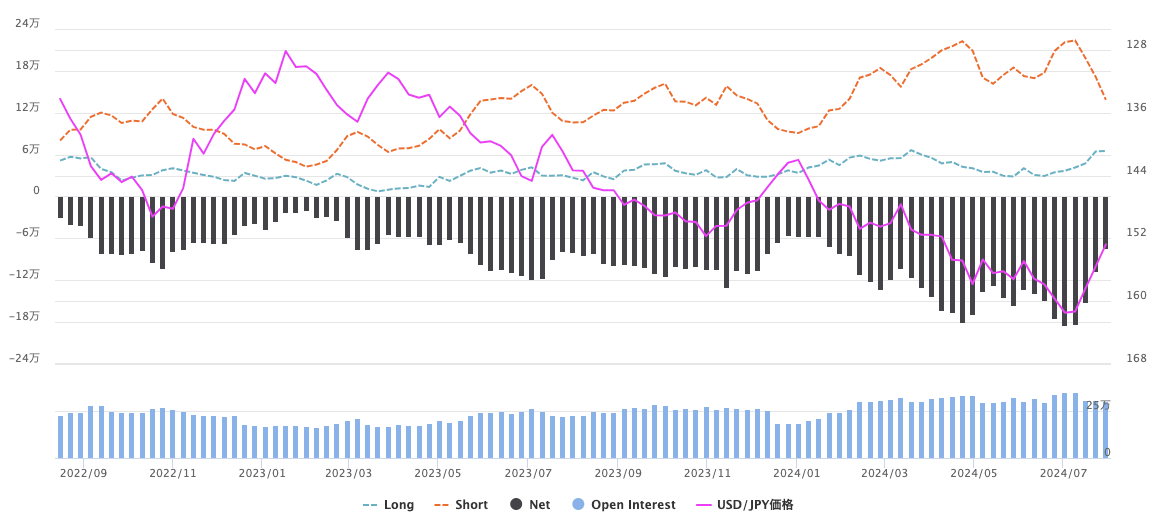

IMM通貨先物ポジションで投機筋の動向を把握する

ヘッジファンドなど投機筋の動向は、IMM通貨先物ポジションを見ることで判断できます。IMM通貨先物ポジションはシカゴ・マーカンタイル取引所が公表するデータで、火曜日時点の投機筋の動向を把握でき、大きな流れを読むのに役立ちます。

出典:OANDA証券

8月になって投機筋の売り(Net=Long-Short)は減少してきており、今後、買いに反転するとトレンドが円高方向へ転換する可能性があるので注意が必要です。

また、円キャリートレードで株式投資を行っていた層は、為替の動向変化により、資金不足に陥った可能性があります。投資家の不安心理を反映する日経平均ボラティリティー・インデックスは20を超え、市場は不安定な状態です。

つまり、投資家はリスクを取ることを控え、数か月にわたって不安定な相場が続く可能性が高いと考えられます。1987年のブラックマンデーの際も、安定するまでに2~3か月を要しました。投資家が積極的に市場に戻ってくるまでには、しばらく時間が必要でしょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.07.13

S&P500が過去最高値更新、AI関連株が牽引する米国株市場の好調~日本株への影響は?

[ 目次 ]1 AI革命の中心、エヌビディアの驚異的な成長2 AI投資の拡大と産業構造の変化3 日本...

- 資産運⽤サポート

- 金融

- 投資

2025.07.12

【今週の日本株・ドル円見通し】半導体主導の強気継続か。通商リスクに注意【7月14日〜7月28日】

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 今週の為替注目点 日本株先週の振り返...

- 資産運⽤サポート

- 金融

- 投資