8月第2週、日米ともに株価が大きく下落しました。その1つの大きな要因として、円キャリートレードの巻き戻しが指摘されています。

しかし、その反動でしょうか。先週は株価が大きく上昇しています。そこで本日は、今後、円キャリートレードが再開し、株価の戻り基調が続くのかどうかを分析したいと思います。

[ 目次 ]

景気後退懸念が和らいだことでEPSの低下は確認できず

景気後退懸念が和らぐ

先週、大きく株価が戻った背景を簡単に確認します。以前の記事で、今後の株価動向は、単純に景気後退が本当に起こるのかどうかに大きく依存しているとお伝えしていました。先週は、各経済指標の発表で景気後退懸念が和らいだことで株価が大きく上昇しています。

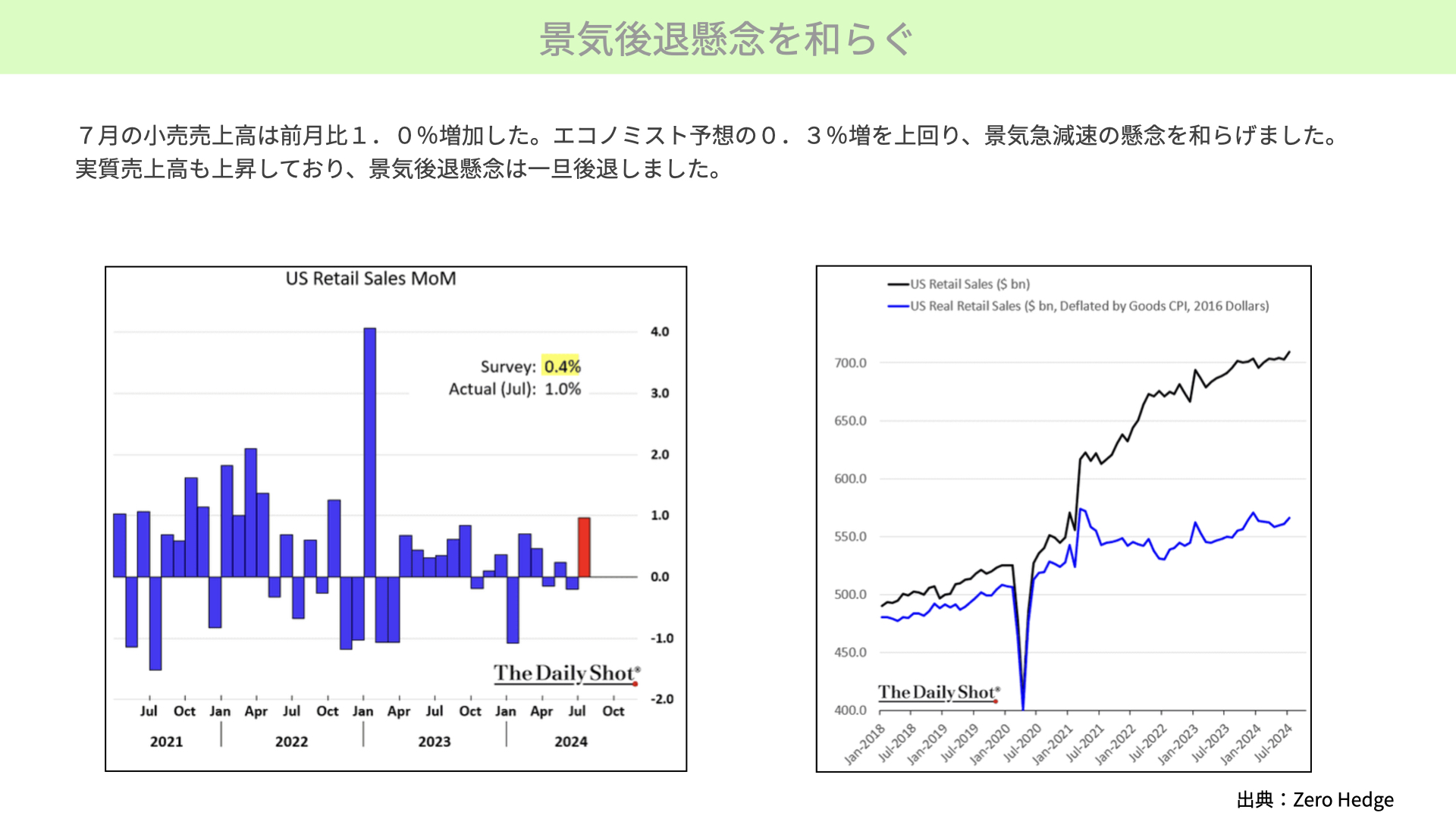

その1つの要因となったのは7月の小売売上高です。消費がGDPの7割を占めています。今回、小売売上高が今回落ち込むようであれば景気後退の可能性が高まると注目されていました。結果は、予想前月比+0.4%に対して、+1%となっています。

今後もこの堅調な消費が継続するかどうかは現時点では断言できない内容でしたが、いずれにしろ予想を上回ったことがマーケットにとって明るい材料となり、株価は上昇しています。

右の図は実質売上高です。青のチャートが横ばいであれば名目値ではなく、実質で小売が伸びていないことを示しますが、これから分かるように緩やかに上昇しています。インフレを引いた後の実質売上が伸びていることから景気後退が一時的に和らいだと言え、株価上昇背景の1つとなりました。

雇用に関する警戒も一旦後退

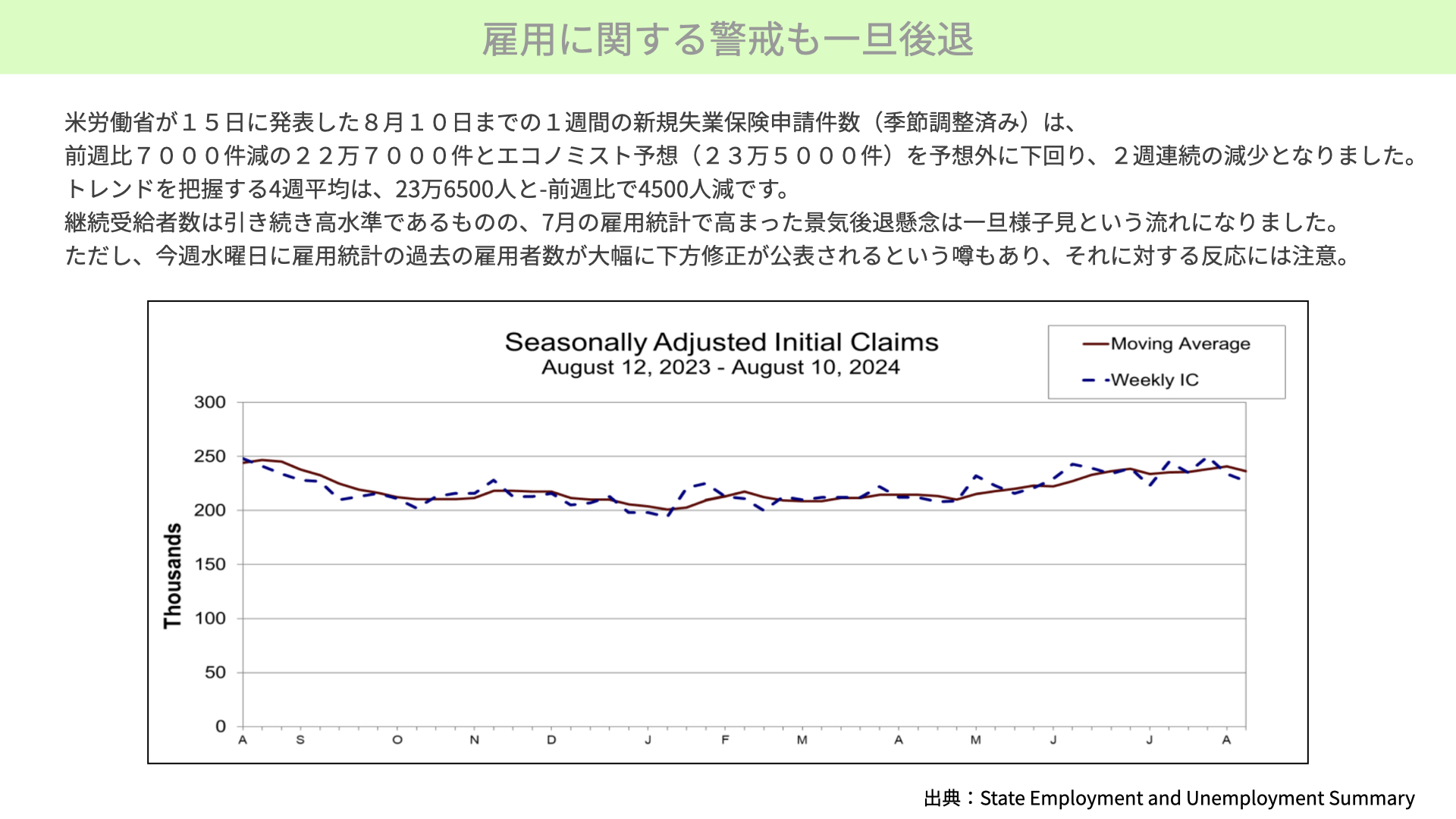

もう1つは雇用です。雇用の悪化が懸念されていましたが、15日に発表された新規失業保険の申請件数が前週数値、および予想を下回る22万7,000件だったことで、雇用が予想よりも悪化していないとの見方が広がりました。

上のチャートをご覧ください。青い点線は申請件数ですが、減少していることがわかります。

また赤いチャートの4週移動平均です。これを見ても、上昇が落ち着いています。これにより先週は雇用面、消費面での懸念拡大が回避できたため、株価の大幅な上昇につながりました。

ただ、21日には雇用統計の過去雇用者数が大幅に下方修正されるとの噂が流れています。先週の株価上昇の背景には堅調な雇用がありましたので、その前提が崩れるようであれば今後株価にとってマイナスになりますので、注意が必要です。

EPSの低下は見られず

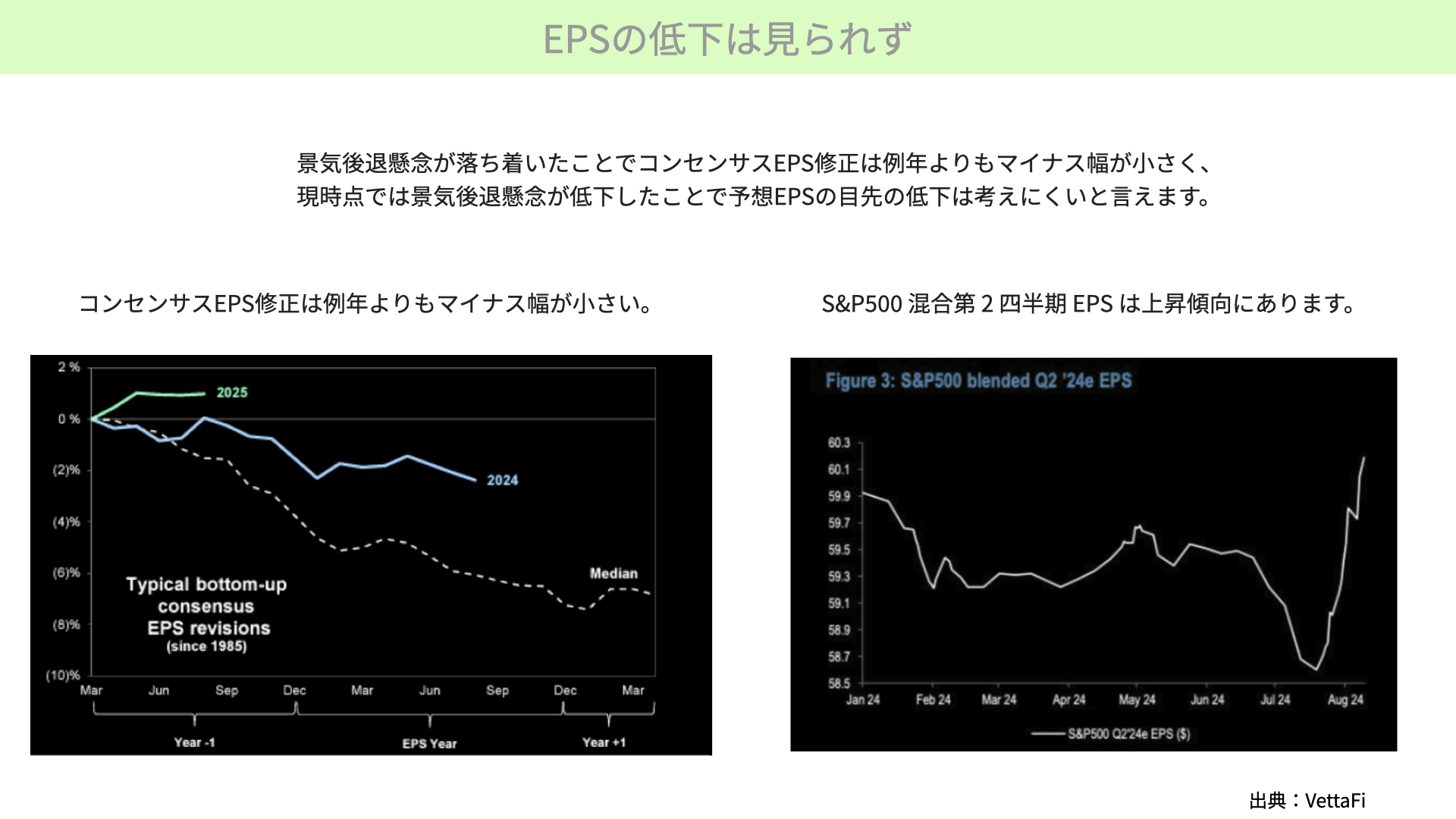

雇用面や消費面がしっかりしていたこともあり、先週、企業業績を表す予想EPSに低下は見られませんでした。PERの低下のみならず、景気後退によるEPSの低下があれば株価がさらに大きく下がる可能性があったため、先週は市場に安心感が広がりました。

左図今回は景気後退の懸念が落ち着いたことで、2024年EPS予想は例年と比べても落ち込みが少なく、堅調に推移しています。右図は、第2クォーターのEPSを見てもしっかりと上昇しています。一時期のEPSが落ち込むのではという状況からは回復していることがわかります。

景気後退懸念がある程度払拭され、EPS低下が見られていないことで、現時点での株価下落は考えにくい状況です。

円キャリートレードは再開するか?

投機筋の円売りポジションはニュートラルに

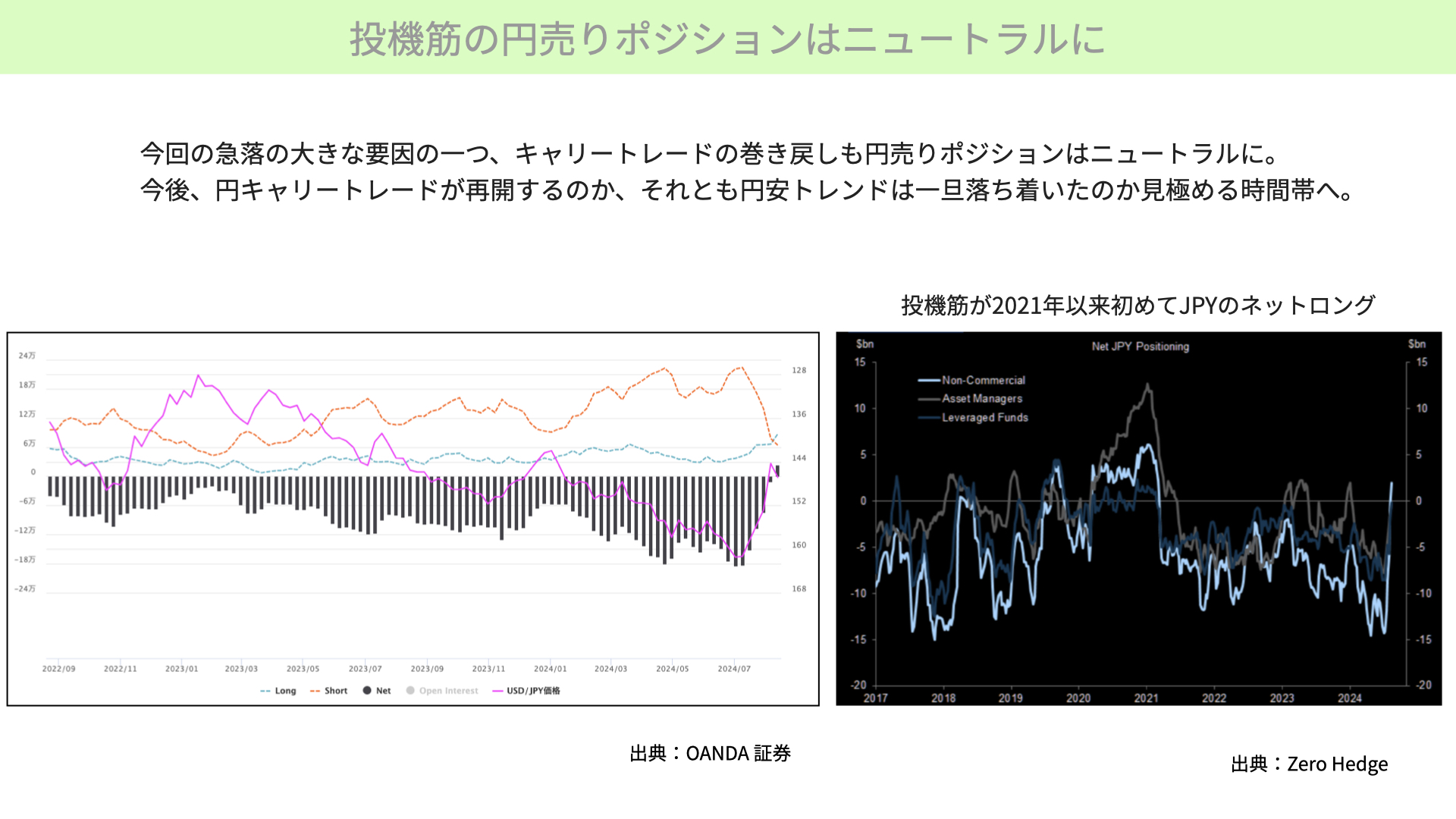

投機筋の円売りから発生していた円のショート、キャリートレードの巻き戻しが、今回の円高、世界的な株安の大きな原因になったとされています。

円キャリートレードの巻き戻しがどの程度解消されたのかを確認するためには、シカゴ・マーカンタイル取引所での円の投機筋の売りポジション(IMM通貨先物ポジション)がどうなっているかを確認する必要があります。

左の図をご覧ください。黒い棒グラフが円が下に向かっているときは、円売りポジションが大きく膨らんだ円のネットショートです。ご覧の通り、現在は円ロングのポジションになっており、この前まで積み上がっていた円キャリートレードの巻き戻しが一旦は終わったとのではないかと考えられます。

次に右の図をご覧ください。2021年以来、ずっと円のネット・ショートポジションでしたが、現在は再び円ロングに転じています。このように、ポジション的に考えるとキャリートレードの巻き戻しによる今後の円高は、現時点ではやや考えにくいと言えます。

現在の株価上昇の背景には、キャリートレードの巻き戻しがある程度終了し、急激な円高が回避できたこと、また、そのため新たな悪材料が出にくくなっていること、それに業績面の底堅さ、景況感が持ちこたえていることがあると言えます。

では、株価に大きな影響を与えるドル円の見通しは今後どうなるのでしょうか。

現在の為替水準は金利差に対して適正水準

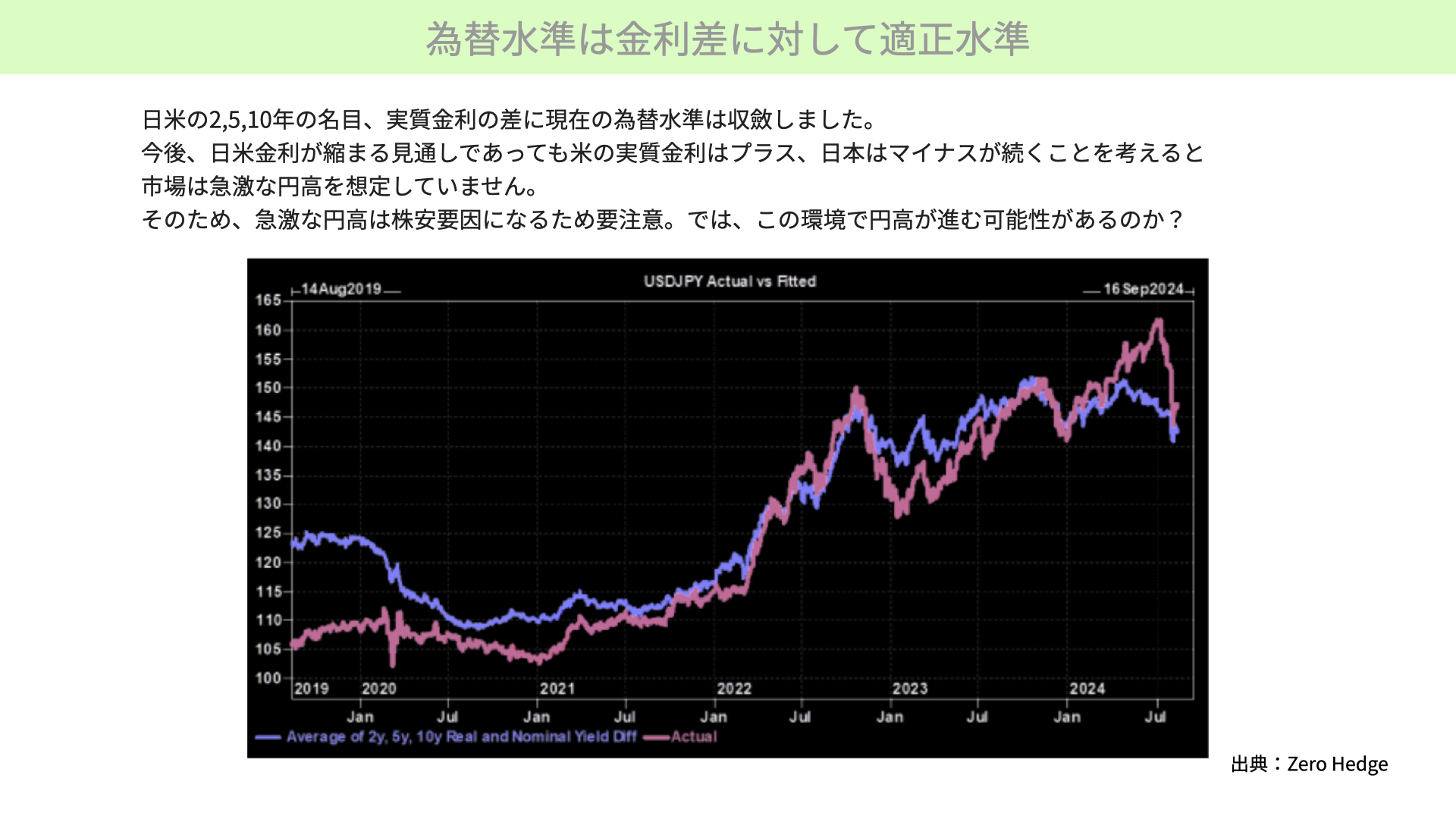

為替水準を確認しましょう。紫のチャートは日米の2年、5年、10年の名目・実質金利の差を表しています。また、ピンクのチャートはドル円の動きを表しています。

各金利に対して、ここ最近は円のショートポジションが膨らみすぎていました。しかし、今回のキャリートレードの巻き戻しでショートボジションは解消され、ドル円が下落したことで金利との関係では現在適正な水準まで戻ってきていることが確認できます。

このような状況から考えると、金利面、投機筋の売りポジションの面から見ても、マーケットは現在の水準から急激な円高は想定していないと言えます。

ということは、もしここから急激に円高が進むようであれば、マーケットの想定外となるため、株安の要因になる可能性があります。

では、この環境下で円高に進む可能性はあるのでしょうか。

日米金融当局のトップ発言が大きな材料に

今週は非常に重要なイベントが2つあります。1つ目はジャクソンホール会合です。2つ目は日銀の植田総裁が出席する衆参財務金融委員会です。

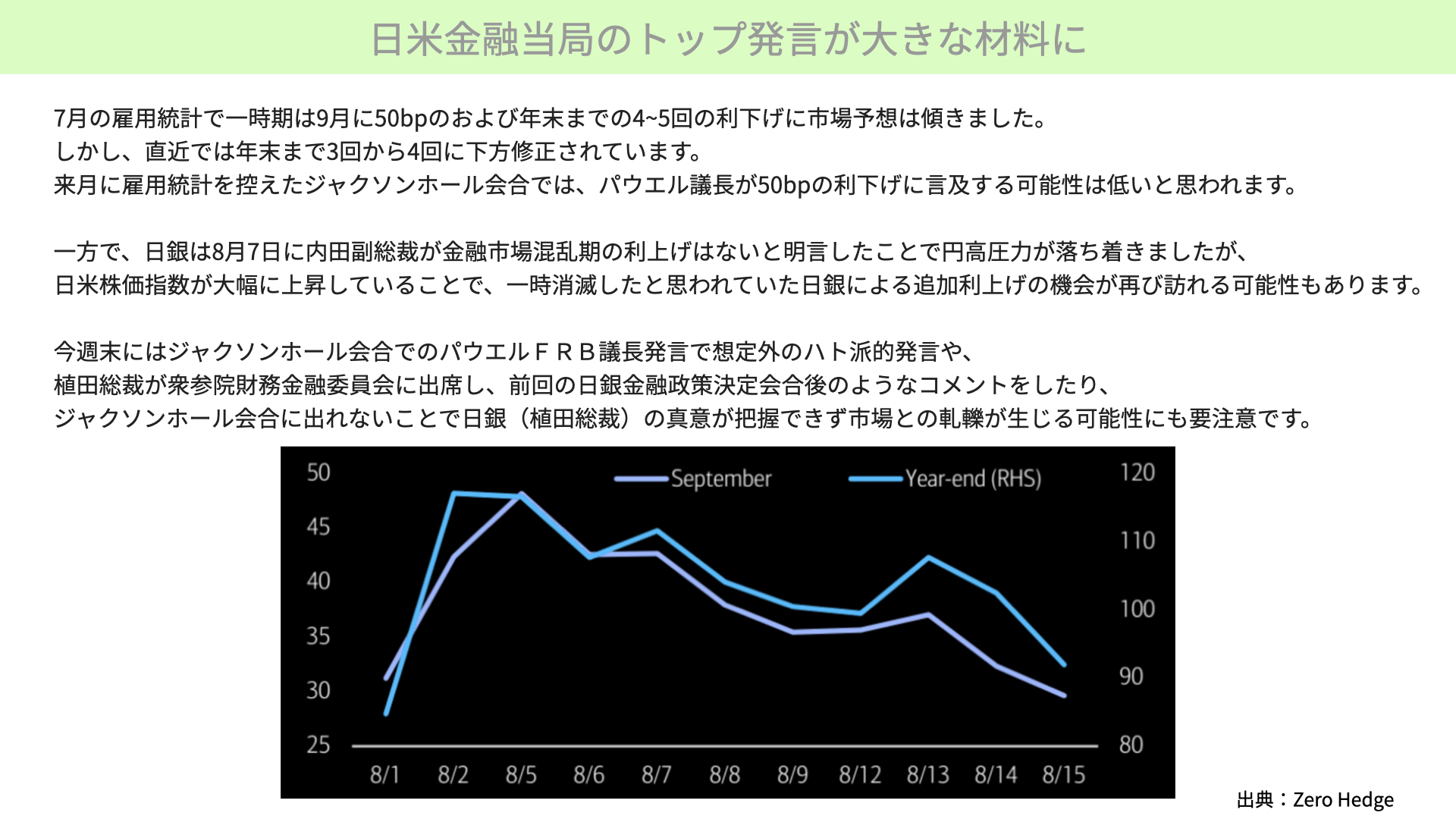

7月の雇用統計において、アメリカの市場予想は一時期9月50bp、および年内までに4~5回の利下げに傾いていました。その時は、景気後退、雇用情勢悪化が懸念されていたのですが、その後発表された経済指標にて、そこまで状況が悪くなさそうだとなり、利下げ予想の回数が徐々に減少。直近では年末3~4回の利下げに下方修正されています。マーケットがある程度落ち着いています。

来月に雇用統計を控える中、ジャクソンホール会合でパウエル議長が50bpの利下げについてこの段階で言及するとは考えにくいです。そのため今回は、米金利を大きく下げるようなイベントにはならない可能性が高いと言えます。

日米の金利差という観点から見ると、今回のジャクソンホール会合でアメリカの金利が下がり、ドル安要因になるとはあまり考えられません。

一方で、日銀はどうでしょうか。8月7日に内田副総裁は「金融市場の混乱期には利上げを行わない」とコメントしました。そのコメントで、円金利が落ち着き、円高圧力が和らぎ、株価が上昇に転じました。

だた、その後、株価が大きく上昇しています。一時は年内の利上げどころか、来年以降も日銀は利上げができないと見られていましたが、日米株価指数が大幅に上昇したことで日銀の利上げの可能性が再び浮上しています。

今週末のジャクソンホール会合でパウエル議長が50bpの利下げに言及することはないと思われます。ただ、想定外のハト派的な発言があれば、マーケットにとってサプライズとなります。

また、植田総裁が衆参の財務金融委員会で前回の日銀金融政策決定会合後のコメントを踏襲した場合、再び円高になる可能性が出てきます。

さらに植田総裁が衆参財務金融委員会に出席し、ジャクソンホール会合に出席できないことで、日銀の金融政策の真意が伝わらず、市場との軋轢が生じる恐れもあります。

日米金融当局トップの発言が日米金利差に大きな影響を与える可能性があります。キャリートレードの巻き戻しが終わったと思われている中で、もし再び円高が進むようなことがあれば、市場にとってはネガティブサプライズとなります。今週はぜひ、この2つの発言に注目いただければと思います。

世界的には業績の鈍化傾向

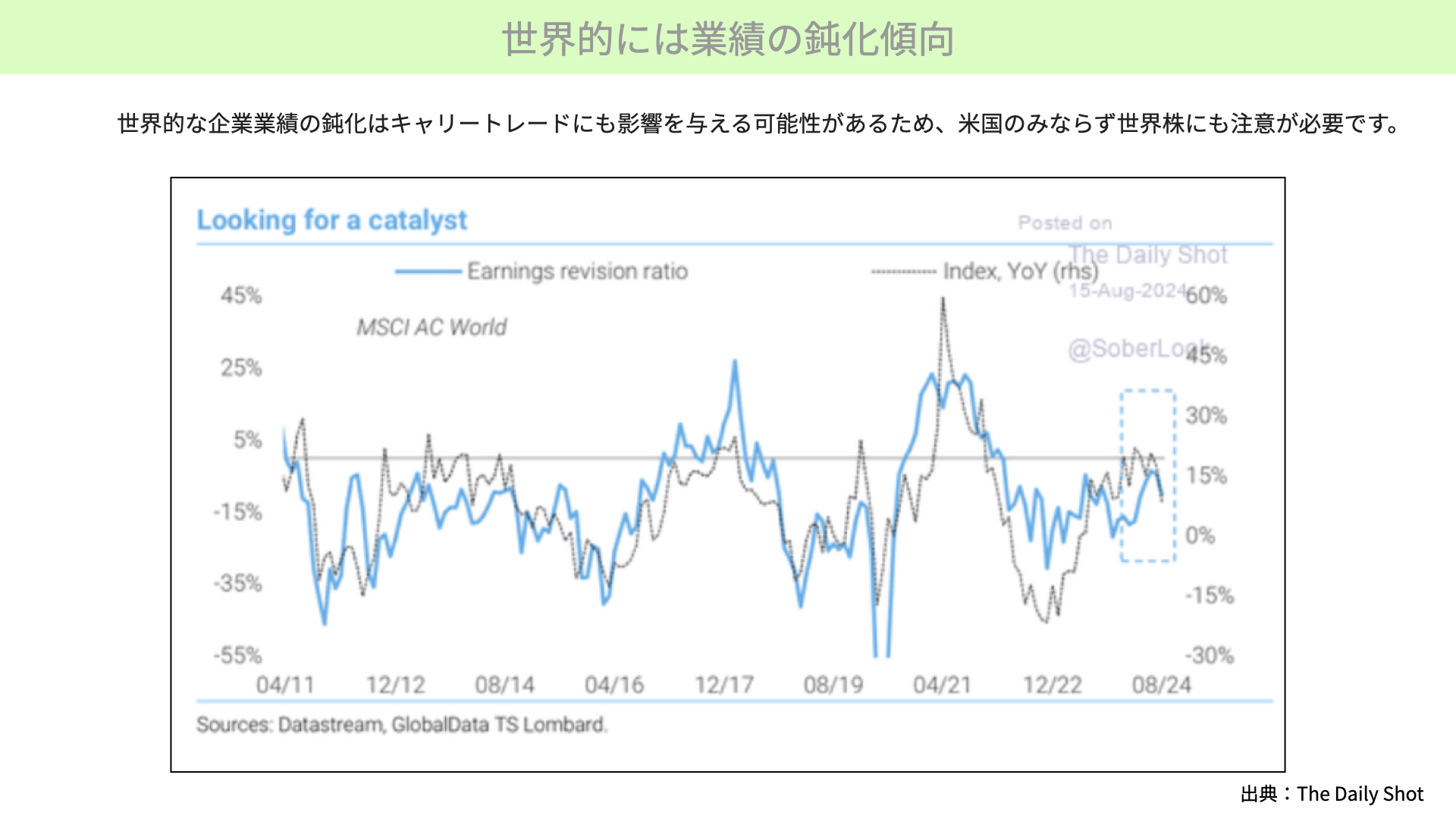

最後にこちらのチャートをご覧ください。

黒線はMSCI Worldの株価、青は業績が予想を上回っているかどうかを表したrevison Indexです。ここ最近は世界的に予想業績を下回っている企業が多くなっています。それにより世界の株式指数は今後下がってくる可能性があります。円キャリーの先は、米株のみならず、世界の株式が対象となっています。世界の株式市場が軟調になれば、再びキャリートレードの縮小につながり、今後円高になる可能性もあります。世界の株価にもしっかりと注目してください。

以上を踏まえ、世界の株価が落ち着いている中で、パウエル議長が極端なハト派ではなく、植田総裁がタカ派的な発言をしなければ、株価は落ち着いた状態が続きそうです。

一方で、日米の金利差が縮まれば、株価に影響が出るため、今週はその点にご注目ください。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル