本日のテーマは米国株と金価格です。

今月17~18日にはFOMCが開催されます。そこでの利下げをマーケットは織り込んでいます。利下げ幅が0.25%か0.5%かは未定ですが、利下げそのものは100%行われるとマーケットは予測しています。

先週の記事では利下げ後の米国株と債券の関係をお伝えしました。今週は米国株と金価格に焦点を当てて見ていきます。

過去の利下げ局面で、利下げ開始後、金価格はどのようなパフォーマンスを残したのか、米国株との相関はどうなっているのかを分析しますので、ぜひ最後までご覧ください。

[ 目次 ]

景気後退懸念が広がっている理由

ファンドマネージャー調査では景気後退への関心が高い

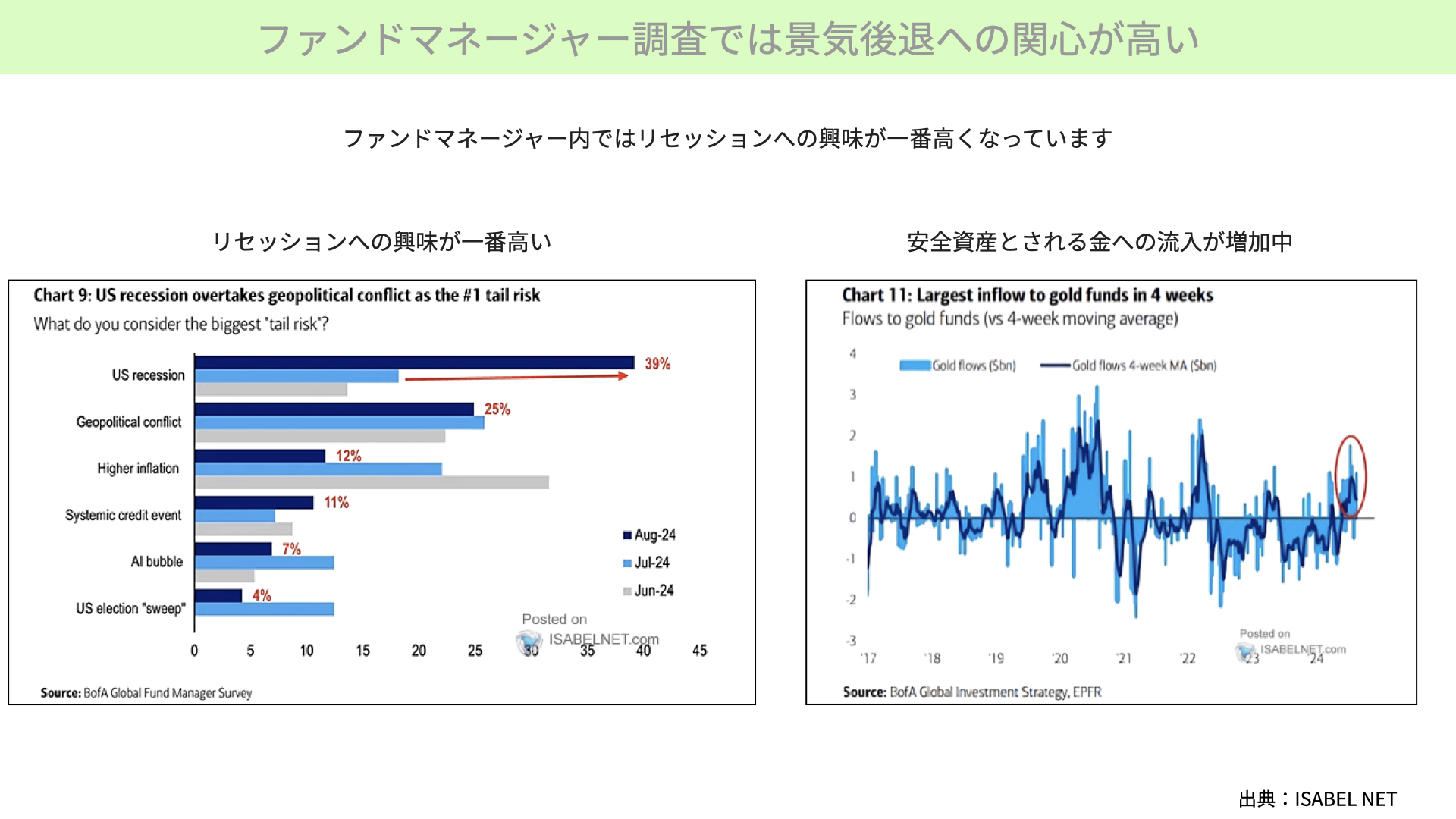

こちらは、バンク・オブ・アメリカによるファンドマネージャーサーベイから引用した資料です。

ファンドマネージャー調査では、アメリカのリセッションが最も大きなテールリスクではないかという回答になっています。6月、7月、8月と比較しても、景気後退に対する関心が明らかに高まっていることが分かります。

一方で、これまで注目を集めていた高止まりしたインフレーションへの興味は徐々に低下しており、マーケットの注目がリセッションに向かっています。

この調査からも分かるように、ファンドマネージャーは景気後退に陥る可能性を踏まえて、安全資産として注目される金への資金シフトを行っている可能性があります。4週間平均でも1週間で見ても、資金の流入が続いています。ファンドマネージャーが景気後退に対する準備を始めている可能性がうかがえます。

そもそもなぜ景気後退への懸念が高まっているのか

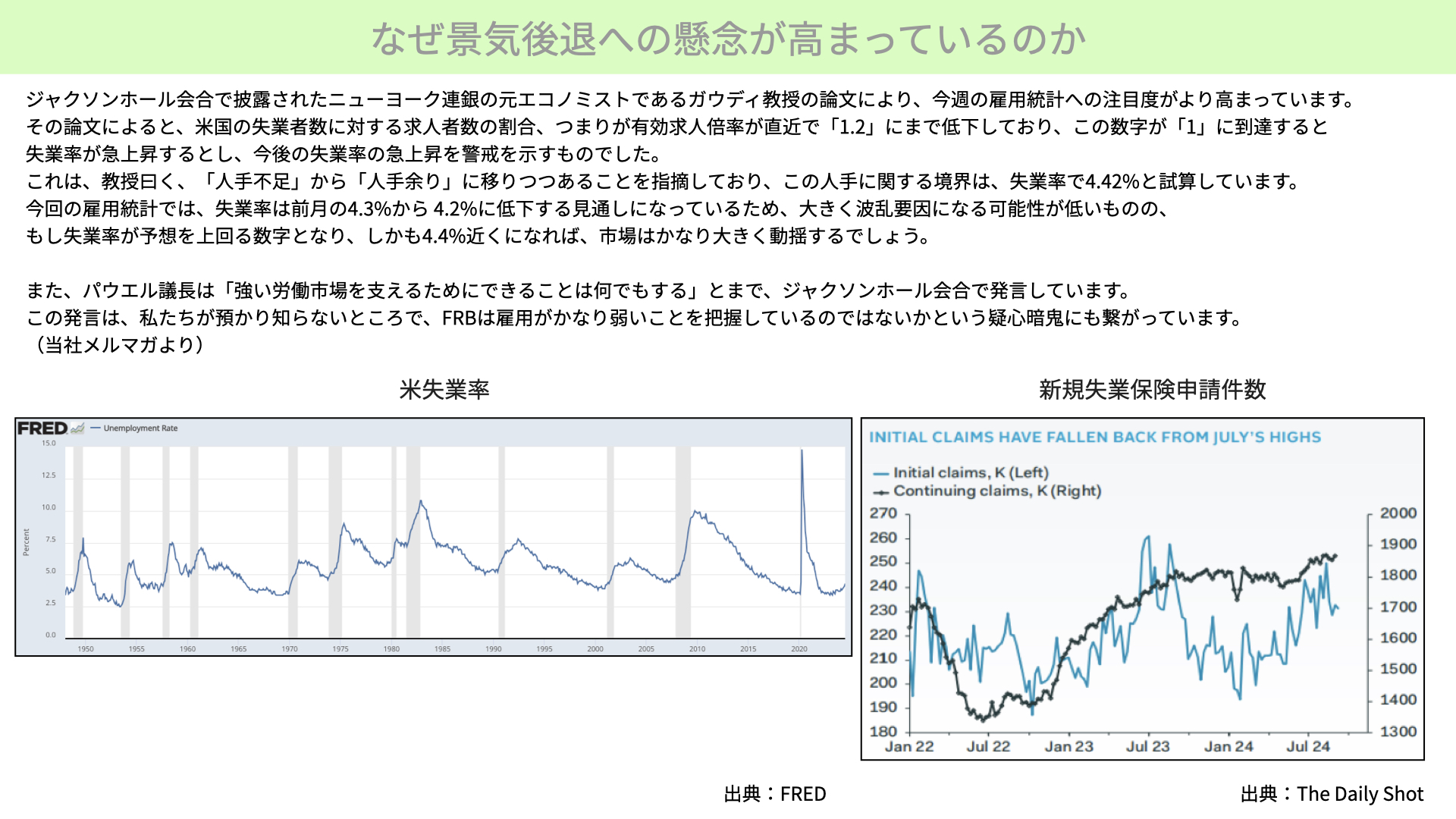

先月のジャクソンホール会合では、パウエル議長の発言に注目が集まっていましたが、他に注目を集めたのがニューヨーク連銀の元エコノミスト、ガウディ教授の論文でした。

論文によると、米国の失業者数に対する求人者数の割合が1.2まで下がっています。この数字が1に達すると、失業率が急激に上昇することが過去のデータが示しています。現在、その水準に近づいていることで、今後、失業率が急激に上昇する可能性を示唆しています。

そのため、6日に予定されている雇用統計の失業率への注目が高まりました。

下の図表をご覧ください。歴史的には、失業率の急激な上昇後、必ず景気後退を招いています。ガウディ教授の指摘通り、失業率が急激に上昇する場合、景気後退に入る可能性があります。

また、人手不足から人手余りに移りつつあると教授は指摘しており、その境目は失業率4.42%と試算しています。

先月の失業率は4.3%でしたのでかなり肉薄しています。今月の事前予想は4.2%であるため、4.4%まで上昇することはないと市場では考えられていますが、もし4.3%や4.4%になった場合、かなり大きな波乱要因になると思われます。そのため、今週は市場の注目が雇用統計に集まっています。

もう1つ、景気後退への懸念が高まった理由に、パウエル議長の発言も影響しています。パウエル議長は今回のジャクソンホール会合で、「強い労働市場を支えるためにはできることは何でもする」と述べました。ドラギ前ECB総裁が以前発言した内容と同じような趣旨の発言でしたが、ここまで踏み込んだ発言はFRBとしては非常に珍しいとされています。

こうした発言により、労働市場がかなり悪化しているのではないか、FRBが私たちが預かり知らないことを把握しているのではないかといった疑念が広がっています。

この議長の発言にガウディ教授の論文が重なり、今後、雇用悪化をきっかけとして景気後退に入るのではないかという警戒感が高まっています。

右下の新規失業保険申請件数をご覧ください。水色はここ最近の週次申請件数は減少傾向を示していますが、濃い線で表された継続申請者数は増加しています。継続申請者数が増えていくようであれば、今後申請件数が上昇する可能性があり、雇用はかなり難しい局面にあり、景気後退への懸念が高まっています。

金への資金流入が増える理由

なぜ金への資金流入が続くのか

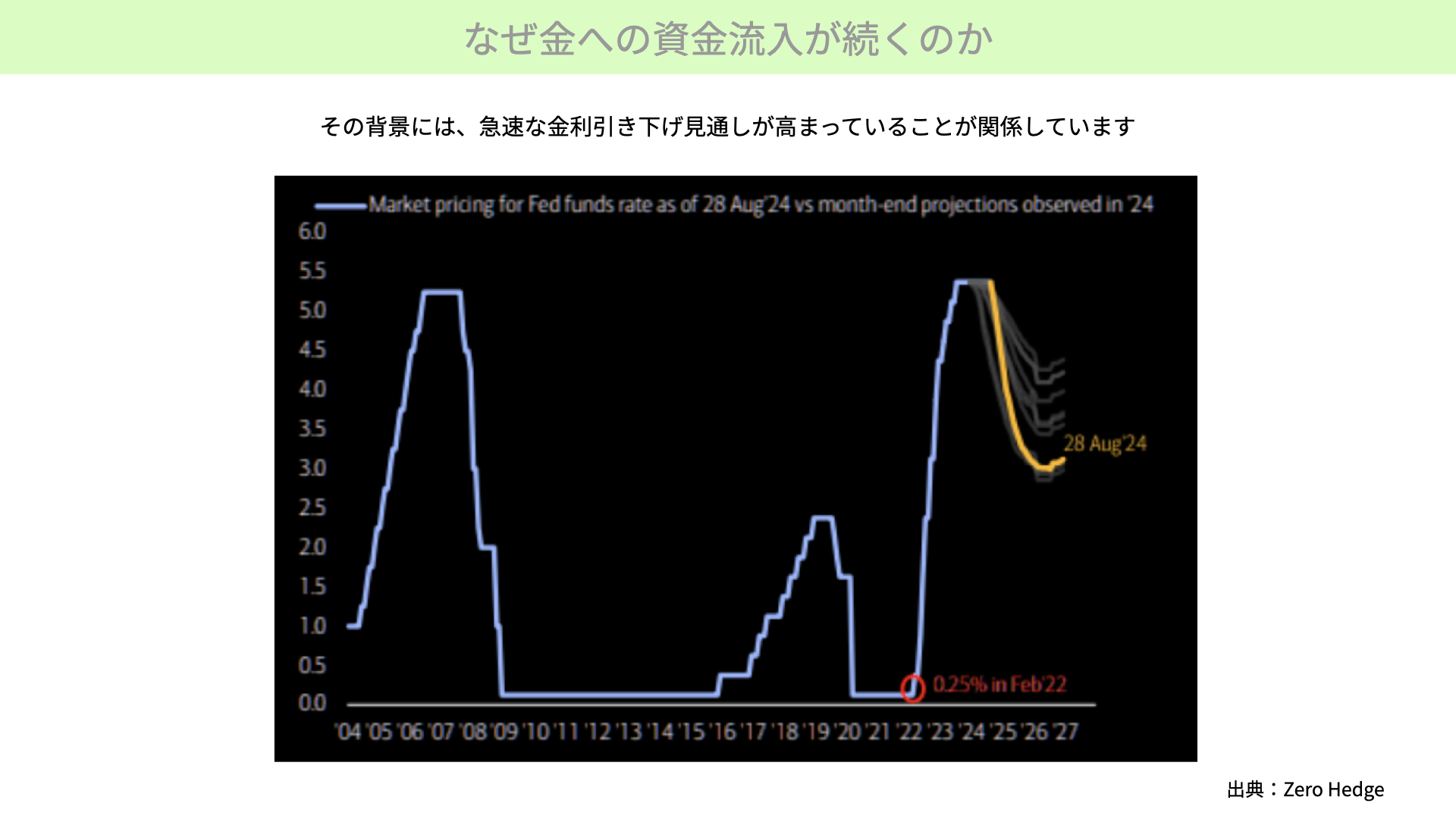

次に、なぜ金へ資金がシフトしているのかを改めて確認します。1つの大きな背景には、金利見通しの急激な低下があります。チャートは、今年8月28日時点でのFF金利の見通しです。黄色のように、9月から利下げを行い、より低い水準まで引き下げるとの観測が以前よりも高まっています。

以前まで想定されていた利下げよりも、明らかに急速な利下げがマーケットで予測されています。実は、このことが金価格に非常に大きな影響を与えています。

政策金利の引き下げは米ドル安につながる可能性が高い

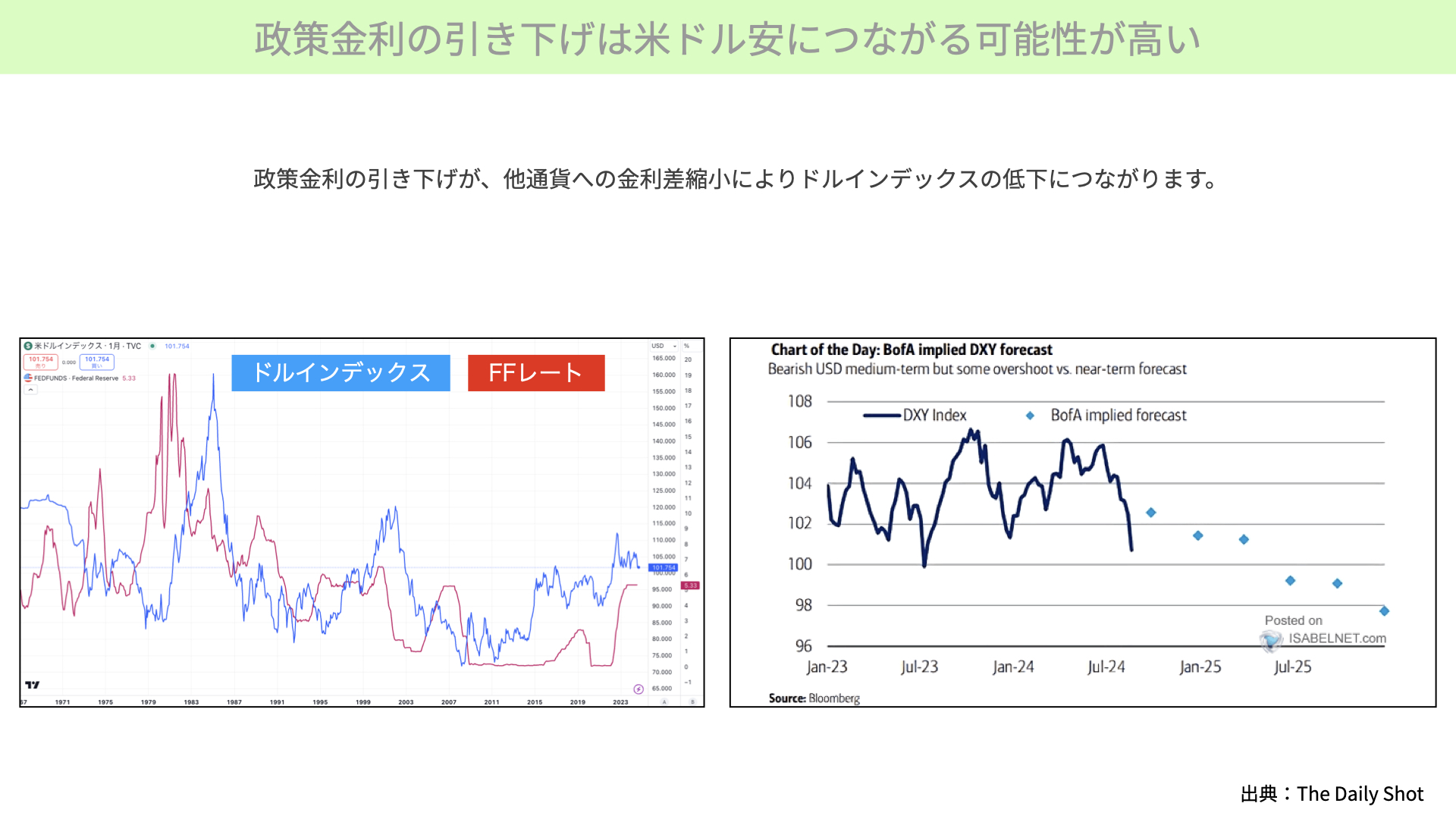

政策金利の先行き見通しが低下すると、なぜ金価格に影響するのでしょうか。その理由は、政策金利の引き下げが他通貨との金利差縮小につながり、ドルの価値が低下する傾向にあると過去の経験則がありからです。

左の図表をご覧ください。赤で示したFFレートは今後徐々に下がってくると予想されますが、相関の高いドルインデックス(様々な通貨に対して加重平均したドルの価値)も同様に下がる、ドル安になる可能性が高いと考えられます。

右のチャート、バンク・オブ・アメリカの予想では、ドルインデックスが2025年の中盤から後半にかけて、より低下するとしています。

このように、まずは政策金利の引き下げがドルインデックスの低下につながると、マーケットは連想しています。

ドルインデックスと金価格の関係

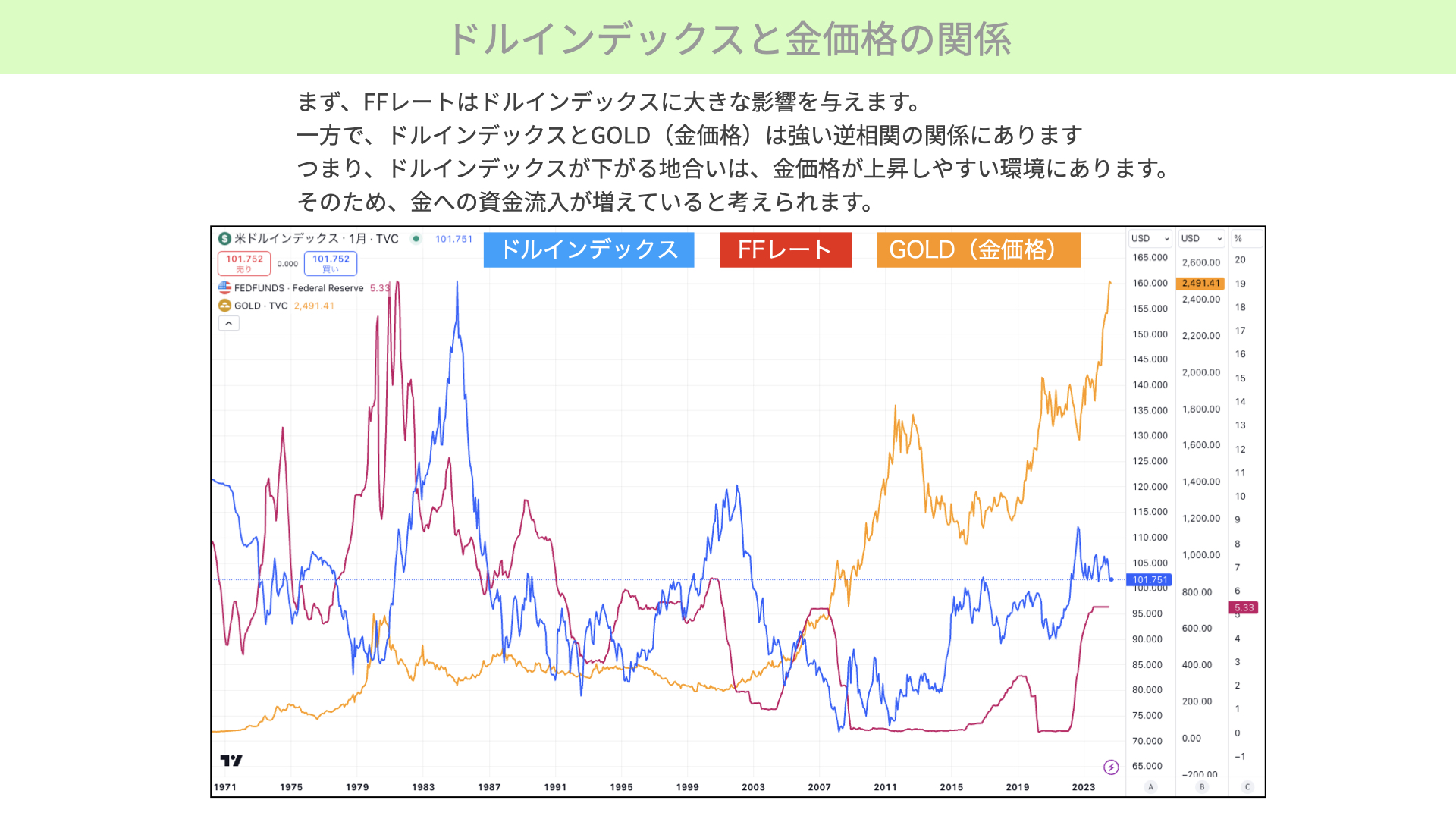

FFレートとドルインデックスは、非常に大きな影響を及ぼし合う関係にあります。一方で、ドルインデックスは金にどのような影響を与えるのでしょうか。下のチャートをご覧ください。

青いチャートがドルインデックス、赤いチャートがFFレートです。このチャートから、今後のドルインデックスの低下は、現在の政策金利の見通しからも想像できます。

黄色で示した金価格とドルインデックスは、非常に強い逆相関の関係にあります。例えば2003年以降、ドルインデックスが大きく下がる局面ではドルが大きく上昇しました。

2012年以降、ドルインデックスの上昇局面では金価格は下落しています。2015年~2019年の停滞期間には、金価格が上昇しました。ここ最近も、ドルインデックスが低下する中で金価格が上昇しています。

FFレートが低下することで、ドルインデックスも低下する可能性が高いと考えられています。そうなると、金価格がこれからも上昇すると市場関係者は予想しているのかもしれません。

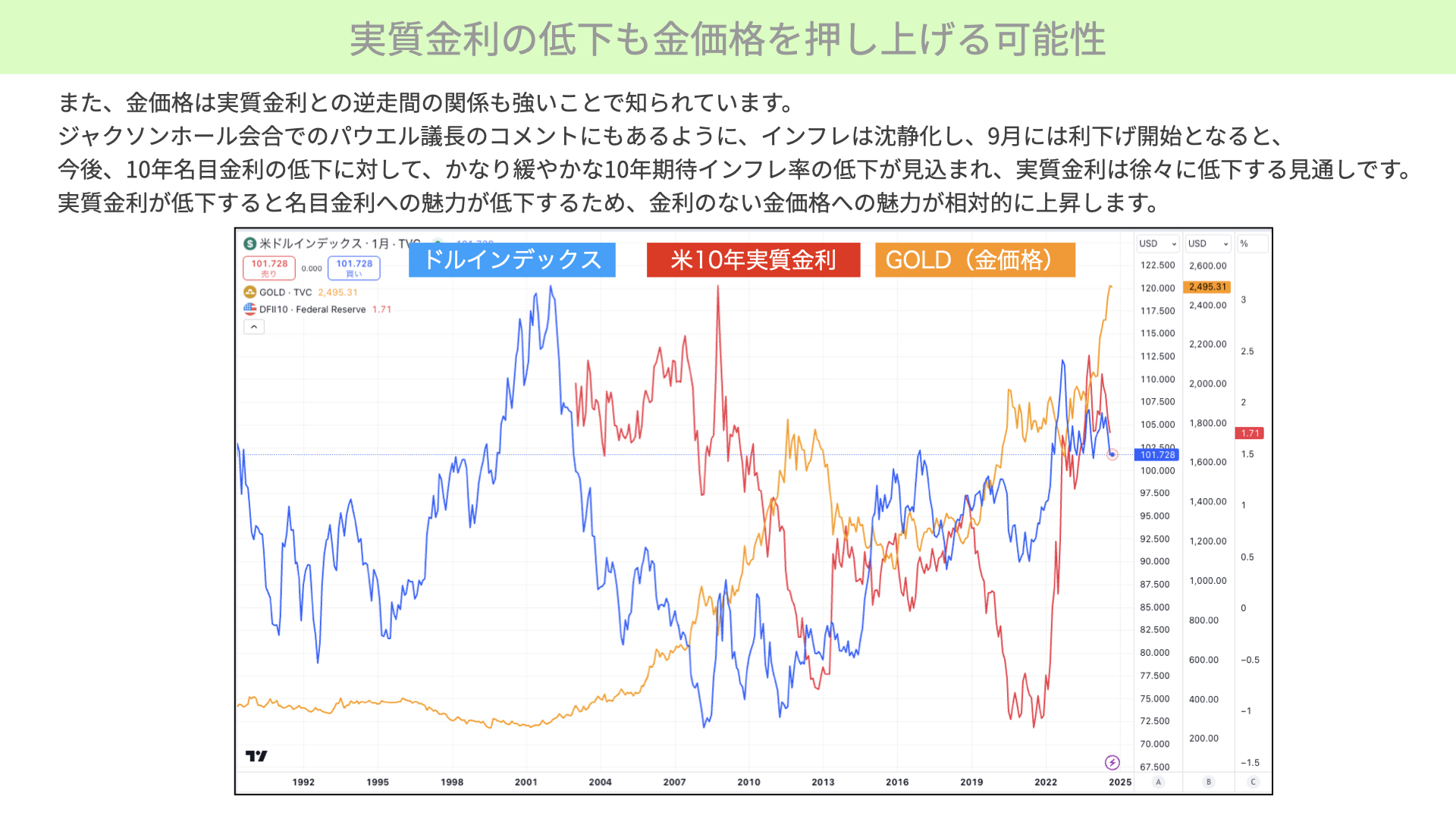

さらに金価格は政策金利のみならず、実質金利とも非常に強い逆相関の関係があると知られています。

今回のジャクソンホール会合で、パウエル議長はインフレが沈静化し、9月には利下げを開始するとコメントしています。

米10年実質金利とは、10年名目金利から10年期待インフレ率を引いたものです。そのため、今後10年金利が低下し、10年の期待インフレ率が仮にそのままの水準に留まる場合、実質金利は徐々に低下することを意味します。

現在の状況では、利下げが急速に進む可能性があります。そのため、10年名目金利の低下が想定されます。

次に10年の期待インフレ率は、緩やかな低下になると言われています。アメリカのインフレは沈静化できたものの、商品価格には引き続き底堅さがあるため、インフレ率の低下は急速には進まないと見られています。10年名目金利の低下に対して、10年期待インフレ率の低下は緩やかになると予想されていますので、10年実質金利は徐々に低下する可能性が高いと見られているのです。

赤で示した10年実質金利をご覧ください。実質金利が低下している局面では、黄で示した金価格が上昇する傾向があります。

チャートを見ても、2008年以降、実質金利が低下した局面では、金価格が上昇していることがわかります。このチャートでは2004年以前のデータは掲載されていませんが、それ以前も同様の関係がありました。

政策金利の低下、パウエル議長のコメントからうかがえるように、今後も10年実質金利が下がる可能性を考えると、金価格が上昇する可能性が考えられます。このようなことから、金融政策、金利面から見ても金に資金が流入する地合いが続いています。

米利下げ開始とリセッションと金の関係

最後に米利下げ開始とリセッションと金の関係です。

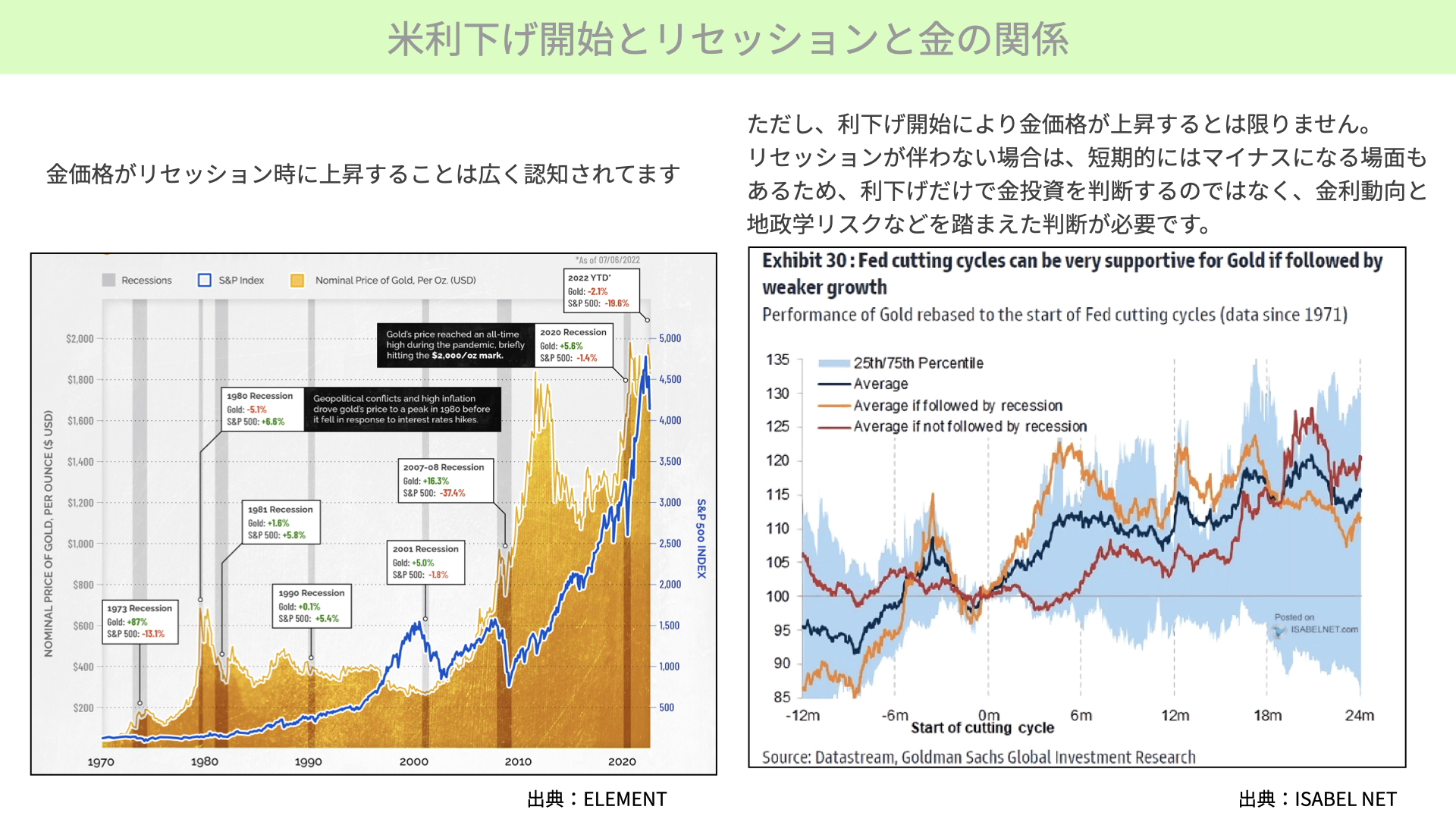

左の図をご覧ください。ファンドマネージャーサーベイでは、リセッションが大きな懸念材料となっていました。実際にリセッションに入るかどうかは別として、ここでご覧いただきたいのは、リセッション時に金がどのようなパフォーマンスを残しているかです。

もし今回リセッション入りしたらとの想定で、グレーの網掛け部分、リセッション入りした場面をご覧ください。S&P 500は多くの場合、パフォーマンスが低下するか、大きくマイナスとなっています。

一方、金の価格は多くのケースで上昇しています。株式市場はリセッション入りすると非常に不安定になる中で、金はそこそこ安定したパフォーマンスを残しています。そのため、金への資金シフトが1つの選択肢となるわけです。

ただし、リセッションの際には金への資金シフトが見られる一方で、利下げが直ちに金のパフォーマンスに結びつくとは限りません。

右の図をご覧ください。青色は金価格の平均パフォーマンスです。横軸0m(利下げ開始直後)以降を見ると、金利低下が進むことで、基本的に金価格はパフォーマンスが良くなる傾向があります。

黄色で示したリセッションを伴う利下げの場合、金価格は大きく上昇していますが、赤で示したリセッションを伴わない利下げの場合、実は、利下げ後6ヶ月間はほとんどプラスのパフォーマンスが出ていません。中長期的にはパフォーマンスが上昇していますが、予防的な利下げで、リセッション入りせずに株式市場が堅調に推移した場合、株式に資金がシフトすることが多く、金のパフォーマンスは低下すると想定されます。

前回記事でご紹介した債券のパフォーマンスとは異なり、利下げをしても金価格が必ず上昇するわけではありません。当然ながら、その時の市場環境にパフォーマンスは大きく依存します。

ただ、S&P 500などが不調なとき、リセッション入りした場合に金価格が上昇すると過去のデータからは確認できます。

過去は、利下げが行われた後にリセッションになるケースも多く、S&P 500、米株を保有する投資家が資金の一部を金にシフトすることで、リスクを下げる効果は十分にあるといえそうです。

ただ、単純に利下げにより金の値上がりを狙う場合、リセッションが伴わないと期待通りの結果が得られない点に注意が必要です。政策金利や実質金利の動向などが、金価格に大きな影響を与えるます。また、地政学リスクもそこに加わります。このような幾つかの要素を考慮した上での判断が必要です。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル