6日に発表された8月の米雇用統計は、非農業部門の雇用者数が前月比で14万2,000人増加したものの、市場予想を下回る結果となりました。加えて、6月と7月の雇用者数が下方修正されたことから、雇用拡大のペースが鈍化していることが明らかです。一方で、失業率は前月の4.3%から4.2%へと低下し、市場の予想通りの結果となりました。また、平均時給は前月比0.4%の上昇となり、市場予想の0.3%を上回る結果となっています。

これを受けて、市場では米国の労働市場が過熱状態から正常化しているのか、それとも減速が進んでいるのかという疑念が広がっています。特に、9月17~18日に予定されているFOMC(連邦公開市場委員会)での政策金利が注目されています。FRB(連邦準備制度理事会)のウォラー理事は6日の講演で、「次回会合で政策金利を引き下げる時が来た」と発言しており、市場では利下げの可能性が高まっています。ただ、労働市場の減速を示すデータが続々と出てきており、0.25%ではなく0.5%の利下げが行われるのではないかという見方もあります。

そして、8月雇用統計の発表を受けて、6日の米国株式市場は大きく下落しました。ダウ工業株30種平均は続落し、前日比410ドル34セント安の4万0345ドル41セントで取引を終了。この下落は、労働市場の軟化や米国景気減速への懸念が背景にあり、株式の売りが広がった結果です。

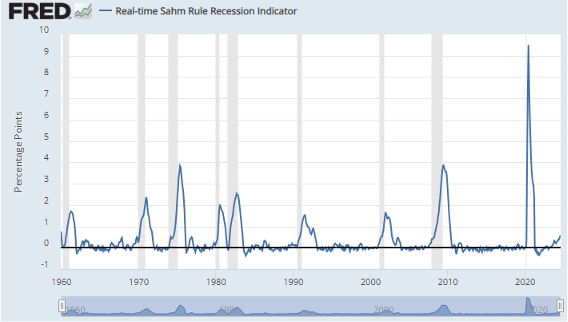

また、昨年末頃から一般にも広く知られるようになった「サーム・ルール」が再び注目されています。このルールは、過去12カ月で最も低かった失業率に対して、直近3カ月の失業率が0.5ポイント以上上昇すると、景気後退のリスクが高まるとされる経験則です。クローディア・サーム氏が提唱したこの指標によれば、今回は0.57%と前回の0.53%から拡大しており、リセッション(景気後退)の兆候が強まっていると考えられます。

出典:FRED

出典:FRED

今回の雇用統計に対する金融市場受け取り方が重要です。今回の雇用統計がリセッションの決定打にならなかったことで、「FRBが0.5%の利下げでインフレ圧力を再燃させるリスクに配慮し0.25%の利下げにとどめる可能性があり、そのことで景気後退のリスクが高まるのではないか」という不透明感に対して、しばらくマーケットは耐えなければならないということです。

また、労働市場が減速していることは間違いない中で、次回のFOMCでは0.25%にとどめた場合、年内の残り2回の会合でFRBが積極的に対応をするように市場が催促する催促相場に突入する可能性があります。

一方で、9月のFOMCで利下げに踏み切れば、雇用環境や景況感が悪化していることを認めたと証左と判断される可能性があるため、FRBとしてかなり難しい舵取りが求められています。

このようなことから、今後も市場の波乱は続く可能性が高そうです。

来週の為替市場や株式市場も、FRBによる利下げ見通しに大きく左右されることが予想されます。雇用統計が示す労働市場の軟化を受け、9月以降の利下げペースがどのように進むのかが焦点となるでしょう。また、米大統領選に向けた討論会(10日)など、政治的なイベントも市場に影響を与える可能性があります。現状、インフレ懸念よりも労働市場の軟化が市場の関心を集めていますが、11日発表のCPI(消費者物価指数)の結果次第では、FRBがさらなる景気減速リスクを警戒し、9月に大幅な利下げ(0.5%)に動く可能性が高まる恐れがあります。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル