本日のテーマは米国株とドル円です。

一般的に米国の利下げ局面では、米金利が下がるため、ドル安/円高になる、というイメージを持たれる方が多い方と思います。そこで本日は、過去の利下げ局面でドル円がどのような動きをしたのか、分析をしていきます。

今月の9月17日~18日のFOMCにおいて、ほぼ間違いなく利下げになります。この利下げが、為替相場にどのような影響を与えるのか、特にドル円に対して多くの注目を集めていると思いますので、ぜひ最後までご覧ください。

[ 目次 ]

1989年以降の米利下げ後のドル円相場

米利下げが必ずドル安になるとは限らず

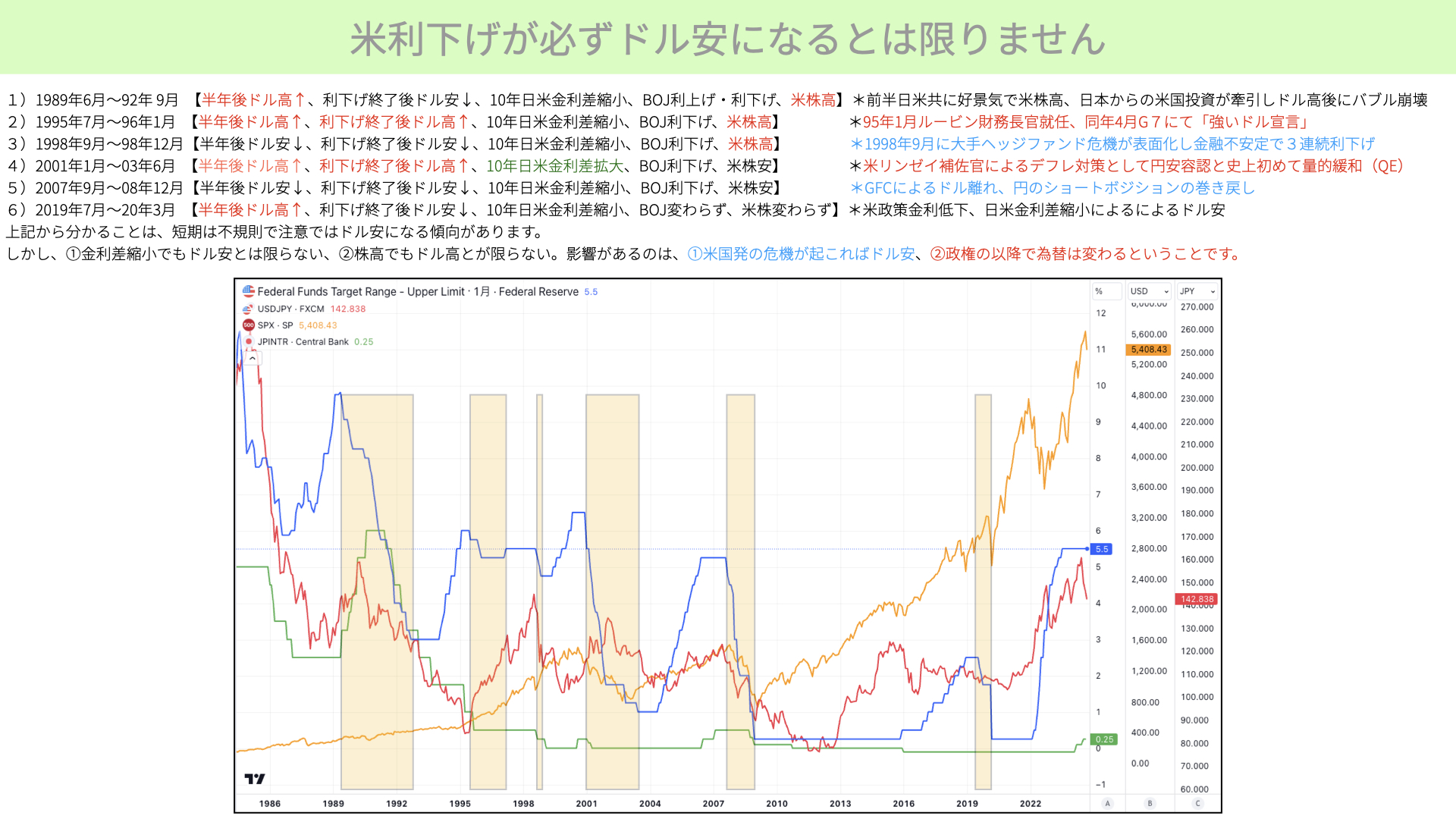

ここでは1989年以降、過去6回の利下げのケースを取り上げました。

結論としては、アメリカの利下げ自体が、必ずしもドル安につながるわけではありませんでした。もちろん、利下げ自体は金利低下を招くため基本的にはドル安の要因となりますが、為替にはその他の要因も大きく影響します。そのため、必ずドル安になるといった予断を持たず、為替は状況次第でどのようにでも動くことをご理解いただければと思います。

下の図表をご覧ください。青いチャートはFFレート、赤いチャートはドル円レート、黄色いチャートがS&P500、緑のチャートが日本の金融政策です。

黄色網掛けは過去6回の利下げ局面を示しています。過去6回のうち、利下げ開始から半年後にドル高となったケースは4回です。一方で、利下げ終了後まで期間を延ばすと、2回がドル高、4回がドル安になっています。このように、利下げを行ったからといって必ずしもドル安を招くわけではない、ということがご理解いただけたかと思います。

また、米国の利下げにより10年の日米金利は基本的に縮小傾向にありますが、状況によっては2001年のように日米の金利差が広がることもあります。

FRBが利下げを行っている間、日本銀行の金融政策はまちまちで、利上げ、利下げ、政策を変更なしなど、さまざまなケースがありました。色々な状況の中でも、このような結果になりました。

また、株価についても株高、株安とまちまちで、この動向が直接的な影響を与えているとは言えません。これらを前提に、どうしてドル円がこのような動きになったのかを簡単に確認してみましょう。

まずは1989年~1992年の利下げのケースをご覧ください。利下げを行ったことで、通常であればドルが安くなるはずですが、なぜかドル円が前半上昇しています。

ちょうどこの1989年は日米ともに景気が好調でした。日本はバブル期の後半で、余剰利益を海外投資に振り分け、米国債や米国の不動産をひたすら購入していました。そのため、大量の円売りドル買いが起こったため、利下げ開始後でもドル高になりました。

ただ、その後の日本経済は低迷期に入り、同時に米利下げの効果が色濃く出始め、結果、ドル安に移行していきました。これから分かる通り、アメリカの政策金利だけでなく、結局は、アメリカに資金が流入するかどうかがドル円に大きなインパクトを与えることがわかります。

2番目のケースは1995年です。この時は利上げ開始から終了までドル高でした。

背景には1995年1月、利下げの6ヶ月前に元シティグループの会長、元ゴールドマンサックスのロバート・ルービン氏が財務長官に就任し、同年4月にG7で強いドル宣言を行ったことで急激にドルが強くなったことが背景にあります。

時の政権がドルを強くしようと動いた結果、このようにドルの大幅な上昇を引き起こしたのです。利下げが必ずしもドル安になるとは限らない一例と言えるでしょう。この時期については後ほど詳しく見ていきます。

3番目は1998年9月~12月です。この時は開始から終了までドル安となっています。素直に利下げの効果が出たと言えます。

ただし、注意すべきポイントがあります。1998年は世界的な金融不安が起きた年で、多くのヘッジファンドが崩壊しました。特にLTCMという著名大手ヘッジファンドが破綻したことで、ドルのレバレッジ解消が進み、強烈なドル売りが進行しました。

つまり、このドル安はアメリカ発の金融危機が引き金となっており、単純に金利引き下げがドル安を招いたわけではありません。また、ドル利下げの背景には破綻があり、必ずしも利下げが強く影響するとは限らないと言えます

4番目の2001年~2003年にかけて利下げは、ITバブルの崩壊時期で、開始後も終了時もドル高になりました。

この背景には日米の経済政策や金融政策があります。親日派のリンゼイ補佐官は、2000年前半、日本がデフレに苦しんでいたことを受け、日本を救うために円安を容認する措置を取り、日銀は初めての量的緩和(QE)を行いました。

同じ時期にアメリカは利下げを実施しましたが、日本が量的緩和を行った結果、日本の量的緩和の効果が勝り、ドル高が進みました。政策当局の意向が非常に強く出たのが2001年の為替の特徴です。

5番目の2007年9月~2008年12月はドル安が続きました。リーマン・ショック、グローバルフィナンシャルクライシスが起こり、政策金利と一緒にドル円も大きく下がっています。

ただし、これは1998年と同じく、アメリカの金融機関の破綻によるドル離れが影響しています。また、円のショートポジションが過去最高となり、巻き戻されたことも円高の一因となりました。利下げよりも金融機関の破綻がドル安を招いたと言えます。

最後に6番目の2019年7月~2020年3月、コロナショック前後に行われた利下げです。短い期間ではあったものの、最初はドル高、後半は政策金利が大きく下がる危機的状況だったことを受けてドル安となりました。この際は、日米金利差の縮小の影響が大きかったと言えるでしょう。

為替は利下げ要因だけでは動かない

このように過去6回の利下げ局面は、ドル高になることもドル安になることもありました。金利差が縮小しても、必ずしもドル安になるとは限らないのです。

また、株高だからといって必ずしもドル高になるとは限りません。

金利差の縮小に加え、アメリカ発の金融危機が起こればドル安になります。時の政権の意向によっても、為替は大きく変動します。

現在はアメリカの金融機関が破綻する兆しは見られませんので、そのことを理由としたドル安は起こりにくいでしょう。

次に、過去の6回のケースと今の状況の違いを簡単に確認してみましょう。

利下げ開始後に見ておくべきポイント

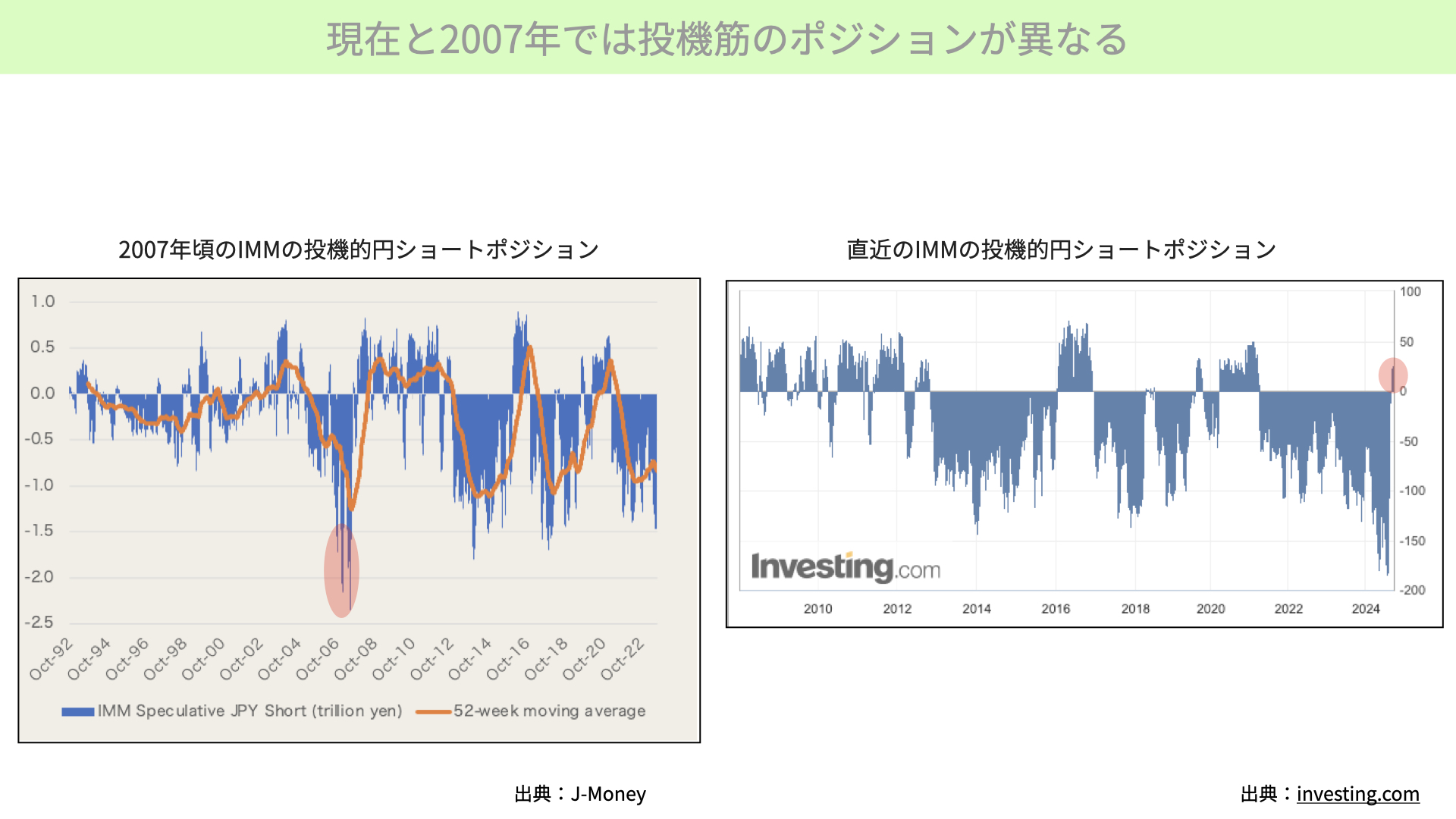

現在と2007年では投機筋のポジションが異なる

左のグラフは、シカゴ・マーカンタイルにおける投機筋の円ショートポジションです。2007年は最も大きく円売りが進められた年です。この時は、金融機関の信用不安が台頭し、アメリカの景気は悪化し、レバレッジ解消のために投機筋が円のショートポジションを急速に閉じました。リーマン・ショックの影響でドルを売って円に戻す動きが進み、円のロングポジションが急激に拡大したのです。

そのため2007年は強烈な円高が進みました。

さて、右の図表は現在のドル円の投資筋のポジションです。2024年8月上旬に日銀の利上げをきっかけとして、円のショートポジションが強烈に巻き戻され円高が進みました。しかし、現在は円のロングポジションに転じています。このように円のロングポジションが積み上げられた後、FRBが利下げをして、金利が低下してきたとしても、これ以上の円のロングポジションの積み上げには限界があります。マイナスキャリーになるからです。つまり、2007年のように利下げ後に強烈に円高が進んだケース、ドル円のポジションは、現在のIMMのポジショントイとは大きく異なります。このような投機筋のポジションが理由となり円高が進むというシナリオは、やや考えづらいというのが1つ目のポイントです。

新政権の為替政策に注目

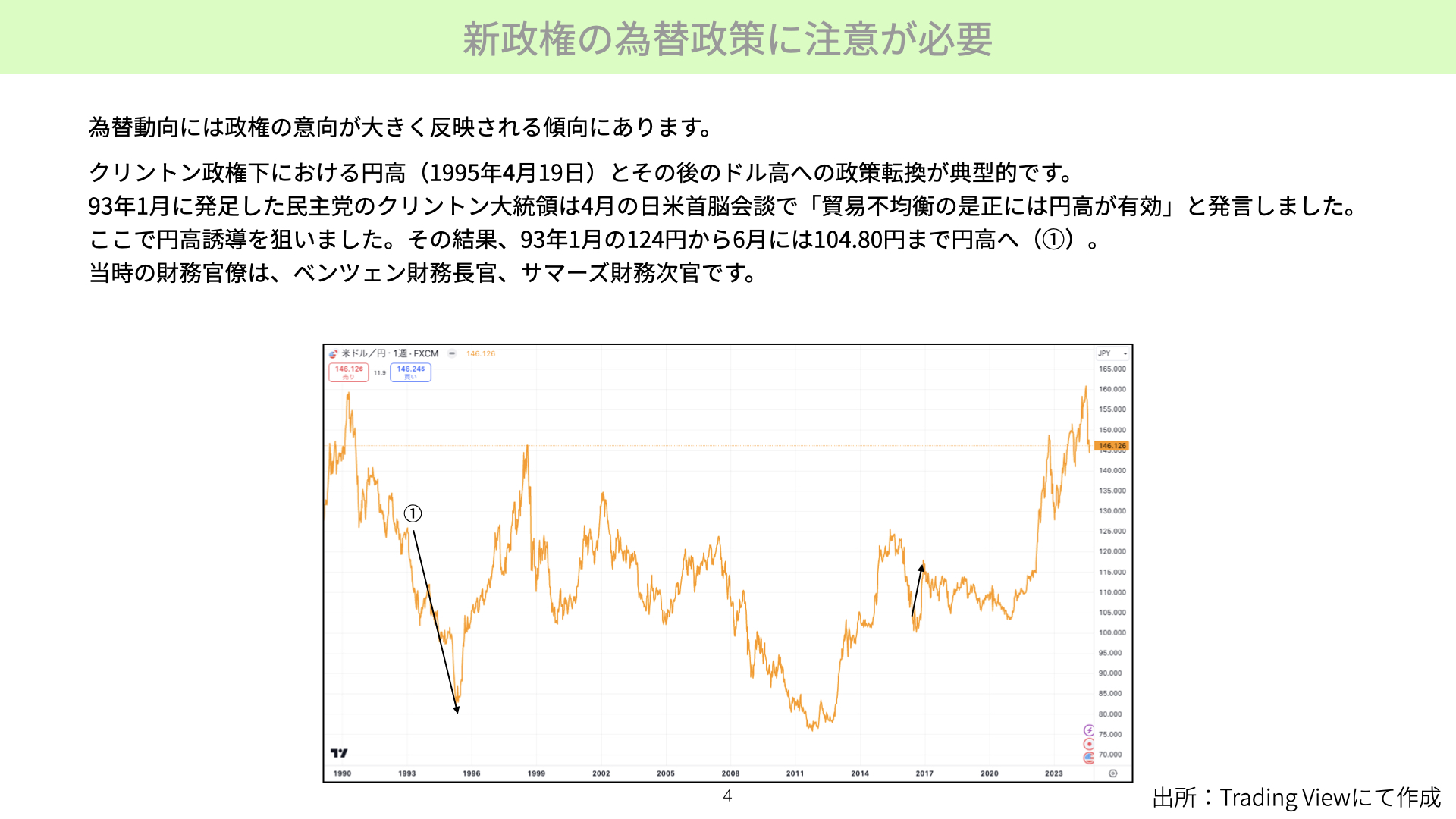

2つ目のポイントです。為替動向には政権の意向が大きく反映される傾向があります。

1995年を例にご説明します。クリントン大統領は、日米間の貿易不均衡の是正には円高が有効と考え、強烈な円高が進みました。

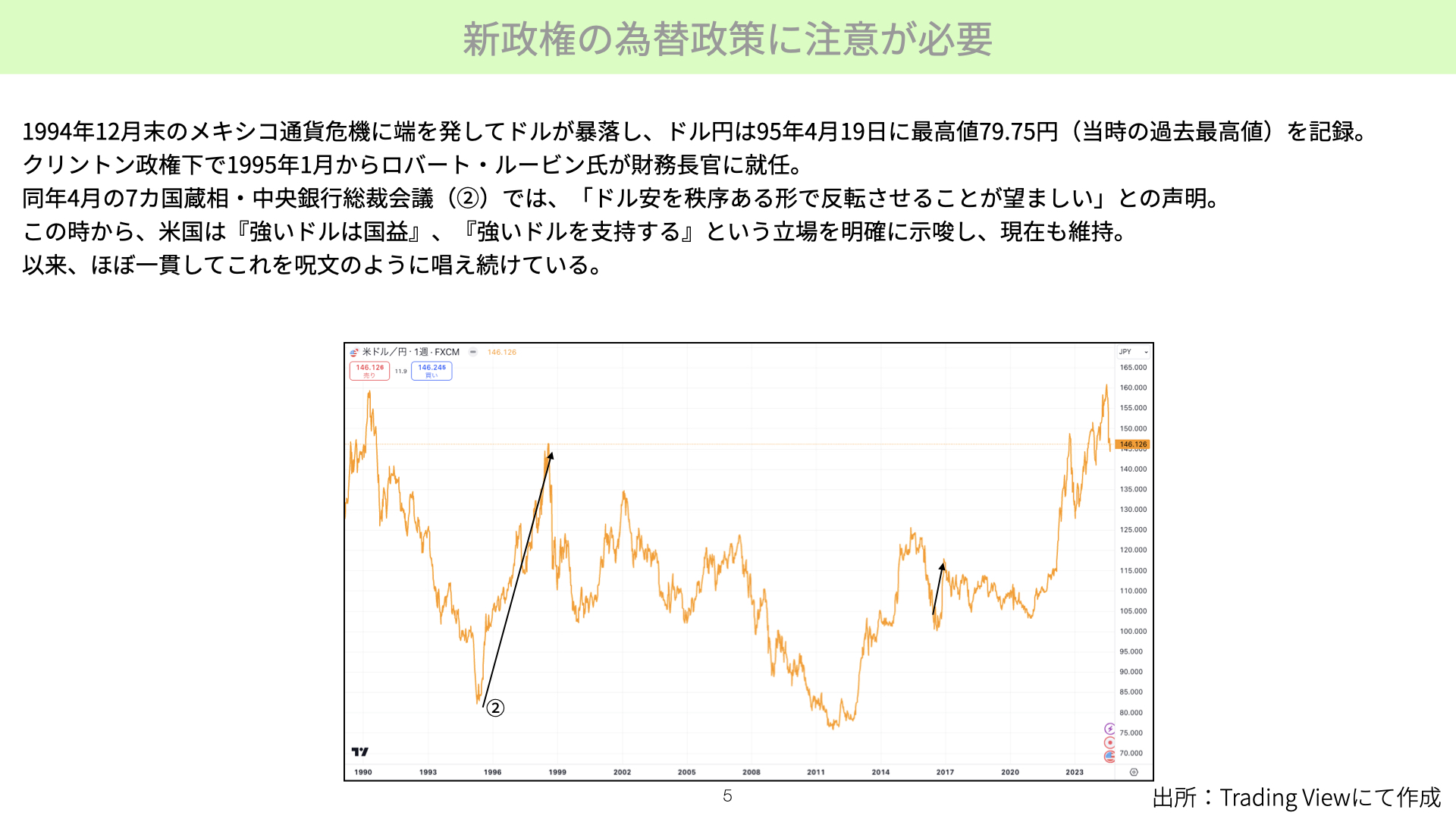

しかし、その後は大きく円安に向かっています。その背景はドル安です。この時、メキシコ通貨危機が起こりドルが暴落しました。この影響でアメリカはドルの地位がちゃんと維持できるかどうかについて強い危機感を抱きました。その結果、1995年4月、ロバート・ルービン財務長官がG7中央銀行総裁会議で「ドル安を秩序ある形で反転させることが望ましい」と発言。この時から、米国は「強いドルは国益」「強いドルを支持する」立場をとり、大きくドル高・円安が進みました。

その時、米国では利下げが行われていたものの、このようなドル高政策により強烈なドル高が進んだのです。

今年は米大統領選挙の年です。新しい政権による為替政策次第では、利下げの最中でもドル高となる可能性は十分にあります。そのため、大統領選挙に多くの人々が注目しています。

米大統領選挙の影響を加味する必要があり

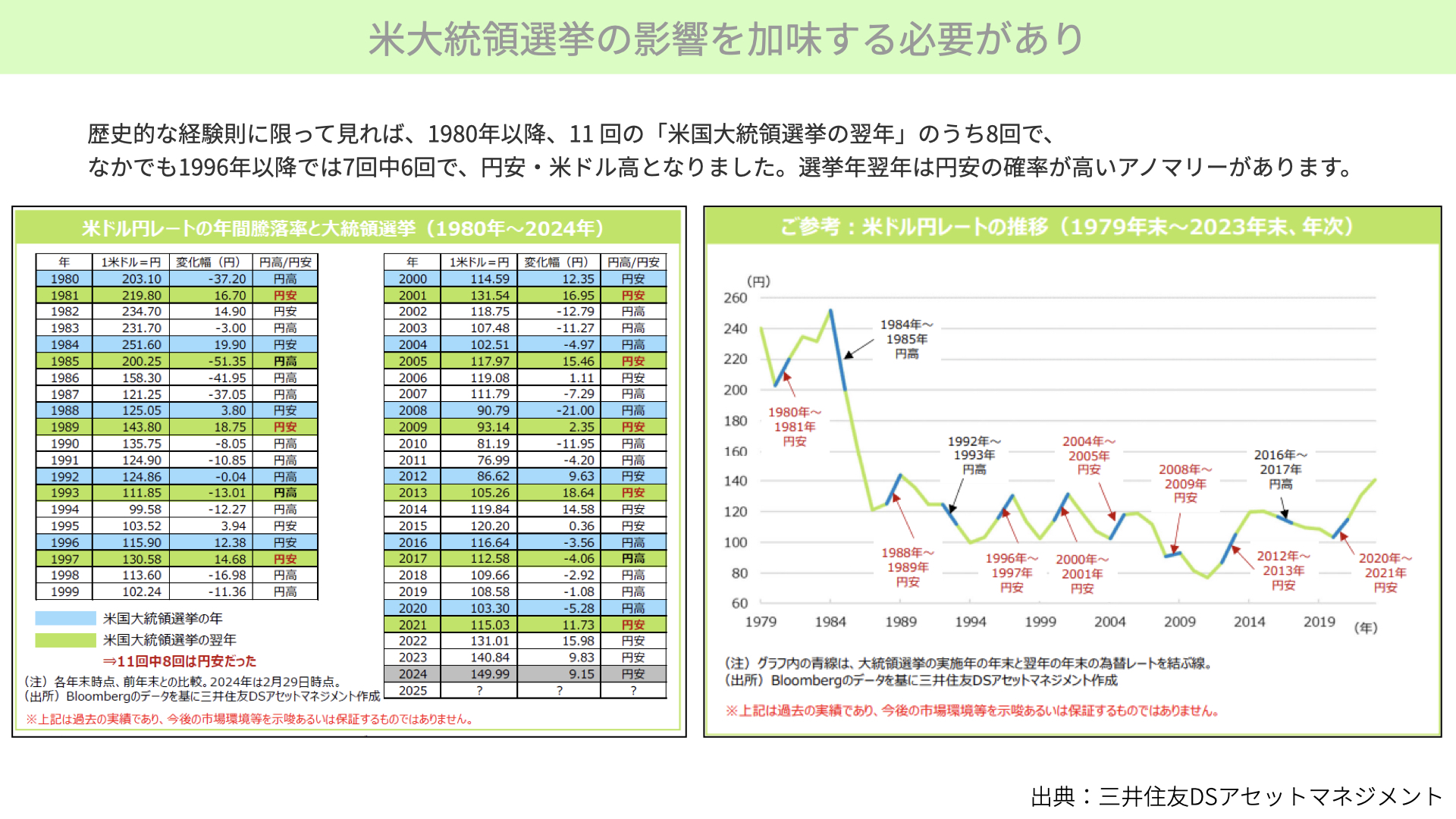

最後に、三井住友DSアセットマネジメントから引用した資料をご覧ください。今年の大統領選挙は、利下げとともに注目されています。

1980年以降、11回の大統領選挙の翌年(今回で言えば来年)は、11回中8回が円安、1996年以降は7回中6回が円安・ドル高です。利下げによって日米の金利差が縮むことは確かですが、大統領が新しく就任した後は、ドル高政策をとる可能性が高まります。

新大統領は財政政策を拡大する可能性高く、国債を増発することで長期金利が上昇し、ドル高要因となることが想定されます。

今回は利下げと大統領選挙のタイミングが重なっています。為替見通しを立てる際には、利下げだけで判断するのではなく、新大統領の為替政策、また、1996年や2007年のように金融危機が起こる可能性があるのかないのか、また、ドル円の投機筋のポジションがどうなっているかなど、それ以外にも数多くの考慮すべきポイントがあります。

FRBの利下げにより金利差が縮まることで、必ずしもドル安になるとは限りません。金利差の縮小がドル安になる、ドル高になるといった単純な話ではなく、結局は、マーケットの状況を見ながら判断し、ドル円の動きをしっかりと見極めていく必要があります。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル