本日は、米国株利下げ後に期待できる投資対象をお伝えします。先週のFOMCにおいて0.5%の利下げが決定されました。利下げ開始後、過去の局面ではどういったアセットクラスが上昇し、今回も期待できるを見ていきます。

[ 目次 ]

利下げ開始後に期待できるアセットクラス

過去の利下げ局面のパフォーマンス

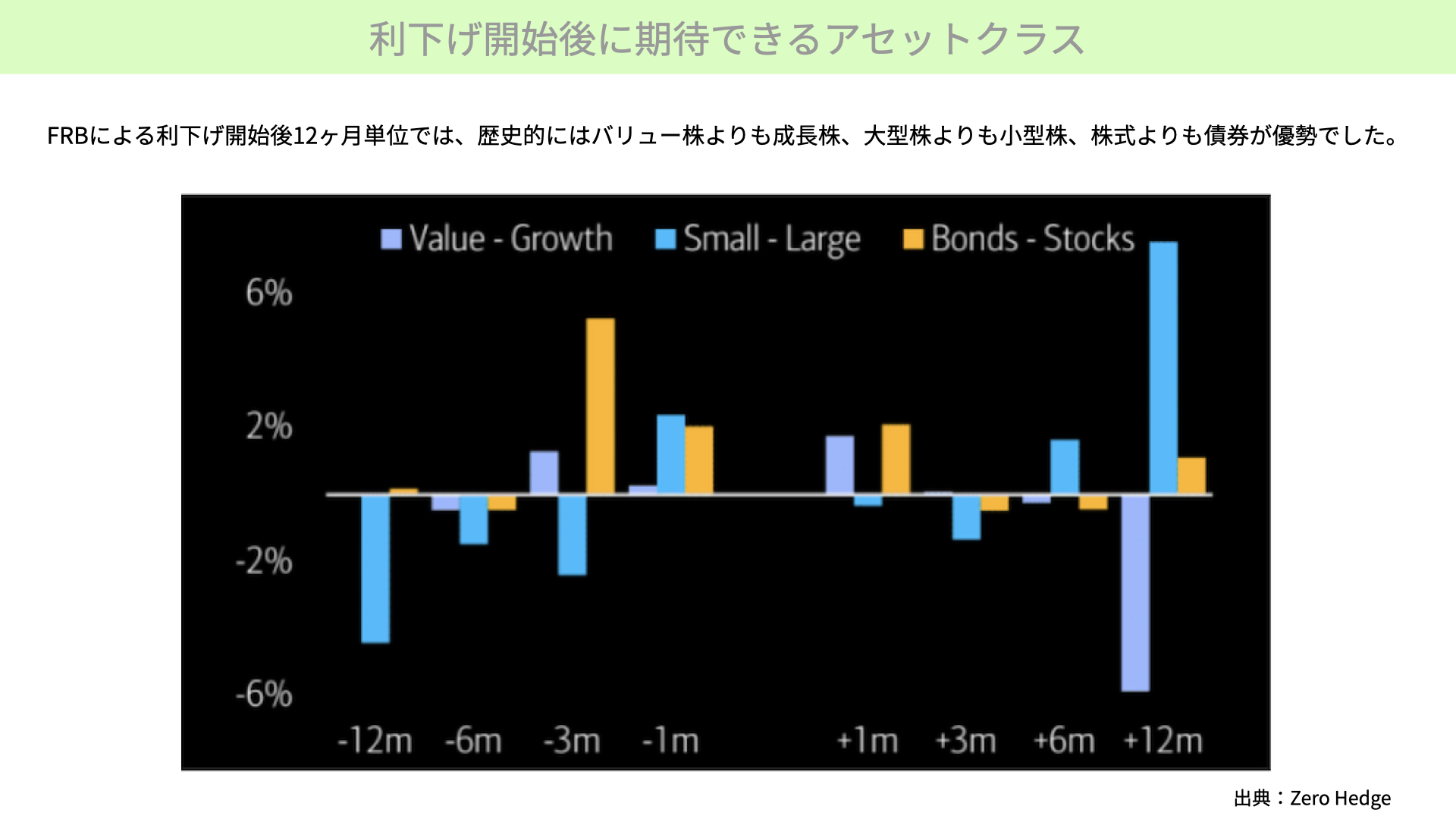

最初に、過去の利下げ期間において、どのアセットが上昇したかを確認します。今回比較するのはバリューとグロース、小型株と大型株、債券と株式です。

図表のx軸は利下げの前後12ヶ月を表していますが、ご覧になっての通り、利下げから1~6ヶ月後の結果はまちまちです。もちろん、環境が異なるとパフォーマンスも異なるわけですが、12ヶ月後にはある程度パフォーマンスに明確な差が出ていますから、参考になります。

12ヶ月後には、バリューがグロースに対してアンダーパフォームしています。つまり、12ヶ月単位で見ると成長株(グロース)優位だとわかります。

一方でスモール、ラージの比較ではスモールキャップが大きく上昇しています。金利が下がることで恩恵を受けやすい小型株がオーバーパフォームする傾向が確認できました。

最後に債券と株式の比較では、少しではありますが債券のパフォーマンスが上回っています。平時であれば株式市場のリターンが高くなりますが、利下げ局面12ヶ月後には債券のリターンが上回る傾向があります。

この傾向を踏まえて、通常時よりも利下げ後はいつもより多めに債券を保有するという戦略は常套手段です。

これを踏まえた上で、現在の状況ではどういう点に注目すべきなのでしょうか。

現在の市場環境

大幅利下げを好感する市場

1つ目です。先週のFOMCにおけるパウエル議長のコメントには、非常に注目すべきポイントがあります。

7月雇用統計などのデータが7月会合前にあれば、7月FOMCで利下げに踏み切ったかもしれないとパウエル議長はコメントしました。それだけ雇用が悪化していることを認めたことになります。

記者から利下げの遅れを指摘されると、パウエル議長は「我々は遅れをとっているとは思っていない」と強調し、米国経済は好調、労働市場についても心配していないと、市場の懸念を払しょくしています。

ただ、このコメントには、明らかに矛盾があると感じます。予備的な利下げが必要で、しかも、0.5%もの大幅な利下げが必要だと考えたということは、内心は経済が好調で労働市場を心配しなくてもいいと思っているわけではなく、今の経済状況に懸念を持っているのではないかと考えられます。

それを裏付けるものとして、今回の記者会見では「リスクマネージメント」という言葉が度々使われました。これは予備的な利下げを行い、今後も雇用が悪化すればさらなる機動的な利下げを行うことを意図していますから、ここにFOMCの懸念が伺えます。

マーケットはソフトランディングできる可能性が高まったと捉えています。パウエル議長が言うように、経済が好調で、労働市場がある程度コントロールできるのであれば、ソフトランディングは当然可能でしょうが、実際はどうでしょうか。

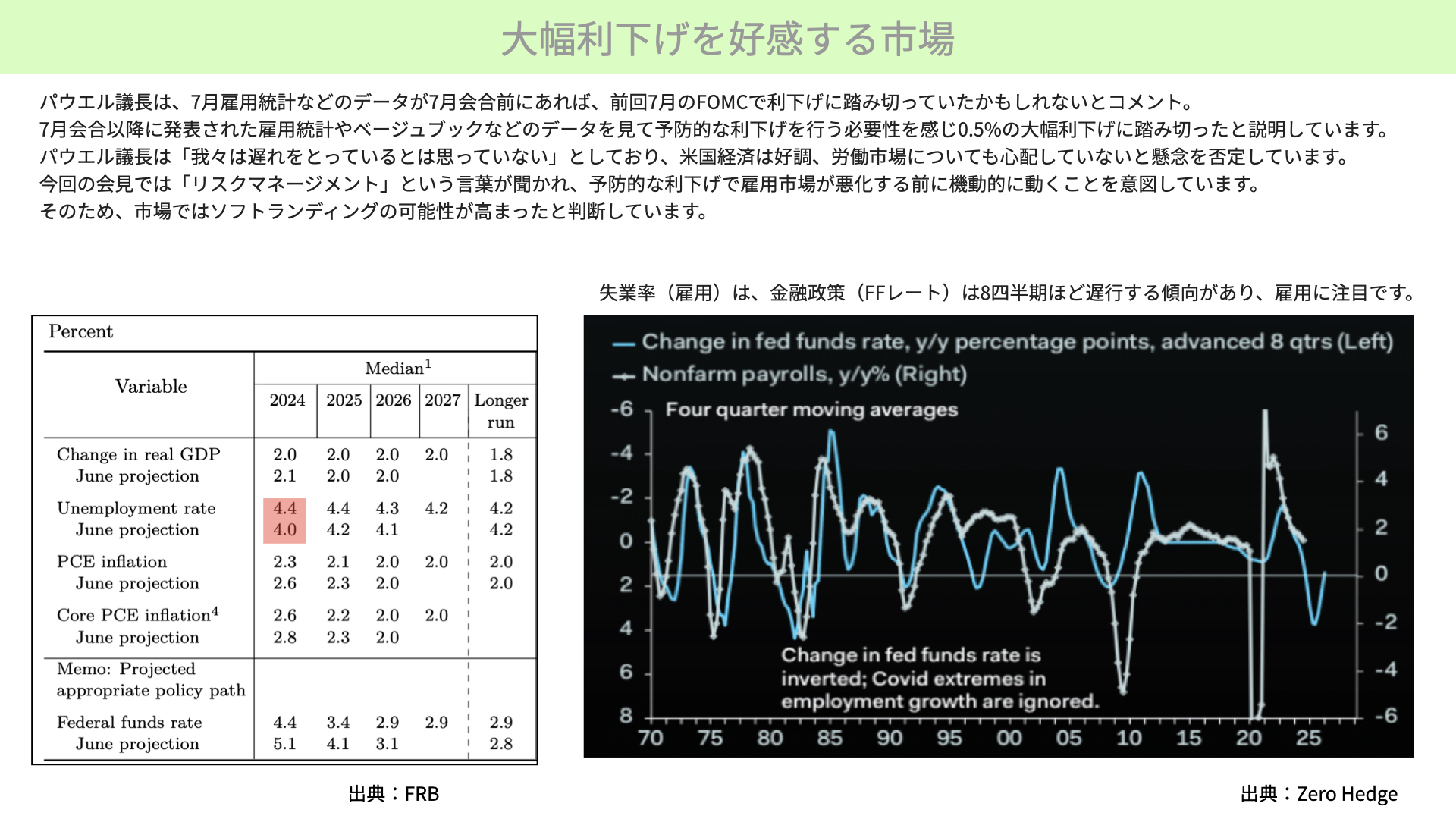

左の図表をご覧ください。2024年末失業率が4%から4.4%と0.4%上昇していますが、この程度であれば心配ないとマーケットは考えています。ですが、本当に4.4%で留まるのかどうかは今後の焦点となるでしょう。

また、経済は好調と述べていますが、ベージュブックから利下げの必要性を感じていることから、本当に2%の成長が実現できるかにはやや不安が残ります。

さらに2025年、2026年の失業率は4.4%から4.3%と完全にコントロールできているように見えますが、本当に実現可能かは疑問です。

右の図表をご覧ください。こちらは失業率と金融政策の関係を表しています。青いチャートは前年比でのFFレートの変化を表しており、利下げが行われると上に、利上げを行うと下に向かいます。薄いチャートは失業率を表し、下に向かえば向かうほど失業率の上昇を表します。

失業率はFFレートに8四半期遅れて連動する傾向がありますから、今の失業率上昇は、以前の利上げの影響をもろに受けていることとなります。今回利下げに転じましたが、その効果が出るのは8四半期後ですから、今後も失業率が上昇する可能性があると懸念されます。

過去の実績を見る限り、失業率は4.4%を超えてもおかしくありません。そうなれば、FRBが元々懸念していた雇用悪化、景気後退の可能性も十分にあるのではとマーケットは懸念しています。10月4日の雇用統計、ISMを含めた雇用に関する指標次第では、今の楽観ムードが一変する可能性があります。今後も雇用への注目が必要です。

失業率が上昇した場合は債券の優位性が増す可能性が高い

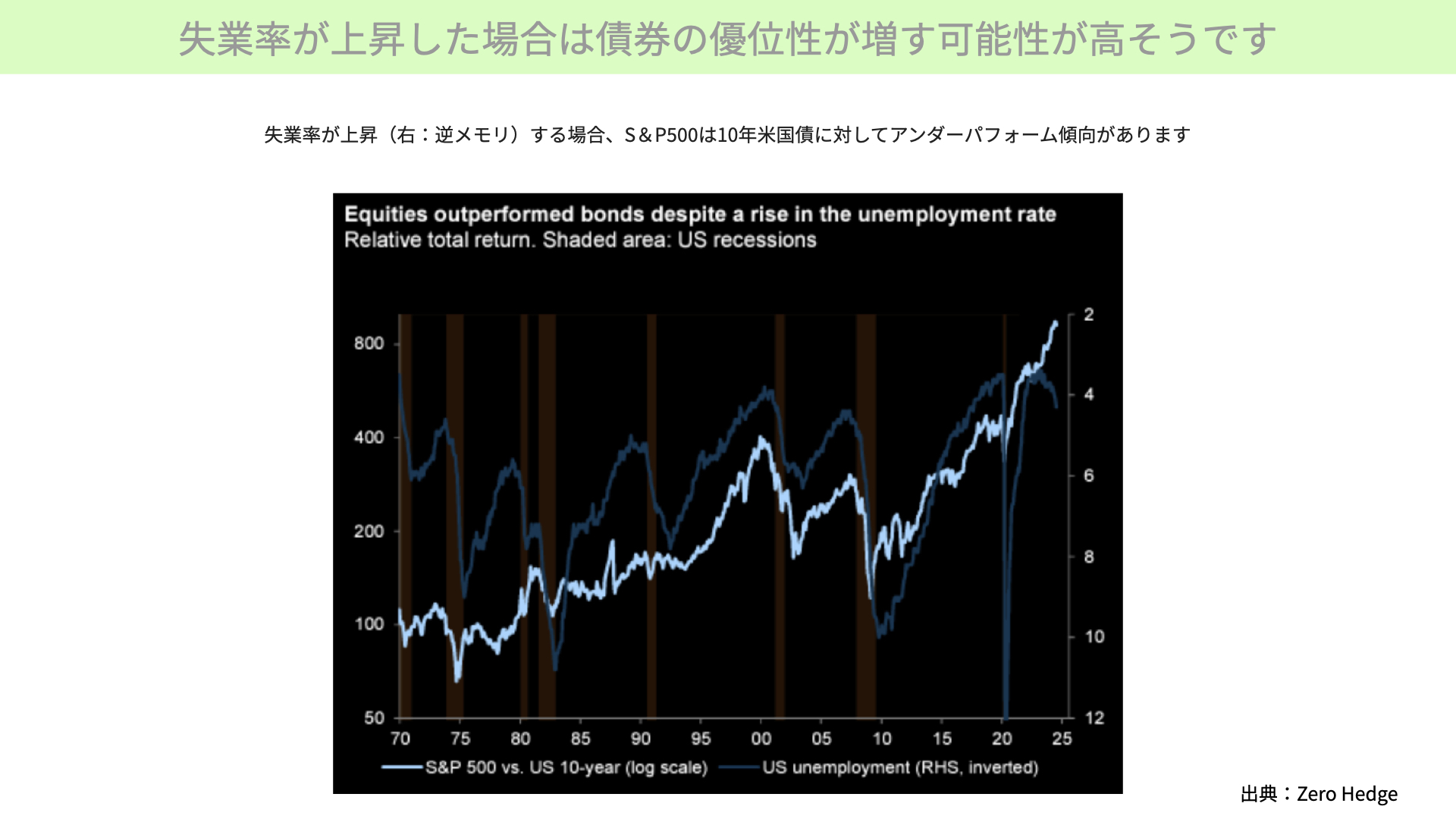

利下げを行った後は、株式よりも国債の方が少しオーバーパフォームすると冒頭でお話しました。さらに加えるポイントがありますので、こちらのチャートをご覧ください。

水色のチャートはS&P500と米国債の比率を表しています。水色のチャートが上昇すると、S&P500が米国10年債に対してオーバーパフォームしている状態、下に向かうと米国債がオーバーパフォームしている状態を表します。

それと相関が比較的高いものが濃いチャートです。こちらは失業率を表しており、下に向かうと失業率上昇を表します。過去の流れから見ると、失業率が上昇すれば、株よりも債券の方がオーバーパフォームする可能性が出てきます。利下げ開始後には債券が若干上回るとご説明しましたが、失業率が上昇すれば、債券にお金がよりシフトする可能性があることにはぜひ注意いただければと思います。

失業率が4.4%でコントロールできることがベースシナリオとなり、楽観ムードが漂っていますが、これが崩れることがあれば様々な影響が出ますので注目です。

グロースが優位でも注意すべきこと

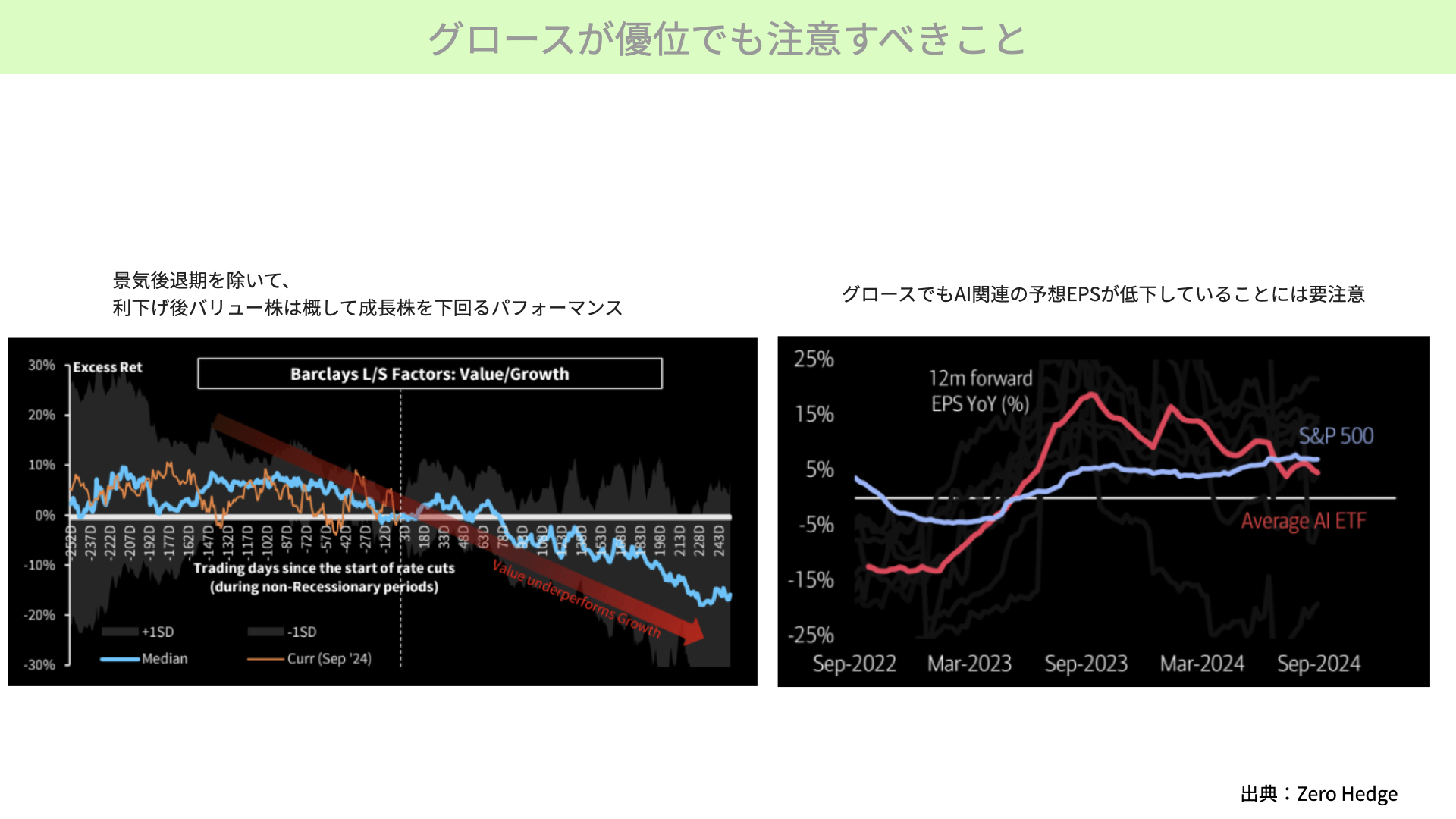

さらに注意いただきたいことがあります。グロース優位と冒頭でお話ししました。左のチャートを見ると、バリューは利下げ開始後アンダーパフォームしています。基本的には利下げ開始後はグロース優位なことは間違いありません。

ただ、これは景気後退期を除いた結果です。景気後退に入ると、グロース株がアンダーパフォームする傾向が見られます。過去の実績から見ると、利下げ開始後はグロースの方がいいですが、景況感の悪化を伴えばグロースの成長にも鈍りが出てくることを把握しておく必要があります。

次に右のチャートをご覧ください。グロースが成長するシナリオを描いたとしても注意すべきことがあります。青いチャートのS&P500が成長を維持している一方で、赤いチャートのAI関連企業のEPS予想は低下し、S&P500を下回ってきています。景気後退を伴わず、グロース株かつAI関連小型株への投資を考える際には、AI銘柄のEPSが鈍化しているため、個別銘柄の選定が必要であることは念頭に置いていただけますと幸いです。

冒頭で確認したベースシナリオに加え、今後、失業率がどうなるのか、景気後退はどうかを確認する必要があります。またグロース小型株を買う際には、AI株の中でも銘柄がEPSの成長を保てているかどうかを確認しなけれなりません。大幅利下げによりマーケットには楽観ムードが漂っていますが、このような注意点があることに踏まえてご検討いただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル