本日のテーマは、 米著名投資家ハワードマークスが指摘する米国株の要注意点をお伝えしたいと思います。

先週は1月20日にトランプ大統領が就任し、マーケットのボラティリティが上がるとの見方が多く、警戒ムードが当初は漂っていました。しかし、実際に蓋を開けてみると関税の導入は予想外にソフトにスタートしました。加えてダボス会議では、OPECに対して原油価格の引き下げ協力を依頼し、原油が下がれば利下げができるとの発言などもあり、長期金利は低下、それによりドルインデックスの低下が起こったことで米株式市場は堅調に推移しています。

そこで本日は、まず最初に先週の振り返りとその背景を簡単に確認したうえで、後半は、有名な投資家のハワードマークスが1月2日に出したメモを踏まえ、今のアメリカが抱える注意点をお伝えしたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

トランプ就任後の市場動向

トランプ政権発足後も株価は堅調

まずは先週の振り返りです。トランプ大統領の就任後、米国株が大きく動くのではないかと思われていましたが、実際には1週間でダウが+2.15%、S&P500が+1.74%、ナスダックは+1.6%の上昇となりました。

この背景には2つのポイントがあります。

1つ目はドルが安くなったことです。トランプ大統領は想定よりも関税を緩やかに導入するように見えます。さらに原油高を引き下げるようにOPECに呼びかけました。これによりインフレが低下すればFRBが年2~3回の利下げに踏み切る可能性があるとマーケットが感じ取りドル安となっています。

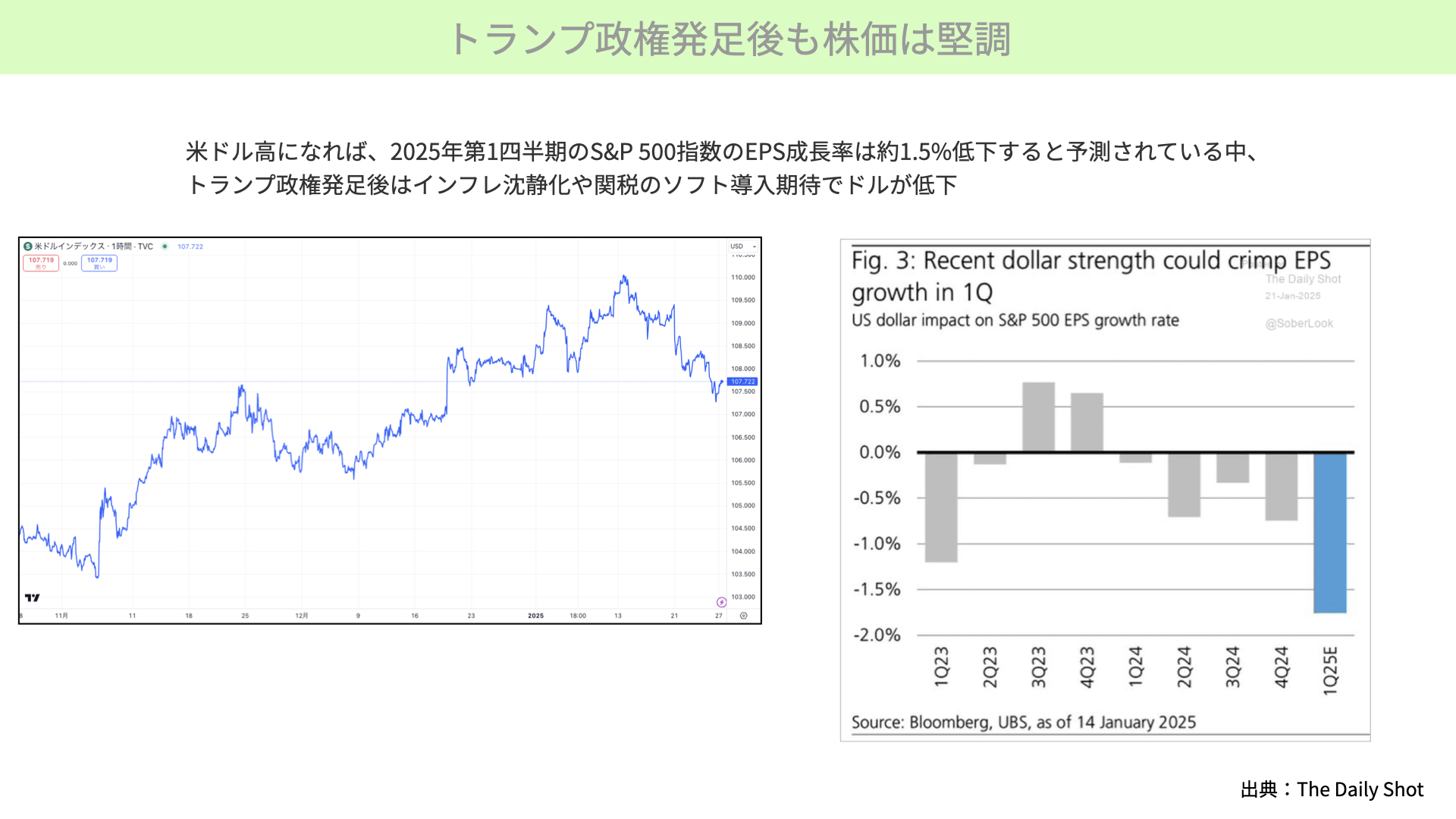

なぜドル安が株価上昇に影響したのでしょうか。

ドル高になると、2025年 第1クォーターのEPS予想に対して-1.5%を超えるとマイナスの影響が予想されていました。今回のようにドル安が続けば、この懸念が薄れ株価を押し上げる要因になります。

また、10年金利の低下もマーケットにはプラス材料になりました。トランプ大統領の政策による国債の増発が見込まれていたため金利高になるのではないかと市場は警戒をしていましたが、インフレ低下、利下げ期待が台頭したことにより、警戒していた10年金利はほぼ横ばいで推移、安心材料となりました。

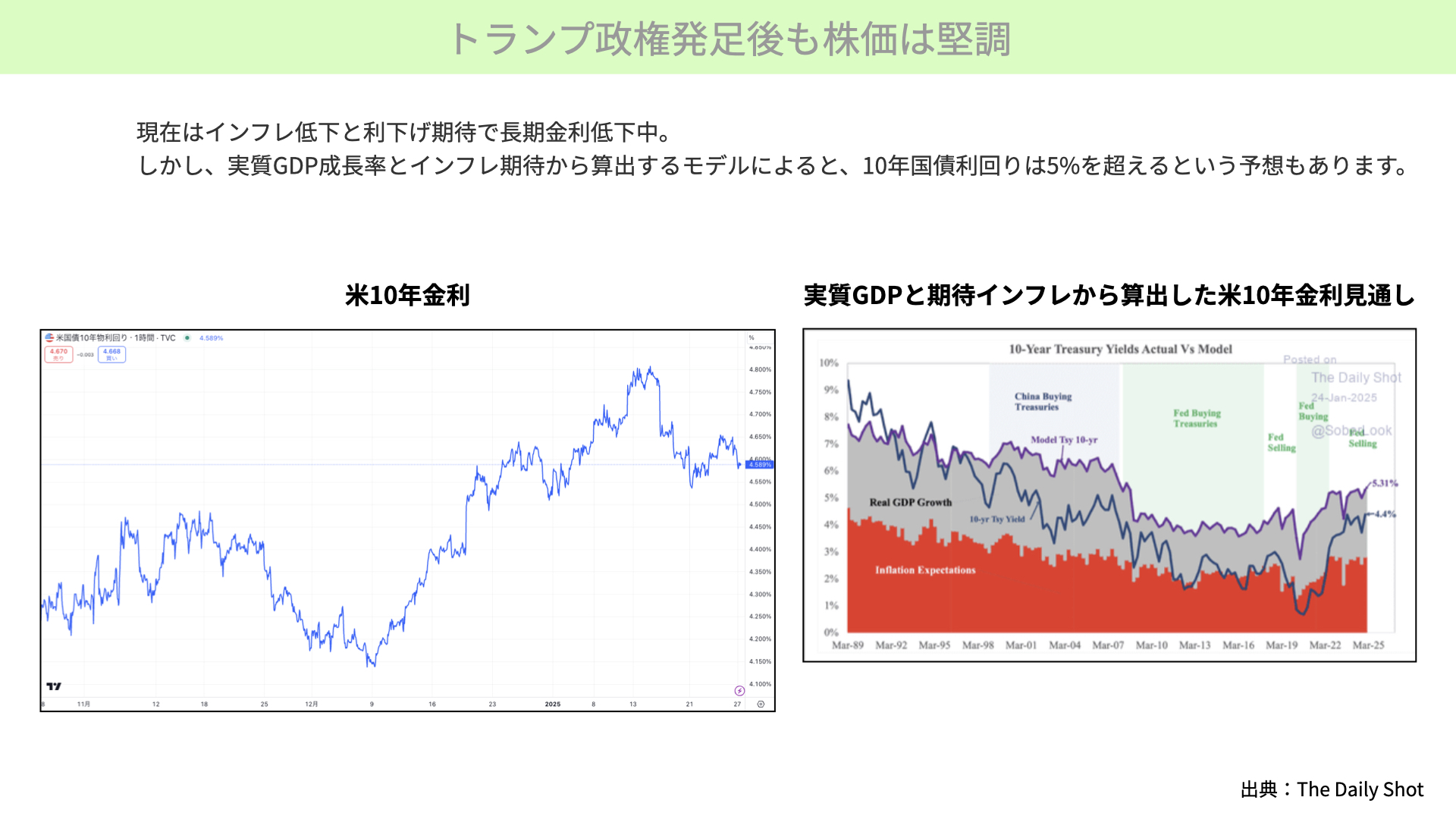

ただし、過去の経験則上、トランプ大統領の政策や発言が大きく変わってもおかしくありません。そこで、今後の10年金利を考える際に、実質GDPと期待インフレ率から算出したモデルが示す10年金利は把握しておくと良いかと思います。

右の図表をご覧ください。こちらは赤の期待インフレ率とグレーの実質GDPから算出した米10年金利見通しです。現状を見る限り、5.3%程度となってもおかしくありません。しかし、実際は4.6%近くに留まっています。ギャップがある状態です。

ギャップがあった時期は、Fedが国債をQEで買っていた時期、中国が大量に買っていた時期など、米国債の需要が強い時期に10年金利は算出モデルより金利が低下する傾向があります。

しかし、網掛けのない箇所、例えば、FedがQTで米国債を購入していない期間は10年金利が算出モデルの金利に収斂する傾向があります。現在もFedは米国債を購入していませんので5.3%に金利が近付いてもおかしくない状況ではあります。トランプ大統領の政策により、現在は金利が低下していますが、実質GDP、期待インフレから考えると今後10年の金利が上がってもおかしくないことには十分に注意が必要だと思います。

ハワード・マークスのメモ

ハワードマークスによる警戒すべき兆候(1)

次にハワードマークスが指摘した警戒すべき兆候をお伝えします。ウォーレンバフェットが「ハワードマークスが送るメモは全てを差し置いて読むことを優先する」と発言するほど、非常に著名な投資家です。

そんな彼が2025年1月2日に出した今年の見通しの中身がマーケットで注目されています。彼のメモが何を示しているか、現在の状況を踏まえながら6つのポイントに分けて説明します。

これから内容をお話する前に、把握していただきたいことがあります。ハワードマークスはこのメモの冒頭で「マーケットにおいて早すぎることは間違っていることと同じである」とコメントしているように、彼は今がバブルの状態にある、高値圏で今後下落すると言っているわけではありません。時期を明確に示すことはできないものの、今後問題になりそうな材料があると指摘しているにすぎません。あくまでも今後の懸念材料としてご理解ください。

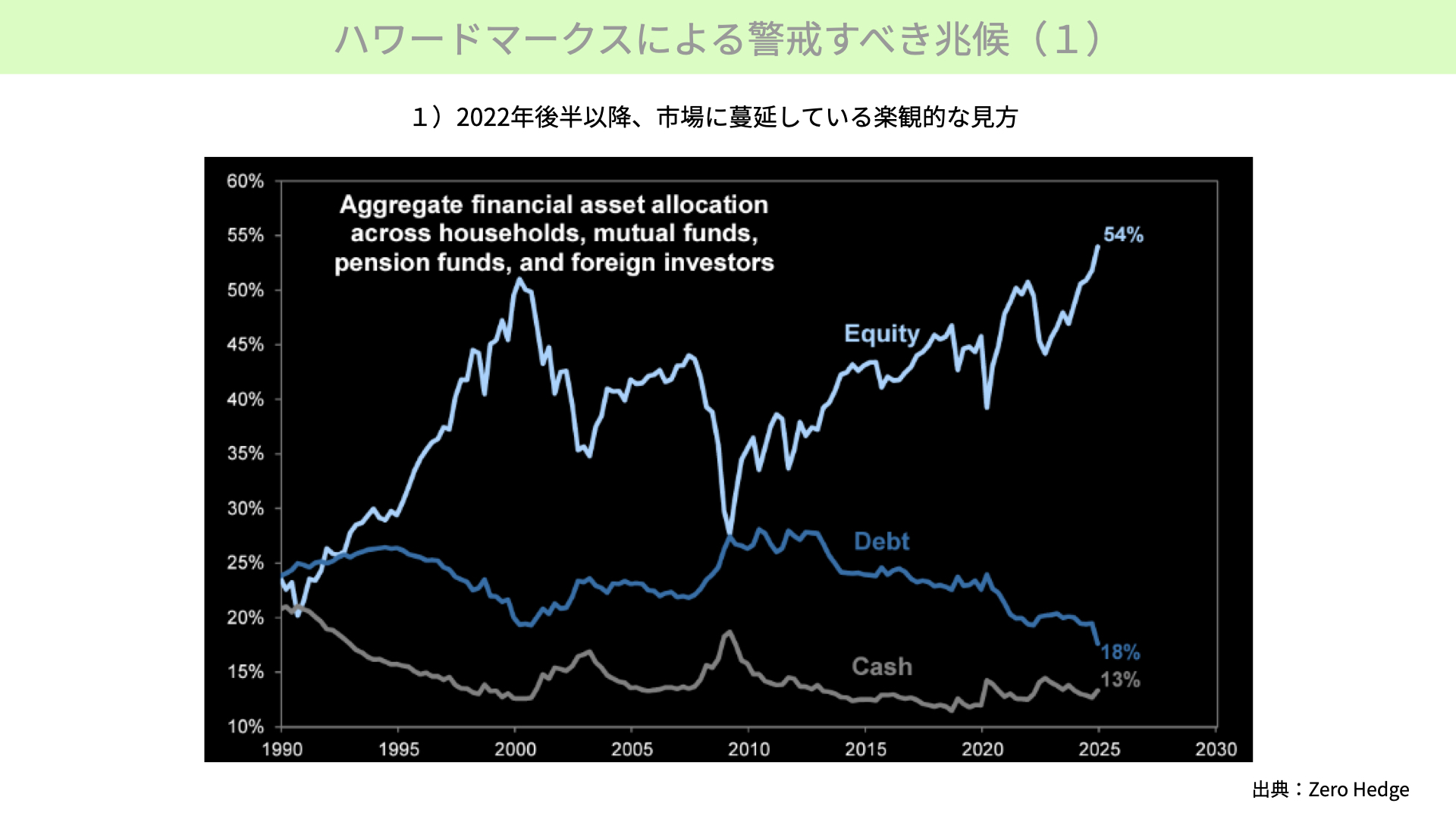

さて、ハワードマークスによる1つ目の指摘は、2022年以降、市場に蔓延している楽観的な見方に対して警戒を示しています。1990年以降の投資家におけるエクイティの割合を見ると54%と、株式市場を楽観視して多くを振り分けており、警戒すべき兆候だと述べています。

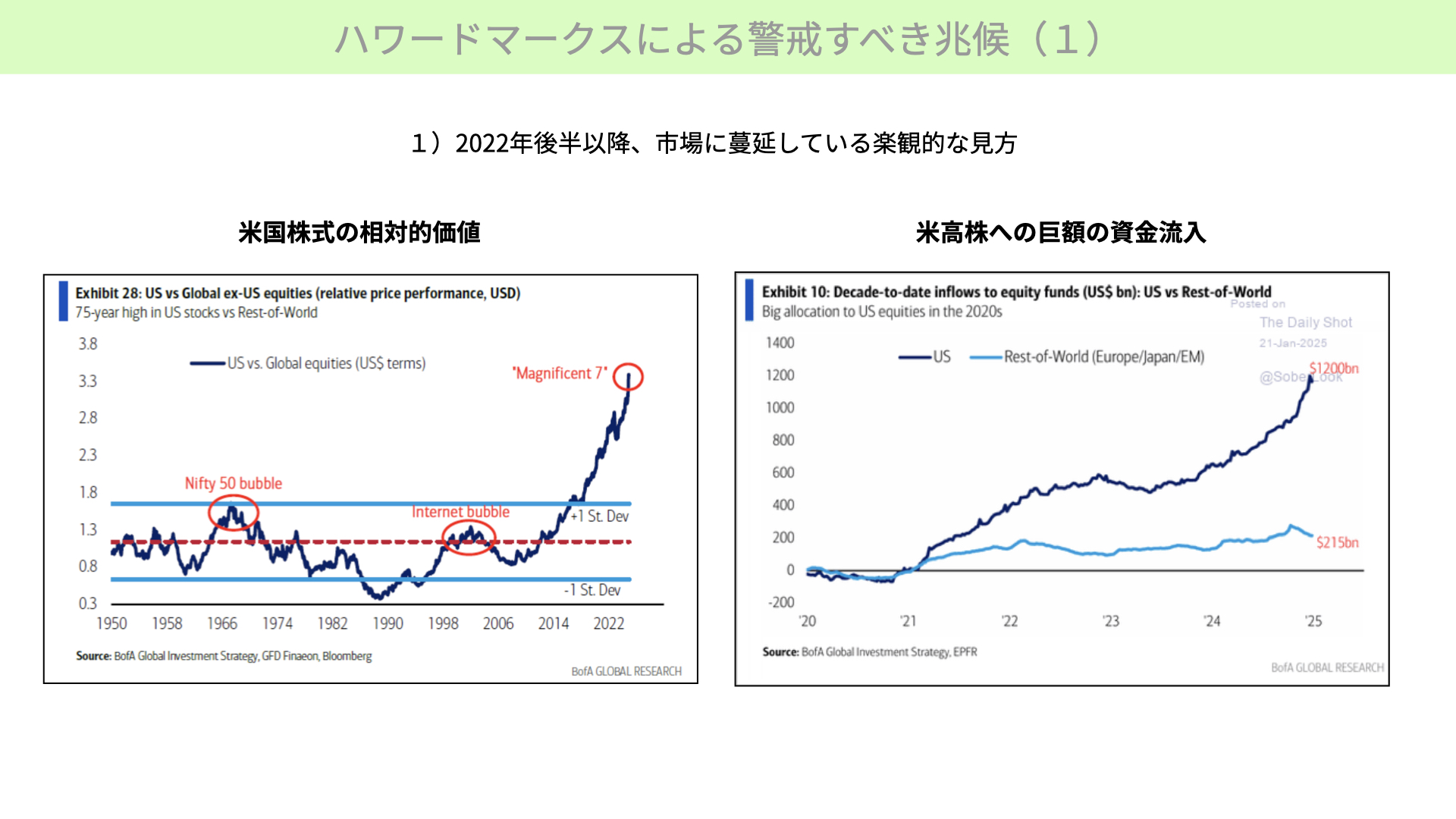

また米国株式市場の割合は、世界の株式市場に対して、歴史上類を見ないほど高くなっています。

右の図表のように米株式市場への資金流入が非常に増えています。アメリカ以外の株式市場への資金流入量は横ばいにもかかわらず、アメリカには大量の資金が流れ込んでいます。バリエーションが高くなっても多くの資金が投入されている、まさに楽観ムードが漂っているこの状態は警戒すべきという指摘が1つ目のポイントです。

ハワードマークスによる警戒すべき兆候(2)

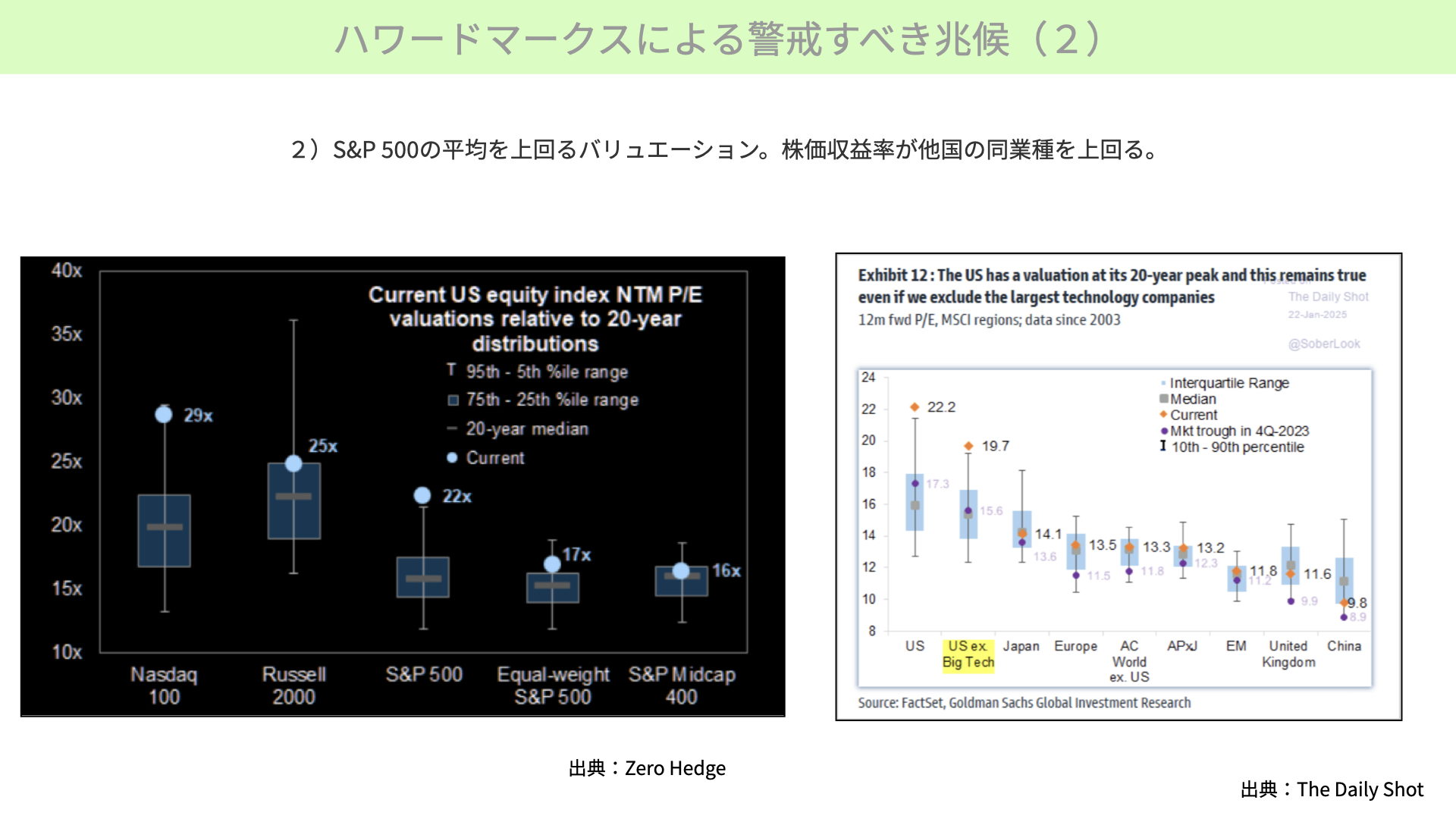

2つ目のポイントは、過去平均を上回るバリエーションです。

左図表にあるようにS&P500は約22倍(過去平均16倍)、イコール・ウェイトで17倍、中型株でも16倍。またナスダック100は29倍(過去平均20倍)、最近のパフォーマンスがあまり良くないラッセル2000ですら約25倍(過去平均22倍)と、全てにおいて過去平均を上回っています。

米国株全体は22.2倍、ビッグテックを除いても19.7倍と高く、過去平均を上回るだけでなく、世界各国と比べても圧倒的に高いバリエーションとなっています。

この状態はかなり前から続いていており、すぐに影響を及ぼすわけではありませんが、この高い水準はいつか調整の対象になるだろうと、ハワードマークスは指摘しています。

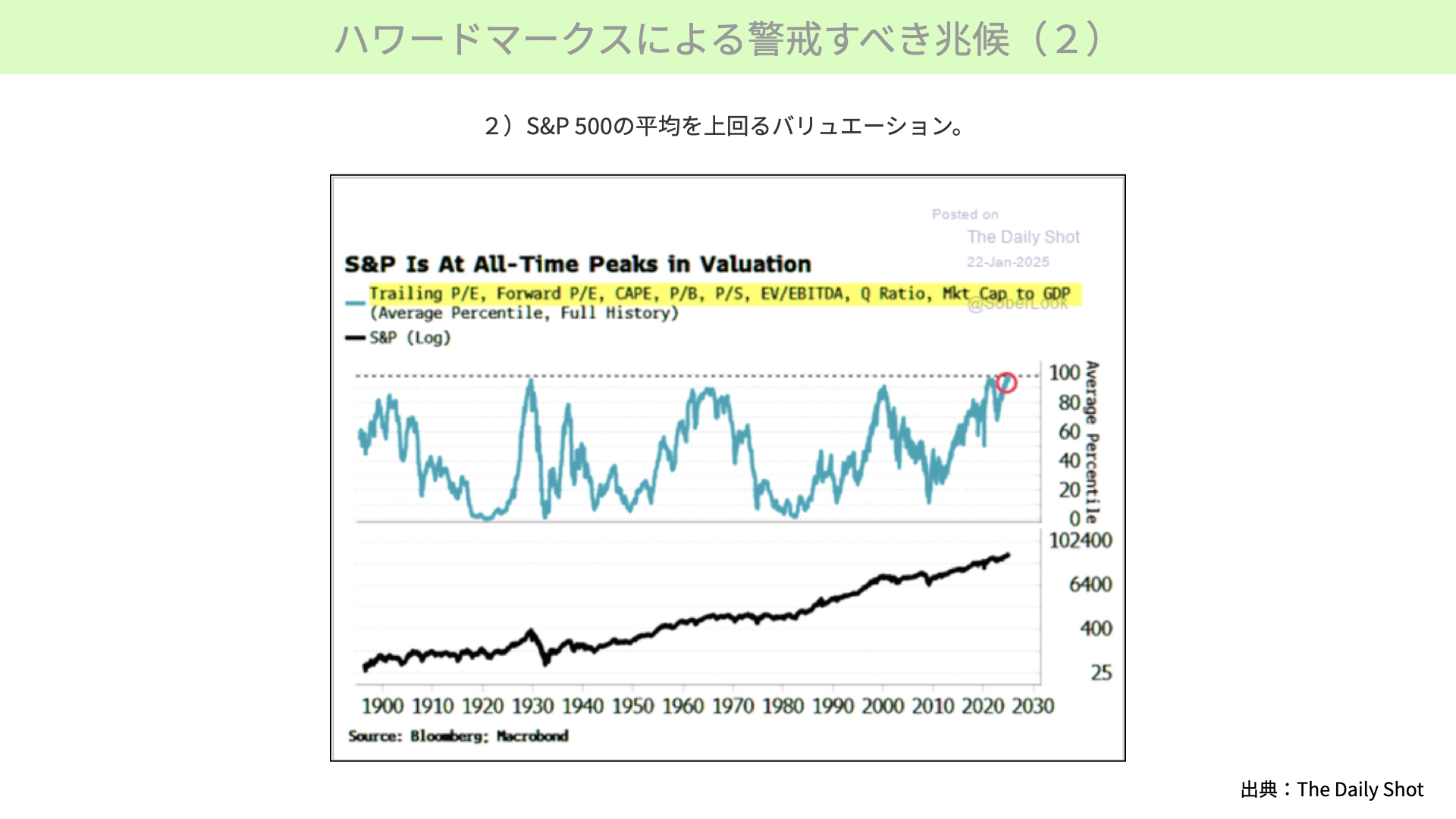

以下の図表は、1900年以来、実績PER、予想PER、ケープレシオ、PSR(株価売上高比率)、PBR、EBITDAマルチプル、Qレシオ、GDPに対するマーケットキャップなど、株価のバリューエーションをトータルしたチャートです。様々な指標をトータルで見ても非常に割高な水準にあることに注意が必要です。

ハワードマークスによる警戒すべき兆候(3)

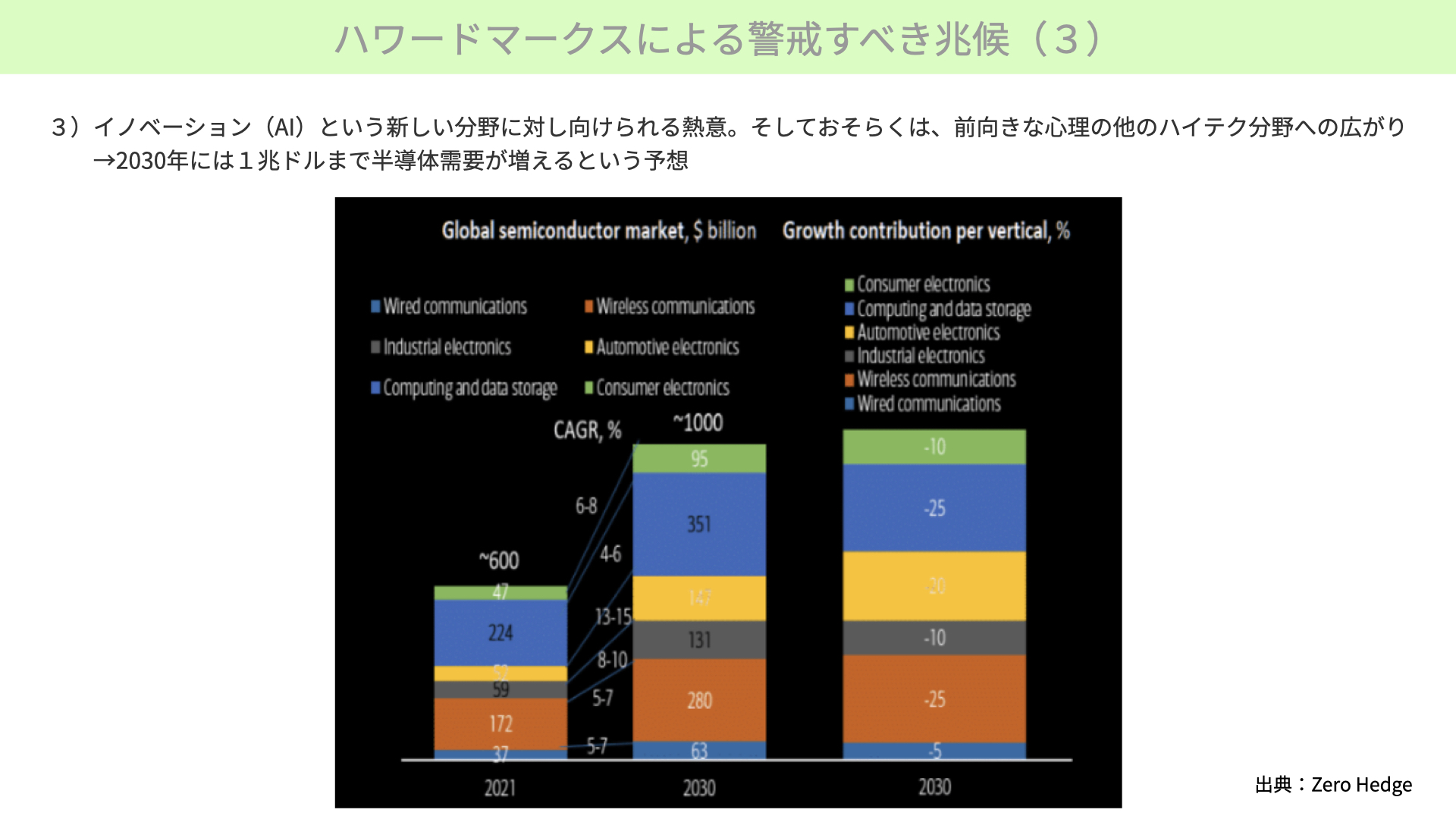

3つ目のポイントです。イノベーション(AI)という新しい分野に向けられる熱意がマーケットを過熱させている可能性を指摘しています。このような熱狂による前向きな心理が他のハイテク分野に広がっていくなど警戒すべき兆候が見てとれると指摘しています。

図表を見ると、2030年に半導体マーケットが1兆ドルまで上がり、2021年から大きくジャンプアップする見通しがあります。生成AIブームにより半導体需要が高まったことで、AIに関連する他のハイテク分野まで前向きな心理が広がり、2030年には半導体マーケットが1兆ドルまで大きく上昇するとの予想が立てられています。このように大きく伸びることが前提になっていることが、警戒すべき兆候と指摘しています。

ここ数日間では、中国のディープシークが低コストのAIアシスタントを公開したことでエヌビディア株が大きく売られています。ハワードマークスの発言は、現在のAIに対する熱狂に外部からの刺激が入ると、思わぬ影響があることも指摘しているように思えます。

ハワードマークスによる警戒すべき兆候(4)

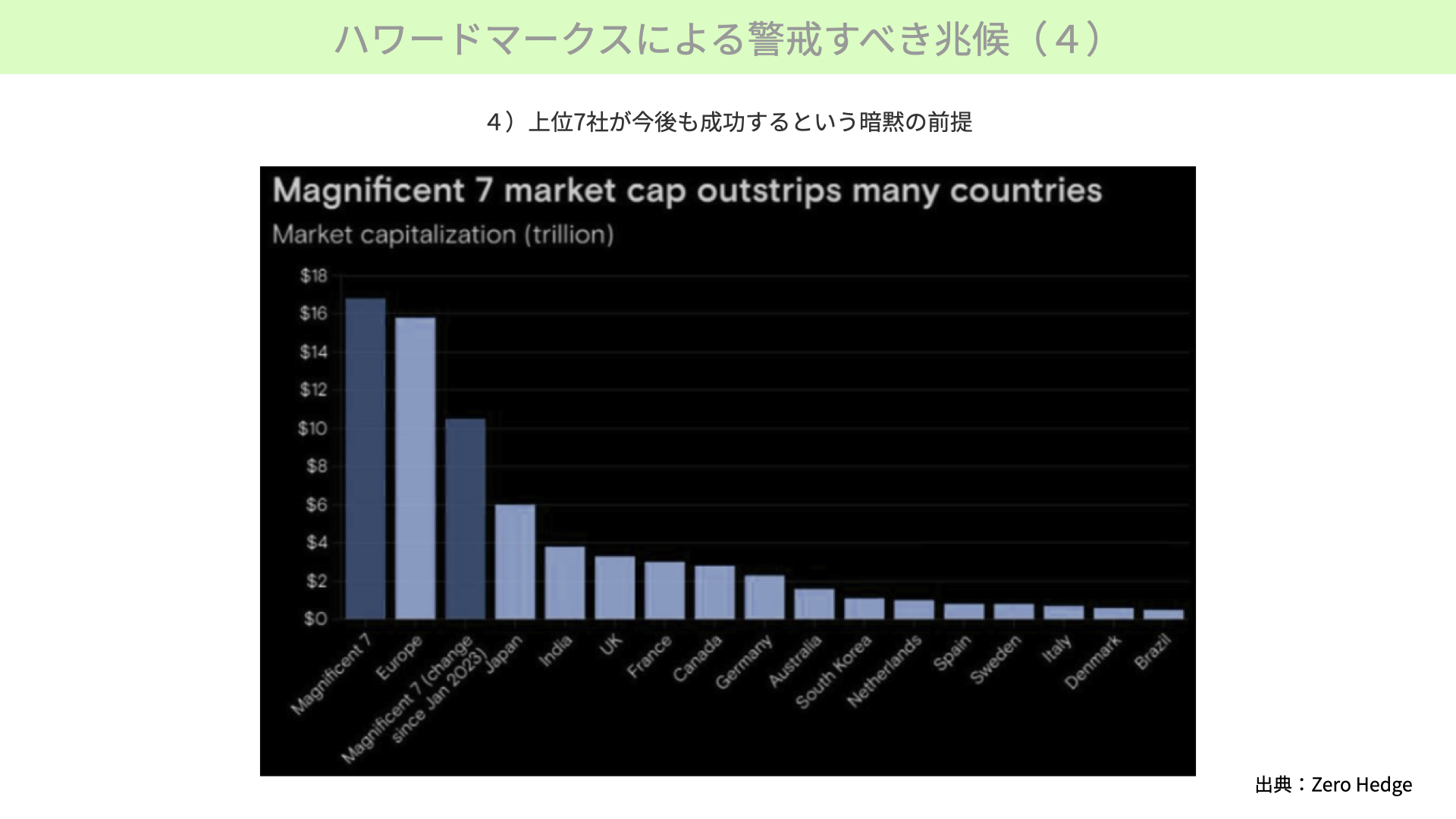

4つ目のポイントです。M7が今後も成功するという暗黙の前提は警戒すべきポイントだと言っています。

M7がヨーロッパ株式全体よりも大きくなっていることに加え、現在の時価総額の16兆ドルのうち、10兆ドルは2023年1月以降に上昇した分です。このような急激な成長が今後も続くという前提は警戒すべき傾向であるとハワードマークスは指摘しています。

ハワードマークスによる警戒すべき兆候(5)

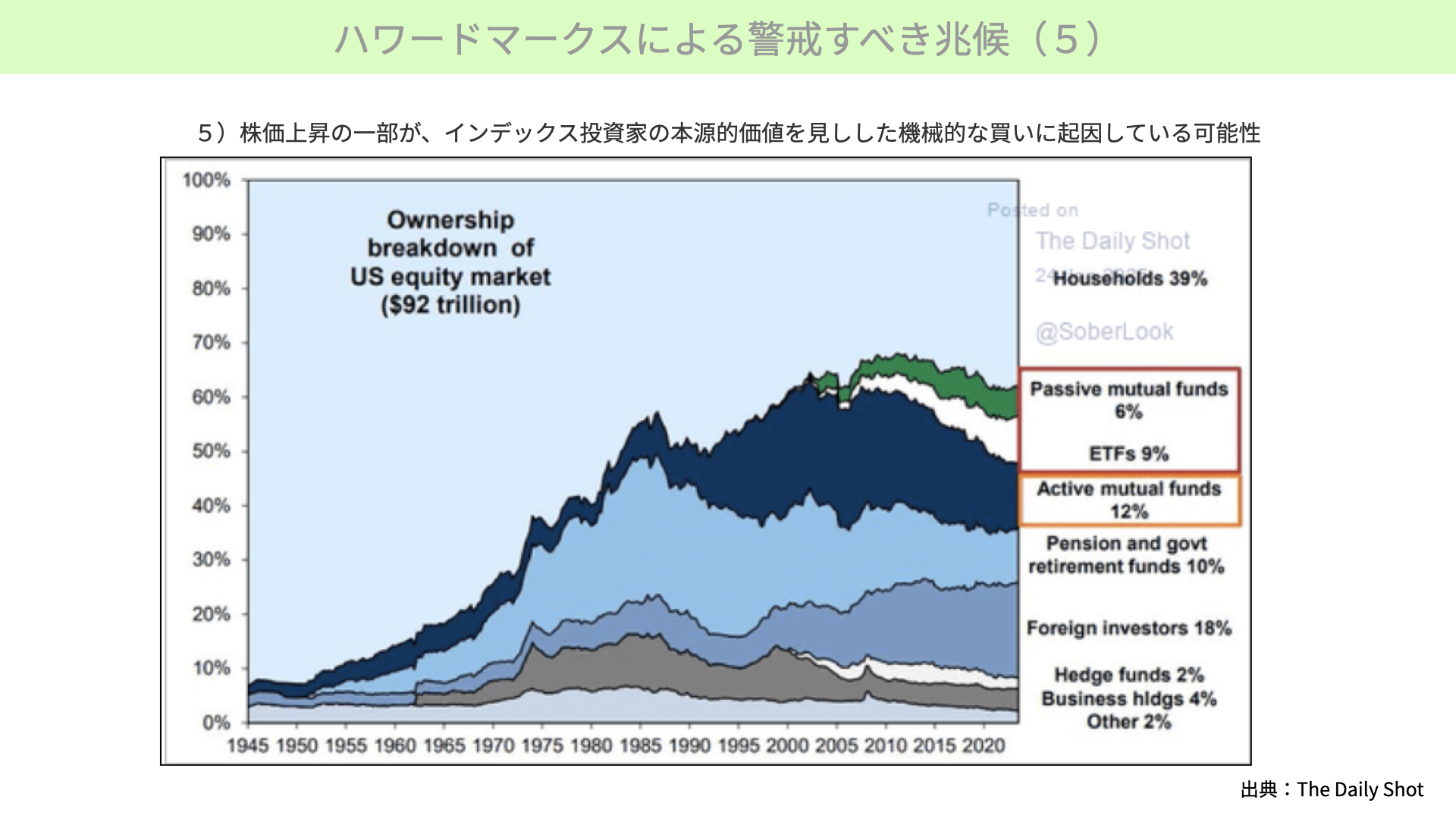

5つ目のポイントです。現在の株価上昇の一部は、インデックス投資家の本源的価値を見出していない機械的な買いに起因している可能性があるという指摘です。つまりインデックス投資家がマーケットのことを考えず、ただ投資しているだけでインデックスブームとなり、過度にS&P500が上がっているのではないか、と指摘しています。

以前は、20%以上のシェアを占めていたアクティブファンドですが、ここ最近は12%まで下がってきています。一方で、パッシブファンドが6%、ETFが9%と、アクティブファンドを超えるシェアを占めるようになりました。

このようにインデックス投資へ機械的な買いが入り、そこには過熱感があるのではないか、今後時間が経てばこれが重要なポイントになるのではないかと、ハワードマークスは考えています。

ハワードマークスによる警戒すべき兆候(6)

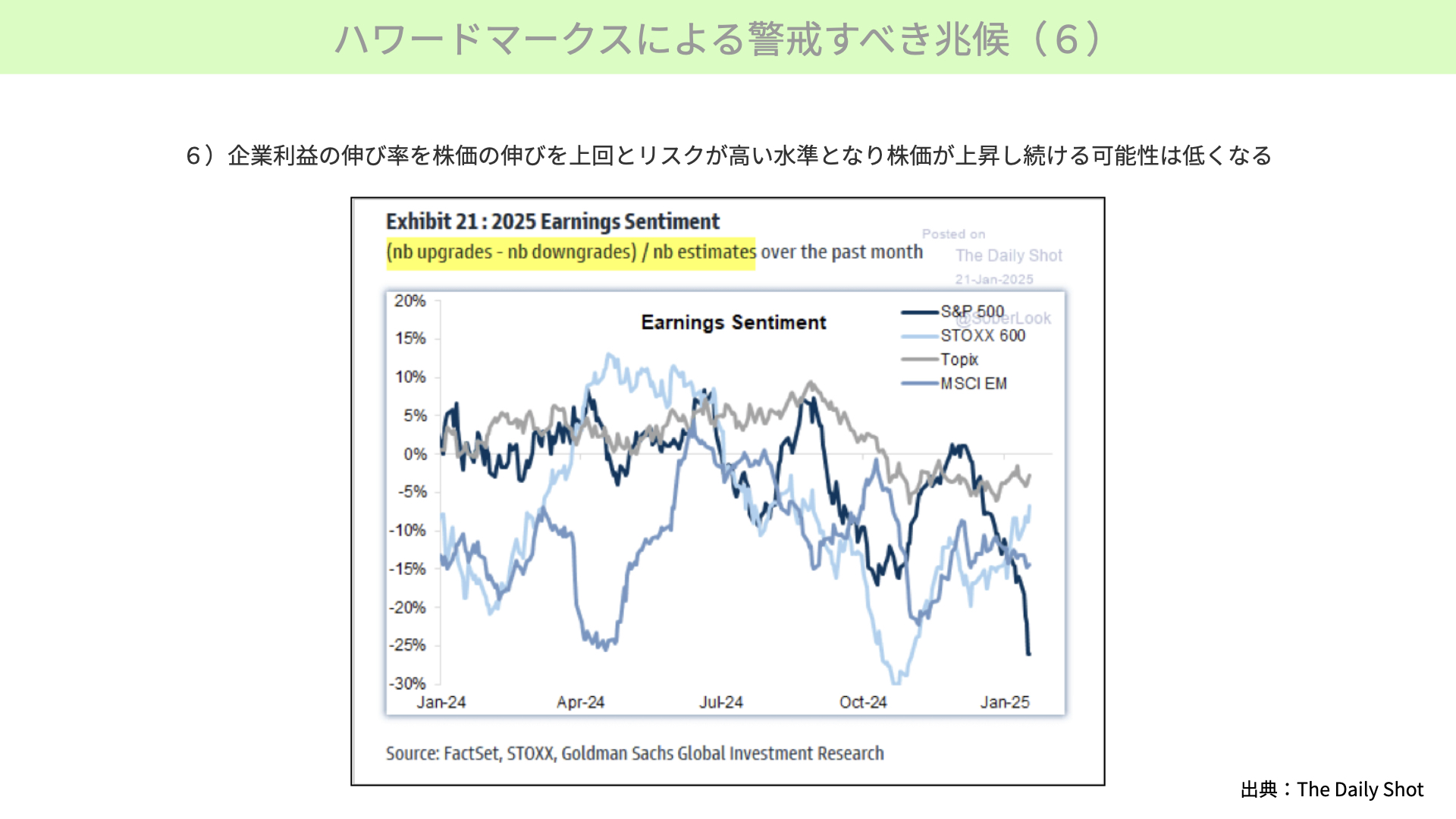

最後に6つ目です。企業業績を上回る株価上昇はリスクが高水準になり、株価が上昇し続ける可能性が低くなると指摘しています。

今の米国株は非常に業績が良い状態です。ただ、S&P500、欧州のストック600、TOPIX、MSCIエマージングマーケットの業績見通しの上方修正・下方修正の変化を表すチャートを見ると、米国以外の世界の株式市場のセンチメントが上昇する中、S&P500のセンチメントは悪化しています。

今後のトランプ政権の政策などがセンチメントを下押しするようであれば、株価が上昇し続けることが難しくなります。業績見通しでは好調に見えますが、業績見通しの上方・下方修正をセンチメントで見るとやや悪化傾向であることを理解したうえで今後のマーケットに接していく必要があると思います。

本日は、バフェットも一目を置く投資家ハワードマークスが述べた、アメリカ市場における6つのポイントをお伝えしました。

普段お伝えしている内容と近しい内容ではありますが、現在のバリエーションの高さ、センチメントの低下、M7企業だよりの成長構造などハワードマークスは警戒すべきポイントだと指摘していますので今後ご注目していただければと思います。

関連記事

2025.12.20

エヌビディア決算後の市場反応に感じた違和感

エヌビディアの決算は、5月28日の取引終了後に発表されました。取引前には株価が5%以上上昇す...

- 米国株

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル

2025.12.12

FOMC「ハト派」の追い風を打ち消したオラクル・ショック~日経平均株価は続落

12月11日の東京株式市場において、日経平均株価は続落し、前日比453円(0.90%)安の5万0148円...

- 米国株

- 日本株