本日の投資信託はこちらです。本日分析をする投資信託は、ピクテ・グローバル・インカム株式ファンドです。

この投資信託は純資産価格も非常に大きく、知名度もかなり高いファンドで非常にディフェンシブなファンドになります。最後までご覧ください。

[ 目次 ]

お願い

最初にお願いです。この記事は情報提供を目的として作成したもので、投資の勧誘や売買の推奨を目的したものではありません。また取り上げている投資信託ですが、私たちと運用会社、販売会社との間において業務提携とは一切ありません。あくまでも私たちがランダムに抽出して、中立な立場で分析を行っています。

ファンド概要

ファンドの概要

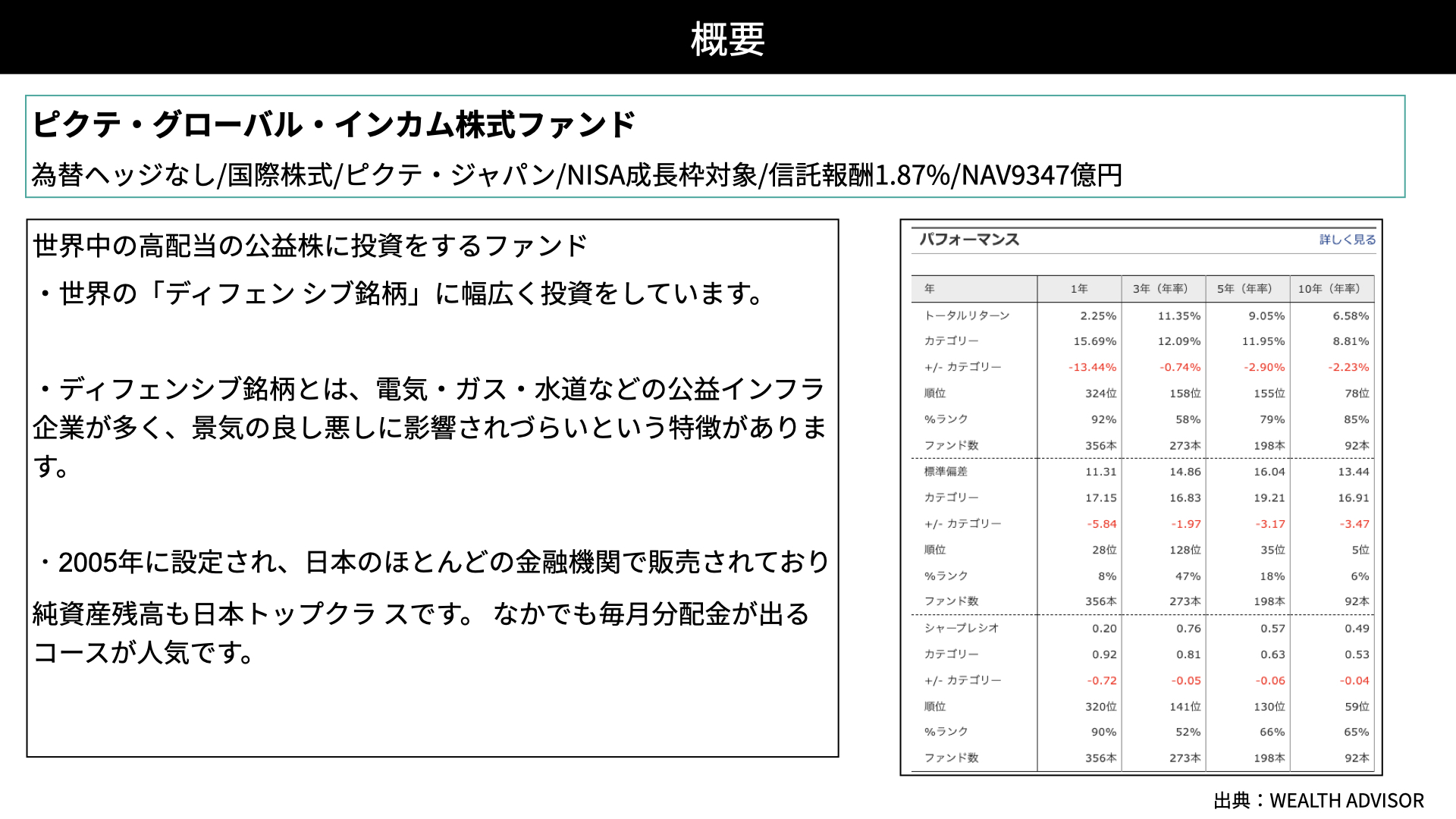

では、早速、概要に移ります。ピクテ・グローバル・インカム株式ファンドは、国際株式に投資し、ピクテ・ジャパンが運用しています。信託報酬1.87%は極端に高い水準ではなく、平均的な水準の印象です。純資産価格は9,347億円とかなり大型ファンドで、ほとんどの金融機関で販売されている有名な投資信託です。

グローバルインカムでは、世界中の公益株で高配当の株に投資をしているファンドです。世界のディフェンシブ・高配当銘柄に投資をしているとお考えいただければと思います。

ディフェンシブ銘柄とは、電気、ガス、水道などのインフラに関係するため、景気の良し悪しに影響されづらい特徴があり、景況感が悪いときでもパフォーマンスを残すことで知られ、人気を集めています。

2005年に設定され、老舗のファンドになりつつありますが、日本のほとんどの金融機関で販売されています。純資産残高も日本トップクラスで、毎月分配金が出るコースがキャッシュフローを求める方に人気のある投資信託です。

次にパフォーマンスです。国際株式の同カテゴリーの中でのパフォーマンスは、10年で+6.58%です。カテゴリーが+8.81%ですから、10年間で年率換算2.23%程度劣っています。

また、同カテゴリーの1年間では平均が+15.69%に対して、当ファンドは+2.25%で-13.4%。これだけを見るとパフォーマンスが良くない印象を受けます。

一方で標準偏差(年間のリスク)、振れ幅では、カテゴリーの±26.91%に対して±13.44%。同カテゴリーよりも標準偏差が低いということで、値動きを抑えたディフェンシブな投資だということが分かります。

同カテゴリー比のシャープレシオを見ても若干低いということで、リスクに対するリターンが低い印象があります。これだけを見ると、なぜこのファンドに人気があるのかが分からないかと思いますので、次に分析を進めていきたいと思います。

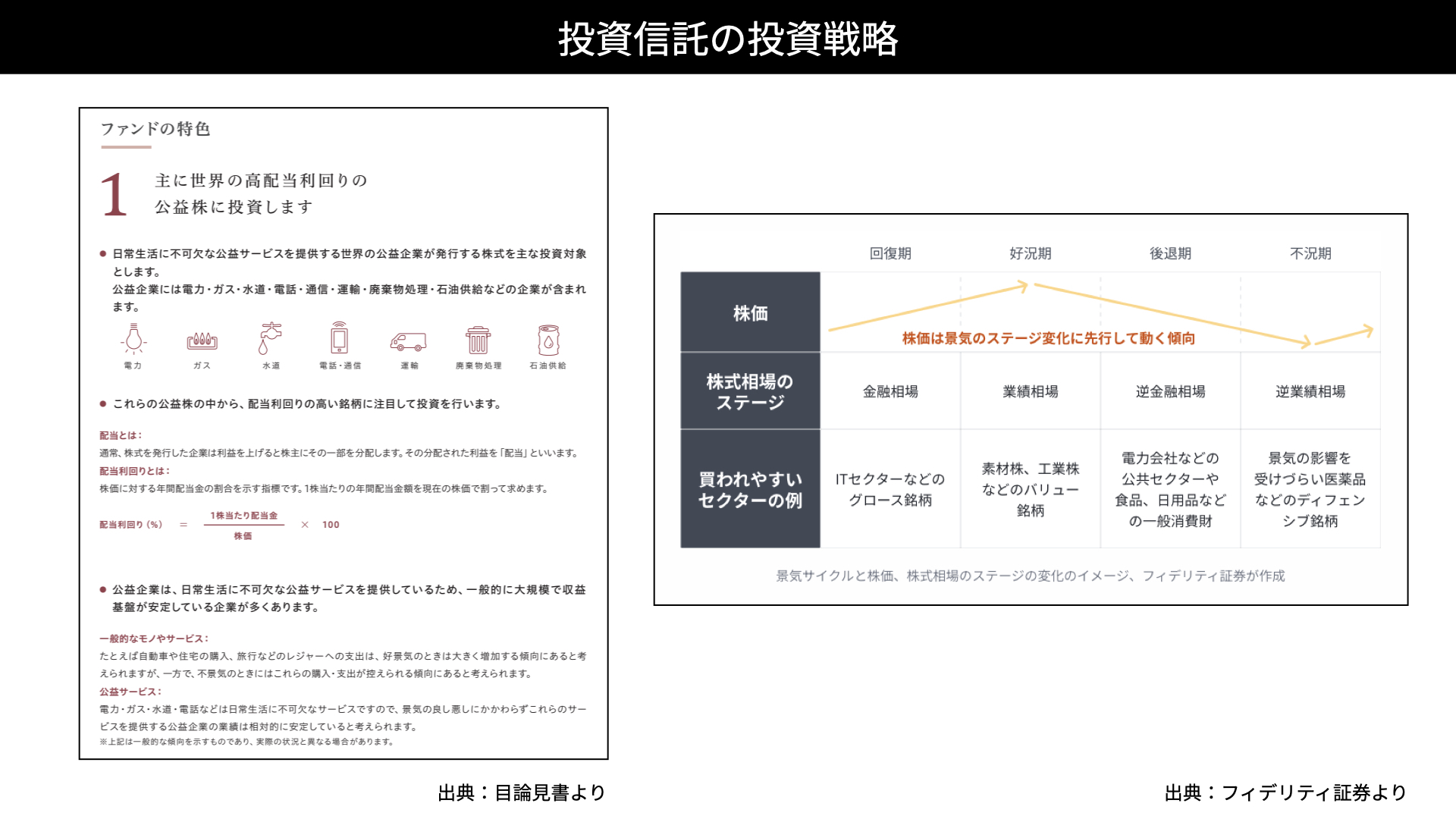

投資信託の投資戦略

こちらは目論見書から引用した投資信託の特徴です。ファンドの特徴として世界のディフェンシブな銘柄、インフラに関するものに投資すると書かれており、電気、ガス、水道、電話などに投資をしています。世界にとって欠かせないインフラということで、景気が悪くなっても欠かせないセクターを選びつつ、その中から配当利回りの高い銘柄を見出して保有することが特徴があります。

ご参考までに、右図表には、フィデリティ証券が出している景気サイクルにおけるセクターがセレクションされるかをご紹介します。公共セクター、ディフェンシブセクターはどういった局面に強いかというと、好景気から後退期、不景気に向かっていく局面において選好されます。高配当であればなおさらですが、景気後退期に注目を買われやすいセクターです。このファンドに関しては好景気ではそれなりのパフォーマンス、景気の悪いときには市場よりも高いパフォームをすることが1つの特徴になっています。

パフォーマンス分析

パフォーマンス分析

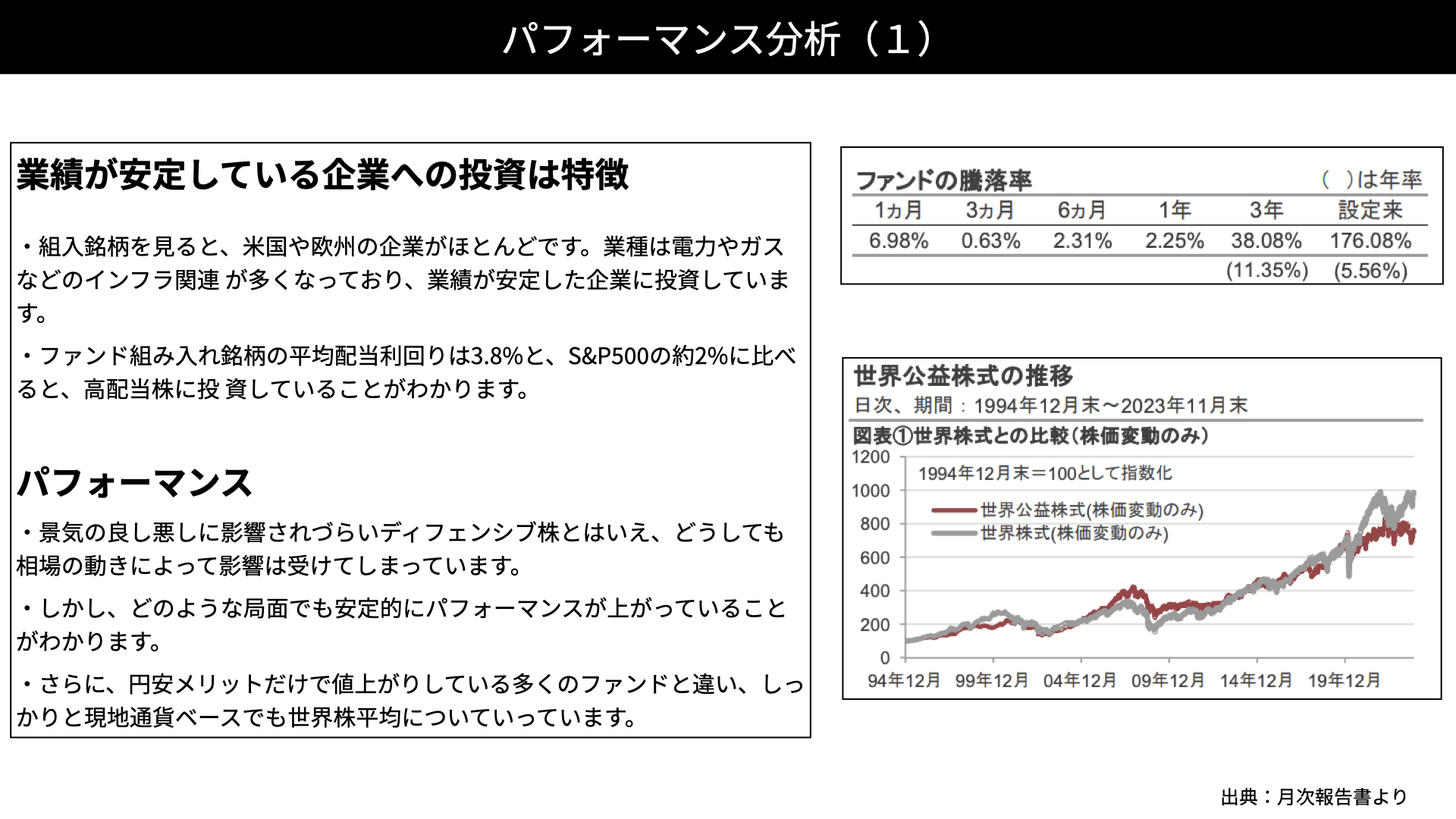

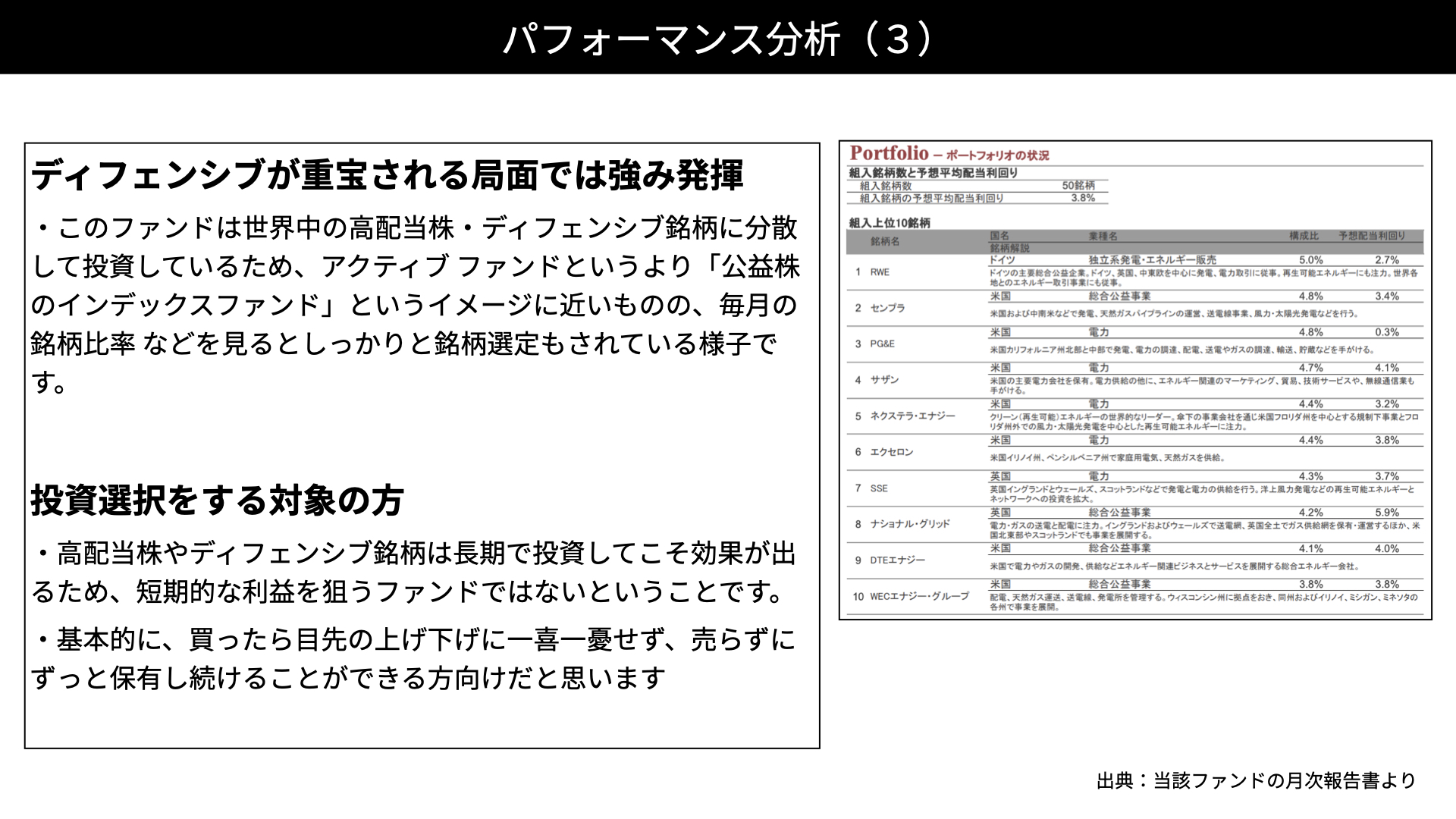

詳細を確認する前に、パフォーマンスを確認しましょう。業績が安定している企業への投資が特徴です。組み入れ銘柄を見ると、アメリカや欧州の企業がほとんど。業種は電気やガスなどのインフラ関連が多く、業績が非常に安定した企業に投資をしていることが分かります。

ファンドの組み入れの平均配当率は3.8%と、S&P500の2%に比べると1.8%ほど高いということで、安定的な配当収入がファンドのパフォーマンスを支えていることが分かりました。

景気の良し悪しに影響されづらいディフェンシブ銘柄を選んでいますが、どうしても相場の動きの影響は受けます。ディフェンシブ銘柄だからといって、マーケットが悪いときに全く下がらないというわけではありません。

次に右図表をご覧ください。世界株式がグレー、赤いチャートは世界の公共株のパフォーマンスです。長期的に見るとパフォーマンスとしては世界株式が最近オーバーパフォームしている状況ではありますが、2008年のリーマン・ショックやITバブルのように大きく下落する局面では、世界株式と比べると、下落の幅が少ないことが見てとれるかと思います。

緩やかな直線に近い安定性、安定的にパフォーマンスが上がっていくことが、投資家からの人気を集めている一つの理由です。

さらに円安メリットだけで値上がりしているファンドが最近多い中で、現地通貨ベースでも世界平均株に連動していることが月次報告書等からも確認できます。この点も選好されている理由です。

パフォーマンス分析(2)

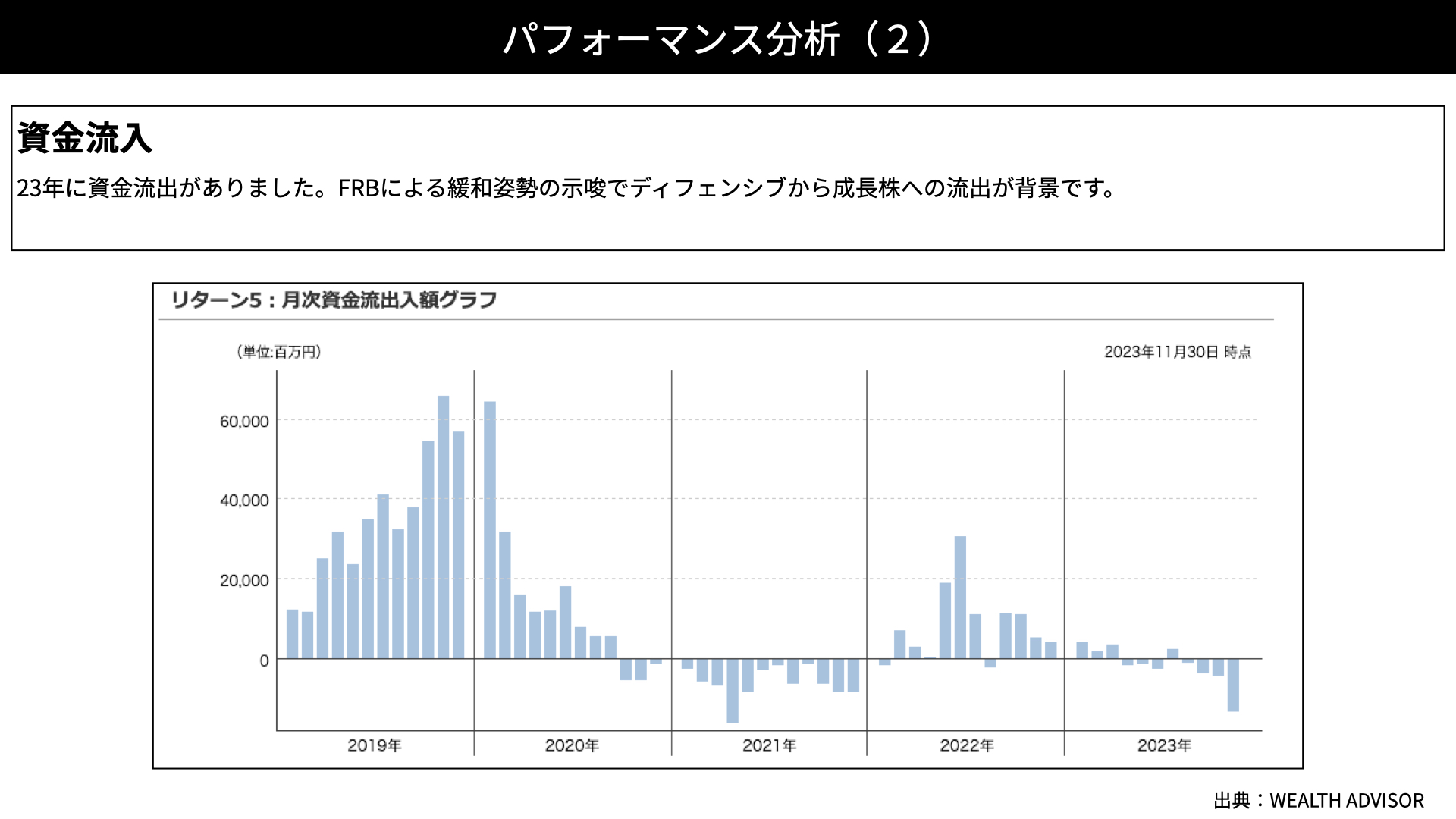

次に資金流入です。最近は流出が増えています。2019年、20年といった株式市場が不安定な局面では資金流入が多かったのですが、その後グロース株が大きく上昇する局面や今年は流出が確認できます。これはディフェンシブから成長株への資金シフトが背景にあります。今後のマーケット次第ではありますが、やや気になるところです。

パフォーマンス分析(3)

当ファンドは、ディフェンシブが重宝される局面では強みを発揮します。フィデリティの資料でご覧いただきましたように、世界の景況感が悪くなると、ディフェンシブ銘柄が重宝されます。このファンドは世界中の高配当ディフェンシブ銘柄に分散している投資のため、注目を集めています。

ただし、アクティブにいろんな銘柄入れ替えているかというと、ダイナミックに大きく銘柄を入れ替えてくれることをあまり期待しないほうが良いかもしれません。

毎月の銘柄比率を見ても、しっかりと銘柄を選定するバイアンドホールドに近く、入れ替えの頻度はさほど高くないことが確認されています。銘柄は50程度で、3.8%の予想配当利回りとなっていますが、欧州とアメリカの企業が中心となっています。

こういったディフェンシブな銘柄を集めたファンドが、どういったパフォーマンスかといえば、世界株に少しアンダーフォームしています。この手のファンドは、高配当やディフェンシブ銘柄は長期で投資してこそ効果が出るといえます。短期的に利益を狙うのではなく、あくまでも長期で保有できる方が対象となるでしょう。

基本的には景気が良い悪いと一喜一憂することなく、ずっと保有できる方、銘柄の入れ替えというより、本当に価値あるものをバイアンドホールドできるファンドのため、そこに共感できる方が買うファンドです。

今年以降、特に24年はソフトランディングが予想の多くを占める中で、利上げの効果が後ずれするなどで今年は景況感が悪化するのではと思っている方は、ディフェンシブ銘柄を保有することで、ポートフォリオの強化に繋がるのではと考えている方には向いているファンドかもしれません。

評価

評価をお伝えします。評価は3.5です。本来は4を超える評価を集めるファンドだと思いますが、24年はソフトランディングするという見通しが世の中の大半を占めている現状では、ディフェンシブセクターからは資金が流出しやすい環境が続く可能性があります。そのため、評価の段階においては、やや評価が下がってしまいました。

ただ、世界の株式から、公益セクターや高配当銘柄をセレクトするということをご自身で行うことは難しく、また、ディフェンス力が非常に高いアクティブファンドもそこまで世の中には多くありません。このような店に興味のある方は、検討していただく対象になるかと思います。

本日は世界的に分散しながら高い配当を受け取り、ディフェンシブセクター、公共セクターなどに投資するファンドをご紹介しました。24年がどういうマーケットになるのかによって、このファンドの評価は大きく変わってくると思いますが、本来ファンドの評価というのは長く持つことで、相場に一喜一憂しない方が特に投資対象になるかと思います。そういったところに共感が持てる方にとっては、検討する価値があるものだと思います。

関連記事

2025.07.05

【日本株・ドル円 週間見通し】日経平均は再び4万円へ?通商協議と選挙リスクが左右する今週の焦点 【7月5日号:7月7日〜7月11日】

先週(6月30日〜7月4日)の日経平均株価は反落し、週末は3万9810.88円と前週末比で339.91円安...

- 資産運⽤サポート

- 金融

- 投資

2025.07.04

米雇用統計後の日経平均に変化!上昇期待と上値の重さが交錯する理由とは

[ 目次 ]1 強い雇用統計が米株式市場を押し上げ2 日経平均は一時4万円台回復も上値の重さ露呈...

- 資産運⽤サポート

- 金融

- 投資

2025.07.02

【GOLD価格見通し】割れる市場予測と強気派の『4つの根拠』

本日は、2025年後半の金(GOLD)価格の見通しについて、市場の予測が弱気派と強気派で大きく...

- 資産運⽤サポート

- 金融

- 投資