本日分析する投資信託はコモンズ30ファンドです。独立系ファンド会社であるコモンズ投資信託が、30年という長期目線で投資しているファンドの実力を分析していきます。

NISA成長投資枠だけでなく、NISA積立投資枠でも投資可能であるため、多くの方が興味を持っているのではないかと思います。それでは分析をしていきましょう。

お願い

この記事は情報提供を目的としており、投資の勧誘や売買の推奨を目的としたものではありません。投資を行う際は、ご自身で判断していただくようお願いいたします。

また、投資信託はランダムに抽出して中立な立場で分析しています。運用会社や販売会社との間に業務提携はございません。中立的な分析を心がけています。

[ 目次 ]

投資信託概要

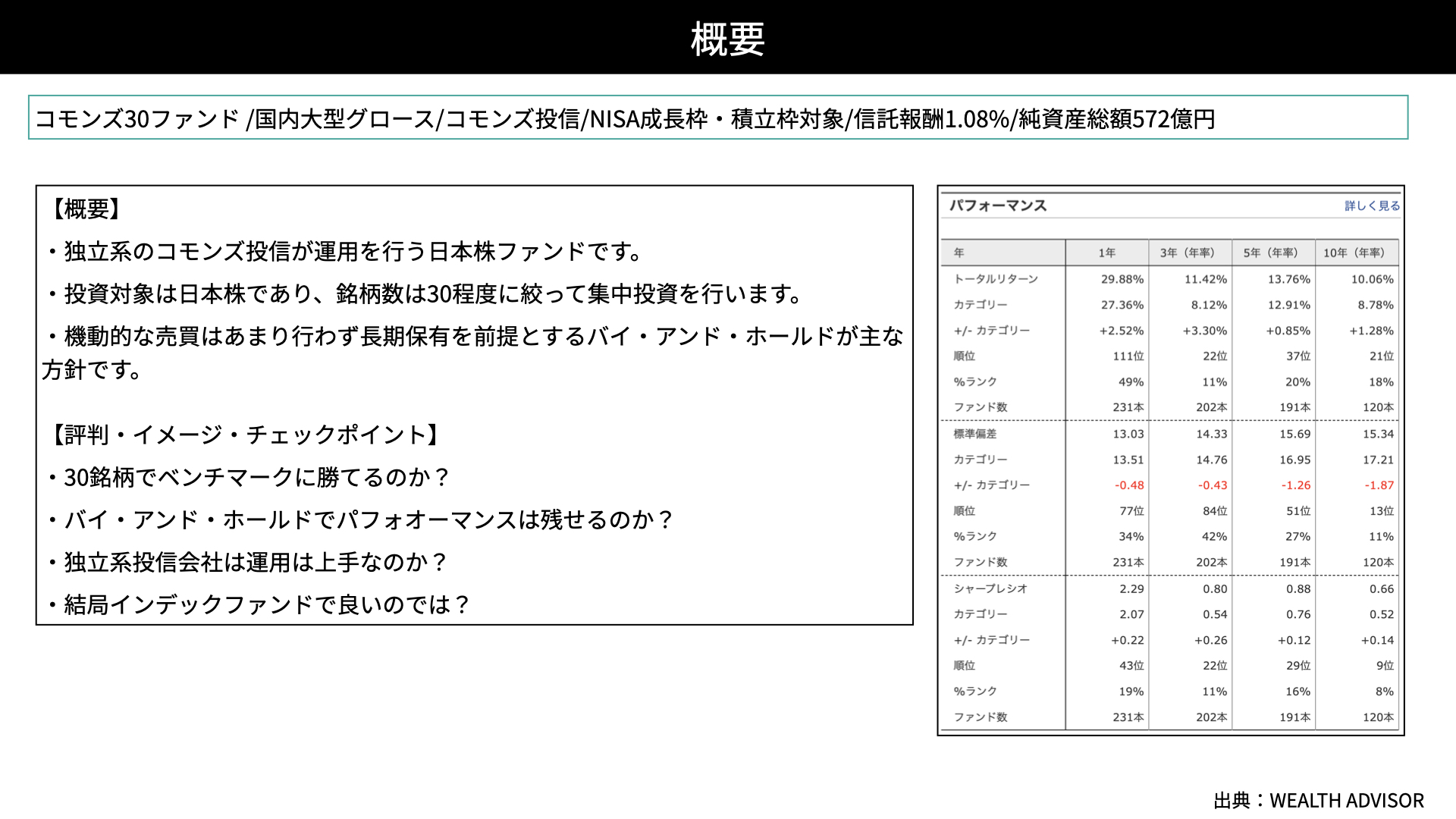

概要

独立系のコモンズ投信が運用する日本株ファンドで、信託報酬は日本株のアクティブファンドとしては低めです。純資産は572億円と、徐々に資産規模が大きくなっています。NISA成長投資枠・積立投資枠の対象であるため、多くの投資家にとって投資対象になる可能性があると考えられます。

投資対象は日本株で、銘柄数を約30程度に絞る集中投資を行っています。機動的な売買よりも、長期保有を前提としたバイ・アンド・ホールド戦略です。

チェックポイント

・30銘柄でベンチマークに勝てるかどうか

・バイ・アンド・ホールド戦略を採用していますが、景気の波の中でベンチマークを上回るパフォーマンスが実現できるのか。

・独立系投資信託会社の運用はどの程度上手なのか

・現在インデックスファンドが非常に人気がある中で、インデックスファンドと比較してどのような優位性があるのか。

この4つのポイントを中心に確認したいと思います。

パフォーマンスは、10年、5年、3年、1年の各期間においても、カテゴリーの日本株を上回るパフォーマンスを示しています。

また、リスクについても同カテゴリーよりも標準偏差が全ての期間で下回っていることから、少ないリスクで大きなリターンを得ていることが分かります。非常に効率的なファンドだと言えます。

投資信託の投資戦略

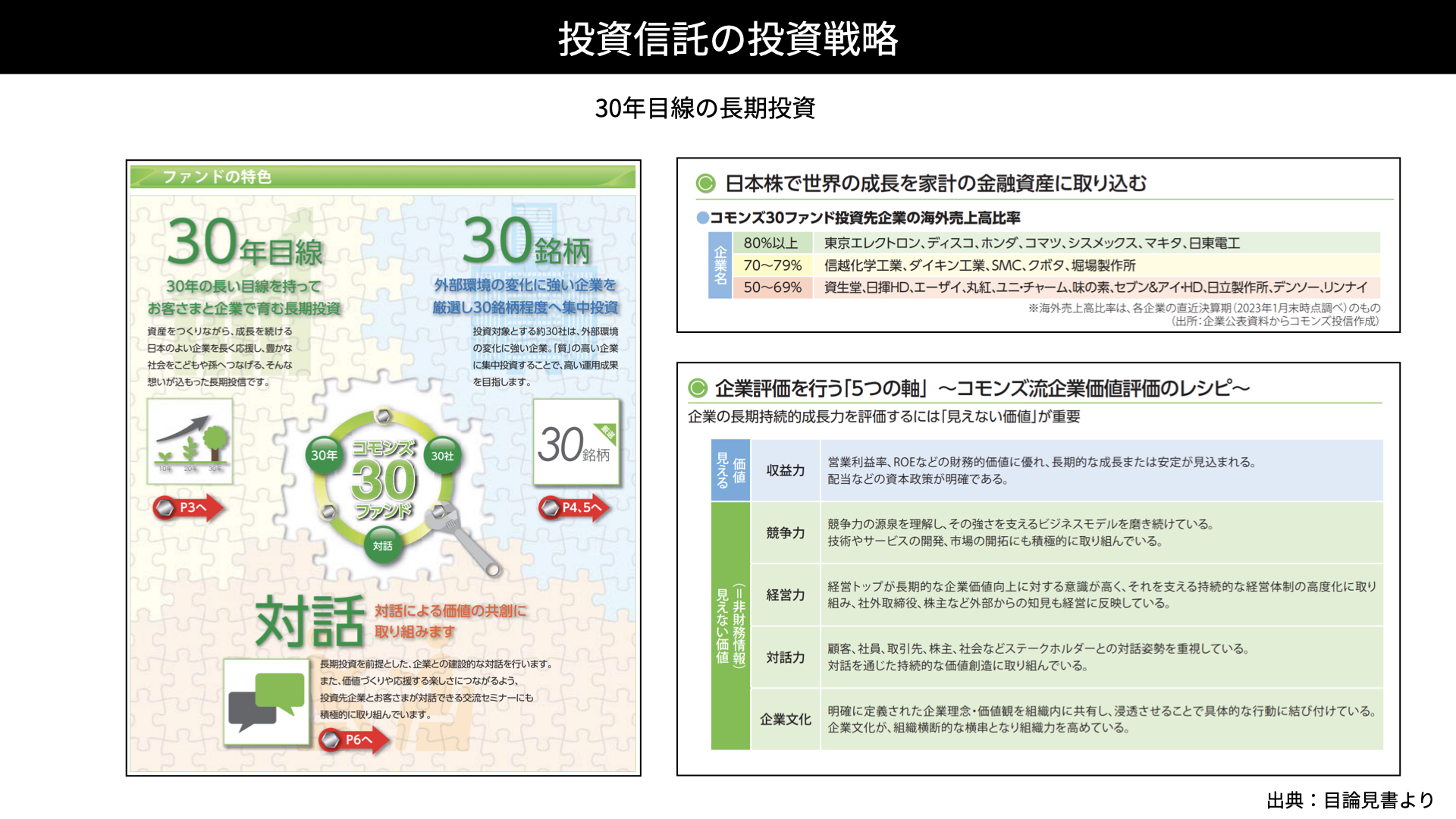

30年目線での長期投資を行っています。長期で資産を築くことを目的に、30銘柄に絞り込んで集中投資を行っています。さらに、対話を重視していることが運用方針の特徴です。

特に興味を持ったのは、コモンズ30ファンドの投資先です。日本株に投資をしていても世界の成長を家計の金融資産に取り込めることを目的とし、海外の売上比率の高い企業を多く選んでいます。具体的には、海外の売上が80%を超える企業から、60%、50%を超えるような企業を選定しています。海外の成長を利益として反映できる企業を選んでいることから、仮に日本経済が低迷しても、パフォーマンスの向上を目指すスタンスが見て取れます。

さらに5つの基準で企業を選定しています。収益力の有無を定量的に分析しつつ、競争力や経営力、対話力などの非財務面も定性的に確認しています。

とはいえ、これ自体は多くのアクティブファンドに見られるファンダメンタルズ分析と大きく変わらない印象があります。

独自の運用方針

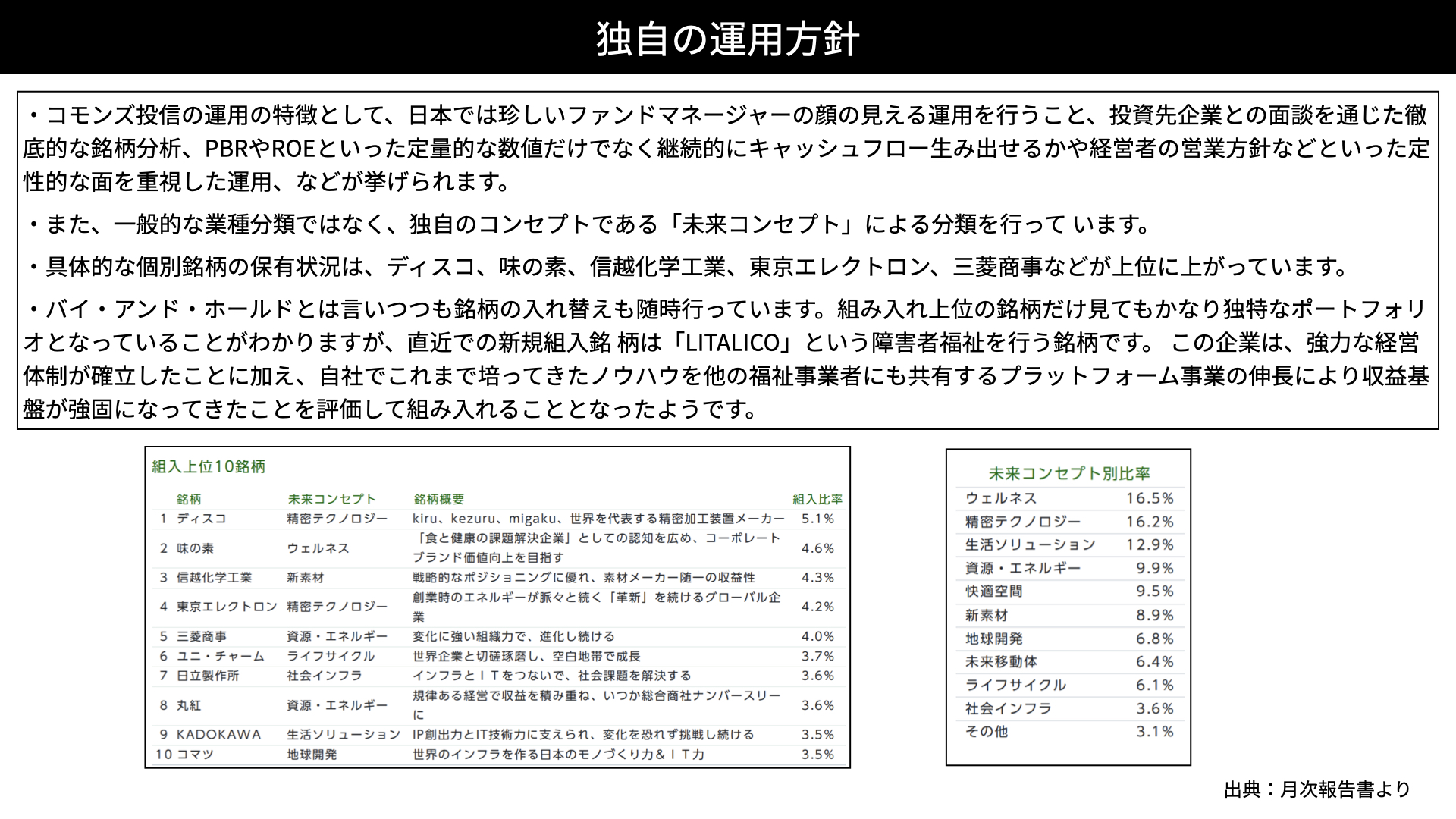

独自の運用方針は、どこにあるのでしょうか。コモンズ投信の運用の特徴としては、日本では珍しくファンドマネージャーの顔が見える運用を行っていることが挙げられます。ファンドマネージャーが様々なレポートに登場することで、誰が、どういうファンドで運用しているのかが明確になっています。

また、投資先企業との面談を通じた徹底的な銘柄分析にもかなり力を入れている印象です。

さらに、PBRやROEなどの定量的な指標だけでなく、継続的にキャッシュフローを生み出せるか、経営者の営業方針はどうかといった、定性面もかなり重視しています。

また、一般的な業種分類ではなく、「未来コンセプト」による独自の分類を用いています。「未来コンセプト」とは、ウェルネスや精密テクノロジー、ライフサイクル、社会インフラなど、将来必要となるコンセプトでの選定を指します。

具体的な個別銘柄としては、ディスコ、味の素、信越化学、東京エレクトロンなどが挙げられます。インデックスとは一線を画した独自の配分となっており、実際の成果に結びついているかどうかは非常に興味深いところです。

バイ・アンド・ホールド戦略のパフォーマンスは本当に良いのだろうかと疑問に感じる方も多いと思います。しかし、レポートを見ると、銘柄の入れ替えも随時行っていることが分かります。購入後にほとんど動かさないわけではなく、組み入れ上位の銘柄だけを見ても、独特なポートフォリオであることが分かります。

最近では、「LITALICO」という障害者福祉を行う、非常に優秀なこれから伸びるとされる企業を組み入れています。強力な経営体制が確立され、自社で培ったノウハウを他の福祉事業者に共有するプラットフォームの伸長により、収益の基盤が今後さらに強固となったと評価し、組み入れたとのことです。

バイ・アンド・ホールド戦略では新しい銘柄をなかなか組み入れないと思われがちですが、柔軟に新しい銘柄を組み入れている点が、今後の成果にどう結びついているかを確認する上で興味深いところです。

投資信託のパフォーマンス

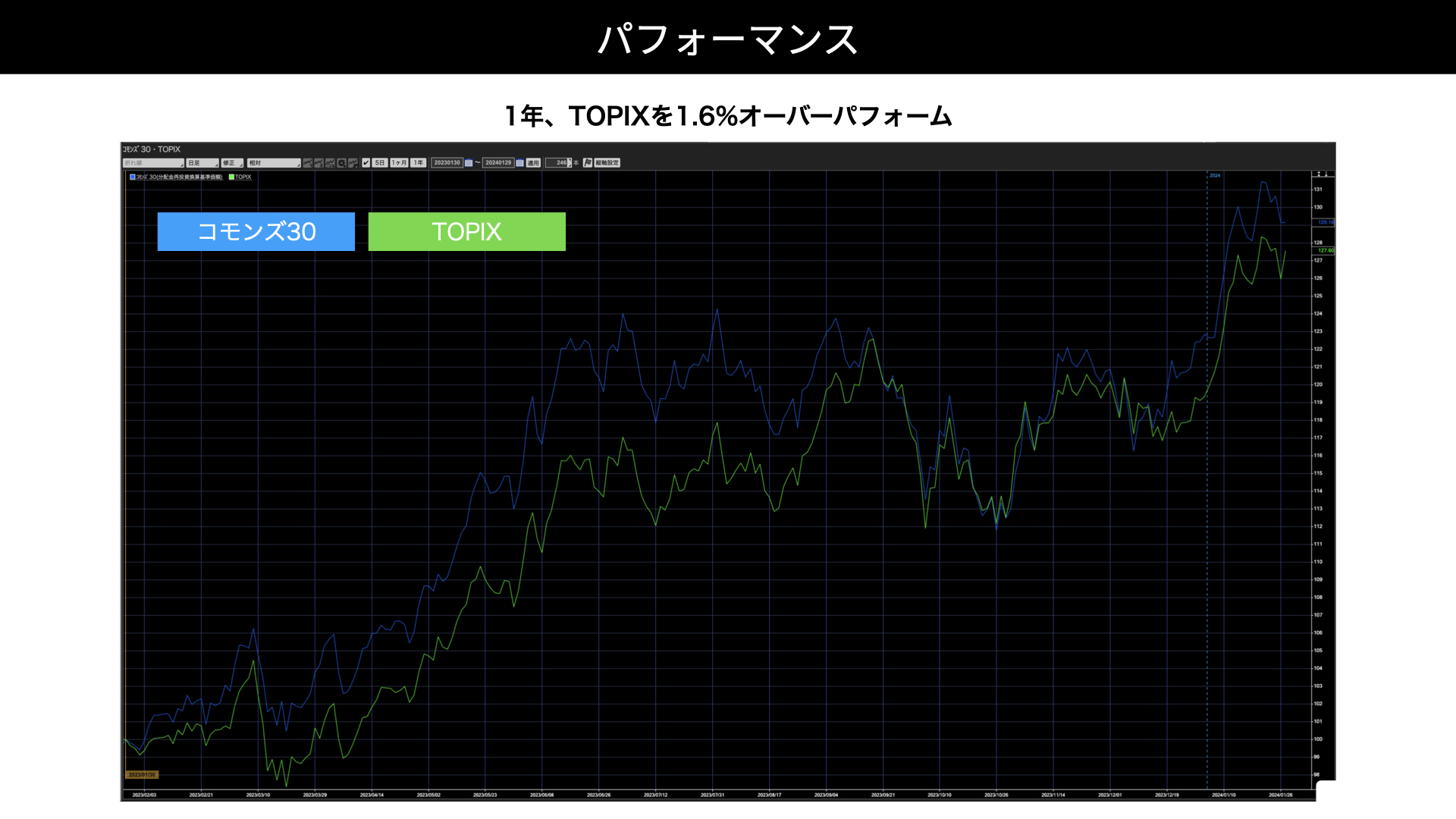

パフォーマンス

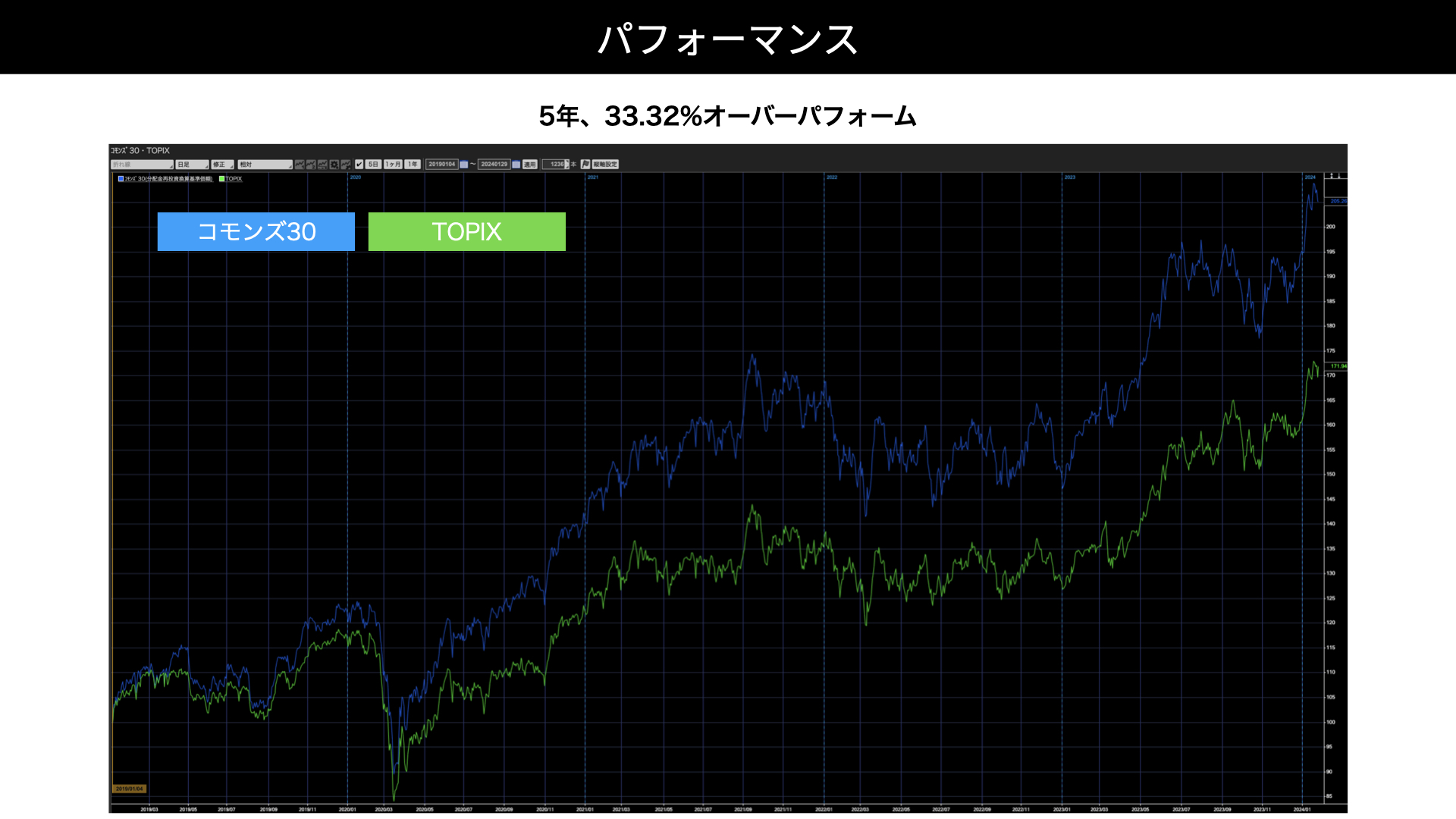

1年間のパフォーマンスです。ベンチマークのTOPIXを1.6%オーバーパフォームしています。直近1年間ではあまり大きな差はなかったものの、オーバーパフォームしています。

3年が経過すると徐々に差が開いてきました。コンスタントにTOPIXを上回っている印象です。結果として3年間で6.3%TOPIXを上回っています。3年間で6.3%ですから、年間で約2%の差が生じており、複利効果を考えると長期では大きなパフォーマンスの違いを生み出します。

5年間のパフォーマンスを見ると、TOPIXを33.32%も上回っており、非常に大きな差となっています。コンスタントに上昇しているのは、銘柄を選定し、バイ・アンド・ホールド戦略を採りながらも、状況に応じて銘柄を変更した結果と言えるでしょう。

設定来、約10年のパフォーマンスを見てみると、TOPIXを66.83%上回っています。下落局面では、当然ながらパフォーマンスは下がりますが、その際もインデックスを下回ることはありませんでした。下方に強く、上方ではしっかりとオーバーパフォームするファンドであることが、見て取れます。

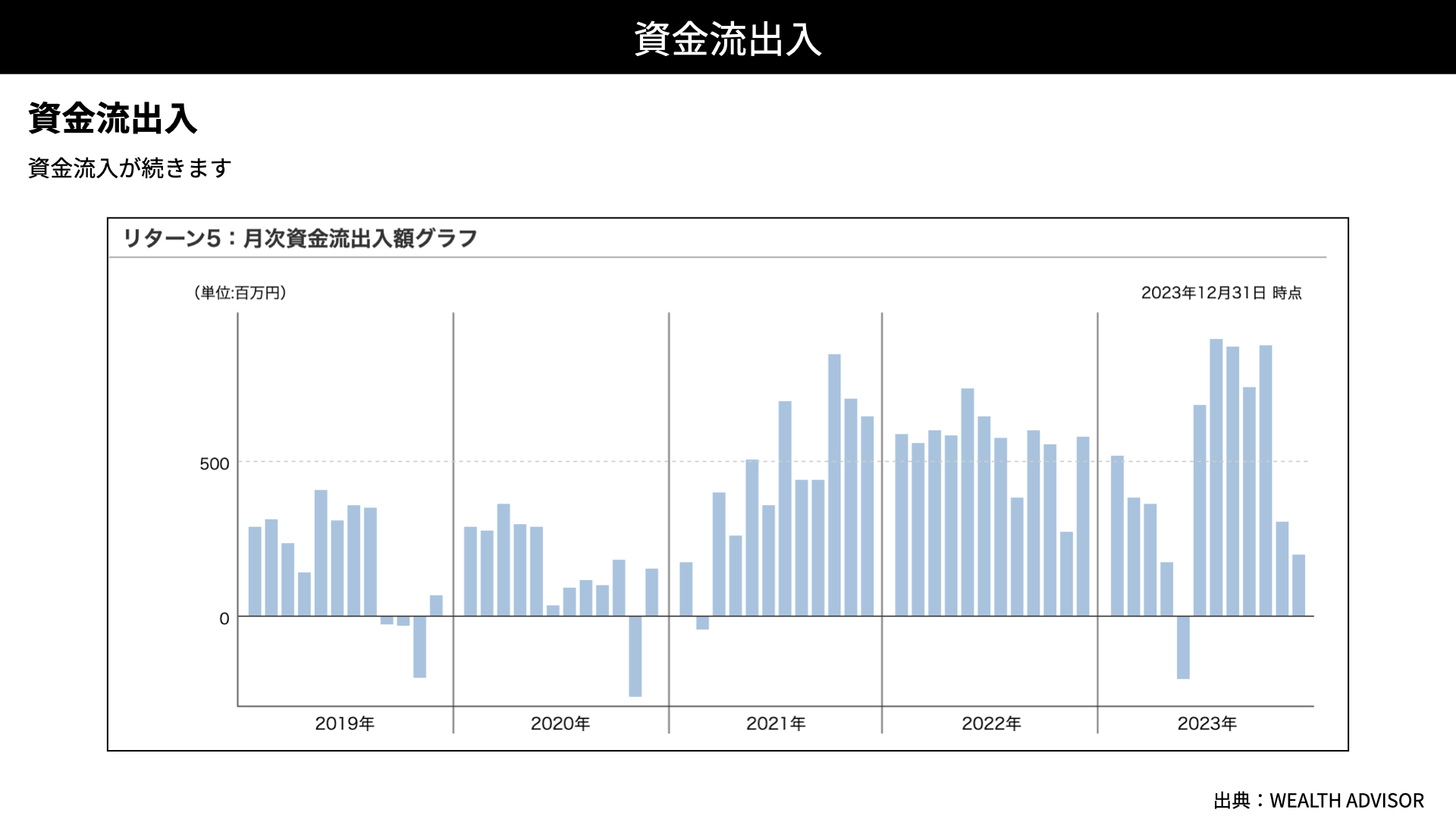

資金流出入

このパフォーマンスから資金の流入が続いています。

投資の検討ポイント

独立系のアクティブファンドらしい特徴

独立系ファンドらしく、今後も期待を持てるファンドとの印象を持ちました。運用方針を貫くことができるのが独立系ファンドの特徴であり、しかも、パフォーマンスを見ると、日経平均や他の日本株ファンドと比較しても良好です。直近5年と3年の期間で見ると、どちらの期間でも日経平均を20%以上上回っています。ベンチマークのTOPIXに対しても、1年、3年、5年、設定来の全ての期間でオーバーパフォームしているため、非常に優秀なファンドだと言えます。

日本株に投資するアクティブファンドの中でも、パフォーマンスは常に上位1割に入っており、非常にコンスタントに安定した成果を残しています。

シャープレシオについても、平均の0.5に対して0.8と、非常に優れた投資効率を示しています。

過去5年間のパフォーマンスを見ると、日本株ファンドの平均年率リターンが12.9%に対して、このファンドは13.7%を達成しており、リスクも16.9%に対して15.6%。リスクが低く、高いリターンとなっています。他のファンドより良いパフォーマンスを残しながらリスクを低く抑える、投資家が求めることを実現できているファンドだと言えます。

徹底的な長期的な視野で運用を行った結果が、現時点での成果としてうまく表れています。

また、長期投資を掲げていますが、短期的なパフォーマンスも優れているため、投資家にとっては安心して資金を預けられるファンドであると感じられ、純資産残高の増加に繋がっていると考えられます。

特徴的な点として、パフォーマンスが良いだけでなく、一般的には少し無機質な印象を受けがちなマンスリーレポートも、組入銘柄の決算レビューやファンドマネージャーの顔写真が掲載されているなど読んで楽しめる内容になっており、非常に透明性が高い印象です。

評価

評価は4.5としました。30銘柄に集中したで、しっかりとパフォーマンスを残しています。30銘柄に絞ると、通常はボラティリティが高くなりがちで、リスクを取ってリターンを追求するファンドが多い中で、リスクの下限を限定的に抑えながら大きなリターンを達成しており、非常に透明性が高く、安心感があります。

また、未来志向の独自のカテゴリー分類を行っているなど、厳選された投資型ファンドであると感じさせます。その意味で、インデックスを上回る期待を持てるアクティブファンドだと言えます。

本日は、独立系の投資信託会社が行っている、日本に厳選した株式ファンドのパフォーマンスを見てきました。分析した結果、現時点ではインデックスを上回るパフォーマンスを残しています。

その背景には、厳選するまでのファンダメンタルズ分析があります。過去のパフォーマンスを基にしていますが、これからも成長の可能性を期待できるファンドです。他のアクティブファンドと比較しても、特徴が明確に立っているファンドの1つだと思います。他のファンドとの比較選考対象になる投資信託だと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF