本日は世界株を対象とした投資信託、グローバル・ハイクオリティ成長株式ファンドを分析したいと思います。グローバルに活躍し、ハイクオリティでありながら成長が期待できるファンドとなります。

最近、株式市場が世界的にも堅調に推移している中で、このファンドが投資に値するか、長期投資に適しているかという観点から分析したいと思いますので、ぜひ最後までご覧ください。

お願い

はじめにお願いです。この記事は、あくまで情報提供を目的として作成されており、投資の勧誘や売買の推進を目的としたものではありません。実際に投資を行う際は、ご自身で判断いただきますようにお願いいたします。

また、取り上げている投資信託はランダムに抽出しています。中立の立場で分析するものです。販売会社や運用会社との間で業務提携等は一切ありません。

[ 目次 ]

投資信託概要

概要

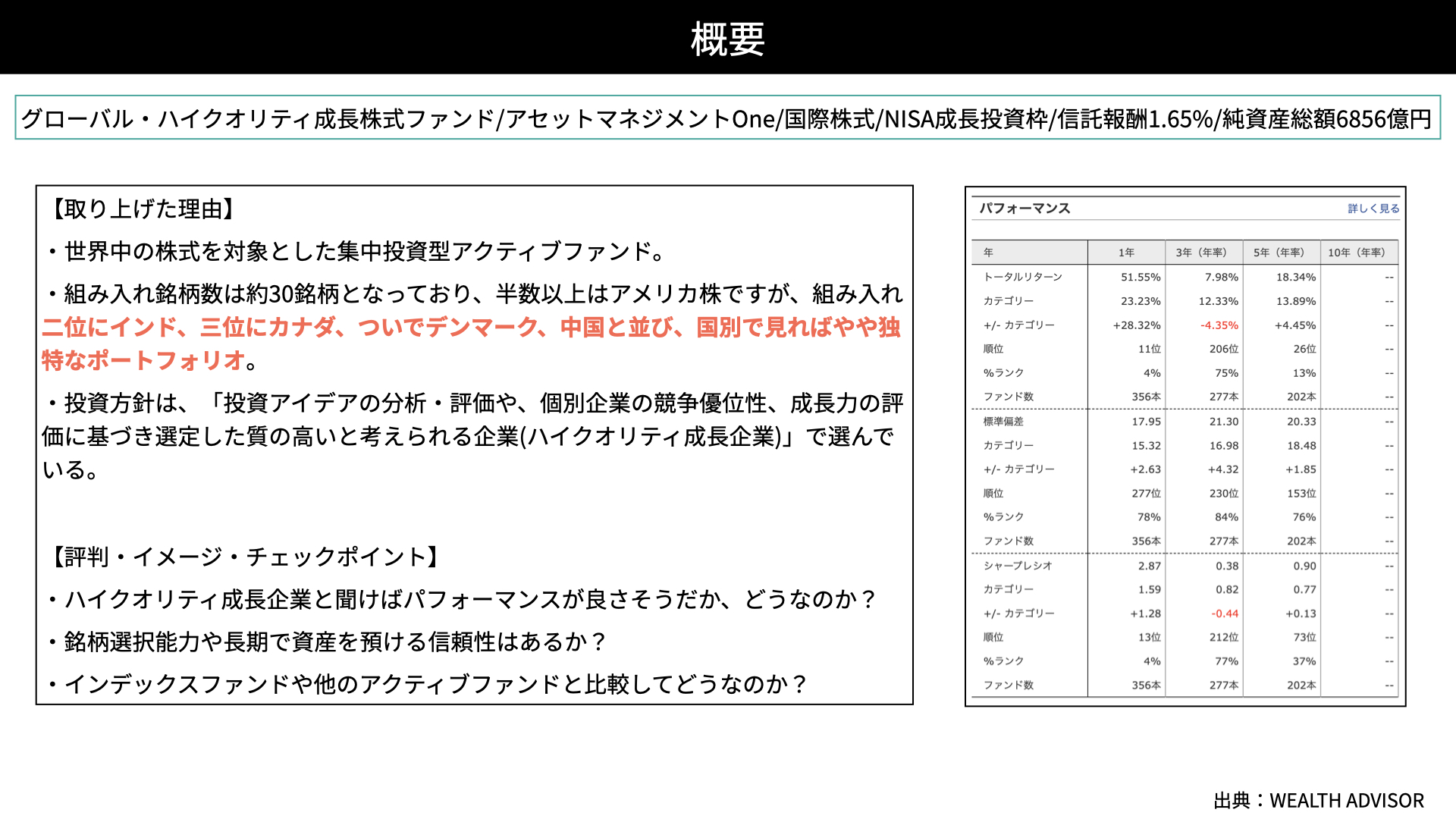

グローバル・ハイクオリティ成長株式ファンドは、実際の運用はモルガンスタンレーですが、アセットマネジメントOneがマネジメントしています。国債の株式で、NISAの成長枠投資対象となっており、信託報酬は1.65%です。純資産総額は6,856億円と非常に大きなファンドです。

今回取り上げた理由は3つあります。1つ目の理由は、非常に堅調な推移を示している株式市場において、世界中の株式を対象とし、集中投資を行っているアクティブファンドであることから、かなりのパフォーマンスが期待できるのではないかと考えたためです。

2つ目の理由は、組み込み銘柄が30銘柄と非常に厳選されており、内訳も非常にユニークであることです。半数以上がアメリカ株でありながら、組み入れの2位にインド、3位にカナダ、デンマーク、中国と、国別で見ると、世界の流行を反映するインデックスファンドとは大きく異なる割合となっています。ユニークなポートフォリオがどのようなパフォーマンスを示すかに注目です。

3つ目の理由は、投資方針として、投資のアイデアの分析評価や、個別企業の競争優位性や成長力の評価に基づいて、質の高い企業を選んでいるためです。

チェックポイント

①ハイクオリティな成長企業と聞けばパフォーマンスが良さそうだが、どうなのか?

②銘柄選定能力や長期で資産を預ける信頼性はあるか?

③インデックスファンドや他のアクティブファンドと比較してどうなのか?

について確認します。

簡易パフォーマンスを見てみましょう。5年間では+4.45%と同カテゴリーをアウトパフォームしていますが、3年では-4.3%、ここ1年では+28%と非常に大きくアウトパフォームしています。大きく動いた背景が何かが注目すべきポイントでしょう。

標準偏差は同カテゴリーを上回っていることから、高いリスクの中でリターンを目指すファンドとのイメージを持つことでしょう。実際はどうなのか、後ほど詳細を確認したいと思います。

投資戦略

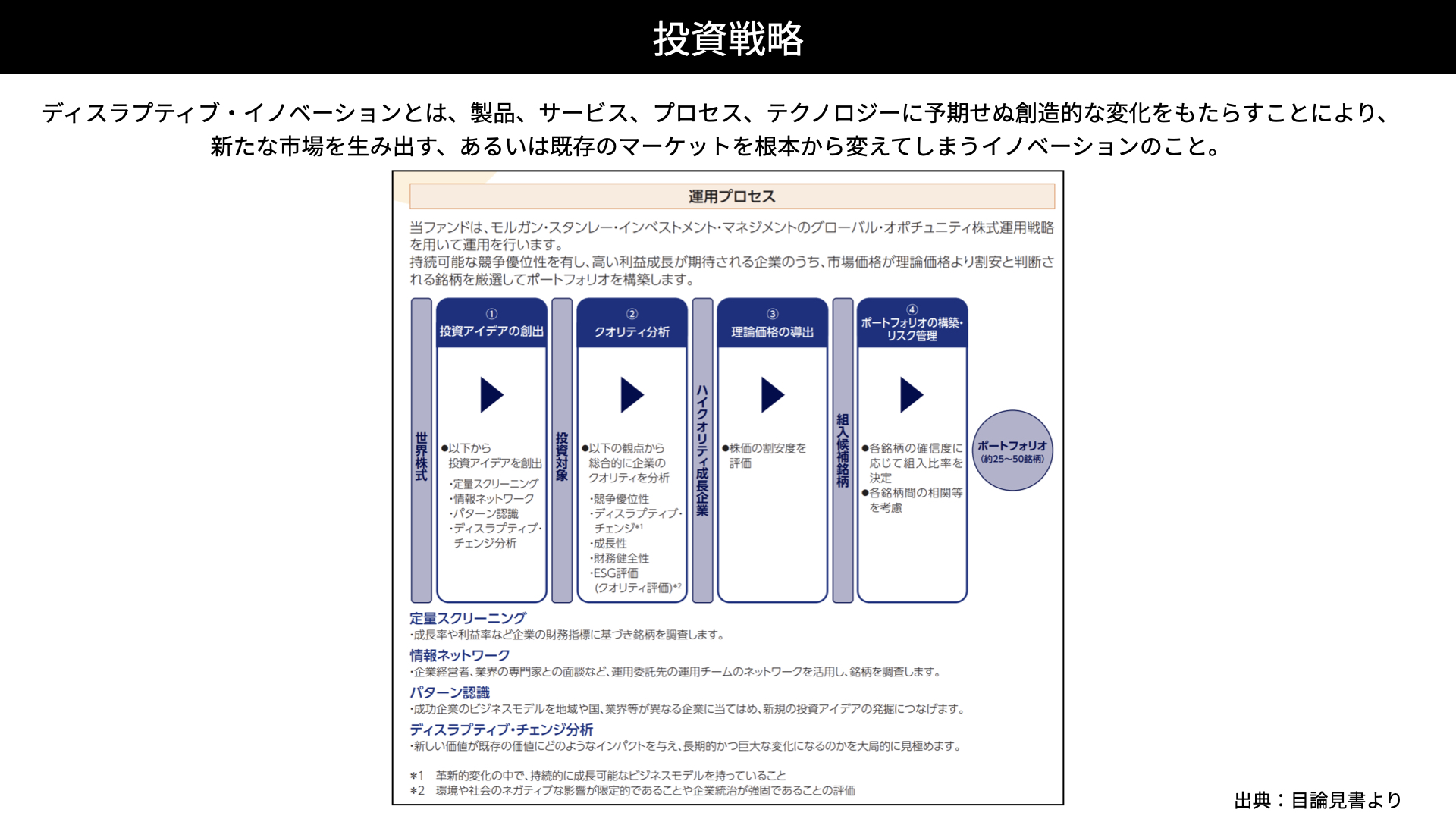

投資戦略についてです。他のファンドと同様に、アクティブファンドらしく定量と定性の分析を行っています。このファンドでは、投資アイデアとして定量的なスクリーニングや独自の情報ネットワークによる分析、過去の成功企業を含めたパターン認識を行っています。

さらにディスラプティブイノベーション(破壊的な技術革新)を起こす企業に注目しています。ディスラプティブイノベーションとは、製品、サービス、プロセス、テクノロジーに予期せぬ創造的な変化をもたらすことで、新たな市場を生み出す、既存のマーケットを根本から変えるような破壊的なインパクトを持つイノベーションです。そういった企業かどうかにも注目しています。クオリティが非常に高い企業、今後世の中を大きく変える可能性を持つ企業を厳選しているとのことです。

そのうえでクオリティチェックとして、財務の健全性、成長性、競争優位性などを検証し、バリエーションを行いポートフォリオに組み入れるというプロセスとなっています。

これだけのスクリーニングをモルガンスタンレーのインベストメント・マネジメントチームがしっかりと行っているということで、個人投資家から見ても銘柄選定能力、先行きを見通し、他では選ばれないような銘柄を選んでくれるとの期待感が持てます。

投資信託の銘柄選択

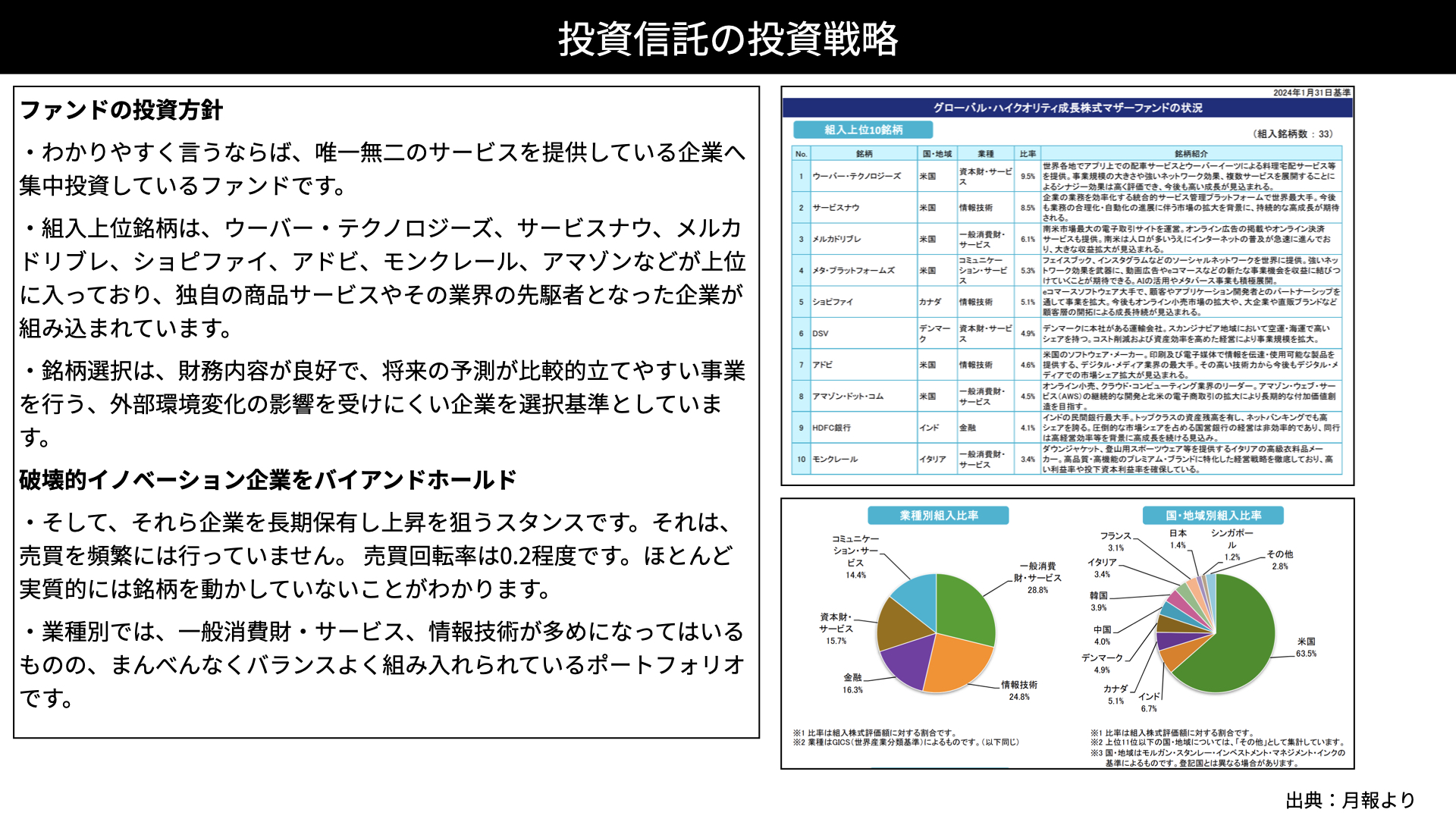

投資戦略をさらに詳しく見てみましょう。わかりやすく言えば、唯一無二のサービスを提供している企業へ集中投資を行っているファンドと言えるでしょう。

右側には、上位10銘柄を取り上げました。上位にはウーバー・テクノロジー、サービスナウ、アマゾン、ダウンジャケットで有名なモンクレールが含まれています。他のアクティブファンドと比べて、選定銘柄が大きく異なっているとの印象を受けるかと思います。

独自の商品やサービス、その業界の先駆者となった企業が組み込まれていますから、業界に大きなインパクトを与える企業を選んでいることがわかります。このような銘柄選定がどうパフォーマンスに繋がっているのかが非常に興味深いです。

銘柄選定を行う際には、財務内容が良好であることは当然として、将来の予測が比較的立てやすい事業を行っている、または外部環境の変化の影響を受けにくい企業を選んでいます。そのため、破壊的イノベーションを持ちながらも安定的に成長する企業を選定しています。

また、バイアンドホールド戦略で長期保有するスタンスをとっています。売買の回転率が0.2と非常に低くなっており、いい銘柄の購入後はリバランスしながら長期保有していることがわかります。

業種別では、一般消費財サービスや情報技術が多めに含まれていますが、偏りがなく、幅広い業種にわたって投資が行われている点が好印象です。

国別の割合をご覧ください。米国の割合がかなり高いですが、その他にもインド、カナダ、デンマーク、中国、韓国など、他のインデックスファンドとは全く異なる割合となっています。パフォーマンスにどう影響しているかに注目です。

ファンド・パフォーマンス

パフォーマンス

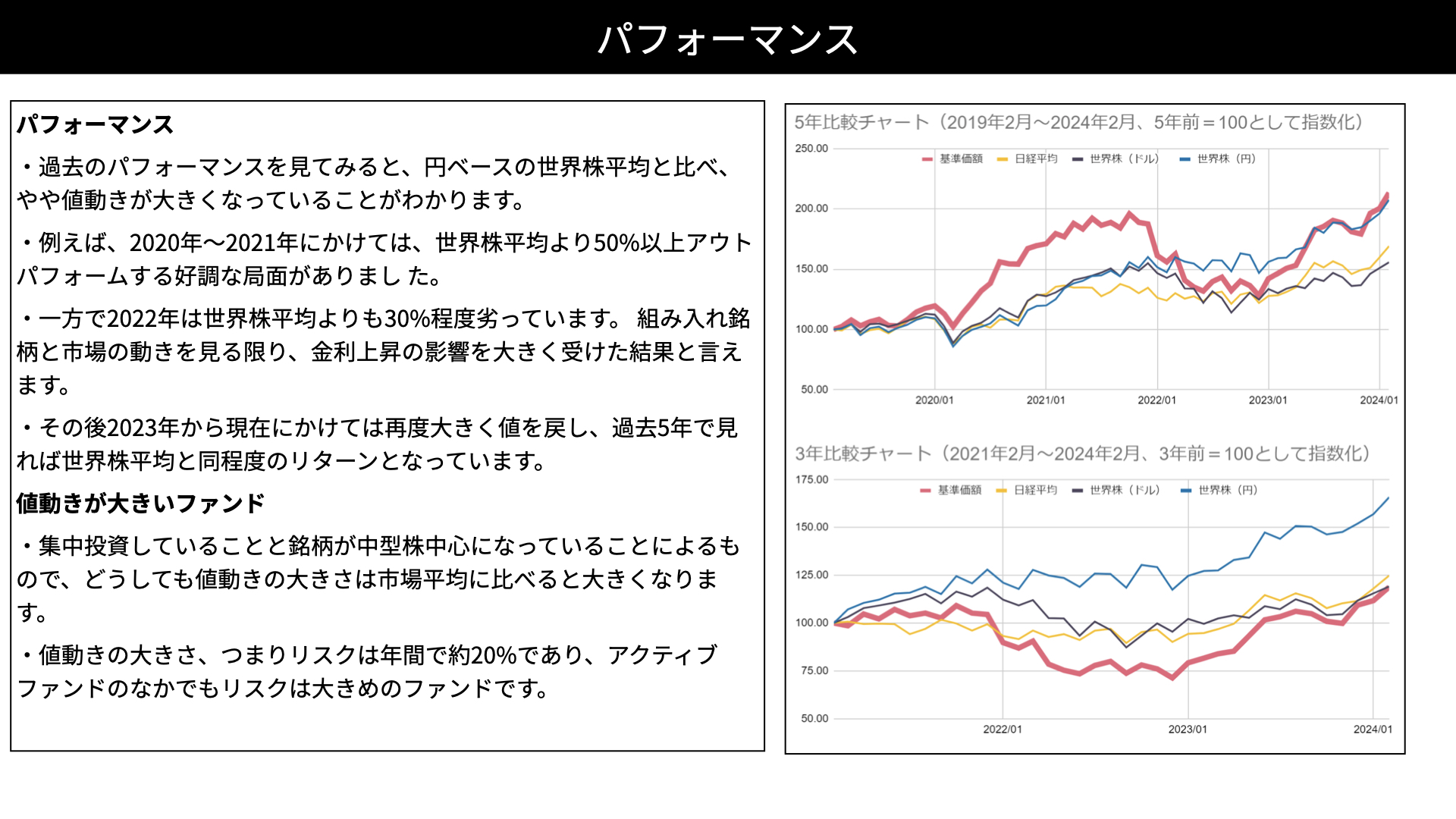

パフォーマンスです。過去のパフォーマンスを円ベースで見ると、世界株平均と比べてやや値動きが大きくなっています。青いチャートの世界株を上回ったり、下回ったりと円換算の基準価格が非常に大きく動いています。

例えば、2020年から2021年にかけては、世界株を50%以上アウトパフォームした時期がありました。一方で2020年以降は約30%劣っています。組み入れ銘柄と市場の動きを見る限り、金利の大きな上昇の影響を受けたと言えるでしょう。

ハイテク銘柄は金利上昇によって現在価値が割り引かれ、2022年に株価が調整されました。金利の影響を受けやすい企業がファンドに多く含まれていることから、今後も金利上昇の影響を受ける可能性はあります。一方で、現在の金利水準から見て、今後金利が大幅に上がることが考えづらければ追い風になる可能性があるとマーケットのコンディションからは考えられます。

2023年から現在にかけては大きく値を戻しており、過去5年間で見ると、世界平均と同等のリターンになっています。最終的には、5年間で同等のリターンを達成しています。

3年間で見ると、大きく下回っています。これは金利上昇の際のマイナスの影響があったためです。パフォーマンスだけを見ると、ここ3年は期待に応えることができていないと言えるでしょう。

30銘柄に集中投資しているため、どうしても偏りが生じやすくなっています。また、中型株を中心にしていることもあり、値動きが大きくなりがちです。

値動きの大きさを表すリスクは約20%となっており、他のアクティブファンドと比べて4~5%高い印象があります。

アフファが狙えるファンド

さらに分析を進めます。アルファが狙えるファンドとなっています。市場の動きがベータ、それを上回り、アクティブファンド自体の能力でプラスとなったものをアルファと業界では言いますが、このファンドは、ファンド自体が持つ能力でアルファが狙えます。

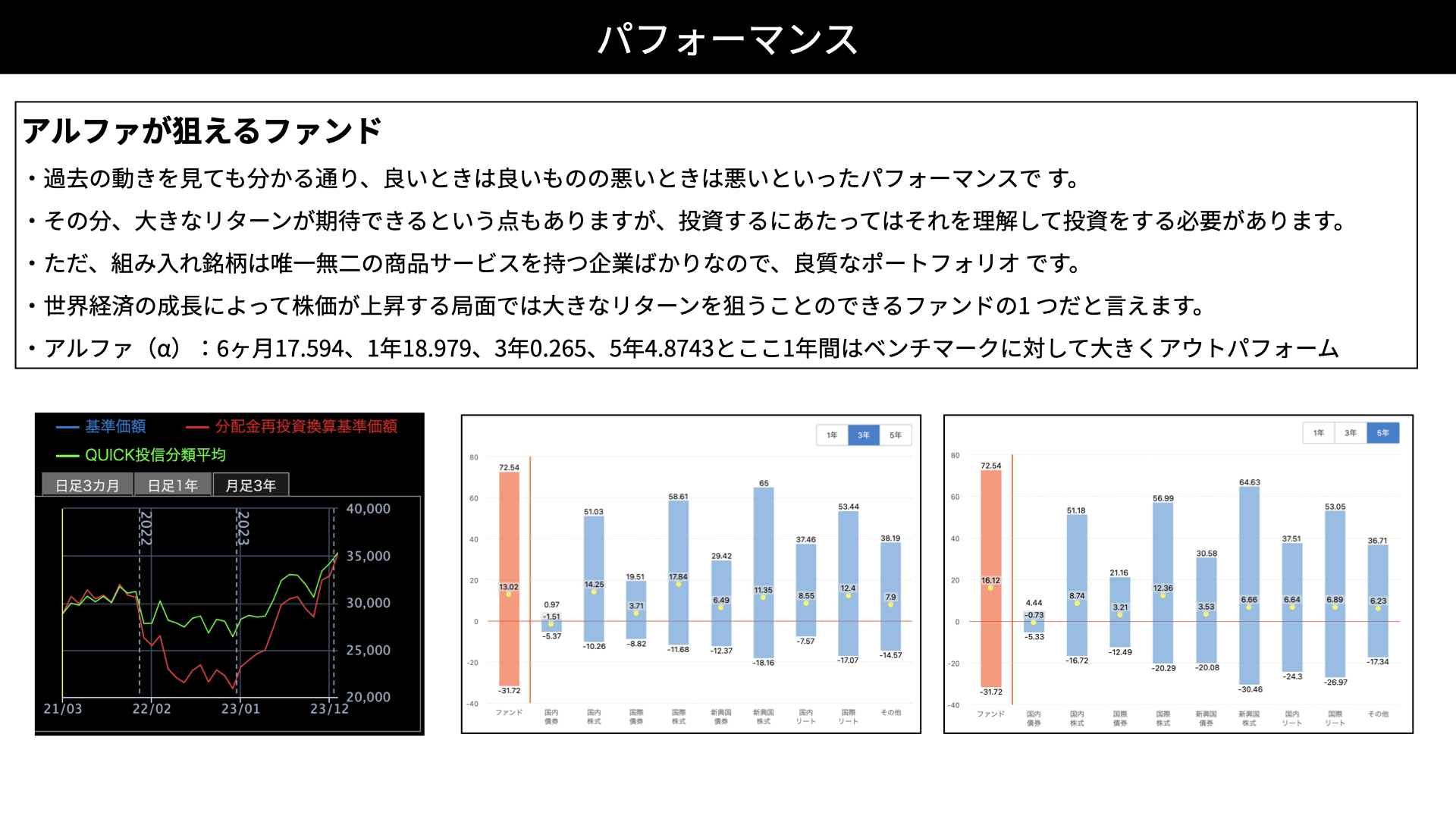

過去のパフォーマンスを見ても、いい時は良く、悪い時は悪いという非常にわかりやすいパフォーマンスになっています。その分、大きなリターンが期待できますが、投資を行う際には、それを理解しておく必要があります。

ただ、組み込んでいる銘柄は唯一無二の商品やサービスを持つ企業ばかりであるため、企業のポートフォリオとしては、非常に良質なポートフォリオだと感じています。

世界経済の成長に伴い株価が上昇する局面では、かなり大きなリターンを狙うことができるファンドの1つではないかと思います。

これを証明するものとして、過去のアルファ(市場を超えた上昇)を見てみましょう。6ヶ月で17.59%、1年で18.97%と、ここ1年間は非常にいいパフォーマンスを残しています。3年間ではあまり良くないですが、5年間という中期で見ると4.87%と、ベンチマークに対しても大きく上回っています。

クイックの投信分類と比較しても、ここ1~2年間は苦労しましたが、現在はほぼキャッチアップしています。今後はオーバーパフォーム、アウトパフォームが期待できる印象です。

過去3年間、5年間の値動きを見ると、同じような世界株を表す基準と比較しても、幅が非常に大きくなっています。5年間の平均では世界株を上回っている一方、3年間では値動きの幅が大きくなりつつ、リターンは下回っている状況でした。この3年間の状態を脱することができるかがポイントになると思います。

資金流出入

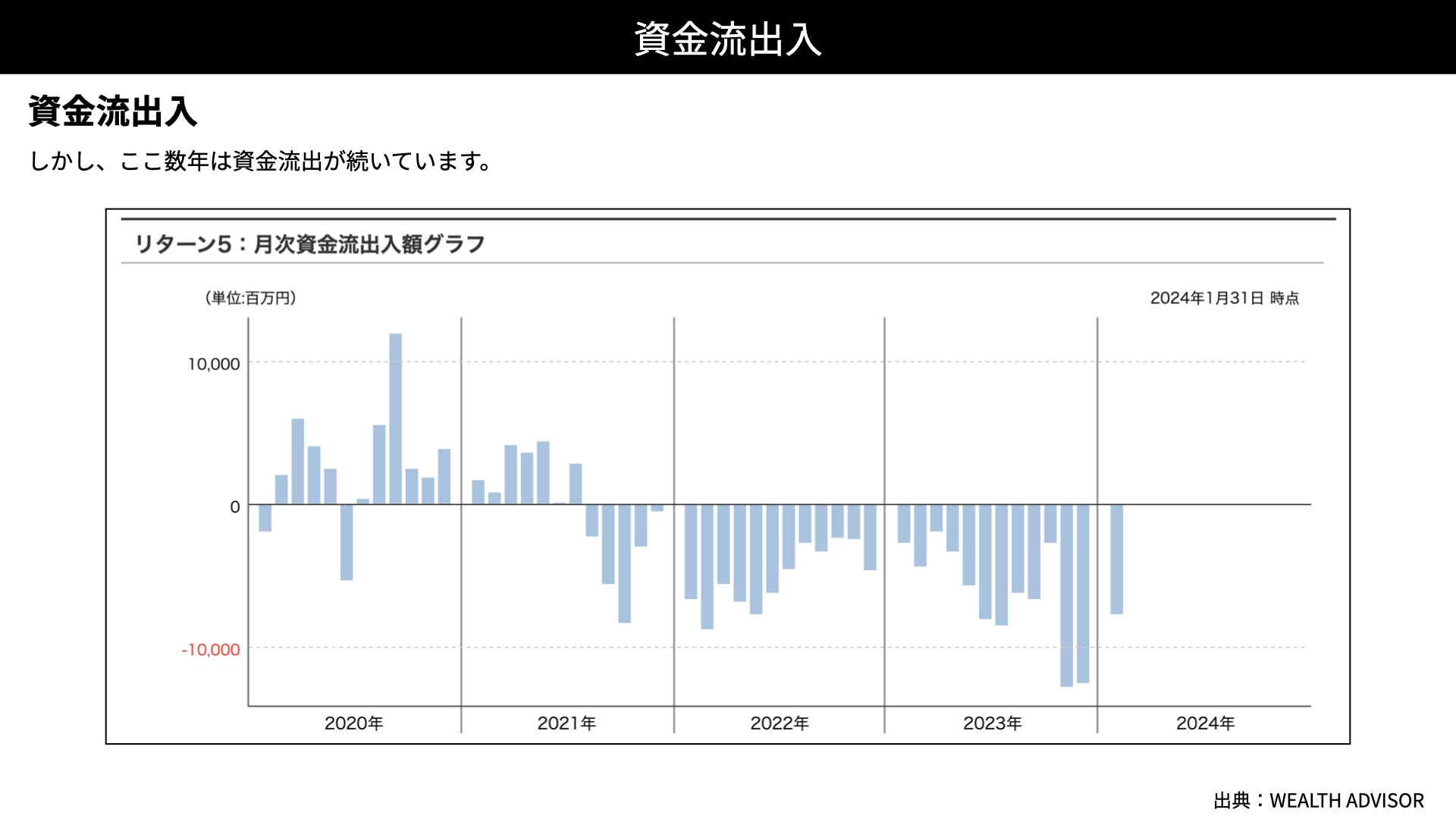

最近は資金の流出が続いています。3年間のパフォーマンスが評価しにくいことが原因だと考えられます。

評価

これを踏まえた評価は4つ星となります。3年間のパフォーマンスはあまり芳しくないものの、破壊的イノベーションに注目しているファンドは多いようで少ないです。ボラティリティが高いため、ファンドからの資金流出が多くなる傾向があります。その中でも、セクターの流れを大きく変えるような企業を30銘柄に絞っている点は非常に意欲的だと思います。3年間のパフォーマンスだけでなく、ここ1年間と過去5年間を見ると、アルファをしっかり出せるアクティブファンドらしいファンドとの印象です。

しかし、ボラティリティが高いため、投資経験が少ない方や長期保有が難しい方にとっては、ボラティリティの高さが保有の難しさにつながる可能性があります。長期保有が可能な方、コアではなくサテライトで持てる方に限定して、4つ星に値すると感じました。

本日はグローバルに展開する企業の中で、破壊的な企業、イノベーティブな取り組みを行う企業を30社に厳選するファンドを分析しました。アルファが狙えるファンドですが、アルファが狙えるファンドは他にもあります。ボラティリティ、リターン、銘柄選定能力などを比較してみると面白いファンドだと思いましたので、皆さんもぜひご自身で、他のファンドと比較していただければと思います。

関連記事

2025.06.28

【日本株・ドル円 週間見通し】 6月28日号(6月30日〜7月4日)日経平均ついに4万円回復!半導体主導で急騰、今週は調整局面か

[ 目次 ]1 日本株先週の振り返り2 日本株今週の見通し3 今週の為替注目点 日本株先週の振り返...

2025.06.27

2025年夏相場の行方は?サマーラリー期待が高まる日米株式市場

6月末の株式市場では日米ともに堅調な推移が続いており、投資家の間で「サマーラリー」への期...

2025.06.25

【米国株見通し】原油高で米国株は下がるのか?最新の地政学リスクを徹底分析!【2025/6/23】

本日のテーマは、『米国株見通し 原油高は米国株の追い風か逆風か?』です。 先週末、アメリ...

- 資産運⽤サポート

- 金融

- 投資