本日分析する投資信託は、世界株の投資信託で、インベスコが運用するインベスコ世界厳選株式(愛称:世界のベスト)です。愛称通り、世界からベストな株を選ぶことを目指した投資信託となります。

インベスコの看板である投資信託の厳選銘柄の投資、そのパフォーマンスを本日は分析したいと思います。ぜひ最後までご覧ください。

お願い

はじめにお願いです。この記事は情報提供を目的としており、投資の勧誘や売買の推奨を目的としたものではありません。投資をされる場合は、ご自身でご判断いただきますようお願い申し上げます。

また、私たちは取り上げている投資信託はランダムに抽出しており、運用会社や販売会社との間における業務提携は一切ございません。中立の立場から分析を行っています。

投資信託概要

概要

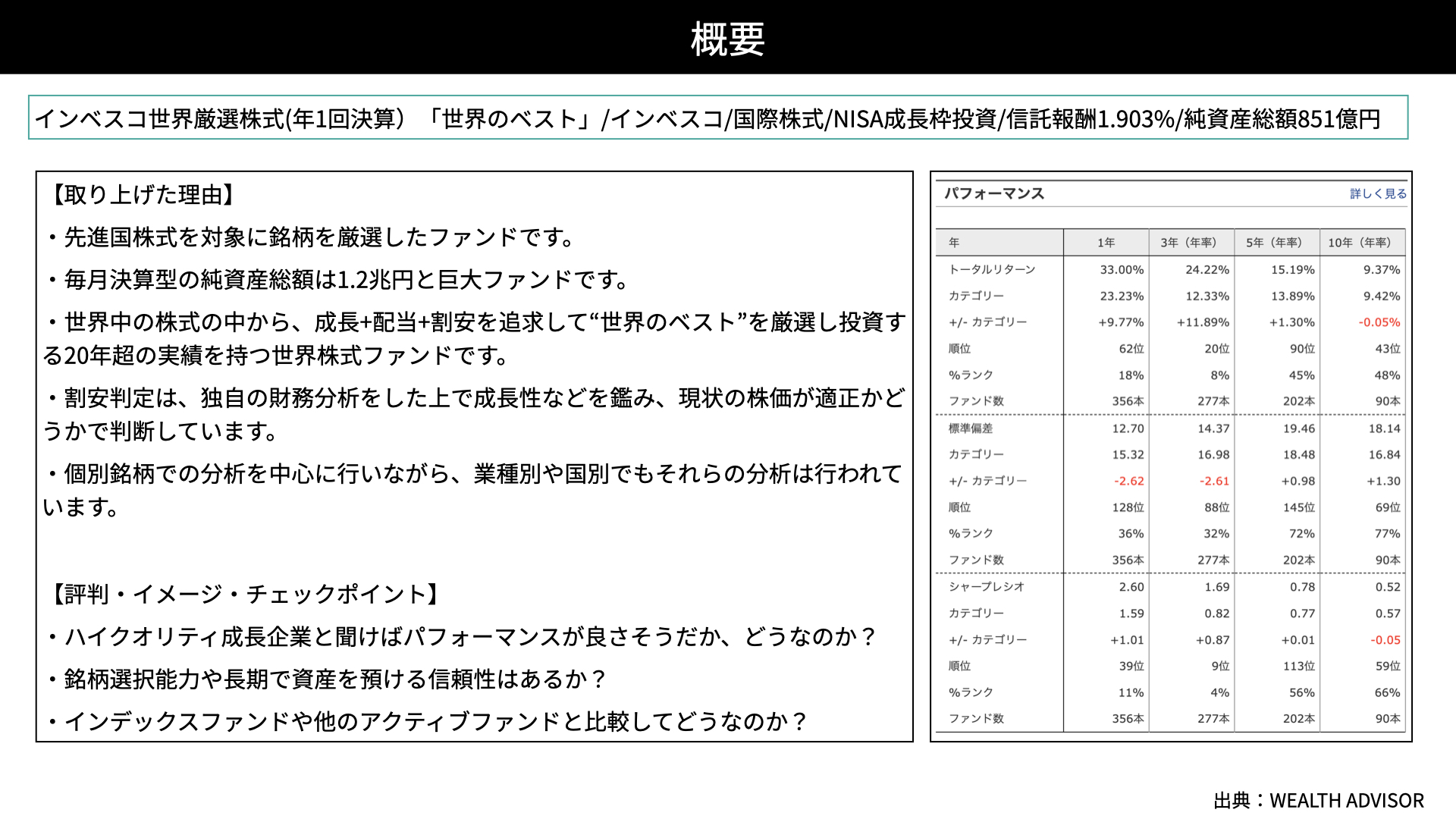

ファンドの概要です。インベスコの世界厳選株式という、年1回決算のものを取り上げました。NISA成長枠投資の対象となっており、毎月決算とは異なりますので、ご確認いただきますようお願いいたします。インベスコが運用しており、信託報酬は1.903%です。純資産総額は851億円です。

このファンドは先進国株式を対象として厳選を行い、投資しています。マザーファンドが同じ、世界厳選株式ファンド(毎月決算型)は、純資産総額1.2兆円の巨大ファンドです。1年決算での純資産総額は少なくなっていますが、非常に大きなこのファンドが、どういったパフォーマンスを出しているのでしょうか。

まずは、世界中の株式に投資を行い、成長、配当、割安の観点から世界のベストなものを厳選している点が特徴であり、20年を超える運用実績があります。

このファンドにおける割安の判定は、独自の財務分析を基に成長性などを鑑みて、現状の株価が適正かどうかを判断しています。個別銘柄の分析を中心に行っていますが、セクターやカントリーでも分析を行っています。

チェックポイント

- ハイクオリティ成長企業と聞けばパフォーマンスが良さそうだが、どうなのか?

- 銘柄選定能力や長期で資産を預ける信頼性はあるか?

- インデックスファンドや他のアクティブファンドと比較してどうなのか?

の3点を分析します。

簡易パフォーマンスをご覧ください。過去10年を見るとカテゴリーとほぼ同じですが、5年で+1.3%、3年、1年では非常に大きなアウトパフォームを達成しています。3年で+11.89%、1年で+9.77%もカテゴリーを上回っています。

リスクに関しても、10年、5年ではカテゴリーより大きいですが、3年、1年ではカテゴリーを下回り、リターンが高いという結果になっています。現時点においては、ファンドに対する期待感が高まっていることがわかります。

投資戦略

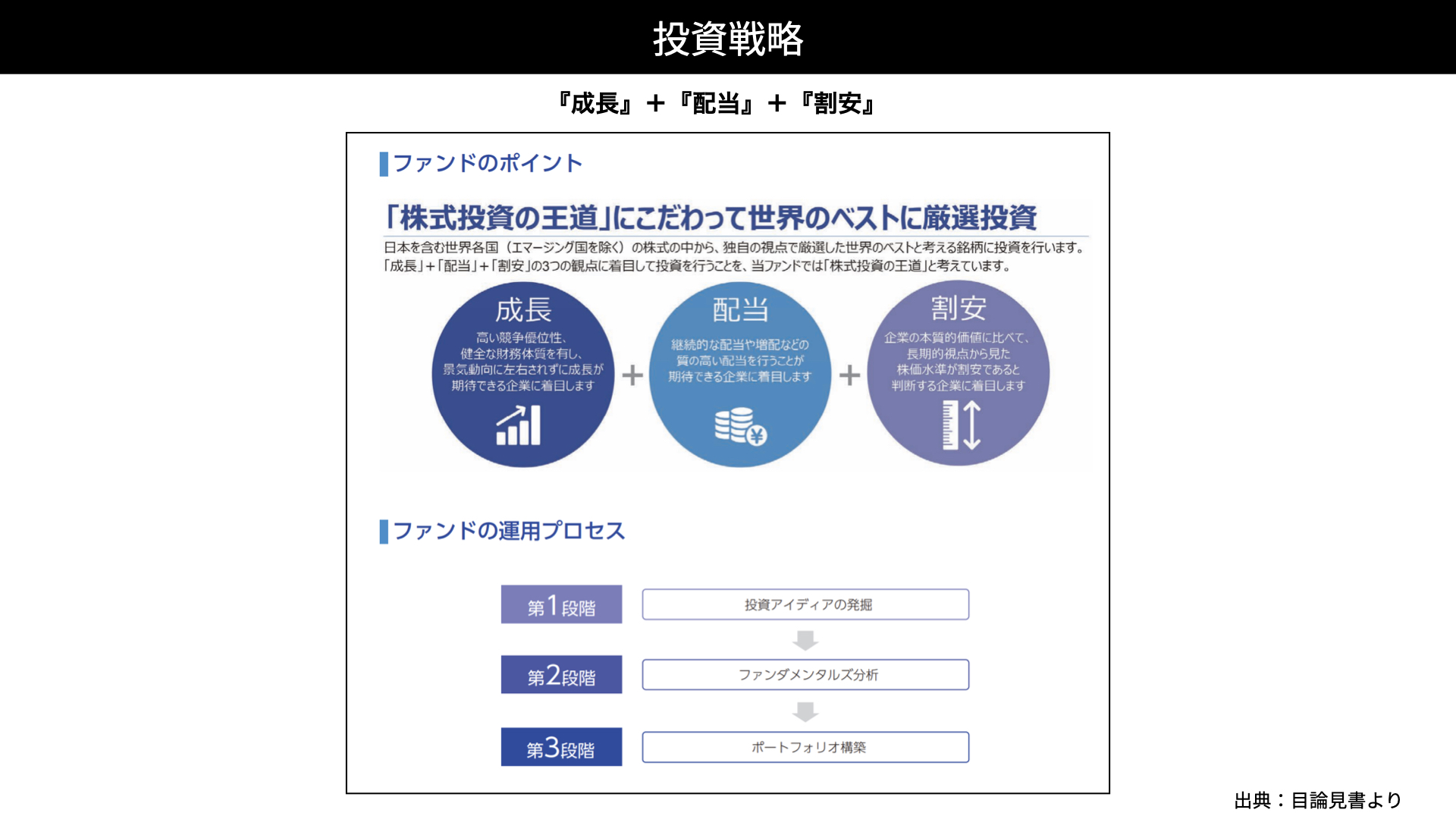

次に投資戦略です。成長、配当、割安の3つの要素に基づいて分析を行っています。投資の世界における王道であり、成長性が重要であることは言うまでもありません。

配当を出すということは、企業が利益をしっかり出していることを意味しますから、配当支払い能力があることも重要なポイントです。

また、長期投資でパフォーマンスを上げるためにできるだけ割安で購入することを狙っています。

運用プロセスとしては、これらのアイデアに基づき、ファンダメンタルズ分析を行い、ポートフォリオを構築しています。他のアクティブファンドと同様のプロセスですが、3つの選定能力がどれだけ高いかが非常に注目される点です。

個別銘柄分析

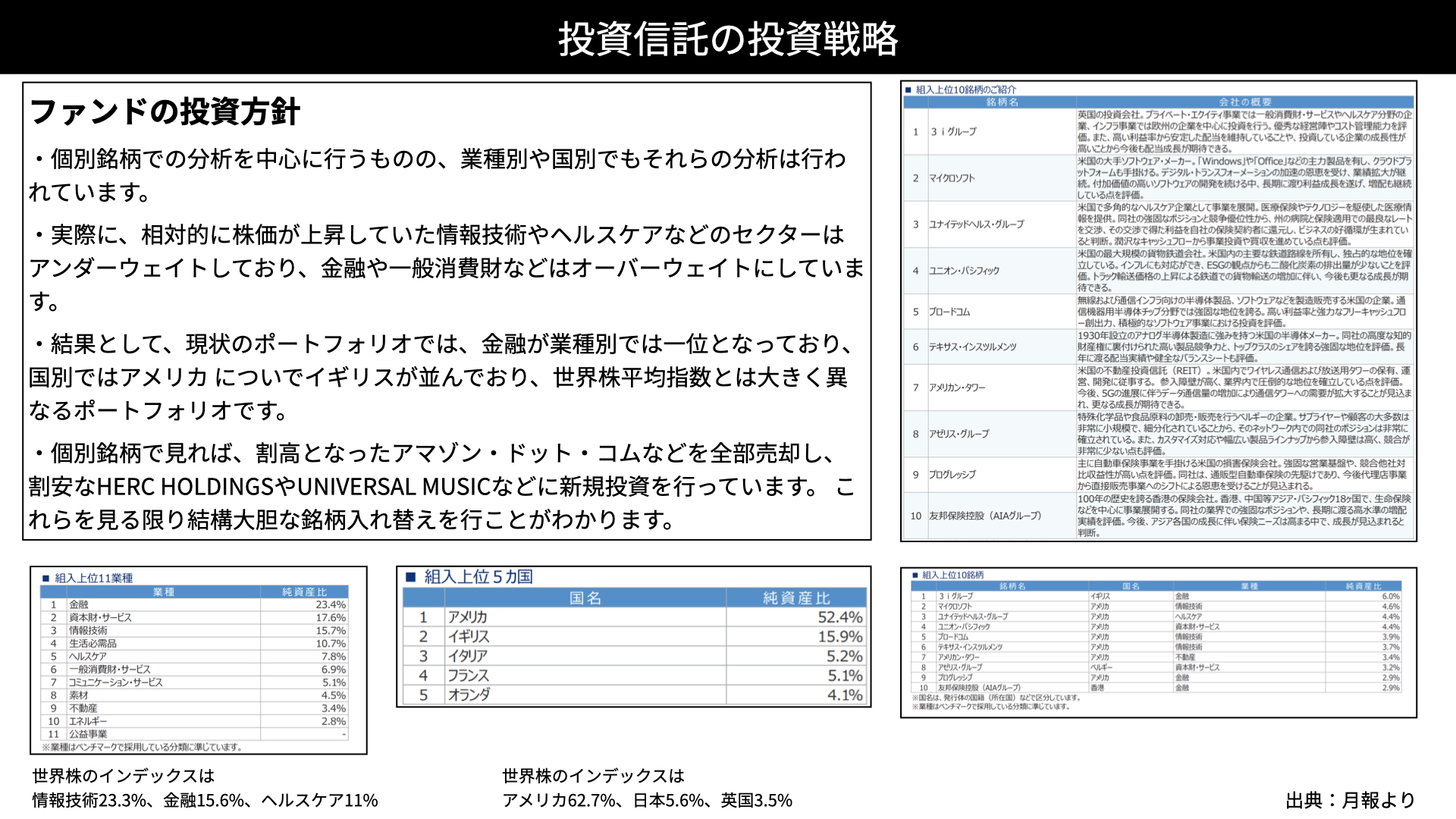

ファンドの投資戦略について。個別銘柄の分析を中心に行っていますが、業種別や国別の分析も行っています。相対的に株価が上昇していた情報技術、ヘルスケアなど、相対的に株価が上昇している業種をアンダーウェイトにしていることがわかりました。一方で、金融や一般消費財などはオーバーウェイトにしています。

上位組み入れの業種を見ると、金融が23.4%、資本財サービスが17.6%となっています。一般的な世界のインデックスファンドは情報技術が23.3%、金融が15.6%、ヘルスケアが11%ですから、セクターの色合いが異なり、アクティブファンドらしい配分となっています。

国に関しても、アメリカの52.4%に次いで、イギリスが15.9%、イタリアが5.2%となっており、他の世界株平均指数とは大きく異なります。世界のインデックスではアメリカが62.7%と、このファンドは10%近く比率を低くしています。世界のインデックスでは日本が5.6%、イギリスが3.5%に対して、このファンドはイギリスを15.9%するなど、かなりオーバーウェイトさせています。このようにかなりの独自性を出していることがわかります。

個別銘柄に目を向けると、割高と判断されたアマゾン・ドット・コムは全部売却され、割安と判断された銘柄が新規に購入されています。組み入れ上位には出ていませんが、新規銘柄にはかなり割安な銘柄を入れていることがわかります。

組み入れ上位を見ると、皆さんがよくご存じのマイクロソフトが含まれますが、7位にアメリカン・タワーのようなリートが入るなど、ユニークな選定がなされていると言えます。また、ディフェンシブな要素として3位にユナイテッドヘルスが含まれていることからも、ファンドのユニークさが見てとれます。

割安なものを厳選しつつ、成長性と配当性をしっかりと維持できることを前提に選んだ銘柄のパフォーマンスがどうなのかを以降で確認します。

ファンド・パフォーマンス

パフォーマンス

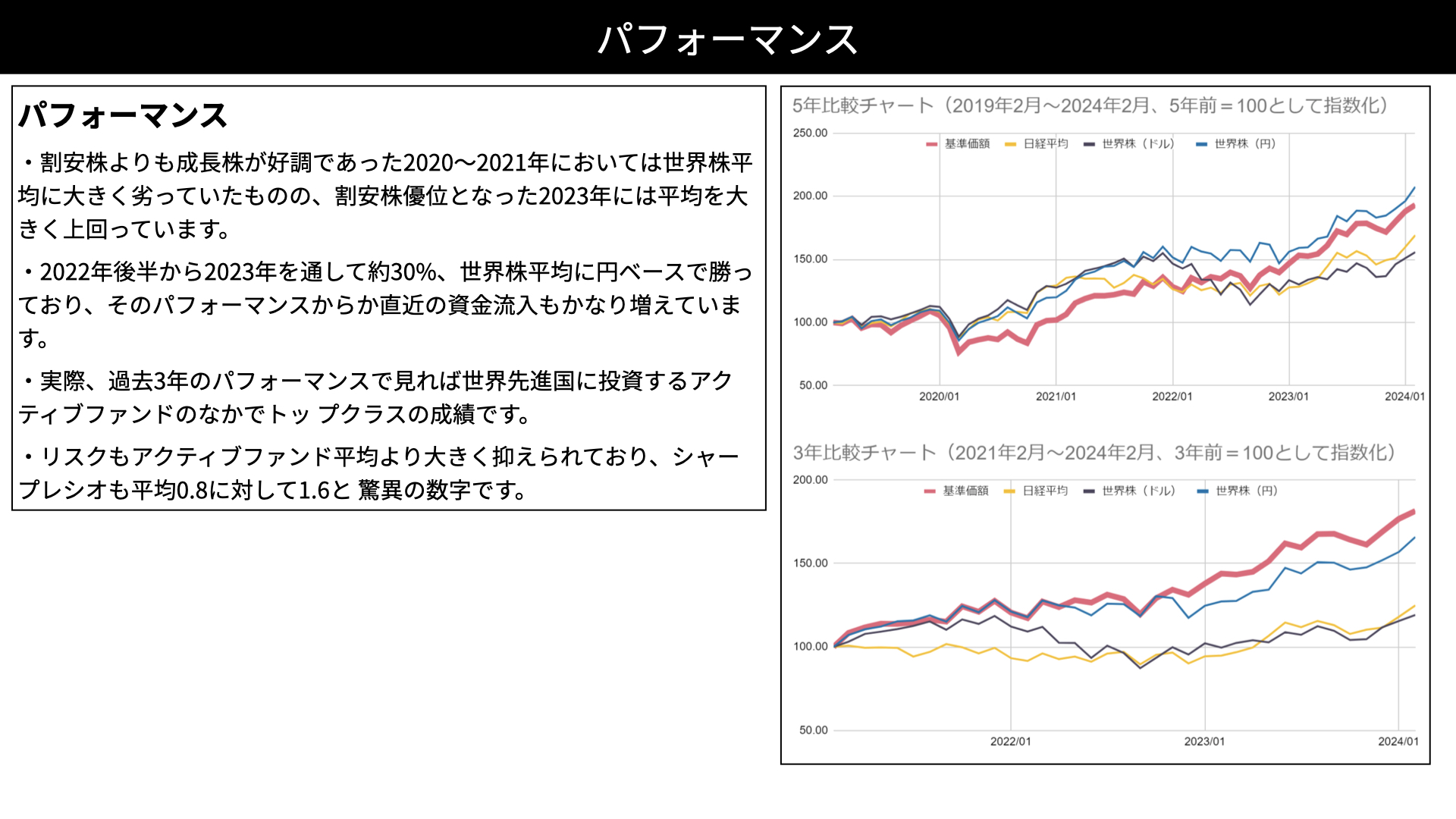

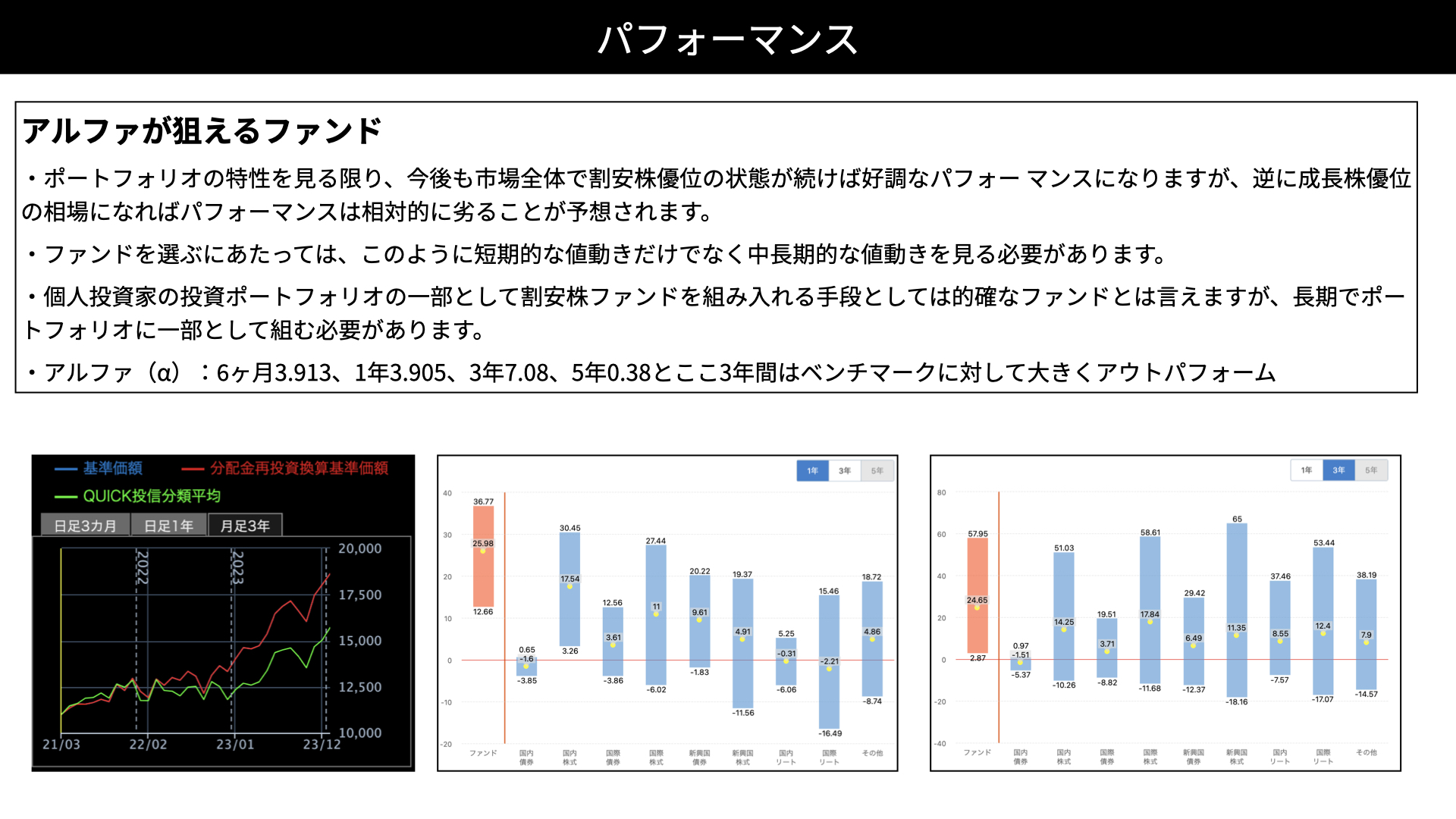

パフォーマンスの詳細です。割安株よりも成長株が好調だった2020年から2021年にかけては、世界株式に対して大きく劣っていた部分がありました。一方で、割安株が優位となった2023年には、平均を大きく上回るパフォーマンスを示しました。

右のチャートをご覧ください。世界株が青いチャートとなっています。2020年~2021年は赤で示したファンドのパフォーマンスは劣っていますが、最近はキャッチアップしてきていることがわかりました。

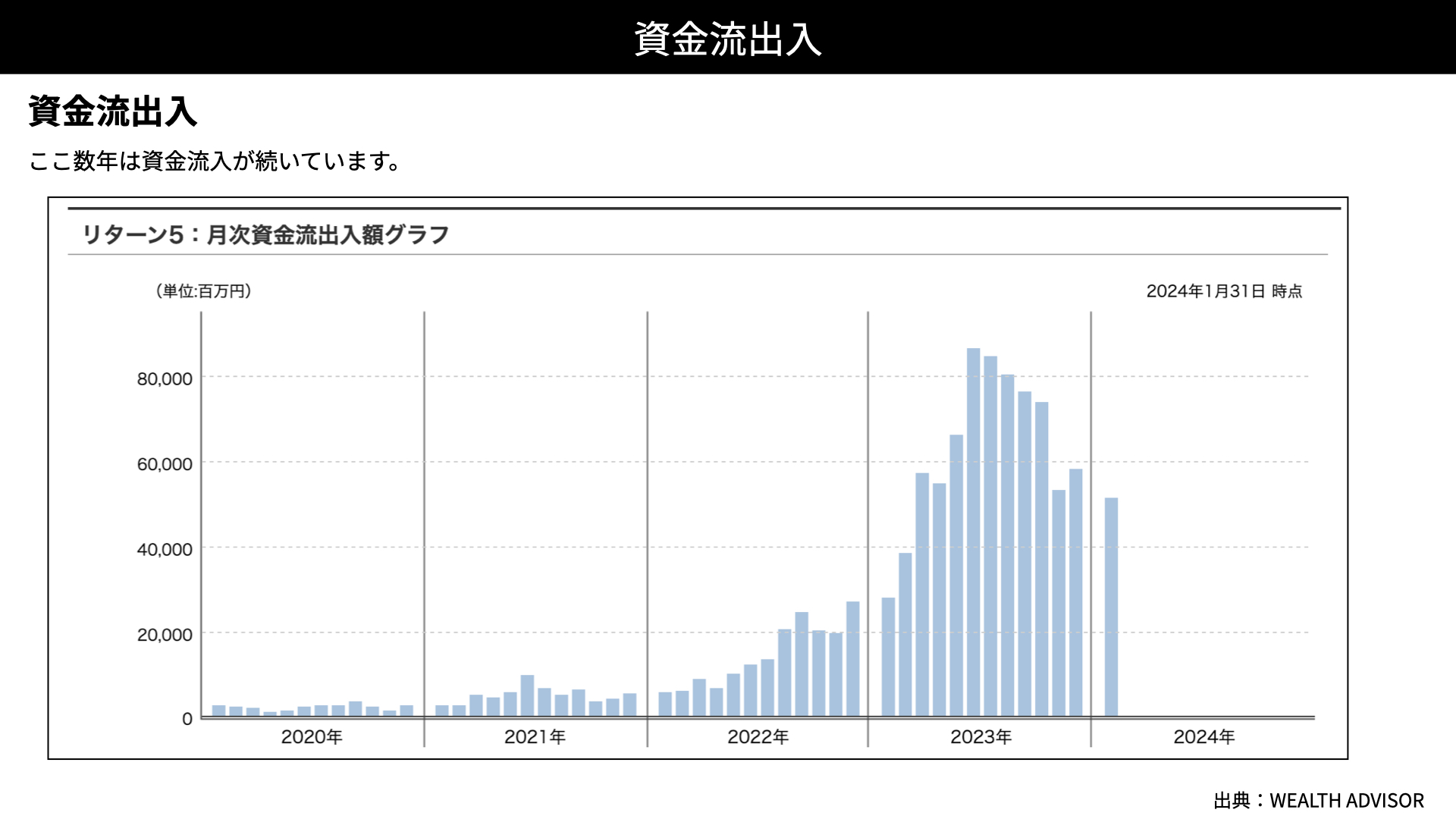

3年間で見ると、世界株に対して非常に大きくオーバーパフォームしていることがわかります。2022年後半から2023年を通して、約30%も世界株平均に対してオーバーパフォームしています。これにより、直近の資金流入もかなり増加しています。

過去3年間のパフォーマンスを見ると、世界先進国に投資するアクティブファンドの中でトップクラスの成績を残しています。

リスクに関しても、アクティブファンドの平均を大きく下回り、リスクを示すシャープレシオも、アクティブファンドの平均が0.8であるのに対し、このファンドは1.6となっています。投資効率のいいファンドだとわかります。

このことから、アルファを狙えるアクティブファンドらしいファンドだと感じています。ポートフォリオを見る限り、市場全体で割安株が優位な状況が続けば、引き続き好調なパフォーマンスが期待できるでしょう。

逆に成長株が優位な相場になると、このファンドは若干パフォーマンスが劣る可能性があると思います。このファンドは成長性と配当、割安な銘柄を選定していますから、成長株が優位な局面では成長オンリーのファンドにやや押される傾向にあります。

ファンド選定に際しては、短期的な動きではなく、中長期的な視点が重要だと考えられます。

個人投資家のポートフォリオの一部として、割安株ファンドを組み入れる手段としては、適格なファンドだと言えるでしょう。

成長株というよりも、グローバルに根ざした企業で、割安でありながら配当をしっかり出す点が特徴です。成長株中心のポートフォリオを作っている方が組み合わせると非常にいい相関関係となるでしょうから、そういった方が長期ポートフォリオに組み入れるにはいいファンドとなっています。

ファンド自体のプラスアルファを見ると、6ヶ月で3.9%、1ヶ月で3.9%、3年で7.0%、5年で0.38%となっており、ここ3年間はファンドの強みが顕著に表れています。

クイックのデータを見ると、同セクターのファンドと比較して、このファンドは大きくオーバーパフォームしていることがわかります。過去1年間、過去3年間を見ると、国債、株式に対してパフォーマンスのレンジが上に推移しています。つまり、リスクが低い一方でリターンも高い状況が確認できます。

資金流出入

資金流入が非常に大きくなっています。人気がある程度浸透している印象です。

評価

ファンドの評価は4となります。ファンドが訴えるように、投資の基本は成長性と割安性です。成長があり、配当があり、それを割安で購入することは、投資の基本として非常に重要だと思います。基本をしっかりと守っているファンドですから、自分自身で管理したくない方にとっては、魅力的な投資対象になるでしょう。

グロース株の優位局面はこれからも訪れると思います。その中でもFOMOなしで長期保有できる方にとっては非常にいいファンドだとの印象を持ちました。

本日はインベスコが運用する、日本でも非常に残高の多い基幹的ファンドを分析しました。ハイテクグロース株が大きく成長している局面では少し劣ることがありますが、長期的に見ると、割安で成長性があり、配当のある銘柄を購入していることで、ある程度高いパフォーマンスにつながります。

アルファが期待できるファンドです。ご自身の資産との兼ね合い、例えばグロース株を多く持つ方は、このファンドを加えることでバランスが取れるのではないかと思います。他のファンドと比較しながら検討していただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF