本日分析する投資信託は、フィデリティ世界割安成長株B(愛称:テンバガー・ハンター)です。非常に魅力的な愛称を持つこのファンドは、世界の割安な成長株に投資しています。

テンバガー(10倍)と謳っていますが、本当にテンバガーを実現できるのかを分析したいと思います。ぜひ最後までご覧ください。

お願い

はじめにお願いです。この記事は情報提供を目的としており、投資の勧誘や売買の推進を目的としたものではありません。投資の際には、個人の判断で行うようにお願いいたします。

また、投資信託の選定についてはランダムに抽出を行っており、運用会社や販売会社との間で業務提携は一切ございません。中立的な観点から分析をしています。

投資信託概要

概要

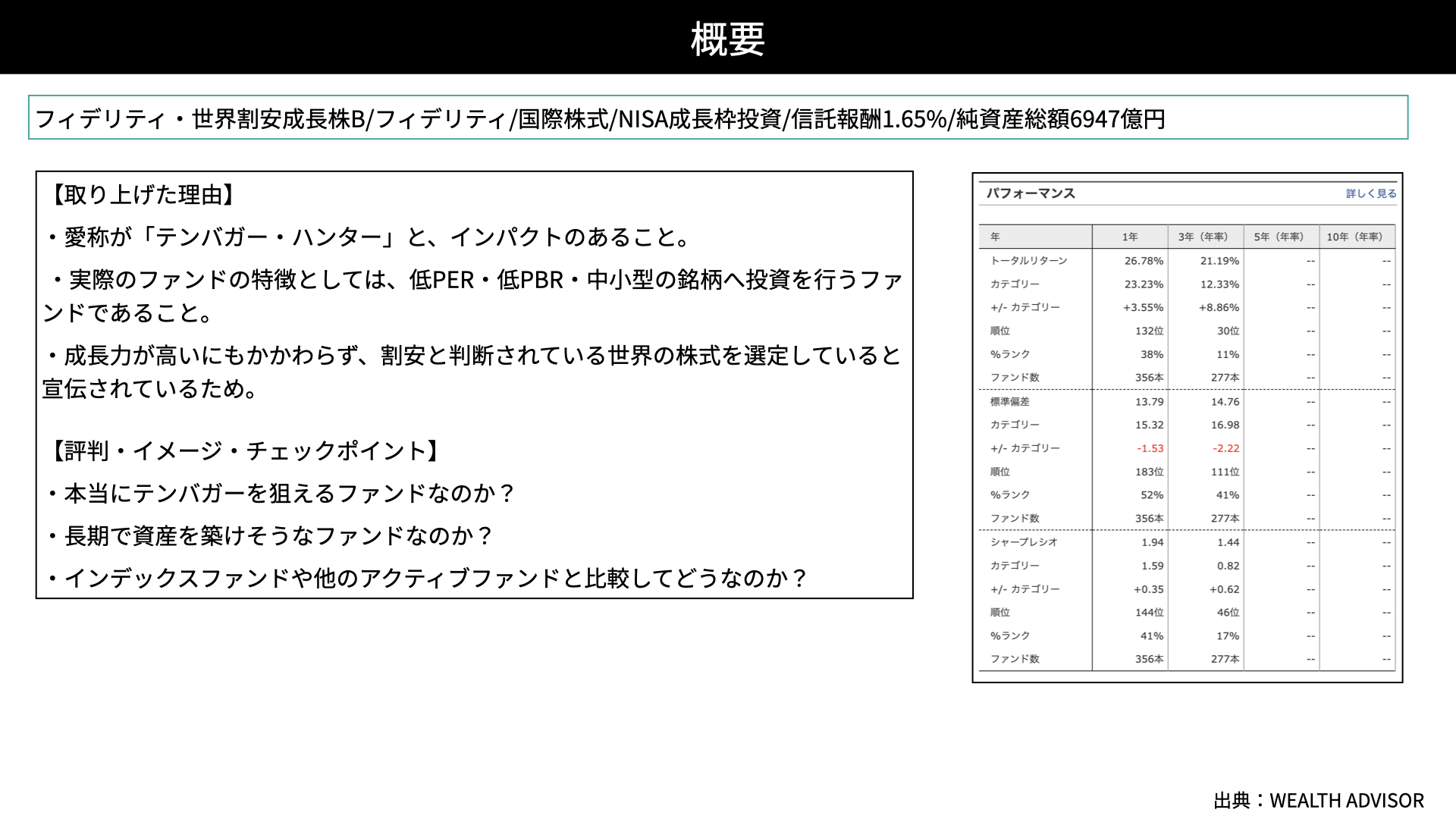

本日はフィデリティが運用する世界割安成長株Bを取り上げます。国際株式で、NISA成長枠の対象です。信託報酬は1.65%で、純資産総額は6,947億円と大きな規模のファンドであり、人気があることが伺えます。

今回このファンドを取り上げた理由は、愛称がテンバガー・ハンターとインパクトがあるためです。テンバガーは10倍という意味ですから、本当に大きな上昇を狙えるのか分析したいと思います。

ファンドの目論見書を見ると、低PER、低PBRで中小型株への投資を行うファンドとなっていますので、本当にテンバガーファンドなのかと若干思うところもありますが、分析したいと思います。

また、成長力が割高にもかかわらず割安と判断されている世界の株式を選定しているとのことです。成長性が高いことと割安は、普通はリンクしません。成長性が高ければ割高になっていることが多い中で、本当に両立ができるのかは興味を持ったところです。

チェックポイント

これを踏まえたチェックポイントです。

- 本当にテンバガーが狙えるファンドなのか?

- 長期で資産を築けそうなファンドなのか?

- インデックスファンドや他のアクティブファンと比較してどうなのか?

の3点を確認します。

簡易パフォーマンスです。これまで投資信託マラソンで取り上げた投資信託は、長期の運用実績を持つものが多かったのですが、今回は3年、1年の運用実績となっています。同じカテゴリーに比べて3年間では8.86%、1年間で3.55%という成績で、カテゴリーに対して優れたパフォーマンスを示しています。

標準偏差も同じカテゴリーより低く、リスクが低い一方でリターンが大きい、理想的な状態にあることがわかります。以降では、実際の実力がどうかを見ていきたいと思います。

投資戦略

投資戦略は、非常にわかりやすく記述されていました。コア投資とニッチ投資に分けて考えています。コアとは中心となるもの、ニッチは狭いという意味ですが、その中で投資機会を追求することを謳っています。このファンドはコア銘柄とニッチ銘柄に分類し、ニッチ銘柄で、将来10倍以上に成長する可能性がある銘柄に焦点を当てています。

コア銘柄は高い流動性と高い確信度を持つ銘柄に投資しています。ポートフォリオに0.25%以上の割合を持ち、ポートフォリオ全体で6~8割がコア銘柄となっています。

テンバガーで狙うニッチ銘柄はポートフォリオの約2~4割に留め、1銘柄あたりの投資比率を0.25%未満に抑えることで、集中投資によるリスクを回避しています。また、ニッチ銘柄は100から350の銘柄に分散投資されています。

コア銘柄とはよく知られた有名銘柄でしょうから、ファンド全体として本当に大きなリターンを挙げることができるのかが関心の中心となるでしょう。

銘柄戦略

意外にも思い切った分散を効かせた投資戦略をとっています。テンバガー・ハンターという愛称からすると、私の中では少し違ったイメージでした。もっと集中投資をしているイメージでした。

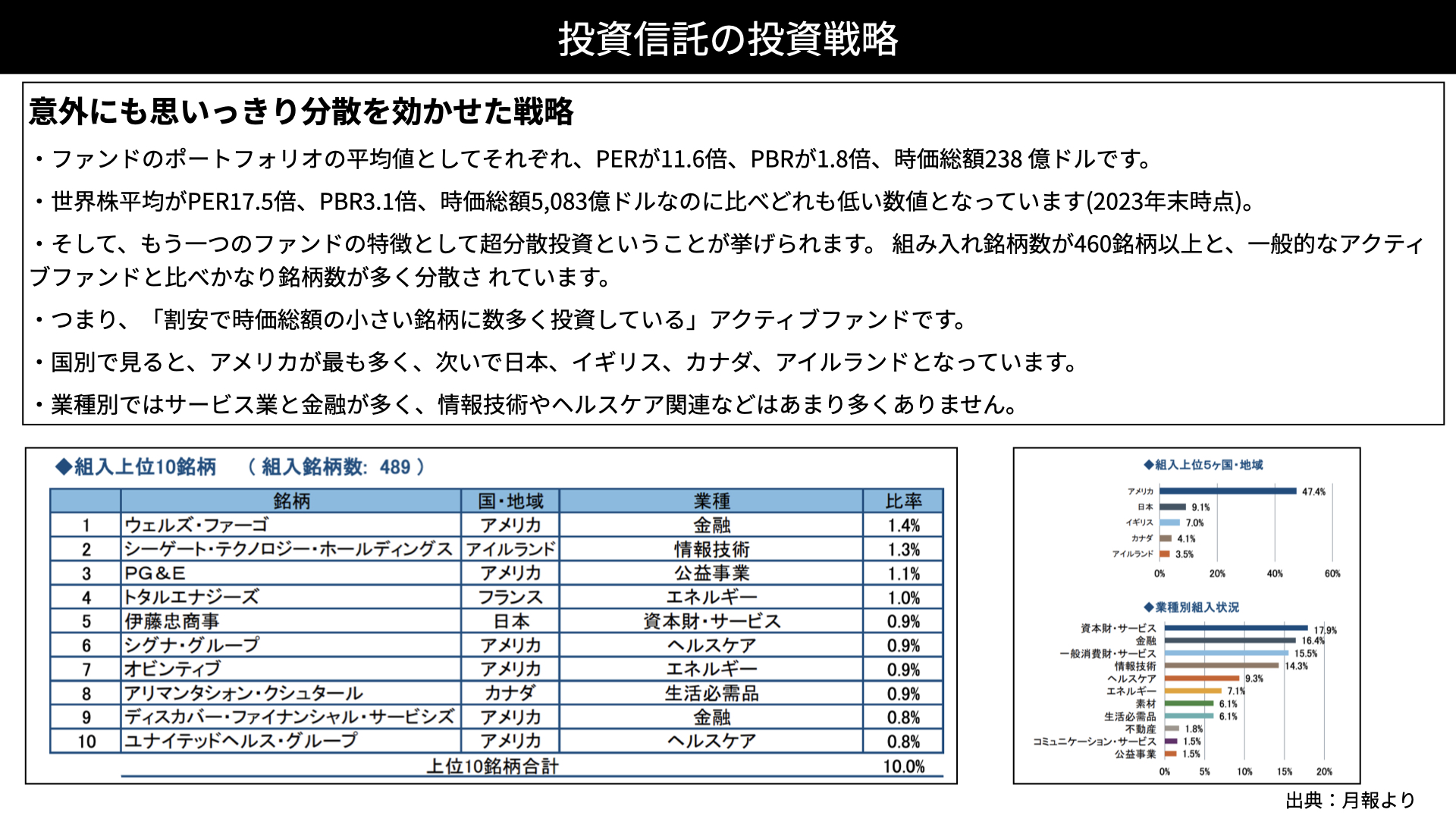

ファンドのポートフォリオ平均値としては、それぞれPERが11.6倍、PBRが1.8倍、時価総額が238億ドルとなっています。世界株平均がPER17.5倍、PBR 3.1倍、時価総額5,083億ドルですから、非常に割安となっています。テンバガーを狙う戦略としては、割安で時価総額が小さい銘柄を狙っていることがわかります。

ファンドの特徴としては、超分散戦略を採用していると言えます。テンバガーといえば10銘柄や20銘柄に絞り込むイメージがあるかもしれませんが、実際には480銘柄以上に分散投資を行っています。一般的なアクティブファンド、他で取り上げた他のファンドに比べても、銘柄数が非常に多い印象です。

このファンドを簡潔に表現すると、割安で時価総額の小さな、多数の銘柄に投資していると言えます。

国別に見ると、アメリカが最も大きな割合を占めており、次いで日本、イギリス、カナダ、アイルランドと続いています。他のファンドと若干異なってはいますが、標準的な国の分散と言えるでしょう。

業種別に見ると、サービス業と金融が多いことから、テンバガーが狙うために情報技術などを多く入れていることもなく、スタンダードな戦略を採用している印象です。

ファンド・パフォーマンス

パフォーマンス

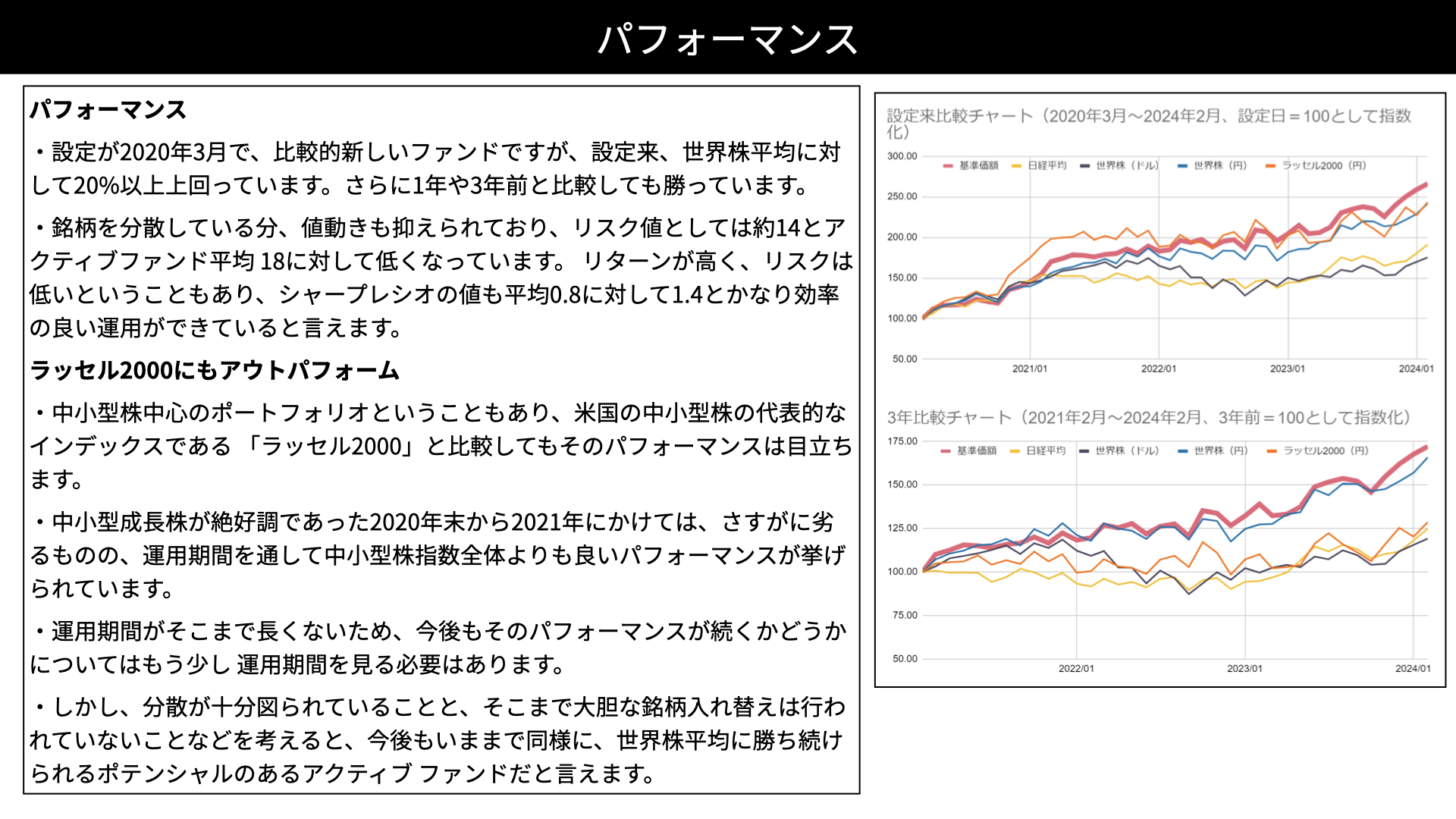

パフォーマンスです。設定が2020年3月と比較的新しいファンドですが、世界株に対して約20%以上パフォーマンスを上回っています。設定来のチャート、3年のチャートを見ても、世界株を上回るパフォーマンスを示しています。

銘柄を分散しているため、価格の変動が抑えられており、ボラティリティが低くなっています。リスク値は14と、アクティブファンドの平均である18に比べてかなり低くなっています。リターンは高く、リスクは低いため、シャープレシオは平均の0.8に対して1.4と非常に高いです。

ラッセル2000にもアウトパフォームしており、中小型株を中心としたポートフォリオを組んでいるわけですが、アメリカの中小型株を代表するインデックスのラッセル2000と比較しても、非常に優れたパフォーマンスを示しています。

チャートをご覧ください。オレンジで示したラッセル2000を3年でも設定来で上回っています。

中小型株が絶好調であった2020年末から2021年にかけては、一時的にパフォーマンスが落ち込む時期がありました。しかし、運用期間を通じて中小型株全体よりも良いパフォーマンスを挙げており、短期的には下回ったものの、長期的にはキャッチアップし、上回っている状況が見て取れます。

運用期間がそれほど長くないため、このパフォーマンスが今後も続くかどうかは、もう少し運用を続けて見なければわかりません。

しかし、十分に分散が図られており、大胆な銘柄入れ替えを行っていない、割安な銘柄を購入して長期的に成長させる戦略をとっているため、今後も世界株の平均を上回る可能性があると感じます。

銘柄が分散され、リスクは低いもののパフォーマンスが低いファンドもある中で、このファンドは高いパフォーマンスを達成していることから、銘柄選定能力が高いと感じました。

資金流出入

資金の流入が続いています。

評価

評価は4つとなります。テンバガー・ハンターと謳い、ダイナミックなイメージを与えますが、細かく中小型銘柄に分散投資を行い、テンバガーになりそうな銘柄に投資しています。それに加えて、コア部分では高品質株をメインとし、安定成長が狙えるファンドとなっています。

皆さんが成長性の高い銘柄を保有されていれば、このファンドは意外と安定性を実現できるファンドであるため、ご自身の持ってる他のアセットと比較し、全体でのポートフォリオ構成をしっかりと分析した上で投資判断をすべきだと思います。

今日は、テンバガー・ハンターという非常に意欲的な名称の、フィデリティが運用する世界株ファンドを分析しました。コアでは非常に流動性の高い優良銘柄で、ニッチでは非常に成長性の高いテンバガーを狙えるものを少しの割合で多く持っていくというものでした。結果としては非常に分散をかけているものの、安定した成長を残していることから、銘柄選定能力が高いことが伺えます。

今後も実績を残すようであれば、長期に預けるに値する良いファンドだと思いました。ぜひ他のファンドと比較して、ご検討いただければと思います。

関連記事

2025.12.17

日経平均は小幅反発、米雇用統計の強弱と日銀会合を控え方向感欠く

[ 目次 ]1 前日急落の反動で押し目買い、しかし終日不安定な展開2 米雇用統計は強弱まちまち...

- 日本株

2025.12.14

政局不安と米中摩擦が招いた市場の動揺~日経平均急落と金価格の史上最高値更新

[ 目次 ]1 複合的要因による日経平均株価の大幅下落2 米中貿易摩擦の再燃による市場の混乱3 ...

- 日本株

2025.12.12

FOMC「ハト派」の追い風を打ち消したオラクル・ショック~日経平均株価は続落

12月11日の東京株式市場において、日経平均株価は続落し、前日比453円(0.90%)安の5万0148円...

- 米国株

- 日本株