本日分析する投資信託は、米国株の投資信託である、米国連続増配成長株ファンド(愛称:女神さまオープン)です。この投資信託は、米国の成長株、増配株を集中的に運用するもので、成長と増配の両方が期待できるとして人気があります。

お願い

この記事は情報提供を目的として作成されています。投資の勧誘や売買の推進は目的としていません。投資信託の抽出はランダムに行っており、運用会社や販売会社との間には業務提携等は一切ありません。

投資信託概要

概要

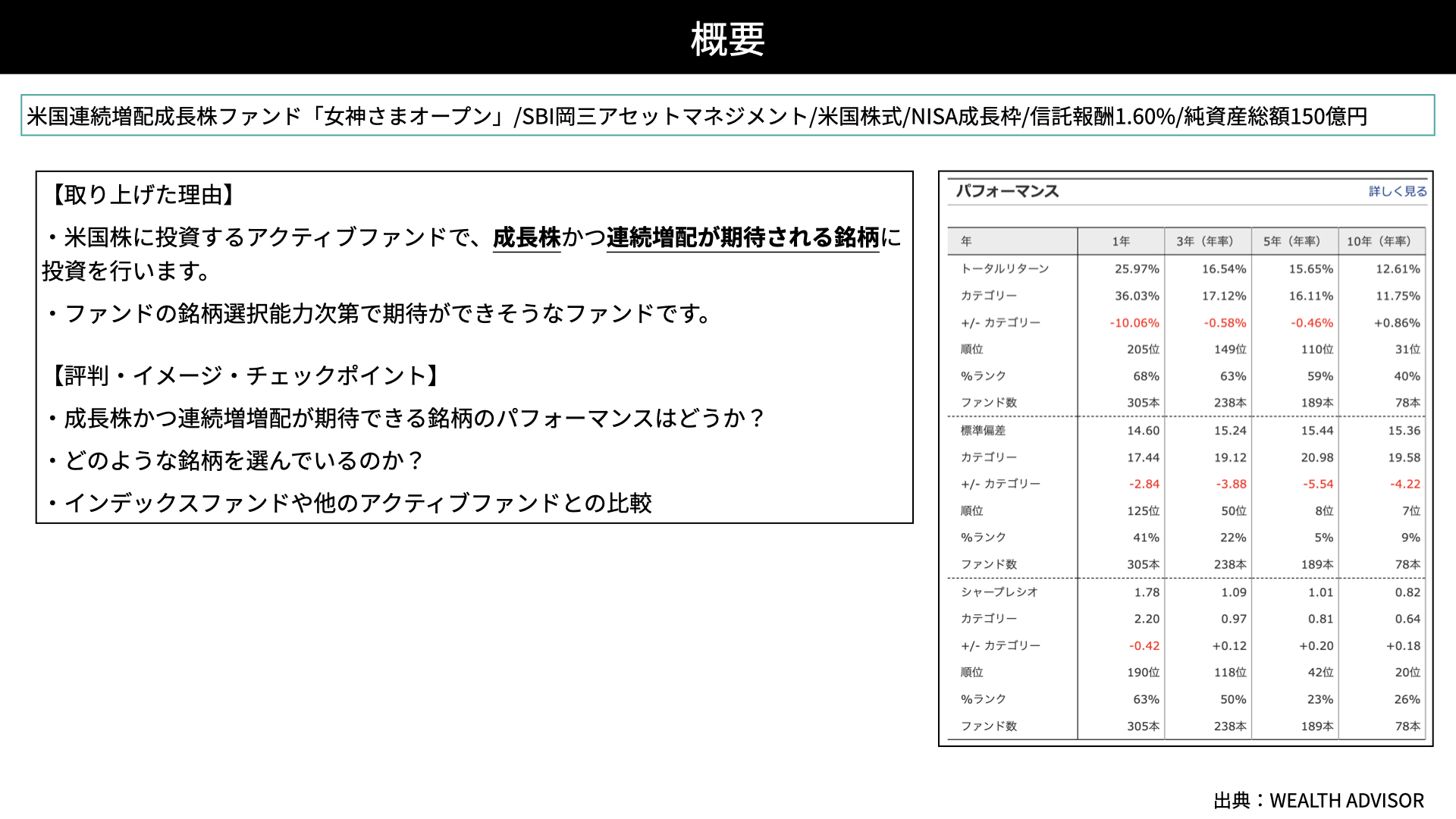

米国連続増配成長株ファンド(女神さまオープン)はSBI岡三アセットマネジメントが運用しています。米国株式を対象としており、NISAの成長投資枠で投資が可能です。信託報酬は1.60%、総資産は150億円となっており、比較的規模の小さいファンドです。

今回取り上げた理由は、米国株に投資するアクティブファンドで、成長株かつ連続増配が期待される銘柄に焦点を当てているためです。成長株は株価の上昇が大きいですし、連続増配をするということは、企業価値が上昇しているためファンドマネージャーからの投資を受けやすく株価が上昇しやすいといえます。本当にこれらの特徴を持つ銘柄選択をしているのであれば、基準価格は大きく上昇する可能性があります。ファンドの銘柄選定能力次第ですが、期待できるファンドと言えます。

チェックポイント

チェックポイントは3つです。

- 成長株かつ連続増配が期待できる銘柄のパフォーマンスはどうか?

- どのような銘柄を選んでいるのか?

- インデックスファンドや他のアクティブファンドとの比較

について確認します。

簡易パフォーマンスです。10年間では、同じカテゴリーの平均を0.86%上回っているものの、5年、3年、1年の短期間ではアンダーパフォームしています。過去1年間では10%近くアンダーパフォームしているため、成長株、増配株との触れ込みに対して、ややパフォーマンスに不安があります。リスクは同カテゴリーと比較してマイナスとなっていますから、リスクがコントロールできていると言えるでしょう。

投資戦略

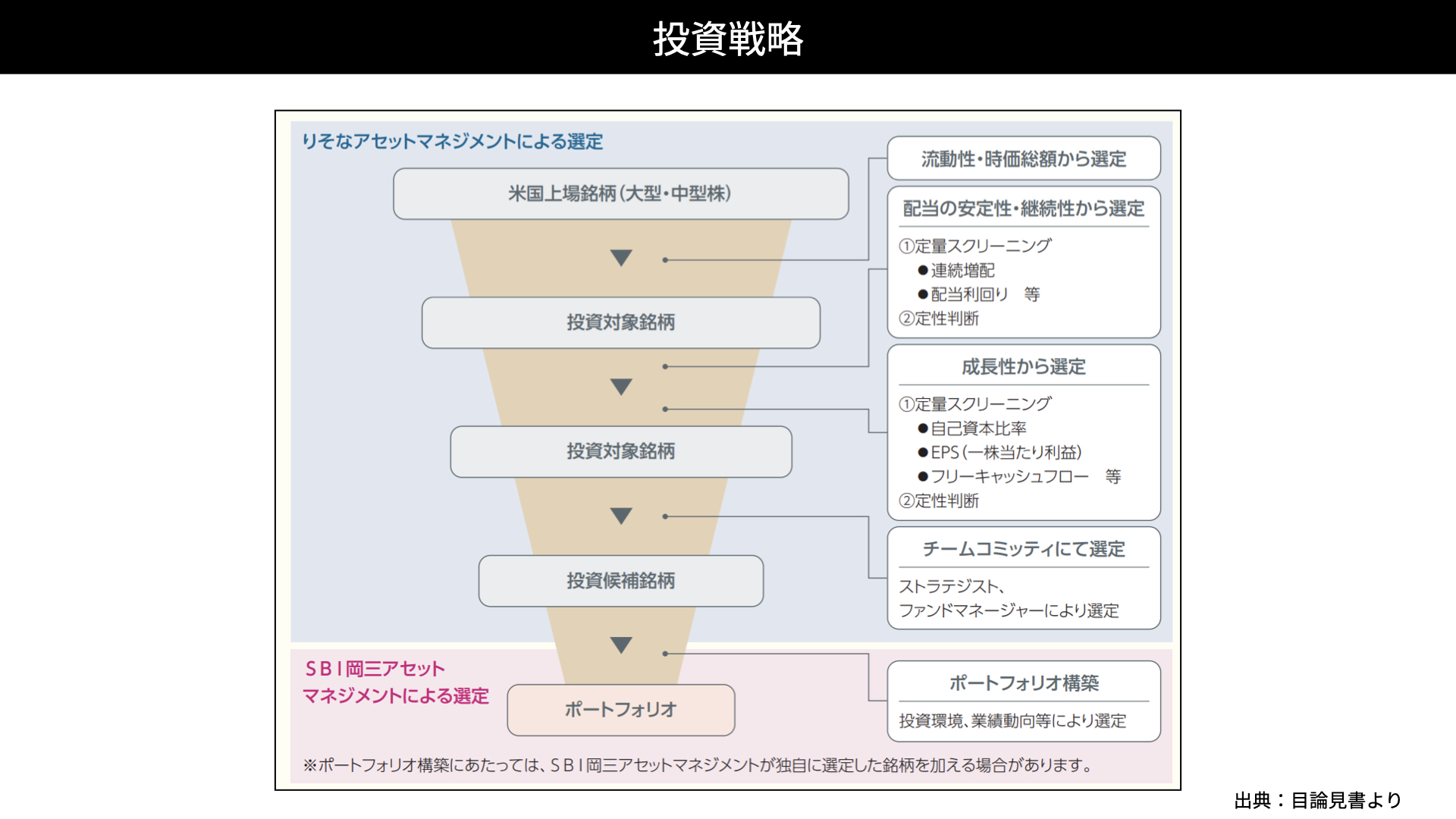

次に投資戦略です。米国の大型、中型株に対してスクリーニングを行い、連続増配や配当利回りを重視しています。また、定性分析も行っています。さらに自己資本比率、EPS、フリーキャッシュフローなどを判断材料にしています。フリーキャッシュフローが多いということは、安全性が高く、投資CFに回せる余地があるということで、これが1つの重要な分析ポイントになっていると考えられます。ここまでのプロセスはりそなアセットが行い、最後はSBI岡三アセットマネジメントが銘柄の選定を行います。

銘柄戦略

次に、実際の投資銘柄を確認しながら、運用スタイルを確認したいと思います。

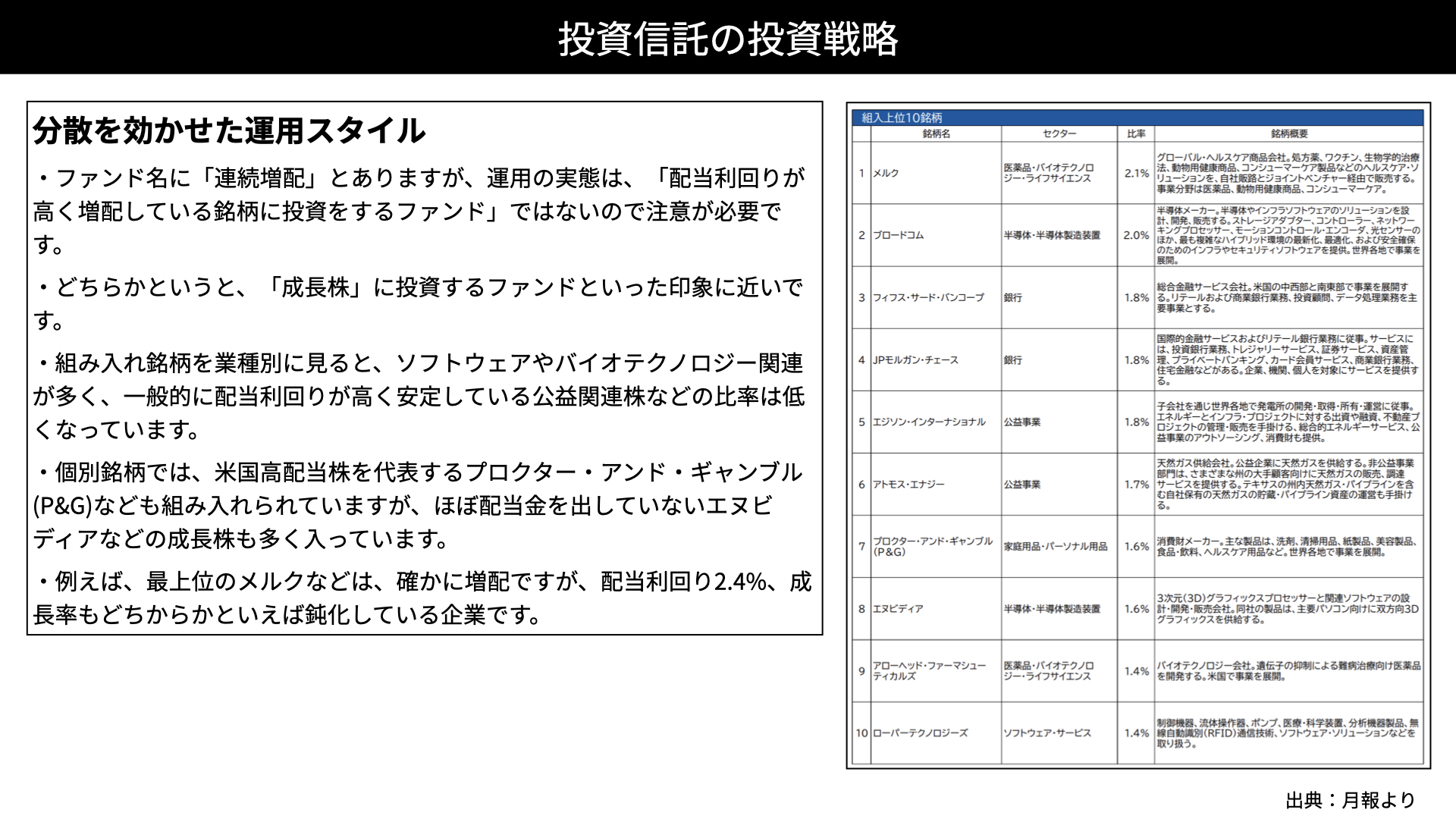

注目していただきたいのは、ファンド名に「連続増配」とありますが、運用実態としては、配当利回りが高く増配している銘柄に投資するファンドではないことです。詳しく調べると、配当が高く、連続増配しているとは限りません。ややファンド名と若干異なる印象があります。どちらかと言えば成長株に投資するファンドとしての傾向があることが特徴です。

組み入れ銘柄を業種別に見ると、ソフトウェアやバイオテクノロジー関連が多く、一般的に配当利回りが高く安定している公益関連株などの比率は低くなっています。高配当というよりも、成長株を重視した銘柄選定が行われています。

個別銘柄としては、米国の高配当株を代表するP&Gが組み入れられていますが、配当金をあまり出していないエヌビディアも上位8位に入っています。エヌビディアは配当を行っていますが、配当額は増加していないため、連続増配という点とはやや異なる印象があります。

最上位のメルクは確かに増配が続いています。他のものも多くは増配が続いていますが、配当利回りは2.4%と決して高いわけではありません。また、メルクの業績の成長率が高いわけでもありません。成長株、高配当という点から見ても、中途半端な印象を受ける運用スタイルとなっています。

ファンド・パフォーマンス

パフォーマンス

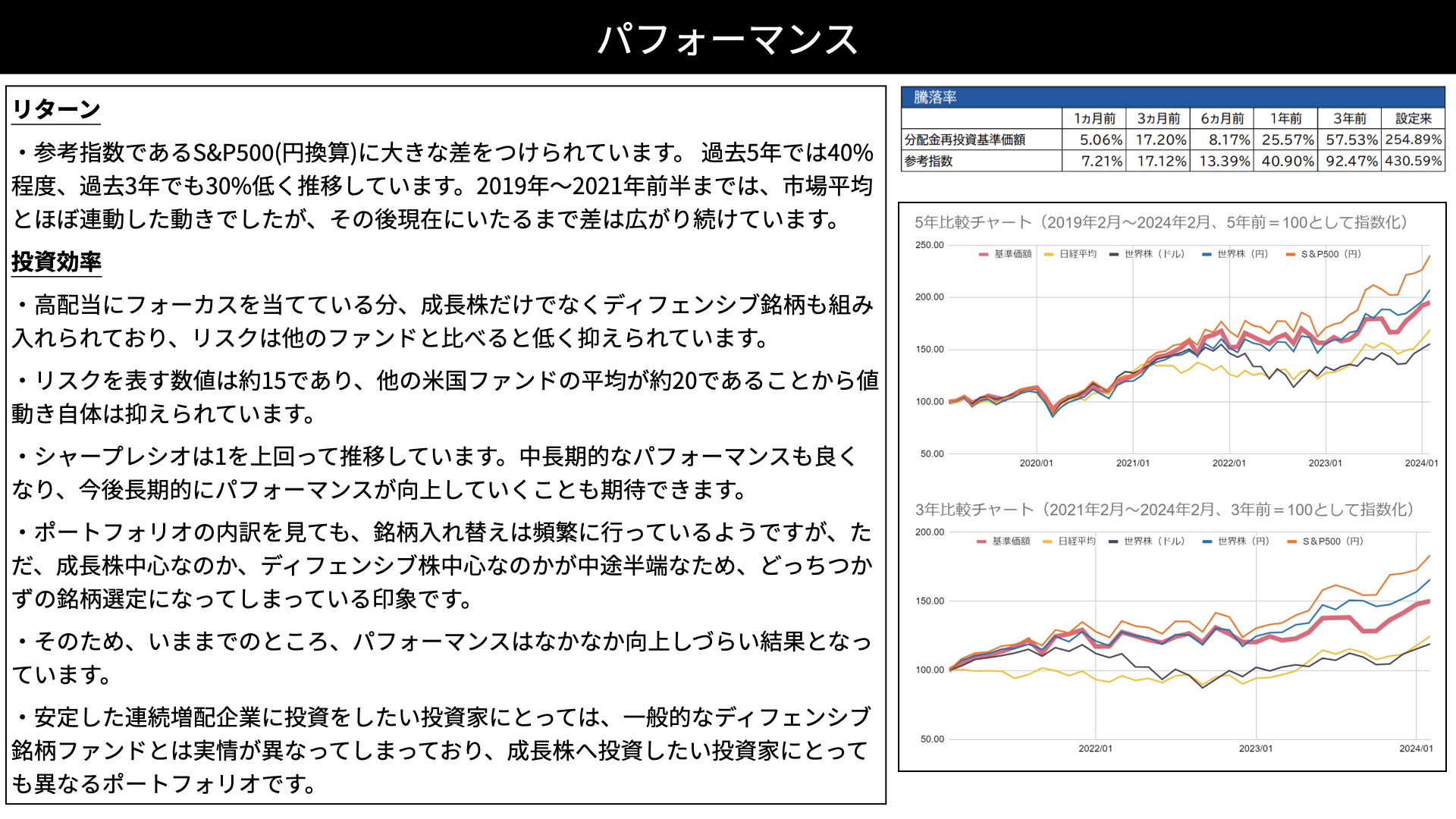

次にリターンです。参考指数のS&P500(円換算)と比較して、大きく差が付いています。過去5年間で約40%、過去3年間で約30%低いパフォーマンスとなっています。2019年~2021年前半までは市場平均とほぼ連動していましたが、その後、大きく差が広がっています。

騰落率も、S&P500が430%増に対し、本ファンドは設定来254%増と大きくアンダーパフォームしています。特に最近3年間では、30%以上アンダーパフォームしています。最近の成長株が集中的に買われている状況においては、成長株に投資していることを謳っているにもかかわらず、大きくアンダーパフォームしています。

高配当に焦点を当てている分、成長株だけでなくP&Gなどのディフェンシブ株もポートフォリオに組み入れているため、リスクは他のファンドと比較して低く抑えられています。リスクを表す数値は15と、他の米国ファンドの平均20に比べてリスクが低いことが分かります。高配当のP&Gを入れることでボラティリティが抑えられているため、他のファンドに比べてリスクが低くなっています。

その結果、シャープレシオは1を上回っています。この点は、基本的には中長期的にパフォーマンスが向上することが期待できます。

ポートフォリオの内訳を詳しく見ると、銘柄の入れ替えは頻繁に行われていますが、成長株中心の選定なのか、配当が高いディフェンシブ株に焦点を当てているのか、やや中途半端なイメージがあり、どっちつかずな銘柄選定という印象が強いです。そのため、現状ではパフォーマンスが向上しづらい結果となっています。

安定した連続増配企業に投資したい方にとっては、一般的なディフェンシブ銘柄ファンドと実情が異なっています。成長株に投資したいと考える投資家にとっても、ディフェンシブな要素が強く入っているため、目的からは少しズレがあるように感じられるでしょう。

チャートを見ても、世界株やS&P 500に比べてパフォーマンスが劣後しています。

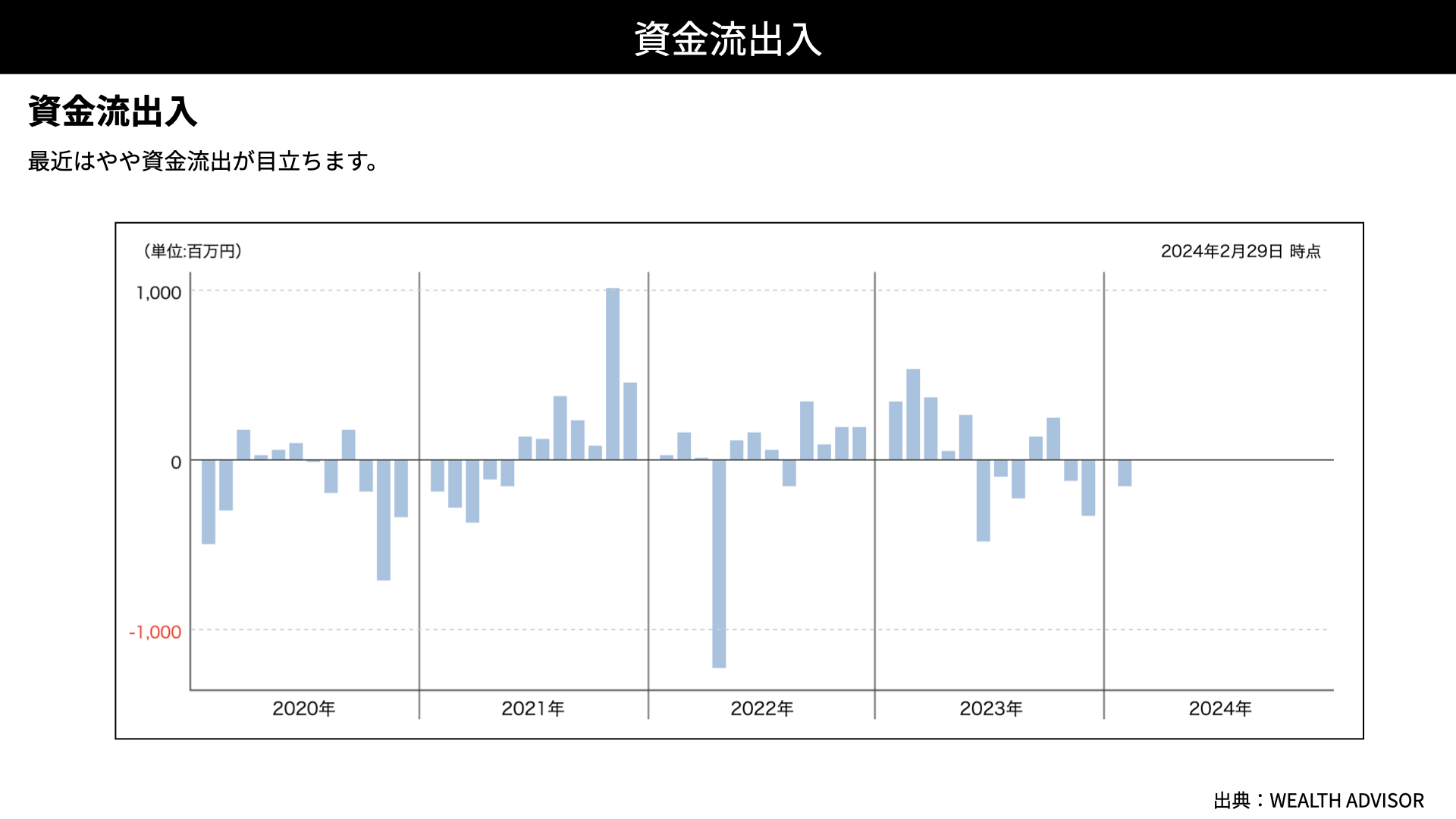

資金流出入

最近はやや資金流出が目立っています。

評価

評価はやや厳しく2つ星とさせていただきました。成長株かつ連続増配銘柄の運用を謳っており、実現できるのであればかなり良いというところですが、実際には成長株と連続増配を兼ね備えた企業もあれば、片方に強みを持つ企業も混在しているため、やや中途半端な銘柄選定の印象を受けます。リターンがマーケットよりも低い中、リスクはある程度コントロールできていますが、現在の銘柄選定では高いパフォーマンスが期待しづらいため、評価は2つ星とさせていただきました。

投資家にとって、成長株、増配企業に投資するファンドは魅力的ですが、現状のパフォーマンスを鑑みると結果があまり伴っていません。現状は、成長株中心のアクティブファンド、増配を中心としたディフェンシブ銘柄中心のファンドのどちらかを運用する方がいいでしょう。さまざまなファンドと比較して、慎重に判断していただければと思います。

関連記事

2025.07.05

【日本株・ドル円 週間見通し】日経平均は再び4万円へ?通商協議と選挙リスクが左右する今週の焦点 【7月5日号:7月7日〜7月11日】

先週(6月30日〜7月4日)の日経平均株価は反落し、週末は3万9810.88円と前週末比で339.91円安...

- 資産運⽤サポート

- 金融

- 投資

2025.07.04

米雇用統計後の日経平均に変化!上昇期待と上値の重さが交錯する理由とは

[ 目次 ]1 強い雇用統計が米株式市場を押し上げ2 日経平均は一時4万円台回復も上値の重さ露呈...

- 資産運⽤サポート

- 金融

- 投資

2025.07.02

【GOLD価格見通し】割れる市場予測と強気派の『4つの根拠』

本日は、2025年後半の金(GOLD)価格の見通しについて、市場の予測が弱気派と強気派で大きく...

- 資産運⽤サポート

- 金融

- 投資