本日分析する投資信託は、ビッグデータ新興国小型株ファンドです。人間の勘を排除し、ビッグデータを活用した定量分析を行うクオンツ運用を採用し、新興国の小型株に投資するファンドです。

非常にも逃せないパフォーマンスとなっており、その背景、今後の持続性まで解説しますので、ぜひ最後までご覧ください。

お願い

初めにお願いです。この記事は情報提供を目的として作成されており、投資の勧誘や売買の推奨は目的としていません。取り上げる投資信託はランダムに抽出されており、運用会社や販売会社との間に業務提携は一切ございません。中立の立場でお伝えします。

投資信託概要

概要

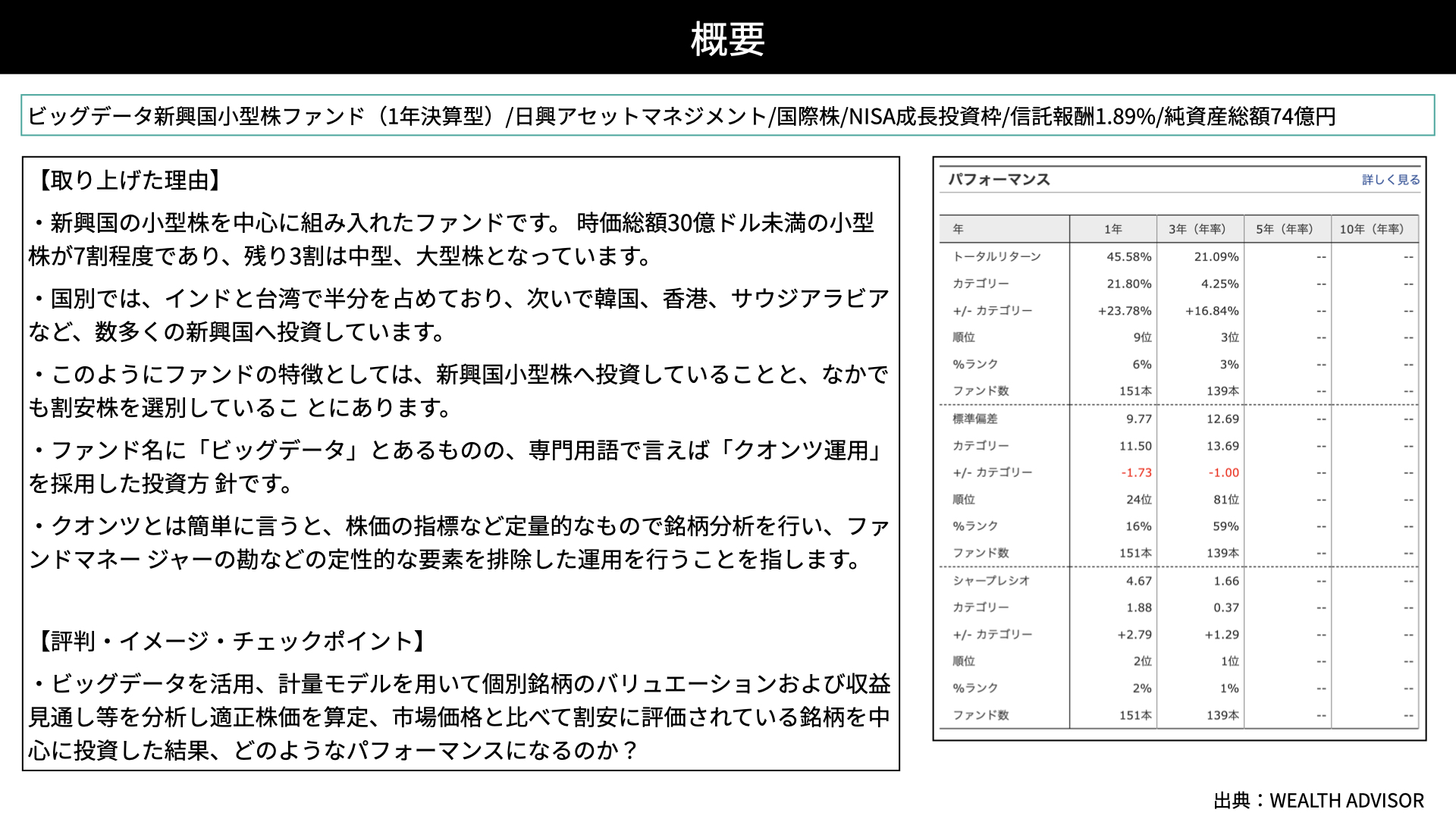

ビッグデータ新興国小型株ファンド(1年決算型)は日興アセットマネジメントが運用し、国際株を対象としています。NISAの成長枠で投資可能で、信託報酬は1.89%とやや高めです。回収できるほどの運用パフォーマンスかを出しているかに注目です。

純資産総額は74億円とやや少なめですが、今後増える可能性はあるのでしょうか。

取り上げた理由です。新興国の小型株を中心に組み入れています。新興国、小型株に注目する方は多いでしょう。成長性が非常に高い点が注目ポイントになるかと思います。

時価総額30億ドル未満の小型株を7割近く保有しています。残りの3割は中型・大型株ですが、多くが小型株となっていることが特徴です。

国別に見ると、インドと台湾が半数を占めています。経済成長が著しいインド、生成AIを中心とした半導体に強みを持つ台湾が半分を占めていることがポイントです。

新興国の小型株、特に割安株への投資を行っています。モメンタム株よりもボラティリティが抑えられ、リスクも低く抑えられることが期待できます。

ファンド名にビッグデータという言葉が含まれています。専門的に言えばクオンツ運用です。クオンツ運用とは、株価の指標など、定量的なデータを銘柄分析に採用するものです。ファンドマネージャーの勘、経験則に頼ることなく定量的な分析を行っています。クオンツ運用を行うファンドが、どのようなパフォーマンスを残しているのでしょうか。

チェックポイント

チェックポイントです。

ビッグデータを用いて定量的な分析を行い、個別銘柄のバリエーション、収益見通し、適正価格を勘を排除して定量分析し、市場価格と比較して割安な銘柄に投資しています。かなり期待できそうですが、取り組みがパフォーマンスに反映されているかを確認します。

簡易パフォーマンスです。同カテゴリーに比べ、3年、1年間が大きくオーバーパフォームしています。割安株に投資していることで、同カテゴリーと比べてもリスクが非常にコントロールできています。

投資戦略

ビッグデータを活用して企業価値を評価しています。新興国の小型株で、かつバリュー株に投資しています。新興国の小型株は最もアナリストがリーチできていないところにフォーカスし、発掘されていない銘柄に投資することで大きなリターンを目指しています。

2010年と2021年では、企業の顔ぶれが大きく変化しています。10年近く経つと、大きく主人公が変わっています。そういったものをクオンツ運用で見逃さないことが1つ目です。

約5500銘柄、新興国の小型株をカバーし、分析を行いながら100万件を超えるビッグデータを基にクオンツ分析を行っています。

新興国の小型株はアナリストが少ないです。大型株に注目が集まる中で、見逃されがちな小型株から、大きく上がるものをクオンツ分析で見つけ出そうとしています。

これらを踏まえ、分析を通じて投資を行っています。市場が見落としている新興国の小型株を、ビッグデータを使って拾い上げているファンドだと分かりました。

銘柄戦略

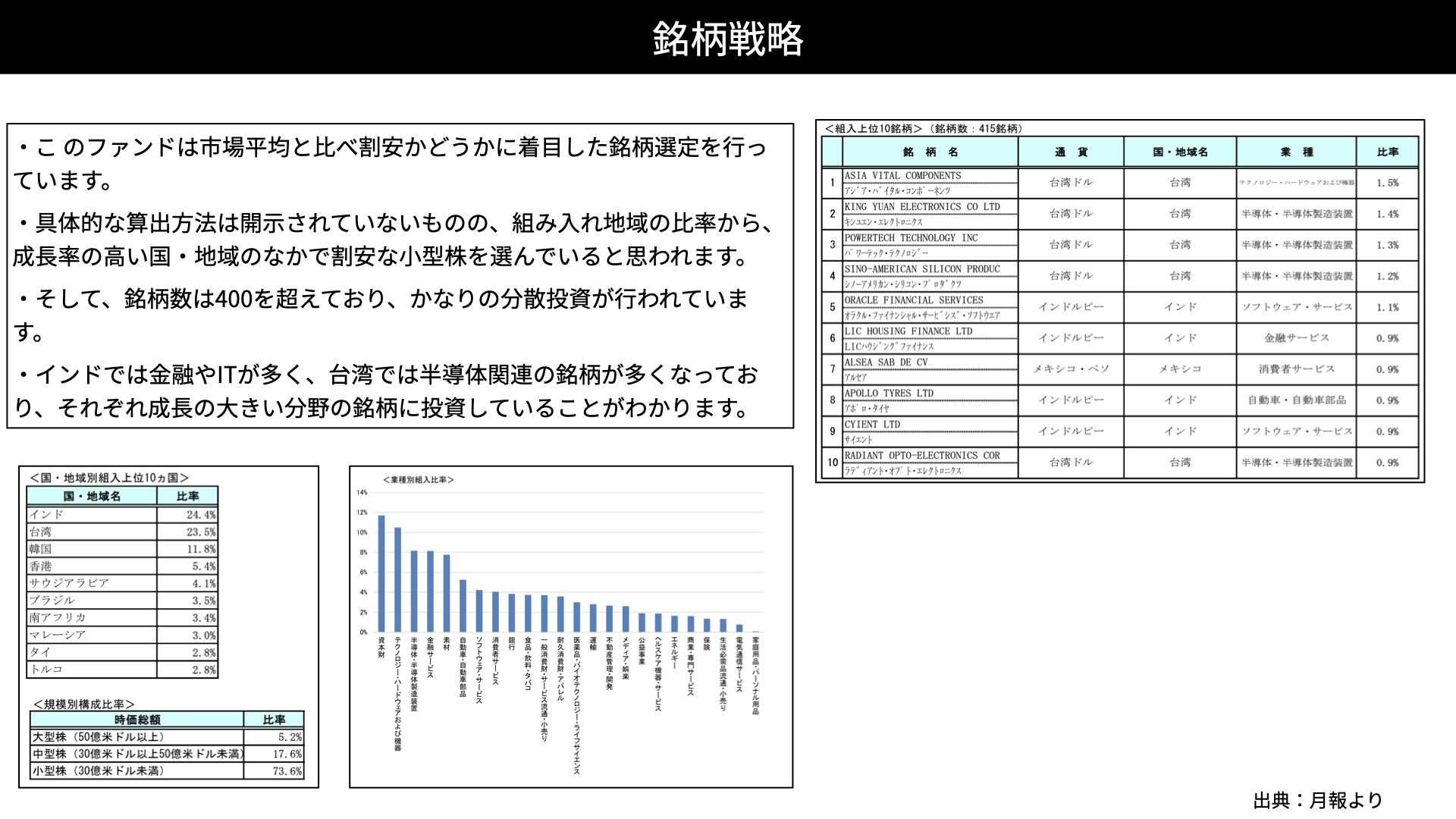

このファンドは、市場平均と比べて割安かどうかに着目して銘柄を選定しています。具体的な算出方法は公開されていません。ただ、組み入れ地域の比率、成長率が高い国の中で割安な小型銘柄を選んでいることが分かっています。

国別割合を見ると、インド、台湾、韓国が60%近くを占めています。これらの国々の小型株に投資していることが分かりました。

銘柄を見ても、あまり認知されていないような小型株に投資しています。個人投資家が自分で見つけるのは難しい銘柄にリーチしていることが、ありがたいポイントと言えるでしょう。

銘柄数は400を超え、現在は415銘柄に投資しています。新興国で小型株となると、各銘柄のボラティリティが高くなる傾向にあります。400以上の銘柄に分散投資を行い、リスクをコントロールするために細かく分けていると考えられます。

ファンド・パフォーマンス

パフォーマンス

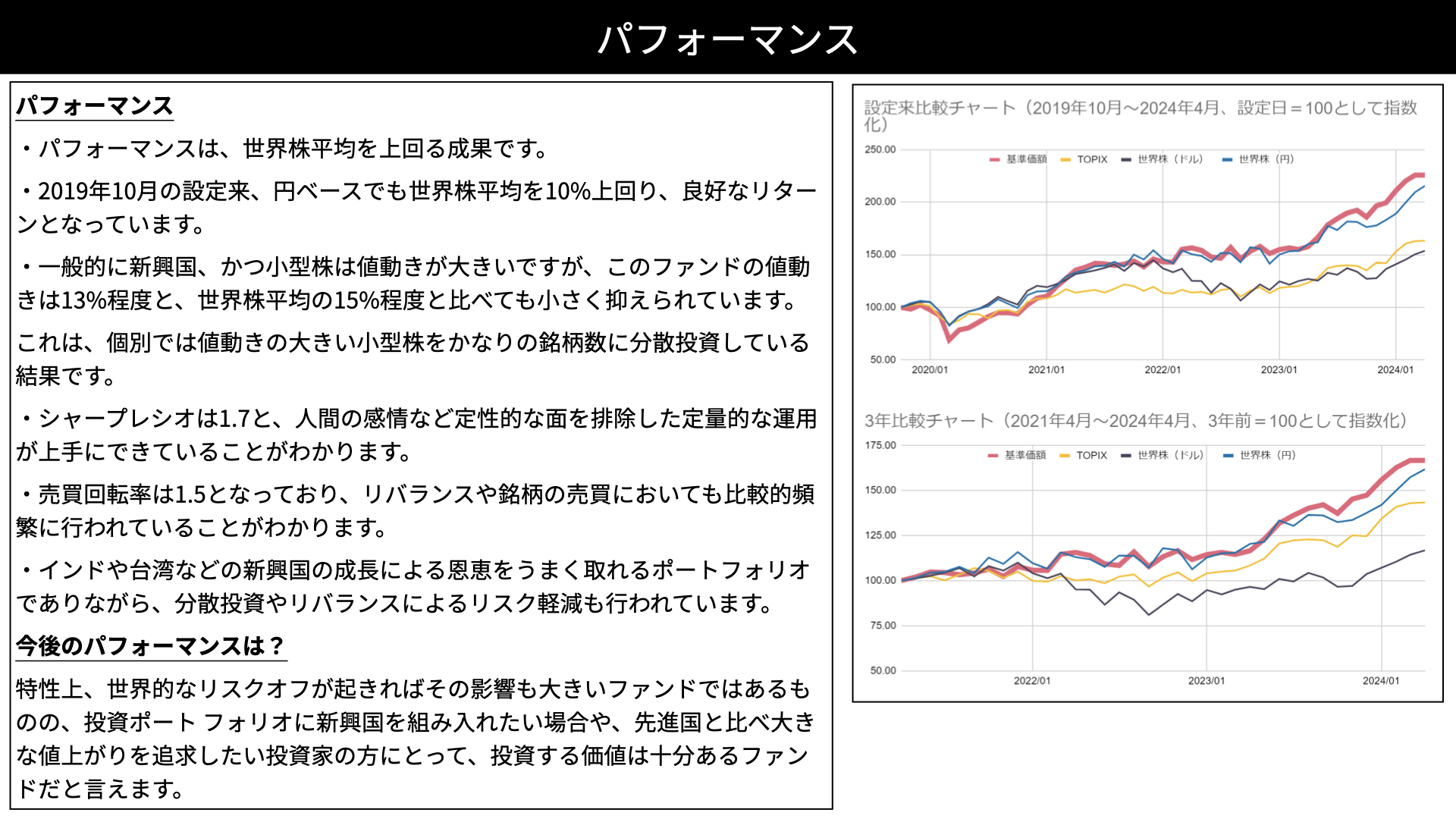

パフォーマンスは非常に良く、世界株の平均を上回っています。設定来、3年のデータをご覧ください。世界株が青、手数料を引いたファンドの基準価格が赤です。パフォーマンスは世界株の平均を超えており、2019年10月設定来、歴史は浅いものの、円ベースで世界平均を10%上回る良好なリターンとなっています。

新興国かつ小型株となると、値動きは大きくなります。ファンドの値動きは13%程度と、世界株の平均の15%程度と比較しても小さく抑えられています。リサーチもさることながら、多くの銘柄に分散投資を行っている結果だと言えるでしょう。

シャープレシオは1.7です。人間の感情などを排除した定量的な運用によってコントロールできていることが特徴です。

さらに細かく見ると、売買の回転率は1.5です。買ったものをリバランスするだけではなく、銘柄の売買も頻繁に行われています。割安で購入して上がったものは、利益の確定後、新たなものを入れることができていると考えられます。

インド、台湾など新興国の成長による恩恵を上手く取れるポートフォリオでありながら、分散投資、リバランス、入れ替えを行いながらリスク軽減を行っています。

今後のパフォーマンスです。いろいろな努力を行っていますが、世界的なリスクオフ局面、新興国のリスクオフ局面においては、影響が大きくなるでしょう。投資ポートフォリオに新興国を組み入れたい場合、どのファンドを入れてもボラティリティは先進国より大きくなります。新興国をポートフォリオに入れる方は、先進国より大きなリターンを期待する方が多いでしょう。リターンを追求しつつ、リスクをコントロールできているため、投資を考えるうえで分析し甲斐のあるファンドだと言えるでしょう。

資金流出入

資金流出入は、かなり意外な印象です。資金流入が大きいイメージがありましたが、最近は資金が流出しています。今後のパフォーマンス次第で資金流入が増えるのではないでしょうか。

評価

評価は4つ星です。パフォーマンス自体は4.5ですが、新興国はマーケットの変調による影響を受けやすいです。そのため、4つ星とさせていただきました。

クオンツ運用で変動が激しい世界の小型株から、成長株を見逃さずに拾い上げつつ、リバランス、入れ替えを行ってリスクをコントロールしています。非常に秀逸なファンドだと言えるでしょう。

本日はクオンツ運用で新興国、小型株、バリュー、割安な銘柄を選定し、400銘柄に細かく分散投資を行うファンドを取り上げました。新興国のファンドですから、今後の市場の変動によっては価格が大きく動く可能性があります。その中でも、このファンドはリスクコントロールに気を配っています。長期的に保有することで安定したパフォーマンスを残せるものだと感じました。ぜひ他の新興国ファンドと比較してみてください。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF