本日は、アジアの好配当株に投資する投資信託を分析します。アジアは元々高成長が期待できる地域として市場では注目されています。その地域の中でも、更に成長が期待できる銘柄として、好配当が期待できる銘柄を選択して投資をするファンドです。実際に長期で安定したリターンを実現しています。その背景を分析していきますので、ぜひ最後までご覧ください。

お願い

この動画は情報提供を目的として作成しています。投資の勧誘や売買の推奨を目的としたものではございません。また、取り上げる投資信託についてはランダムに抽出しています。運用会社や販売会社との間に業務提携は一切ございません。中立的な立場でお伝えします。

投資信託概要

概要

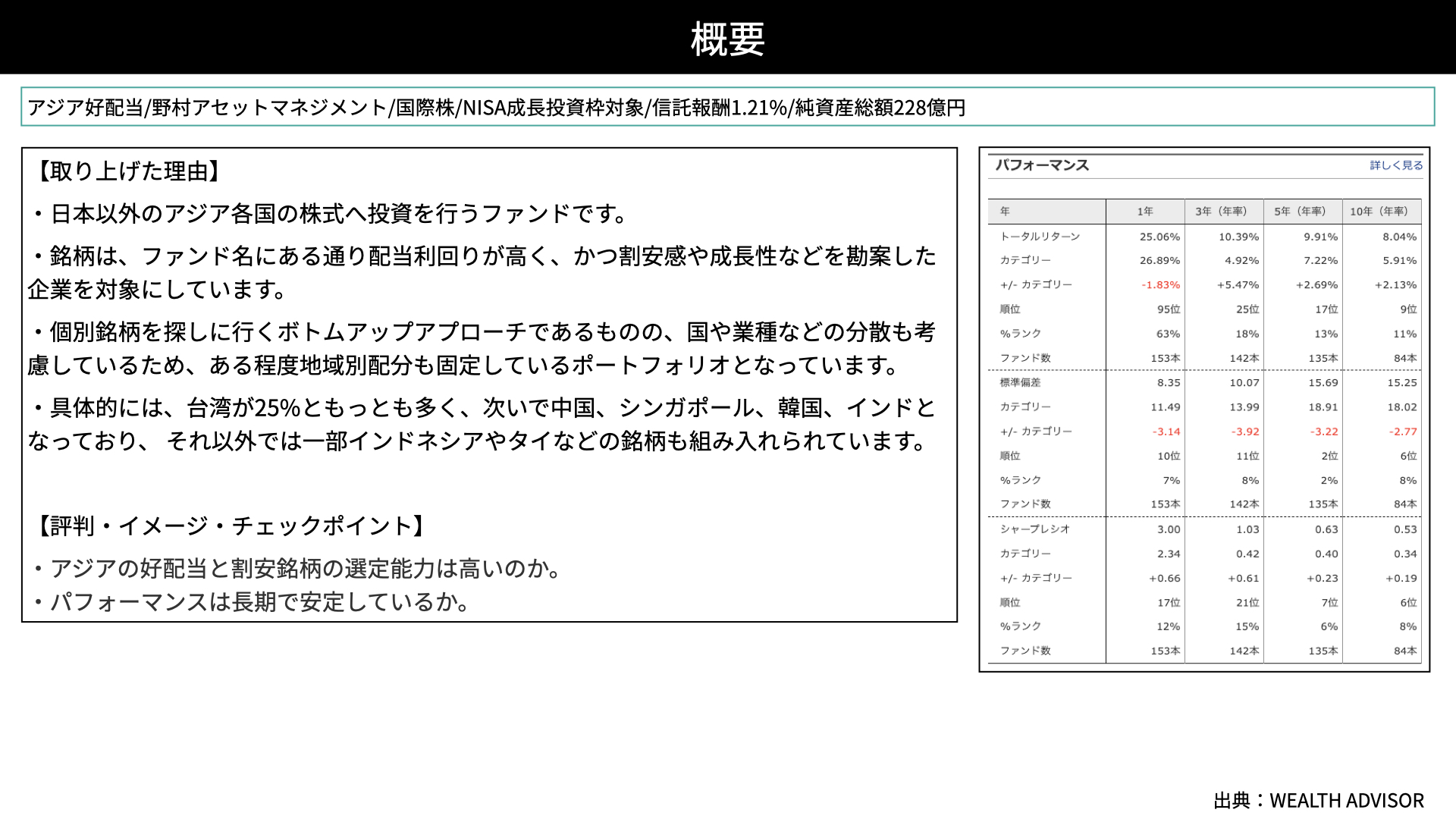

投資信託の概要です。アジア好配当株投資信託は、野村アセットマネジメントが運用しています。国際株のファンドであり、NISA成長投資枠での投資が可能です。信託報酬は1.21%、純資産総額は228億円です。

今回取り上げた理由は、成長性の高いアジアの各国に投資するファンドだからです。アジアは成長性が高く、人口が増加しているため、日本のみならず世界からも注目を集めており、分析の価値があると考え取り上げました。

ファンド名にあるように配当利回りが高く、割安で成長性が期待できる銘柄に投資をしています。個別銘柄を探すボトムアップアプローチを採用しているものの、国や業種などの分散も考慮しており、ある程度地域配分も固定したポートフォリオになっています。地域の偏りがないように配慮していることがわかります。具体的には、台湾が25%と割合が最も高くなっており、次に中国、シンガポール、韓国、インドとなっています。それ以外にもインドネシア、タイなどの銘柄も入っていますから、アジア全般に幅広く投資を行っています。

アジアの好配当株と割安銘柄の選定能力が高ければ、自ずとファンドのパフォーマンスは良くなります。銘柄選択能力が高いかどうか、本日は分析します。また、ファンドといえば長期で預けることがある程度前提となりますから、長期で安定しているかどうかも同時に見ていきたいと思います。

銘柄戦略

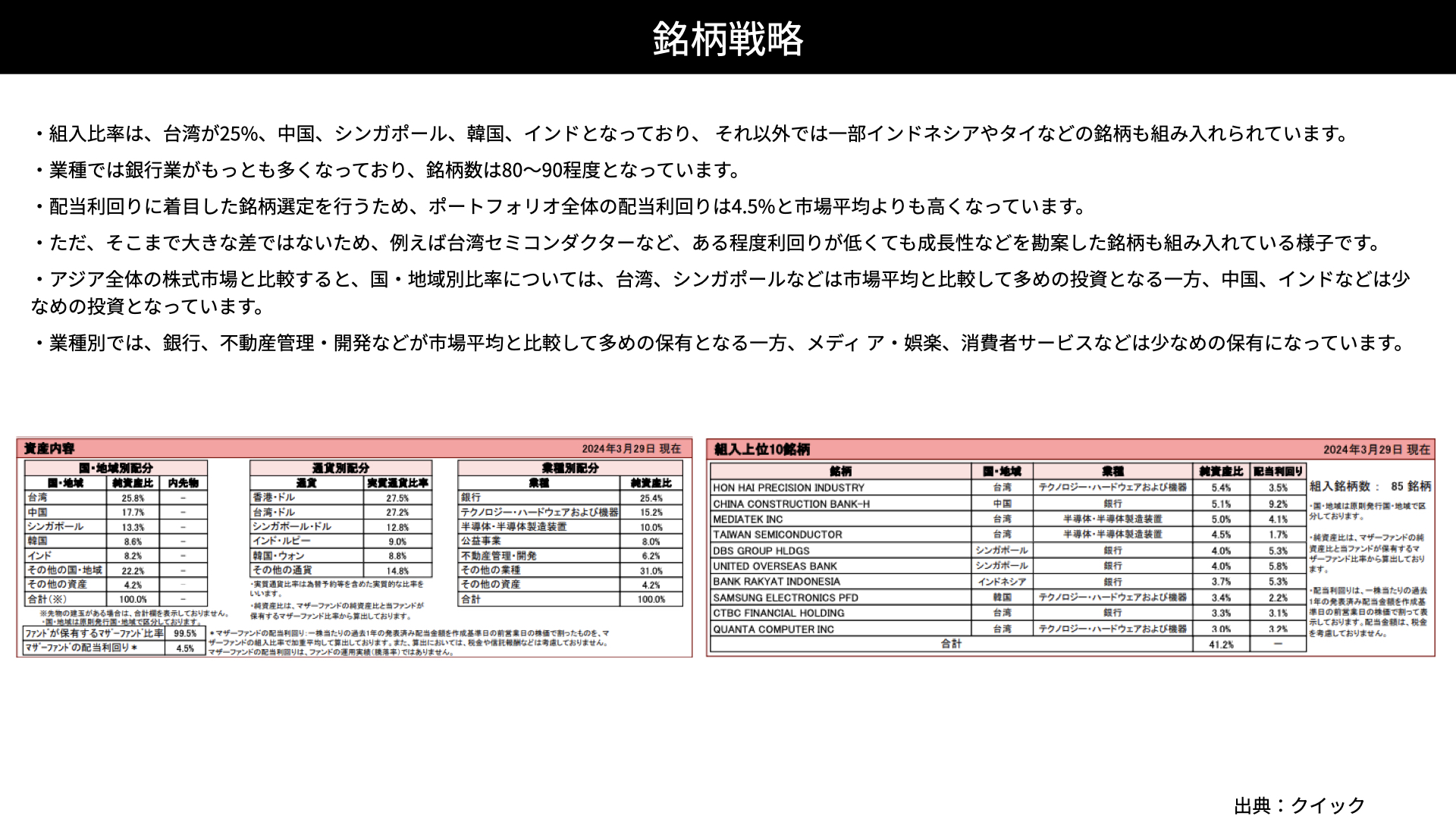

カントリーアロケーション、国の組み入れ比率は、台湾が25%、次に中国、シンガポール、韓国、インドの順番になっています。

セクターアロケーション、業種配分は銀行業が最も多くなっており、銘柄数は80~90程度とある程度分散が効いている印象です。また、配当にも注目した銘柄選定を行っているため、ポートフォリオ全体の配当利回りは4.5%と、市場平均よりも高くなっています。この配当の積み上げが、パフォーマンスの安定につながっていることが1つ目のポイントです。

ただ、配当利回りにそこまで大きな差がない場合、例えば台湾セミコンダクター(TSMC)など、ある程度利回りが低くとも成長性を考慮して投資を行っています。好配当銘柄のみ重視しているわけではなさそうです。

ちなみにインドへの投資は少なめとなっています。

業種別では、銀行や不動産など、アジアの開発に関係する分野への投資が多いようです。一方で、メディアや娯楽、消費者サービスなどは少なめの保有となっています。どちらかというと、サービスよりもインフラ環境に近い印象です。

ファンドパフォーマンス

パフォーマンス

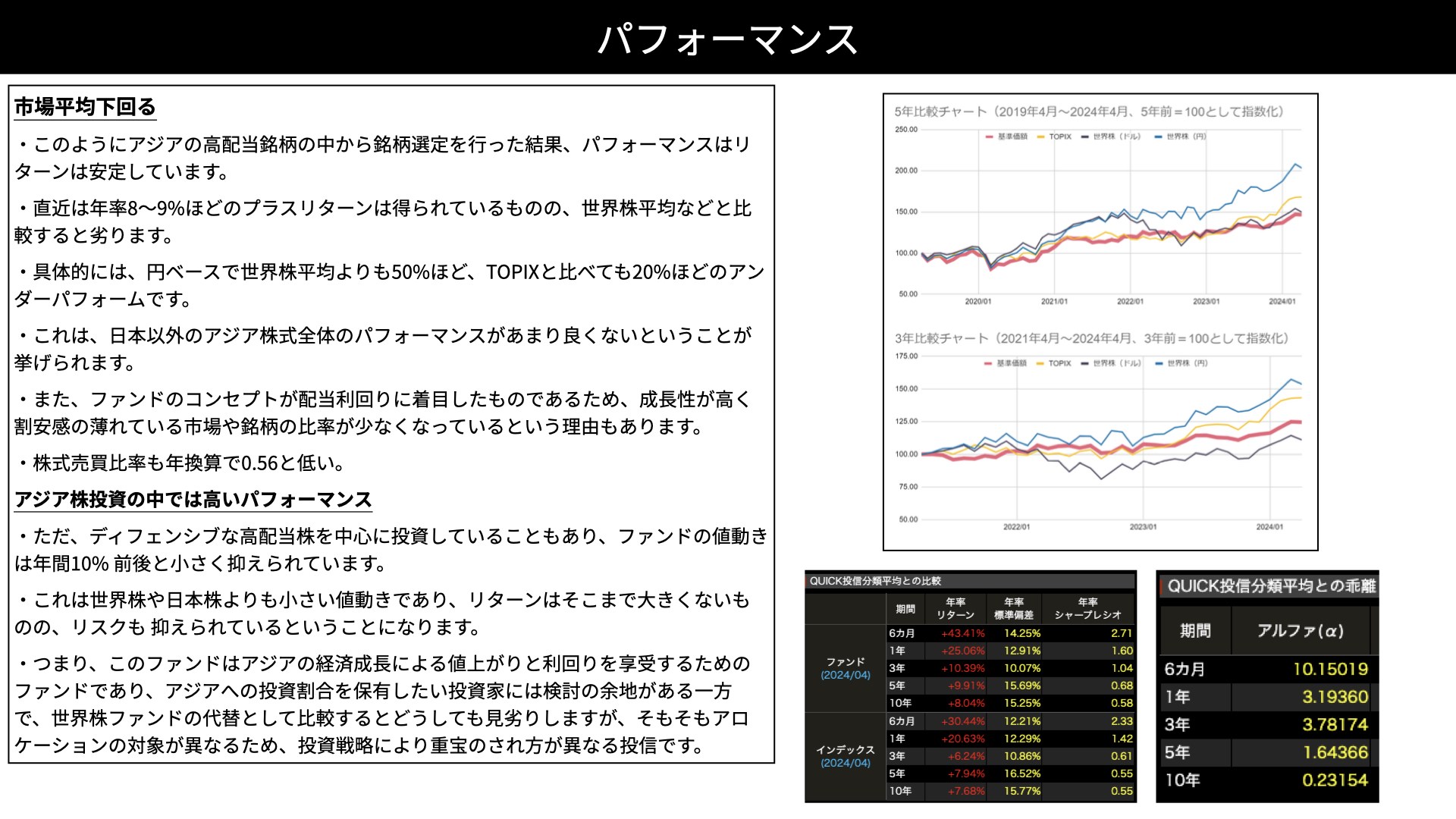

アジアの好配当銘柄の中から選定を行っており、パフォーマンスは非常に安定しています。直近では年率8~9%ほどのプラスリターンを得られています。5年、3年の動きを見ても、非常に落ち着いていることが確認できます。ただ、世界株と比べるとどうしても見劣りする部分があります。アジア株は国際株でもありますが、世界株との比較されますが、現在はどうしても劣っています。

円ベースでは、世界株平均よりも50%ほど、TOPIX、日本株と比べても20%ほどアンダーパフォームしています。これは、日本以外のアジア株全体のパフォーマンスが最近あまり良くなかったことが原因です。その理由は、アメリカなどの成長企業を多く持つ国に資金がシフトしたため、アジアへの投資が少なくなり、その結果パフォーマンスが低下していると考えられます。

ファンド自体のコンセプトは、配当利回りに着目したものであるため、成長性が高く割安感の薄れている市場や銘柄の比率は、どうしてもグロース株中心で構成されたファンドよりも少なくなっています。そのため、パフォーマンスが世界株よりも少し劣っています。

また、株式の売買比率も年換算で0.56と、あまり高くありません。基本的には、好配当で成長性の高い銘柄を購入してバイアンドホールドする方針です。極端に大きなパフォーマンスを狙うというよりも、じわじわと信託財産の成長を目指す方針です。

ただし、アジア株投資の中では高いパフォーマンスを維持しています。また、ディフェンシブな好配当銘柄を中心に投資しているため、ファンドの値動きは10%前後に抑えられています。世界株や日本株よりも小さな値動きで、リターンはそこまで大きくありませんが、リスクはその分抑えらているファンドです。

このファンドは、アジアの経済成長による値上がりと配当利回りを享受するためのファンドです。アジアへの投資割合を保有したい投資家には十分に検討の余地があると思います。世界株ファンドの代替として考えた場合には、パフォーマンスが見劣りします。

ただし、世界株におけるアメリカの割合が非常に高いことはご存知かと思います。このファンドはアジアに特化しているため、アジアへのアロケーションを高く維持したい投資戦略の方には重宝されるかもしれません。一方で、あくまでも世界株ファンドの1つとして考える場合には、パフォーマンス的にはもっと魅力的な世界株のファンドがあります。そのため、投資家のスタンスによって評価が異なるといえます。

アジア株のインデックス運用に対するファンドのリターンと比較すると、リターンは上回っています。年間の標準偏差に関してはやや高くなっているものの、そこまで極端には高くなく、全体で見ると年によっては低くなっています。シャープレシオも同じカテゴリーにおいて高くなっていますので、アジア株ファンドの中では非常に効率の良いファンドといえます。

同分類に対するアルファの差を見ても、10年、5年、3年、1年、6ヶ月の全ての期間で上回っています。インデックスで運用するよりも、良いパフォーマンスが残せています。もちろん、信託報酬を控除したパフォーマンスが良いことから、いかに安定しているかわかります。アジア株としては優秀なファンドです。

資金流出入

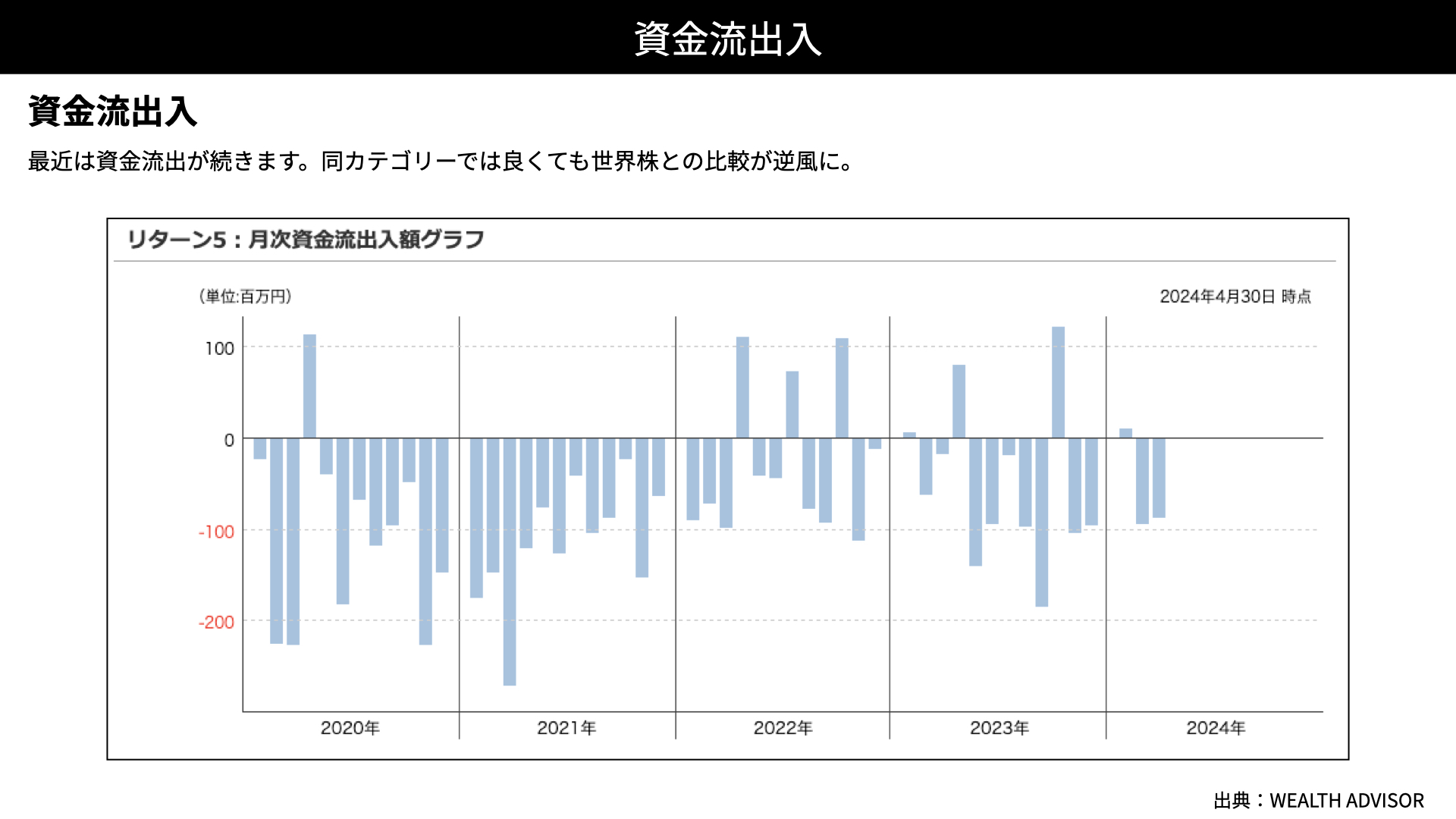

同カテゴリーで優位性があるものの、世界株というカテゴリーの中ではパフォーマンスが劣ると評価されているようです。流出が続いています。

評価

評価は3.5です。世界株と比較するとパフォーマンスが劣りますが、アジアの成長性にフォーカスする投資家にとっては良いファンドだと思います。世界株で見るのか、アジア株で見るのかで考えると、アジア株としての評価では4程度、世界株と比較すると3.5になりま。

本日は、成長性の高さで注目を集めていたアジア株ファンドの中から、好配当と割安感に注目して投資するファンドを分析しました。好配当銘柄でバリュー投資スタイルですから、非常にリスクの少ない落ち着いた運用といえます。

世界株に比べるとパフォーマンスが少し劣るため、最近は資金流出が続いています。しかし、アジアの人口増加などを踏まえて将来性があると考える方、アジア株にポジションを取りたい方とっては、このファンドは選択肢の1つになると思います。ぜひいろいろなファンドと比較してください。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF