本日は、スパークス新・国際優良・日本株ファンド(愛称:厳選投資)という、日本株ファンドを分析します。

このファンドは、国際優良株に集中投資を行っており、評価サイトでの評価が非常に高くなっています。投資対象となるかを分析したいと思いますので、ぜひ最後までご覧ください。

お願い

この記事はあくまで情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではありません。取り上げている投資信託はランダムに抽出したもので、運用会社、販売会社と当社との間に業務提携は一切ございません。あくまで中立な立場で分析をお伝えします。

投資信託概要

概要

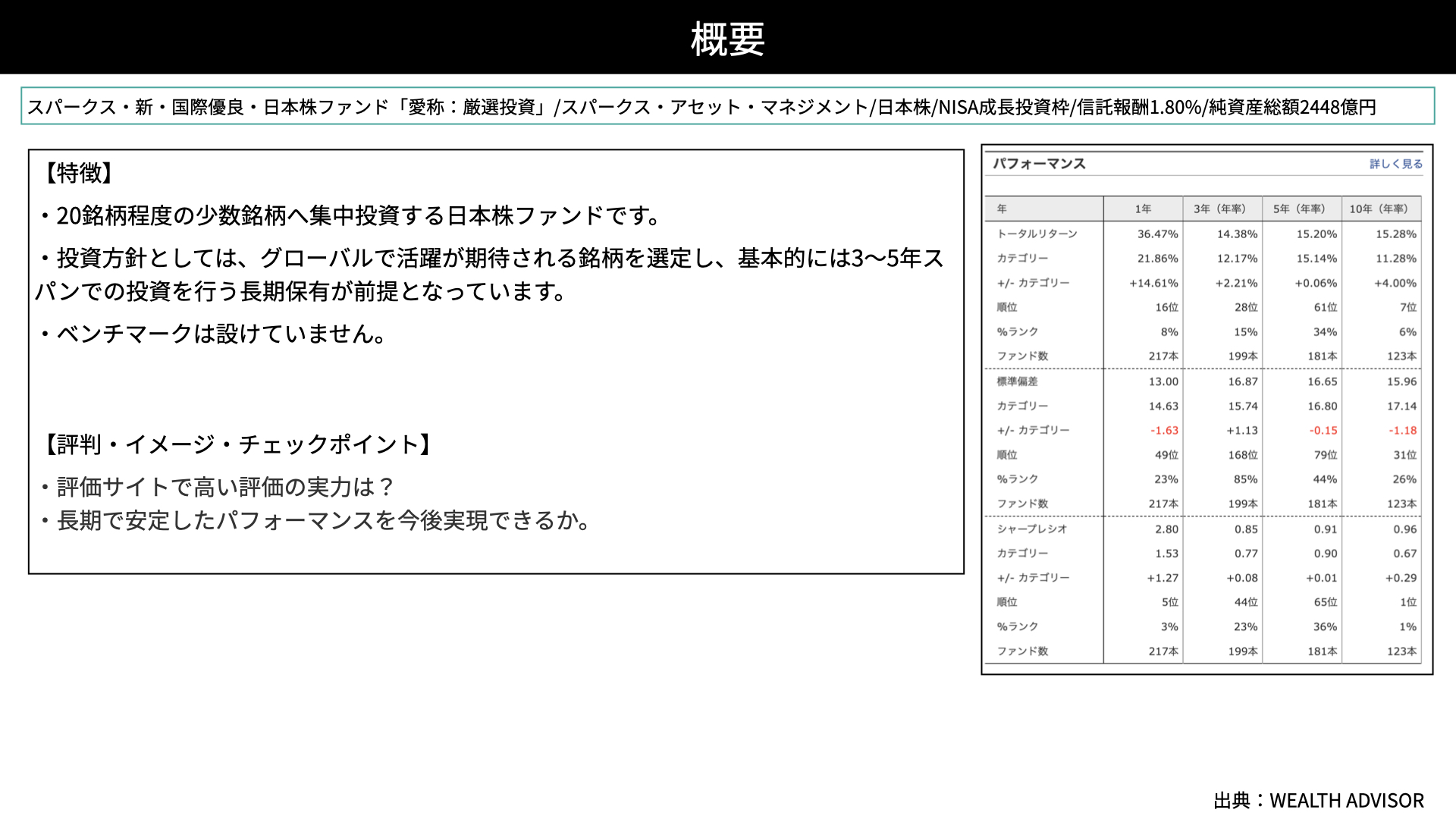

概要です。スパークス新・国際優良・日本株ファンド(愛称:厳選投資)は、国際優良株に厳選投資を行うファンドです。運用会社はスパークス・アセット・マネジメントで、投資対象は日本株です。NISA成長枠投資が可能で、信託報酬は1.8%、純資産総額は2,448億円です。

特徴です。20銘柄と非常に小数の銘柄に集中投資を行っています。投資方針としては、グローバルで活躍が期待できる銘柄を選定し、基本的に3~5年のスパンで投資を行う長期保有が前提です。また、ベンチマークは設けておらず、その時の状況に応じて投資対象を選んでいるため、スタイルリスクは限られています。

チェックポイントです。外部の評価サイトでも高い評価を受けていますが、実力が伴っているかどうかを確認します。

簡易パフォーマンスを見ると、同カテゴリーを全ての期間で上回っており、評判通りの非常に優れたパフォーマンスです。標準偏差もカテゴリーを下回っており、リスクがしっかりとコントロールできています。リスクをコントロールしながら高いパフォーマンスが実現できていると言えます。

投資戦略

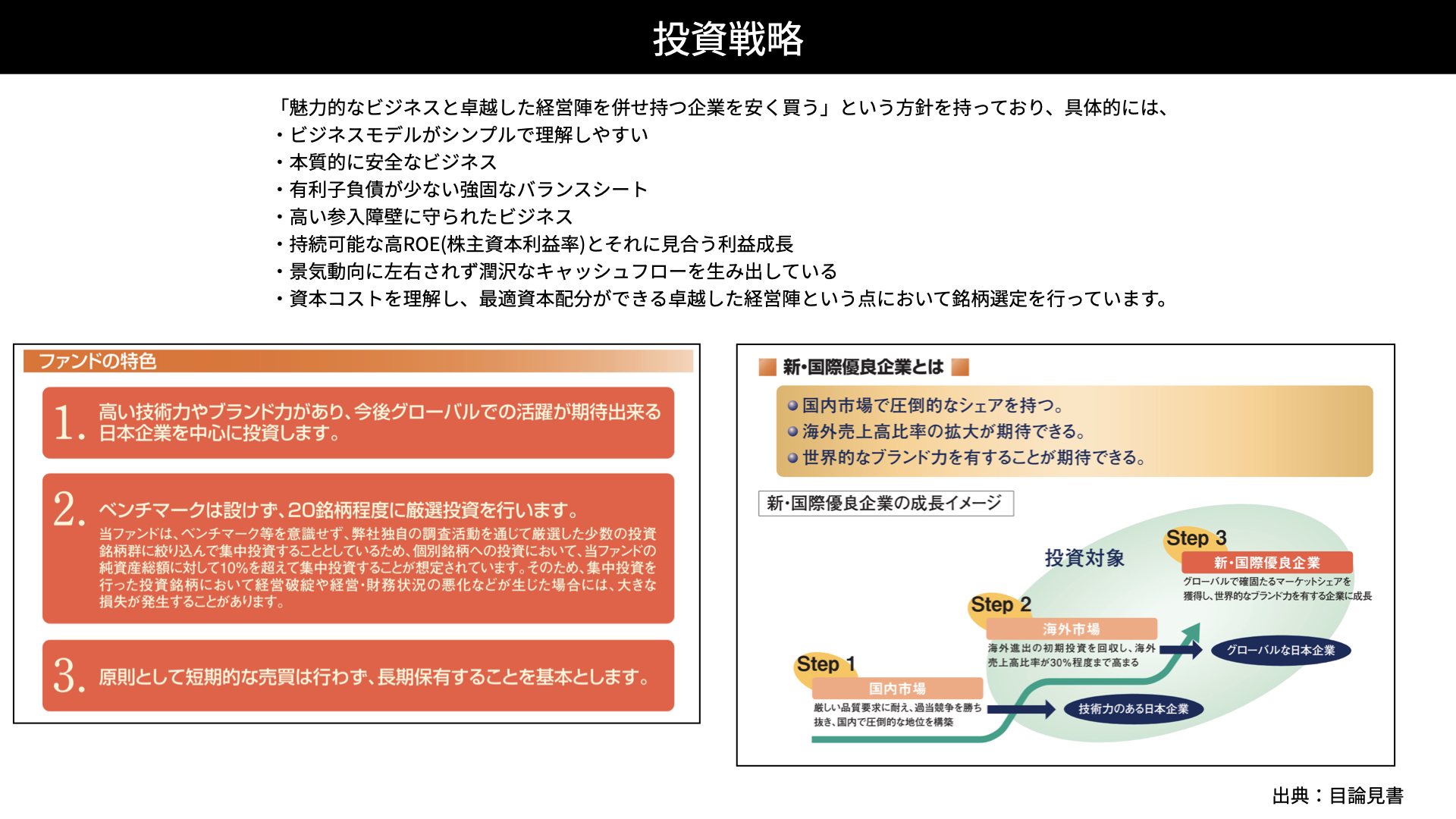

投資戦略です。一言で言うと、魅力的なビジネスと卓越した経営陣を併せ持つ、国際的にも優良な株を安く買う方針です。

ファンドの特色です。まずは技術力、ブランド力があり、今後グローバルで活躍が期待できる日本企業を選んでいます。

ベンチマークは設けず、20銘柄に集中投資を行っています。調査を重ね、良質と判断した銘柄はベンチマーク比較ではなく、アクティブファンドらしい個別のボトムアップアプローチでポートフォリオを作成しています。そのため、銘柄選定能力が重要となると言えるでしょう。

また、短期的な売買は行わず、長期保有を前提としています。

次に、新・国際優良株の定義についてです。ステップ1は国内市場において圧倒的シェアを持つことです。ステップ2は、海外市場での売上比率が徐々に上がっており、売上の30%近くが海外での売上が占めていることです。ステップ3としてはグローバルでマーケットシェアを確保し、世界的なブランドとなることが挙げられています。ステップ2、ステップ3と成長できる企業が、新・国際優良株として投資対象となっています。

具体的には、ビジネスモデルがシンプルで理解しやすいこと、本質的に安全なビジネスであること、有利子負債が少ないかなり強固なバランスシートを持っていること、高い参入障壁を持っていること、持続可能性の高いROE(株主資本利益率)とそれに見合った利益成長が見込める企業体質、景気に左右されずに潤沢なキャッシュフローが生み出せていること、資本コストを理解し、最適な資本配分ができる卓越した経営陣を持っていることです。これだけの厳選を行っているため、20銘柄に絞り込んだ投資ができるのだと思います。

銘柄戦略

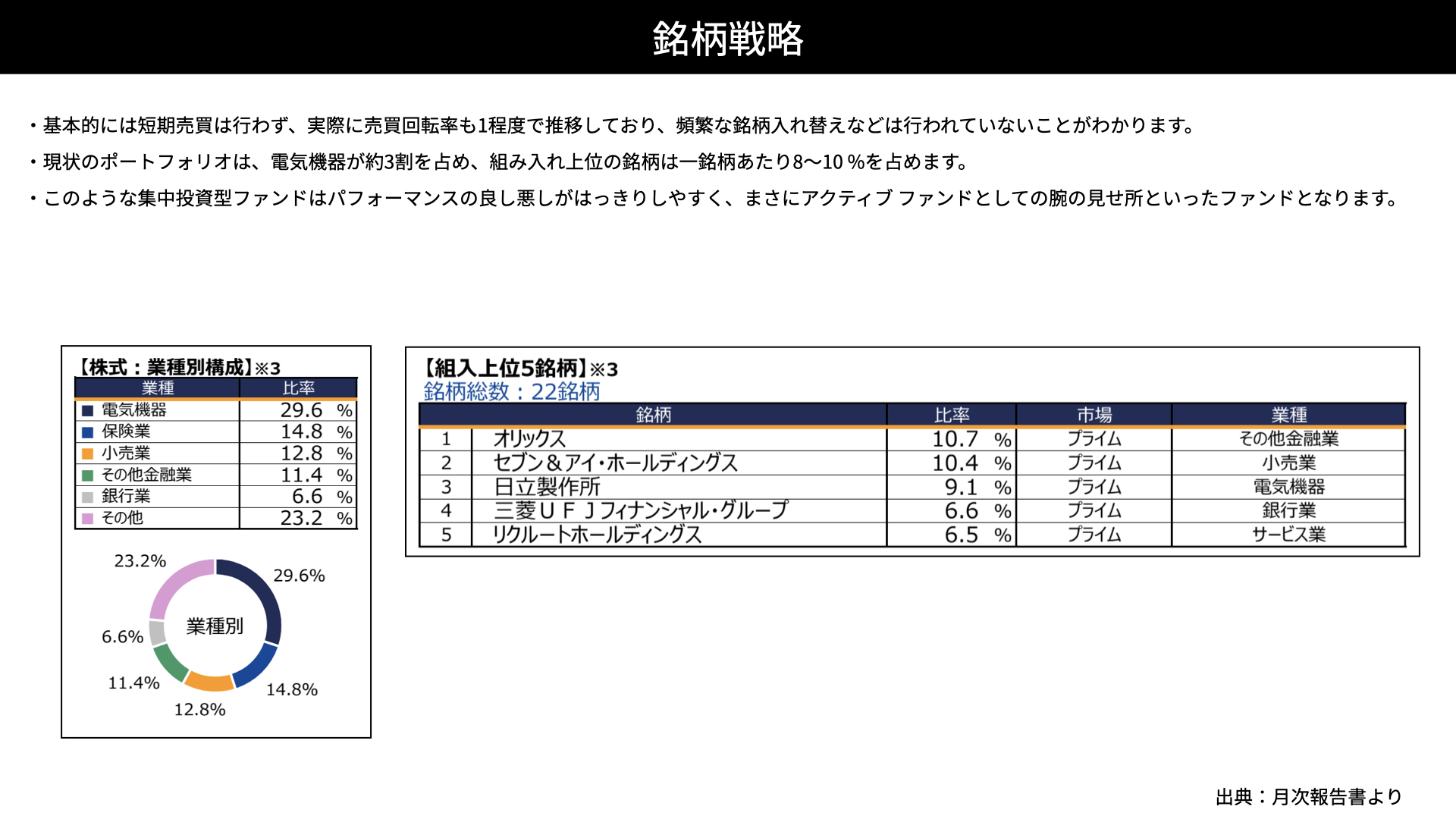

基本的には短期売買は行っておらず、売買回転率は1倍程度です。ここからバイ・アンド・ホールド戦略をとっていることがわかります。

現状のポートフォリオでは、電気機器が3割を占め、組み入れの上位銘柄は1銘柄あたり8~10%です。目論見書を見ると届出を出していますから、1銘柄25%まで集中投資が可能ですが、現状は10%程度となっています。

このような集中型のファンドは、パフォーマンスの善し悪しがはっきりしやすいです。組入上位に入っているオリックス、セブン&アイ・ホールディングス、日立、三菱UFJ、リクルートは最近のパフォーマンスが非常に優れているため、銘柄選定能力があるのだろうという印象です。

ファンドパフォーマンス

パフォーマンス

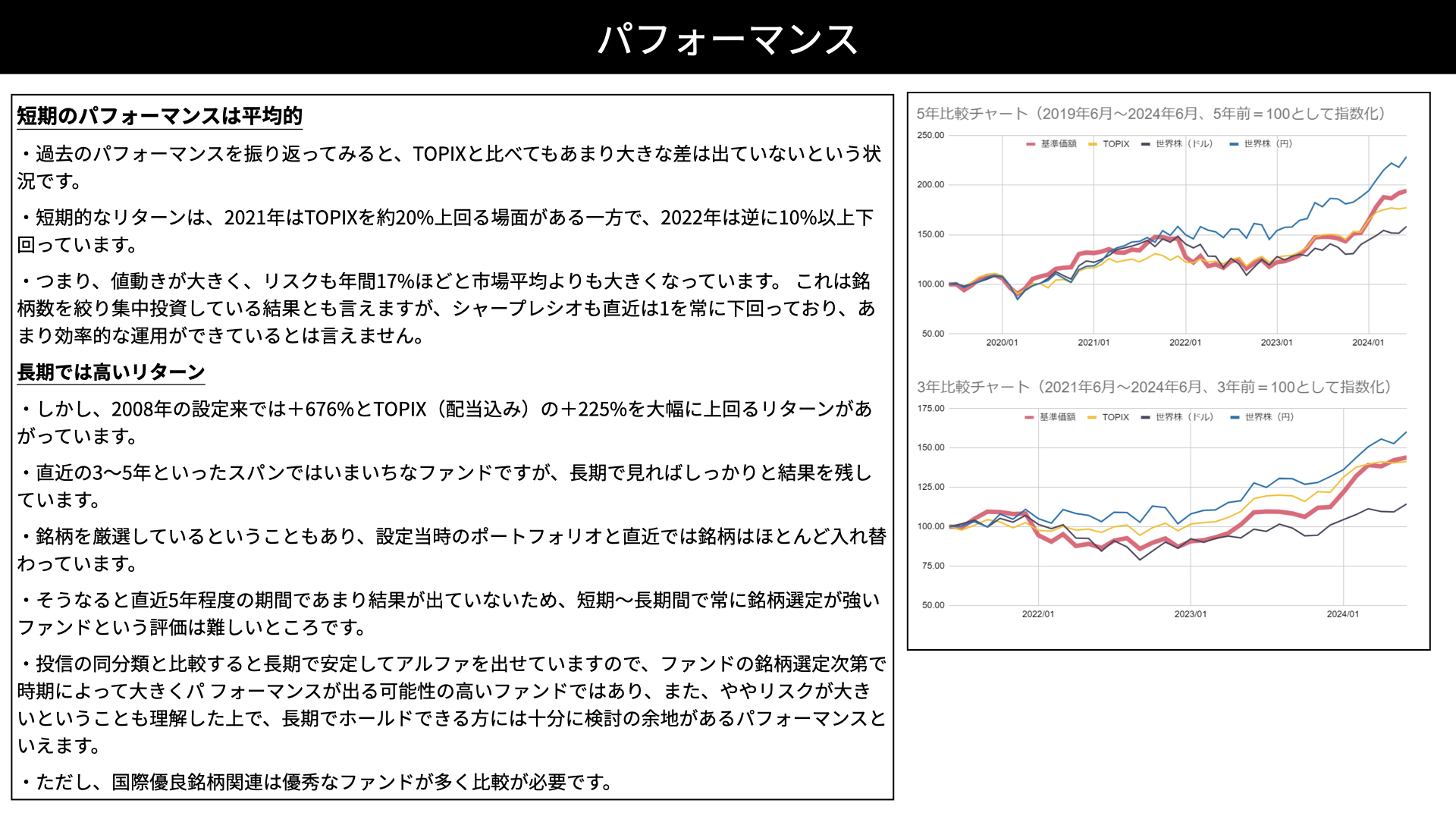

短期のパフォーマンスは平均的です。過去のパフォーマンスを振り返ると、TOPIXと比べてもあまり大きな差は出ていません。比較チャートを見ても、5年で若干TOPIXを上回っているものの、3年ではほぼ変わりません。

短期的なリターンを見ると、2021年にはTOPIXを20%上回る場面がある一方で、2022年には逆に10%以上下回ることがあり、ボラタイルなファンドという印象です。値動きが大きく、リスクも年間17%と市場平均より高くなっています。銘柄を20銘柄まで絞り込んで集中投資をしている結果だと言えますが、直近のシャープレシオは1を常に下回っており、あまり効率的ではありません。

しかし、長期では高いリターンが実現できています。2008年の設定以来、676%のリターンを記録しており、TOPIXの配当込みリターンの225%を大きく上回っています。直近3~5年のスパンではあまり良い結果を出していませんが、長期で見ればしっかりと結果を残しています。

銘柄を厳選しているため、設定当時のポートフォリオと直近の銘柄はほとんどが入れ替わっています。直近5年間の期間であまり結果が出ていないということは、短期~長期にわたって常に銘柄選定が強いファンドだとは言えないかもしれません。

ただ、投信の同分類と比較すると、長期では安定してアルファが出せていることが確認できました。ファンドの銘柄選定次第で、時期によって大きくパフォーマンスを発揮する可能性が高いと言えますが、リスクが大きいことを理解する必要はあります。長期で保有するのであれば、長期での銘柄選定能力は高そうです。

一方で、短期での成果は最近のパフォーマンスでは、そこに合わせた銘柄選定がされていないため、リターンが出せるかどうかはわかりません。しかし、長期で保有すればある程度安定したパフォーマンスを期待できます。長期保有が可能な方には十分な検討の余地があると言えます。

ただし、国際優良銘柄に投資するファンドは非常に優秀なものが多いため、比較し優位性を確認する必要があります。

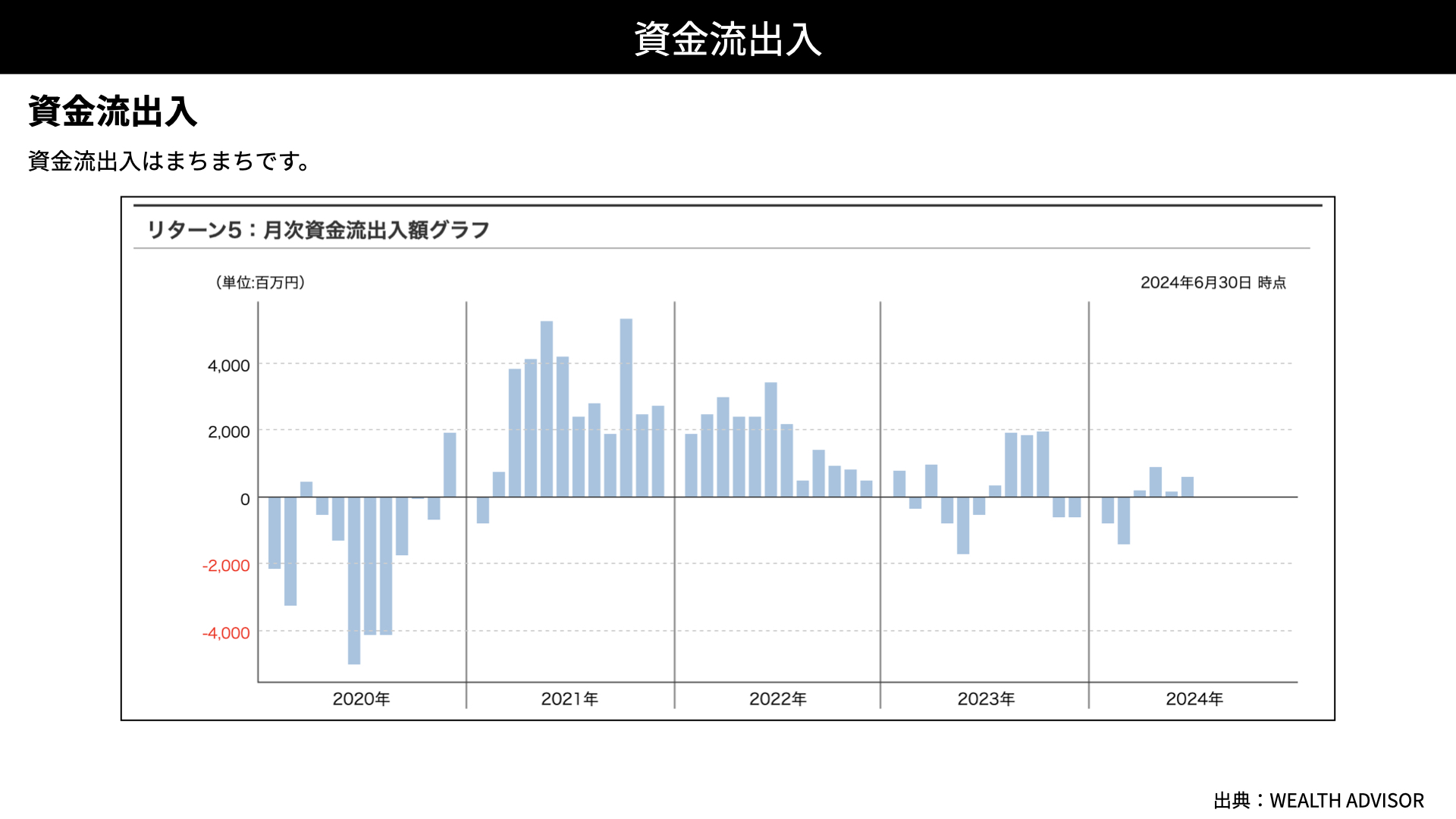

資金流出入

ここ最近は流出と流入がまちまちです。国際優良株に投資するファンドが増えているため、比較されてこのような結果になっているのかもしれません。

評価

評価は4です。短期のパフォーマンスは、過去3年、5年で見るとTOPIXとほとんど変わりません。しかし、2008年の設定以来のパフォーマンスを見ると、しっかりとしたパフォーマンスを対TOPIXで残しています。ベンチマークを設けていないため、TOPIXに対して勝つことが目的ではありませんが、日本の株のベンチマークであるTOPIXを上回っていることから、長期で実力を発揮するタイプのファンドだと感じました。

ただ、短期で成果を出すための銘柄選定は行っていないため、長期投資を前提とした場合にのみ、この評価になると言えるでしょう。

本日は、国際優良株に投資し、長期で実力を発揮するファンドを分析しました。評価サイトで非常に高い評価を受けていますが、これは短期のパフォーマンスではなく、長期のパフォーマンスを評価したものです。

投資スタンスとしては、長期保有を前提とし、ファンド自体も3~5年以上経ったところで評価を受けるような国際優良株を選んでいます。長期投資を考えている方は、他にも国際優良株ファンドが多くありますので、比較しながら自分のリスクリターンに見合ったものを探し、さらに深く分析して検討することをお勧めします。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF