本日は、企業価値成長小型株ファンド(愛称:眼力)を分析します。このファンドは、日本の小型株の中から、利益成長率の高い銘柄に集中投資しています。

日本株ファンドの中には、小型株に特化するファンドが多くありますが、その中でも際立ったパフォーマンス、特徴的な運用戦略であるかを分析しますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事はあくまでも情報提供を目的として作成されたものであり、投資の勧誘や売買の推奨を目的としたものではございません。また、投資信託についてはランダムに抽出しています。運用会社や販売会社と当社の間における業務提携は一切ございません。あくまでも中立の立場でお伝えします。

投資信託概要

概要

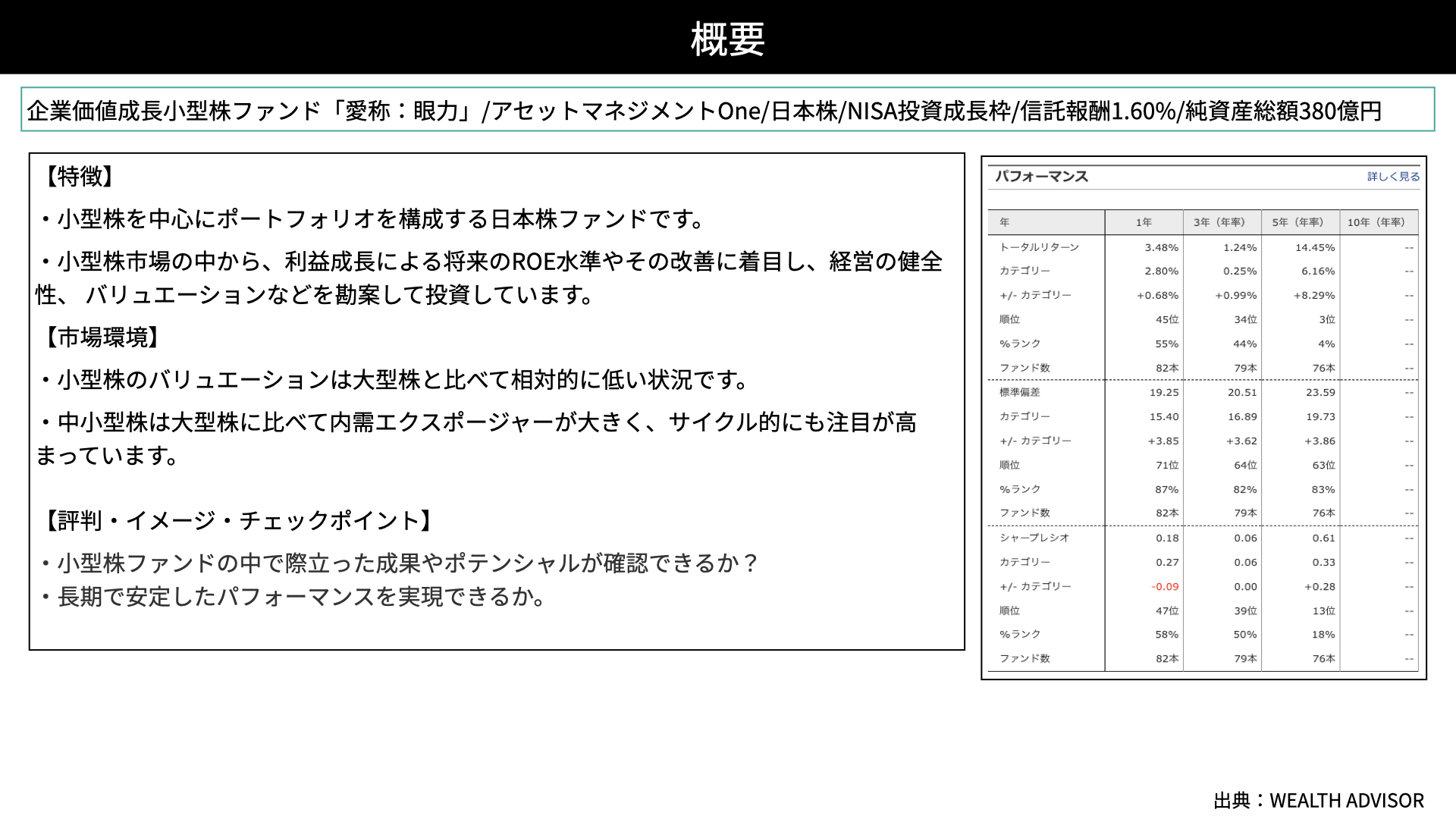

企業価値成長小型株ファンド(愛称:眼力)は、アセットマネジメントOneが運用する日本株の投資信託です。NISA成長投資枠での投資が可能で、信託報酬は1.6%、純資産総額は380億円となっています。

特徴です。小型株を中心にポートフォリオを構築して運用する日本株ファンドです。

銘柄選定においては、小型株市場の中から利益成長による将来のROE水準や改善に注目し、経営の健全性、バリュエーションを勘案して投資しています。

小型株のバリュエーションは大型株と比べて相対的に低いです。割安状態がいずれ解消される可能性があり、投資としてのチャンスがあります。

また、中小型株は大方株に比べて内需エクスポージャーが大きいです。アメリカが利下げし、日本が利上げを行うことで日米金利差が縮まると想定されるため、これまでの極端な円安だったものが円高で収斂してくるとの見通しも増えてきています。円高となれば内需にフォーカスが当たるともサイクル的には考えられることから、中小型株の注目が高まっています。

チェックポイントです。数多くある日本株ファンドの中で際立った成果、特徴、ポテンシャルがあり、長期で安定したパフォーマンスを残せるかを確認します。

投資戦略

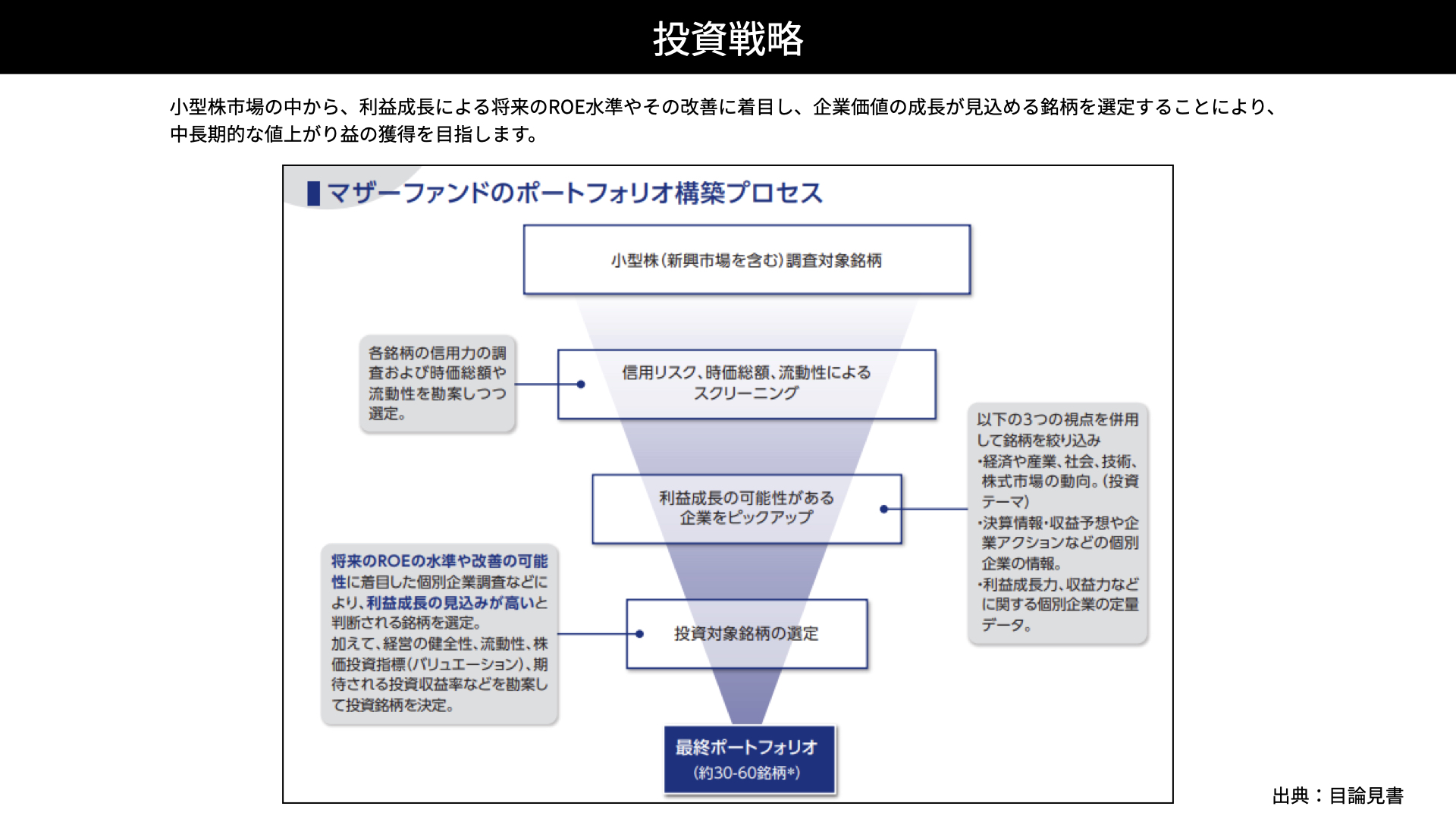

小型株の中から、小型株独特の動きの大きさを抑えるため、信用リスク、時価総額の大きさ、流動性があるかどうかといった基準でスクリーニングを行い、銘柄を絞り込みます。

絞り込んだ後は3つの視点で分析します。経済の動向に沿っているか、テーマに沿っているか。決算情報を基にした個別のコーポレートアクションがどうか。利益の成長性、収益性といったファンダメンタルズの分析。この3つの観点で絞り込みを行います。

さらに絞り込んだ後には、ROEの水準が今後改善していくか、経営の健全性、バリエーション的に割安かを基準に30~60銘柄まで絞り込み、運用しています。非常にオーソドックスですが、まさに銘柄選定能力が問われるファンドだと言えるでしょう。

銘柄戦略

組み入れ銘柄は60銘柄と、一定の銘柄分散が図られています。業種別には情報通信サービスや電気機械などに多く投資を行っていますが、それ以外の業種にも幅広く投資を行っており、業種分散も図られています。

銘柄もそれなりに多く、業種分散も図られており、リスクを抑える動きが見られます。

組み入れ上位の銘柄には、楽天銀行、3番目にはリユースのトレジャー・ファクトリーが入っているなど、他のファンドとは一線を画す独特な銘柄となっています。

ファンドの方針としては、経済の流れ、世の中の期待値に沿ったテーマから銘柄を選定しています。

例えばAIなどのテクノロジー、半導体、エネルギー、貿易、国内産業の再建に向けた投資、国際情勢から見た日本の優位性を活かせる企業、脱炭素社会に向けた企業、高齢化、人手不足に対応する企業、東証の市場改革による上場企業の経営変化に注目するなど、非常に幅広いテーマに沿った企業を小型株から選んでいます。

銘柄分散、業種分散が利いており、テーマも分散していることがわかりました。

売買回転率は年1.5倍程度と、中小型株に投資するアクティブファンドとしては比較的低い印象です。そのため、中長期で保有するスタンスだとわかりました。

小型株は業績動向に変化が起きやすく、値動きが大きくなる傾向がありますので、銘柄の入れ替えが随時行われています。直近ではメイコーを買い付ける一方で、ヨネックスを売却するなど、業績の変化に応じて対応するファンドだと言えます。

では、このような銘柄戦略がパフォーマンスにどうつながっているのでしょうか。

ファンド・パフォーマンス

パフォーマンス

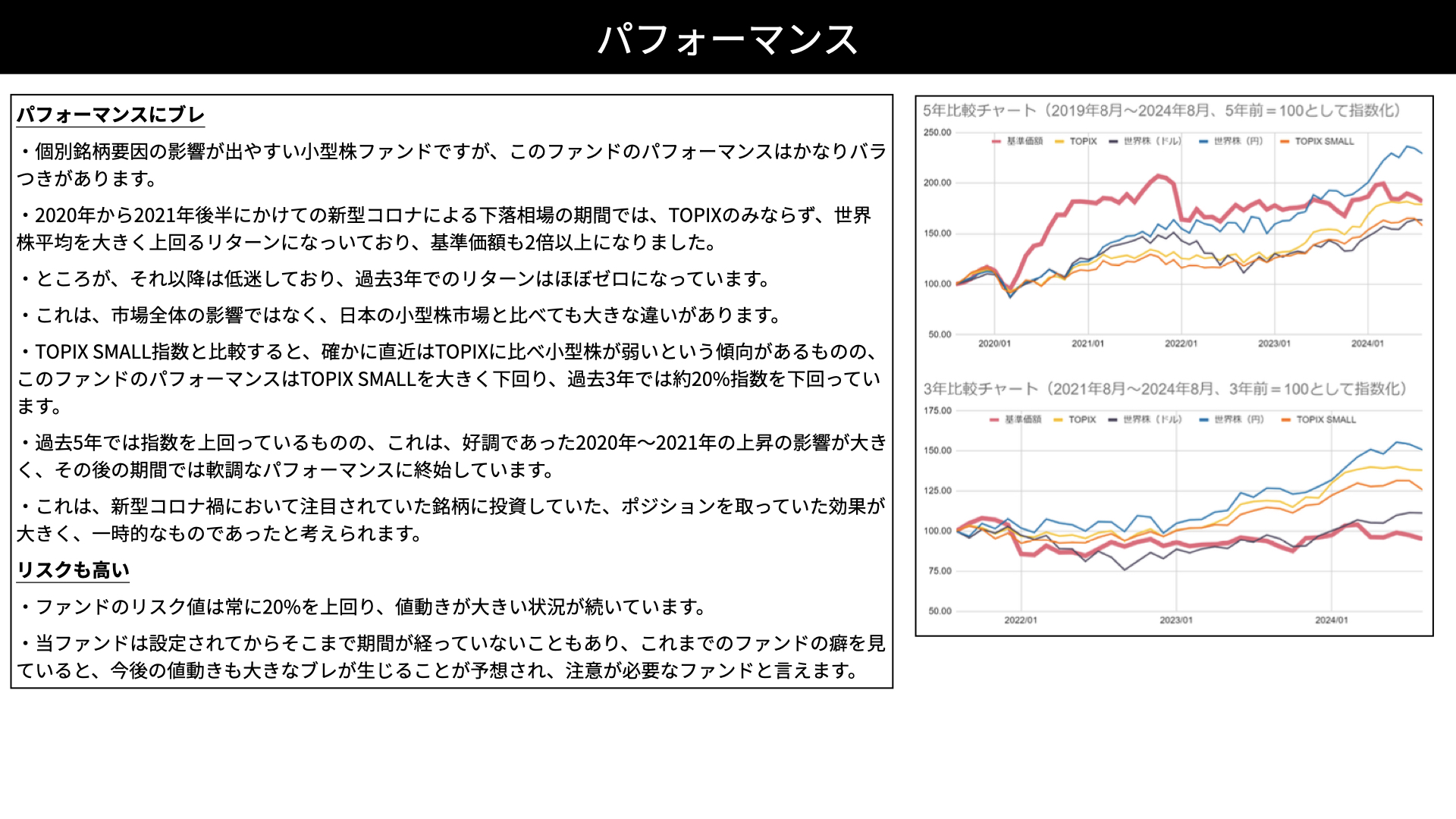

結論として、パフォーマンスはあまり良くなく、ブレが大きくなっています。元々、小型株ファンドは個別の要因により大きく値動きするため、ファンドのパフォーマンスはバラつきが出やすいです。

例えば2020年~2021年後半。新型コロナによる下落相場の期間中、TOPIXだけでなく世界株平均をも大きく上回るリターンを出し、基準価格も2倍以上となりました。しかし、それ以降は非常に低迷しています。

過去3年間のパフォーマンスを確認すると、TOPIXを下回り、ほぼ横ばいのパフォーマンスとなっています。

小型株全体が低迷していたから仕方ないのではとの意見もあるかもしれません。しかし、過去3年間でTOPIX smallを20%近く下回っています。小型株全体が悪かったとはいえ、このファンドはそれ以上に低いパフォーマンスでした。

5年間のパフォーマンスでは、TOPIX smallなどを上回っています。これは2020年~2021年後半までに大きく上昇していたためです。

辛辣な表現になりますが、新型コロナ以降の上昇局面で得た利益は、特定の大きく上昇した銘柄にポジションを取った結果です。その後は銘柄選定のパフォーマンスがあまり出ていません。

ファンドのリスクは常に20%を上回っており、値動きが大きい状況が続いています。このファンドが設定されてからあまり時間が経っていないこともあり、ファンドの特性をしっかり確認できるわけではありません。

ただ、これまでの動きを見る限りでは、相場がうまくいったときといかなかったときでパフォーマンスがはっきり分かれています。今後も値動きには大きなブレが生じると予想されるため、非常に注意が必要だと言えるでしょう。

資金流出入

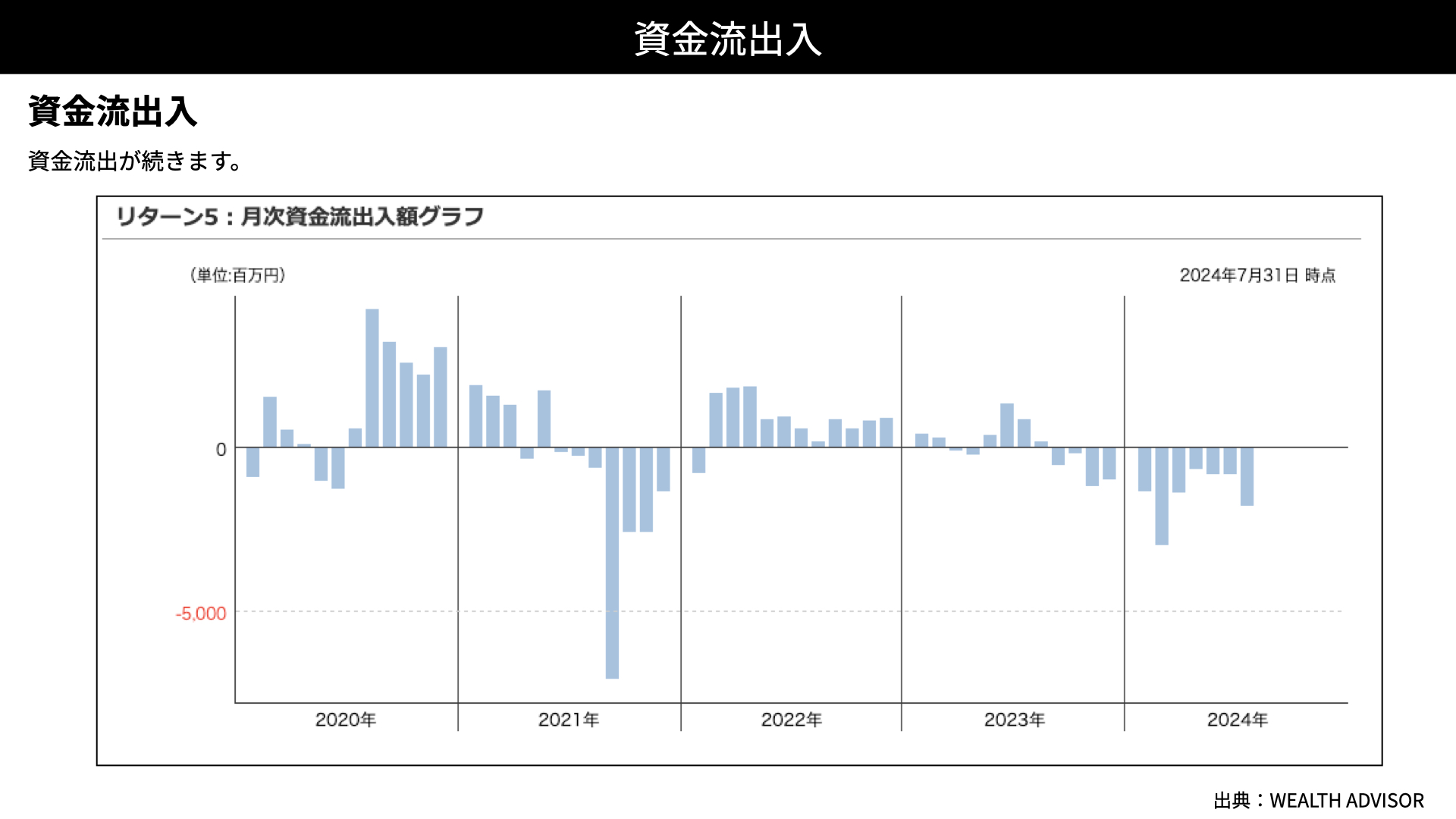

資金の流出が続いています。

評価

評価は2です。コンスタントにパフォーマンスを残せておらず、5年間のパフォーマンスはTOPIXをわずかに下回る程度ですが、3年間で見ると、TOPIX smallをも大きく下回っています。

銘柄選定がうまく機能しているとは言えず、今後も値動きに大きくブレが生じる可能性があるため、今後の銘柄選定が非常にうまくいくと考えるのは少し難しいです。そのため、評価は2とさせていただきました。

スクリーニングをかけるなど戦略自体はしっかりしています。安定してくるようであれば、今後パフォーマンスが改善される可能性もあります。

とはいえ、小型株ファンドは他にも多く存在します。比較をしてよほどの優位性がなければというものでもありますので、ぜひ比較をしていただければと思います。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF