本日はスーパートレンドオープンという、日経225にベンチマークを置いた日本株ファンドを分析します。高いリスクコントロールにパフォーマンスが伴うかを確認しますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事は情報提供を目的に作成されており、投資の勧誘、売買の推奨を目的としたものではありません。また投資信託はランダムに抽出しています。運用会社、販売会社と当社の間に業務提携は一切ございません。あくまでも中立な立場で分析をお伝えします。

投資信託概要

概要

スーパートレンドオープンは、野村アセットマネジメントが運用する日本株の投資信託です。信託報酬は0.902%、純資産総額は102億円です。この投資信託はNISAの利用が不可能で、特定口座での投資となります。

特徴です。主に日経平均銘柄から対象銘柄を選定する日本株ファンドですから、日経平均の中から選ぶことが1つの特徴です。投資スタイルはバリュー株が中心です。スーパートレンドオープンの名称からはイメージが少し異なるかもしれませんが、リスクコントロールを重視した運用となっています。

一定基準で選択した割安株と小型株を選定しており、その上で運用効率の向上を目指しています。

チェックポイントです。日経平均というベンチマークを上回ることができるかを確認します。

投資戦略

日経平均の銘柄の中から選んでいます。また一定の基準により選択した割安株と小型株(時価総額が小さいもの)で運用しています。

将来の企業収益予想の礎となる情報が相対的に豊富で、流動性に問題ないものを選んでいます。

さらに定性・定量の分析を行った上で割安感を判定し、リスクコントロールするための相関などの分析を行いながらポートフォリオを構築する、非常にオーソドックスな戦略です。

銘柄戦略

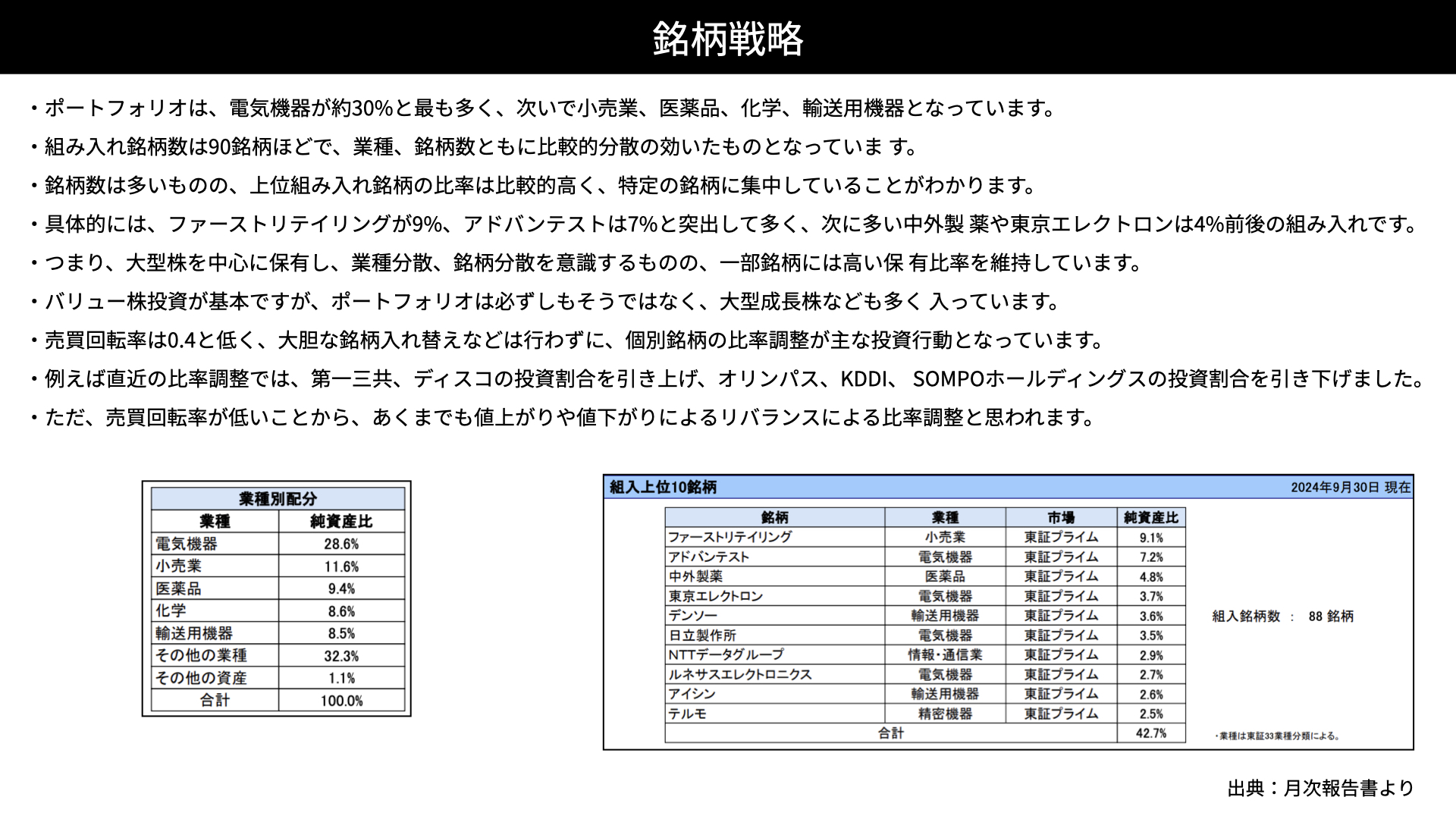

ポートフォリオは電気機器が約30%と最も多く、続いて小売、医療、化学、輸送用機器が多くなっています。

組み入れ銘柄は90銘柄(現在は88銘柄)と、業種・銘柄数ともに比較的分散を利かせている印象です。リスクコントロールが業種、銘柄の双方で分散を図っています。

銘柄数は多いものの、上位組み入れ銘柄の比率は比較的高く、特定銘柄に集中しています。例えばファーストリテイリングが9%、アドバンテストが7%と突出して多く、次に多い中外製薬、東京エレクトロンは4%です。ここでプラスアルファを狙う戦略が見えます。

バリュー株投資が基本ですが、ポートフォリオは必ずしもそうではなく、大型成長株も多く入っており、バリュー株一辺倒ではない印象です。

売買回転率は0.4と低く、大胆な銘柄入れ替えなどは行っていません。個別銘柄の比率調整が主な投資行動となっています。

例えば直近の比率調整では、第一三共、ディスコの投資割合を引き上げる一方で、オリンパス、KDDI、SOMPOホールディングスの投資割合は引き下げています。ただ、売買回転率が低いことから、あくまでも値上がり、値下がりによるリバランスの範囲内と言えるでしょう。アクティブファンドらしいダイナミックな銘柄入れ替えはあまり見られないことが特徴です。

ファンドパフォーマンス

パフォーマンス

特徴はリスクの小ささにあります。ファンドのコンセプトにもある通り、リスクコントロールを重視していることから、リスク値は年間13%程度と低くコントロールできています。

TOPIXと比較しても過去5年間で20%程度、過去3年間でもTOPIX並みの動きですから、3年、5年でもTOPIXを上回ることができています。

短期的な動きはTOPIXと並び、中期的にはしっかりとリターンが積み上げられています。大胆な銘柄選定は行わず、マーケット並みの動きをしていることが1つの特徴でしょう。

ただしベンチマーク(日経平均)と比較すると、そこまで良いパフォーマンスではありません。1~3年間では日経平均をアンダーパフォームしていることがわかりました。日経平均が1年間で21.2%に対して、このファンドは15.9%。3年間では日経平均が36.8に対してこのファンドは30.5%。共にアンダーパフォームしています。

1990年の設定来で見ても、日経平均は70%に対して、このファンドは27.5%です。日経平均全体が上がっている中でのパフォーマンスで、対ベンチマークではそこまで良いパフォーマンスと言えないことが、このファンドの特徴のないところとも言えます。

結果としてシャープレシオは0.8とあまり高くなく、リターン、リスク含めても際立ったものではありません。

アクティブファンドが数多くありますが、このファンドを選ぶ理由をパフォーマンスから正当化することは難しいといえます。

評価

評価は1.5です。ベンチマークの日経平均を上回ることができていません。リスクコントロールはできていますが、リスクコントロールに重きを置いたファンドは数多くあります。より銘柄数を散らしたり、上位の割合を減らしたりしてリスクコントロールしているファンドはあります。そういったファンドと比較してもリターンがあまり冴えないことから、長期で持つ価値はそこまでありません。アクティブファンドの優位性が確認できなかったため、今回は1.5とさせていただきました。

アクティブファンドはいろいろなものがありますので、横比較しながら検討してください。