[ 目次 ]

今回の内容について

2021年7月16日にパウエルFRB議長とイエレン財務長官による非公式の会合が開かれ、住宅価格など、住宅の行方について話し合うと報道されています。このような会合は、金融安定監視評議会 (FSOC)という会合で3カ月に一度開かれているものですが、今回、あえて非公式で二人で会合することをわざわざ事前にリークしていることなどから、会談の内容に注目しておく必要があります。

そもそも、イエレン財務長官は関係者へよく電話をすることで有名です。今回、電話ではなくわざわざ非公式で集まり、それをあえてリークしている時点で、何かあるのではないかと深読みしてしっかりと確認していく必要があるでしょう。

アメリカの住宅といえば、リーマンショックの際も暴落の起因となり、1992年の米国バブルも住宅ローンをきっかけで暴落となりました。アメリカにおける住宅ローン、住宅価格というのは、非常に大事な指標なのです。

今回、どういう内容が話されるのか、パウエル議長による上院下院での議会証言にヒントがあると思いますので今後の流れを確認したいと思います。

非公式会合に関する報道

イエレン氏とパウエル氏の公式会合では、住宅市場の過熱がもたらすリスクについて、話し合いを行うとのことです。

元々、FSOC(金融安定監視評議会)が3カ月に1回程度定期的に行われています。FRB議長、財務長官、連銀総会、米国証券取引委員会(SEC)のトップなどが集まり、サブプライムローン問題を繰り返さないため、定期的に集まって全体的、多面的にいろいろな問題を見ていこうとする会合を開いています。今回は、その会合とは別にイエレン氏とパウエル氏が非会合に会うということになります。

事前のリークによると、今回は、アメリカで出てきている住宅市場をめぐる懸念について、しっかりと話し合うとこのことです。元々、今年の3~4月の会合ではこの話は出てきていませんでした。改めて、テーマとして取り上げていることが懸念材料になっているのではないかというのが、全体の流れとなります。

その中で、赤線部分をご覧ください。「住宅在庫が乏しい中で価格が高騰した後に突然急落した場合の経済に及ぶ危険性について、財務省は懸念を強めている。ただ、イエレン長官のチームはどのような金融安定リスクも管理可能だと確信している」としています。管理可能であれば動揺する必要がないと思うのですが、住宅在庫が乏しい、高騰した場合を確認してみましょう。

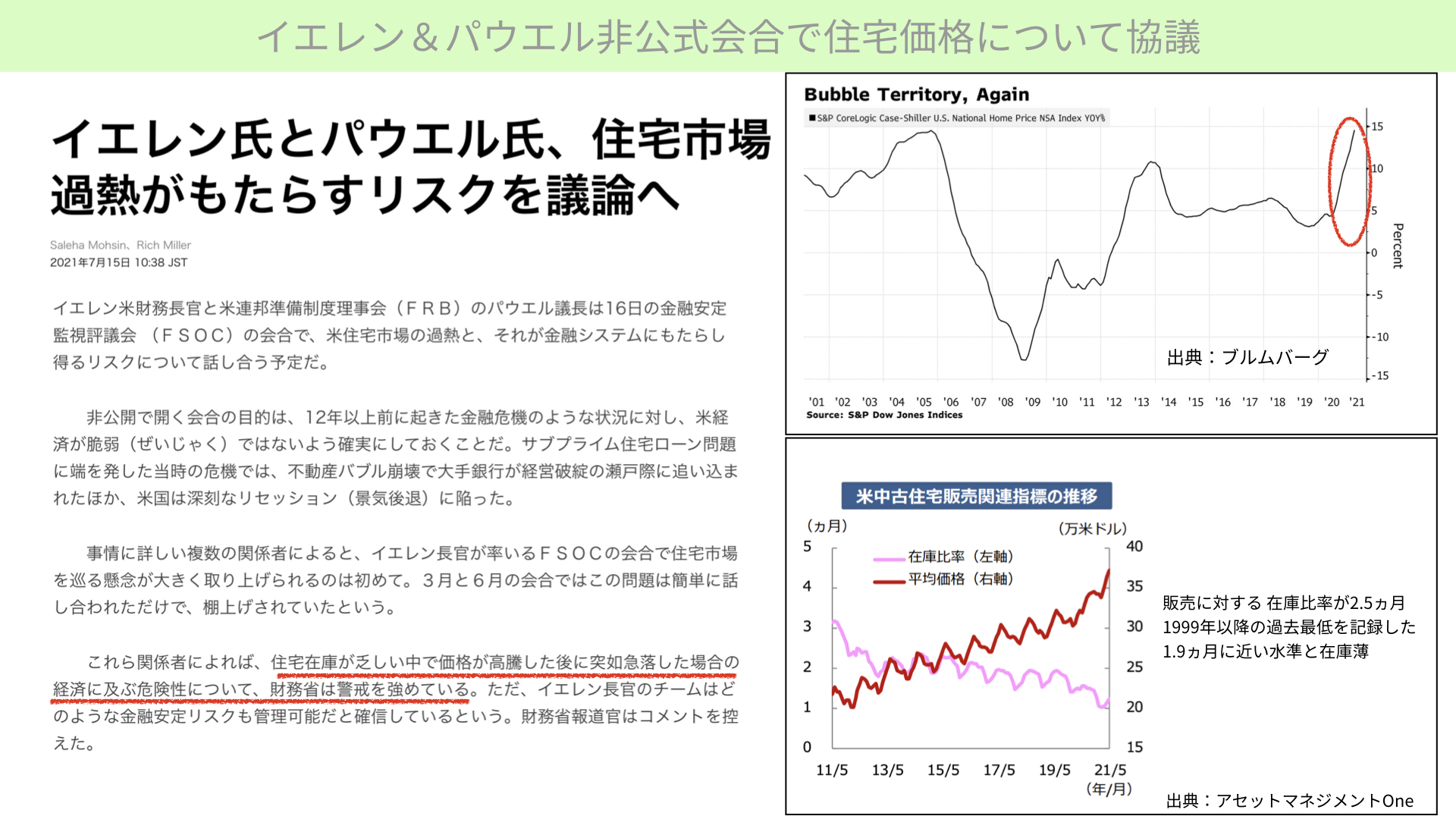

アセットマネジメントOneの資料は、中古住宅販売に関わるものになります。1995年以来の在庫の少なさに近づいてきているとのことです。売ったときの在庫は、今は2.5カ月ほどになっていますが、歴史的には99年の1.9カ月に近づくほど、在庫が下がっていることが分かります。在庫不足ということです。

在庫不足もあり赤太線で表したように、平均価格が上がってきています。2011年には20万ドル少しだったのが、今や35万ドルを超えているように、中古住宅販売の価格全体が上がってきている状況となります。

また、上はケースシラーと言われる指標で、前年比で急激に価格が上昇していることが分かります。こういったことが今後に大きく影響するのではないかと、ブルームバーグは伝えています。

ということを考えると、そういったバブルの崩壊の可能性があるのかというに、やっぱり真剣に考えておかないと、このアメリカの不動産市況を最も近くで見ているパウエル議長とイエレン財務長官が、そういうふうに思っている可能性があるとすれば、かなり問題だと、まず思います。

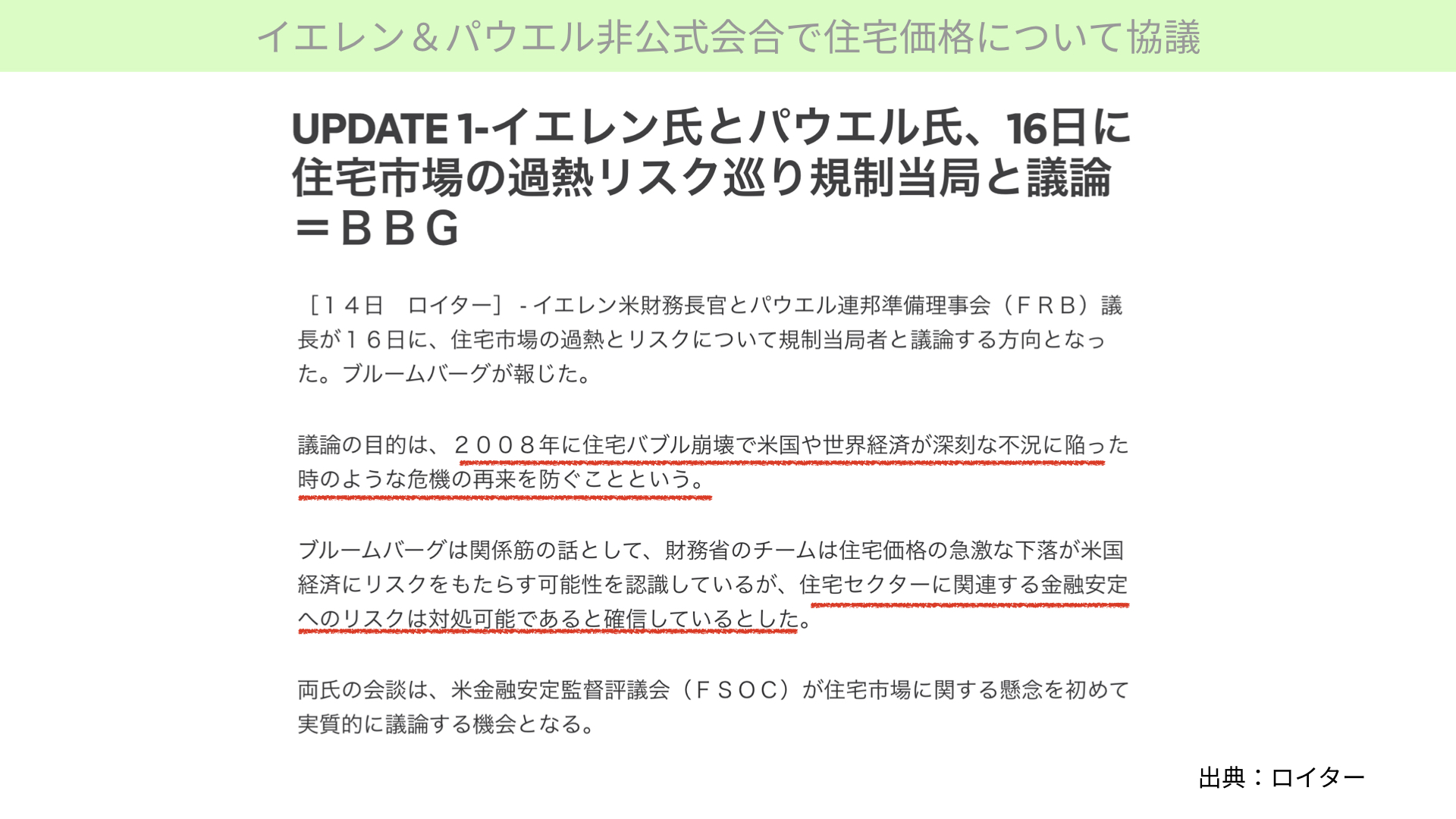

米財務省は金融機関の財務体制に自信

こちらも同じような内容ではありますが、今回の目的は「2008年に住宅バンブル崩壊で米国や世界経済が深刻な不況に陥った時のような危機の再来を防ぐこと」とのことなので、その可能性があるのかと改めて思えます。

そして「住宅セクターに関する金融安定へのリスクは対処可能であると確信している」としています。この前、銀行のストレステストがあり、住宅ローン下がったことも踏まえて検討した結果、財務体質は大丈夫だと、配当の再開や自社株買いを許可したこともあり、金融機関における体質は強固だと思われます。

ただ、今この状態で会合をわざわざ公にして開くということは、何かをメッセージとして伝えたいと考えるのが、間違いないです。過去もこういったことを聞き逃したことで、リーマンショックを招いてしまったこともあります。ぜひ、そこについてはしっかり目を入れていきたいと思います。

賃金上昇率と住宅価格上昇率に大きな差

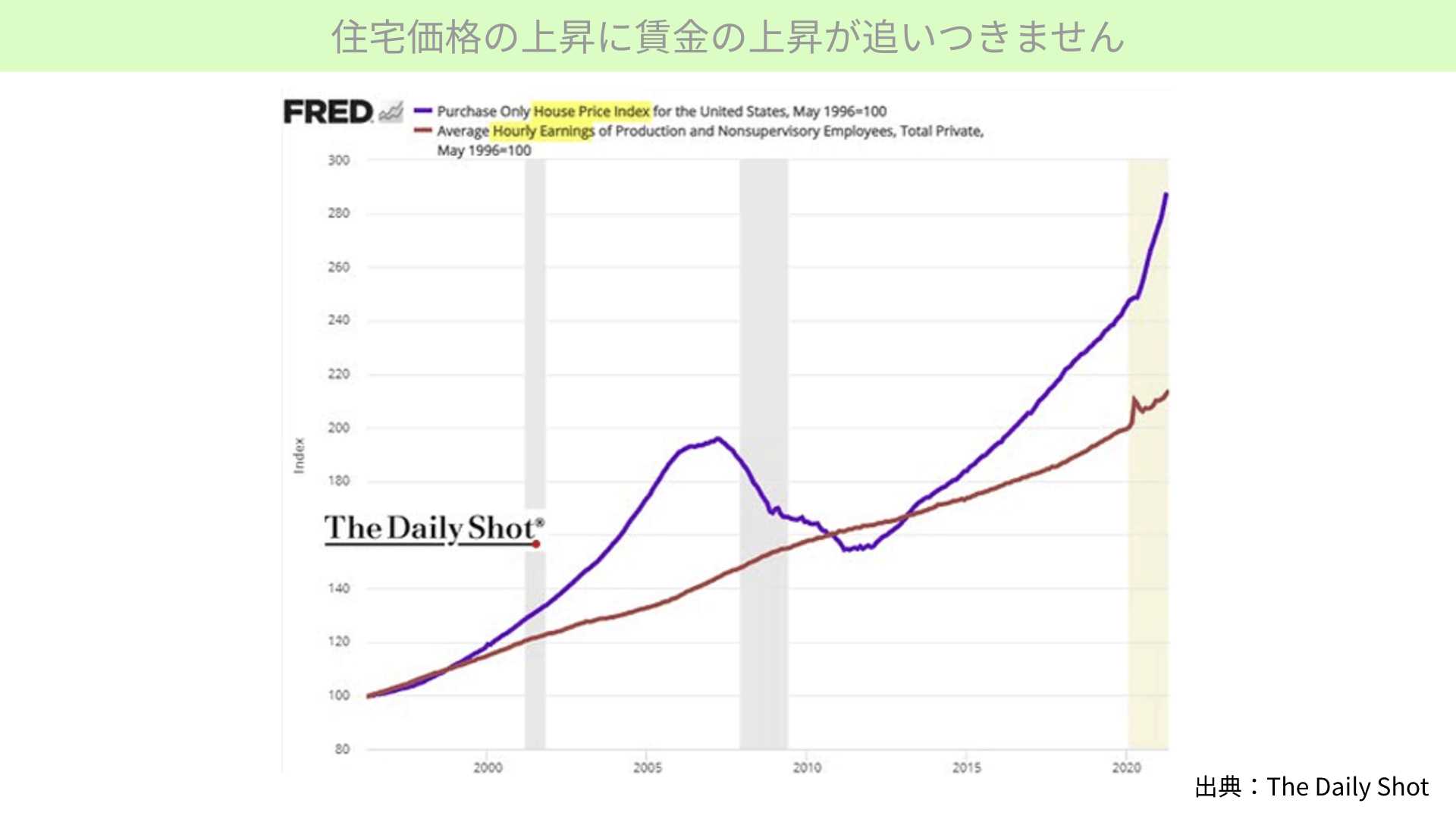

紫の線は住宅の価格、赤い線が賃金になります。賃金の伸び率に対して、住宅価格がどうなっているかというと、リーマンショックでは、賃金上昇よりも明らかに不動産価格が大きく上昇していて、買えなくなった後に、価格の大きな調整が起こりました。今回も、かなり大きな乖離があります。

働けど働けどなかなか住宅が買えず、買うためにはローンを多く使うとなると、住宅ローンの残高は増えていきます。そうなれば価格が急落したときに返済ができなくなってくるという状況に、今あるというのが一つ目のポイントです。

30年住宅ローンの固定金利について

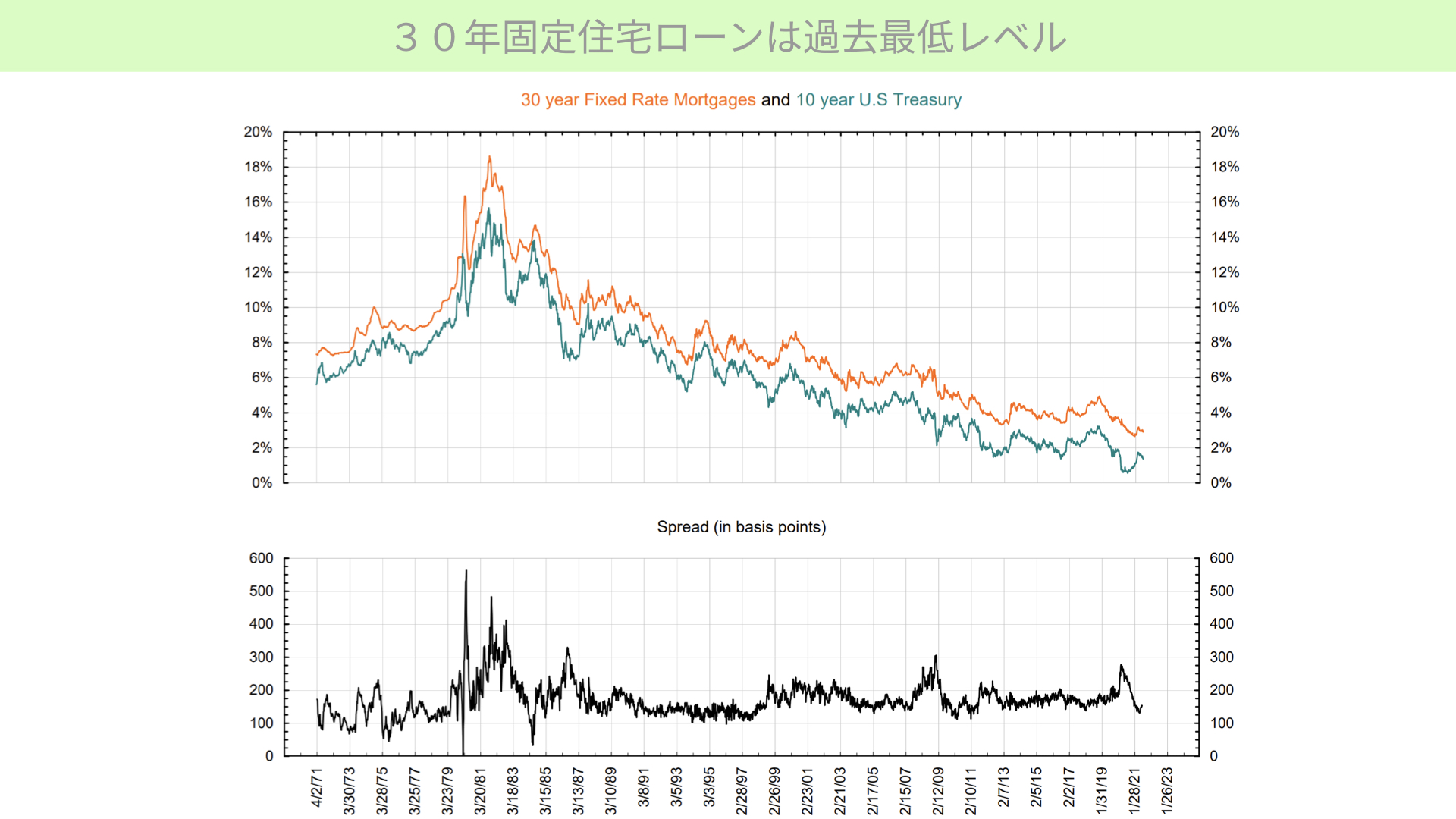

オレンジの線が30年住宅固定金利、緑の線が10年米国債です。これ自体、金利と同じように下がってきています。住宅ローン金利はこちらの1971年以来の統計を見ても、歴史的にとても低い状況になっていることが分かります。こういった状況なので、住宅を買おうという形が進んできたことは間違いないでしょう。

パウエル議長による議会証言にヒント(米下院)

その中で、イエレン氏とパウエル氏の会合が7月16日の晩に開かれますが、その前の段階から、7月14日~7月15日とパウエル議長が上院下院で議会証言をしています。その議会証言の中で、住宅に関する、この会合に備えた布石と見られるコメントがありました。そちらの分析を行います。

下院議員での証言について

ここでの住宅に関するコメントでは、米国住宅価格が高騰していると高騰を認めつつも、住宅価格の高騰は無謀な貸し出しによるものではないとしています。

ただ、FRBによる400億に上るMBSの購入自体が住宅価格の高騰を招いているとは思っていないと言っているわけではないということで、あくまでも貸し出しについて言及し、MBSについては全くコメントしていないところが、みそかと思います。

そして三つ目です。手ごろな住宅の問題は大きい、つまり、値段が高いというのがあるものの、これはFRBの範囲外と言っていますので、財務省などが決めることで自分たちの問題ではない、イエレン氏から言われれば考え直すとの含みを持った内容とも、取られます。

また四つ目には、住宅ローン金利が上昇しても、住宅需要が見られる場合がある、つまり、テーパリングによって、今後MBSの購入額を減らしていくことで、仮に住宅ローン金利が上がるようなことがあったとしても、それでも住宅需要は支えられるということで、MBSの購入の縮小を正当化しているのではないかとも言えます。

そして、最後に縮小を始める時期を検討するうえで、上昇が続く住宅価格の判断が材料になると。つまり、住宅価格が上昇しているということは、今後のテーパリングの判断において、大きなテーマになるし、きっかけの一つだと、まず下院議員の中で伝えているのです。

パウエル議長による議会証言にヒント(米上院)

上院議員では、資産購入ペースの縮小開始には、まだ長い道のりがあると言っています。つまり、テーパリング開始まではまだ長いと言っている一方で、7月下旬に開かれるFOMCにおいて、米国債とMBSの購入について、協議を始めると見ています。

今回のまとめと今後について

かなり深読みではありますが、イエレン氏とパウエル氏が非公式会合を開くとわざわざリークし、しかもその中身が不動産、住宅に関わることはマーケットにはとても重要だと思います。

今回、その前に開かれた議会証言において、住宅の上昇がきっかけになって、それによってテーパリングの議論をスタートすることがあり得る、数週間以内にそういった議論を始めると、テーパリングを示唆しています。

そして、MBSの売却をしたとしても、例えば、住宅金利の金利が上がっても、それ自体が不動産価格を殺すものではないと言っているということは、今回の会合によって、すぐに発表になるかは分かりませんが、何かの方向性を決めようということを行っている可能性があります。それをメッセージとして皆さんに伝えていきながら、徐々に刷り込ませていくということもあります。そういった意味では、今回の会合のニュースについて、しっかりと週末見ていきたいと思っているというのが一つ目です。

そして、住宅関連のことは先ほども言いましたように、GDPに占める割合というのは、消費よりも大きくはありません。しかし、住宅価格の下落によって起こることがあります。一つ目は、コンベクシティとこの前言われたように、MBS、住宅ローンの金利が上がっていくことによって、借り換えが進まなくなってくる。

そうすると、MBSを買っている投資家たちがヘッジをかけてくる。その結果として、10年金利が上昇するというのが2月に起こって、マーケットが大きく崩れました。ああいったことが起こり得るということは、今後も起こり得るのです。つまり、住宅ローン金利の上昇がきっかけになって、思わぬ副産物が出てくる可能性があるということを、まず覚えておく必要があります。

そして、何よりも住宅ローンが、金利が上がっていくことによって、使えるお金が減ってくることがアメリカ国民の特徴になります。そういった中において、個人消費が落ちていくということは、今景気の減速感があるのではないかと疑いを持ってマーケットが見ている中において、GDPの7割を占める個人消費が落ちてくるとなると、またそれは厄介です。

また、そういったMBSを集めて投資をしている、世界のいわゆるインタレストハンティングという、金利が低いからMBSを買っている人たちが、それが下がってくるとなったとき、それを投げうるといった行為。

そういったものが全て起こって、投資に対する巻き戻しがよく起こりがちな、大きな問題です。ですから、ぜひ、住宅問題について、今回わざわざリークしてまでやっているということは、何らかの意図を持っているということを、ぜひ皆さんも念頭に置いていただきながら、週末のマーケットを見ていただければと思います。

関連記事

2026.01.19

J-REITが復活~オフィス需要回復と金融政策の追い風

2026年になり、日本の不動産投資信託(J-REIT)市場が明確な回復基調を見せています。東証REIT...

- REIT(不動産)

2025.08.03

東証REIT指数が大幅に上昇する背景!分配金成長戦略と投資環境の追い風

東証REIT指数は2025年に入って11.7%の上昇を記録(8月1日時点)し、日経平均株価の6.98%を大...

- REIT(不動産)

2024.11.24

東証REIT指数の低迷はいつ終わる?最新の見通しを解説

東証REIT指数は今年1月に年初来高値の1844ポイントに到達しましたが、その後は上値が重く低迷...

- REIT(不動産)