本日は、イールドカーブについてお話します。

最近、イールドカーブを記事、ニュースで見かけることも多くなっています。逆イールド、イールドカーブのフラットニングが話題になっているためです。

これが大きく取り上げられる理由は、株価にマイナスの影響がある、景気後退を示すシグナルとしてマーケットで注目されているためです。

それが本当なのか、逆イールドになるまでどういう影響があるのか。見つけた面白い資料を使いながら解説し、今後注意すべき点をお伝えします。ぜひ最後までご覧ください。

15日のNY株式市場について

イールドカーブの説明をする前に、15日のNY株式市場についてお伝えします。3指標共に大きく上昇しました。ウクライナ情勢が少し落ち着いたためです。

国境付近にロシア軍が大挙していたのですが、一部が撤退を開始したため、かなり緊張が緩和されたと言われました。リスク回避からの買戻しが大きく起こったことが、大きな原因となっています。

ただ、一方でPPI(米生産者物価指数)が予想を大きく上回る数字でした。インフレはまだまだ高止まりしている状況です。

さらに、NY連銀の製造業景況感指数も発表されました。こちらも仕入れ価格、販売価格が高止まりしていることが確認できています。製造業自体の現在の市況もあまり良くありません。予想を大きく下回っています。

地政学リスク緩和により株価は大きく上昇しましたが、地政学リスクに隠れていた経済指標としては、インフレをまだまだ示しています。今晩のFOMCの議事要旨もそうですが、3月のFOMC、6月以降のQTといった金融政策が、今後1年間どうなるかが大事になるとマーケットとしては考えるべきでしょう。

一番それを如実に表すものが、イールドカーブです。イールドカーブの形状変化が景気動向を示します。そちらを簡単にご説明します。

[ 目次 ]

米国イールドカーブ

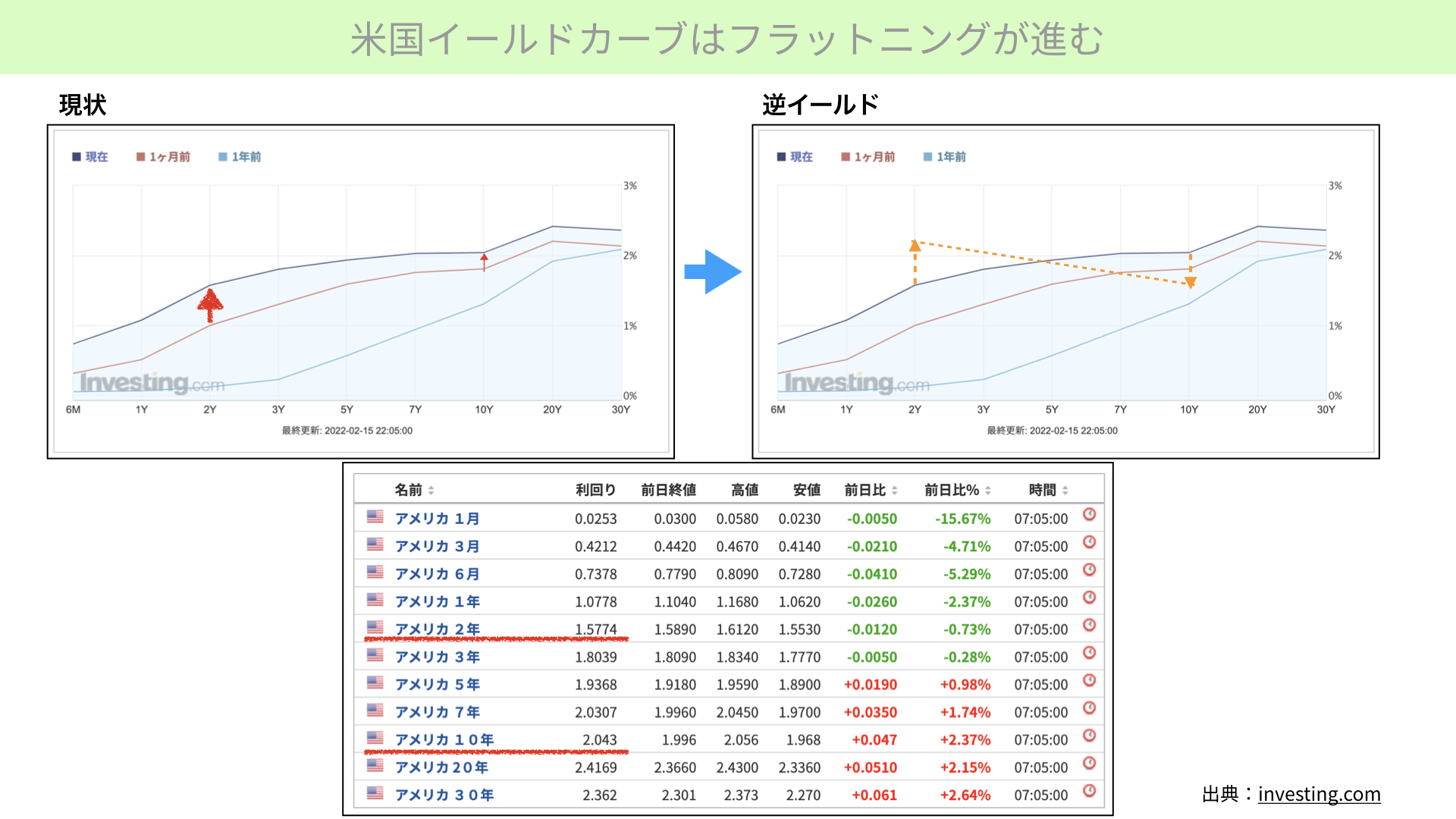

米国イールドカーブはフラットニングが進む

今のイールドカーブは左のチャートです。

とても簡単に言うと、6カ月、1年、2年、10年、30年といった点で金利を示し、それを線でつないでチャートにしたものが、イールドカーブです。

左のチャートを見ると、短期金利が低く、30年などの長期金利の方が高い順イールドとなっています。

ただ、1カ月前の赤線、現在の紫線を見ると、短期金利が上がって長期金利があまり上がっていない状況です。このように角度が平坦化することを、フラットニングと言います。

フラットニングになると短期金利引き上げを急ぐことになり、長期金利のニーズが減ります。そのため、金利、景気が鈍化してしまいます。ですから、イールドカーブのフラットニング化は経済にとって先行きの不安を示すと、かなり広く認識されています。

右の方をご覧ください。今懸念されているのは、こちらの逆イールドです。インフレが高止まりすると政策金利が引き上げられ、2年金利はドンドン上がっていきます。

一方、10年の資金ニーズが減ることで10年金利が下がってきます。結果として、黄色い点線のように2年の方の金利が、10年の金利を上回ります。これを逆イールドと言います。逆イールドになると腰折れ懸念が出てくると認知されています。

下に書いてあるように、米2年金利は1.57%ですし、10年金利は2.04%。その差は約0.45%まで縮まっている状況です。いずれ近いうちに逆イールドが発生するのではないかと、懸念されているわけです。

逆イールドにおける株価パフォーマンス

逆イールドが起こればどうなるのか、簡単に見ていきたいと思います。

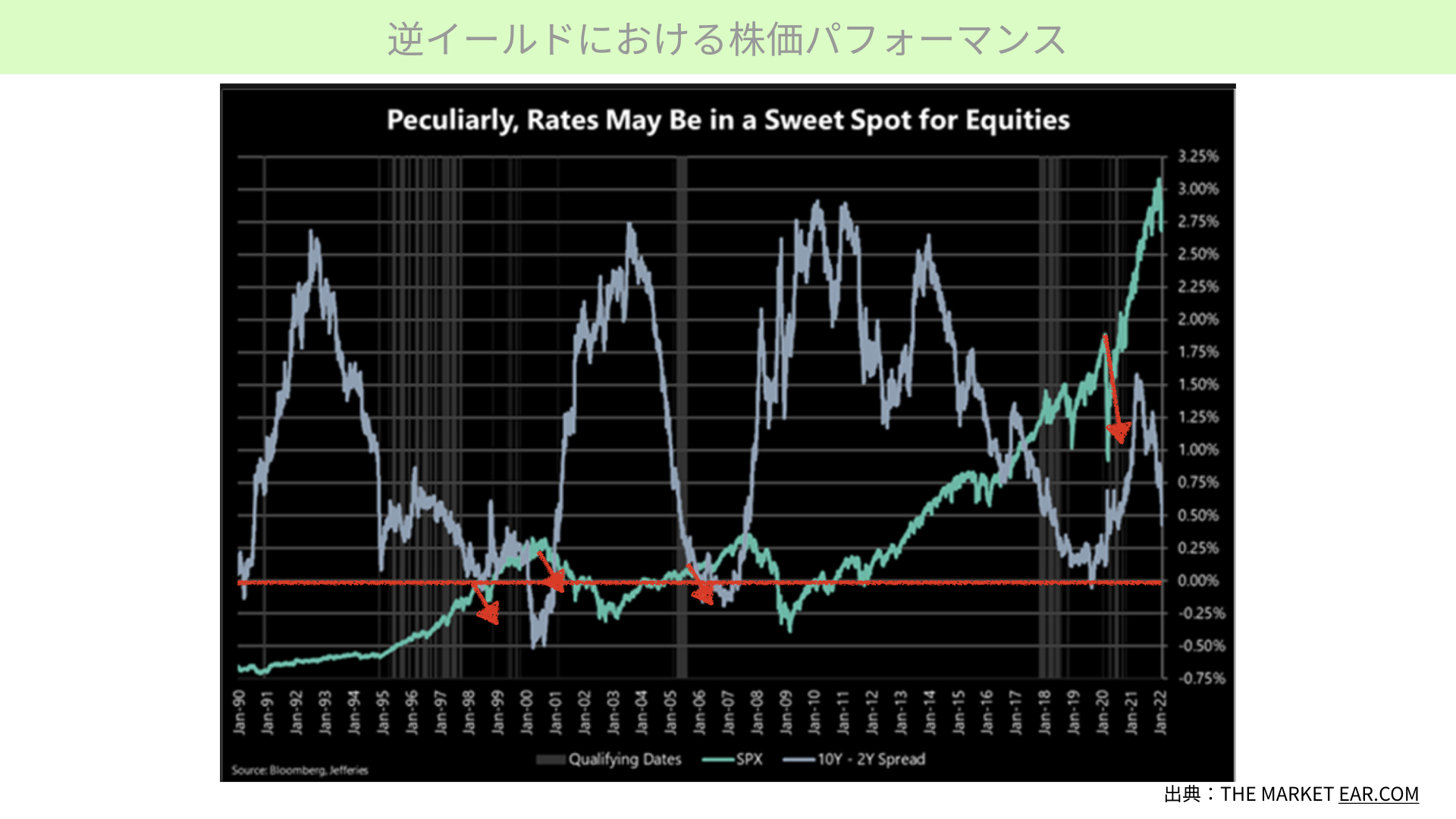

こちら、水色の線が1990年以降10年金利から2年金利を引いたスプレッドを表し、緑線がS&P500です。赤い横棒が0%ですから、これを下回った際には逆イールドを表しています。

青線が赤線を下回った、逆イールドになったときのS&P500を見ると、株価が下がっていると確認できます。赤矢印で示した4回分を見ても分かるように、逆イールドになると株価には大きな影響があったとして、株式投資家にとっては注意すべき部分だと認識されています。

逆イールド後のリセッションまでの期間

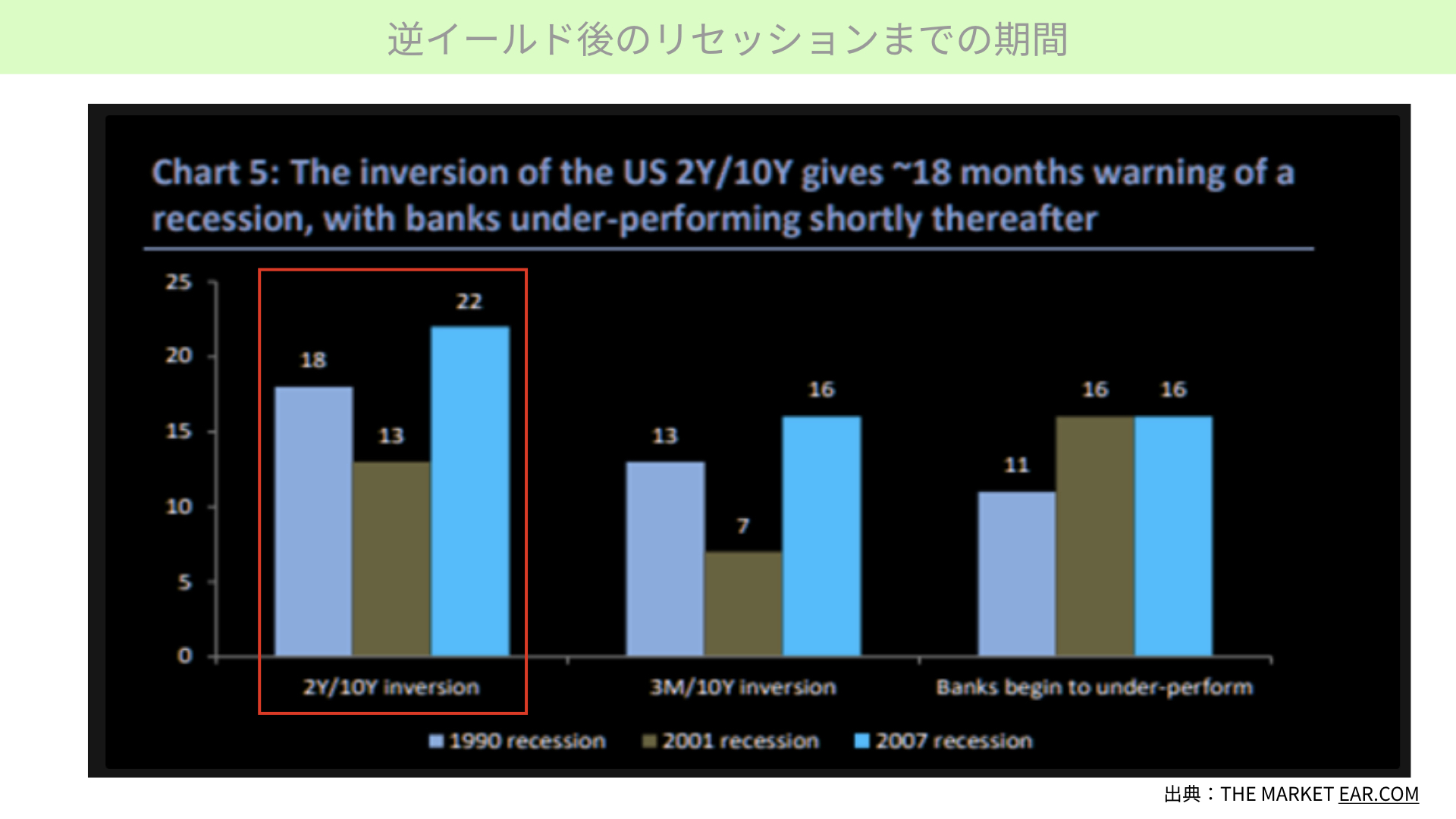

こちらは、逆イールドが発生した場合、何か月後にリセッションが発生したかをレポートされたものです。

左にある2Y/10Yというのは、10年と2年の間において逆イールドが発生したことを示します。1990年リセッション時は18カ月後、2001年は13カ月後、2007年は22カ月後です。つまり、2年と10年の逆イールドが発生した後、約1~2年後にリセッションが発生したことが分かっているのです。

近いうちに逆イールドが発生したとしても、リセッションの警戒は必要ない。株価にとっては心配せず、ドンドン買えばいいとの論調もあります。

しかし、逆イールドが発生すると、早めに株価が落ち始めたことも過去ありました。株価は景気を先読みします。その意味では、逆イールドは軽く見ていいものではないというのが、一つ目の皆さんにお伝えしたい内容です。

ここからは少し面白い内容です。

イールドカーブのフラットニングにおける株価パフォーマンス

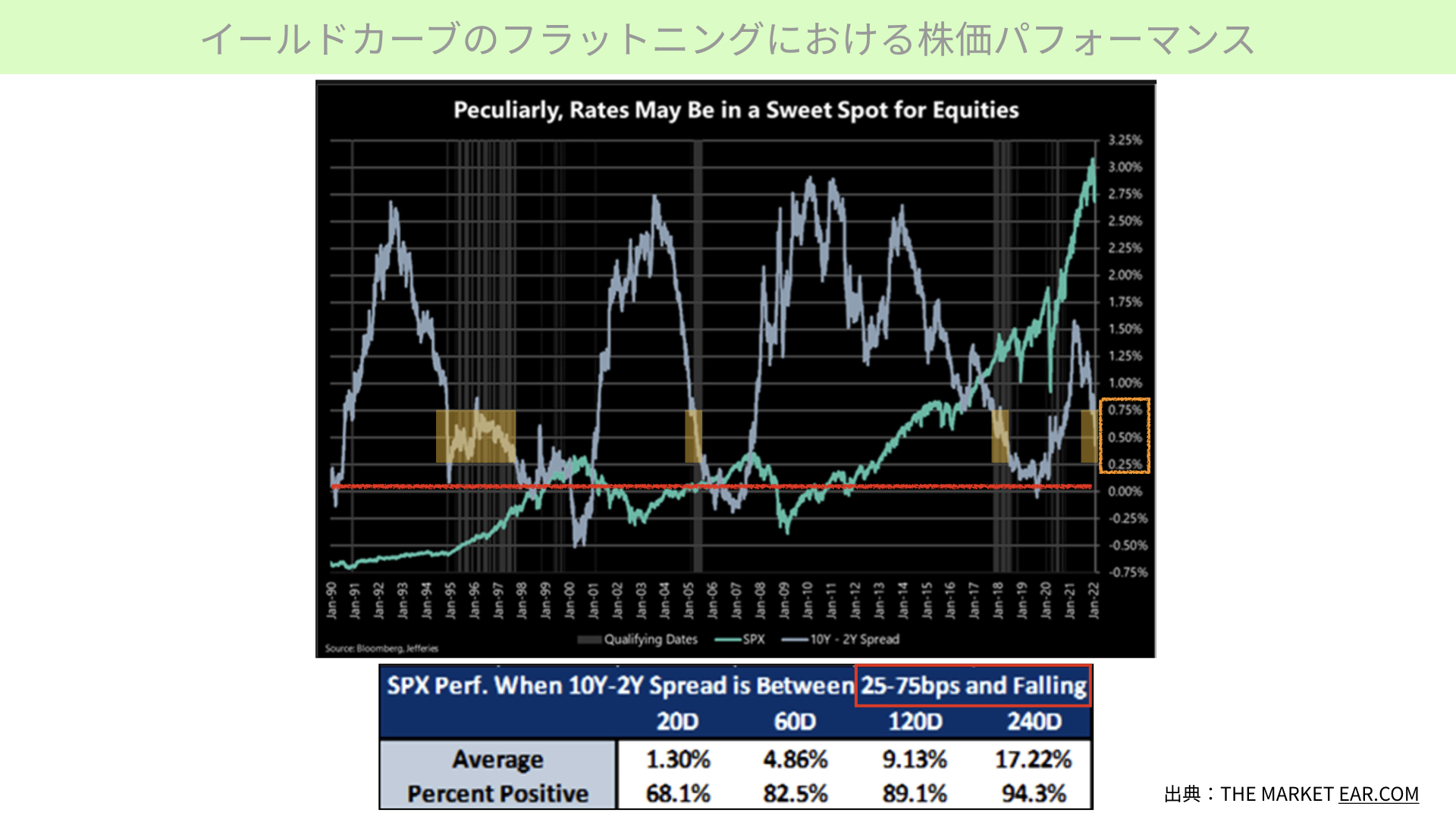

先ほどと同じチャートとなります。逆イールドが発生する間(10年金利-2年金利が0を下回った期間)、今は10年金利が2.04%、米2年金利が1.57%と、約0.45%の状態であることを表しています。

このように、0に行く前の0.25~0.75%の間に縮まっている状態は、実は株価にとって非常にプラスだとまとめたものが、こちらです。

黄色部分は10年と2年の金利が0.25~0.75%かつ、イールドカーブが下がっているときとなっています。

黄色網掛け部分でのパフォーマンスが下に示した通りです。Dとは営業日のため、それぞれ20営業日、60営業日、120営業日、240営業日(約1年間)を指しています。つまり、この期間中の株価が示した表となります。

20日では1.3%のプラス、240日間では17%も株価がプラスになっています。しかも、1年では勝率が94.3%と、10日中9日は株価が上がっていました。

イールドカーブが0になるとリセッションを示す傾向があり、株価が下がる兆候があります。しかし、その直前の0.25~0.75%の間では、株価が上がりやすいと過去の結果からは分かります。

つまり、長期金利があまり上がらない状況が、株価にとってプラスになり得るのです。しかし、これがずっと続くわけではありません。イールドカーブが逆イールドになると、株価にはマイナスの影響となります。短期的にはプラスの影響が見られますが、イールドカーブがいつ逆イールドになるのかが注目材料となります。

今後の市場見通し

市場は6カ月後の逆イールドを予想

次にこちらをご覧ください。

市場は、10年と2年の逆イールドがいつ発生すると織り込んでいるかです。ここに書いているように、6カ月後には逆イールドが起こると、マーケットは織り込んでいます。

ここから6カ月後ですから、8~9月ごろには逆イールドが発生し、経済・株価の鈍化がやってくる可能性があることに注意が必要です。短期的に上がる局面があったとしても、長期的にはまだまだ不安材料を抱えている状況にあることが分かりました。

イールドカーブ以外のリセッションを示す指標

その上でお伝えしたいことです。

イールドカーブは、確かにかなりの角度で景気後退を示しています。しかし、それ以外にも多くの景気後退を示すものがあります。

例えば、前回のリセッションのケースで言えば、1990年であれば18カ月後のリセッション。2007年に関しては、22カ月後のリセッションとなっています。そういったケースでは、リセッションはかなり先だと思われている方も多いと思います。

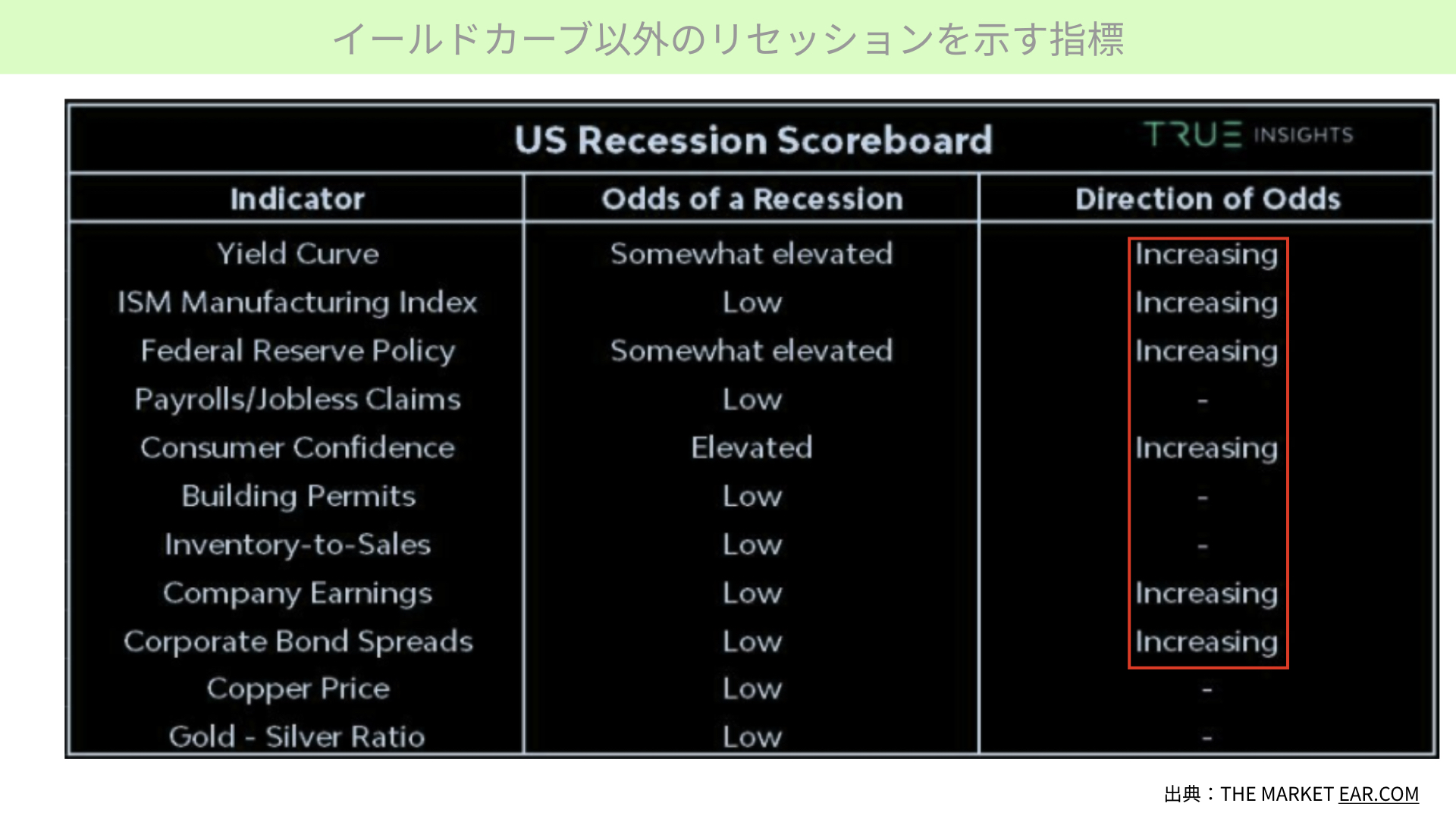

実はイールドカーブ以外にもリセッションを示す指標が存在しています。左をご覧ください。例えば、ISM製造業指数、FFレート(政策金利)、賃金、失業率、消費者信頼感指数、住宅着工の申請件数、在庫や販売、企業の利益、HYGの動向、銅価格、ゴールド・シルバーのレシオ(リスクが高いときには金が買われる。現在79ほど)です。

次に真ん中をご覧ください。Somewhat elevatedとは、どちらかというとイールドカーブが悪い兆候を示していること、Lowとはリスクが顕著化していないことを指します。

今リセッションを示す可能性が出てきているのは、イールドカーブと政策金利の動向、消費者信頼感指数です。特に消費者信頼感指数は、間違いなく減速感が出てきていることを伝えています。

最後に右の列です。イールドカーブ、ISM製造業指数、米政策金利、消費者信頼感指数、企業業績、HYG価格にて、景気減速感を示す兆候があると出ています。

このように見ると、確かにイールドスプレッドで言うと、逆イールドが発生した後、約1~2年後にリセッションが来ています。ですが、それはあくまでも過去です。現状においては、数多くの指標で、リセッションに向かっている可能性があると、マーケット関係者は見ています。

イールドスプレッドが0.25~0.75%だと、株価は上がりやすいです。一方、経済指標が鈍化を示していることにしっかり目を向け、冷静に対応いただく方がいいかとも思います。ぜひご参考にしていただければと思います。

本日も、最後までご視聴いただきありがとうございました。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル