10日のCPI発表を控え、マーケットはかなり神経質な展開となっています。9日に株価が大きく下落した背景も、CPI事前にポジションを減らす動きがあったと観測されています。

実際にCPIで高い数字が出た場合、例えば株価が下落するシナリオもありますが、一方で株価が上昇するシナリオも言われています。今回CPIで高い数字が出るとホワイトハウスからアナウンスされていることもあり、軽くしていたポジションを、事実を確認してから買い戻す可能性もあり得ます。

短期的にはヘッドラインの数字を見て、どちらに動くかを予測することは困難です。では、実際に予想されている高い数字が出た場合、来週以降どういった影響があるのかを考えることが重要だと思います。

[ 目次 ]

警戒が高い米国CPI

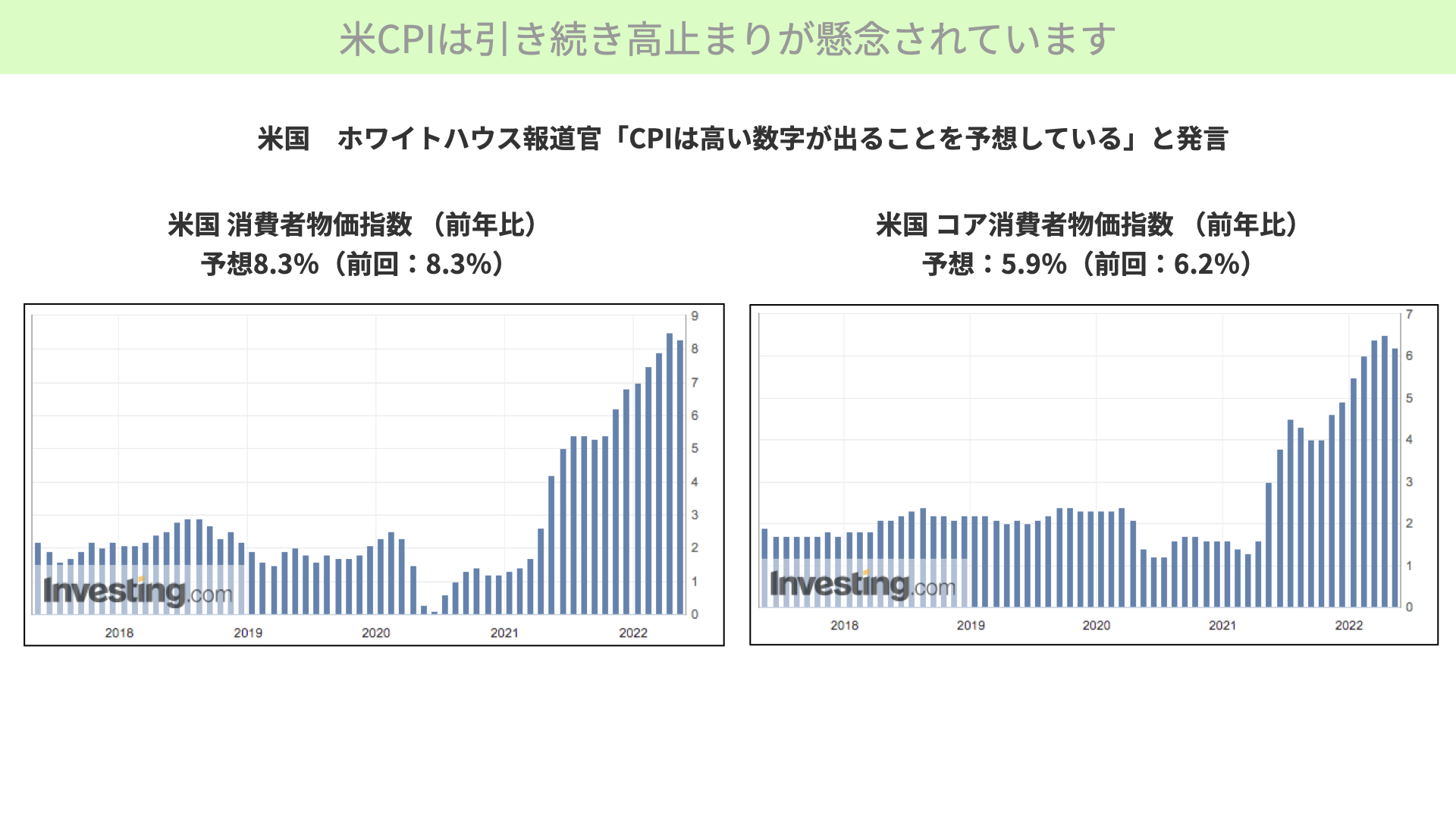

米CPIは引き続き高止まりが懸念されています。

10日発表予定のCPIは、ホワイトハウスの報道官から「CPIは高い数字が出ることを予想している」との発言がありました。ここ最近、重要な経済指標発表の前に、ホワイトハウスからコメントが出されています。何の意味があるのかは多少疑問ではありますが、ホワイトハウスが今回高い数字が出る可能性があると伝えたことで、マーケットではかなり警戒感が出ている状況です。

左のチャートがCPI、右はコアCPIを表しています。今回の予想としては前年比で、普通のCPIが8.3%、コアが5.9%となっています。特にコアに関しては、前回の6.2%から5.9%まで鈍化すると期待されている中において、こういった数字が上に出てくることがあれば、今後の金融政策にもよりタカ派になるのではないかとの懸念が増してきます。

株価にとってはヘッドラインでどちらに動くかは別として、高いCPIが出てくることがあれば、今後の金融政策に大きな影響を与えることは間違いないかと思います。

今回皆さんにお伝えしたいのは、金利に加え、マネーの供給量についてです。今まで金融政策としては、FRBの持っている資産を放出するQTの話、金利を上下させる政策の話をお伝えしてきました。

今回はM2と言われるようなマネーストック、お金の世の中に対して供給されている量が株価に大きな影響を与えますし、CPIと強く関係性を持っていることでご案内したいと思います。こちらをご覧ください。

CPIとM2の関係

CPIの高止まりはM2(マネーストック)へ影響

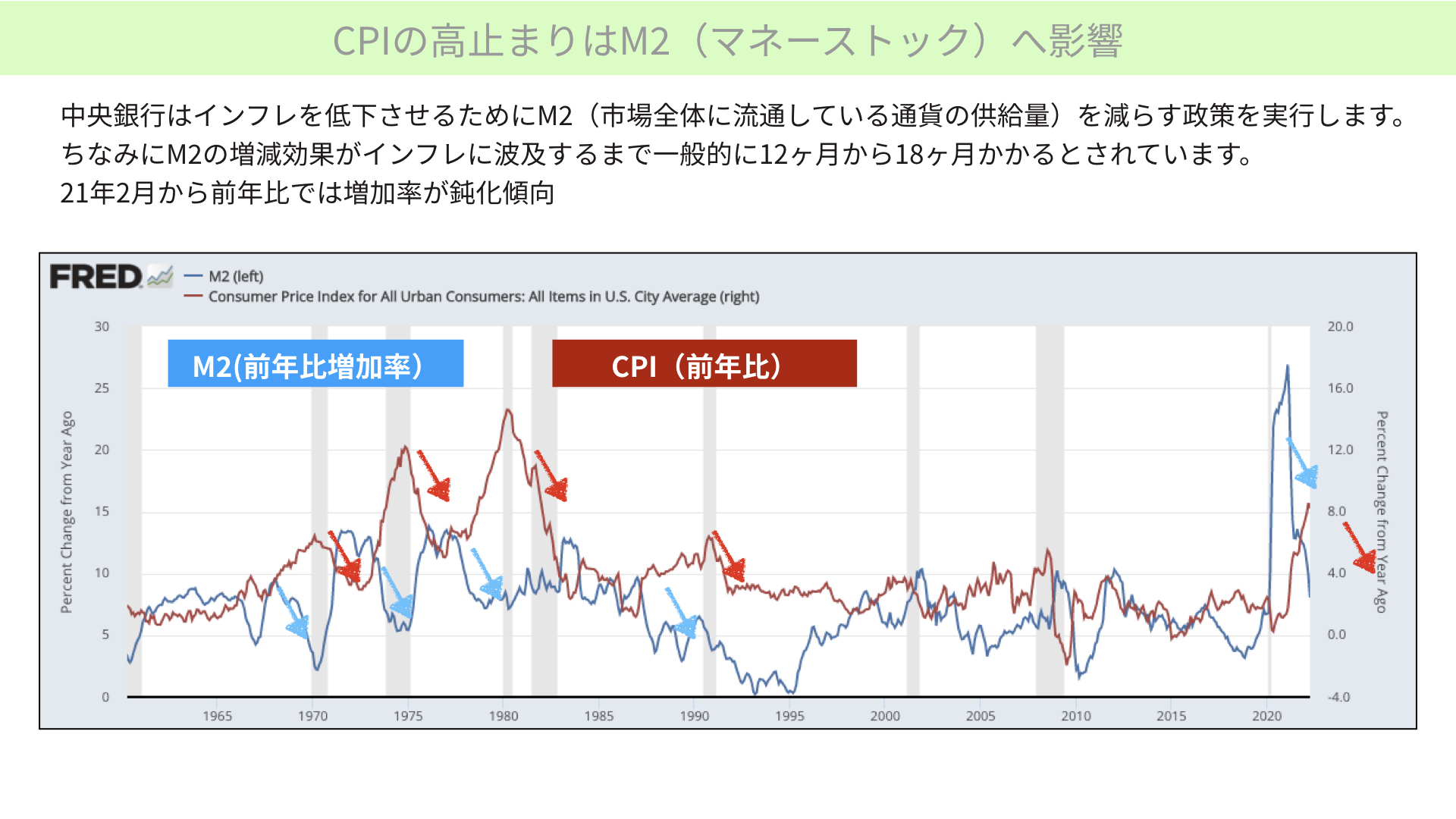

こちらはM2(マネーストック)です。

アメリカ全体に流通している、通過の供給量だとお考えください。中央銀行としてはインフレを低下させるため、M2、通過の供給量を減らすことで、インフレを鎮静化する傾向があります。

青いチャートがM2、青いチャートがCPIで、それぞれ前年対比での増加率を表しています。インフレを鎮静化させたいと中央銀行が思った場合、市場に対して供給している量を吸い上げることによってインフレを鎮静化させます。

しかし、効果がすぐに出るわけではありません。効果が出るまで12~18ヶ月かかるとされています。そんなこともあり、1970年代においても、まずはM2の量を前年比で減らしながら、1~2年の間に赤いチャートが下落することを過去ずっと繰り返してきました。1975年も、1980年、1990年もそうでした。今回もM2の量がコロナによって急激に増えた(前年比25%増)こともあり、インフレが非常に強くなってきています。1990年以降、一番のインフレ率となっているような状況です。

ただ、CPIは残念ながら、前年比での下落がしっかりとは確認できていません。引き続き中央銀行としてはM2、市場に対するお金の供給量を減らし続けるだろう、前年比に対して増加率を鈍化させようとするのではないかと懸念されていることが、このチャートからは分かってきました。

では、M2が減ることによって、皆さんにとってどういうマイナスの影響があるのかです。こちらをご覧ください。

M2の伸びが鈍化した影響は?

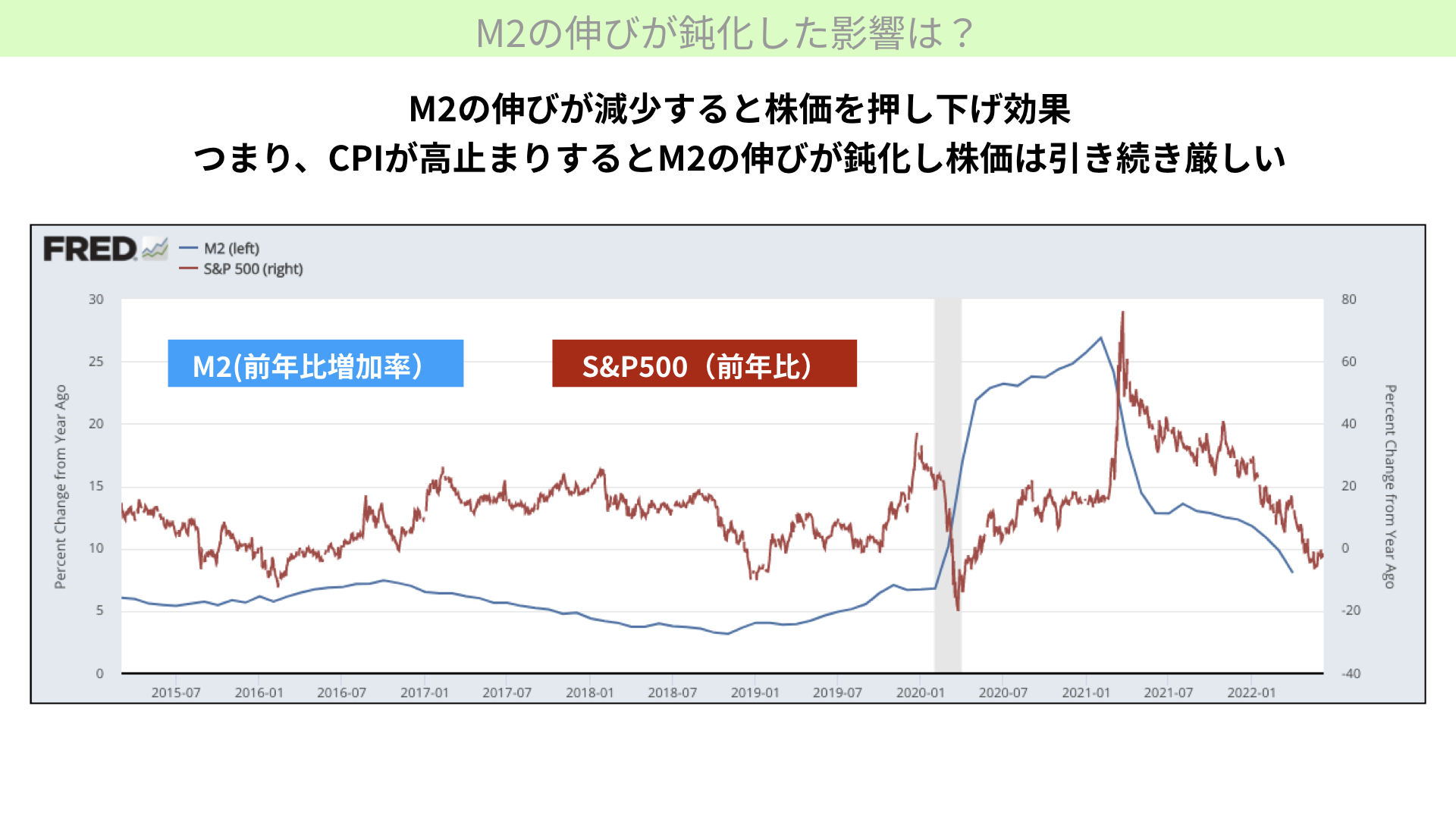

青い線がM2、赤いチャートはS&P500です。

それぞれ前年比を表しています。特に2020年以降コロナショックで大きく下がった後、マネー供給量を増やしたことで株価が大きく上伸しています。ただし、マネー供給量を前年比で絞り始めると、今度は株価が下落しました。

実は世界のファンドマネージャーたちは、M2の量が減ると株価が下落すると警戒する傾向があります。これは過去のレポートを見ても分かる通り、M2はみんなが追いかけている状況です。

CPIが高止まりすると、M2が減りそうだと考えると、株価にとってはまだまだ来週以降上がるような材料ではないこととなります。10日のCPIが高止まりする、もしくは予想で言われているように強い数字が出れば、M2の量が前年比で鈍化することに注意が必要です。つまり、株価にとっては上値が相当重くなる展開に注意が必要です。

M2の総量も減少へ

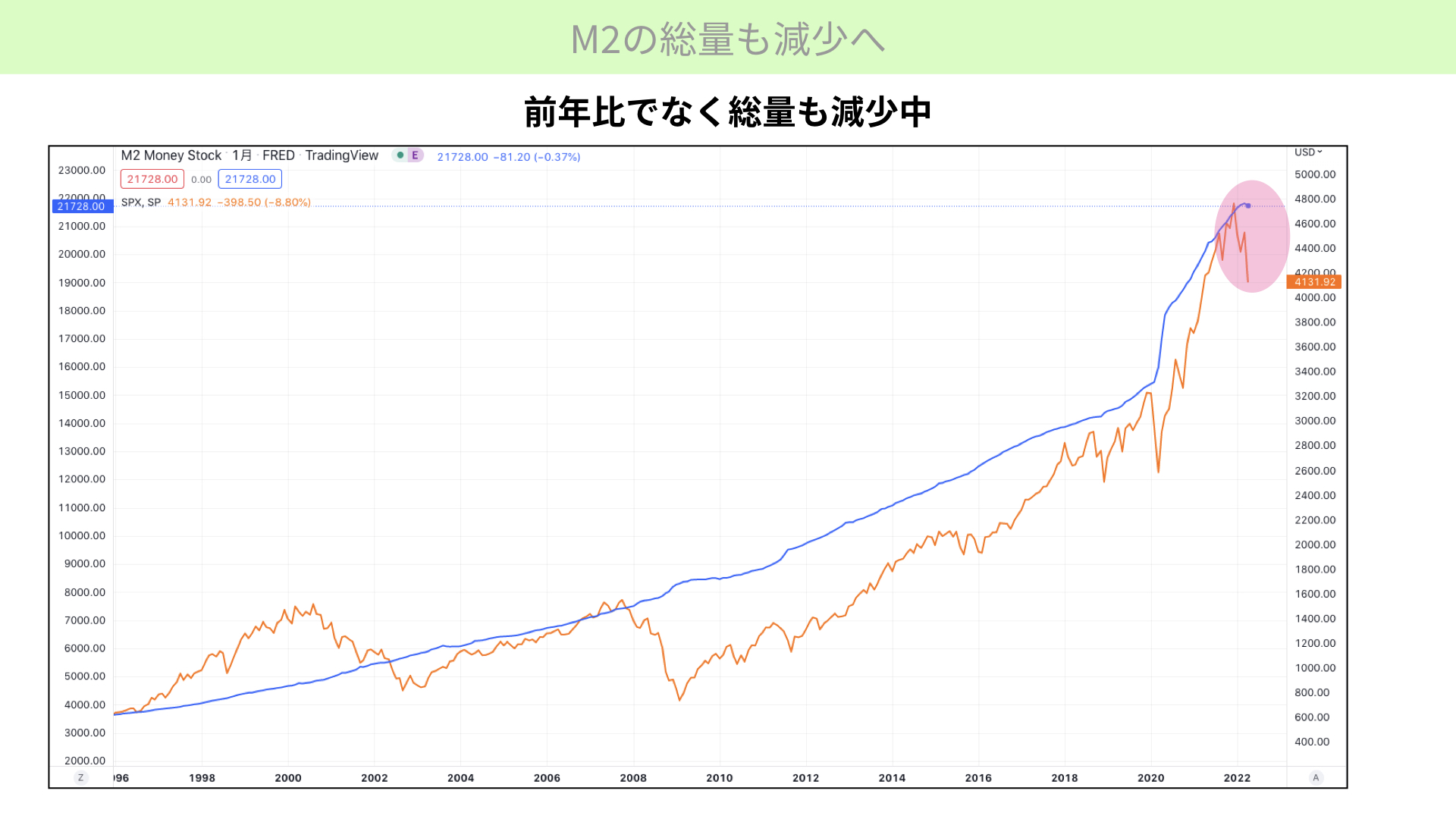

さらにこちらをご覧ください。

M2は前年比で伸びが鈍化しているとお伝えしてきたわけですが、注意してほしいのはM2の総量です。量で表すとずっと増えてきたのです。青いチャートを見ても分かるように、経済の成長と共に供給量がずっと増えてきました。今回、実は総量自体も減ってきている状況です。

前年比で減っただけではなく、全体の量も絞ってくるということは、過去ほとんどないケースです。株価にとっては相当重い状況となると、私たちはしっかり考えておく必要があります。よほどCPIがいい状態に戻ってこないと、総量のコントロールを中央銀行はなかなか緩められない、引き締めるしかない状況となり、株価にとってはマイナスだとお考えください。

マーケット、金融環境としてはなかなか株価が重い状況です。一方、経済、企業業績が良ければ、株価が上がっていくことを示したいと思います。こちらをご覧ください。

米企業業績の見通しは厳しい

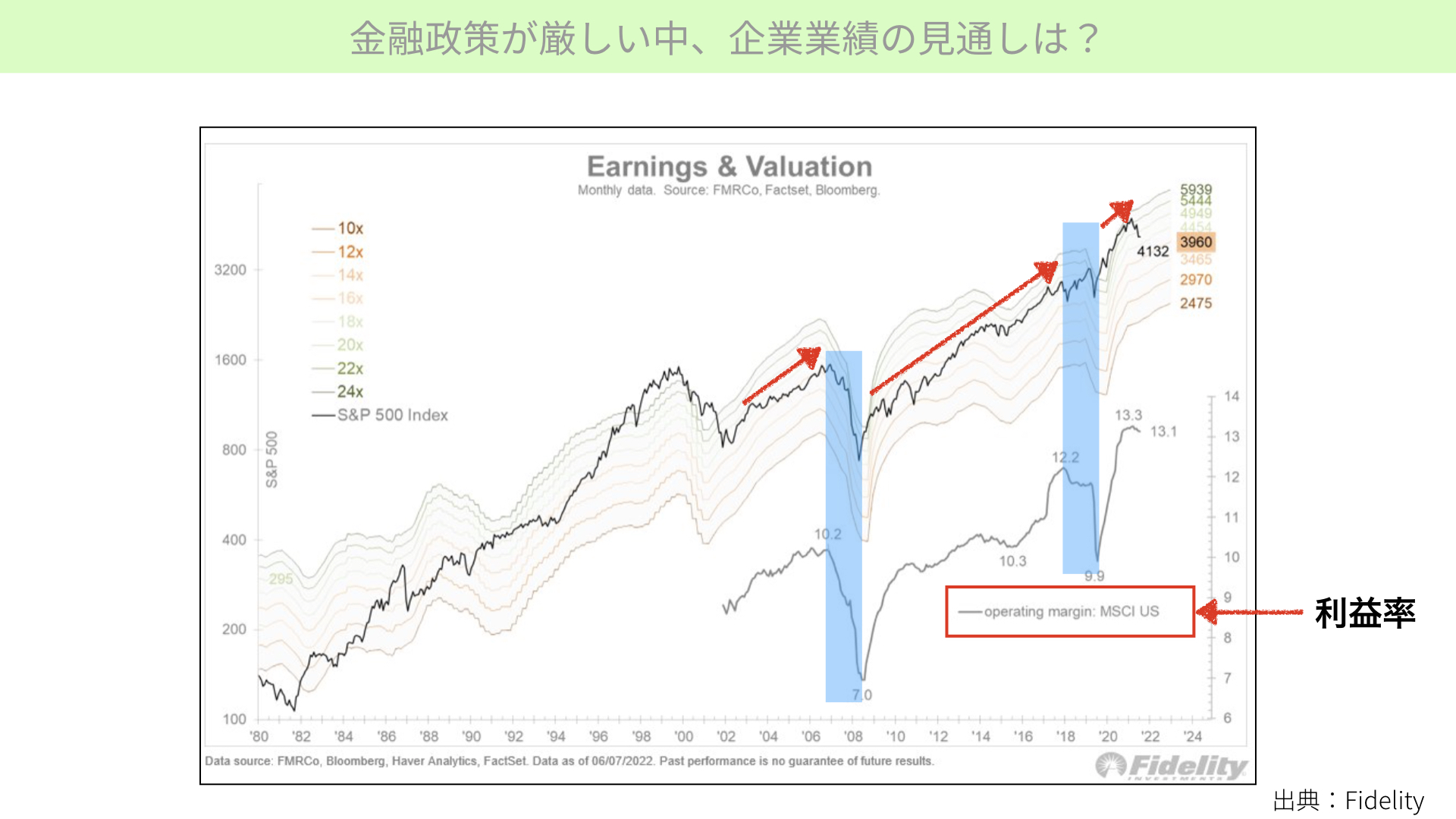

金融政策が厳しい中、企業業績の見通しは?

こちらはFidelityの資料から頂いたものです。

チャート上部に走っているのは、S&P500の株価を表しています。下の方に小さなチャートで書いてあるこちらは、オペレーションマージンと言われる企業の営業利益です。青い網掛け部分は利益が低下している局面において、S&P500のチャートも同じように下落しています。反面、赤い矢印で示した部分、企業業績が伸びている箇所では、株価は伸びています。

M2の量も当然ながら影響してきますが、企業業績が良ければ、基本的には株価は上っていくとお考えいただければと思います。

現在、マージン(利益率)は13%近くまで上がってきています。今後堅調に推移すれば株価は上がっていくと考えられます。では、アナリストはどのように見ているのでしょうか。

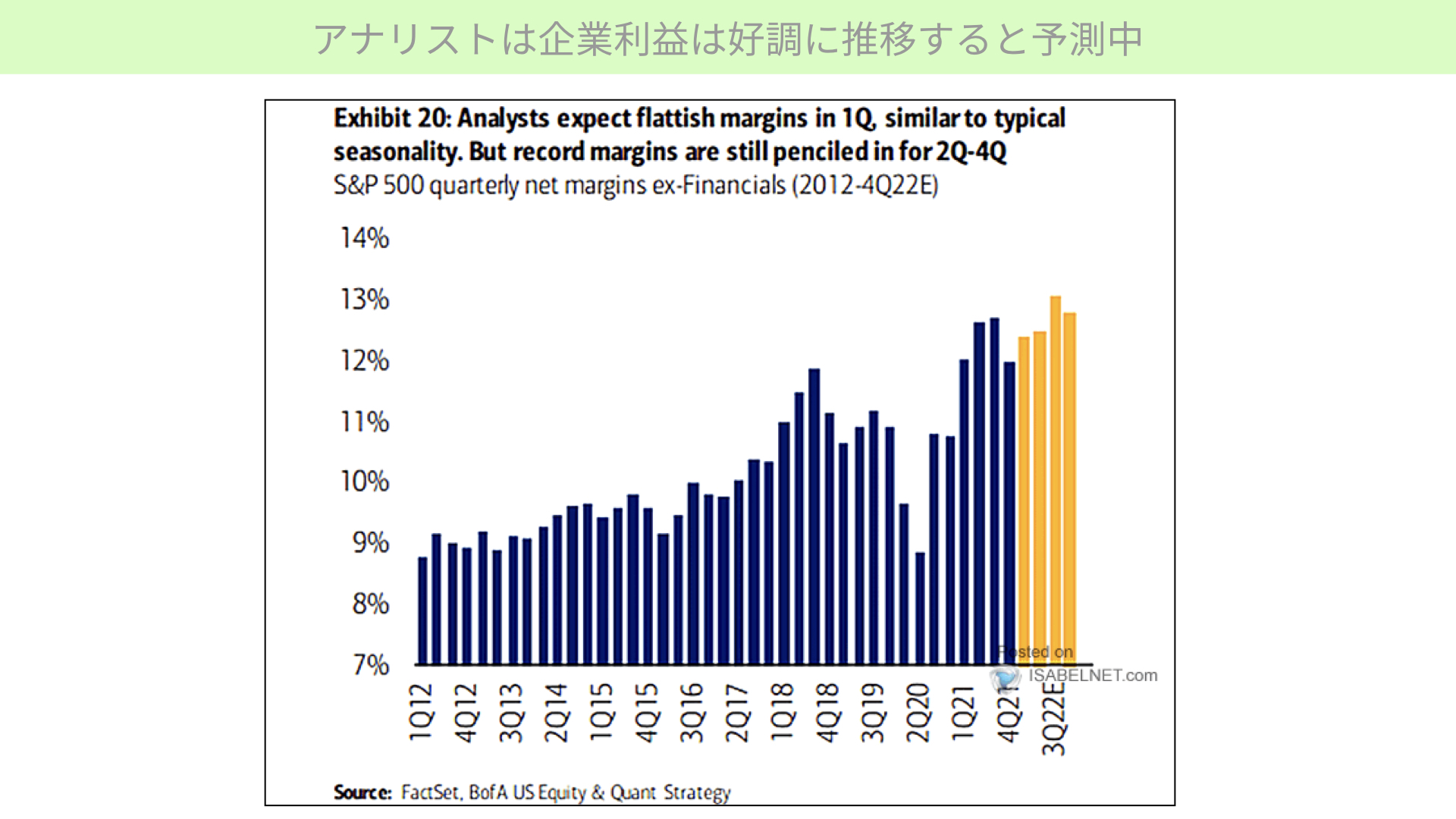

アナリストは企業利益は好調に推移すると予測中

アナリストが3ヶ月ごとの利益率を、どのように考えているかです。

黄色は今後の予想です。13%近く利益率が上がっていることで、過去から見ても企業は本当に稼げるようになったと言えます。21年よりも上昇していると、今の段階でも予測し続けているのです。

アナリストとしては、金融的な環境では厳しいところがある一方、企業業績は伸びてくるため、株価はいずれ底打ちするのではないかという考えを、予測の根拠としています。

では、経営者であるCEO、生産を管理する人間は企業業績をどのように見ているのでしょうか。ここを見ると、両者の間にギャップがあることが分かります。

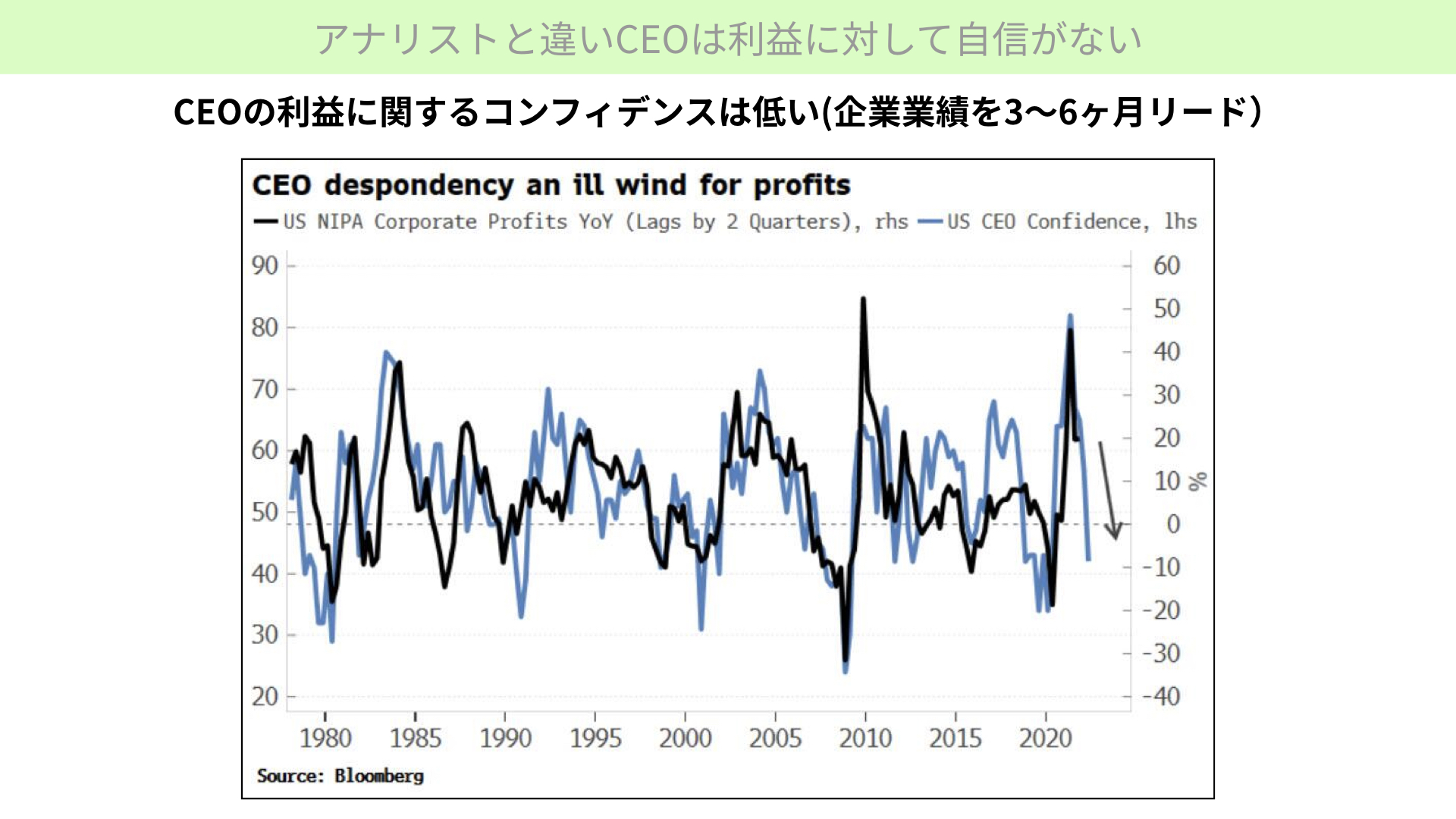

アナリストと違いCEOは利益に対して自信がない

こちらはCEOに対して、企業業績がどうかアンケートを取ったものです。

濃い青線が昨年比の企業業績、水色の青線がCEOの利益に対する自信です。水色のCEOが考えている今後の利益見通しに関しては、実際の利益を3~6ヶ月間リードすると、1980年以降から鮮明に出ています。

水色のCEOの利益に対する自信は、既にマイナスに転じています。企業業績が今後6ヶ月後、3ヶ月後以内にマイナスに転じる可能性が高いのではないかとしているのです。CEOは現場を預かっている人間として、かなり厳しい状況だと言われています。アナリストの数字と、CEOの数字。どちらが正しいかは、7月決算発表、ガイダンスの内容へと繋がってきます。CPIの数字を受けてもなかなか企業業績が上がらないのであれば、厳しい状況が続くのではないでしょうか。

次にPMIを見て、生産に直に関わっている人間がどう思っているか、見ていきたいと思います。

グローバルPMIは業績悪化の懸念が根強い

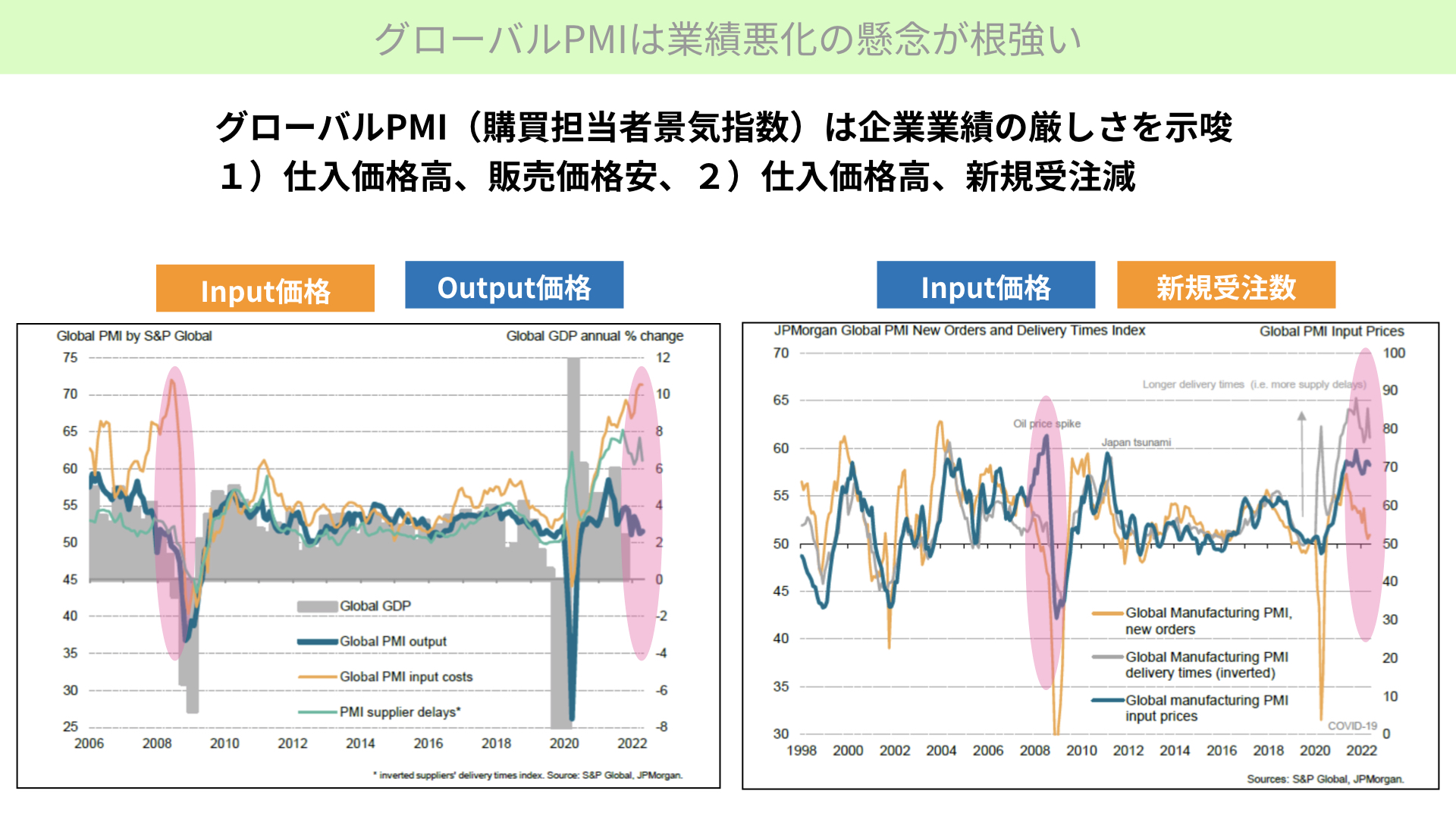

購買者担当の方に、景況感はどうかと質問したものです。非常に大切なグローバルPMIについて、最新のものをお伝えします。

黄色いチャートがInput価格、青いチャートがOutput価格です。直近で言うと、仕入価格が非常に上がっています。一方、青いチャートは下がっています。仕入れは高くなっているものの、販売価格は大して伸びていない、利ざやが狭まっている状況なのです。

※Input価格:製造業から見た仕入れ価格

※Output価格:販売価格

先程アナリストが言っていたように、マージン、利益は伸びていくということに対し、現場としてはその感覚がないと分かります。

ちなみに、今のようなケースは2008年リーマンショックの直前で見られました。Input価格がオイル価格高騰により大きく上がっていたにもかかわらず、販売価格は下落しました。大きなギャップがあった後、経済も大きく落ち込み、株価が大きく下落したのです。

グレーの網掛けはGDPです。マイナスに推移しているときというのは、株価は当然ながら下がってきます。Input価格が高く、Output価格が低いというのは、景況感としては相当危ない状況だと言えます。

さらに、右のチャートをご覧ください。先程と色・内容が異なります。青いチャートがInput価格、黄色いチャートは新規受注数です。新規受注が増えると景気が良く、少なければ景気が悪いことを示します。

右端を見るとInput価格は高いですが、新規受注数は減っていると、現場の購買担当者、実際に数字を見ている人間が伝えているのです。

さらに、同じような状況がいつあったかです。2008年のように、オイル価格高騰により仕入価格が上がったものの、将来の見通しが全く明るくないとして、新規受注が減り、その後リセッション入りしたというようなケースが、今起こっています。

10日のCPI発表で非常に大きな数字が出た場合、インフレを抑えるために金利を引き上げる、QTを行うだけではなく、世の中に出回っている総量を減らすような政策を続けないと、インフレ鎮静化ができず、M2の量が減ってくる状況が続くと思われます。株価と非常に相関性の高いM2が下がれば、株価の今後も非常に厳しいというのが大前提となります。

このようなベース環境で企業業績が伸びていくとなれば、株価は上昇する可能性があります。アナリストは企業業績が伸びていく、利益率が高いまま留まるだろうと予測していますが、会社を運営しているCEOは今後の景気見通しに自信がないと、3ヶ月、6ヶ月後に企業業績が落ちてくると、1980年以降の統計からは見えています。

さらにPMIといわれる現場で預かっている生産担当者は、仕入れ価格が非常に高くなり販売価格が下がっている、新規受注が減っているとしています。これはリセッションに入る、経済が落ち込んでいく前の状況だと示しているのです。

そういった結果が本当にどうなのかを確認するためには、7月中旬以降の企業業績を見ないと安心できない状況となります。今晩のCPIが過ぎた後も、FOMCを見るだけではなく、企業業績を見なくてはならない展開になってくるというのがメインシナリオとなってくるでしょう。ここから1ヶ月近くはあまり方向感のない、だらだらした状況が続く可能性が高いと、ぜひ念頭に入れていただきたいと思います。

それに対していろいろな要素が加わり、マーケットが変わっていくこともあります。そういったベースシナリオの中、他のシナリオがどう重なるのか。今後の動向を見ていただければ、より相場の精度が上がるかと思います。参考にしていただければと思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル