来週から、いよいよ7~9月期の米企業決算が本格的にスタートします。7-9月期の決算内容も重要ですが、今後の業績予想(ガイダンス)がどのようになるかに注目が集まっています。というのは、現在の経済環境や金利高の環境下においては、経験則的には企業業績が悪化するのではという予測が高まっています。一方で、意外と景況感が悪くないことから業績は悪化しないという意見もあります。その意味で、かなり注目が必要です。

そんな中、今週は前半に大きく株価が上昇し、後半は下落が続く、方向感がなかなか出ていない状況です。今回は、今週の要人発言、金利動向を踏まえると来週以降のガイダンスが厳しくなる可能性があることをお伝えしたいと思います。

[ 目次 ]

根拠のない期待先行相場を要人発言が一蹴

要人発言が市場期待を一蹴、23年の利下げ期待後退

9月5日以降、株価が下落に転じています。今週は9月3日、4日と2日間で7%も株価が上昇しましたが、5日以降は株価が下落しています。週前半の上昇要因は2023年5月にFRBが利下げに転じてくれるのではという期待感だけで上げ、5日以降は反対に利下げ期待が剥がれ、現実に戻されて、株価が下がっている状況です。

では、なぜ現実に戻されたのでしょうか。経済指標で、5日のISM非製造業指数の雇用指数が50.2から53と雇用が堅調、また、6日にはADP雇用統計が発表され、こちらは予想の20万人に対し、20.8万人と予想を上回っています。前月も上方修正となり、雇用は引き続き強いことが確認されました。週前半は雇用が弱かったことが来年の利下げに繋がるのではないかとの期待が膨らみましたが、週後半は一気に期待が剥がれた形になっています。

タカ派一色の要人発言

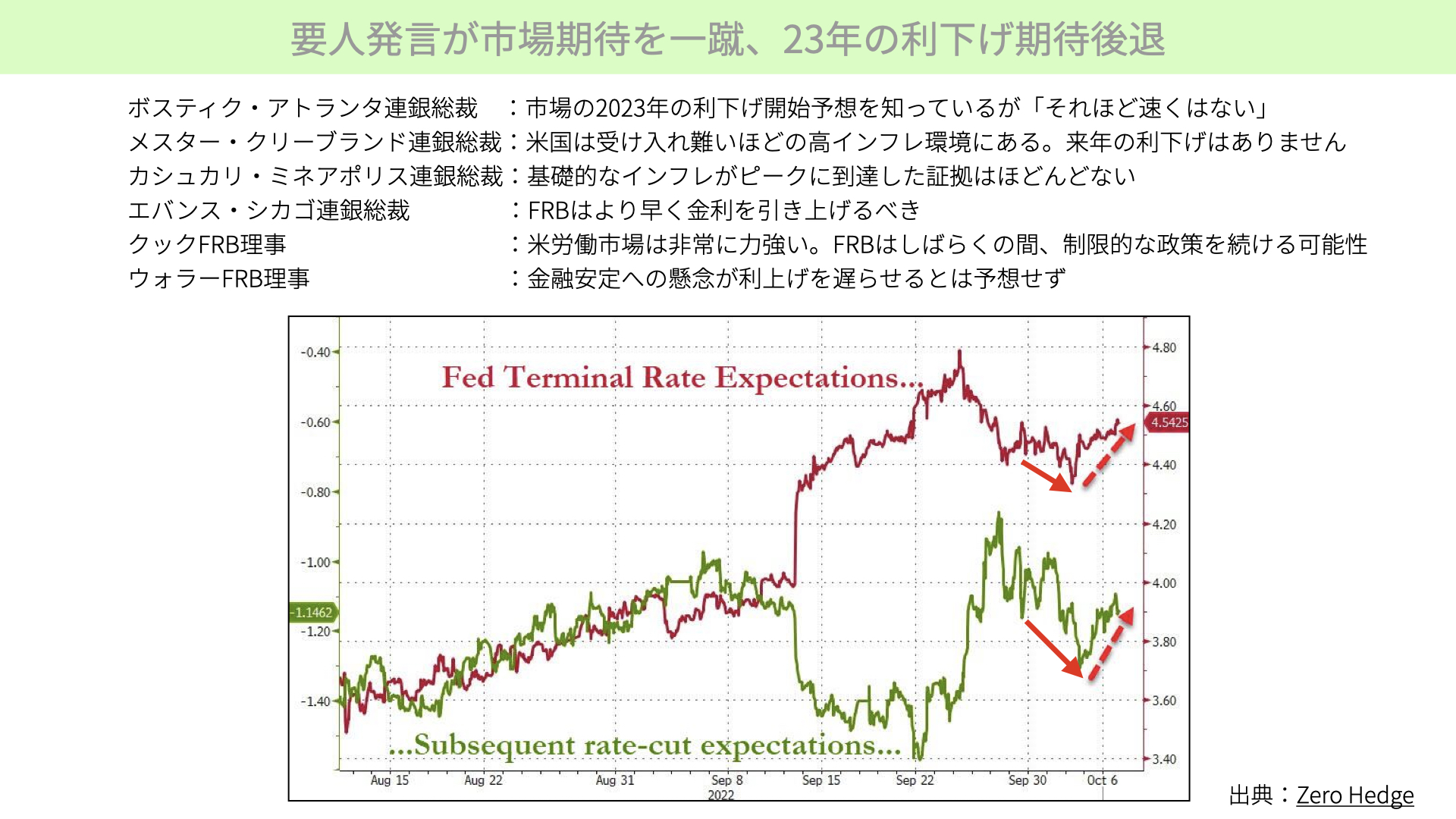

また、このような経済指標だけではなく、上に書いてあるような要人発言が総じてタカ派となりました。今後も、FRBが利上げをブレずに進めインフレを退治し、来年以降も簡単には利下げに転じないと強い意志表示したことで、利下げ期待が大きく後退しました。

簡単に見ていきます。まず一番上のボスティク・アトランタ連銀総裁です。市場の期待として、23年の利下げを予想しているものの、それほど速く利下げに転じることはないと、市場の期待を真っ向から否定しています。

また、メスター・クリーブランド連銀総裁は、「米国は受け入れがたいほどの高インフレ環境にあり、来年の利下げはないと、明確に来年の利下げを否定」しています。

最近は、タカ派的発言が一番多くなってきている元ハト派、カシュカリ・ミネアポリス連銀総裁の発言です。「基礎的なインフレがピークに到達した証拠はほとんどない、インフレはまだまだ高止まりする」と言っています。

エバンス・シカゴ連銀総裁は、「FRBはより早く金利を引き上げるべきだ」と、スピードアップを言っている状況です。かなりタカ派と内容と言えますね。

クックFRB理事は、「米労働市場は非常に力強い」と、週前半の労働が弱ってきている、減速してきていることに対し、非常に力強いとコメントしています。「FRBは、しばらくの間制限的な政策を続ける可能性」、マーケットを締め付けるような政策を行う、高い金利を続けたいとの意思を示しています。

最後にウォラーFRB理事です。金融安定への懸念が利上げを遅らせるとの予想はしていないとのことです。「マーケットでは、金融システムへの不安が一部話題になってきています。そういった不安があるとしても、インフレを退治するために利上げを続ける、金融システムに配慮して利上げを遅らせることは想定していない」とのことでした。

このように、非常にタカ派的発言がたった1日で揃い、事前に示し合わせたかのように全員がタカ派的な発言となっています。

これを受けてマーケットがどのような反応を示したのかというと、下のチャートをご覧ください。赤がターミナルレート、これは、今後の利上げにおいて、どこまで金利を引き上げるかを示したものです。一番強かったときで、以前は4.8%まで利上げすると予想されていました。

しかし、今週に入ってからは来年の利下げ期待もあり、ターミナルレートは4.4%までしか上がらないとのハト派的な予想がまん延しました。しかし、前述の要人発言やISM非製造業指数やADP雇用統計において雇用の強い内容を受け、来年以降もやはり利上げは続くとなり、利下げの根拠ない期待は剥がれ、今は4.6%近くまで来年の利上げが戻ってきています。一時期よりも少し下がった状態ですが、今後は時間とともにターミナルレートは上がっていくと、要人発言などから考えられています。

緑のチャートは、来年の利下げがどれくらい進むのかという予想です。下に行くと、利下げ進むことを表します。今週に入って利下げ期待が高まったところから見ると、利下げ期待が剥がれました。一時は、1.4%は程度利下げしてくれるのではないかという予想が、1%程度しか利下げしないというところまで変化している状況です。このようにマーケットの利下げに転じるとの期待を、一蹴した要人発言となりました。

今後もベアマーケットは続く公算が高い

結局、10年金利も10年実質金利も元に戻る

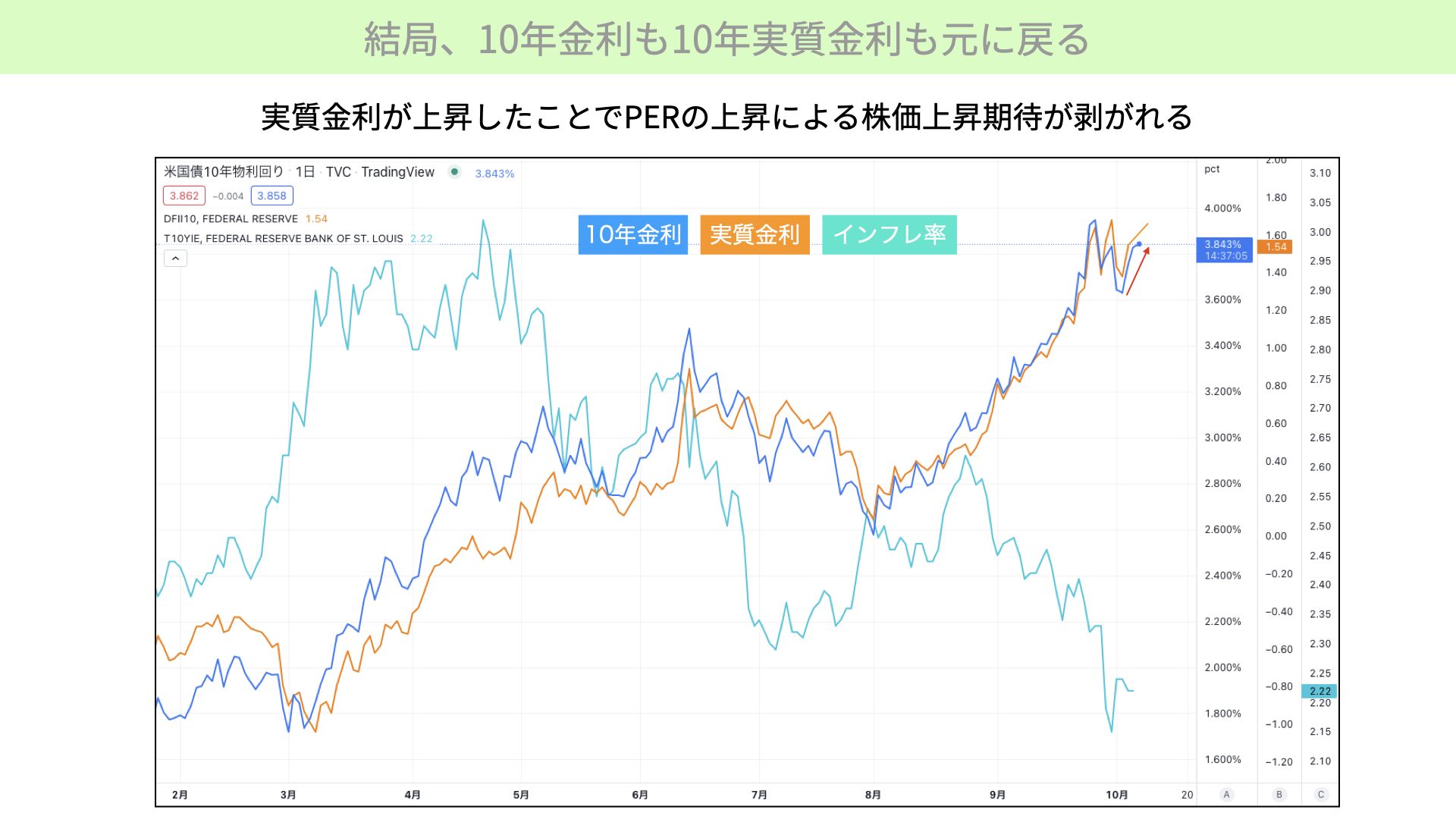

今までお伝えの通り、今週のマーケットは、前半と後半で全く反応が異なりました。では、10年金利はどのようになったか、簡単にご覧ください。

こちらは10年金利、実質金利、10年のインフレ率を見ています。青いチャートが10年名目金利です。一時期4%まで上昇していたものが、利下げ期待で3.6%近くまで下がりました。しかし、結局は、3.8%台まで回復しています。今後は、恐らく、4%に向けて上昇する可能性が、先ほどの発言を踏まえると高そうです。それに伴い、タカ派的な政策で金利が上がることにより緑のインフレ率は低下しています。その結果、10年実質金利(オレンジ)は、名目金利である10年金利-インフレ率で上昇しています。

現在は、今年の最高水準の1.6%近辺まで再び上昇していますから、今後も実質金利が上昇する状況に戻ったということが言えます。その結果、今後PERの上昇による株価の回復を期待するのは難しい状況です。PER面では上昇しづらい状況に再び戻ったというのが、一つ目のポイントとなります。

要人発言によって、今後もタカ派を続けていくことが分かったことで、今後はどのような事象が続くのでしょうか。今後も金利が高止まりする、もしくは早いスピードで上昇することが分かりました。その結果、今後ドル高が続くということ、また、金利が高くなることで金融の引き締められた状態がさらに続くことを表しています。

では、こういった二つの要素が、来週以降の企業決済にどういう影響があるか。簡単に見ていきたいと思います。こちらをご覧ください。

リビジョンインデックスの低下が株価を大きく低下させる可能性に注意

来週の決算を控えリビジョンインデックスの低下が懸念されます

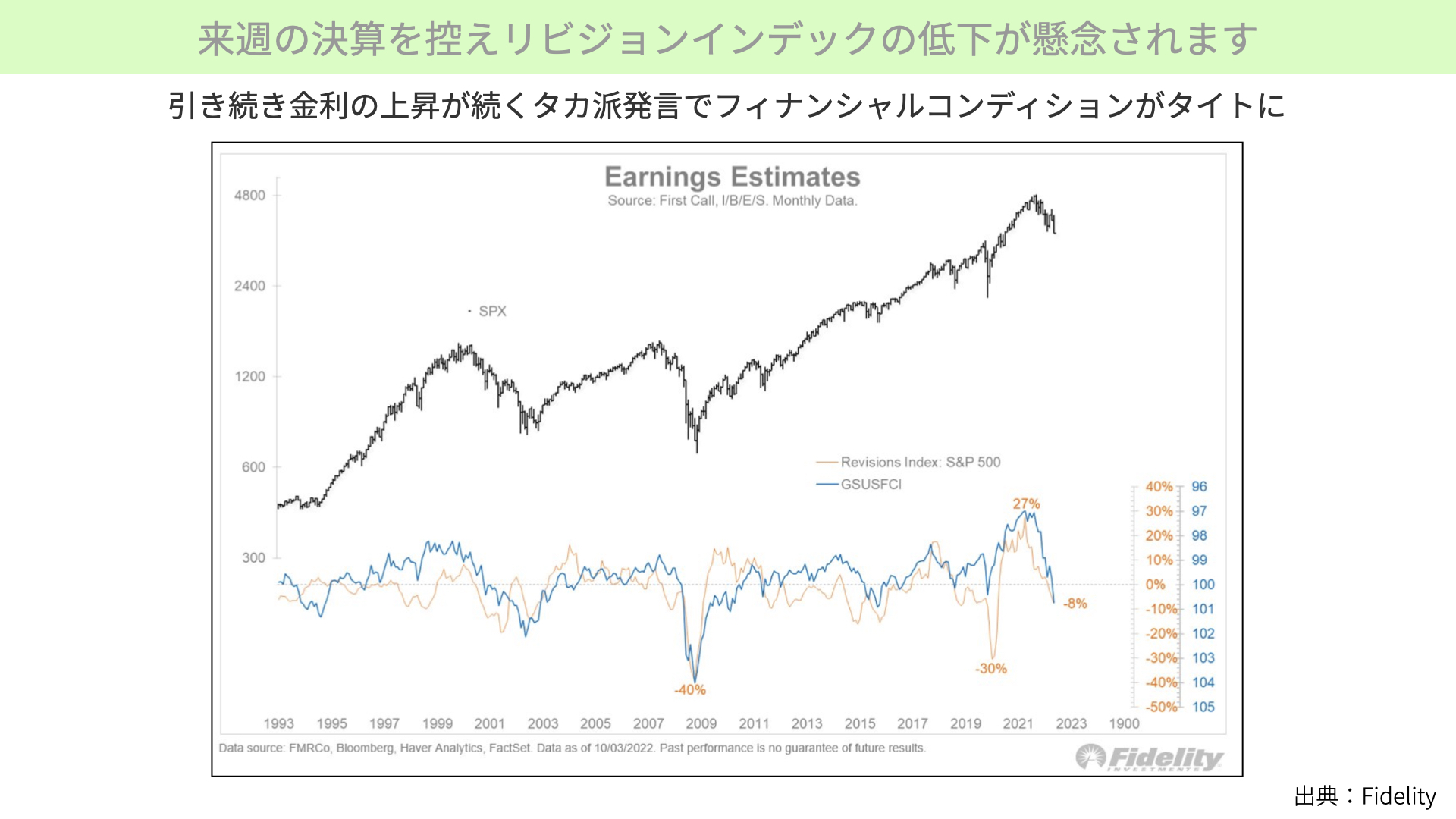

こちらは、Fidelityの資料です。1枚目は、リビジョンインデックスが低下するというものです。リビジョンインデックスは、最近よく聞かれ、ご存じの方もいらっしゃるかと思います。

簡単に説明しますと、当初のアナリストによる業績予想から上方修正されたものと、下方修正されたものの銘柄数をもとに算出し、比率として出したものがリビジョンインデックスです。リビジョンインデックスの低下は、下方修正が多くなったことを示します。業績予想の下方修正が出てくるということは、業績が下がることを意味します。

リビジョンインデックスを、下のチャート、オレンジの色で表しています。オレンジが下に向かうことは、下方修正が増えることとなります。上の黒いS&P500を見ていただければ分かる通り、オレンジのチャートが下に向かえば向かうほど、S&P500は大きく下落します。

オレンジと正相関、相関が高いものは青いチャートとなります。こちらはGSUSFCI、ゴールドマンサックスUSのフィナンシャルコンディションインデックスです。フィナンシャルコンディションインデックスは、こちらの記事をよくご覧になっている方は、ご存じの通りです。金融の調達サイドから見た場合、調達がなかなかままならない状態となる、タイトな状態になることを言います。

こちらの青いチャートは、逆メモリとなっています。つまり、下に向かえば向かうほど、タイトな状態となってくると分かります。金利が上昇する状況においては、FCIは悪化する、下に向かう可能性が高いです。こういった状況から見ますと、来週以降も青いチャートが下に向かう可能性が高いです。そうなってくると、リビジョンインデックスも下に向かいます。既に下方修正の割合が多くなってきていますが、これからもどんどん下方修正の割合は多くなっていくと、PERが上昇しない中、EPS低下につながる下方修正が起こると、PER×EPSで形成される株価は、今後さらに下落が加速する可能性が高そうです。来週以降の決算は、注意が必要です。

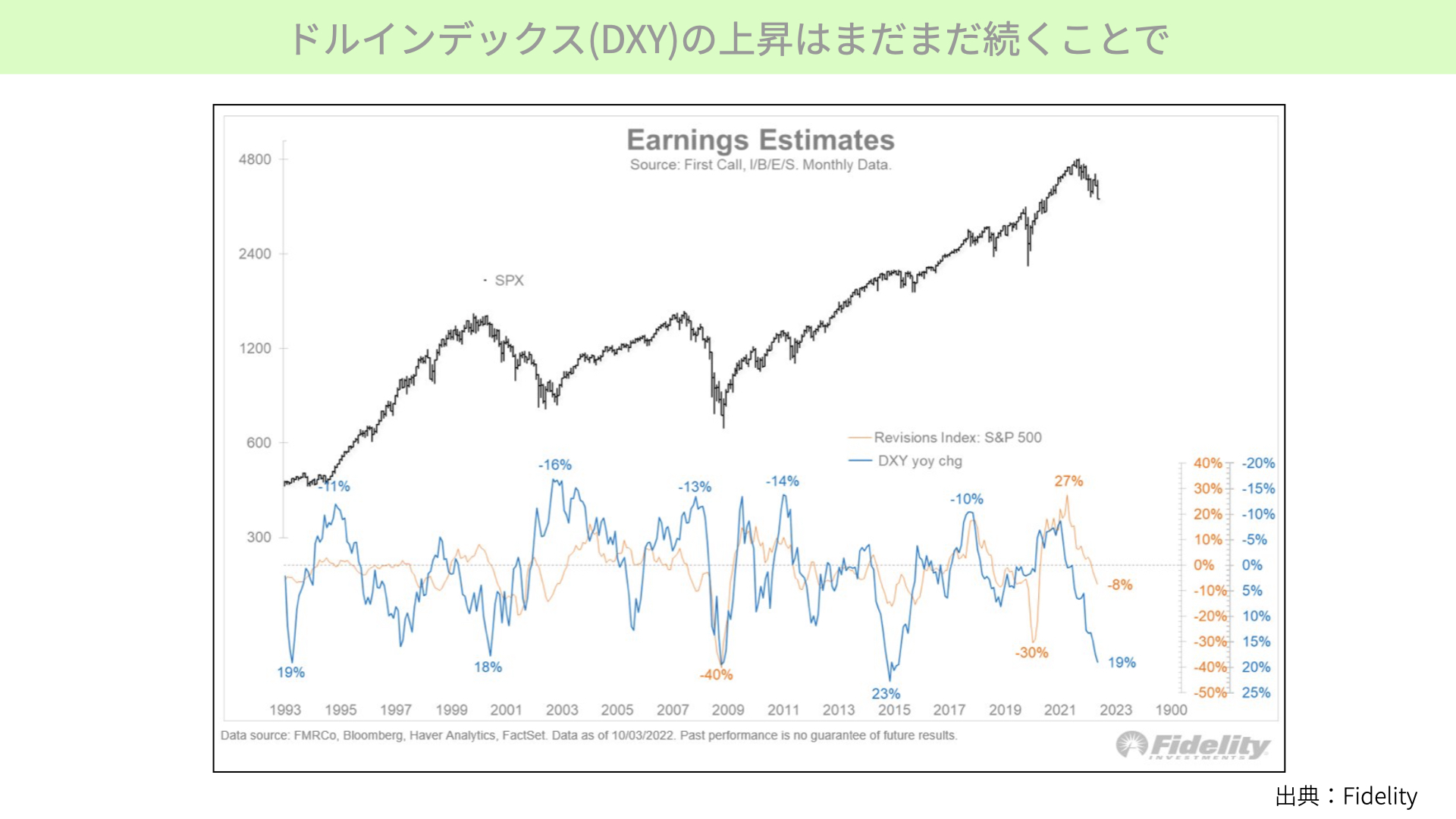

ドルインデックス(DXY)の上昇はまだまだ続くことで

続いて、同じくリビジョンインデックスを見ていきます。リビジョンインデックスには、青いチャートのDXY、ドル高が相関しています。短期の金利が上がると、2年金利は上昇します。ドルの上昇を支える2年金利がますます上昇すると予想されています。その結果、DXY、青いチャートは下に向かう、ドル高がさらに進みそうな状況になっています。

先程のフィナンシャルコンディションインデックスと、リビジョンインデックスは、ほぼ同じ数値になっていましたが、注目すべきはドルインデックスがこれだけ下げているにもかかわらず、まだまだリビジョンインデックスの下落はそこまで大きくないと見て取れます。

今後もDXYが上昇すると考えると、黄色のリビジョンインデックスはさらに下がる可能性があります。過去と比べても分かる通り、ドル高の状況はかなり深いです。今後はリビジョンインデックスが相当大きく下落する可能性が、来週以降出てきたことが一つのポイントとなります。

このようにリビジョンインデックス、アナリストの下方修正が増えてくる状況が、今週の要人発言において、来年以降も利下げに転じないとのタカ派発言、10年金利の戻り歩調を見ると、かなり確率が高まっていると言えます。つまり、リビジョンインデックスが下がる確率が高まっている状態です。

そんな中、来週以降の決算発表を迎えるわけですから、決算内容次第で株価が下がり得る状況です。来週以降、またボラティリティが上がることには注意が必要です。

Bad news is good newsからBad news is Bad newsへ

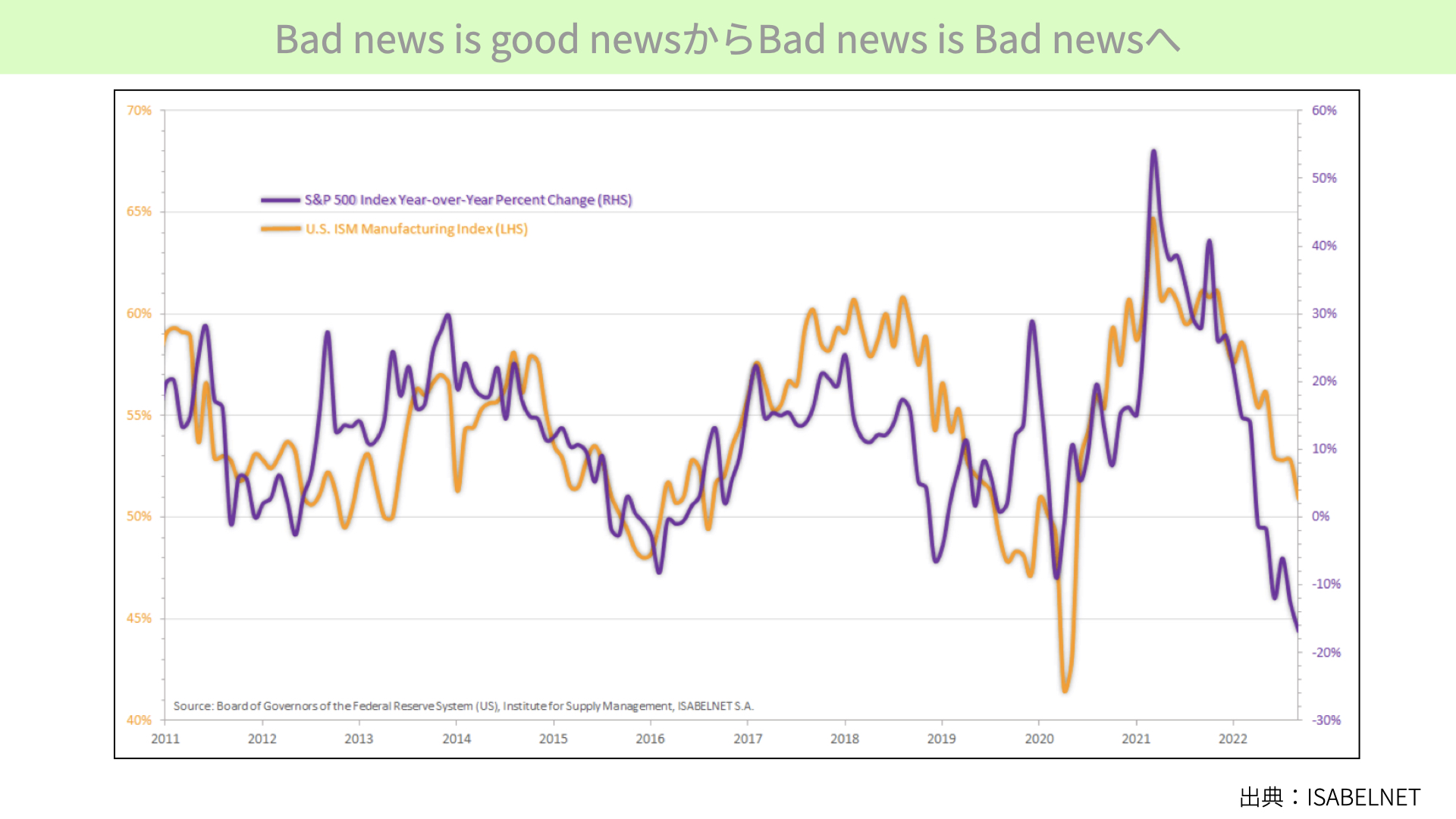

最後にこちらをご覧ください。今週前半にお伝えした記事で、Bad news is good newsとお伝えしました。こちら、黄色のチャートがISM製造業指数、紫のS&P500が前年比で何%上昇したかを表しています。ISM製造業指数が下がる、景況感が悪くなってくると、当然S&P500も前年比で大きく下がってきます。

ただ、今週前半はISMが下がったことで、構成要素の雇用が悪化したことで、FRBが来年の利下げに転じるのではないかという期待感で株価は上がりました。それを要人発言で否定したので、今回のISMの低下はそのうちにBad news is Bad newsに変わってくる可能性があります。そうなると、黄色のISMの低下が50を割ってくることになると今以上にS&P500が下がる可能性があります。

これまでのBad news is good newsから、来週以降は、経済指標についても、企業業績についても、Bad news is Bad newsとなる可能性があります。来週以降、今週前半とは違った見方をしていかないと、マーケットに翻弄されることとなります。ぜひ、ルールが変わったという目線でマーケットを見ていただければと思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル