11月に入ってからの株式市場の大幅な上昇の背景には、2024年6月に利下げが開始されるという市場予想による、緩和姿勢に対する歓迎ムードがあります。実際に、2024年6月に利下げが行われるのかどうかについて、1960年以降の利下げが行われた時の条件を踏まえながら、現在の条件を確認したいと思います。

[ 目次 ]

bad news is good news

Bad news is good newsはいつまで続くのか?

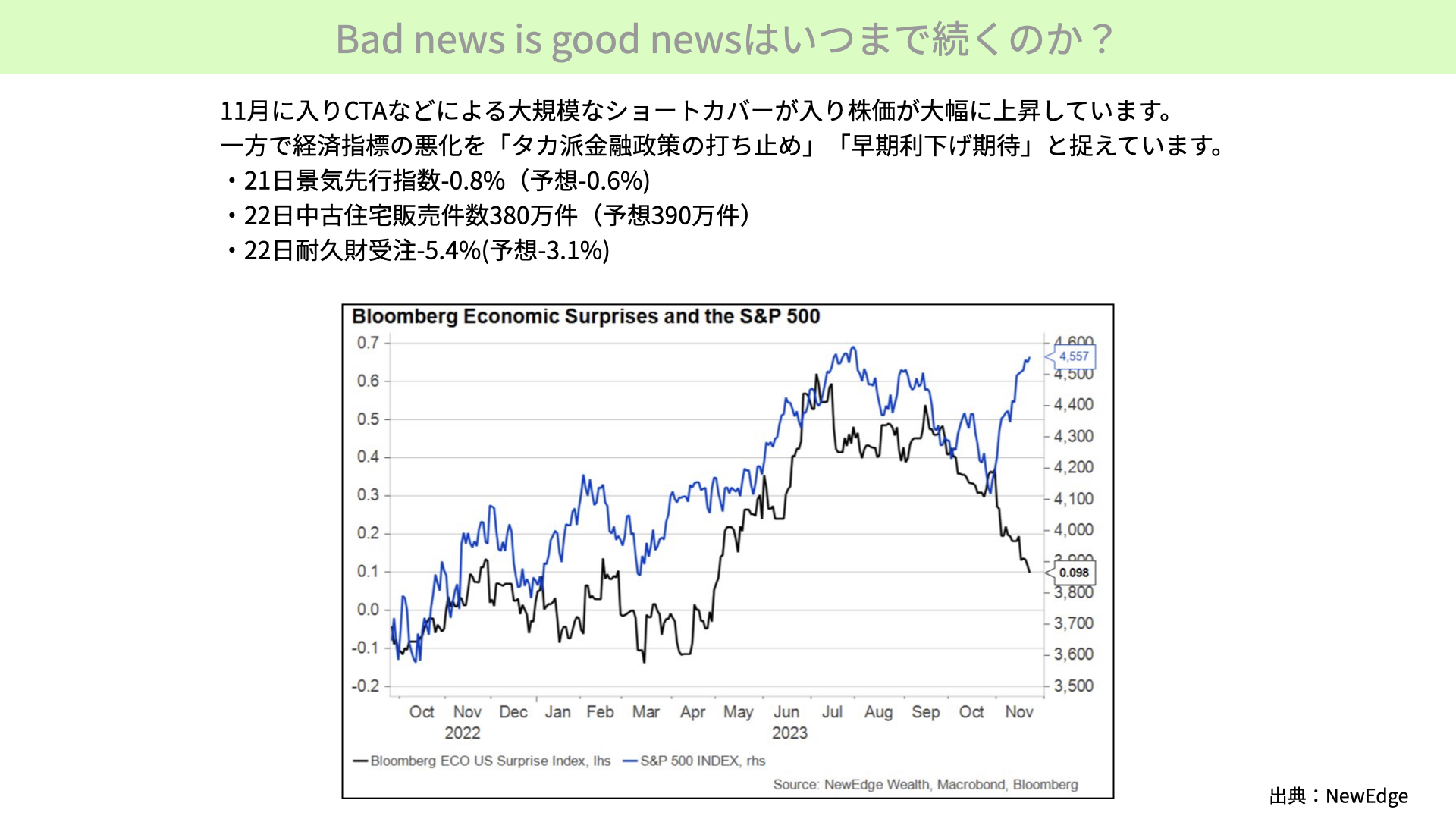

最初に、今週前半の市場動向を振り返りたいと思います。依然として、Bad news is good newsが続いています。11月に入り、株式市場は大きく上昇しました。CTAなどによる大規模なショートカバーが入り、それが株価上昇の要因となっています。

今週に入ってからは、経済指標の悪化が続いており、その結果、積極的な金融政策の打ち止め、早期の利下げへの転換というBad news is good newsとなる状況が見られます。

今週における悪い経済指標としては、21日の景気先行指数が予想の-0.6%に対して-0.8%となり、予想を下回りました。また、22日には中古住宅販売件数が390万件に対して380万件と、2011年以来の大幅な減少を記録しました。このように、住宅市場の鈍化が明らかになり、耐久財の受注も予想の-3.1%に対して-5.4%となりました。耐久財、中古市場、景気先行指数も悪化している状況です。

下の図表は、黒いチャートがブルームバーグのエコノミック・サプライズ・インデックスです。この線が下向きになると、経済市場が予想を下回る状況を表します。S&P500が、経済指標が悪化した際に下がれば、Bad news is bad newsとなります。しかし、今回はBad newsの中で株価が上がるgood newsと捉えられています。その背景には、タカ派的金融政策の打ち止め、早期利下げ期待があるといえます。

現在の株価水準は24年に年4回の利下げを織り込んでいる

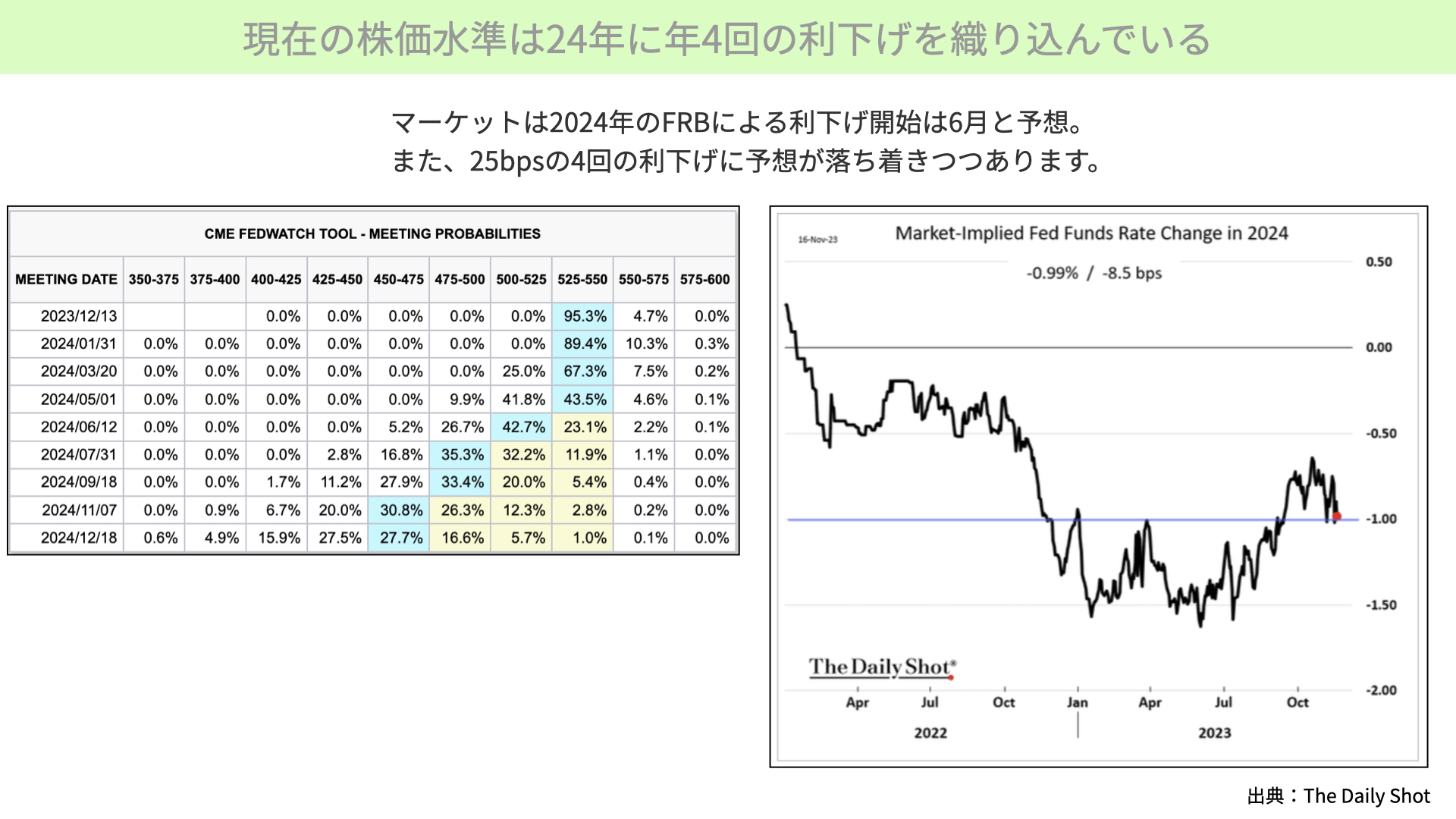

冒頭でお伝えした通り、2024年6月に利下げが開始される可能性が高まっています。まずは現状をご覧ください。フェドウォッチが、現行では5.25%から5.5%の政策金利となっていますが、来年6月に利下げが行われる可能性が高まっており、2024年中には、3回から4回の利下げが行われると予想がされています。

右のチャートは市場予想の推移です。2023年4月から6月にかけての期間では、2024年に1.5回程度の利下げがあるとの極端な予想が市場に広がり、株価は大きく上昇しました。

10月前半までは、FRBのタカ派的な発言が続いたこともあり、2024年中の利下げ回数は年に2回程度に留まるとの見方が示されました。その結果、市場の予想も大きく変わり、タイトニングが進んでいました。

ここ最近は、インフレ状況を踏まえ、来年は4回程度の利下げがあるとの市場予想に変わってきたことで、株価は再び上昇している状況です。

2024年に利下げされるための条件とは

1960年以降の利下げ時における「コアCPI」と「失業率」

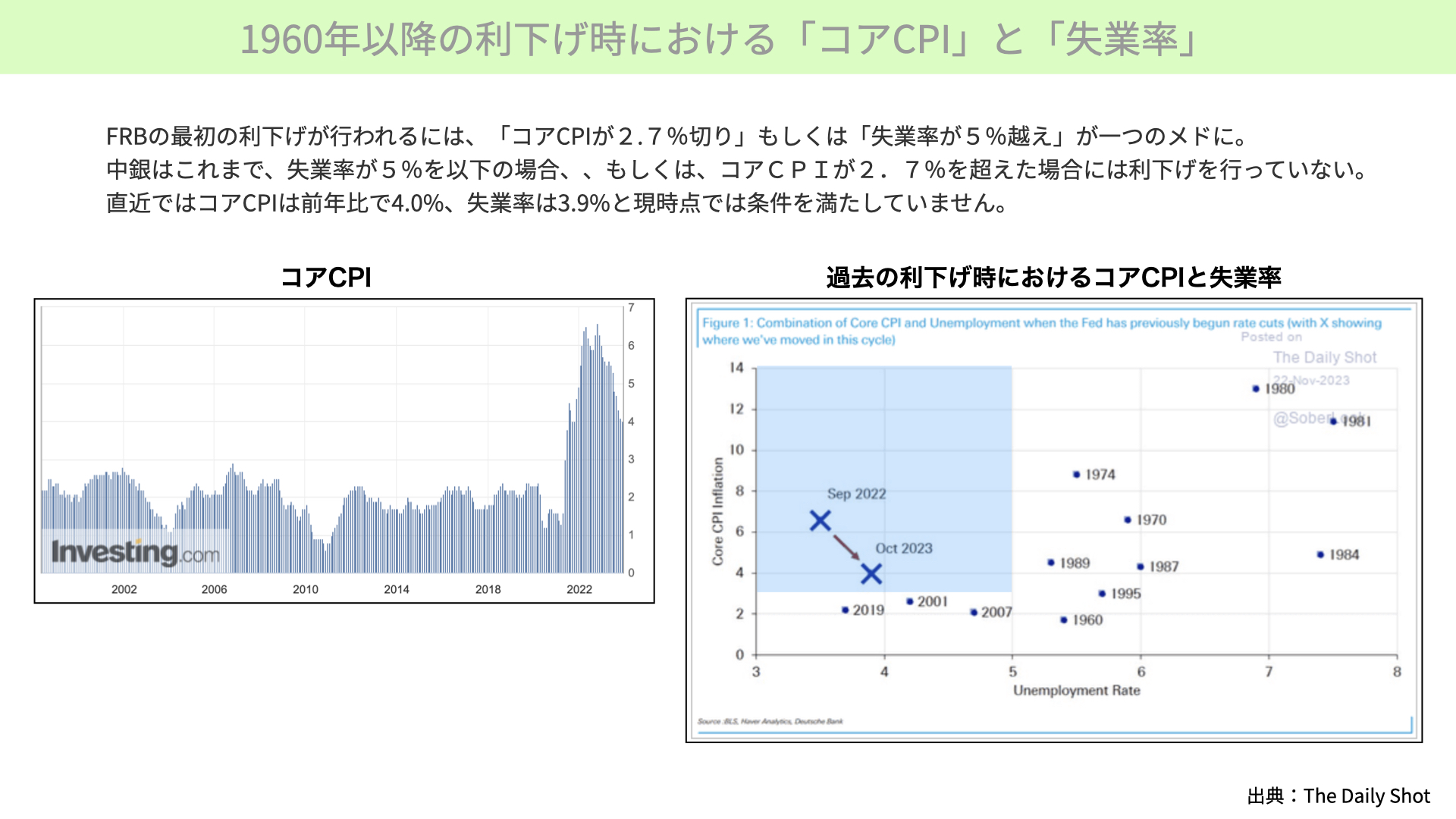

来年6月の利上げは可能なのでしょうか。今後の株式市場を考えるため、1960年以降の、政策金利を下げる際のコアCPI(消費者物価指数)と失業率の動向を確認してみましょう。

コアCPIが「2.7%を切る」、もしくは「失業率が5%を超える」ことが、FRBが最初の利下げを行う1つの目処となっていることを示したのが、右の図表です。

例えば2022年9月時点では、失業率は3.4%と低かったものの、コアCPIは7%近くと高く、コアCPIが2.7%を上回っているため金利を下げることはできませんでした。2023年10月と11月の状況を見ると、コアCPIは4%で、失業率は3.9%です。失業率5%を下回り、CPIも2.7%以下という条件を満たしておらず、利下げができない水準にあります。

2001年、2007年、2019年には、失業率が5%を下回った状態で利下げに転じたこともありました。しかし、全てCPIが2.7%以下になっていることが条件となっていました。それ以外の多くの金利下げのタイミングでは、CPIの水準は様々ですが、失業率5%を超え、経済的な打撃が大きな場合に金利を下げる傾向が見られました。

現在は失業率が低くCPIも高い、利下げにはなかなか転じられない水準にあります。来年6月に金利を下げるためには、コアCPIが2.7%まで低下する必要があります。かなりのギャップがありますので、本当に来年6月まで利下げが続くかは、しっかりと動向を見る必要があるでしょう。

株式市場としては失業率の上昇は避けたいところ

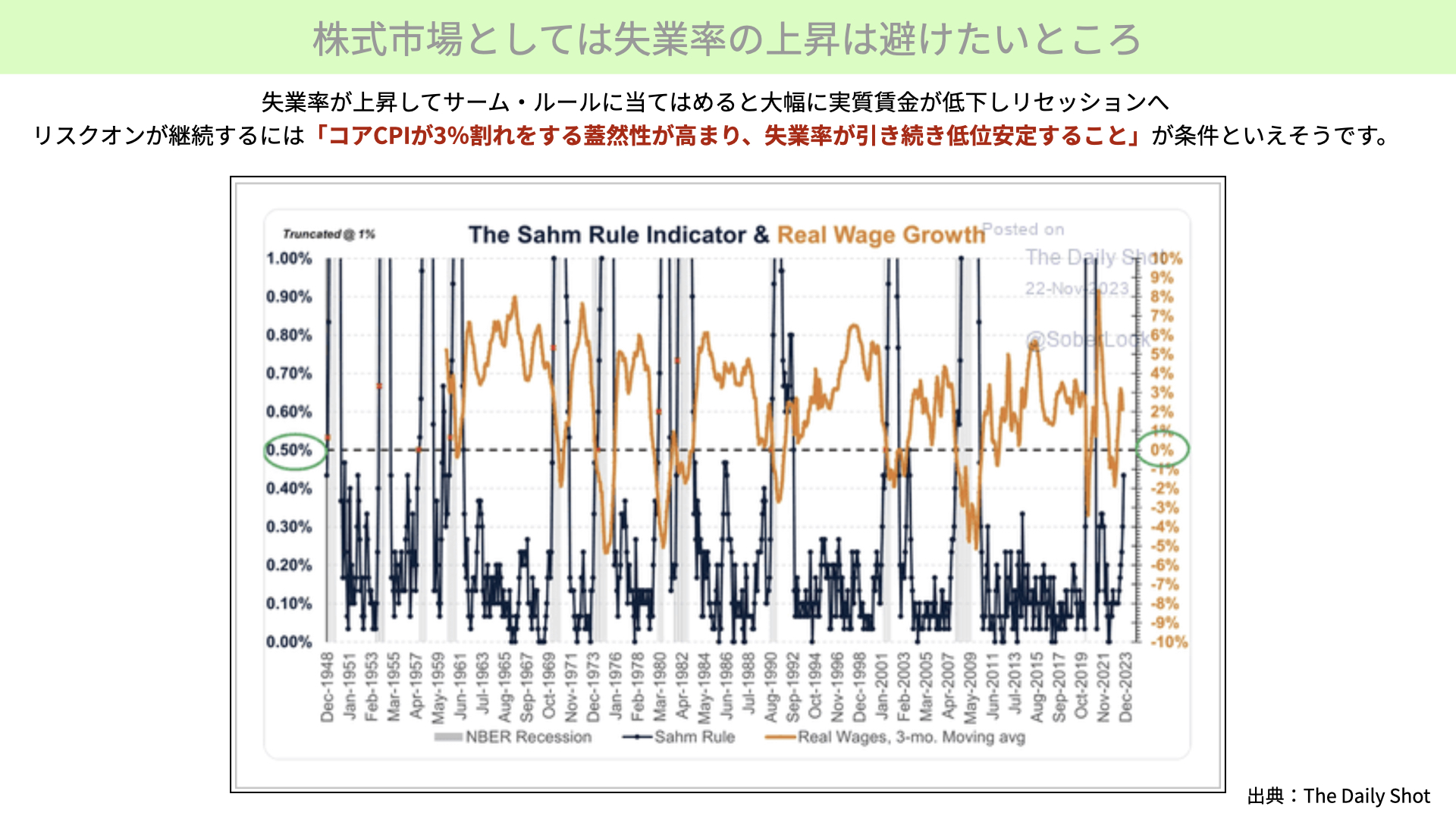

CPIが下がらずとも、失業率が3.9%から5%を超えるようであれば利下げに転じる可能性があります。

こちらのチャートをご覧ください。こちらのチャートからは、サーム・ルールです。サーム・ルールとは、直近で最も低い失業率から3ヶ月平均が0.5%を上回ると、リセッション(景気後退)に入るというものです。

例えば、今回であれば、直近で最も低い失業率は3.4%です。そこから3.9%を超えてくると0.5%以上の上昇となり、過去にはリセッション入りしていました。

失業率5%超えには、1.6%の失業率の上昇が必要です。そういった条件下では、利下げに転じるものの、株価にとってはプラス要因とはなりません。

次に、下の図表をご覧ください。青いチャートは、前回の最低点から3ヶ月平均がどの程度変動したかを示しています。黄色のチャートからは、現在は0.5%に達していないですが、過去に0.5%を超えた際の状況を確認できます。こちらのチャートは実質賃金の上昇率を表しており、失業率が最低点から3ヶ月平均で0.5%を超えた後には、ほとんどのケースで実質賃金がマイナスに推移しています。

現在、実質賃金はプラスに推移しており、旺盛な消費がGDPと経済を支えていることから、株価も堅調に推移しています。もし失業率が上昇して利下げになると、おそらく実質賃金はマイナスに転じます。超過貯蓄もかなり減っており、高い金利となれば、消費はかなり厳しい状況となるでしょう。

現状のリスクオンが継続するには、来年の6月に利下げに転じることも大切です。ですが、コアCPIが3%を割るような蓋然性が高まり、失業率が大幅には上昇しなければ、実質賃金は低下しません。

コアCPIが下がり、失業率が大きく上がるようであれば、実質賃金上昇に繋がります。そういった状況は今後避けなければなりません。一方で、今後失業率が上昇するようであれば、政策金利引き下げが見えたとしても、株価にマイナスの影響を与える可能性があります。

今週は、非常に閑散としたマーケットが続いています。市場では、来年の6月に利下げが行われることを見越しています。この利下げが実現するかどうかについては、CPIが2.7%を下回り、失業率が5%を上回ることが条件(あくまでも過去のケース)とされています。また、CPIの低下はリスクオンが続く条件となりますが、失業率の上昇はBad news is bad newsとなる可能性があります。ぜひ雇用関係や失業率に注目していただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル