本日分析する投資信託は、「日興グラビティ・アメリカズファンド(愛称:ビバ・アメリカズ)です。グラビティという名称はあまり聞き慣れないかもしれません。非常にユニークな投資戦略を採用する米国株の投資信託です。

お願い

はじめにお願いです。この記事は情報提供を目的としており、投資の勧誘や売買の推奨を目的としたものではありません。投資はご自身の判断でお願いします。また、紹介する投資信託はランダムに選出しており、中立的な立場から分析を行っています。運用会社や販売会社との間には、業務提携は一切ございません。

[ 目次 ]

投資信託概要

概要

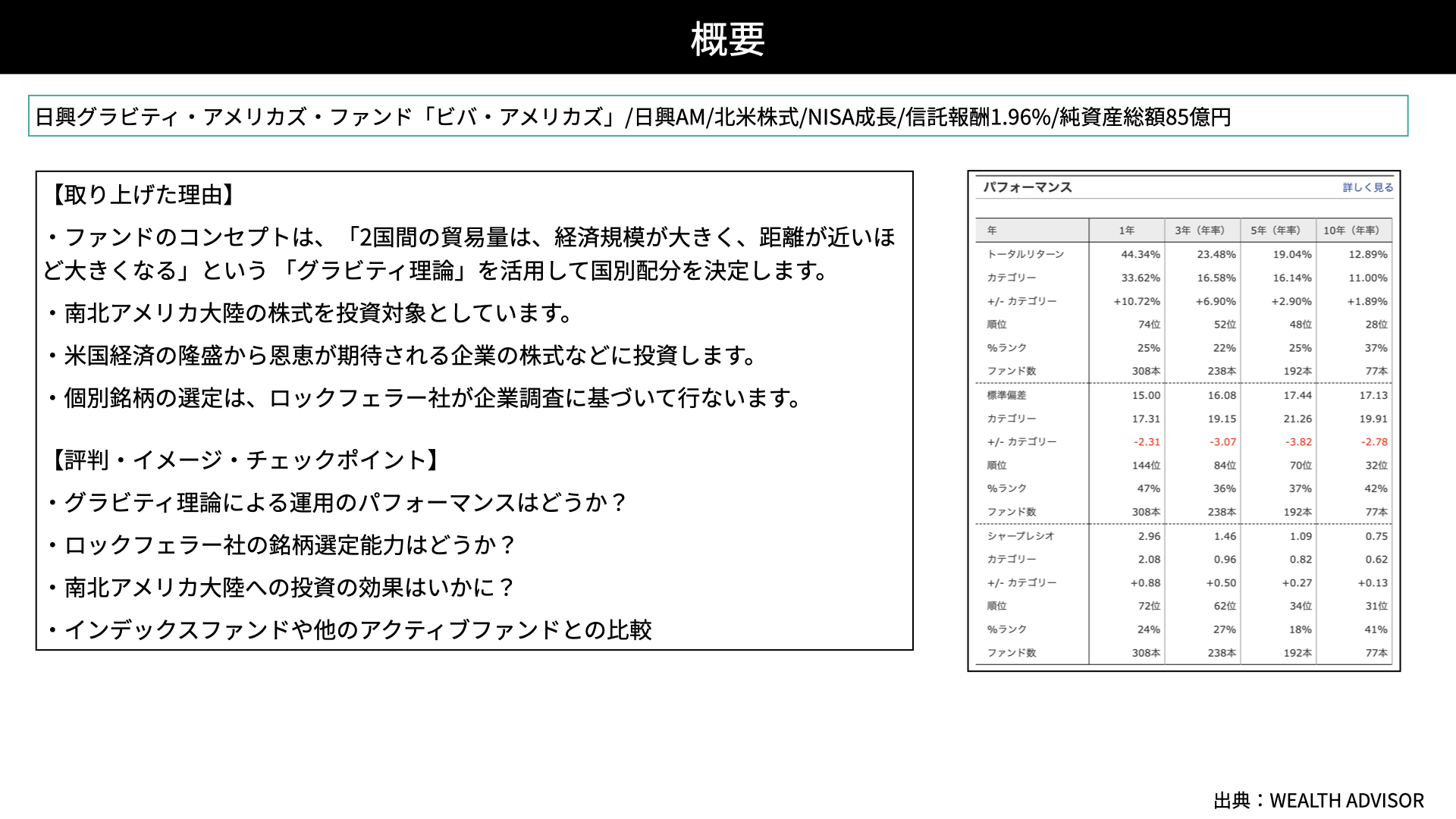

本日取り上げるファンドは、「日興グラビティ・アメリカズファンド(愛称:ビバ・アメリカズ)です。日興アセットマネジメントが運用し、北米株式に投資するこのファンドは、NISA成長投資枠の対象となっています。信託報酬は1.96%で、純資産が85億円とやや小ぶりなファンドです。

今回取り上げた理由は4つです。

1つ目です。グラビティという言葉は、皆さんにとってあまり馴染みがないかと思います。ですが、非常に面白い運用スタイルのため、取り上げさせていただきました。

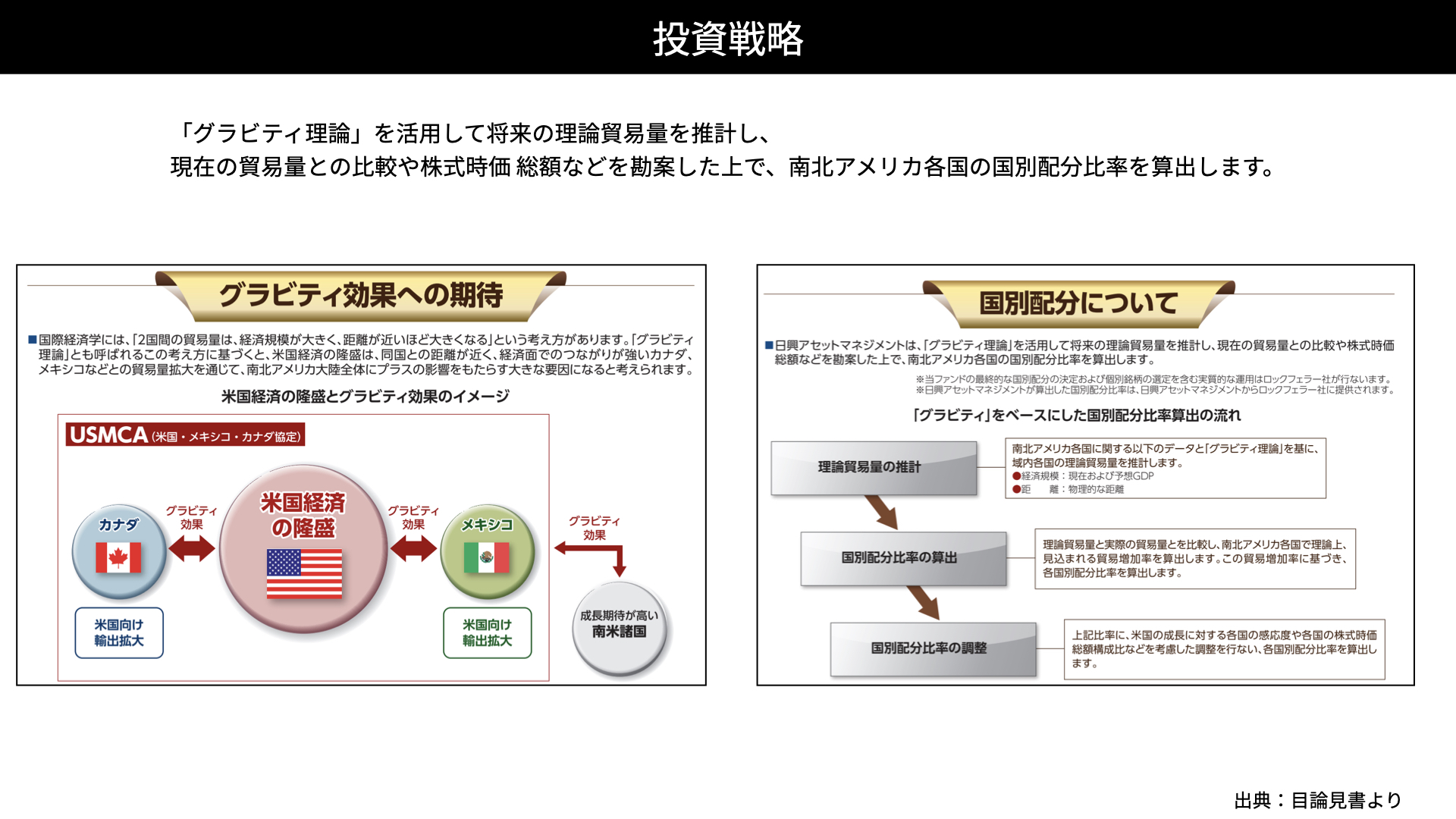

グラビティ理論とは、二国間の貿易量は経済が大きく、距離が近いほど大きくなるという考え方です。例えばアメリカのような大国の経済効果は、隣接するメキシコ、カナダという国々にも波及します。そこをうまく取り入れて運用を行おうとしているのが、このファンドです。

2つ目の理由は、南北アメリカの株式を投資しているためです。北米型のファンドが多い中、南米大陸においても優秀な銘柄を見つけてくれるの可能性に期待が持てます。

3つ目です。米国経済が伸びると恩恵を受ける株式を選ぶことがコンセプトとなっているため今後の成長が期待できます。

4つ目です。銘柄の選定はロックフェラー社が行っています。ロックフェラーは世界的に知られた一族です。ロックフェラー社のファミリーオフィスの運用手法を使い企業調査を行っているとのことですから、皆さんの関心も高いのではないかと思います。

チェックポイント

本日のチェックポイントです。

- グラビティ理論による運用パフォーマンスはどうか?

- ロックフェラー社の銘柄選定能力はどうか?

- 南北アメリカ大陸への投資の効果はいかに?

- インデックスファンドや他のアクティブファンドとの比較

の4つとなります。

簡易パフォーマンスをご覧ください。カテゴリーに比べて、1年、3年、5年、10年の全てで上回っています。

標準偏差もカテゴリーに比べて大きく下回っています。リスクが低く、トータルリターンが高くなっていますから、以降で詳細を分析しますが、今の時点では非常に優秀なパフォーマンスを示しているように見えます。

投資戦略

投資戦略です。アメリカ経済が成長すると、近隣国、例えばカナダやメキシコの経済に大きな影響を与え、全体として経済成長が期待できるというグラビティ理論に基づいています。グラビティ理論を活用して将来の理論貿易量を推計し、現在の貿易量との比較、株式時価総額を勘案した上で、南北アメリカ各国の国別配分比率を算出しています。

これだけを見ると投資戦略には説得性があり、効果があるように感じられます。実際のところはどうでしょうか。

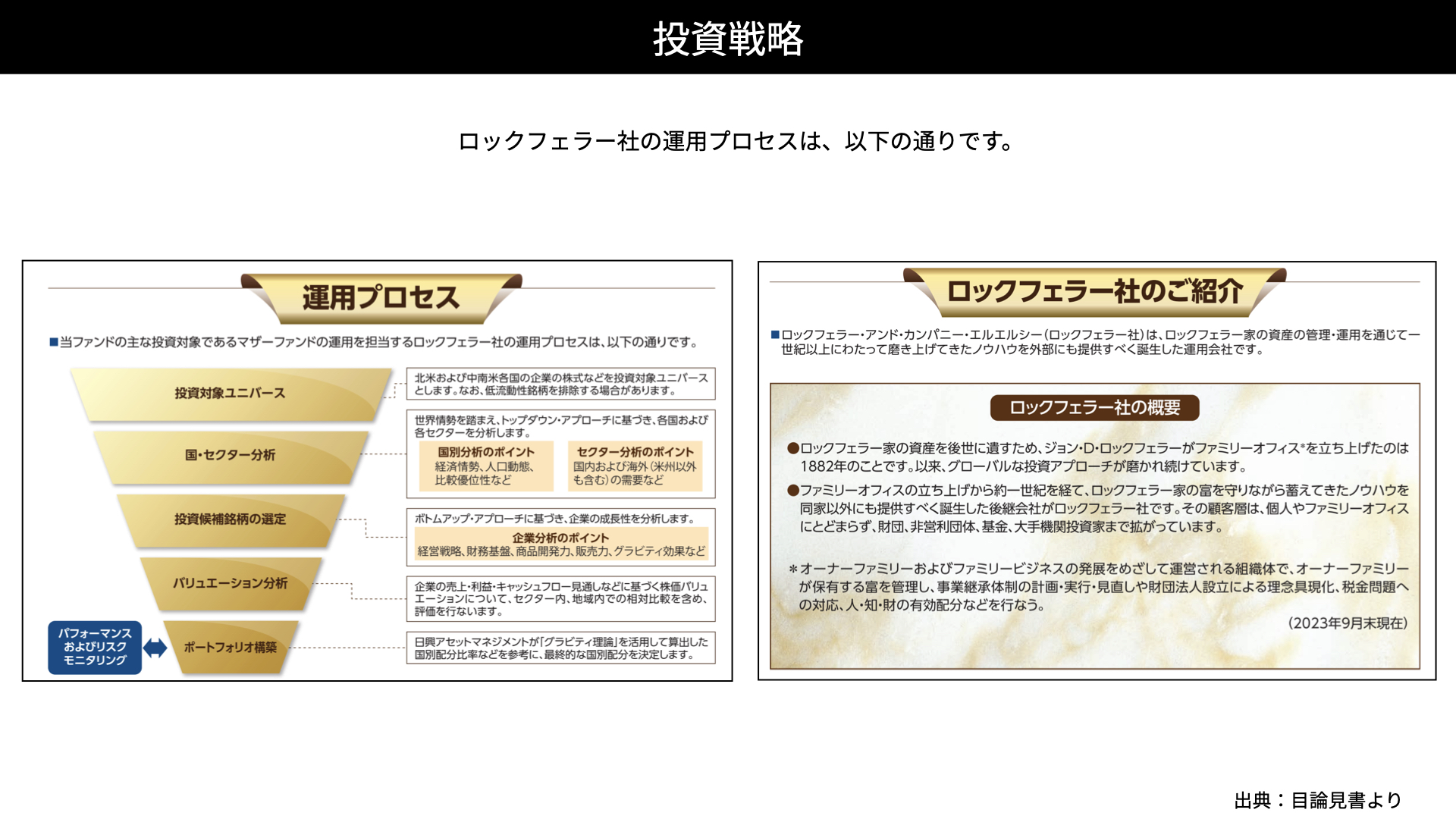

ロックフェラー社による運用

運用を行うロックフェラー社は、米国の名家で有名なロックフェラー家が運営するファミリー企業です。ファミリーオフィスとして自分たちの資産運用ノウハウを、ファンドの運用に活用しています。運用プロセスとしては、国の選定、バリエーション分析を行いつつ、最終的な銘柄選定を行っています。

銘柄戦略

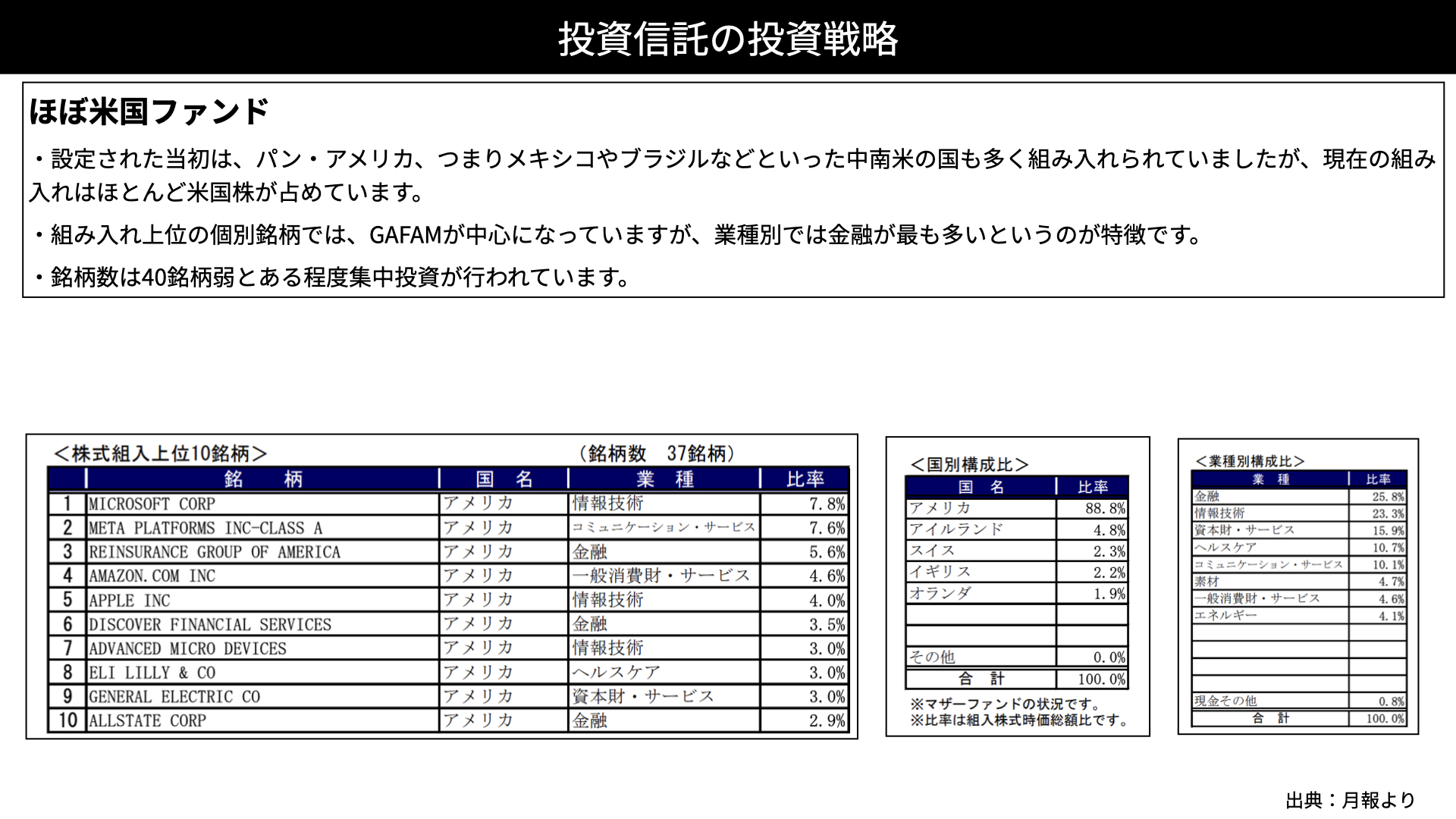

投資信託の投資戦略を見ると、ほとんどがアメリカファンドだとわかりました。設定当初はパン・アメリカ、メキシコやブラジルといった中南米の国も多く組み入れられていました。しかし、現在の組み入れはほとんどを米国が占めています。

また、組み入れ上位の個別銘柄ではGAFAMが中心となっており、皆さんがよくご存じの企業が並んでいます。

業種別では、金融が少し多くなっています。インデックスと異なる特徴はありますが、この点がパフォーマンスにどう影響するのか、後ほど詳しく見ていきたいと思います。

銘柄数は40ということで、ある程度の集中投資が行われています。最近は30〜40銘柄に絞って投資するファンドが多いため、このファンドも同様の銘柄集中度合いだと言えるでしょう。

ファンド・パフォーマンス

パフォーマンス

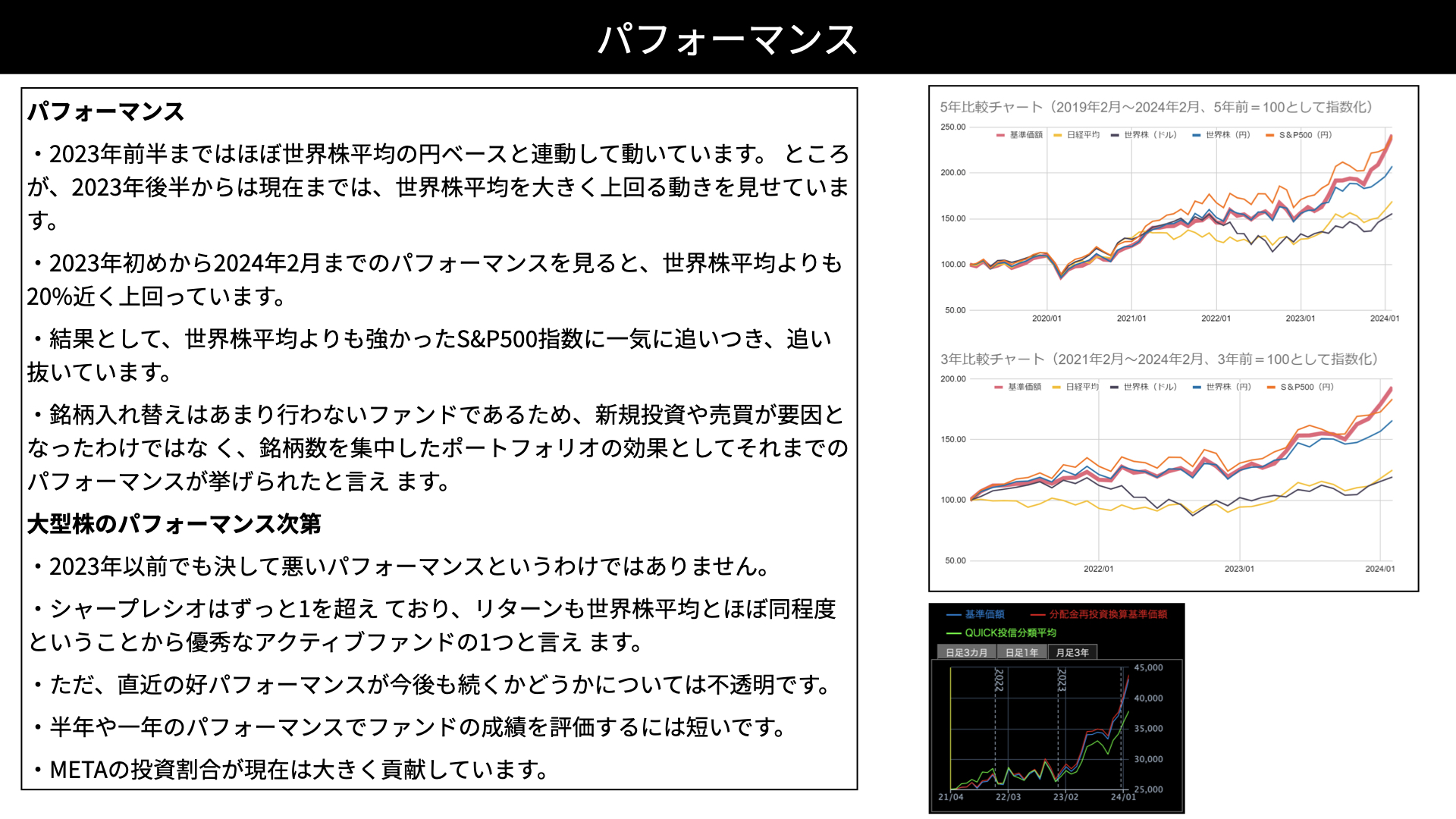

ファンドのパフォーマンスです。2023年前半まではほぼ世界株平均の円ベースと連動していました。しかし、2023年の後半から現在にかけては、世界株を大きく上回る動きを見せています。

5年間のチャートをご覧ください。S&P500が黄色、ファンドが赤い基準価格です。大きく差が空いていましたが、現在はファンドが大きく上昇し、S&P500にほぼ追いついています。

下のチャートをご覧ください。緑はファンドと同じ分類の投資信託です。紫のチャートからもわかる通り、特に最近、このファンドが上回っています。

2003年の初めから2004年2月までのパフォーマンスを見ると、世界株の平均を約20%上回っています。世界株の平均よりも強いパフォーマンスを示したS&P500に、一気に追いついたことが確認できるかと思います。

このファンドの最近の上昇の背景です。このファンドは銘柄入れ替えをあまり行っていません。新規の投資や売買といったテクニックによるものではなく、集中投資したポートフォリオ内の銘柄が上昇したことが効果として現れたと考えられます。

2023年以前のパフォーマンスも決して悪いわけではありません。世界株平均に匹敵するリターンを達成しており、シャープレシオも常に1を超えている状況です。リターンも世界株平均とほぼ同等ですから、間違いなく優秀なアクティブファンドの1つと言えるでしょう。

しかし、直近のパフォーマンスが今後も続くかについては不透明です。経験則に基づくと、1年間の動きが継続するかは今後の結果を待つしかありません。現在の流れが続くかどうかについては、もう少し時間が必要だと思います。

ここ最近では、Metaの投資割合が大きく貢献していると考えられます。これもこのように考える根拠でもあります。

優秀なファンドの条件

安定的に指数のパフォーマンスを上回り続けるファンドこそが、本当の優秀なアクティブファンドです。アクティブファンドにとっては、安定してインデックスを上回ることが非常に重要ですが、現在のような好調なパフォーマンスが数年続いている場合は、優れたファンドだと言えます。しかし、今回のケースでは、そこまでの断言は難しいと思われます。

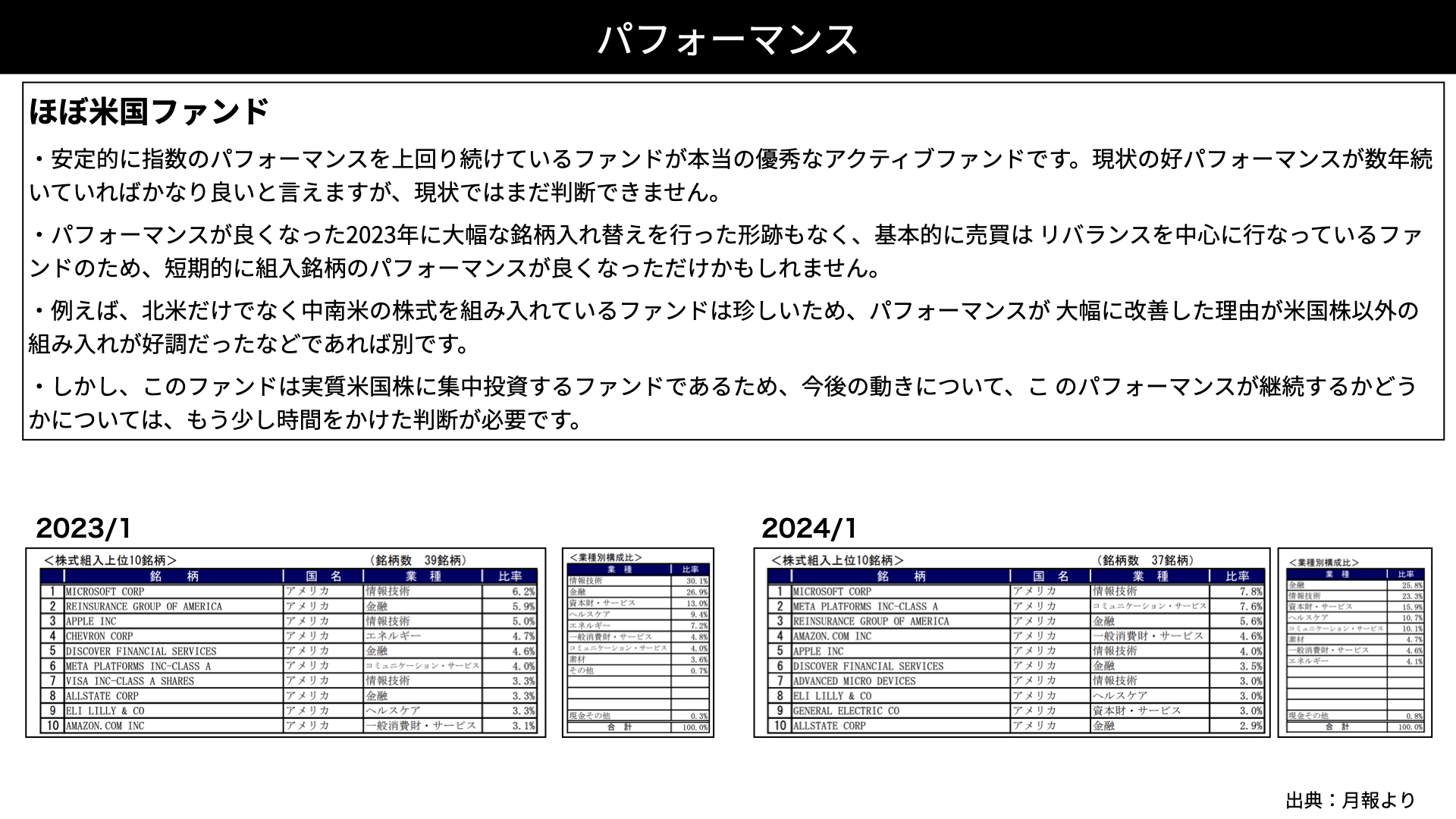

2023年にパフォーマンスが良くなっていましたが、大幅な銘柄の入れ替えを行っておらず、売買は基本的にリバランスを中心に行われています。短期的に組み入れ銘柄のパフォーマンスが良くなっただけの可能性もあります。

北米だけでなく中南米の株式を組み入れているファンドは珍しいため、もし今回のパフォーマンスの大幅な改善が米国株以外、例えば南米株の上昇によるものであれば、銘柄選定能力が高いと評価できます。しかし、実際にはこのファンドは米国株に集中しているため、パフォーマンスが継続するかどうかを注視する必要があるでしょう。

2023年の1月と2024年の1月の比較をご覧ください。23年の1月はMicrosoftがトップであり、24年の1月も引き続きMicrosoftが最も多く組み入れられています。24年の1月にはMetaが7.6%近く組み入れられています。これはS&P500に比べて非常に大きな割合です。今年に入ってからのMetaの上昇は非常に大きく、このことが短期的なパフォーマンスに繋がっていると言えるでしょう。

Metaの割合を多くするという判断は適切だったため、現在のようなパフォーマンスが出ているわけではあります。しかし、この状況が続くかどうかはMeta以外の銘柄のパフォーマンスが追随してくるかどうかにかかっているため、もう少し時間をかけた判断が必要でしょう。

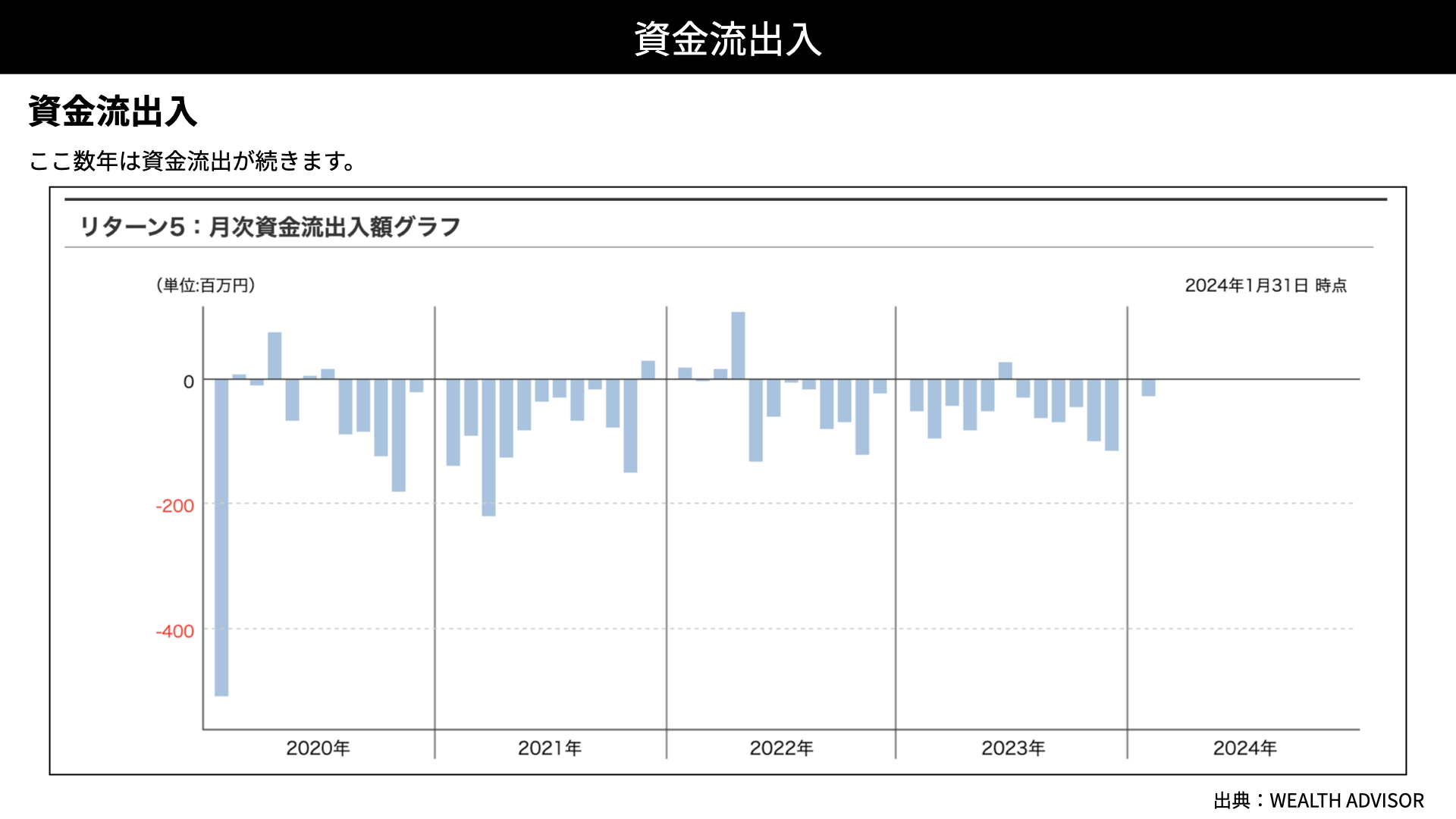

資金流出入

資金の流出入を見ると、私と同じように考える投資家が多いのかもしれません。良いパフォーマンスにも関わらず、資金の流出が増え続けています。

評価

評価は3となります。最近の短期的なパフォーマンスは非常に良いのですが、これが継続可能かどうかは、もう少し時間をかけて判断する必要があると思います。

現在はいいパフォーマンスを残していますから、この傾向が続く可能性はあります。しかし、判断を下すにはもう少し時間が必要だというのが正直な感想です。

本日はアメリカ経済が近隣諸国に影響を与えるという観点で、中南米まで手を広げて投資対象としようとする、非常にユニークな戦略を持ったファンドを取り上げました。

ただ、実際の中身を見るとほぼアメリカファンドとなっています。当初は中南米への投資もあったものの、最近はその傾向が薄れているようです。

ここ最近アメリカファンドになってはいますが、短期的なパフォーマンスが向上しています。しかし、詳しく内容を見ると、特定の銘柄の上昇のみで支えられている可能性があります。半年から1年程度、この流れが続くかどうかを注視することが重要です。もし流れが続くようであれば、銘柄選定能力が高いと評価できるでしょう。ぜひ他のファンドと比較しながら、もう少し時間をかけて分析してください。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF