本日は、米国株投資を取り上げます。今年に入り、米国小型株、ラッセル2000に注目する人が増えています。最近は、アメリカの利下げなどで環境が整ってきていることから、米国小型株に注目する方がより増えている印象です。

そこで本日は、なぜ米国の小型株に注目が集まっているのかを、バリエーション、金融環境の観点から確認します。今後の投資判断に役立つかと思いますので、ぜひ最後までご覧ください。

[ 目次 ]

米国小型株の現状

ここ数年アンダーパフォームする米小型株

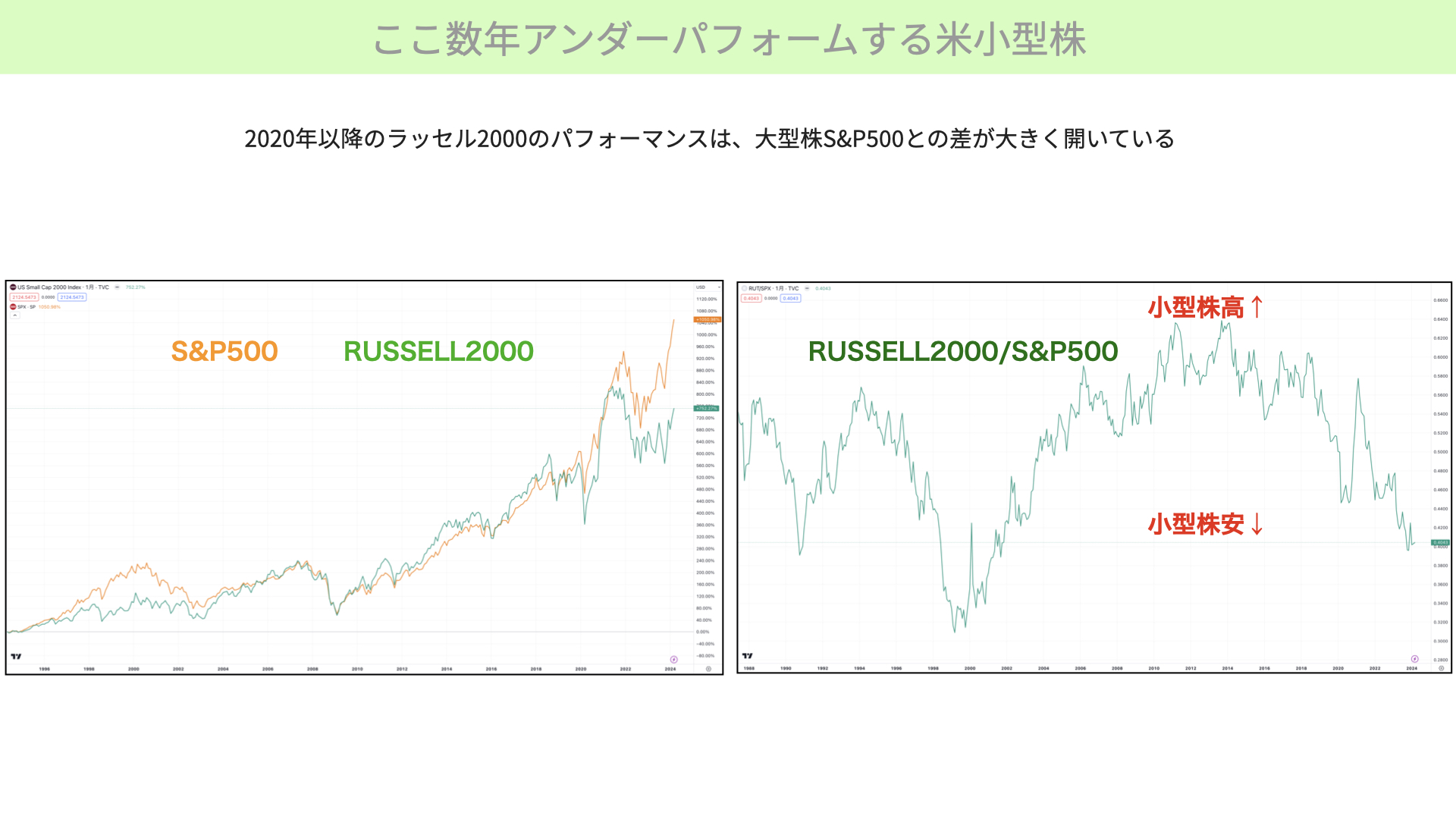

まずは、ここ数年間のパフォーマンスを確認します。黄色がS&P500、緑がラッセル2000です。2020年まではパフォーマンスに大きな違いは見られませんでした。

しかし、最近になってS&P500に対して、ラッセル2000がアンダーパフォームするようになっています。過剰流動性から、成長性に期待して大型株にシフトしていることが影響していると考えられますが、いずれにしても、ラッセル2000のパフォーマンスが芳しくないことは確かです。

右のチャートをご覧ください。こちらは、ラッセル2000をS&P500で割ったレシオです。上昇すると小型株が高くなり、下降すると小型株が安くなっていることを示します。下降が続いていることから、最近は小型株が安くなり続けていることがわかります。2000年のような歴史的な安さには至っていませんが、ラッセル2000がかなり割安な水準にあると言えます。

ただ、投資を行う際に、水準感のみで判断することはあまりにも危険です。そこで、バリエーションはどうかを見てみましょう。

ラッセル2000は割安に評価されている

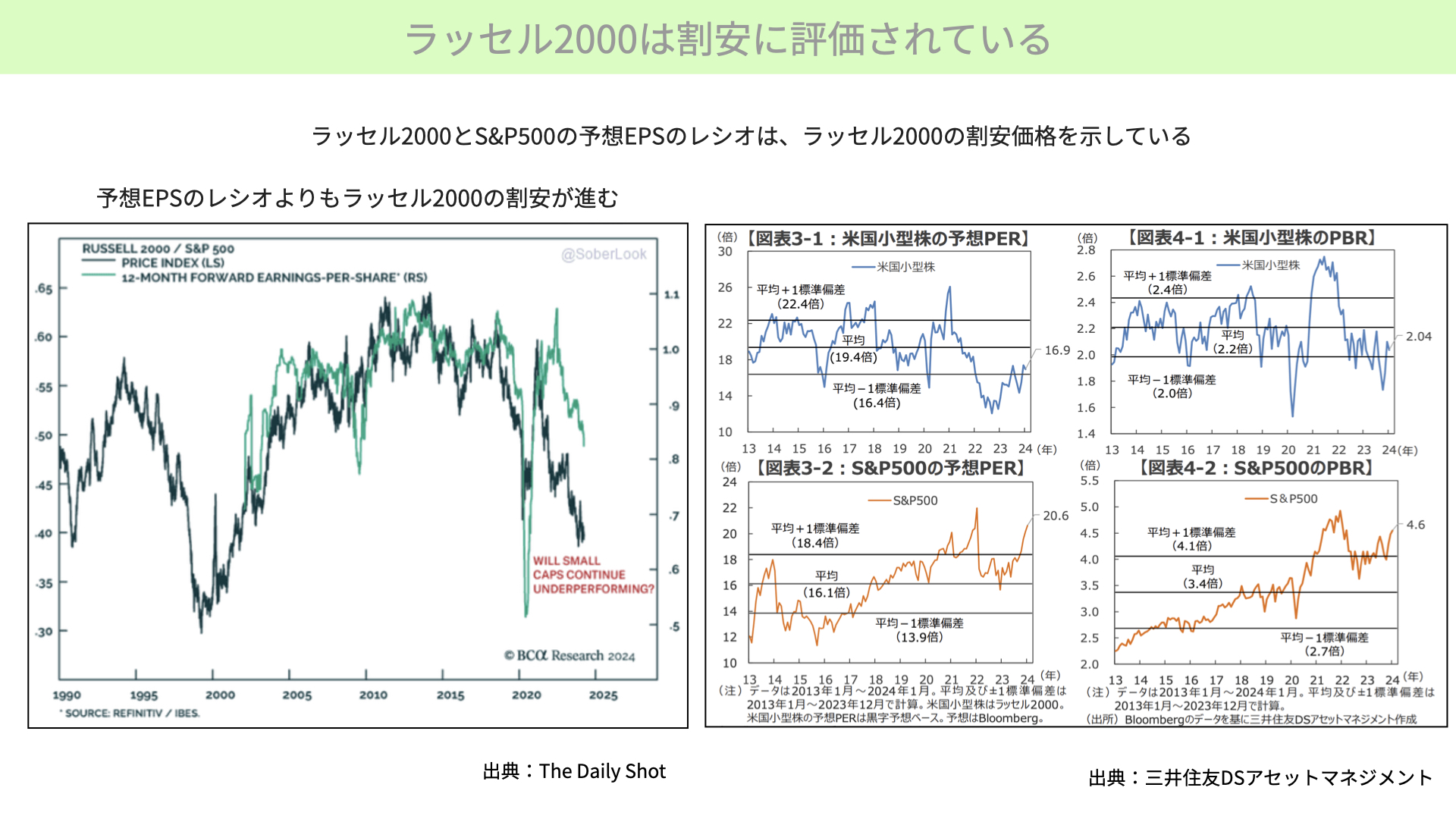

結論から言えば、ラッセル2000は非常に割安に評価されています。左の図表をご覧ください。ラッセル2000をS&P500で割ったレシオを2つご用意しました。

濃い緑のチャート、指数を割ったものを見ると、ラッセル2000が非常に割安で放置されていることがわかります。薄緑色のチャートは、12ヶ月の予想PERはでラッセル2000は16.9倍で評価されていることになります。過去の平均は19.4倍です。標準偏差(65%内に収まる確率)の下限、16.4倍をかろうじて超えている状況です。

PBRから見ても、株価は標準偏差1の下限に近い2.04倍です。平均が2.2倍ですから、やはり割安となっていることがわかります。

S&P500は、予想PERが過去平均16.1倍に対して20.6倍と、標準偏差を超える割高な評価になっています。また、PBRでも、平均3.4倍に対して4.6倍ですから、こちらも割高となっています。S&P500が割高な一方、ラッセル2000は割安に放置されていることがわかりました。

資金の流れがS&P500を選好しているわけですが、この流れが変わるきっかけがあれば、ラッセル2000が上がるのでは、との期待が持たれ、今年は注目を集めているのです。

ラッセル2000に影響を与える経済環境

小型株の成長率が大幅に上昇する可能性も

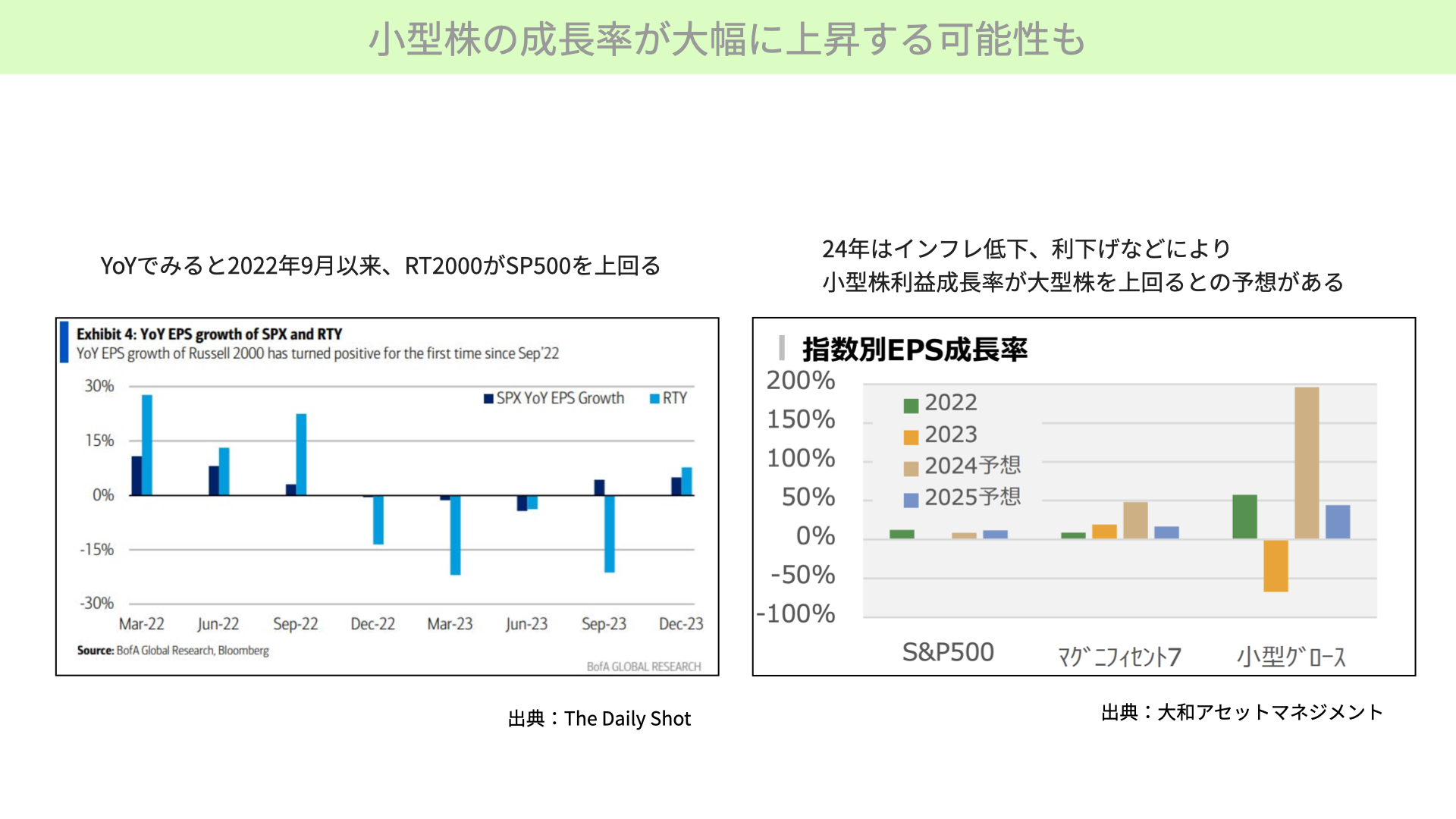

昨年対比のEPS成長率を見ると、S&P500とラッセル2000で、いくつか興味深い変化が見られます。

S&P500の成長率を濃い青の棒チャート、ラッセル2000の前年比成長率を水色の棒チャート表しました。昨年末の12月時点の昨年対比EPS成長率を見ると、S&P500をラッセル2000が2022年の9月以来上回ったことが見てとれます。

下落が非常に大きかったことが前年比での伸びにつながっているわけですが、いずれにしても下落傾向をラッセル2000が抜け出し、EPS成長率はプラス圏に推移してきています。EPSの成長が鈍化する局面では、バリエーションは大きく下がります。EPSが上がる状況、S&P500を上回る前年比成長を遂げる場合でも割安なままで放置されるのか、ということがラッセル2000に注目が集まっている理由の1つです。

次に右側、大和アセットマネジメントが提供している指数別EPS成長率をご覧ください。S&P500、2024年の成長を示した棒グラフを見ると、現在の成長を支えるM7は、2024年も大きく成長することが期待されていることがわかります。

一方、ラッセル2000に含まれる小型グロース株は、2024年に非常に大きな成長が見込まれています。2024年は、M7よりも小型グロースの方が成長する、という期待感を持たれているのです。割安で放置された状態がいつまで続くのか、ということで注目される方が多くなっています。

ここまで、バリエーションとEPS成長率の観点から、ラッセル2000に多くの注目が集まっている理由をご説明しました。

利下げ開始が小型株に優位になる可能性も

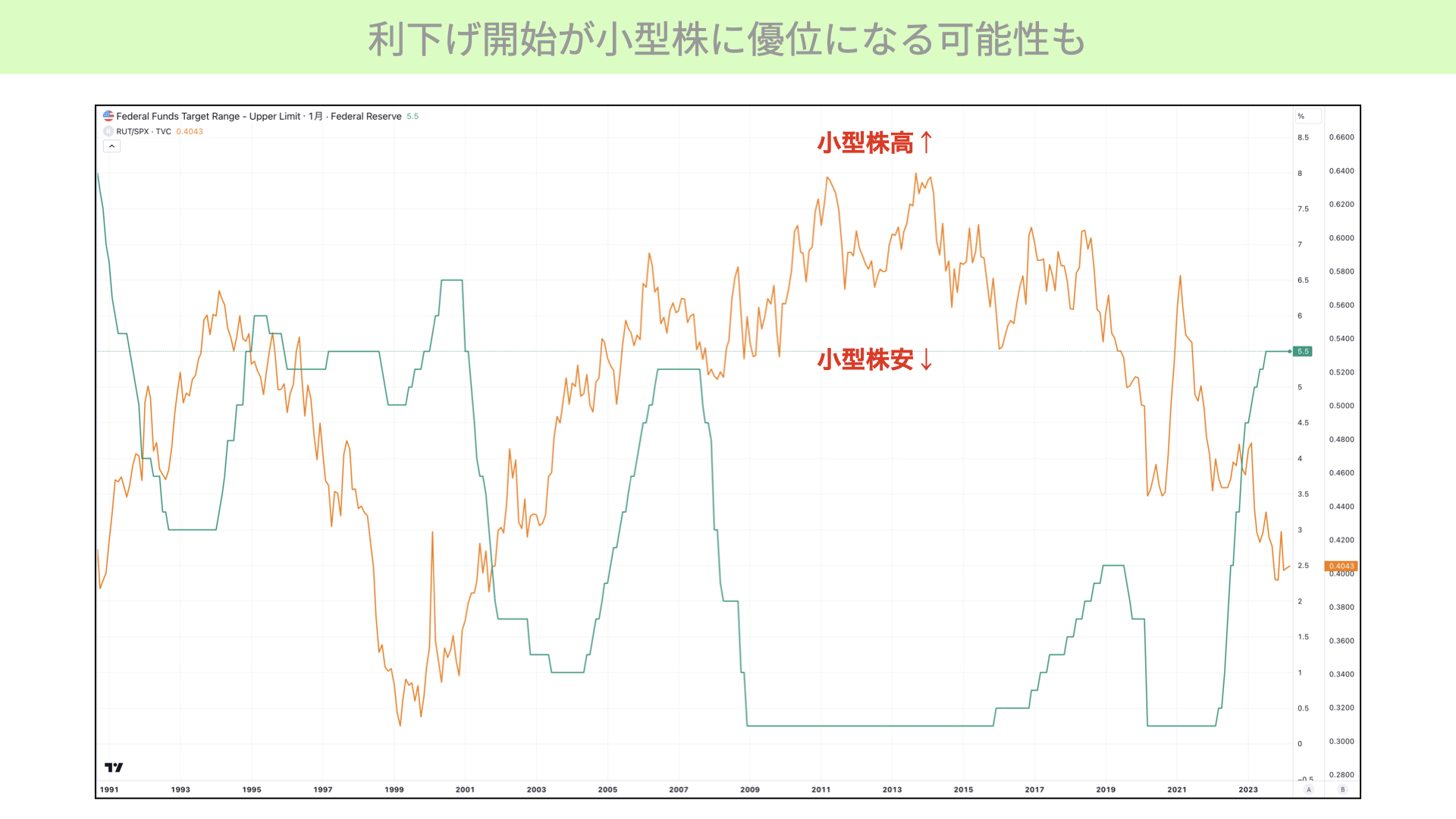

最後に、経済環境を確認します。緑のチャートはFFレート(アメリカの政策金利)、オレンジのチャートはラッセル2000をS&P500で割ったレシオです。オレンジは上昇するほど小型株高、下降するほど小型株安を示しています。

先週の金曜日に公表されたPCEコアデフレーターは、予想をそこまで大きく上回らなかったことで、恐らく6月に金利が引き下げられるとマーケットは考えています。言い換えれば、6月以降、緑のFFレートが下がってくるのでは、とマーケットは考えています。

では、過去の局面において、利下げは小型株、S&P500の関係にどのような影響を与えてきたのでしょうか。2000年に利下げを行った際には、小型株が大きく上昇しました。また、2008年の利下げ後にも、小型株は大きく上昇しました。コロナショック後、小型株は一時的に大きく上昇しましたが、資金の余りで加工しています。

金融政策によって、小型株が必ず上昇する、とまでは断言できません。ただ、経済の原則から考えると、緩和的な姿勢に転じると、小型株に資金流入する可能性が高まります。金融を借りる状況としては、非常にいいコンディションとなります。そうなれば、小型株の業績改善が良くなると言われています。経済の原理、原則から考えると、利下げが進むと小型株は優位になる可能性があることも、ラッセル2000に注目が高まっている理由となっています。

本日は、ここ最近、話題となることが多いラッセル2000を取り上げました。今年に入ってからも、S&P500はまだまだ堅調に推移しています。ただ、ここ最近はラッセル2000への注目が高まっています。その背景には、ターニングポイントとなりそうな利下げ、バリエーション的にラッセル2000が割安であること、EPSは今年以降、小型株が上昇することがあります。多くの投資家がポートフォリオに小型株を取り入れることを検討する可能性もあり、結果として、ラッセル2000が注目を集めているのです。

水準感だけで投資判断をすると、誤った判断になることがあります。そのため、本日はバリエーション、EPSの成長、金融環境の面から、ラッセル2000を分析しました。もちろん、小型株が今すぐに上昇するわけではありませんが、今後も注目を集めることを頭の片隅に置き、投資戦略を決める際の検討材料としていただければ、と思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル