本日分析する投資信託は、インド消費関連ファンドという、インドの消費関連企業に投資する株式ファンドです。

インド自体が注目を集めている国ですが、経済成長に伴う消費の伸びに期待が高まります。インドの消費関連株は非常に期待が高く、多くの方が関心を持っているかと思います。本日は、これまでの高リターンが維持し続けられるかも分析しますので、ぜひ最後までご覧ください。

お願い

最初にお願いです。この記事は情報提供を目的として作成されており、投資の勧誘や売買の推奨を目的としたものではありません。また、取り上げている投資信託はランダムに抽出しています。運用会社、販売会社との間に業務提携は一切ありません。中立な分析を行っていることをご理解ください。

投資信託概要

概要

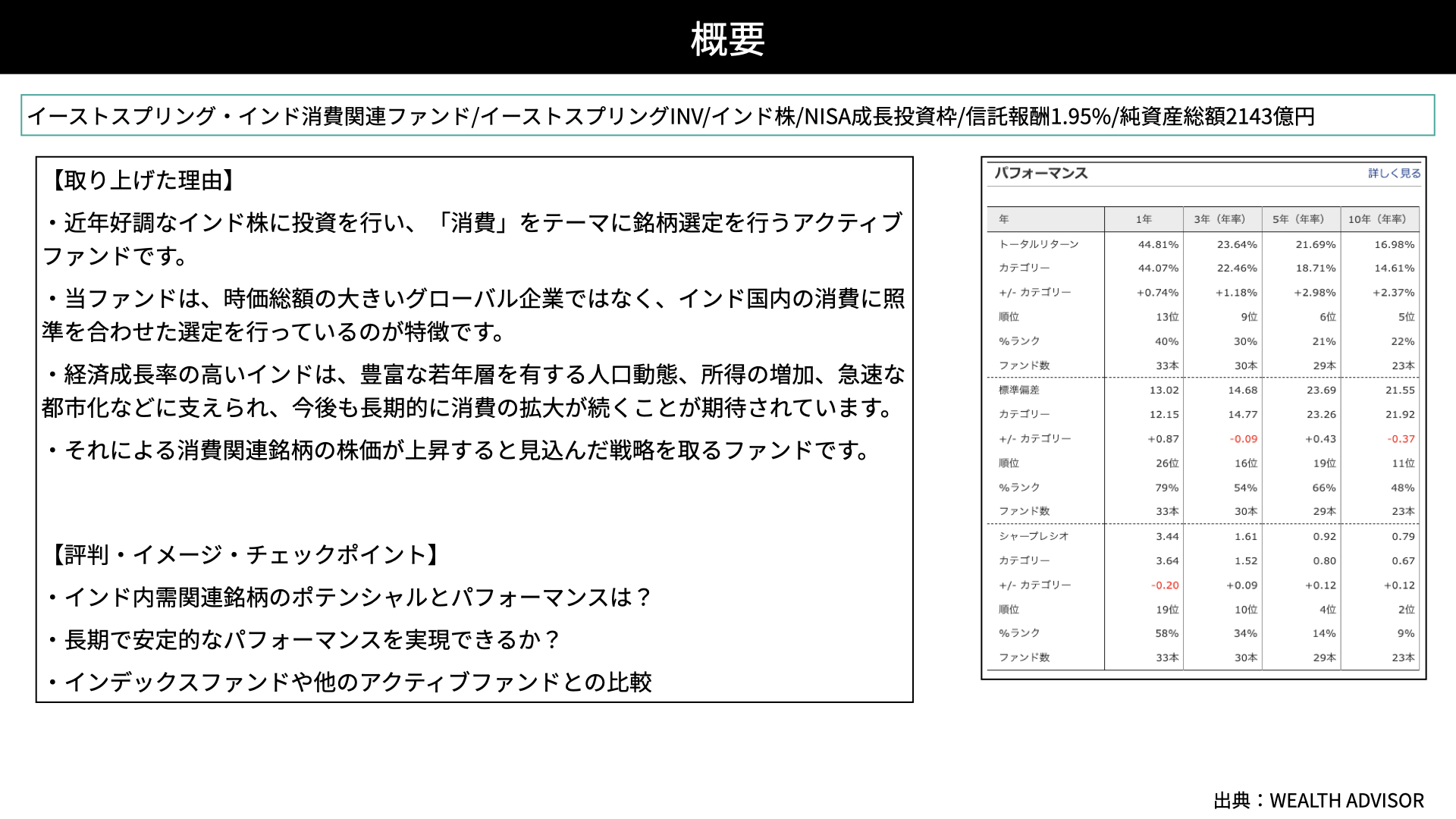

インド消費関連ファンドは、イーストスプリング・インベストメントが運用しています。インド株に投資し、NISA成長枠となっています。信託報酬は新興国の株ということで、1.95%とやや高めです。これがパフォーマンスにどのような影響を与えるかが注目です。

注目度の高さから、純資産総額も2,000億円を超えています。インドに注目している投資家の多さが伺えます。

今回、このファンドを取り上げた理由です。近年インド株が好調であり、年初来はあまり上昇していないものの、ここ数年で大きく成長しています。そのことからインド株自体に注目している方も多いでしょう。

また、インフラ関連だけでなく、消費関連にも注目が集まっています。経済が成長すると内需が強まり、消費が伸びる傾向にあります。そのため、消費をテーマにしたファンドは注目を集めています。

このファンドは、グローバル企業というよりも、インド国内の消費に焦点を当てて企業を選定しています。インドの企業を調べることがなかなか難しい中、適切な企業選定ができるのであれば、良いパフォーマンスが実現できるでしょう。

また、経済成長率が高いインドでは、若年層を有する人口動態、所得の増加、急速な都市化が進んでいるため、消費がプラスになると想定されています。ですから、消費関連銘柄は強いと考えられます。

チェックポイント

今回のチェックポイントです。

- インド内需関連銘柄のポテンシャルとパフォーマンスは?

- 長期で安定的なパフォーマンスを実現できるか?

- インデックスファンドや他のアクティブファンドとの比較

の3つになります。

簡易パフォーマンスです。10年間で16.99%、5年間で21%、昨年1年間では44%と、大きな成長を遂げています。また、同じカテゴリーに比べてもオーバーパフォームしていることから、インド関連の中で高いパフォーマンスが実現できることが分かります。

標準偏差に関しては、年間の動きが同カテゴリーとほぼ変わりません。リスクをある程度コントロールしていることが、今回注目すべきポイントの1つと言えるでしょう。

投資戦略

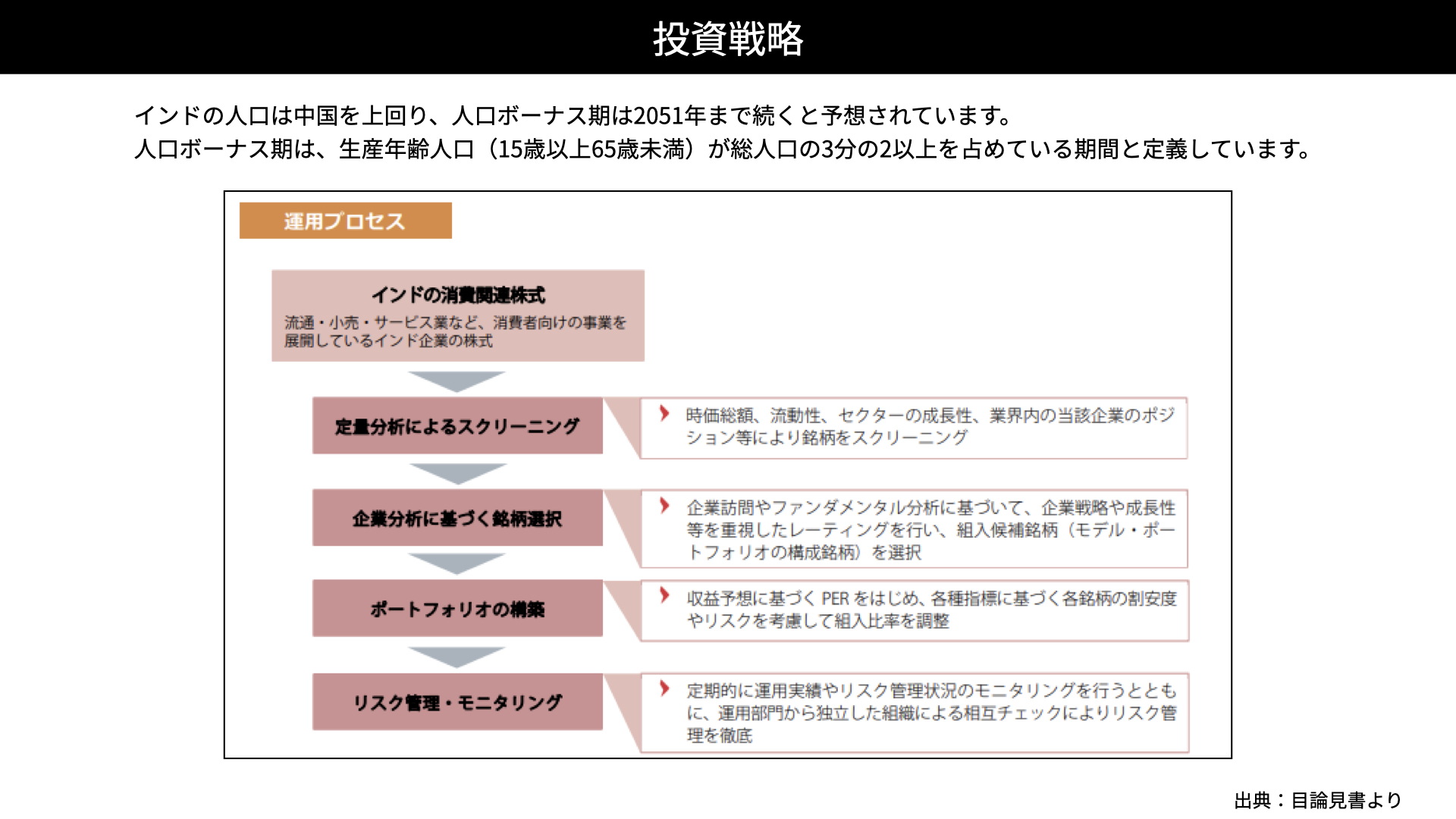

投資戦略を見てみましょう。インドの人口は中国を上回り、人口ボーナス期は2051年まで続くと予想されています。

人口ボーナス期とは、生産年齢人口(15歳~65歳)が総人口の3分の2以上を占める時期を指します。この期間は内需が大きく伸び、消費とインフラが強くなるため、このファンドは消費関連銘柄を選んでいます。消費関連銘柄のみにフォーカスを当て、定量分析、企業個別分析、ポートフォリオにおける相関関係を踏まえたうえで運用を行っています。このことから、非常に成長力が期待できます。

銘柄戦略

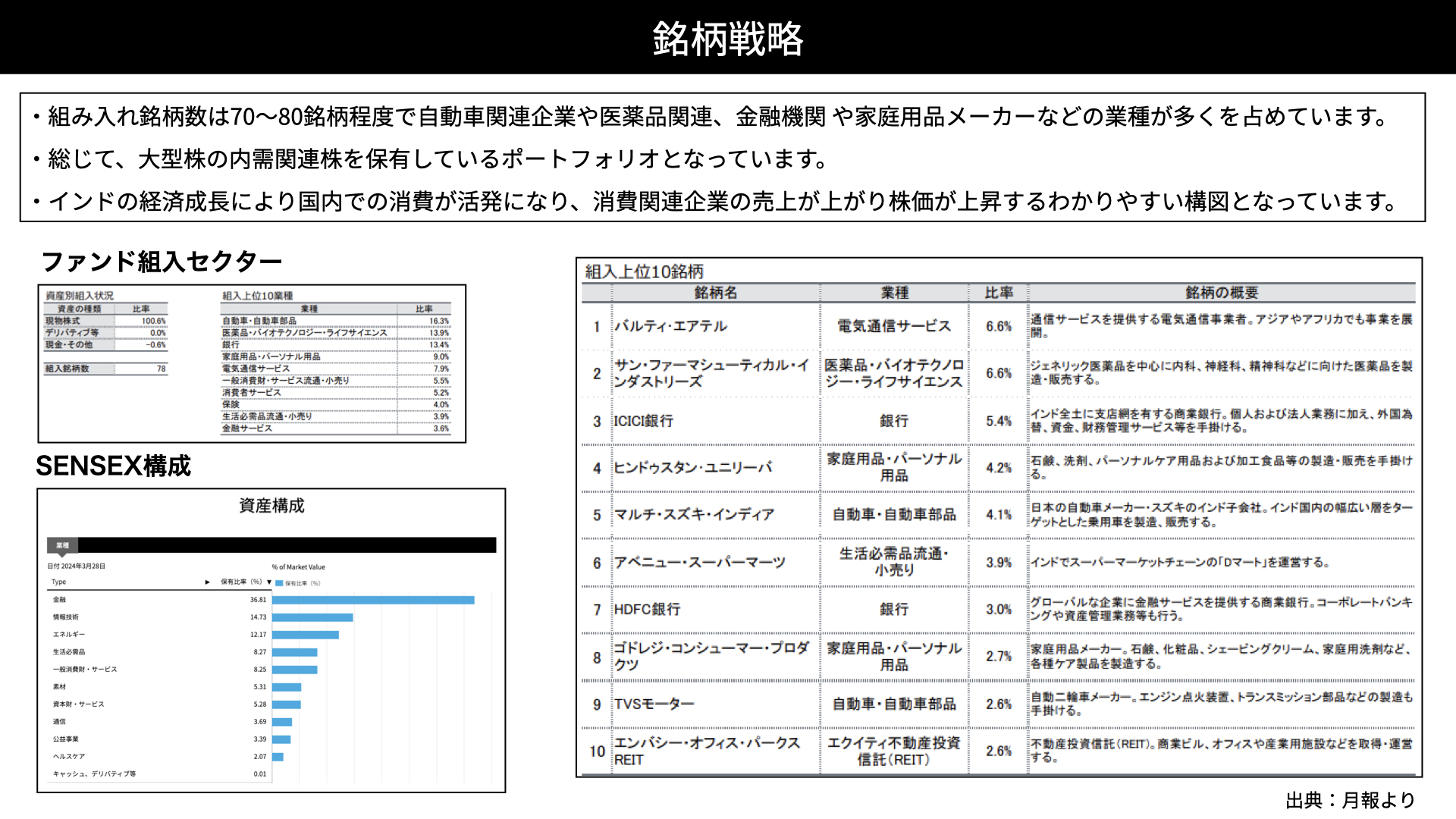

具体的な銘柄選定です。組み入れ銘柄数は70~80と、インドのSENSEXよりも多くの銘柄が入っています。

SENSEXというベンチマークは、金融株が中心で、次に情報技術が続いています。対して、このファンドは自動車、医薬品、銀行などの割合が多くなっています。内需関連を多く組み込んでいることがわかりました。

また、大型株の割合が多くなっています。右側をご覧ください。日本ではあまり知られていませんが、現地ではよく知られる内需に強い企業がピックアップされています。

金融や情報技術セクターが注目されがちですが、このファンドは自動車関連など他のセクターの銘柄をしっかりと選定しています。では、実際のパフォーマンスはどうでしょうか。

ファンド・パフォーマンス

パフォーマンス

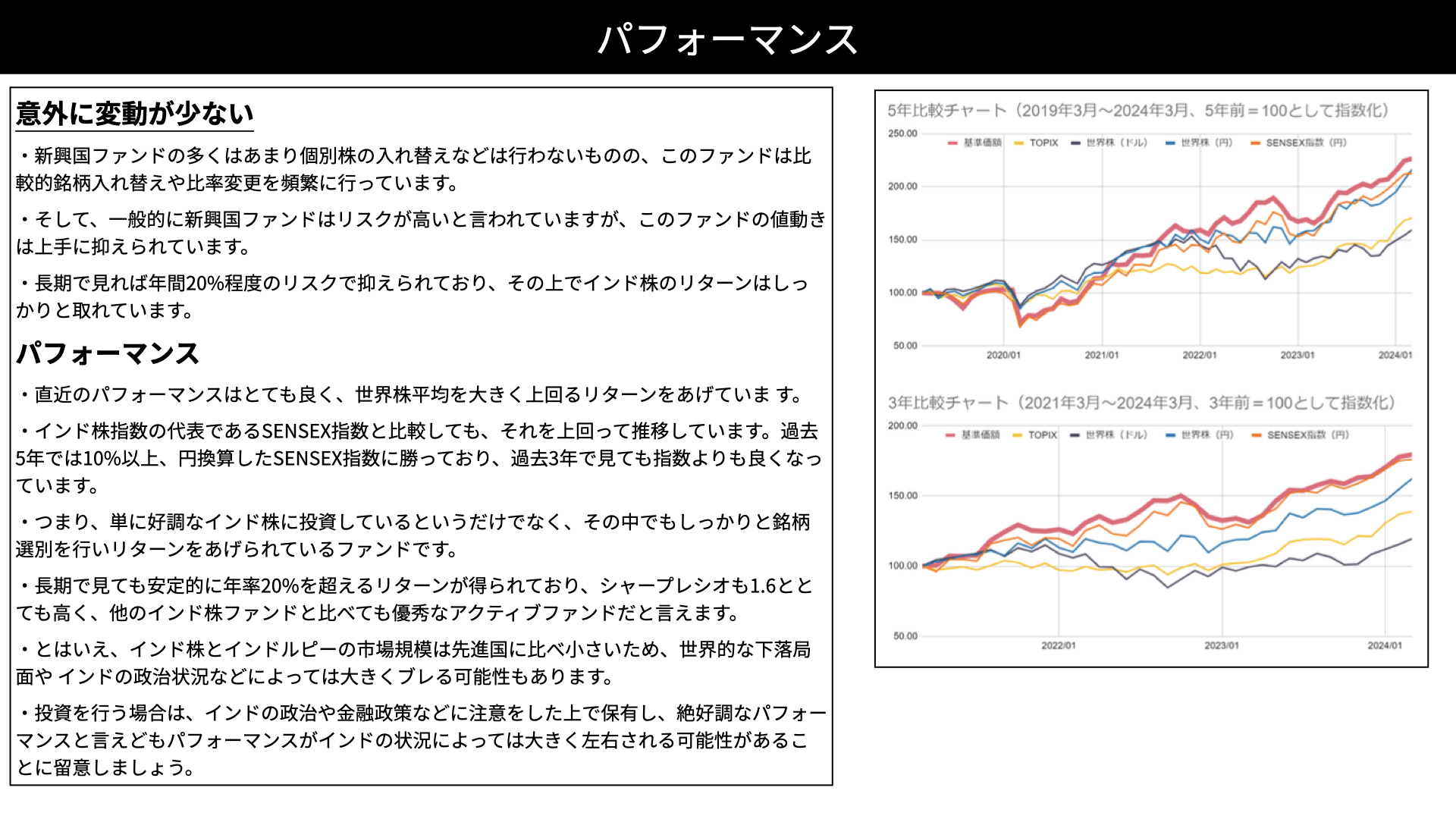

意外に変動率が低いことは、1つの投資判断指標となるでしょう。新興国ファンドは一般に売買手数料が高いことに加え、個別銘柄の入れ替えは頻繁に行わないことが多いです。ただ、このファンドは比較的組み入れの変更、比率の調整を行っています。

また、一般的に新興国ファンドはリスクが高い、年間の値動きが大きいと言われています。ですが、このファンドの値動きは上手に抑えられています。

長期的で見ると、年間で約20%のリスクに抑えられているのに対し、他のファンドは25%~27%の変動となっています。リスクは抑えつつ、インド株のリターンがしっかりと取れていることがわかります。頻繁に銘柄の入れ替えを行いながらリスクをコントロールしていると言えます。

パフォーマンスを見ていきましょう。直近のパフォーマンスは非常に良好です。赤で示した基準価格はSENSEXの円建て価格を上回っていますし、青の世界株も上回っています。大きなリターンを挙げていることが想像できます。

インド株の代表的な指数であるSENSEXと比較しても、それを上回る推移をしています。過去5年間では10%を超えていますし、過去3年でも指数より良くなっています。コンスタントにSENSEXよりもいいことがわかりました。

つまり、好調なインド株にただ投資するだけでなく、適切な銘柄選定が行われ、リターンが上がっているのです。

長期で見ても、安定して20%を超えるリターンが得られています。シャープレシオも1.6と、非常に高い運用効率を持つ優秀なアクティブファンドです。

消費関連を選定していること、リスクを抑制していることから、ファンドとしては非常に優秀です。

今後の見通しです。インド株やインドルピーは、市場規模が先進国に比べて小さくなっています。10年後には状況が変わる可能性もありますが、市場全体が小さいことから、世界的な下落、インドの政治状況の変化によって予測できない変動が起こり得ます。

投資を行う場合は、インドの政治や金融政策に注目し、インドの状況変化によってパフォーマンスが変わり得ることを理解したうえで、投資の割合をしっかりコントロールしていただければと思います。

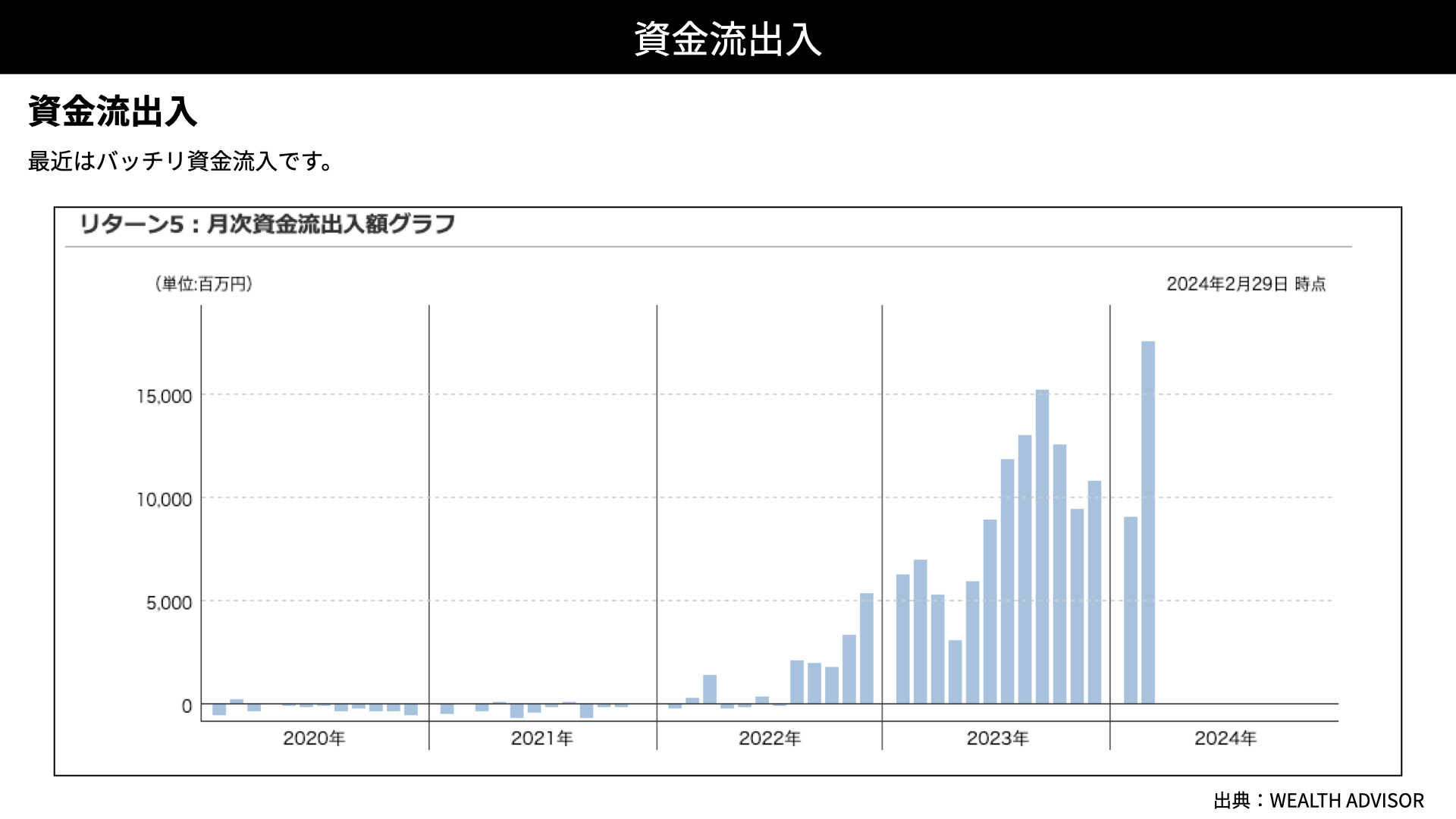

資金流出入

資金の流入が非常に大きくなっており、人気のある投資信託だとわかります。

評価

評価は4つ星です。運用のアルファが非常に高いアクティブファンドと言えるでしょう。人口ボーナス期にある消費関連銘柄は、確実に成長が見込めます。細かな銘柄の変更、割合の調整を行うアクティブファンドは、経済の動き、金融、政治の影響を受けつつも、長期的には高いシャープレシオの分、安定した成長が期待できます。そのため、4つ星とさせていただきました。

本日はインドに焦点を当てた投資信託を見てきました。消費は、経済成長する国では必ず伸びる分野です。特に内需企業にフォーカスしたファンドですから、個人ではアプローチしにくい領域に手が届くことが期待できます。

また、意外にリスクが低いことも分析からはわかりました。インド関連の株式には多くの選択肢がありますが、比較対象とすべきファンドだと思いますので、今後の検討の参考にしてください。

関連記事

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.18

【第2回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜信託報酬は安い方がいいという神話は誤解〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF

2024.08.11

【第1回】富裕層であれば絶対に知っておくべき投資信託の見極め方〜アクティブファンド編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF