2020年は、新型コロナウイルスという世界の誰もが予想もしなかった出来事に大きな変容を余儀なくされた1年でした。2021年以降、超保守的に資産管理を進めるために、注目すべきリスクを今後数回に分けて取り上げていきます。今回は、米国の金融政策に大きな影響を与える雇用と失業率です。

[ 目次 ]

世界各国の金融緩和が徐々に分かれはじめる1年に

2020年後半、世界中が待ちに待った新型コロナウイルスのワクチン接種が欧米でスタートしました。金融マーケットでは、もちろんポジティブに反応しましたが、株価は年末にかけて徐々にワクチンを材料視しなくなりつつあります。おそらく、ワクチンの普及という材料を相当程度織り込んでいるためだと思われます。

そんな中、これまでは「新型コロナ対策」という世界共通の課題に対して、各中央銀行による金融緩和策、各国による積極的な財政経済支援策という世界的な協調路線が継続していました。しかしながら、この対コロナワクチンの接種は、もしかすると、各国の政策に濃淡が出始めるきっかけになるのではないかと考えます。

米国の金融政策の中心は雇用と物価の安定

米国FRBとFOMCに課せられている使命をデュアルマンデートといいます。1946年の雇用法を原点に、1977年の連邦準備改革法において、「最大限の雇用(maximum employment)」と「物価安定(stable prices)」が二つの使命とが定められています。つまり、米国では、雇用を最大限にし、物価を安定させるのが使命であり、資産価値を維持する(つまり株価の維持)は使命でないということです。

2021年の米国雇用は回復するのか

では、米国の雇用は回復するのでしょうか?2020年の米国の雇用情勢は新型コロナによって深刻な被害を受け、年初から4月までに約2170万人の雇用が失われました。その後12月までに約1219万人の雇用を取り戻しましたが、未だに951万人の雇用が失われた状況が続いています。

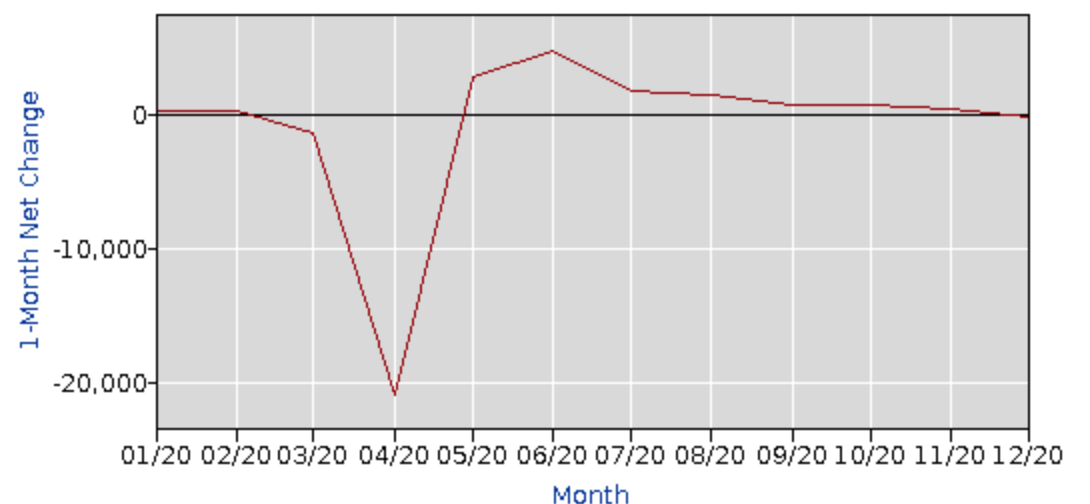

1月8日に発表になった直近の雇用統計では14万人減と新型コロナの感染再拡大が大きく影響したと考えられ、非農業部門雇用者数の月次推移のチャートを以下に付けていますが、この通り、月間の雇用の伸びは鈍化してきており、新型コロナの収束が雇用に与える影響について今後に懸念が残る状態です。

2021年の雇用は回復するのか

おそらく残念ながら、今後も当面は新型コロナの感染再拡大の影響が続くと見るほうが懸命です。そのため、今後数ヶ月雇用の伸びは鈍化し、2021年の雇用者増加数はおおよそ700万人が中間値になっており、昨年失った失業者数を取り戻すまでは回復しない見通しです。

もちろん、すでに接種が始まっている新型コロナのワクチンによる収束が見えてくれば、雇用者数の増加率は大幅に改善することが期待されています。とはいえ、失業者の内訳を細かく見ていくと、ここ半年の雇用の回復の中心は一時解雇者の減少によるものです。一方、正規雇用者に失業は370万人と引き続き高水準です。そのため、今年の雇用が改善する余地は縮小しているといえ、この景況感で正規雇用市場が急激に回復するとは考えにくく、今後はさらに改善ペースは鈍化傾向が続く見込みが高そうです。

資産下落のリスクは無いのか?

いつかは現在の資産価値上昇のトレンドに変化が出てくることへの注意が必要です。現時点では、米国の個人消費支出は安定していますが、これは政府のコロナ対策の経済支援策による所得補填で可処分所得が増えていることが背景とえいます。

2020年の新型コロナ感染拡大後、個人の可処分所得の積み上がりにより個人消費は底堅い推移してきましたが、その積み上がりは徐々に減ってきましたが、おそらく、2021年1月20日のバイデン大統領就任で積極的な追加の所得補填が行われれ、再び所得補填で再度増加すると思われます。

しかし、いつまでも政府の補填を無限に続けることは不可能といえます。また、積極的な財政出動の反動として金利が上昇するなどの悪影響がいずれか出てくる可能性があります。

その際は、雇用回復を実現と物価の安定という2つの使命を両立することが難しくなり、それを見越して金融相場が大きく変動する可能性があります。そのため、今年は米国の雇用が順調に回復するか例年以上に注目を集めそうです。

まとめ

資産運用の世界において、残念ながらアセットの将来の価格を予測することはとても困難です。私たちが知りうることは、アセット(各資産)のリターンに関する類似性とリスクについてです。過去に似たようなリターンを持つアセットは将来も似たようなリターンを持つ傾向にあり、リスクについても同等のことが言えます。

現在のような金融緩和策、財政政策下において、資産価値が上昇することは過去の類似性も今年は堅調に推移する可能性が高いといえます。一方で、このような経済環境では、雇用の回復の難しさ、金利上昇リスク、信用リスクの台頭、財政リスクなどが同席していることで、相場が急変して思わぬ損失を被るリスクがあることもリスクの類似性として理解しておく必要があります。

このような状況で資産を守り抜くには、短期的目線ではなく、中長期の目線で正しいアセットアロケーションを行うこと、つまり、安全資産の比率を一定割合維持することが絶対鉄則です。このような金融相場における資産価値上昇局面ではアロケーションこそ最も重要だと断言してよいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.07.05

【日本株・ドル円 週間見通し】日経平均は再び4万円へ?通商協議と選挙リスクが左右する今週の焦点 【7月5日号:7月7日〜7月11日】

先週(6月30日〜7月4日)の日経平均株価は反落し、週末は3万9810.88円と前週末比で339.91円安...

- 資産運⽤サポート

- 金融

- 投資

2025.07.04

米雇用統計後の日経平均に変化!上昇期待と上値の重さが交錯する理由とは

[ 目次 ]1 強い雇用統計が米株式市場を押し上げ2 日経平均は一時4万円台回復も上値の重さ露呈...

- 資産運⽤サポート

- 金融

- 投資