株式市場が大きく下落し始めたらどうしますか。損失回避のため、株式投資をやめたいと思う人も多いかと思います。

ところで、賢明なる資産家と呼ばれる人たちは、トレーディング(短期売買)は行わず、インベストメント(長期投資)を行うことが特徴といえますが、特に、保有資産の70%程度のコア資産(コア・アセット)については、長期でポートフォリオ資産運用を行う傾向が強いといえます。

そのコア資産の中でも大きな成長エンジンを担うのはやはり株式になりますが、株式は特徴として値動きが激しいことはみなさんもご存知の通りです。では、賢明なる資産管理では、相場が大きく下落する(10%以上)局面では、すべてのポートフォリオを売却して現金化することで恐怖を回避することを行っているのでしょうか。

[ 目次 ]

株式の売却は別のリスクを抱える

下落の恐怖や損失を回避するために、相場の急変や危機に直面したと感じたときは株式をすべて売却される投資家もいるかと思います。また、株価が下落するとすぐに手放したくなる気持ちもとても良く理解できます。

すぐに手放すことのマイナス面

しかし、冷静に過去の実例を確認していくとある事実が判明します。今回は、全世界株式で分析してみます。例えば、2000年から2020年の20年間で、年間の最大下落率が10%以内であった年は、なんと4回しかありません。一方、その他の16年は、年間で必ず10%を超える株価の下落を起こしてるという事実があります。このように、株式投資においては大きな下落は「普通のこと」と言えそうです。

しかし、それに堪えて全世界株に2000年から投継続して20年間投資を継続した場合、資産が約3.2倍に成長した事実があります。このような事実を踏まえ賢明な資産管理では、下落局面でもコア資産はほぼ売却することはなく保持することが鉄則とされています。

目先の変動だけで判断することのリスク

さらに、ポートフォリオを保持する合理性について考えてみます。最近では、誰でもが簡単に情報を手に入れることができるようなったことで、株式市場に悪い影響を与えるニュースを耳にして焦って売却を行うことが多くなったのではないかと思います。しかし、資産形成を確実に実現するには投資を長期目線で行うことがいくことが不可欠と言えます。それは、なぜでしょうか。

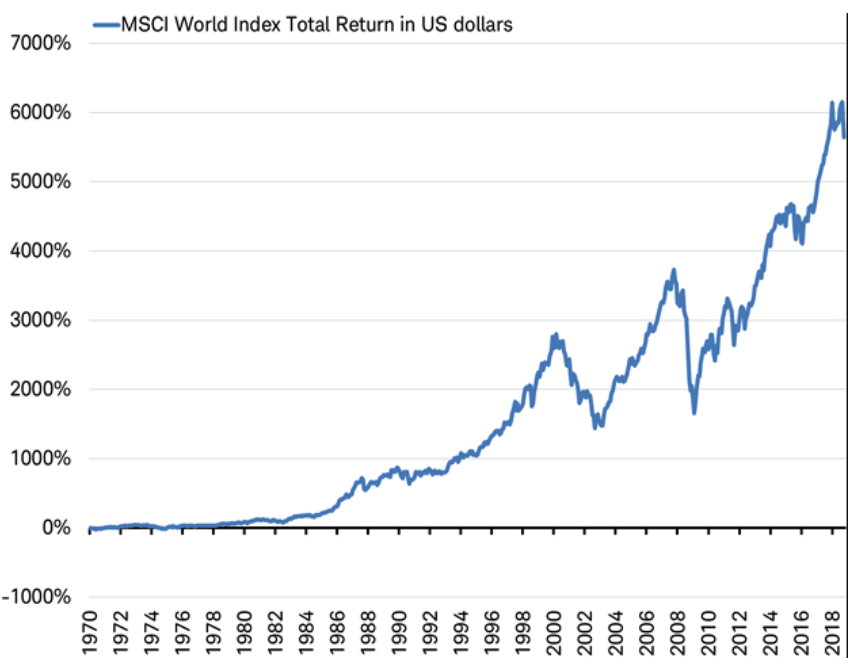

こちらのチャートは、全世界株式のトータルリターンを表したものです。このチャートからわかることは、トータルの上昇局面は、トータルの下落局面に対してその期間がとても長く約6.5倍程度もあることです、しかも、上昇局面でのリターンは約300%、一方、下落局面でのマイナスは約30%にとどまっていることにも注目が必要です。

つまり、下落局面での損失を回避するために株式を現金化することは、その後、再購入のタイミングを図っている間に株価が大きく上昇する機会損失が生じる可能性がとても高いといえます。これが、投資におけるタイミングを図ることの難しさの背景です。

相場の底値を判断する難しさ

マーケット・タイミング

マーケット・タイミングを図る(底値で買い、高値で売る)ことの難しさについては、バートン・キルマール氏が名著「ウォール街のランダム・ウォーク」の中で伝えています。

「1970年以降、ファンドマネージャーたちは、ほとんどの相場サイクルで現金の配分のタイミングを間違ってきた。彼らが相場の行方に懸念を抱いていた時と市場が底値圏であった時期がほぼ完全に一致している。」としています。つまり、プロのファンドマネージャーでもマーケットのタイミングを図ることは難しいといえます。

下落時の対処法

このように下落時における対処法はとても難しことがお分かりいただけたかと思います。では、下落時の賢明な対処法はというと、下落時に狼狽して売却しなくて良い、日頃から「安全性の高いポートフォリオの一部として株式を保有すること」です。

株式の下落時には、その他の資産が値上がりするような関係の資産(逆相関)を保有することでコア資産全体の資産価値を保持できれば、株式を売却を行うことなく長期保有できることができます。それにより、確実に上昇局面へ乗り遅れないことが投資が可能になります。

つまり、下落の前に「自分に適したポートフォリオ」を構築しておくことが、大きな資産を築くコツだといえます。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- ファミリーオフィスの資産管理

- ファミリーオフィスの資産運用

2025.02.01

変動リスクを取るべき時代のポートフォリオ戦略

2025年に入り、金貨価格が史上最高値を更新し、米国株式指数も過去最高水準に迫っています。...

- ファミリーオフィスの資産運用

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF