最近、米国市場のボラティリティが上がっています。2022年は、株価がどう動いていくのか。2021年10月時点でプロの投資家たちが出している金利・EPSの見通しから、どのような見通しが出てくるか分析します。

[ 目次 ]

プロ投資家の2022年金利見通し

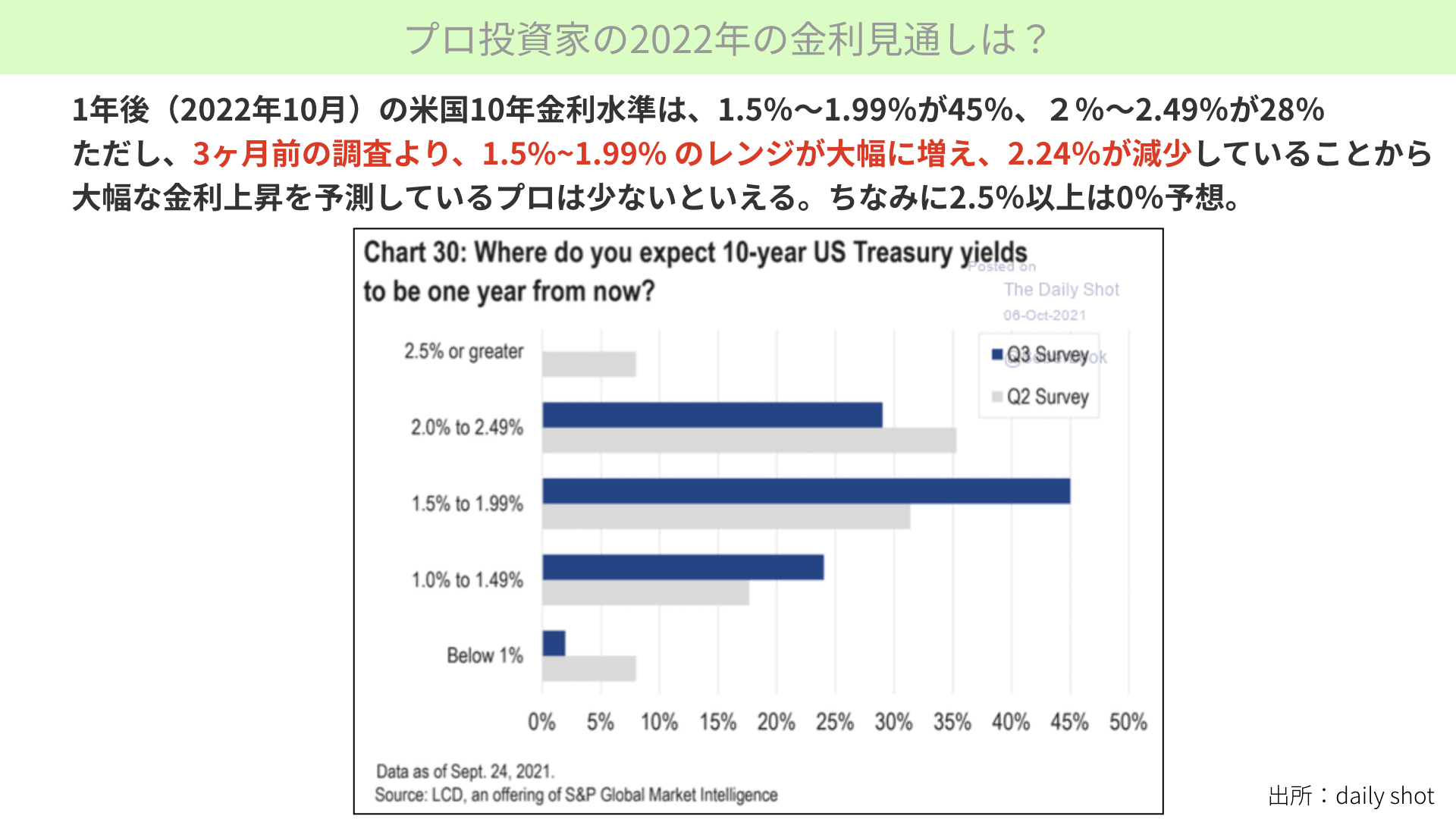

まず、機関投資家から集めた、2022年10月の米国10年金利見通しを確認します。基本的には1.5~1.99%。今から0.5%上昇した範囲内で収まるとの見通しが約45%となっています。これは、先月(グレーの棒グラフ)と比較すると15%の増加です。

2.0~2.49%とする予測は、3カ月前から比べると減っています。ですから、中心値が1.5~1.99%の範囲内に収まると、機関投資家は考えていることが分かります。急激な金利上昇を今のところ見込んでいないと言えるでしょう。

実質金利の見通し

今の条件を踏まえ、実質金利はどうかを次に確認します。実質金利が上がれば株価にマイナスの影響がありますから、これは非常に重要です。

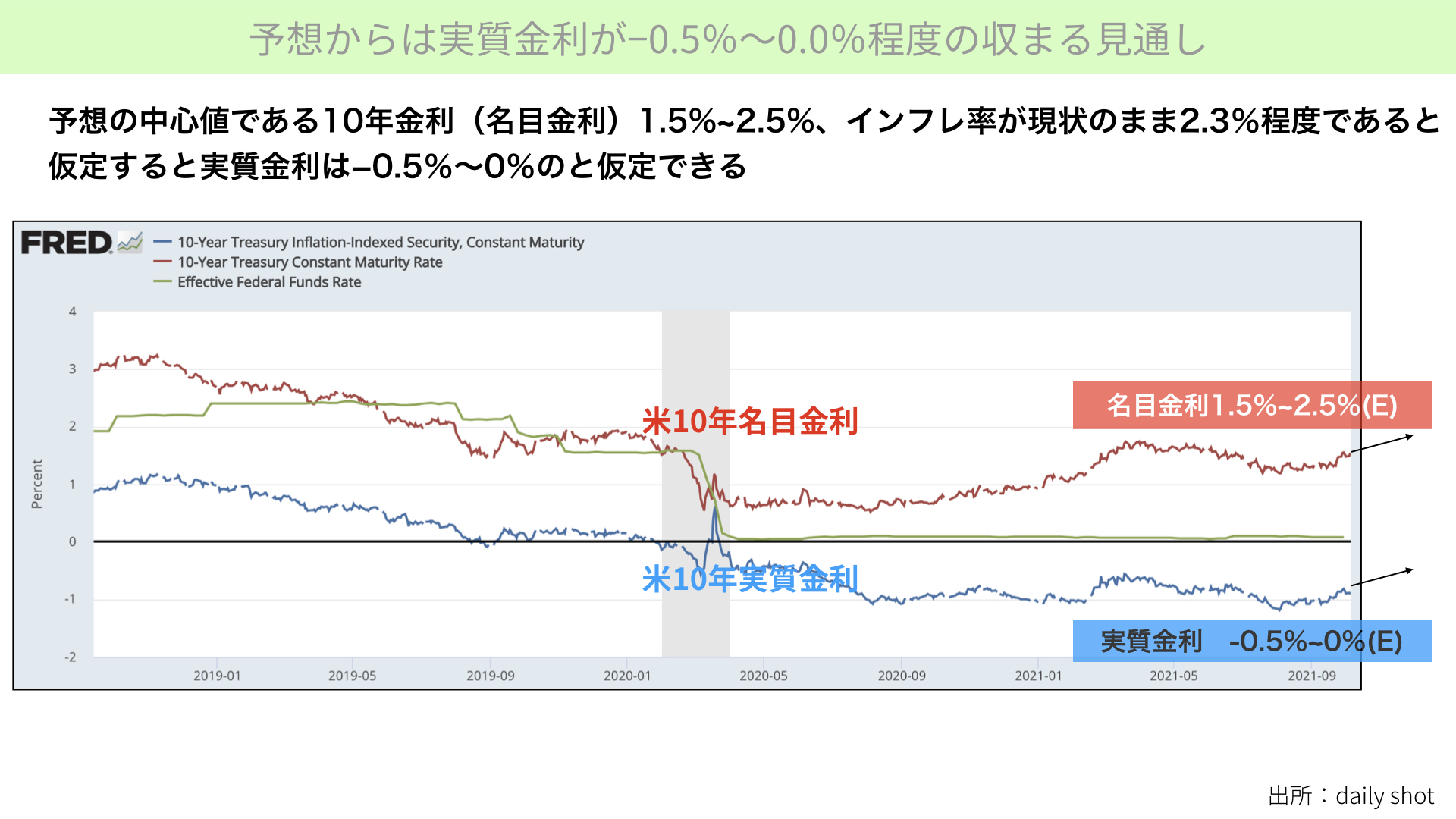

青線が実質金利。赤線が名目金利です。今の名目金利は約1.5%。そこから1.5~1.99%、もしくは2.0~2.49%まで上がると予想されていることを先ほど確認しました。

その場合、よほどインフレ率が上がらない限りは、実質金利も上昇すると想定されます。名目金利が上がり、インフレ率が一定の場合、実質金利は-0.5~0%近くに回復する。これがプロ投資家の予想から確認できます。

S&P500PERへの影響

それを踏まえ、実質金利の上昇がS&P500のPERにどのぐらいインパクトを与えるのか、確認しましょう。

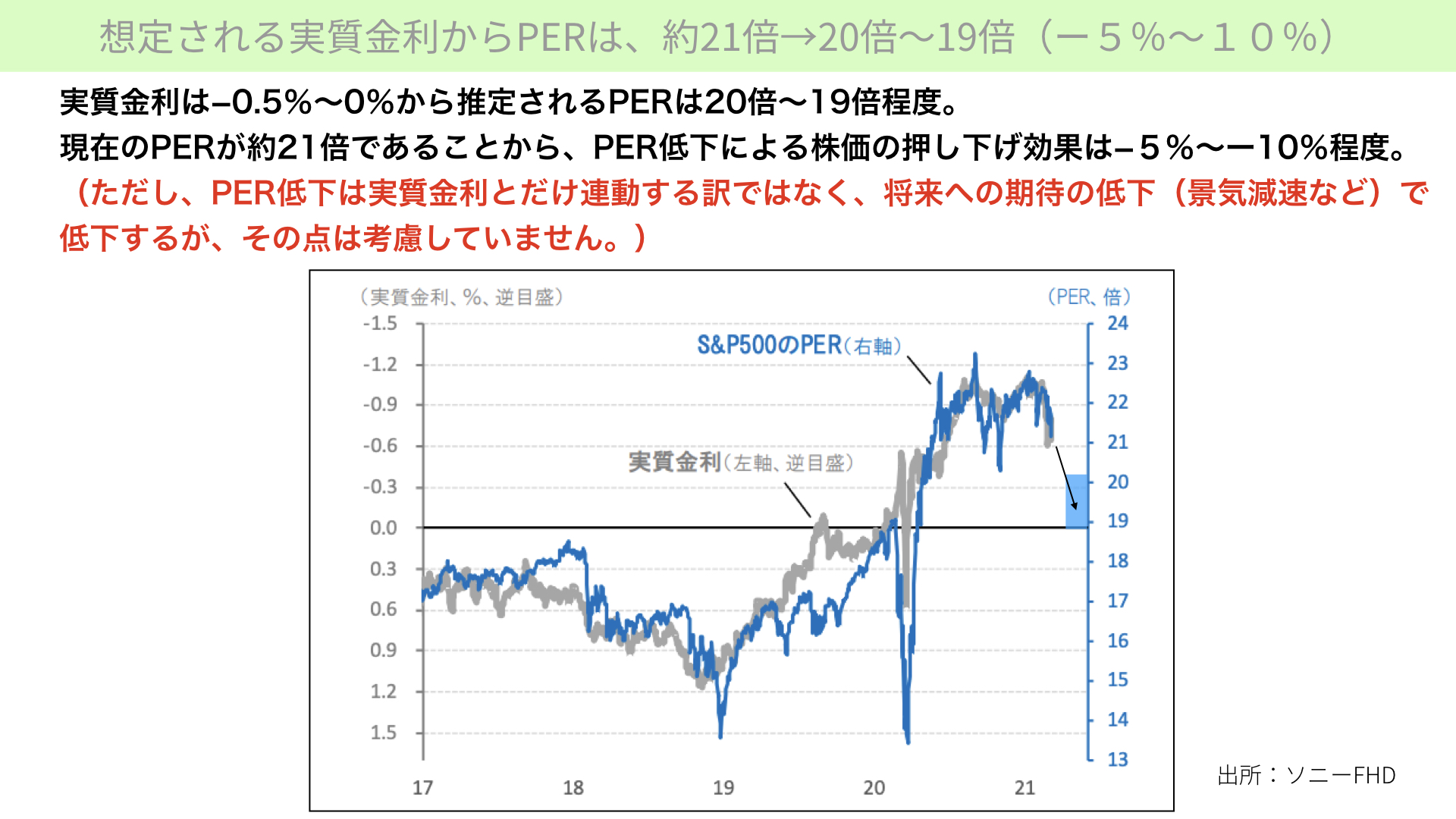

こちらはソニーフィナンシャルの資料から頂いたものです。現在、S&P500のPERは約21倍ですから、一株当たり利益×PER21倍=現在の株価となります。実質金利とS&P500のPERは非常に連動性が高いと、以前からお伝えしてきました。

先ほどのように、実質金利が今の-0.8%から0%に近づくとした場合、今のPERは約19~20倍で収まるでしょう。その場合、PERの低下が株価に与えるマイナスのインパクトは約-5.0~-10%と想定されています。

ここまでのまとめ

プロの機関投資家の2021年10月金利予想値は、1.5~1.99%が中心値。次に多いのが2.0~2.49%ですから、恐らく1.5~2.5%の範囲に収まるだろうと思われています。そこから考えると、実質金利は今の-0.8%から-0.5%~0%まで上昇することになります。

結果としてPERは今の21倍から19~20倍まで低下。株価に対する影響は-5.0~-10%ぐらいということが、金利動向から分かります。

S&P500のEPS成長率予想(2021年10月時点)

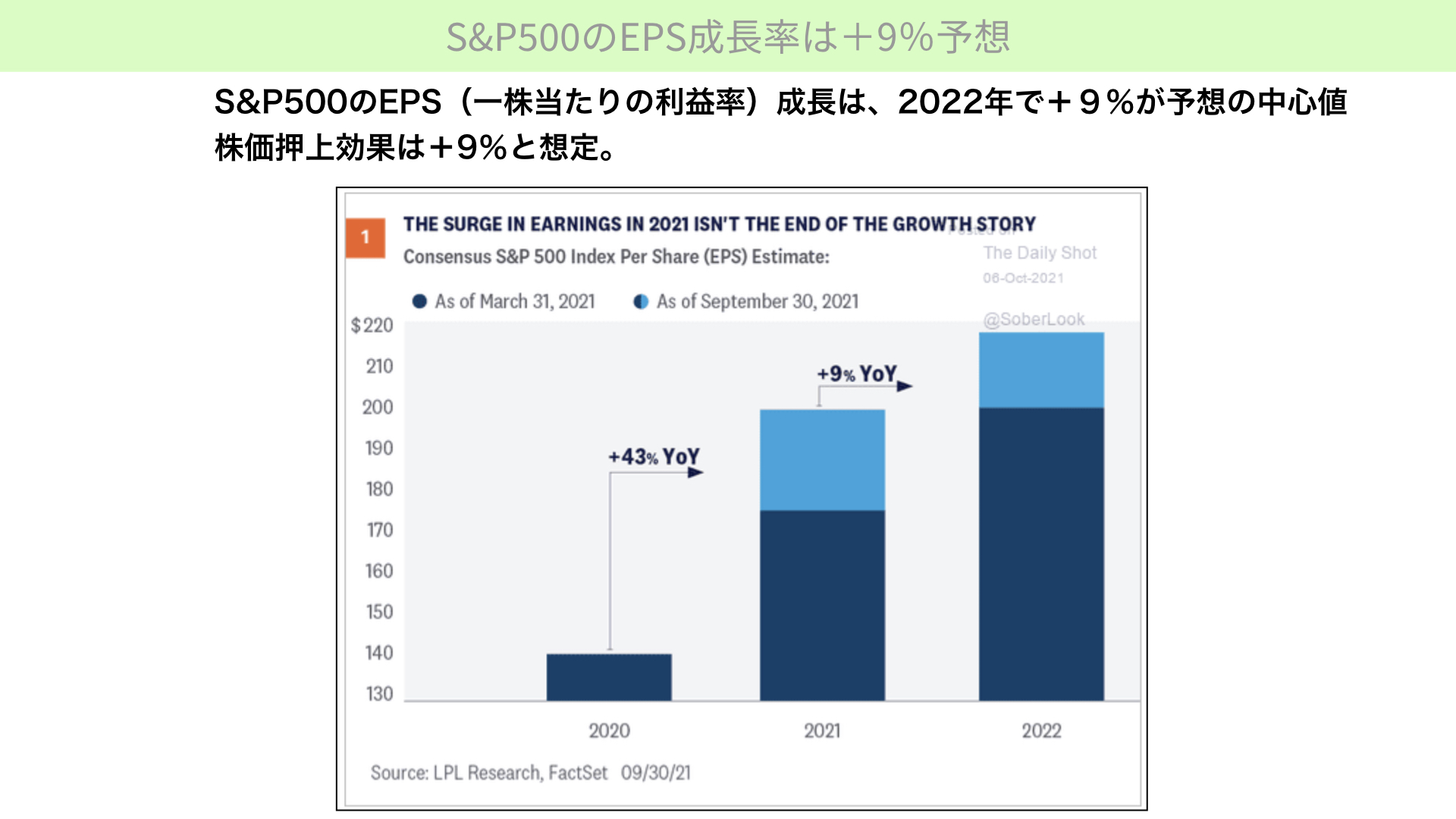

次に、プロにアンケートを取った株価EPS見通しを確認しましょう。

今年は前年対比43%と、一株当たり利益が大きく上昇しています。2022年は約9%を見越しているとのことです。ゴールドマン・サックス、モルガンスタンレーを含めた大手の金融機関が10%前後を見越していることから、これはコンセンサスだと考えられます。

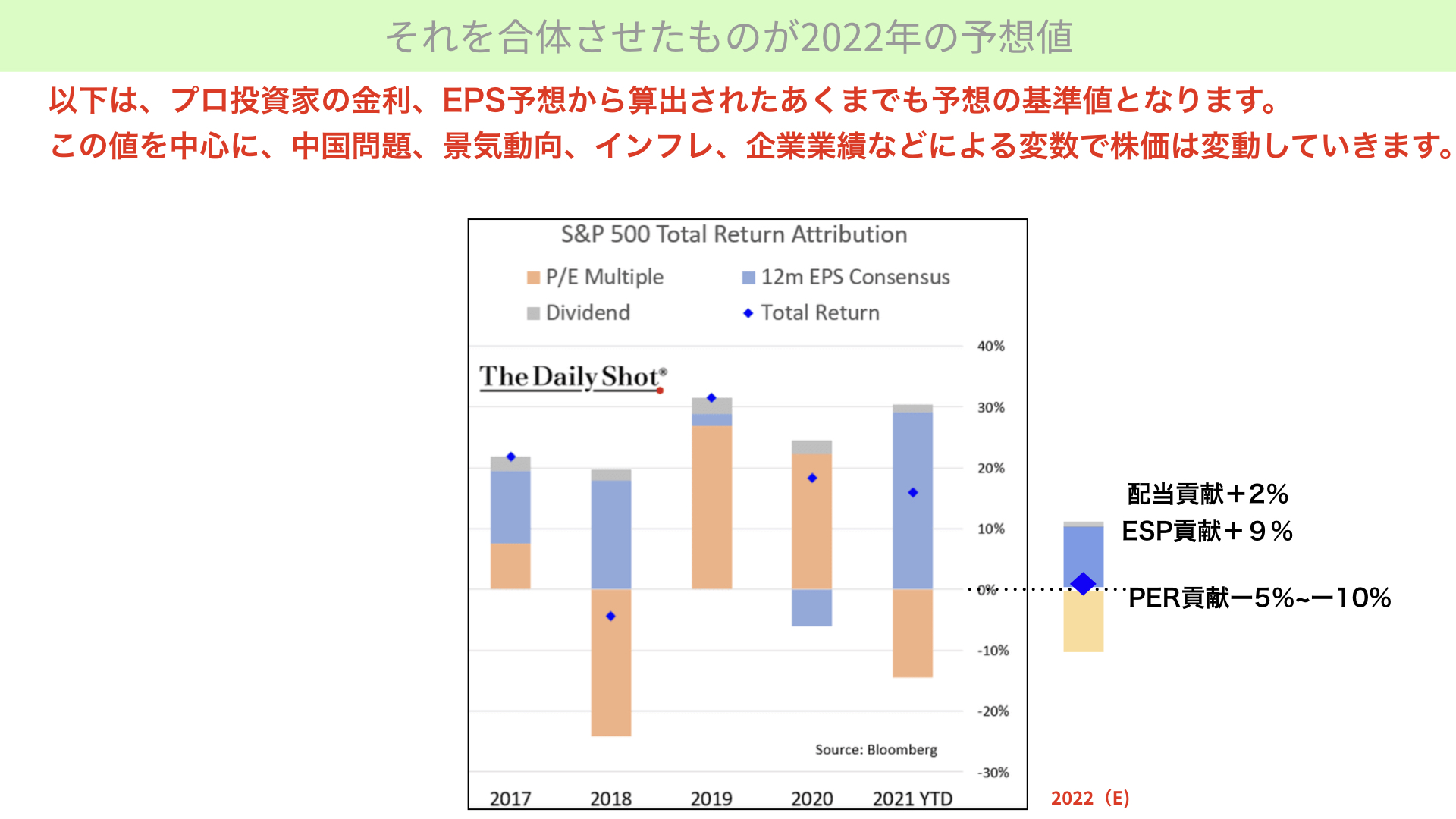

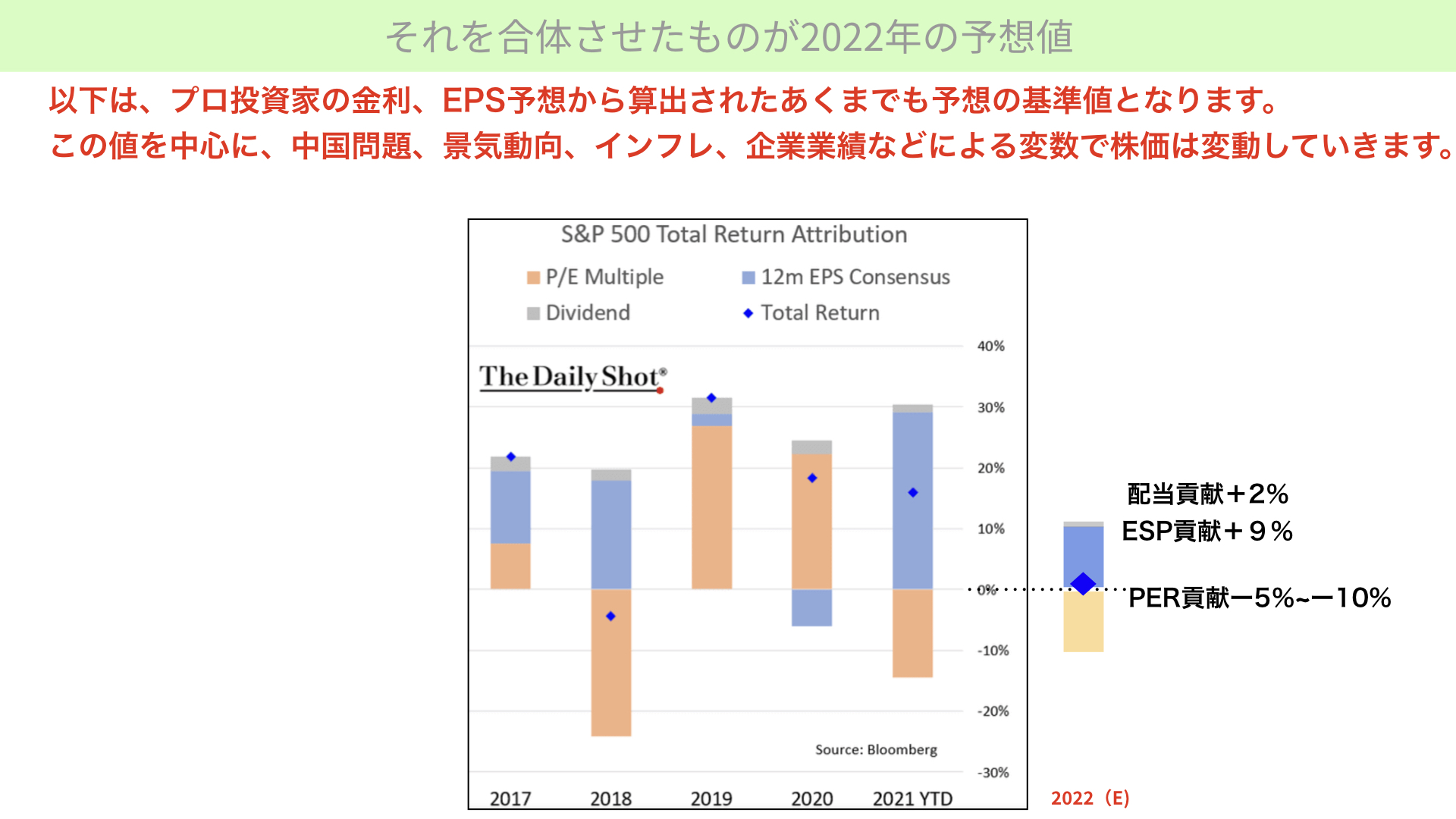

S&P500の Total Returnに対するEPS、PER、配当の各貢献度合い

こちらはS&P500 Total Returnの貢献度合いです。2017~2021年現在までを取っています。

配当貢献(グレー)+EPS貢献(青)+PER貢献(オレンジ)=Total Return(青い菱形)です。例えば、2021年で見ると、青菱形が約18%となっています。

背景としては、EPS上昇率が約28%、配当が約2%、PERが24倍から21倍まで下がったため、PER貢献は-13%程度のインパクトになったことがあります。2%(配当貢献)+28%(EPS貢献)-13%(PER貢献)=17%(Total Return)と、表したものとなります。

2017年、2019年、2020年はPERの上昇が株価に貢献しました。一方、2018年、2021年はPER低下が見られています。金利が上昇するとPERは低下します。2021年も金利が上昇していることから、PERも下がると予想されています。

S&P500 Total Return貢献度合い 2022年予想値

一方、先ほどお伝えした通り、2021年も9%近くのEPS上昇が見込めるとのことでした。ここまでの話をすべて合算したものが、右側に書かれた2022年予想です。

金利上昇に伴い、PER貢献が-5.0~-10%程度になるでしょう。一方、EPS貢献は+9%程度、配当は今年同様+2%。約1~5%のプラスに収まる低調なリターンになり得ると考えられます。これは、プロ機関投資家による長期金利見通しとEPS成長率の見通しから割り出されたものです。

ここに各社予想を加えながら、来年の予想が今後どんどん出てくると思われます。ただ、おおよそ来年のリターンは低くなるというのがコンセンサスになりつつある状況です。

終わりに

今後、EPSの上昇に対してマイナスの影響を与えてくることがあれば、当然ながら来年の見通しはマイナスとなります。一方、中国経済が思ったほど鈍化せず、米国経済も回復してくれば、EPSの上昇率が来年見通しを明るくし、株価にプラスになることも十分考えられます。

一方、インフレファイトのために長期金利がグッ上がれば、PERのマイナス貢献は大きくなり、株価もマイナス圏に沈む可能性があります。

王道ではありますが、来年以降もインフレ動向、金利動向、企業業績が期待値の中心となります。それを踏まえ、その期待値から上振れするか、下振れするのかが株価に大きなインパクトを与えます。

マーケットが大きく動き不安に駆られたり、着にチャンスだと考えたりする方もいるでしょう。冷静に考えれば、来年はリターンが低い可能性がありますから、慎重に引き付けて買う、リスクをしっかり管理することが大事かと思います。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル