コロナ蔓延の影響により惨劇とも言える目先の経済指標の悪化などに気持ちが奪われがちですが、一方でデジタル化は影響を受けるどころかますます加速しています。これからの経済と景気をけん引役を担うデジタル化。その拡大を数字で追ってみましょう。

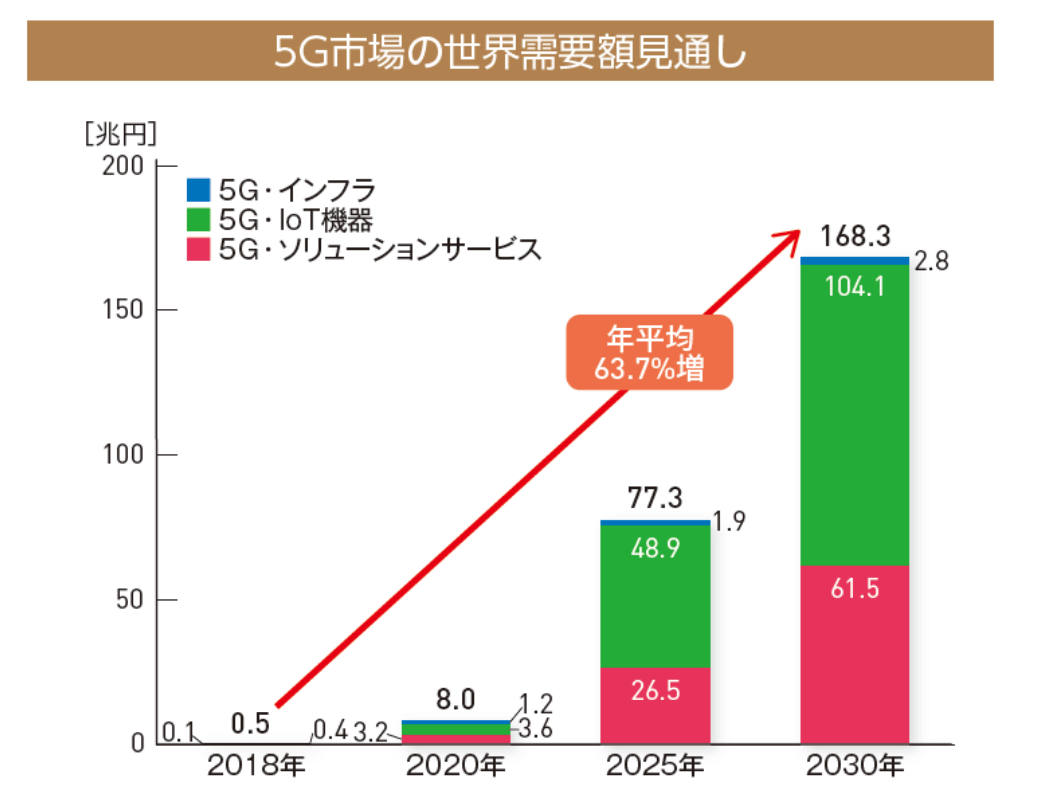

一般社団法人電子情報技術産業協会(JEITA)が発表した「5Gの世界需要額見通し」によると、今後5G市場の世界需要額は年平均63.7%増で成長し、2030 年には 168.3 兆円と、2018 年と比べると約300倍に拡大する見通しだそうです。(前述レポートより引用)

Iot機器とは、スマートフォン、タブレット、PC、自動運転、ドローンなどのことです。

また、ソリューションサービスとは、ソフトウェア開発やSI開発(システムインテグレーション開発:経済活動や企業運営にはさまざまな課題が存在しており、IT技術を活用し解決するシステム)などをいいます。

拡大する5G市場

さて、当レポートではすさまじい5G市場の拡大を数字として実感することが出来るわけですが、実は2019年12月18日に発表されたものです。つまり、コロナウイルスが蔓延する前に予測された数字であり、コロナウイルスの影響は加味されていません。コロナ後の世界の変化に関しては、数多くのレポートや調査が発表されていますが、企業が企業活動再開後に取り組むことは、テレワークの導入、コミュニケ−ションツールの導入、ネットワークインフラの増強、社内文書の電子化、デジタル人事制度導入などデジタル化に向けた取り組みが中心になると予測されています。

このようなことから、間違いなくデジタル化が加速するわけですが、その恩恵を受ける産業はどこなのでしょうか。

IoT機器の主な需要先は、コネクテッドカーの普及によりIoT化の進展が見込まれる「自動車・輸送機器」、デジタルヘルスケアの市場が拡大している「医療」、スマート工場やスマートシティが拡大する「産業用途(工場、インフラ、物流)」などの分野が予測されています。

一方で、ソリューションサービスでは、今回、非接触により需要の高まりが期待される流通・物流、また、製造や金融なども需要を牽引すると予測されています。

このような需要先のどこに注目すればいいのでしょうか。

5Gの導入により業績の成長性、営業利益の成長性が逓増する、売上営業利益率が上昇するなどの変化が生じてきます。その変化が企業価値の向上につながり株価が上昇するきっかけになります。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.06.25

【米国株見通し】原油高で米国株は下がるのか?最新の地政学リスクを徹底分析!【2025/6/23】

本日のテーマは、『米国株見通し 原油高は米国株の追い風か逆風か?』です。 先週末、アメリ...

- 資産運⽤サポート

- 金融

- 投資

2025.06.22

堅調な金、その背景は? 中銀の買いに注目

[ 目次 ]1 FRBのタカ派姿勢とドル高で短期的には調整も2 リスク回避姿勢と地政学的リスクが金...

- 資産運⽤サポート

- 金融

- 投資