今週に入り、米10年名目金利が大幅に上昇、4.2%を超えてきました。それに伴って、米10年実質金利も上昇しています。こちらが上昇を続けるようであれば、今後アメリカの株式市場には、マイナスの影響があると考えられます。

加えて、実質金利の上昇に伴い、アメリカのドルインデックスも上昇するような兆候が見られています。ドル高と実質金利の上昇が、今置かれている株式市場において、どういった影響を与えるのかを簡単に見ていきたいと思います。ぜひ最後までご覧ください。

[ 目次 ]

金利上昇の背景

米10年実質金利が上昇中

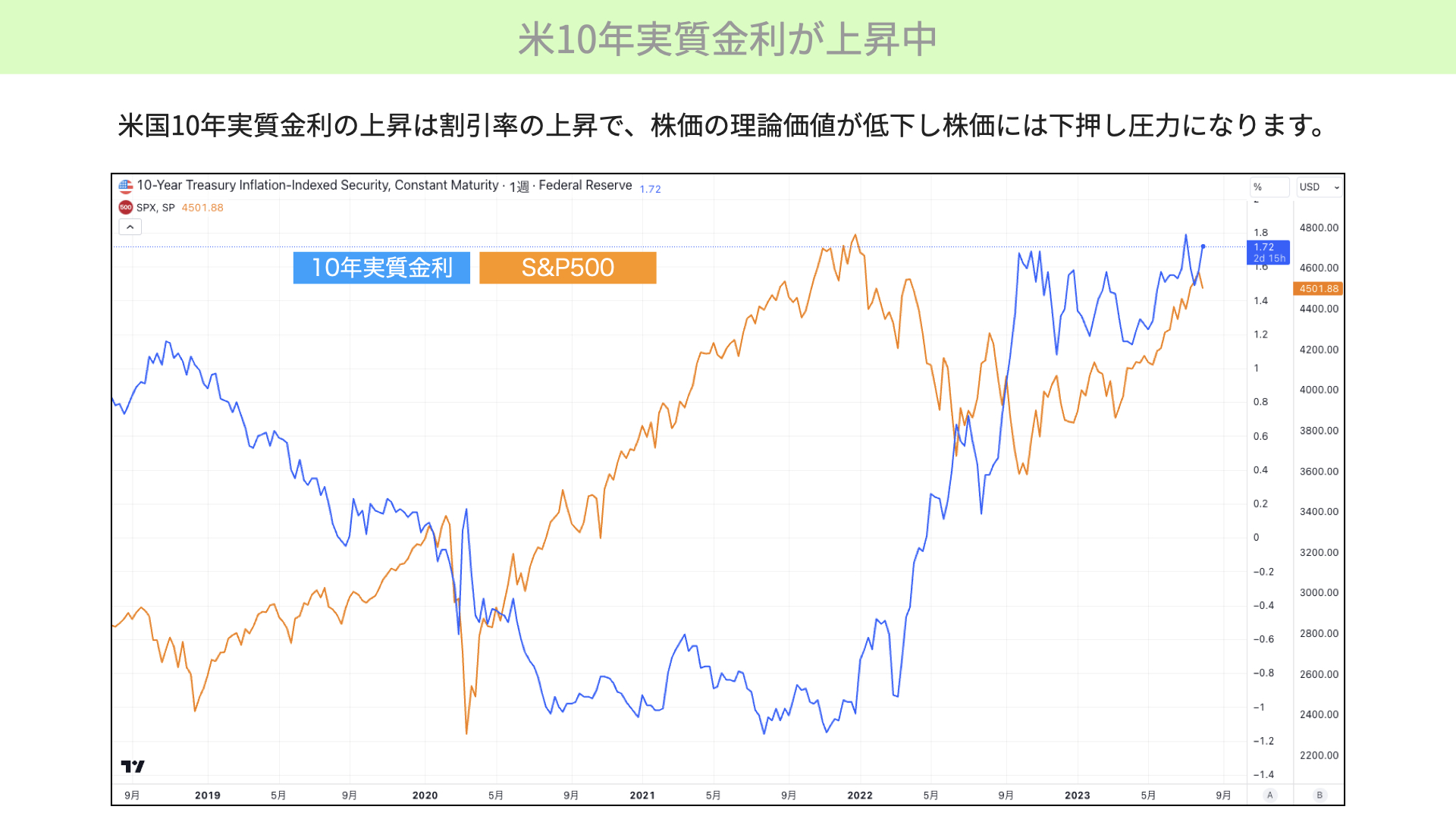

こちらをご覧ください。S&P500が黄色いチャート、米10年実質金利が青いチャートです。実質金利は1.72%で今年の高値近辺です。今後も米10年の実質金利が上昇すると、株価を算定する割引率の上昇となるため株価の理論価値が低下することで、本来であれば株価が下落します。

実質金利が高くなればS&P500が低くなる傾向が、昨年の末頃までは見られていました。ただ今年に入り、実質金利が上昇しても、S&P500は上昇しています。実質金利が上昇しても、株価に影響がないのではとの意見もあるかと思います。

しかし、今回実質金利が上がっている中で株価が上がってきた背景には、ソフトランディングに対する期待の高まりが実質金利を無視した可能性があります。今後は、実質金利が上昇を続けるようであれば、株価の理論値的には低下につながる可能性があります。引き続き注意が必要かと思います。

実質金利上昇の背景

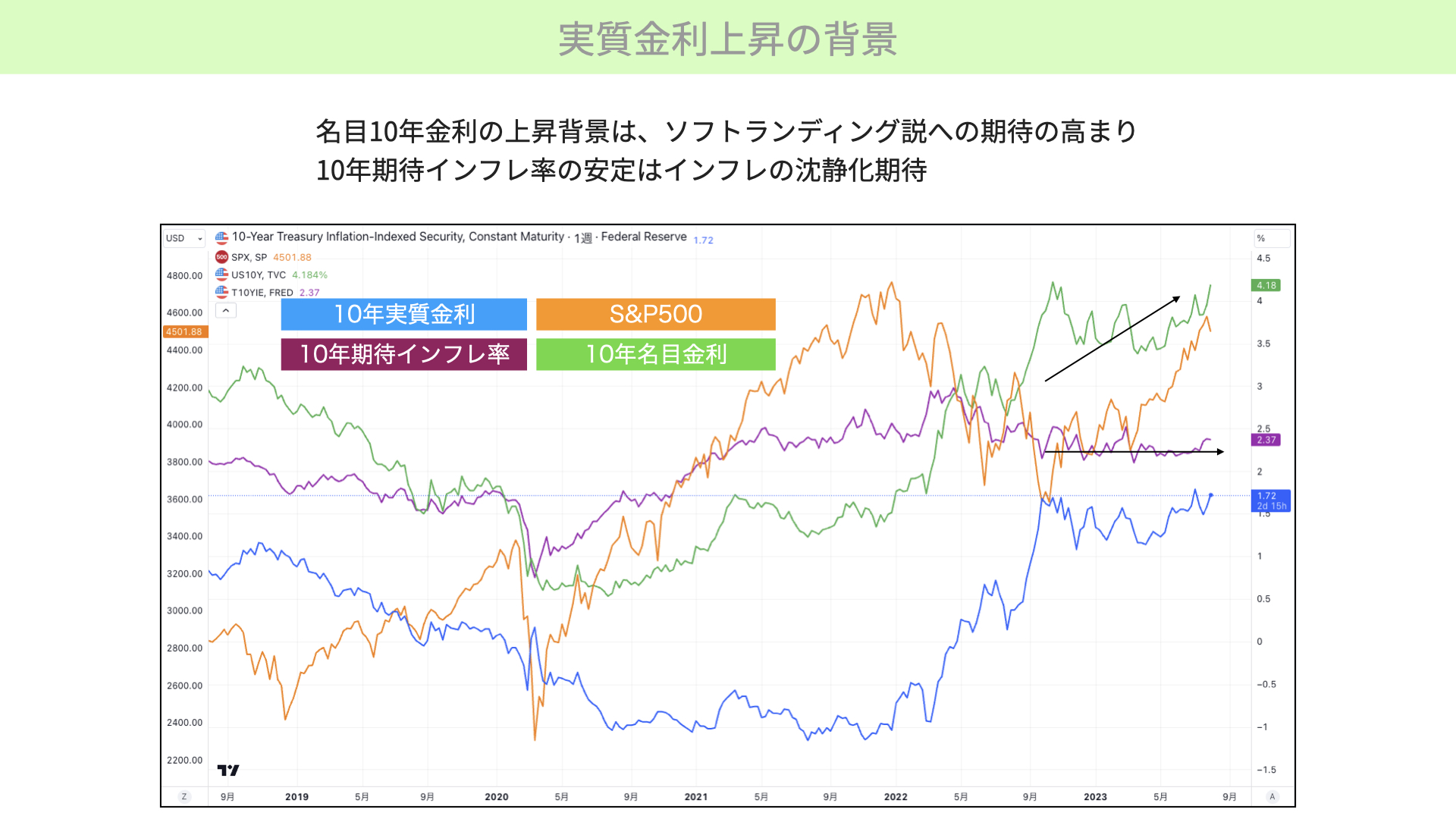

では、なぜ実質金利が上昇してきたのか。簡単に背景を見ていきたいと思います。こちらをご覧ください。青いチャートが10年の実質金利、黄色いチャートがS&P500になります。10年の実質金利を算出する際には、緑の名目金利-期待インフレ率が実質金利になります。緑のチャートが10年名目金利、紫は10年の期待インフレ率となります。

背景についてです。10年の名目金利がなぜ上昇したかというと、今週に入っても雇用が堅調で、ISMの非製造業指数も50を上回っているということで、ソフトランディングへの期待感が高まっています。期待感が高まったことで、今までリセッションに警戒し債券を買うロングポジションを取っていた投資家が、ポジションを外すために債券を売却した結果、10年の金利が上昇し、4.2%を超えてきています。

10年の期待インフレ率に関しては、CPIの結果、PCEコアの結果などを見ると、ある程度インフレ鎮静化が見えてきて、10年間の期待インフレは横ばいとなっています。結果として期待インフレを算出する名目金利が上昇し、期待インフレ率は横ばい。結果的には実質金利が上昇する形で、青いチャートが上昇しています。

今後もソフトランディングの期待が高まり、10年名目金利が上昇し、期待インフレが下がってくるようであれば、実質金利がより上昇する可能性があると考えていただければと思います。

実質金利とドルインデックスの関係

ドルインデックスも上昇する可能性

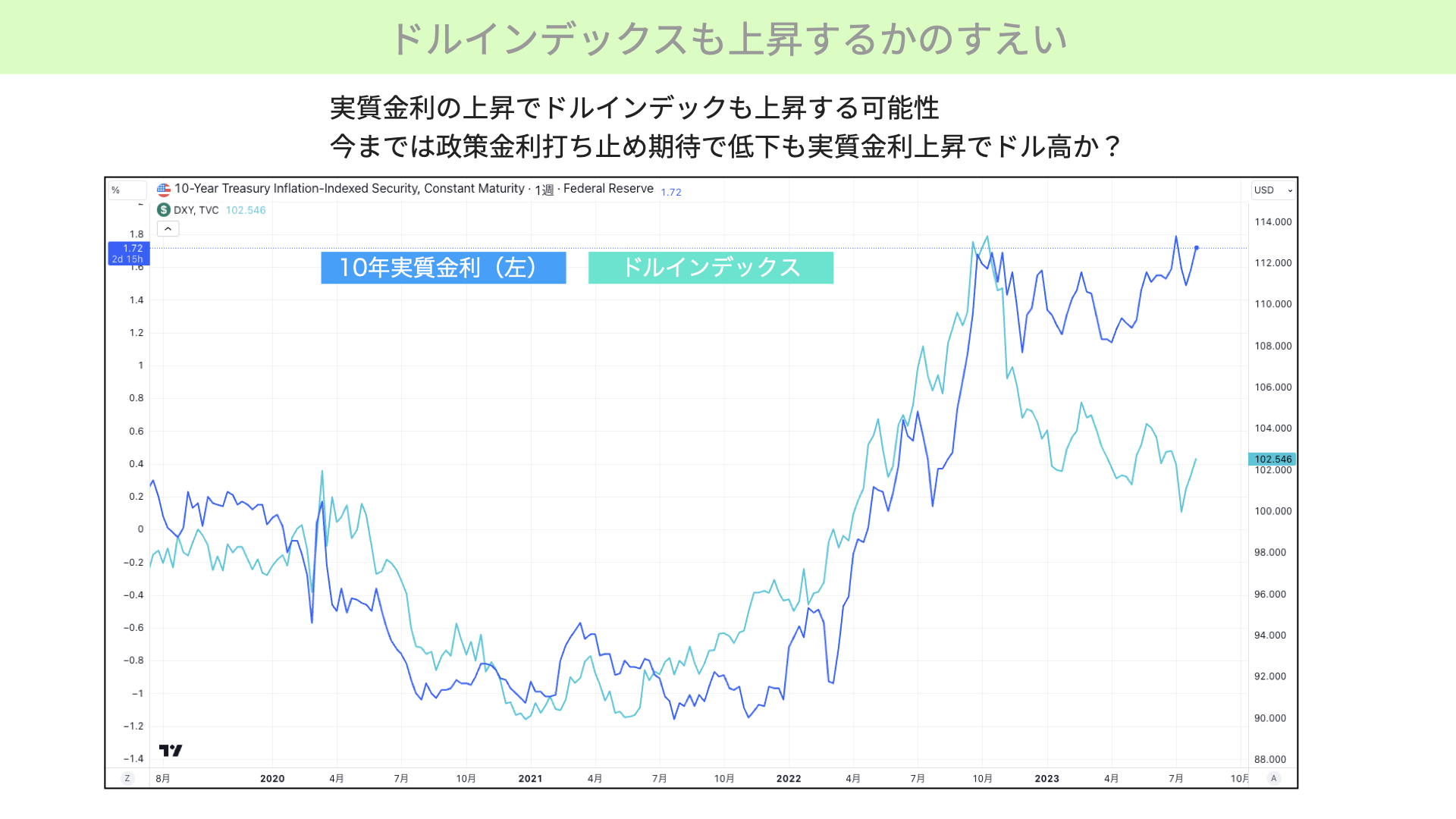

次に、ドルインデックスについてです。青いチャートが10年実質金利、緑のチャートがドルインデックスです。ドルが他の通貨に対して、どのくらい強いかを表したものになっています。昨年の10月までは、10年実質金利が上昇。投資をすると実質の金利収入が増えるため、ドルインデックスに投資が増えドルが強かったわけです。

しかし、昨年の10月以降のリセッション回避期待の高まりによって、ドルインデックスと10年実質金利は乖離してきました。10年の実質金利が上昇しているにも関わらず、ドルが下がってきたというのは、今後の先行き見通しとして、政策金利の打ち止めが視野に入っていたことがあります。一方で10年実質金利の上昇が続くようであれば、ドルに投資する価値があるとして、ドルインデックスが上昇してくる可能性があります。緑のチャートは、今後上向きになる可能性があることに注目してください。

ドルインデックスが昨年10月の112から100ぐらいまで、約10%以上も下がってきたことが、株価にプラス材料だった。ここのプラス要因が剥落する可能性があります。

ドルインデックス上昇と金利上昇の影響は

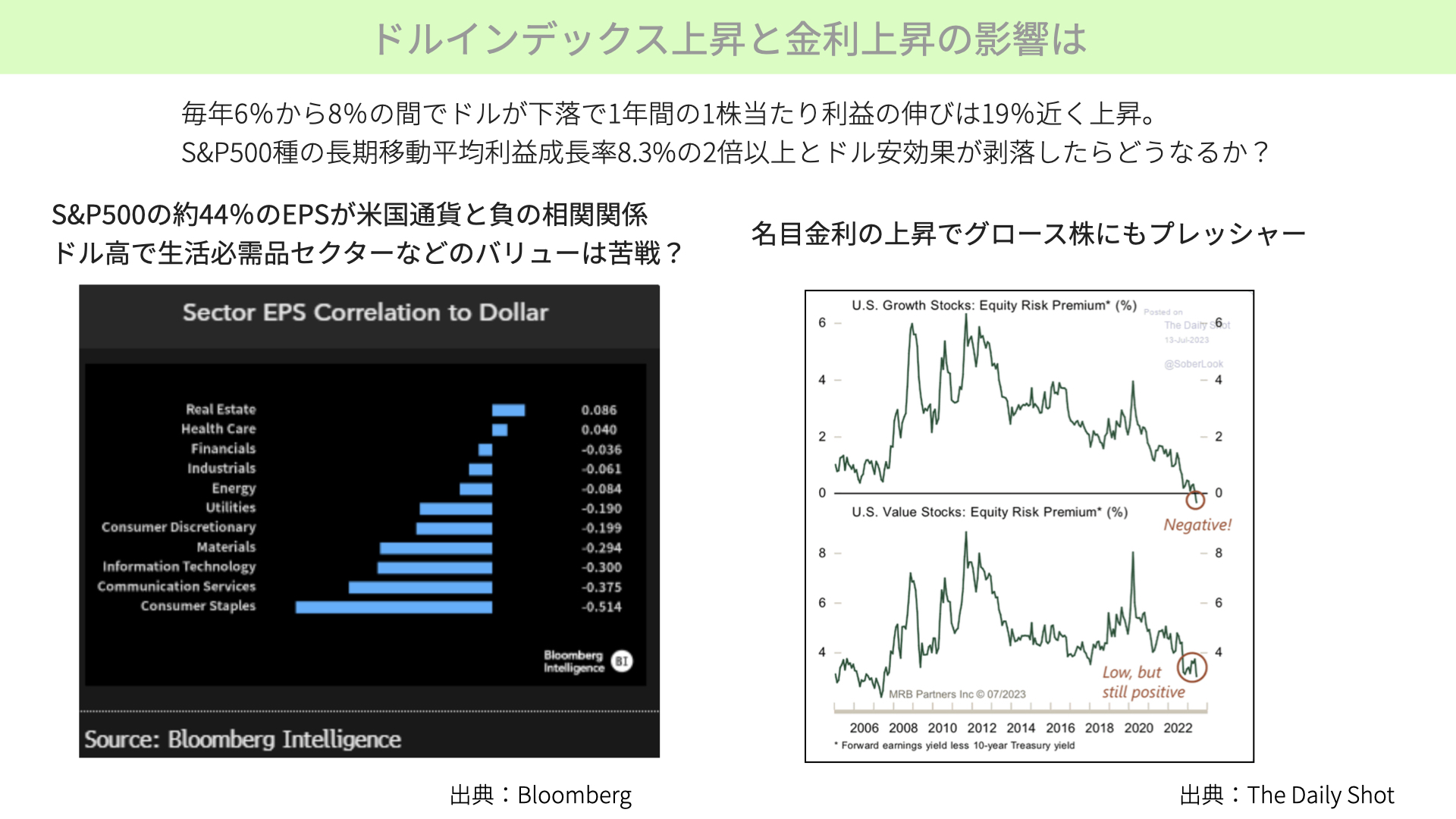

こちらは、ブルームバーグの記事に出ていたものです。ドルインデックスが毎年6%から8%下落した時は、1株当たりの利益が19%近く上昇しました。S&P500の長期移動平均で出した成長率は8.3%です。ドルが6%から8%減価することによって、利益が倍近くになったことがわかります。今回もドルインデックスが10%近く下がってきたことでEPSの上昇が実現されました。名目金利、実質金利が上昇すると、ソフトランディングにもかかわらず、このドルインデックスが上昇する可能性があります。これは、株価、EPSにとって下押し圧力になります。ソフトランディングにも関わらず、少し矛盾したことが起こり得ることには、注意してください。

左の図表をご覧ください。S&P 500、約44%の会社がドルインデックスに対して負の相関を持っています。ドルが上がると、44%の企業がマイナスの業績になります。特に影響が多いものとしては生活必需品セクターのP&Gやペプシコといったバリュー株について、ドル高では下押し圧力があると、ブルーバーグの記事で指摘されていました。

次に右のチャートです。エクイティリスクプレミアムというものがあります。上の段、グロース株ではエクイティリスクプレミアムがマイナスです。債券よりも株の益利回り、グロースに関してはマイナス。かなり株に割高感が出ています。

バリュー株のエクイティリスクプレミアムは少し余裕がありますが、ドル高では生活必需品セクターが苦しくなると分かっています。右の方では、ソフトランディングにより債券のロングポジションを外すことで名目金利が上昇を続けるようであれば、グロース株のエクイティリスクプレミアムが薄くなる、ネガティブが大きくなる可能性があると見られます。

名目金利上昇はグロース株にとってはマイナスで、ドル高はバリュー株にとってもマイナスとなります。今置かれている状況では、名目金利の上昇とドル高がバリューとグロース両方の重しになる可能性があります。ソフトランディングという、経済にとってはいい状況であっても、株式市場においてはマイナス要素が出てくる可能性があるため、注意が必要です。

12ヶ月期待EPSはやや低下

最後に、こちらをご覧ください。第3クォーター、第4クォーターも含めてガイダンスがいろいろ出てきているわけですが、第2クォーターの決算発表は内容がいい一方で、12ヶ月の期待EPSは少し弱まってきています。今後ドル高が進むようになり、名目金利が上昇するようであれば、EPSの低下も十分に考えられます。第2クォーターの業績はいい状態ですが、今後のガイダンスがどういった形で影響が出てくるのかを見極めながら、今晩の雇用統計も含めて、来週以降も戦略を練っていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル