本日は米国のPERを取り上げます。現在、S&P500のPERは19倍を超え、過去の水準から見ると高い水準です。そのためか、PERが高水準のため今後株が下がる、まだまだPERは伸びる可能性があり下がらないというコメントや記事などを見かけますが、では、過去、19倍を超えるような高いPERの後、過去の経験則ではどのようなパフォーマンスになったら、また、それ以外にどのような要因が重要なのか、簡単に見ていきたいと思います。

[ 目次 ]

S&P500のPERが19倍越え

S&P500の現在の予想PERは19.09倍

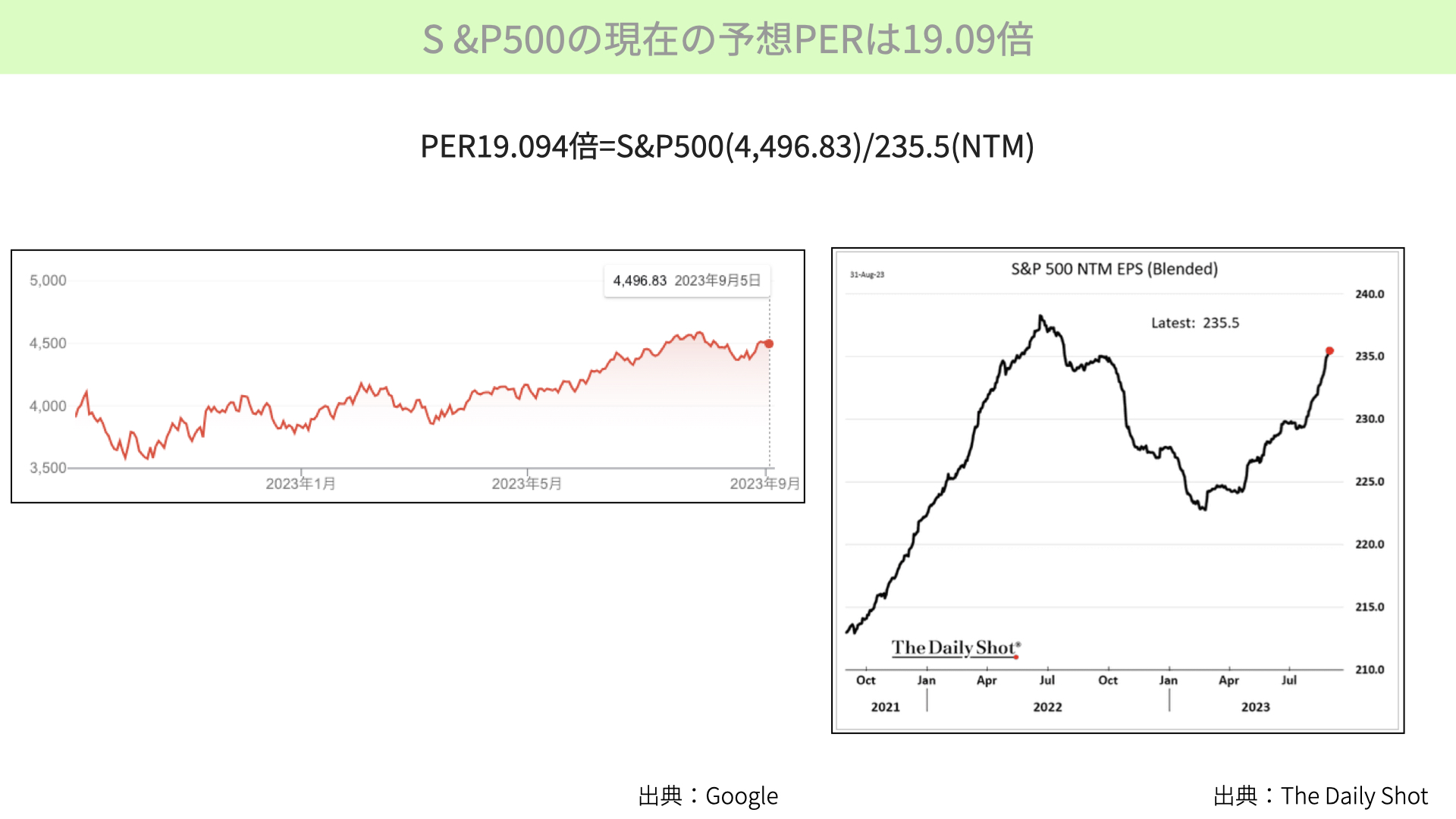

まずは現状です。現在のS&P500の数値(23年9月5日末の時点)時は、4,496ポイントです。次に、S&P500のEPS予想(NTM:12ヶ月先の予想)は、235.5ドルです。これから、今のPERは4,496÷235.5ドル=19.09倍にアンリます。これが、現在のS&P500の予想PERです。

PERとその後のリターンとの関係

19倍のPERは高いのか?

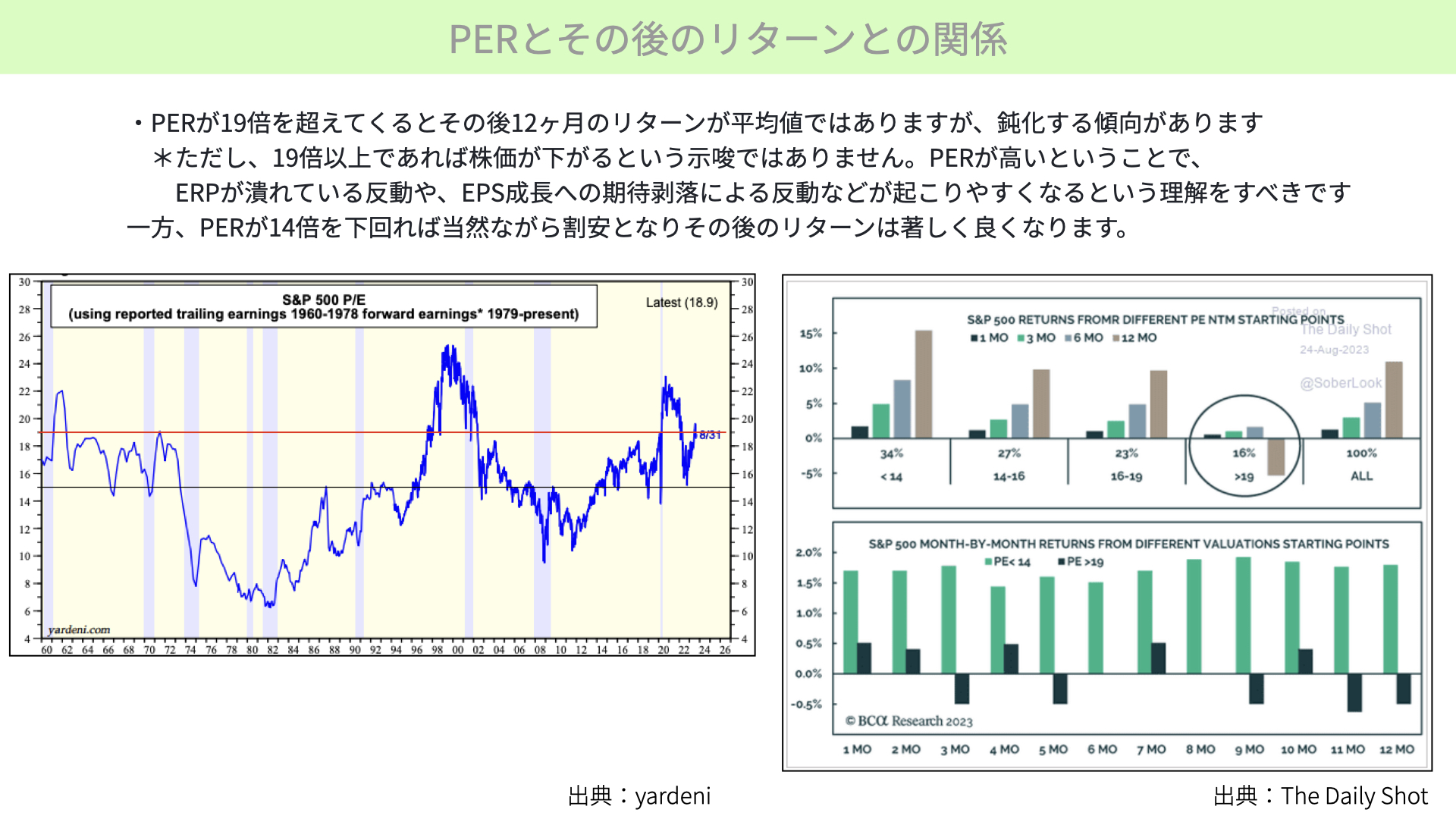

この19倍が高いのでしょうか。左の資料をご覧ください。1960年からのPERの推移を表しています。1960年~1978年までの間は、実績値ベースでのPERとなっています。

79年以降は予想EPSをベースにしています。

現在の19倍を赤線で引いていますが、19倍を超える水準は、過去から見ても高い水準であるのは間違いありません。それでは、多くの記事で、高いPERだから、今後株価が下がると説明されていますが、実際にどうだったのかを確認したいと思います。

右図表をご覧ください。見方は上の段、<14と書いてあるのが、PER14倍以下となります。左から2番目が14倍~16倍で、次が16倍~19倍。右から2番目が19倍以上、そして全体となっています。現在のように、PERが19倍以上になった後のパフォーマンスは、どうなったかを表したのが棒グラフです。PERが19倍以上の後、1ヶ月のリターンはややプラス。3ヶ月だと少しプラス。6ヶ月だとプラスになっています。ただ、12ヶ月後になる、過去の平均では、マイナスに転じていることが分かりました。

つまり、高いPERの後というのは、1年後のパフォーマンスがあまり優れていないことがわかります。これは、あくまでも過去の平均ではありますが、結果として株価はマイナスになっていることが分かっています。

ただ、こちらの資料の使い方を間違えてはいけません。上の文章で書いてありますように、PERが19倍以上であれば株価が下がるという示唆ではありません。あくまでもPERが高いということで、イールドスプレッド、エクイティリスクプレミアムといった、国債の利回りに対して株価の益利回りが非常に接近した、潰れているような状況に対する反動が起こりやすい水準であり、また、高いEPSの成長が折り込まれている状態であるため、何かの材料で期待が剥落し、EPSga反動として大きく低下するなど、水準が高いことにより反動が大きくなりがちであることが理由だと思われます。つまり、PERが高いから、株価が下がるという因果関係はないことだけは、ご理解いただきたいと思っています。

ただ、過去の実績としては、PER19倍を超えると1年後には下がっている一方、PERが14倍以下であれば、1年後のパフォーマンスは15%を超えています。PERが低いときに買うというのは、投資における非常に大事なポイントだということは改めて理解できました。

予想PERが19倍を超えるとマイナスになる確率が増えるのは事実

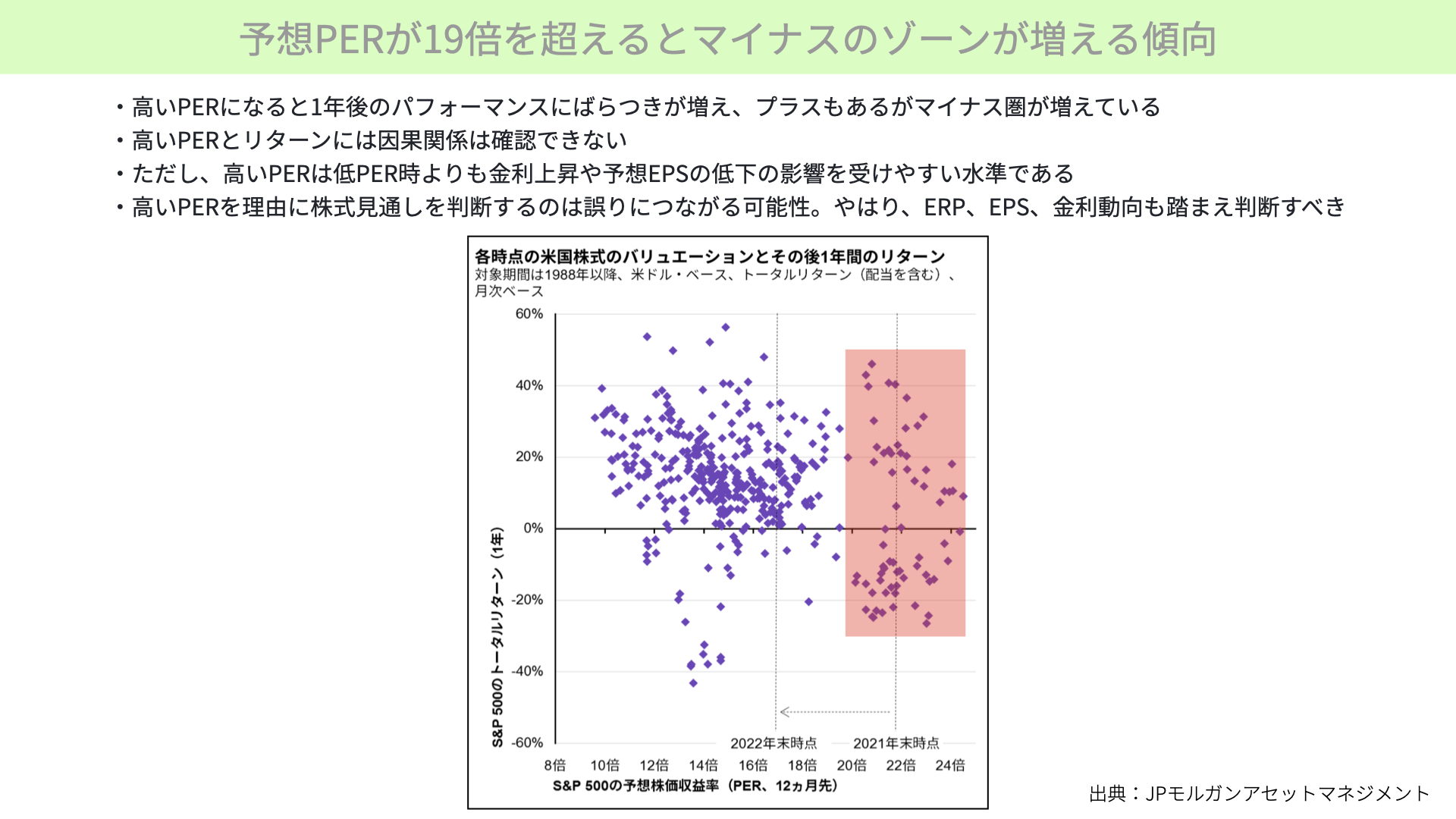

では、今後、高いPERをどのように考えていくべきでしょうか。平均のパフォーマンスではなく、詳細を見ていただきたいと思います。こちらはJPモルガンアセットマネジメントが出している資料です。横軸がS&P500の予想PER、縦軸がS&P500のトータルリターン、1年後のリターンを表したものです。

PERが19倍を超えますと、株価の平均では1年後にマイナスなったとお伝えしましたが、実は細かく見ていきますと、このように分布することが分かりました。

赤い網掛けをご覧ください。PER19倍以上が、赤い箇所になります。そして、縦軸がトータルリターン。トータルリターンが0%の上、0%の下でいくと、明らかにPER19倍以下に比べると、マイナスゾーンのプロットが多くなっていると分かります。

PER19倍以上でも1年後に40%を超えるパフォーマンスが出ているときもありますが、30%近くマイナスのこともあるなど、PER19倍以下に比べると、パフォーマンスがいいときと悪いときのバラつきがかなり確認されます。

そこで、現在のPER19倍をどう考えるかといいますと、今後1年のリターンというのは、当然ながら+40%、3+0%になることもある一方で、19倍以下に比べるとマイナスになる確率が高くなってきている、また、−20%になるようなケースも散見される。そういった、すごくボラティリティが高い、繊細な環境下にあることをまず認識してもらうことが大事です。

ご覧になって分かるように、PERだけでは、株価の今後の見通しというのはなかなか図れません。金利が上昇すること、長期の上昇によって、エクイティリスクプレミアムがさらに縮まり、PERが下がらざるを得なくなり、株価が下がることもあるでしょう。もしくは予想EPSが景気後退等によって下がったことで株価が下がることもあります。このような影響に対する感応度が高く、しかも受けやすい水準になっています。過去の実績を見ていきますと、19倍を超えれば、マイナスになる可能性が高まっている事実は、ぜひ今後の投資の参考になるのではないかと思っています。

4日がアメリカの休日だったこともあり、5日までのマーケットの動きは限定的になっています。ただ、昨日も金利の上昇に伴い、株価が若干マイナスの傾向になっています。こうしたPERが19倍を超えている状況は、金利に対する感応度が高い状態になっています。そういったところが今後の材料になっていくでしょう。

今晩以降のISM非製造業指数、ベージュブックで、金利に関するインフォメーションが出てくると、株価は動きやすいです。PER19倍以下に比べると上下にぶれやすい環境下にあることを踏まえ、しっかりとリスク管理をしていただければと思っています。

関連記事

2026.01.22

【米国株2026】米小型株が強い理由と勝ち筋銘柄の選び方【1/19 マーケット見通し】

本日のテーマは、『米国株2026 小型株が強い理由と勝ち筋銘柄の選び方』です。 昨年、2025年...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.15

【S&P500】年初から5日間連続上昇後の年間の勝率は?【1/13 マーケット見通し】

本日のテーマは、『米S&P500 年初5日上昇後の年間の勝率は?』です。 今年に入り、S&...

- 米国株

- 超保守的な資産管理チャンネル

2026.01.07

【米国株 2026年】米S&P500。今年の株価見通し【1/5 マーケット見通し】

本日のテーマは、『米国株 2026年 米S&P500 今年の株価見通し』です。 2025年のS& ...

- 米国株

- 超保守的な資産管理チャンネル