インド株式市場は、世界の投資家から大きな注目を集めています。若い労働人口の増加と旺盛な消費に支えられた力強い経済成長が、インド株の魅力となっているからです。一方で、株価の上昇に伴いバリュエーション面での割高感も指摘されています。特に中小型株では2023年に大量の資金流入があったことで、その傾向が顕著です。

しかし、インドの経済発展はまだ道半ばであり、今後も相対的に高い成長が続くと予想されています。大型株を中心に業績拡大が見込まれ、割安な水準で投資できる魅力的な銘柄も数多く存在するからです。この記事では、インド株式市場の現状と将来の見通しについて解説します。

インド経済の高成長が続く

世界銀行は、4月2日に「南アジア経済報告」を発表しました。この中で、インドの2023/2024年度(2023年4月~2024年3月)の経済成長率を7.5%と予測。これは、2023年10月の前回予測から1.2ポイント上方修正された数値です。

今後6~8%程度の持続的な成長率が続けば、現在のところ世界5位のインドの経済規模が、ドイツと日本を2028年までに抜いて世界3位になる見込みです。

インドの経済成長を牽引しているのは、インフラ投資と製造業の拡大です。政府は、「Make in India」政策の下、製造業の国内誘致を積極的に進めています。その結果、電子機器や自動車などの分野で、生産拠点の国内シフトが進んでいます。

また、道路や鉄道、空港、港湾などのインフラ整備も加速。2023年度予算では、インフラ関連の予算が大幅に増額されました。こうしたインフラ投資は、生産性の向上や物流の効率化を通じて、経済成長を下支えするでしょう。

さらに、インドでは所得水準の向上により、個人消費が拡大しています。都市部を中心に、耐久消費財や不動産の需要が旺盛だからです。

今後も、若年層の人口増加や中間層の拡大により、個人消費の伸びが期待されます。ただし、足元ではインフレ圧力が高まっており、物価上昇が消費の足かせとなるリスクには注意が必要です。

インド株のバリュエーションは適正?

インド株式市場は近年上昇基調にあり、2024年3月末時点の株価収益率(PER)は過去5年間の平均を上回る水準に達しています。中型株は特にバリュエーションが高く、大型株や小型株と比較しても割高な傾向にあります。一方で、大型株は中・小型株に比べてやや割安な水準にあり、利益成長も良好です。

インド経済は今後も高い成長が見込まれており、若年層の増加による消費拡大や製造業の発展が経済成長を支えると予想されます。インド企業の業績拡大も期待できるため、現在のバリュエーションが必ずしも割高とは言い切れないでしょう。しかし、個別銘柄の選別は重要であり、ファンダメンタルズ分析に基づく慎重な投資判断が求められます。

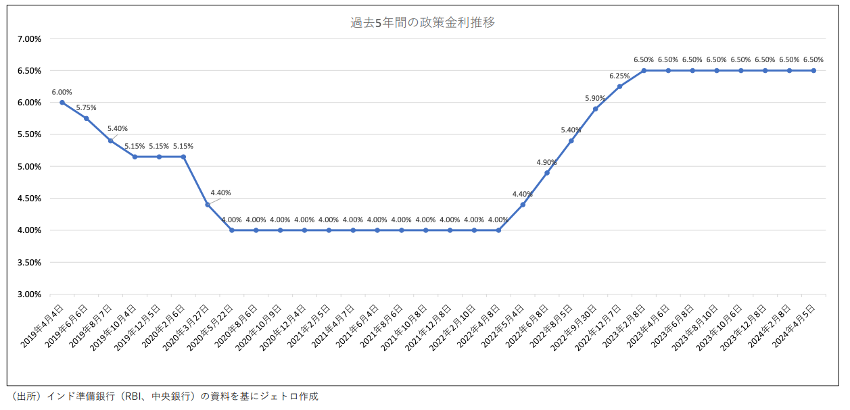

RBIの金融政策と世界経済の影響

インド準備銀行(RBI)はインフレ抑制を最優先課題としつつ、景気への配慮から利上げペースを緩めています。市場では2024年後半には利下げが始まると予想され、金融緩和への期待が高まっています。しかし、世界経済、特に米国経済の動向には注意が必要です。米国の利上げがインド経済に影響を与え、世界的な金融引き締めにつながる可能性があるからです。米国が景気後退に陥れば、インドもその影響を受ける可能性があります。

とはいえ、インド経済のファンダメンタルズは良好であり、内需主導の高成長が続くと予想されています。インフレ率は徐々に目標水準に近づいており、経常赤字も管理可能な水準です。さらに、若年人口の増加や中間層の拡大による個人消費の拡大も期待できます。

そのため、米国が景気減速に陥ったとしても、インド経済への影響は限定的でしょう。長期的な視点でみれば、インドは有望な投資先であり続けると考えています。ただし、割高なバリュエーションや政治リスクなども考慮し、慎重な投資判断が必要です。

2024年のインド市場の注目材料

インド経済は内需主導の高成長が予想されており、米国景気減速の影響は限定的とみられています。そして、インド準備銀行(RBI)による利下げ開始への期待が高まっていることも株式市場にはプラスに働くでしょう。

さらに、2024年4~5月の下院総選挙でモディ政権が勝利し、安定感が増すと予想されています。インド株は選挙の年に株価が上昇する傾向があり、選挙後の政策展開にも注目です。

| インドの選挙の年 | 株価上昇率 |

| 2004年 | 13.1% |

| 2009年 | 81.0% |

| 2014年 | 29.9% |

| 2019年 | 14.4% |

| 2024年(4月末時点) | 3.1% |

加えて、インドでは、少額の積立投資である「システマティック・インベストメント・プラン(SIP)」が普及しています。インド投資信託協会(AMFI) によると、SIPの口座数は右肩上がりで増加しており、2024年1月時点では7,917万口座に達しました。SIP経由の投資信託の購入額も増加しており、2022年度には1兆5,597億ルピー、2023年度は2024年1月までの累計で1兆6,076億ルピーと、海外からの投資額に匹敵する規模となっています。

そして、欧州とのFTA交渉が進展していることもインド経済には追い風となるでしょう。欧米企業のインドへの投資が加速する可能性があり、特に外国直接投資の増加は株式市場にとって追い風となります。2023年には多くのグローバル企業がインドへの投資を発表し、インドが世界から注目を集めました。中国からのサプライチェーン分散化も進んでおり、インドが「世界の工場」となる可能性が高まっています。

インドの株式市場は最高値を更新

インドの株式市場が活況を呈しています。主要株価指数であるSENSEXは4月30日に7万5,000ポイントに達し、最高値を更新しました。ここ最近は株価はやや調整が入っていますが、この株高を支えているのは海外投資家からの旺盛な買い意欲です。特に、インドの下院総選挙でモディ首相の再選が確実視されていることが投資家を安心させています。

モディ政権は2014年の発足以来、製造業振興策「Make in India」を掲げ、税制改革やインフラ整備などを進めてきました。これらの政策が今後も継続されるとの期待感から、幅広い銘柄に買いが入っているのです。

インドの時価総額は世界第5位となっており、米国、中国、日本、香港に次ぐ規模を誇ります。インドの経済成長と政策期待から、今後もインド株への注目は高まるでしょう。

一方で、銘柄によっては利益確定売りや改革の遅れなどに対する懸念の声も上がっています。総選挙後に注目される政策としては、土地や雇用の改革、物価高への対応などが挙げられます。

まとめ

インド株式市場は、高い経済成長を背景に、投資家からの注目を集めています。バリュエーションは高くなっているものの、インド企業の業績拡大は著しく、今後の成長への期待感から投資資金が流入しています。さらに、金融政策は緩和方向に向かうと予想され、株式市場を後押しするでしょう。 世界経済、特に米国経済の動向には注意が必要ですが、インド経済は内需主導の高成長が続くとみられ、株式市場の上昇余地はまだあると考えられます。インドのファンダメンタルズは健全であり、若年人口の増加や中間層の拡大による個人消費の拡大も期待できるでしょう。

【ご案内】

ファミリーオフィスドットコムは、アクティブファンドを分析する投資信託マラソン(youtube)を運営しています。

投資信託マラソン

その中では、インドに関連する投資信託も分析しています。

ご興味のある方は、是非ご視聴ください。

・イーストスプリング・インド消費関連ファンド

・SBI・UTIインドインフラ関連株式ファンド

・イーストスプリング・インド株オープン

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.07.09

【米国株】決算シーズン直前。現在知っておくべき投資で差がつく5つの真実

本日のテーマは『米国株見通し 決算ラッシュ前に投資で差がつく5つの真実』です。来週から、...

- 資産運⽤サポート

- 金融

- 投資

2025.07.08

米国の対日追加関税が発表 ── それでも日経平均が下落しなかった理由とは?

[ 目次 ]1 25%追加関税の詳細と米国市場への影響2 日本経済への深刻な影響と企業の対応策3 日...

- 資産運⽤サポート

- 金融

- 投資